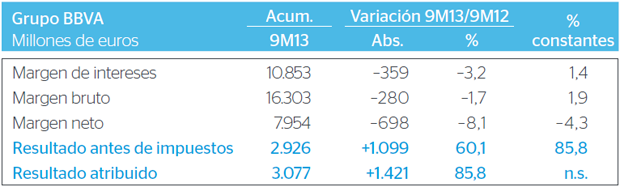

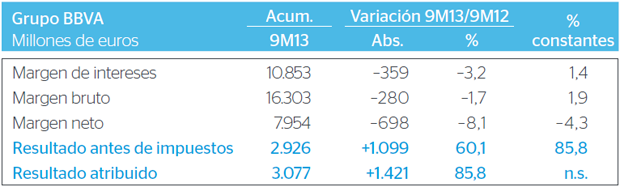

BBVA ganó 3.077 millones de euros en los primeros nueve meses del

año (+85,8% interanual) gracias a la fortaleza de los ingresos y la venta

de activos no estratégicos.

La cuenta de resultados demuestra la sostenibilidad de los ingresos,

con más de 5.000 millones de euros en cada trimestre a pesar de la

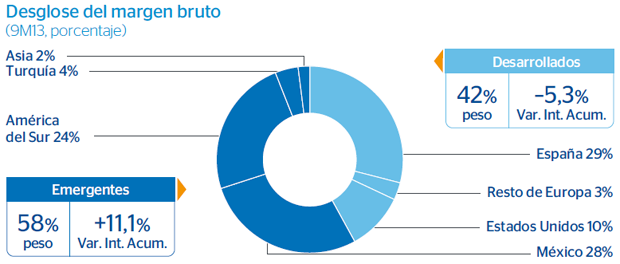

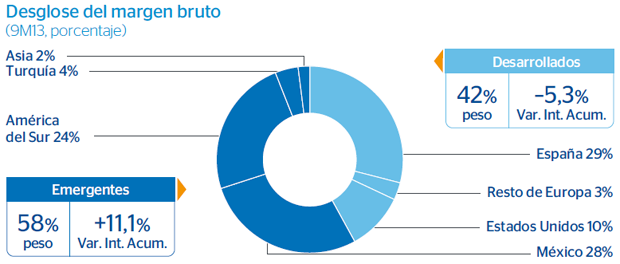

complejidad del entorno. El modelo diversificado de BBVA y la solidez

de los mercados emergentes (México, América del Sur y Turquía), que

contribuyeron con un 58% del margen bruto generado por las áreas de

negocio de BBVA, respaldaron la resistencia de los márgenes del Grupo.

Diversificación geográfica

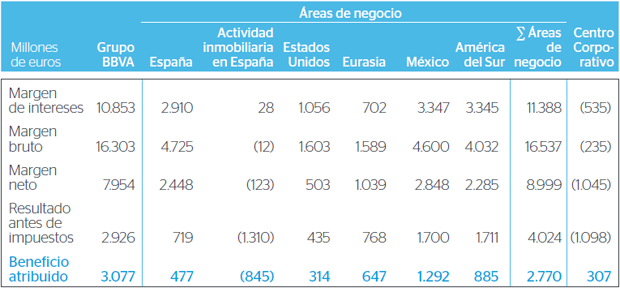

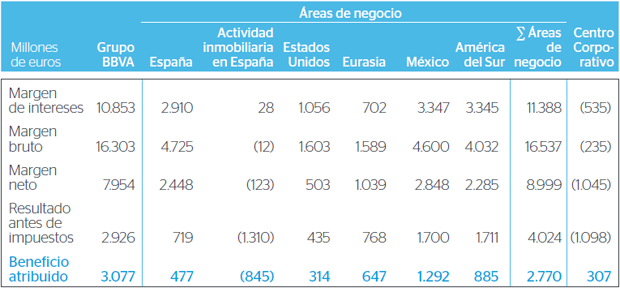

España: Los ingresos estuvieron afectados por la eliminación de las

cláusulas suelo. BBVA registró un aumento de cuota de mercado

tanto en créditos (70 p.b.) como en depósitos (105 p.b.). La tasa

de mora se situó en un 6,2%, con una cobertura del 41%, tras la

reclasificación de los créditos refinanciados.

Actividad inmobiliaria en España: La venta de inmuebles creció a buen

ritmo, con 9.747 unidades vendidas a septiembre, y la exposición neta al

sector promotor siguió un camino descendente (–17,9% desde diciembre

de 2011). El resultado atribuido fue de –845 millones de euros hasta

septiembre, frente a los –2.715 millones de euros de un año antes.

Principales partidas de la cuenta de resultados por áreas de negocio (9M13)

Estados Unidos: Incremento de la actividad, con unos márgenes

impactados por bajos tipos de interés y menores comisiones. La

morosidad se situó en el 1,5% y la cobertura en el 120%. Estados

Unidos ganó 314 millones de euros (+1,8% a tipo constante).

Eurasia: Turquía se consolida como motor de crecimiento gracias al

impulso de Garanti, banco líder en este mercado. El área obtuvo un

beneficio atribuido acumulado de 647 millones de euros (–20%), en

parte por la depreciación de la lira turca y la menor contribución del

banco chino CNCB a causa de los mayores saneamientos exigidos

por la regulación local.

México: Buen ritmo de crecimiento en la actividad, tanto en inversión

crediticia (+9,9%) como en recursos (+8%). El margen bruto creció

un 6,4% interanual. La tasa de mora se mantuvo en el 4,1%, con una

cobertura del 105%. El área ganó 1.292 millones de euros (3,7% a tipo

de cambio constante).

América del Sur: Crecimientos de dos dígitos en inversión crediticia

(+16,7%) y recursos (+26%). El margen bruto creció por encima del

20%. La tasa de mora se mantuvo en el 2,2%, con una cobertura del

137%. El resultado atribuido ascendió a 855 millones de euros, un 12,8%

más en euros constantes que en el mismo periodo del año anterior.

Solvencia y liquidez

La solvencia del Grupo BBVA continúa fortaleciéndose. El ratio

core capital aumentó hasta un 11,4% según la normativa actual de

Basilea. La generación orgánica de capital, unos 19 p.b., se ve en parte

mermada por el efecto desfavorable de los tipos de cambio.

El ratio no incluye el impacto de las ventas del negocio de pensiones

en Chile, del 5,1% de China CITIC Bank Corporation Limited y de la

franquicia en Panamá. Dicho efecto en Basilea III fully loaded supone

aproximadamente un punto porcentual de incremento.

Política de anticipación de BBVA en la gestión de su liquidez y

demostrada capacidad de acceso potencial al mercado, incluso

en entornos complicados. BBVA mejoró su estructura de liquidez,

con una reducción del gap de 22.000 millones de euros hasta

septiembre de 2013.

Este trimestre, BBVA ha reclasificado a dudosos 3.864 millones de

euros de créditos refinanciados en España. Esto ha supuesto una

dotación adicional de 600 millones de euros en el tercer trimestre. La

tasa de mora del Grupo excluyendo el negocio inmobiliario en España

se situó en el 4,6% y la del negocio bancario en España en el 6,2%. El

41% del saldo de dichos dudosos del negocio bancario en España está

al corriente de pago.