Recursos Propios Computables y Requerimientos mínimos

Niveles de capital regulatorio del Grupo BBVA

De acuerdo al artículo 92 de la CRR, se establece que las entidades de crédito deben mantener en todo momento los siguientes requisitos de fondos propios:

- a) Ratio de capital de nivel 1 ordinario del 4,5%, obtenido como el nivel de capital 1 ordinario expresado en porcentaje sobre el importe total de los activos ponderados por riesgo.

- b) Ratio de capital de nivel 1 del 6%, obtenido como el nivel de capital 1 expresado en porcentaje sobre el importe total de los activos ponderados por riesgo.

- c) Ratio total de capital del 8%, obtenido como los fondos propios expresados en porcentaje sobre el importe total de los activos ponderados por riesgo.

Sin perjuicio de la aplicación del requisito de Pilar 1, la CRD IV contempla la posibilidad de que las autoridades competentes exijan a las entidades de crédito mantener unos fondos propios superiores a los requisitos de Pilar 1 para cubrir riesgos adicionales a los ya cubiertos por el requisito de Pilar 1 (esta potestad de la autoridad competente se conoce comúnmente como “Pilar 2”).

Adicionalmente, a partir de 2016 y de acuerdo a la CRD IV, las entidades de crédito deben cumplir en todo momento con el requisito combinado de colchones de capital. Este requisito de capital adicional ha introducido cinco nuevos colchones de capital: (i) el colchón de conservación de capital, (ii) el colchón para entidades de importancia sistémica mundial (colchón EISM, o colchón “G-SIB” por sus siglas en inglés), (iii) el colchón de capital anticíclico específico de cada entidad, (iv) el colchón para otras entidades de importancia sistémica (colchón “OEIS”, o colchón “D-SIB” por sus siglas en inglés) y (v) el colchón contra riesgos sistémicos. El requisito combinado de colchones de capital deberá ser satisfecho con capital de nivel 1 ordinario (“CET1”) adicional al previsto tanto para cumplir con el requisito mínimo de capital de “Pilar 1” como el de “Pilar 2”.

Tanto el colchón de conservación de capital como el colchón EISM (cuando proceda) serán de aplicación para las entidades de crédito ya que establece un porcentaje superior al 0%.

El colchón para entidades de importancia sistémica mundial resulta de aplicación a aquellas entidades incluidas en el listado de entidades de importancia sistémica mundial (“G-SIBs”), cuya actualización se realiza anualmente por el Financial Stability Board (“FSB”). Dado que, a la fecha del informe, BBVA no figura en dicho listado, no le es de aplicación el colchón G-SIB.

Para más detalle sobre los indicadores cuantitativos para la evaluación de las entidades de importancia sistémica global véase “Anexo VI – Indicadores de Importancia sistémica”.

El Banco de España posee una amplia discrecionalidad en lo que respecta al colchón de capital anticíclico específico de cada entidad, al colchón para otras entidades de importancia sistémica (aquellas entidades consideradas de importancia sistémica local, “D-SIB”) y al colchón contra riesgos sistémicos (previsto para prevenir o evitar riesgos sistémicos o macroprudenciales). Con la entrada en vigor el 4 de noviembre de 2014 del Mecanismo Único de Supervisión (“MUS”), el Banco Central Europeo (“BCE”) posee la facultad de emitir recomendaciones a este respecto.

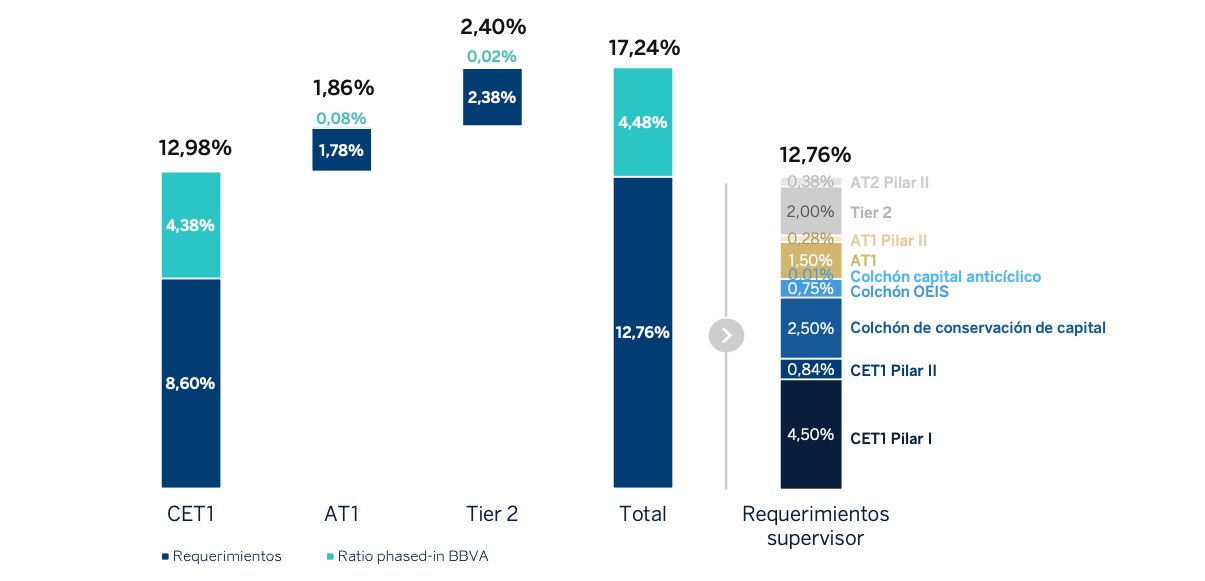

Por lo que respecta a los requerimientos mínimos de capital, tras la última decisión de SREP (proceso de revisión y evaluación supervisora), que entra en vigor a partir del 1 de marzo de 2022, el BCE ha comunicado al Grupo el mantenimiento del requerimiento de Pilar 2 en el 1,5% (del que como mínimo 0,84% debiera ser satisfecho con CET1). Por lo tanto, BBVA deberá mantener un ratio de capital CET1 del 8,60% y un ratio de capital total del 12,76% a nivel consolidado.

De esta manera, el requerimiento de capital total consolidado incluye: i) el requerimiento mínimo de capital de nivel 1 ordinario (CET1) de Pilar 1 de (4,5%); ii) el requerimiento de capital de nivel 1 adicional (AT1) de Pilar 1 (1,5%); iii) el requerimiento de capital de nivel 2 (Tier 2) de Pilar 1 (2%); iv) el requerimiento de CET1 de Pilar 2 (0,84%), v) el requerimiento de AT1 de Pilar 2 (0,28%), vi) el requerimiento de Tier 2 de Pilar 2 (0,38%); vii) el colchón de conservación de capital (2,5% de CET1); viii) el colchón de capital de Otras Entidades de Importancia Sistémica (OEIS) (0,75% de CET1); y ix) el colchón anticíclico (0,01% de CET1).

El Grupo BBVA se ha marcado como objetivo mantener un ratio CET1 fully-loaded a nivel consolidado de entre el 11,5%-12,0%, aumentando la distancia objetivo al requerimiento mínimo (actualmente en el 8,60%) a 290-340 puntos básicos. A cierre del ejercicio 2021 el ratio CET1 fully-loaded se encuentra por encima de este rango de gestión objetivo.

En términos phased-in el ratio CET1 alcanza 12,98% que supone una distancia de +438 puntos básicos sobre el requerimiento mínimo de 8,60%.

Requerimientos y ratio de capital (Phased-in)

A continuación, se muestra en formato tabla el ratio de capital CET1 que activaría las restricciones a la distribución de dividendos, junto con el ratio de capital actual del Grupo.

Restricciones de la capacidad de distribución de capital

| Ratio de capital CET1 que activaría las restricciones de la capacidad de distribución de capital (%) | Ratio de capital CET1 actual (%) | |

|---|---|---|

| CET1 Pilar 1 | 4,50% | |

| CET1 Pilar 2 (P2R) | 0,84% | |

| Colchón conservación de capital | 2,50% | |

| Colchón OEIS | 0,75% | |

| Colchón de capital anticíclico | 0,01% | |

| Requerimiento mínimo de capital CET1 pashed-in más colchones de capital de Basilea III (sin tener en cuenta el capital utilizado para cumplir otros requerimientos mínimos de capital) | 8,60% | 12,98% |

| Capital CET1 phased-in más colchones de capital de Basilea III (teniendo en cuenta el capital utilizado para cumplir otros requerimientos mínimos de capital) | N/A | N/A |

El Grupo no ha tenido que hacer uso de capital CET1 phased-in para cumplir otros requerimientos de capital distintos de los establecidos por la carta SREP.

Recursos propios computables

A efectos del cálculo de los requerimientos de recursos propios mínimos, de acuerdo al Reglamento (UE) 575/2013 y las posteriores modificaciones que son de aplicación a la fecha, se consideran los elementos e instrumentos del capital de nivel 1 (Tier 1), que se define como la suma del capital de nivel 1 ordinario (CET 1) y el capital de nivel 1 adicional (AT 1), contemplados en la Parte Segunda Título I, Capítulos I al III, así como sus correspondientes deducciones, conforme a los artículos 36 y 56, respectivamente.

Adicionalmente, se consideran los elementos e instrumentos de capital de nivel 2 (Tier 2), definidos en la parte segunda Capitulo IV sección I. Además, se consideran las deducciones definidas como tales en la sección II del mismo Capítulo.

A continuación, se muestra el importe de los recursos propios computables, netos de deducciones, de los diferentes elementos que componen la base de capital a 31 de diciembre de 2021 y 2020, respectivamente, de acuerdo a los requerimientos de divulgación de información relativa a fondos propios establecido por los Estándares Técnicos EBA/ITS/2020/04.

Importe de los recursos propios (EU CC1) (Millones de euros)

| Referencia a la tabla EU CC2 (1) | 31-12-2021 | 30-06-2021 | 31-12-2020 |

|---|---|---|---|

| a) Capital y prima de emisión | 26.866 | 26.866 | 27.259 |

| b) Ganancias acumuladas | 30.745 | 30.249 | 29.974 |

| c) Otros ingresos acumulados y otras reservas | (17.200) | (14.531) | (14.023) |

| d) Participaciones minoritarias elegibles como CET1 | 2.800 | 3.069 | 3.656 |

| e) Resultado neto del ejercicio atribuido al Grupo | 2.573 | 1.124 | 860 |

| Capital de nivel 1 ordinario antes de los ajustes reglamentarios | 45.784 | 46.776 | 47.726 |

| f) Ajustes de valor adicionales | (260) | (303) | (233) |

| g) Activos intangibles | (1.484) | (1.585) | (3.455) |

| h) Activos por impuestos diferidos | (1.009) | (1.168) | (1.478) |

| i) Reservas al valor razonable conexas a pérdidas o ganancias por coberturas de flujos de efectivo | 483 | 309 | (204) |

| j) Importes negativos por el cálculo de las pérdidas esperadas | — | — | — |

| k) Pérdidas y ganancias al valor razonable | (2) | 5 | 21 |

| l) Tenencias directas, indirectas y sintéticas de instrumentos propios (2) | (2.800) | (350) | (366) |

| m) Titulizaciones tramos al 1250% | (22) | (23) | (29) |

| n) Otros ajustes reglamentarios de CET1 | (741) | 241 | 949 |

| Total de los ajustes reglamentarios de capital de nivel 1 ordinario | (5.836) | (2.874) | (4.795) |

| Capital de nivel 1 ordinario (CET1) | 39.949 | 43.903 | 42.931 |

| o) Instrumentos de capital y primas de emisión computables como AT1 | 5.266 | 5.183 | 6.130 |

| p) Elementos a que se refiere el artículo 484 (4) de la CRR | — | — | — |

| q) Capital de nivel 1 admisible incluido en el capital de nivel 1 adicional consolidado emitido por filiales y en manos de terceros | 472 | 513 | 536 |

| Capital de nivel 1 adicional antes de los ajustes reglamentarios | 5.738 | 5.696 | 6.666 |

| Total de ajustes reglamentarios del capital de nivel 1 adicional | - | - | - |

| Capital de nivel 1 adicional (AT1) | 5.738 | 5.696 | 6.666 |

| Capital de nivel 1 (Tier 1) (Capital de nivel 1 ordinario+capital de nivel 1 adicional) | 45.687 | 49.599 | 49.597 |

| r) Instrumentos de capital y primas de emisión computables como Tier 2 | 4.324 | 4.328 | 4.540 |

| s) Instrumentos de fondos propios admisibles computables como Tier 2 emitido por filiales y en manos de terceros | 2.516 | 2.735 | 3.410 |

| - De los cuales: los instrumentos emitidos por las filiales sujetos a la fase de salida | — | 31 | 23 |

| t) Ajustes por riesgo de crédito | 722 | 722 | 604 |

| Capital de nivel 2 antes de ajustes reglamentarios | 7.562 | 7.785 | 8.554 |

| u) Ajustes reglamentarios de capital de nivel 2 | (180) | (97) | (6) |

| Capital de nivel 2 (Tier 2) | 7.382 | 7.688 | 8.547 |

| Capital total (Capital total = Tier y Tier 2) | 53.069 | 57.287 | 58.145 |

| Total APRs | 307.795 | 305.599 | 353.273 |

| Ratio CET 1 phased-in | 12,98% | 14,37% | 12,15% |

| Ratio CET 1 fully-loaded | 12,75% | 14,17% | 11,73% |

| Ratio Tier 1 phased-in | 14,84% | 16,23% | 14,04% |

| Ratio Tier 1 fully-loaded | 14,62% | 16,04% | 13,62% |

| Capital total phased-in | 17,24% | 18,75% | 16,46% |

| Capital total fully-loaded | 16,99% | 18,48% | 15,91% |

- (*) A 31 de diciembre de 2021, la diferencia entre los ratios phased-in y fully loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473 bis de la CRR). Véase la tabla 11 para mayor información sobre el impacto transitorio de NIIF9.

Adicionalmente, indicar que el Grupo a fecha de reporte no está aplicando el tratamiento transitorio de las pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en otro resultado global (en adelante, PyG no realizadas valoradas a valor razonable con cambios en OCI) definidas por el artículo 1 párrafo 6 del mencionado Reglamento por el que se modifica el artículo 468 de la CRR. Por tanto, los fondos propios, los ratios de capital y de apalancamiento del Grupo a la fecha recogen el impacto íntegro de las mencionadas PyG no realizadas valoradas a valor razonable con cambios en OCI. - (1) Referencia a los epígrafes del balance regulatorio (EU CC2) donde tienen su reflejo las diferentes partidas descritas.

- (2)A 31 de diciembre de 2021 se incluye como deducción 3.500 millones de euros correspondiente con el importe máximo autorizado por el BCE para la recompra de acciones propias dentro del Programa Marco de Recompra de Acciones Propias, de las cuales el primer tramo aprobado por el Consejo de Administración y pendiente de ejecutar por el importe de 931 millones de euros se encuentra registrado en el epígrafe "Otros ingresos acumulados y otras reservas" y el importe restante de 2.569 millones de euros se incluye en el epígrafe "Tenencias directas, indirectas y sintéticas de instrumentos propios.

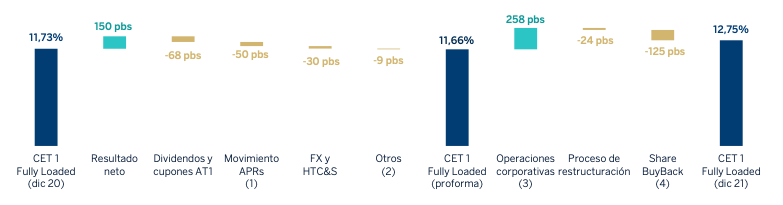

El ratio CET1 fully-loaded consolidado se situó en el 12,75% a cierre de diciembre de 2021, lo que supone un incremento de 102 puntos básicos con respecto a 2020, siendo el ratio CET1 phased-in de 12,98% lo que supone un incremento de 83 puntos básicos respecto a 2020. La diferencia entre ambos ratios se explica principalmente por el efecto de los ajustes transitorios para el tratamiento en los indicadores de solvencia de los impactos de NIIF 9.

Estos ratios incorporan los efectos de las desinversiones en Paraguay en el primer trimestre y en Estados Unidos en el segundo trimestre. Adicionalmente, estos ratios incluyen el impacto no recurrente negativo de 696 millones de euros de los costes netos asociados al del proceso de reestructuración, así como la deducción del importe total del programa de recompra de acciones autorizado por el Banco Central Europeo, por un importe de 3.500 millones de euros. Excluyendo estos impactos, durante el ejercicio se ha registrado una elevada generación orgánica de resultado, que netos de remuneración al accionista y retribución de los Contingent Convertible bonds (CoCos, por sus siglas en inglés) han contribuido en +82 puntos básicos al ratio CET1 y han permitido cubrir la evolución negativa de las variables de mercado, así como los impactos supervisores y modificaciones regulatorias.

Los activos ponderados por riesgo (APR) fully-loaded se reducen en aproximadamente -45.400 millones de euros, derivado principalmente de las desinversiones en Paraguay y Estados Unidos.

El capital de nivel 1 adicional (AT1) fully-loaded se situó a cierre de diciembre de 2021 en el 1,87% (1,86% phased-in) que incluye el efecto de reducción de 1.000 millones de euros por la amortización anticipada de una emisión de CoCos que databa de 2016, compensada por el efecto positivo de reducción de APR.

El ratio Tier 2 fully-loaded se situó en el 2,37% que supone un incremento de +7 puntos básicos respecto a 2020, explicado principalmente por el efecto de reducción de APR durante el ejercicio. En cuanto al ratio tier 2 phased-in, se situó en 2,40%, siendo la diferencia con respecto al ratio Tier 2 fully-loaded, principalmente por el tratamiento transitorio de determinadas emisiones subordinadas.

Como consecuencia de lo anterior, el ratio total de fondos propios fully-loaded se sitúa en el 16,99%, siendo el ratio total phased-in 17,24%.

A continuación, se presenta la evolución del ratio CET1 fully-loaded, desglosando los principales factores de cambio.

Evolución anual del ratio CET1 Fully-Loaded

(1) "Movimiento APRs" incluye los efectos derivados de la TRIM (Targeted Review of Internal Models) y de otros impactos regulatorios/supervisores.

(2) "Otros" incluye entre otros, intereses minoritarios y deducciones regulatorias.

(3) "Operaciones corporativas" incluye la venta de BBVA Paraguay y BBVA EEUU.

(4) "Share Buyback" incluye la deducción de la máxima cantidad de los 3.500 millones de euros del programa marco de recompra de acciones propias. Dicha deducción fue llevada a cabo en octubre de acuerdo con la autorización del BCE.

En el Anexo III se muestran las características de los principales instrumentos de capital, de acuerdo al Reglamento de Ejecución (UE) No 1423/2013 de la Comisión de 20 de diciembre de 2013.

Se muestra, a continuación, el proceso seguido para, partiendo del capital contable informado en las Cuentas Anuales Consolidadas del Grupo, y aplicando las deducciones y ajustes expuestos en la siguiente tabla, obtener la cifra de capital regulatorio computable a efectos de solvencia.

Reconciliación capital contable con capital regulatorio (Millones de Euros)

| Recursos propios Computables | 31-12-2021 | 31-12-2020 |

|---|---|---|

| Capital | 3.267 | 3.267 |

| Prima de emisión | 23.599 | 23.992 |

| Ganancias acumuladas, reservas de revaloración y otras reservas | 29.984 | 30.344 |

| Otros elementos de patrimonio neto | 60 | 42 |

| Acciones propias en cartera | (647) | (46) |

| Resultado atribuíble a los propietarios de la dominante | 4.653 | 1.305 |

| Dividendo a cuenta | (532) | — |

| Total Fondos Propios | 60.384 | 58.904 |

| Otro resultado global acumulado | (16.477) | (14.356) |

| Intereses minoritarios | 4.853 | 5.472 |

| Total Patrimonio Neto | 48.760 | 50.020 |

| Fondo de comercio y otros activos intangibles | (1.484) | (3.775) |

| Deducciones | (1.484) | (3.775) |

| Diferencias de perímetro | (130) | (186) |

| Patrimonio no computable a nivel de solvencia | (130) | (186) |

| Resto de ajustes y deducciones (2) | (7.197) | (3.128) |

| Capital de nivel 1 ordinario (CET 1) | 39.949 | 42.931 |

| Capital de nivel 1 adicional antes de los ajustes reglamentarios | 5.737 | 6.666 |

| Total de ajustes reglamentarios del capital de nivel 1 adicional | - | - |

| Capital de nivel 1 (Tier 1) | 45.686 | 49.597 |

| Capital de nivel 2 (Tier 2) | 7.383 | 8.548 |

| Capital total ( Capital total = Tier 1 + Tier 2) | 53.069 | 58.145 |

| TOTAL recursos propios mínimos exigibles (1) | 39.275 | 45.042 |

- (1) Calculado sobre requerimientos mínimos de capital total aplicables en cada periodo.

- (2) Resto de ajustes y deducciones incluye, entre otras, el ajuste por los intereses minoritarios no computables, el importe de recompra de acciones propias hasta el límite máximo autorizado por el BCE al Grupo BBVA y el importe de dividendos pendientes de distribuir.

En la siguiente tabla se muestra la comparación de los fondos propios y ratios de capital y apalancamiento con y sin aplicación del tratamiento transitorio de los impactos de la NIIF 9; y con y sin aplicación del tratamiento transitorio de acuerdo con el artículo 468 de la CRR, con el formato establecido en las directrices de la EBA (EBA/GL/2018/01).

Desde 2018, el Grupo BBVA aplica el tratamiento transitorio estático y dinámico de los impactos de la NIIF9, por tanto, los ratios phased-in de capital y apalancamiento se calculan teniendo en cuenta las disposiciones transitorias definidas en el artículo 473 bis de la CRR y sus posteriores modificaciones. De esta manera, a fecha de reporte, en los ratios de capital phased-in se incluyen las modificaciones al mencionado artículo introducidas por el Reglamento 2020/873 del Parlamento y del Consejo de 24 de junio de 2020 como respuesta a la Pandemia del COVID-19, optando por aplicar el apartado 7a del mencionado artículo en el cálculo del impacto que tiene el tratamiento transitorio sobre los activos ponderados por riesgo phased-in.

Adicionalmente, indicar que el Grupo a fecha de reporte no está aplicando el tratamiento transitorio de las pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en otro resultado global (en adelante, PyG no realizadas valoradas a valor razonable con cambios en OCI) definidas por el artículo 1 párrafo 6 del mencionado Reglamento por el que se modifica el artículo 468 de la CRR. Por tanto, los fondos propios, los ratios de capital y de apalancamiento del Grupo a la fecha recogen el impacto íntegro de las mencionadas PyG no realizadas valoradas a valor razonable con cambios en OCI.

Adicionalmente, en los fondos propios y ratios de capital sin aplicación del tratamiento transitorio de la NIIF9 y OCI, sí se incluye el impacto de aplicar otros tratamientos transitorios diferentes a los mencionados previamente, tales como el tratamiento transitorio de los instrumentos de capital elegibles en Tier 2 descritos en la Parte Décima, Capítulo 4 de la CRR.

NIIF 9-FL: Comparación de los fondos propios y de los ratios de capital y de apalancamiento de las entidades con y sin la aplicación de las disposiciones transitorias de la NIIF 9 o de Expected Credit Losses (ECL) análogas y con y sin la aplicación de las disposiciones transitorias de PyG no realizadas valoradas a valor razonable con cambios en OCI (Millones de Euros)

| Capital disponible (millones de euros) | 31-12-2021 | 30-09-2021 | 30-06-2021 | 31-03-2021 | 31-12-2020 |

|---|---|---|---|---|---|

| Capital de nivel 1 ordinario (CET1) | 39.949 | 44.558 | 43.903 | 43.234 | 42.931 |

| Capital de nivel 1 ordinario (CET1) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 39.184 | 43.793 | 43.297 | 42.083 | 41.333 |

| Capital de nivel 1 ordinario (CET1) si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Capital de nivel 1 (T1) | 45.687 | 50.329 | 49.599 | 48.955 | 49.597 |

| Capital de nivel 1 (T1) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 44.922 | 49.564 | 48.993 | 47.804 | 48.000 |

| Capital de nivel 1 (T1) si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Capital total | 53.069 | 58.098 | 57.287 | 57.249 | 58.145 |

| Capital total si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 52.473 | 57.331 | 56.768 | 56.097 | 56.544 |

| Capital total si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Activos ponderados por riesgo (millones de euros) | |||||

| Total activos ponderados por riesgo | 307.795 | 303.002 | 305.599 | 354.342 | 353.273 |

| Total activos ponderados por riesgo si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 307.335 | 302.542 | 305.543 | 354.433 | 352.679 |

| Total activos ponderados por riesgo si no se hubieran aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Ratios de capital | |||||

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) | 12,98% | 14,71% | 14,37% | 12,20% | 12,15% |

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 12,75% | 14,48% | 14,17% | 11,87% | 11,72% |

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) | 14,84% | 16,61% | 16,23% | 13,82% | 14,04% |

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 14,61% | 16,38% | 16,03% | 13,49% | 13,61% |

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Capital total (en porcentaje del importe de la exposición al riesgo) | 17,24% | 19,17% | 18,75% | 16,16% | 16,46% |

| Capital total (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 17,07% | 18,95% | 18,58% | 15,83% | 16,04% |

| Capital total (en porcentaje del importe de la exposición al riesgo) si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) | |||||

| Ratio de apalancamiento | |||||

| Medida de la exposición total correspondiente a la ratio de apalancamiento (millones de euros) | 671.789 | 663.861 | 665.751 | 741.373 | 741.095 |

| Ratio de apalancamiento | 6,80% | 7,58% | 7,45% | 6,60% | 6,69% |

| Ratio de apalancamiento si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 6,69% | 7,47% | 7,37% | 6,46% | 6,46% |

| Ratio de apalancamiento si no se hubiera aplicado el tratamiento transitorio de pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en OCI (otro resultado global) |

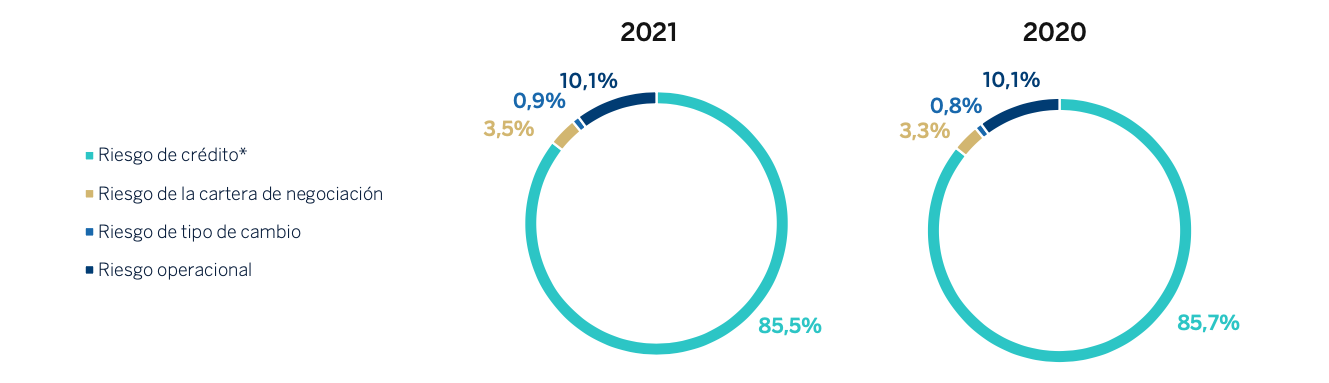

Requerimientos de recursos propios por tipo de riesgo

El Grupo cuenta con un Modelo general de gestión y control de riesgos (denominado, en adelante, el “Modelo”) adecuado a su modelo de negocio, a su organización y a las geografías en las que opera, que le permite desarrollar su actividad en el marco de la estrategia y política de control y gestión de riesgos definida por los órganos sociales del Banco y adaptarse a un entorno económico y regulatorio cambiante; afrontando la gestión de manera global y adaptada a las circunstancias de cada momento. El Modelo establece un sistema de gestión de riesgos adecuado en relación al perfil de riesgos y a la estrategia de la entidad. Para mayor información sobre el Modelo y el perfil de riesgos del Grupo véase apartado 4 Riesgos.

Las siguientes tablas muestran información sobre APRs y requerimientos de capital por tipo de riesgo.

A continuación, se muestra el total de los activos ponderados por riesgo, desglosado por tipo de riesgo (donde el riesgo de crédito engloba el riesgo de contraparte) a 31 de diciembre de 2021 y 31 de diciembre de 2020:

DISTRIBUCIÓN DE APRs POR TIPO DE RIESGO COMPUTABLE EN PILAR 1

(*) Riesgo de Crédito incluye Riesgo por ajuste CVA y el anticipo prudencial por los impactos de la TRIM y de otros impactos regulatorios/supervisores.

La siguiente tabla muestra el total de los requerimientos de capital desglosado por tipo de riesgo a 31 de diciembre de 2021 y a 31 de diciembre de 2020:

EU OV1 - VISIÓN GENERAL DE LOS APRs (Millones de Euros)

| APR (1) | Requerimientos mínimos de capital (2)(3) | |||||

|---|---|---|---|---|---|---|

| 31-12-2021 | 30-09-2021 | 30-06-2021 | 31-03-2021 | 31-12-2020 | 31-12-2021 | |

| Riesgo de crédito (excluido el riesgo de contraparte)(4)(5) | 247.299 | 248.114 | 249.971 | 294.538 | 293.210 | 19.784 |

| Del cual: con el método estándar (6) | 129.741 | 133.827 | 132.910 | 186.059 | 186.576 | 10.379 |

| Del cual: con el método básico basado en calificaciones internas (FIRB) | — | — | — | — | — | — |

| Del cual: slotting criteria | 4.498 | 4.348 | 4.124 | 4.252 | 4.263 | 360 |

| Del cual: renta variable según el método IRB con el método de ponderación simple por riesgo (7) | 2.442 | 2.570 | 2.623 | 1.991 | 1.831 | 195 |

| Del cual: con el método avanzado basado en calificaciones internas (AIRB) (8) | 97.614 | 92.279 | 95.878 | 91.323 | 81.817 | 7.809 |

| Riesgo de contraparte (CCR) | 13.870 | 11.282 | 11.286 | 9.304 | 9.284 | 1.110 |

| Del cual: con el método estándar | 11.298 | 9.520 | 9.356 | 7.859 | 7.710 | 904 |

| Del cual: con el método de modelos internos (IMM) | — | — | — | — | — | — |

| Del cual: importe de exposición frente a ECC | 54 | 68 | 63 | 99 | 89 | 4 |

| Del cual: CVA | 2.518 | 1.694 | 1.867 | 1.346 | 1.485 | 201 |

| Del cual: otros | — | — | — | — | — | — |

| Riesgo de liquidación | — | — | — | — | 1 | — |

| Exposiciones de titulización de la cartera de inversión (después de aplicar el límite máximo) |

325 | 131 | 139 | 279 | 347 | 26 |

| De las cuales: con el método basado en calificaciones internas (SEC-IRBA) | 300 | 103 | 116 | 130 | 143 | 24 |

| De las cuales: con el método basado en calificaciones externas (SEC-ERBA) | 25 | 28 | 23 | 149 | 204 | 2 |

| De las cuales: con el método estándar (SEC-SA) | — | — | — | — | — | — |

| De las cuales: con ponderación del 1250% (deducciones) | — | — | — | — | — | — |

| Riesgo de mercado | 14.712 | 12.846 | 13.440 | 14.733 | 14.773 | 1.177 |

| Del cual: con el método estándar (SA) | 4.445 | 4.118 | 5.375 | 5.937 | 6.397 | 356 |

| Del cual: con el método IMA | 10.267 | 8.728 | 8.065 | 8.796 | 8.376 | 821 |

| Grandes exposiciones | — | — | — | — | — | — |

| Riesgo operacional | 31.589 | 30.629 | 30.763 | 35.488 | 35.656 | 2.527 |

| Del cual: con el Método del Indicador Básico | 748 | 757 | 755 | 849 | 883 | 60 |

| Del cual: con el Método Estándar | 30.841 | 29.872 | 30.008 | 34.639 | 34.773 | 2.467 |

| Del cual: con el Método de Medición Avanzada | — | — | — | — | — | — |

| Importes por debajo de los umbrales de deducción (sujetos a ponderación de riesgo del 250%) (9) | 15.112 | 16.851 | 16.127 | 15.182 | 15.566 | 1.209 |

| Total | 307.795 | 303.002 | 305.599 | 354.342 | 353.273 | 24.624 |

- (1) Activos ponderados por riesgo conforme al periodo transitorio (phased-in).

- (2) Calculados sobre el requerimiento mínimo de capital total de 8% (artículo 92 de la CRR).

- (3) Bajo el ratio de capital total requerido tras el proceso de evaluación supervisora (SREP), el ratio de capital total requerido asciende a 12,76% (39.275 millones de euros a fecha de reporte).

- (4) Se ha modificado de acuerdo al mapping tool de la EBA y se ha procedido a restatear las cifras de períodos previos únicamente a efectos comparativos. Las principales modificaciones se indican en las siguientes notas 5, 6, 7 y 8 de esta misma tabla.

- (5) Se incluyen los importes por debajo de los umbrales de deducción sujetos a ponderación del 250% (DTAs por importe de 7.309 millones de euros y las inversiones significativas en entidades del sector financiero y aseguradoras por importe de 7.800 millones de euros).

- (6) Se excluyen los activos por impuestos diferidos que se deriven de diferencias temporarias sujetos a ponderación de riesgo del 250% de acuerdo con el artículo 48.4 CRR. Este importe asciende a 7.312 millones de euros a 31 de diciembre de 2021.

- (7) Se incluyen únicamente las exposiciones a renta variable según el método IRB con el método de ponderación simple. En períodos previos se incluían también las exposiciones de renta variable bajo modelos internos.

- (8) Se incluyen únicamente las exposiciones a renta variable según el método avanzado basado en calificaciones internas (AIRB). En períodos previos se incluían también las exposiciones de renta variable bajo el método PD/LGD y consumos de capital que el Grupo incorpora para reflejar un tratamiento más conservador de ciertos elementos conforme articulo 3 CRR.

- (9) La información de esta fila se divulga únicamente a efectos informativos, ya que el importe incluido aquí también se incluye en la fila 1, en la que se pide a las entidades que divulguen información sobre el riesgo de crédito. Como consecuencia, esta fila no debe ser tenida en cuenta a la hora de calcular el total indicado en la parte inferior de la tabla.

Durante 2021 se han registrado una serie de impactos singulares que explican la evolución de los Activos Ponderados por Riesgo (APRs):

i) Operaciones corporativas relevantes: La venta de la filial BBVA USA ha generado una reducción de APRs de aproximadamente 50.000 millones de euros que se reflejan principalmente en riesgo de crédito bajo método estándar, en riesgo de mercado bajo método estándar (SA) y en riesgo operacional bajo el método estándar. Asimismo, se ha producido la venta de BBVA Paraguay que ha generado una reducción de aproximadamente 1.200 millones de euros de APRs bajo método estándar.

ii) Cambios regulatorios e impactos supervisores:

- La incorporación en la medición del nuevo marco de riesgo de contraparte (SA-CCR) en Junio de 2021 ha generado un incremento de APRs de aproximadamente 2.700 millones de euros (incluye tanto el impacto en riesgo de contraparte como en CVA).

- La implantación de la nueva definición default que en términos de RWA ha generado un incremento de aproximadamente 3.200 millones de euros entre las carteras de método estándar e IRB en las cuales se incluye también el efecto derivado en parámetros tales como la probabilidad de incumplimiento o su severidad.

- Durante 2021 se incluyeron los efectos derivados del proceso conocido como TRIM (Targeted Review of Internal Models) y que ha tenido un impacto neto de 3.900 millones de euros una vez que el Grupo aplicó a este fin los anticipos prudenciales RWA constituido en periodos previos por un importe de aproximadamente 10.870 millones de Euros

iii) El efecto que sobre las exposiciones soberanas bajo modelo estándar, principalmente, que tuvo el downgrade de la calidad crediticia de Perú en el tercer trimestre de 2021 por un valor de aproximadamente +800 millones de euros.

A continuación, se muestra un resumen de los activos ponderados por riesgo y los requerimientos de capital desglosados por tipo de riesgo y categorías de exposición, a 31 de diciembre de 2021 y a 31 de diciembre de 2020:

Requerimientos de capital por tipo de riesgo y categoría de exposición (Millones de Euros)

| Requerimientos de capital (2) | APRs(1) | |||||

|---|---|---|---|---|---|---|

| Categorías de exposición y tipos de riesgo | 31-12-2021 | 30-9-2021 | 31-12-2020 | 31-12-2021 | 30-9-2021 | 31-12-2020 |

| Riesgo de Crédito | 10.853 | 11.051 | 14.926 | 135.660 | 138.140 | 186.576 |

| Administraciones Centrales o Bancos Centrales | 2.521 | 2.506 | 2.347 | 31.511 | 31.320 | 29.343 |

| Administraciones Regionales o Autoridades Locales | 95 | 67 | 185 | 1.189 | 837 | 2.317 |

| Entidades del Sector Público | 70 | 51 | 61 | 876 | 644 | 768 |

| Bancos Multilaterales de Desarrollo | — | 1 | 1 | 6 | 6 | 7 |

| Organizaciones Internacionales | — | — | — | — | — | — |

| Entidades | 566 | 494 | 626 | 7.073 | 6.173 | 7.827 |

| Empresas | 3.177 | 3.358 | 6.226 | 39.710 | 41.969 | 77.821 |

| Exposiciones minoristas | 2.282 | 2.386 | 2.749 | 28.520 | 29.822 | 34.362 |

| Exposiciones garantizadas por hipotecas sobre bienes inmuebles | 691 | 701 | 1.022 | 8.637 | 8.767 | 12.769 |

| Exposiciones en situación de default | 280 | 366 | 358 | 3.495 | 4.581 | 4.480 |

| Exposiciones asociadas a riesgos especialmente elevados | 292 | 329 | 381 | 3.654 | 4.116 | 4.758 |

| Bonos Garantizados | — | — | — | — | — | — |

| Exposiciones frente a entidades y empresas con evaluación crediticia a corto plazo | — | — | — | — | — | 1 |

| Organismos de Inversión Colectiva | — | — | — | 1 | 1 | 3 |

| Otras Exposiciones | 879 | 792 | 970 | 10.987 | 9.904 | 12.120 |

| Total Riesgo de Crédito Método Estándar | 10.853 | 11.051 | 14.926 | 135.660 | 138.140 | 186.576 |

| Riesgo de Crédito | 8.599 | 8.147 | 6.939 | 107.492 | 101.834 | 86.729 |

| Administraciones Centrales o Bancos Centrales | 79 | 84 | 68 | 983 | 1.052 | 849 |

| Entidades | 578 | 543 | 567 | 7.228 | 6.785 | 7.084 |

| Empresas | 6.044 | 5.671 | 4.826 | 75.554 | 70.881 | 60.325 |

| Del que: PYME | 1.202 | 1.113 | 916 | 15.023 | 13.907 | 11.452 |

| Del que: financiación especializada | 414 | 409 | 393 | 5.173 | 5.110 | 4.912 |

| Del que: otros | 4.429 | 4.149 | 3.517 | 55.359 | 51.864 | 43.961 |

| Exposiciones minoristas | 1.898 | 1.849 | 1.478 | 23.727 | 23.116 | 18.471 |

| Del que: garantizados con bienes inmuebles | 882 | 793 | 586 | 11.027 | 9.910 | 7.319 |

| Del que: Renovables elegibles | 523 | 528 | 479 | 6.541 | 6.601 | 5.987 |

| Del que: Otros PYME | 122 | 127 | 103 | 1.520 | 1.588 | 1.289 |

| Del que: Otros No PYME | 371 | 401 | 310 | 4.639 | 5.017 | 3.876 |

| Renta Variable | 1.059 | 1.236 | 1.162 | 13.235 | 15.449 | 14.532 |

| Método Simple | 195 | 206 | 146 | 2.442 | 2.570 | 1.830 |

| Exposiciones de renta variable privada (RW 190%) | 108 | 115 | 89 | 1.351 | 1.431 | 1.114 |

| Exposiciones cotizadas en mercados organizados (RW 290%) | 56 | 61 | 34 | 702 | 768 | 425 |

| Resto (RW 370%) | 31 | 30 | 23 | 389 | 371 | 291 |

| Exposiciones sujetas a ponderación del 250% | 624 | 319 | 651 | 7.800 | 3.992 | 8.144 |

| Método PD/LGD | 205 | 34 | 316 | 2.559 | 429 | 3.945 |

| Modelos Internos | 35 | 677 | 49 | 433 | 8.458 | 613 |

| Total Riesgo de Crédito Método Avanzado | 9.658 | 9.382 | 8.101 | 120.727 | 117.283 | 101.261 |

| Total Contribución al Fondo de Garantía por impago de una ECC | 4 | 5 | 7 | 54 | 68 | 89 |

| Total Posiciones en Titulización | 26 | 11 | 28 | 325 | 131 | 347 |

| Total Riesgo de Crédito | 20.541 | 20.450 | 23.062 | 256.766 | 255.622 | 288.273 |

| Riesgo por Liquidación | — | — | — | — | — | 1 |

| Estándar: | 191 | 196 | 275 | 2.386 | 2.459 | 3.431 |

| Del que: Riesgo de Precio de las posiciones en Renta Fija | 113 | 120 | 155 | 1.414 | 1.505 | 1.943 |

| Del que: Riesgo de Precio por titulizaciones | — | — | — | 2 | 2 | 4 |

| Del que: Riesgo de Precio de correlación | 44 | 46 | 97 | 555 | 575 | 1.210 |

| Del que: Riesgo de Precio de las posiciones en acciones y participaciones | 28 | 24 | 22 | 353 | 305 | 264 |

| Del que: Riesgo de Materias Primas | 5 | 6 | 1 | 63 | 72 | 10 |

| Avanzado: Riesgo de Mercado | 821 | 698 | 669 | 10.267 | 8.728 | 8.376 |

| Total Riesgo de la Cartera de Negociación | 1.012 | 894 | 944 | 12.653 | 11.187 | 11.807 |

| Riesgo de Cambio (Método Estándar) | 165 | 133 | 237 | 2.059 | 1.659 | 2.966 |

| Riesgo por ajuste CVA | 201 | 136 | 119 | 2.518 | 1.694 | 1.485 |

| Riesgo Operacional | 2.527 | 2.450 | 2.853 | 31.589 | 30.629 | 35.656 |

| Otros (3) | 177 | 177 | 1.047 | 2.211 | 2.211 | 13.084 |

| Requerimientos de Recursos Propios | 24.624 | 24.240 | 28.262 | 307.795 | 303.002 | 353.273 |

(1) Activos ponderados por riesgo conforme al periodo transitorio (phased-in).

(2) Calculados sobre el requerimiento mínimo de capital total de 8% (artículo 92 de la CRR).

(3) Se incluye en esta linea consumos de capital que el Grupo incorpora para reflejar un tratamiento más conservador de ciertos elementos conforme articulo 3 CRR.

Para más detalle, véase apartado 3 del Informe.