México

Claves

- Buen comportamiento de la actividad.

- Favorable evolución de los diferenciales de la clientela.

- Continúa el crecimiento de los gastos por debajo del margen bruto y el avance interanual de doble dígito en el beneficio atribuido.

- Estabilidad de los indicadores de calidad crediticia.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 30-09-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +10,4%.

(1) A tipo de cambio corriente: +12,1%.

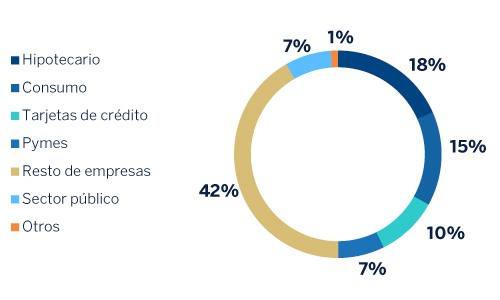

Composición del crédito a la clientela no dudoso en gestión (1)

(30-09-2017)

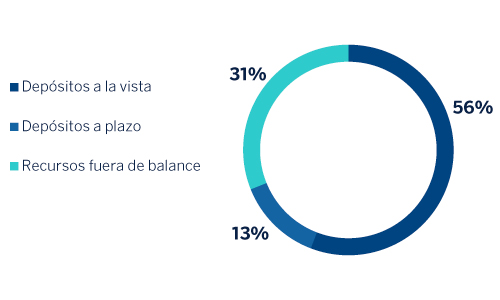

Composición de los recursos de clientes en gestión (1)

(30-09-2017)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

El crecimiento de la actividad en México durante los primeros seis meses del año ha sido mayor de lo esperado. El dinamismo mostrado por el consumo privado y, desde el punto de vista de la oferta, la fortaleza del sector servicios (frente a un sector industrial algo más deprimido) explican esta positiva trayectoria. Se estima que los efectos negativos causados por los recientes terremotos no serán muy significativos. Por el contrario, podrían tener impactos positivos sobre la actividad en el medio plazo como resultado, principalmente, de las obras de reparación. En este escenario, BBVA Research es más optimista con el nivel de crecimiento esperado para 2017, a pesar de que el segundo semestre será algo menos dinámico que el primero.

Por lo que respecta a la inflación, el índice general parece haber alcanzado un máximo en agosto, en tanto que la inflación subyacente continúa estabilizándose. Para lo que resta de año se espera una gradual desaceleración. En este contexto, y con Banxico manteniendo estable el tipo de intervención, el tono de la política monetaria se endurece.

El sistema bancario mexicano mantiene, desde hace varios años, unos niveles de solvencia y calidad de activos muy favorables. De acuerdo con los últimos datos disponibles de la Comisión Nacional Bancaria y de Valores (CNBV), el índice de capitalización se sitúa en el 15,65% a cierre de julio de 2017, notablemente por encima de los mínimos exigidos. En cuanto al volumen de crédito del sistema, presenta una tasa de crecimiento interanual del 10,9% a agosto de este año, con una reducida tasa de mora, del 2,12%, a la misma fecha (30 puntos básicos por debajo de la registrada un año antes) y un ratio de cobertura del 159% (11 puntos porcentuales por encima del dato de agosto de 2016). Todas las principales carteras de crédito registran tasas de avance interanual cercanas o ligeramente superiores al 10%. En cuanto a los depósitos del sistema (vista más plazo) muestran un ascenso interanual del 10,0%, también con cifras de agosto de 2017.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

La inversión crediticia (crédito a la clientela no dudoso en gestión) de BBVA en México crece un 4,5% desde diciembre de 2016 y un 2,1% en el tercer trimestre del ejercicio. Con ello, BBVA Bancomer conserva su posición de liderazgo, con una cuota de mercado del 23,2% en cartera vigente (de acuerdo con la información local de la CNBV del cierre de agosto de 2017, última disponible).

A finales de septiembre, los pesos de las carteras minorista y mayorista son prácticamente iguales (50% y 50%, respectivamente). Esta última crece un 4,1% desde diciembre y un 3,0% en el trimestre. Dentro de ella sigue sobresaliendo el comportamiento favorable de los préstamos empresariales, que incluyen los créditos a clientes corporativos y empresas medianas que, sin tener en cuenta las hipotecas promotor, avanzan un 7,3% en lo que va de año. Por su parte, el crédito a promotores de vivienda continúa con su tendencia positiva desde el ejercicio pasado y muestra un ascenso del 6,3% desde el 31-12-2016.

La cartera minorista presenta un incremento desde diciembre de 2016 del 4,9% e intertrimestral del 1,2%. Esta cartera sigue impulsada, principalmente, por los créditos a pymes y los préstamos para autos, que suben un 10,6% y un 9,1%, respectivamente, en los últimos nueve meses. Por su parte, las tarjetas de crédito muestran una disminución del 0,7% en el mismo horizonte temporal, aunque la facturación acumulada a septiembre de 2017 avanza un 9,1% en términos interanuales. En la cartera de hipotecas se sigue observando el efecto de los vencimientos sobre el saldo, que registra un crecimiento de 4,7% desde diciembre de 2016.

Tal evolución de la actividad crediticia ha venido acompañada de unos indicadores de calidad de activos que permanecen estables en comparación con los presentados tanto a 30 de junio de 2017 como a 31 de marzo de 2017. En este sentido, las tasas de mora y cobertura cierran el mes de septiembre en el 2,3% y 126%, respectivamente..

Los recursos totales de clientes (depósitos de clientes en gestión, fondos de inversión y otros recursos fuera de balance) muestran un crecimiento desde diciembre de 2016 del 10,0% (+6,1% en el tercer trimestre). En todos los productos se mantiene la trayectoria positiva: las cuentas corrientes y de ahorro registran un ascenso del 9,8% (+6,0% en el trimestre) y el plazo avanza a un ritmo del 12,6% (+8,9% en el trimestre). BBVA en México conserva un mix rentable de financiación, ya que las partidas de bajo coste siguen representando más del 80% del total de los depósitos de clientes en gestión. Por su parte, los fondos de inversión registran un aumento del 8,3% desde finales de 2016 y del 4,7% frente a la cifra de cierre del primer semestre de 2017.

Resultado

Lo más relevante de la cuenta de resultados de México del primer semestre de 2017 se resume a continuación:

- Positiva evolución del margen de intereses, que muestra un ascenso interanual del 9,5%, impulsado principalmente por los mayores volúmenes de actividad y por la favorable evolución de los diferenciales de la clientela.

- Buen desempeño de las comisiones, que presentan un aumento del 9,7% en los últimos doce meses y que siguen muy influidas por un mayor volumen de transacciones con clientes de tarjetas de crédito y por las comisiones procedentes de banca electrónica y banca de inversión.

- Importante crecimiento de los ROF (+31,5% interanual), gracias al muy buen desempeño de la unidad de Global Markets durante la primera parte del ejercicio.

- En la línea de otros ingresos netos (+18,7% interanual) se observa un resultado favorable de la actividad de seguros, en parte debido al cambio introducido a finales de 2016 en el método de cálculo de las reservas matemáticas.

- Los gastos de explotación mantienen un ritmo de crecimiento controlado (+4,9% interanual) y por debajo tanto del avance mostrado por el margen bruto del área (+10,4%) como de la inflación del país. Con ello, el ratio de eficiencia se sitúa en el 34,4% a septiembre de 2017.

- La línea de deterioro del valor de los activos financieros muestra un ascenso interanual del 8,9%, igual al incremento de la inversión crediticia en el mismo horizonte temporal (+8,9%). Lo anterior sitúa el coste de riesgo acumulado del área en el 3,36%.

En definitiva, BBVA en México alcanza un resultado atribuido durante durante los nueve primeros meses del año de 1.616 millones de euros, cifra que refleja un incremento interanual del 15,3%.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Ene.-Sep. 17 | ∆% | ∆%(1) | 1er Ene.-Sep. 16 |

|---|---|---|---|---|

| Margen de intereses | 4.078 | 6,5 | 9,5 | 3.829 |

| Comisiones | 906 | 6,6 | 9,7 | 849 |

| Resultados de operaciones financieras | 180 | 27,9 | 31,5 | 141 |

| Otros ingresos netos | 152 | 15,5 | 18,7 | 132 |

| Margen bruto | 5.317 | 7,4 | 10,4 | 4.952 |

| Gastos de explotación | (1.831) | 2,0 | 4,9 | (1.795) |

| Gastos de personal | (789) | 2,1 | 4,9 | (773) |

| Otros gastos de administración | (847) | 1,1 | 3,9 | (838) |

| Amortización | (195) | 6,1 | 9,1 | (183) |

| Margen neto | 3.486 | 10,4 | 13,5 | 3.157 |

| Deterioro del valor de los activos financieros (neto) | (1.269) | 6,0 | 8,9 | (1.198) |

| Dotaciones a provisiones y otros resultados | (9) | (44,0) | (42,4) | (16) |

| Resultado antes de impuestos | 2.208 | 13,7 | 16,9 | 1.943 |

| Impuesto sobre beneficios | (592) | 18,2 | 21,5 | (501) |

| Resultado del ejercicio | 1.616 | 12,1 | 15,2 | 1.442 |

| Minoritarios | (0) | (50,4) | (49,0) | (1) |

| Resultado atribuido | 1.616 | 12,1 | 15,3 | 1.441 |

| Balances | 30-09-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 4.228 | (18,6) | (19,7) | 5.192 |

| Cartera de títulos | 29.910 | (4,4) | (5,7) | 31.273 |

| Préstamos y partidas a cobrar | 51.302 | 6,9 | 5,4 | 47.997 |

| de los que Préstamos y anticipos a la clientela | 49.338 | 6,2 | 4,6 | 46.474 |

| Activos tangibles | 1.897 | (3,1) | (4,5) | 1.957 |

| Otros activos | 9.905 | 43,6 | 41,5 | 6.900 |

| Total activo/pasivo | 97.242 | 4,2 | 2,7 | 93.318 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 8.322 | (16,4) | (17,6) | 9.961 |

| Depósitos de bancos centrales y entidades de crédito | 7.657 | 29,3 | 27,4 | 5.923 |

| Depósitos de la clientela | 54.932 | 8,6 | 7,1 | 50.571 |

| Valores representativos de deuda emitidos | 7.973 | (7,4) | (8,7) | 8.611 |

| Otros pasivos | 14.416 | 3,4 | 1,9 | 13.941 |

| Dotación de capital económico | 3.942 | (8,6) | (9,9) | 4.311 |

| Indicadores relevantes y de gestión | 30-09-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 50.779 | 6,1 | 4,6 | 47.865 |

| Riesgos dudosos | 1.225 | 6,3 | 4,8 | 1.152 |

| Depósitos de clientes en gestión (3) | 46.991 | 11,9 | 10,3 | 41.989 |

| Recursos fuera de balance (4) | 21.192 | 10,9 | 9,3 | 19.111 |

| Activos ponderados por riesgo | 47.624 | (0,5) | (1,9) | 47.863 |

| Ratio de eficiencia (%) | 34,4 | 35,4 | ||

| Tasa de mora (%) | 2,3 | 2,3 | ||

| Tasa de cobertura (%) | 126 | 127 | ||

| Coste de riesgo (%) | 3,36 | 3,40 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.