Anexo

Corporate & Investment Banking

Claves

- Se mantiene el contexto de presión en márgenes y exceso de liquidez.

- Ligeros retrocesos de la actividad en el trimestre, en inversión y recursos.

- Resultados afectados por la menor actividad y apoyados por la contención de los gastos.

- Estabilidad de los indicadores de riesgo.

Actividad (1)

(Variación interanual a tipos de cambio constantes. Datos a 31-03-2018)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

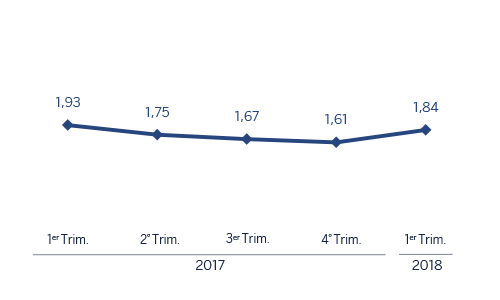

Margen bruto sobre ATM

(Porcentaje. Tipos de cambio constantes)

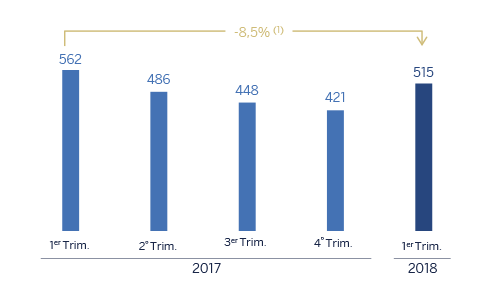

Margen neto

(Millones de euros a tipos de cambio constantes)

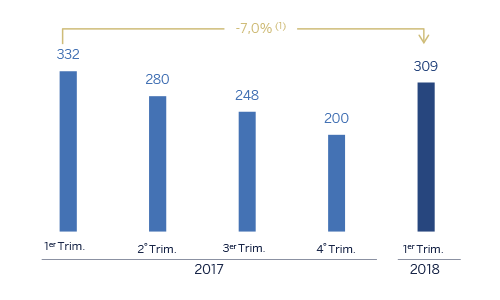

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: -15,6%.

(1) A tipos de cambio corrientes: -13,1%.

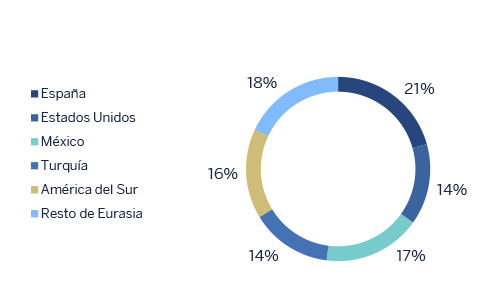

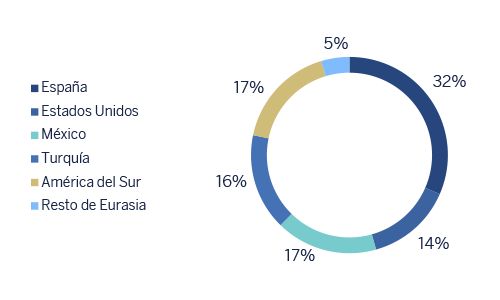

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2018)

(1) No incluye las adquisiciones temporales de activos.

Composición de los recursos de clientes en gestión (1)

(31-03-2018)

(1) No incluye las cesiones temporales de activos.

Evolución de los mercados financieros

El primer trimestre del año estuvo marcado por un repunte de la volatilidad implícita de la bolsa. Esta situación provocó caídas sincronizadas en los mercados de renta variable, pero con un contagio limitado a otros activos de riesgo. La volatilidad se ha moderado desde entonces, pero no ha revertido del todo, que podría ser indicativo de que el entorno de baja volatilidad de los últimos años ha quedado atrás.

En este contexto, la Reserva Federal (Fed) y el Banco Central Europeo (BCE) han seguido adelante con la normalización de su política monetaria de forma muy cauta, lo que ha impulsado ligeramente al alza las rentabilidades de la deuda soberana en Estados Unidos y, en menor medida, en Europa. Por el contrario, las primas de riesgo de la periferia europea y de países emergentes se han estrechado. En el caso de España, el diferencial de rentabilidades a diez años con Alemania se moderó hasta niveles por debajo de 70 puntos básicos, después de que las agencias de rating Fitch y S&P revisaran un escalón al alza la calificación de la deuda española hasta a A-.

El euro se apreció frente al dólar, lastrado por las dudas que plantea la expansión fiscal y la nueva política comercial de Estados Unidos. En general, las divisas emergentes se apreciaron contra el dólar, salvo el peso argentino y la lira turca. Sin embargo todas, menos el peso mexicano y colombiano, se depreciaron contra el euro.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Continúa el contexto de mercado en términos de presión en márgenes y exceso de liquidez. En este sentido, la inversión crediticia (crédito a la clientela no dudoso en gestión), presentó una disminución en lo que va de año del 1,1%. Por geografías, crece en México, América del Sur y Resto de Eurasia mientras que registra retrocesos en España, Estados Unidos y Turquía. En calidad crediticia, la tasa de mora baja hasta el 0,6% a marzo del 2018, mientras que la cobertura se sitúa en el 93%. El coste de riesgo es -0,04%.

En recursos de clientes también se apreció una disminución en el trimestre del 10,5%, con avances en España y Turquía que no compensaron las disminuciones de Estados Unidos, México, América del Sur y Resto de Eurasia.

Desde el punto de vista del negocio mergers & acquisitions (M&A), la actividad en España y Portugal continuó en línea con las buenas tendencias de mostradas en el 2017, lo que la ha situado en niveles cercanos a los máximos de los últimos cinco años. A pesar de una ligera ralentización con respecto al primer trimestre del año anterior, se prevé que el mercado continúe creciendo motivado por la disponibilidad de liquidez, las buenas condiciones de financiación y la coyuntura de crecimiento económico en España.

En la Unidad de Equity Capital Markets (ECM), BBVA participó como coordinador global en la única salida a Bolsa completada en España en estos primeros meses del año, la de Metrovacesa. También el Grupo fue banco agente en el scrip-dividend de Repsol.

Por último, BBVA siguió demostrando su liderazgo en el ámbito de los préstamos verdes, con 11 operaciones realizadas en los últimos doce meses, lo que lo ha convertido en la entidad financiera más activa internacionalmente. Estas 11 operaciones representaron un volumen de unos 8.900 millones de euros en un mercado de unos 15.500 millones (aproximadamente un 57% del total).

Resultados

CIB registró un resultado atribuido en el trimestre de 309 millones de euros, un 54,2% más que en el trimestre anterior y un 7,0% menos que en el primer trimestre del 2017. Lo más relevante de la evolución interanual de la cuenta de resultados de este agregado se resume a continuación:

-

Retroceso del margen de intereses y comisiones (-1,1% interanual) por menor volumen de inversión crediticia que en el 2017.

Buena evolución de Global Markets gracias al incremento de la actividad recurrente con clientes y una adecuada gestión del riesgo derivado de la operativa con estos. Así, con respecto al trimestre anterior, el margen bruto se incrementa un 11,5%.

Los gastos de explotación acumulados disminuyeron un 1,3% en la comparación interanual, y un 5,1% con respecto al cuarto trimestre del 2017. Las claves principales siguieron siendo la contención en gastos de personal y discrecionales y la moderación de los costes asociados al plan de inversiones en tecnología.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Cuentas de resultados | 1erTrim. 18 | ∆% | ∆%(1) | 1erTrim. 17 | ||

| Margen de intereses | 331 | (4,9) | 3,5 | 348 | ||

| Comisiones netas | 180 | (15,7) | (8,5) | 214 | ||

| Resultados de operaciones financieras | 270 | (12,4) | (6,4) | 308 | ||

| Otros ingresos y cargas de explotación | (8) | n.s. | n.s. | 18 | ||

| Margen bruto | 773 | (12,9) | (6,2) | 888 | ||

| Gastos de explotación | (258) | (7,0) | (1,3) | (278) | ||

| Gastos de personal | (121) | (9,8) | (5,2) | (135) | ||

| Otros gastos de administración | (110) | (6,9) | 1,0 | (118) | ||

| Amortización | (27) | 6,6 | 8,5 | (26) | ||

| Margen neto | 515 | (15,6) | (8,5) | 610 | ||

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | 10 | n.s. | n.s. | (10) | ||

| Provisiones o reversión de provisiones y otros resultados | (26) | 66,1 | 68,9 | (15) | ||

| Resultado antes de impuestos | 500 | (14,6) | (7,6) | 585 | ||

| Impuesto sobre beneficios | (133) | (14,1) | (7,8) | (155) | ||

| Resultado del ejercicio | 366 | (14,8) | (7,6) | 430 | ||

| Minoritarios | (58) | (23,0) | (10,2) | (75) | ||

| Resultado atribuido | 309 | (13,1) | (7,0) | 355 | ||

- (1) A tipos de cambio constantes.

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Balances | 31-03-18 | ∆% | ∆%(1) | 31-12-17 | ||

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 3.403 | (19,0) | (16,4) | 4.200 | ||

| Activos financieros a valor razonable | 101.640 | 39,5 | 38,3 | 72.878 | ||

| de los que préstamos y anticipos | 24.265 | n.s. | n.s. | 648 | ||

| Activos financieros a coste amortizado | 63.090 | (32,8) | -32,4 | 93.948 | ||

| de los que préstamos y anticipos a la clientela | 55.238 | (18,2) | -17,6 | 67.529 | ||

| Posiciones inter-áreas activo | - | - | - | - | ||

| Activos tangibles | 32 | (7,1) | (7,2) | 35 | ||

| Otros activos | 3.221 | 37,5 | 38,2 | 2.342 | ||

| Total activo/pasivo | 171.386 | (1,2) | (1,1) | 173.403 | ||

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 90.116 | 83,7 | 83,3 | 49.060 | ||

| Depósitos de bancos centrales y entidades de crédito | 14,597 | (67,9) | (68,2) | 45.427 | ||

| Depósitos de la clientela | 39.159 | (19,7) | (19,2) | 48.792 | ||

| Valores representativos de deuda emitidos | 898 | 71,7 | 72,1 | 523 | ||

| Posiciones inter-áreas pasivo | 17.596 | (18,9) | (17,7) | 21.687 | ||

| Otros pasivos | 5.309 | 35,9 | 34,4 | 3.908 | ||

| Dotación de capital económico | 3.711 | (7,4) | (7,0) | 4.007 | ||

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Indicadores relevantes y de gestión | 31-03-18 | ∆% | ∆%(1) | 31-12-17 | ||

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 55.184 | (2,0) | (1,1) | 56.315 | ||

| Riesgos dudosos | 543 | (7,0) | (6,8) | 584 | ||

| Depósitos de clientes en gestión (3) | 39.035 | (11,5) | (10,8) | 44.095 | ||

| Recursos fuera de balance (4) | 1.366 | 0,6 | 1,1 | 1.357 | ||

| Ratio de eficiencia (%) | 33,4 | 34,1 | ||||

| Tasa de mora (%) | 0,6 | 0,7 | ||||

| Tasa de cobertura (%) | 93 | 112 | ||||

| Coste de riesgo (%) | (0,04) | 0,24 | ||||

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.