México

Claves

- Aceleración de la actividad crediticia en el trimestre, con mayor dinamismo del segmento minorista

- El margen de intereses continúa creciendo a doble dígito

- Favorable evolución del ratio de eficiencia

- El resultado atribuido trimestral continúa en niveles elevados

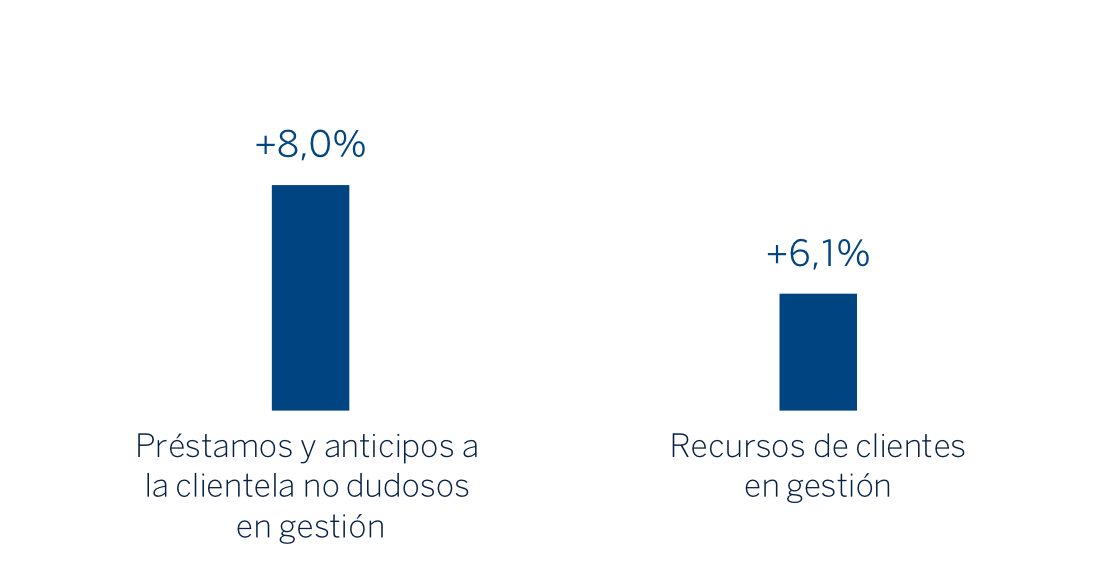

ACTIVIDAD (1)

(VARIACIÓN A TIPO DE CAMBIO CONSTANTE RESPECTO AL

31-12-22)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

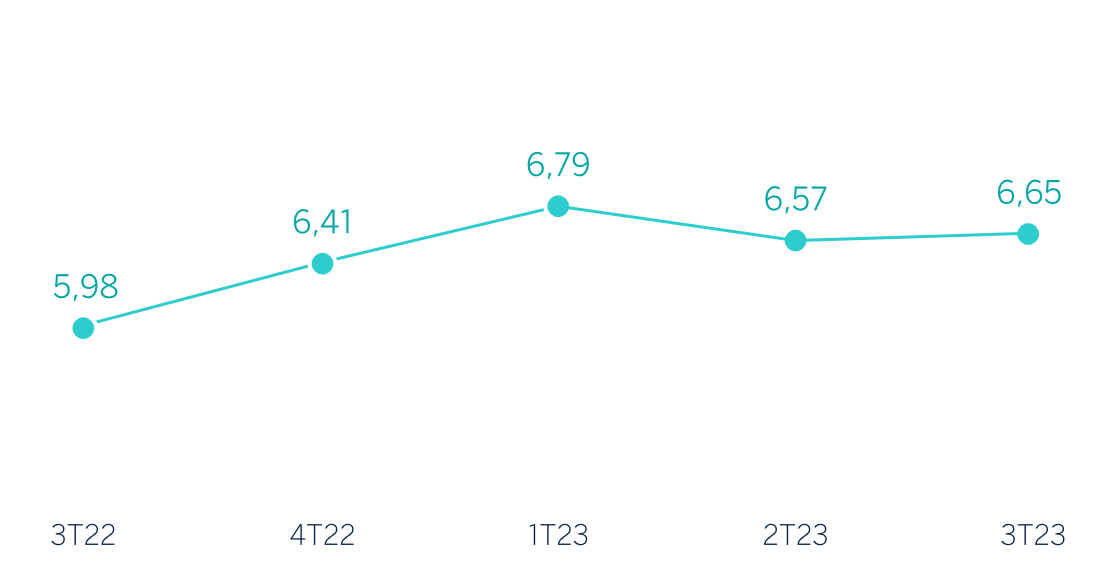

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS

(PORCENTAJE A TIPO DE CAMBIO CONSTANTE)

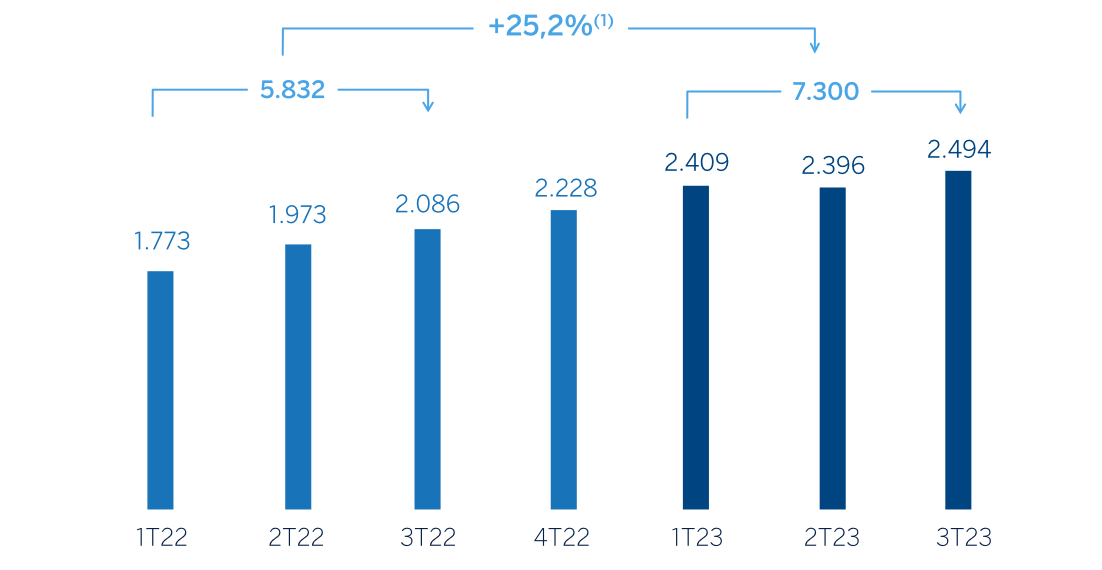

Margen neto

(MILLONES DE EUROS A TIPO DE CAMBIO CONSTANTE)

(1) A tipo de cambio corriente: +39,9%.

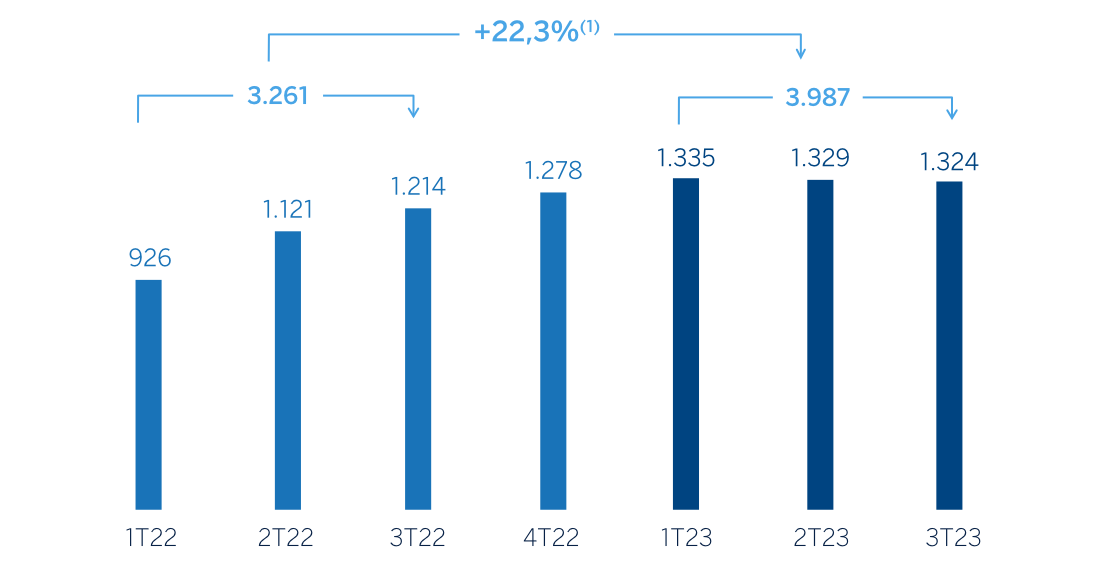

Resultado atribuido

(MILLONES DE EUROS A TIPO DE CAMBIO CONSTANTE)

(1) A tipo de cambio corriente: +36,7%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | Ene.-Sep. 23 | ∆% | ∆% (1) | Ene.-Sep. 22(2) |

|---|---|---|---|---|

| Margen de intereses | 8.164 | 37,9 | 23,3 | 5.922 |

| Comisiones netas | 1.626 | 38,2 | 23,6 | 1.176 |

| Resultados de operaciones financieras | 384 | 18,8 | 6,3 | 324 |

| Otros ingresos y cargas de explotación | 300 | 25,7 | 12,5 | 239 |

| Margen bruto | 10.475 | 36,7 | 22,3 | 7.661 |

| Gastos de explotación | (3.175) | 30,0 | 16,3 | (2.443) |

| Gastos de personal | (1.492) | 34,6 | 20,4 | (1.109) |

| Otros gastos de administración | (1.337) | 28,1 | 14,6 | (1.043) |

| Amortización | (346) | 18,9 | 6,4 | (291) |

| Margen neto | 7.300 | 39,9 | 25,2 | 5.218 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (1.827) | 43,1 | 28,0 | (1.277) |

| Provisiones o reversión de provisiones y otros resultados | (1) | (97,4) | (97,7) | (45) |

| Resultado antes de impuestos | 5.472 | 40,4 | 25,7 | 3.896 |

| Impuesto sobre beneficios | (1.484) | 51,8 | 35,8 | (978) |

| Resultado del ejercicio | 3.988 | 36,7 | 22,3 | 2.918 |

| Minoritarios | (1) | 37,0 | 22,6 | (1) |

| Resultado atribuido | 3.987 | 36,7 | 22,3 | 2.918 |

| Balances | 30-09-23 | ∆% | ∆% (1) | 31-12-22 (2) |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 9.781 | (26,1) | (34,4) | 13.228 |

| Activos financieros a valor razonable | 60.945 | 30,9 | 16,1 | 46.575 |

| De los que: Préstamos y anticipos | 4.162 | 176,2 | 145,1 | 1.507 |

| Activos financieros a coste amortizado | 94.960 | 23,0 | 9,1 | 77.191 |

| De los que: Préstamos y anticipos a la clientela | 86.727 | 21,8 | 8,0 | 71.231 |

| Activos tangibles | 2.329 | 18,2 | 4,9 | 1.969 |

| Otros activos | 5.002 | 39,2 | 23,5 | 3.593 |

| Total activo/pasivo | 173.017 | 21,4 | 7,7 | 142.557 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 33.063 | 28,0 | 13,5 | 25.840 |

| Depósitos de bancos centrales y entidades de crédito | 11.677 | 165,3 | 135,3 | 4.402 |

| Depósitos de la clientela | 86.373 | 11,1 | (1,4) | 77.750 |

| Valores representativos de deuda emitidos | 9.189 | 18,5 | 5,1 | 7.758 |

| Otros pasivos | 21.868 | 28,8 | 14,3 | 16.976 |

| Dotación de capital regulatorio | 10.845 | 10,3 | (2,1) | 9.831 |

| Indicadores relevantes y de gestión | 30-09-23 | ∆% | ∆% (1) | 31-12-22 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (3) | 87.362 | 21,7 | 8,0 | 71.788 |

| Riesgos dudosos | 2.385 | 23,0 | 9,1 | 1.939 |

| Depósitos de clientes en gestión (4) | 85.157 | 10,4 | (2,0) | 77.117 |

| Recursos fuera de balance (5) | 52.741 | 38,1 | 22,5 | 38.196 |

| Activos ponderados por riesgo | 88.290 | 23,1 | 9,2 | 71.738 |

| Ratio de eficiencia (%) | 30,3 | 31,7 | ||

| Tasa de mora (%) | 2,6 | 2,5 | ||

| Tasa de cobertura (%) | 127 | 129 | ||

| Coste de riesgo (%) | 2,94 | 2,49 |

(1) A tipo de cambio constante.

(2) Saldos reexpresados por aplicación de la NIIF 17 - Contratos de seguro.

(3) No incluye las adquisiciones temporales de activos.

(4) No incluye las cesiones temporales de activos.

(5) Incluye fondos de inversión, carteras gestionadas y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

La actividad económica sigue expandiéndose a un ritmo relativamente elevado, mayor que lo anticipado, debido al dinamismo del consumo privado, la resiliencia del sector manufacturero, los efectos sobre la inversión privada de las perspectivas de relocalización de la producción industrial fuera de China (nearshoring) y el impacto del mayor gasto público sobre el sector de la construcción, en un contexto de mejores perspectivas de crecimiento en Estados Unidos. Según BBVA Research, el PIB podría crecer alrededor de 3,2% en 2023 y 2,6% en 2024 (en ambos casos, 80 puntos básicos por encima de la previsión anterior). La inflación anual disminuyó hasta el 4,5% en septiembre y probablemente continuará moderándose de manera gradual en los próximos trimestres, manteniéndose alrededor del 3,8% en promedio en 2024. Los tipos de interés oficiales, que se sitúan en el 11,25% a cierre de septiembre, previsiblemente se empezarán a recortar algo más tarde de lo esperado, a partir del inicio de 2024.

Respecto al sistema bancario, con datos a cierre de agosto de 2023, el volumen de crédito vigente al sector privado no financiero aumentó un 10,5% en términos interanuales, con un mayor impulso de la cartera de consumo (+18,2%), seguido por hipotecas (+10,3%) y empresas (+7,5%). El crecimiento de los depósitos totales se mantiene en valores del 8,7% en agosto de 2023, similar a los últimos meses. Los recursos a plazo se desaceleran ligeramente en agosto (+15,3% interanual). Por su parte, la morosidad del sistema se mantiene estable en torno a 2,36% y los indicadores de capital, por su parte, son holgados.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Actividad

Lo más relevante de la evolución de la actividad del área durante los primeros nueve meses de 2023 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) registró un crecimiento del 8,0% entre enero y septiembre de 2023, fruto de la positiva evolución de la cartera minorista y de la cartera mayorista, presentando esta última mejores dinámicas con respecto a la primera mitad de 2023. La cartera mayorista, que incluye empresas de mayor tamaño y sector público, registró un crecimiento del 4,5%, destacando el dinamismo del segmento de empresas (+4,0%). Por su parte, el segmento minorista creció a una tasa del 10,8%, afianzando la tendencia de crecimiento observada desde principios de año. Dentro de este segmento, los créditos al consumo crecieron un 13,5%, las tarjetas de crédito un 12,8%, los hipotecarios un 6,0% y los créditos a las pymes un 17,1%. La cartera de préstamos continuó mostrando una elevada diversificación, en la que el 47,9% del total corresponde al crédito mayorista y el 52,1% restante al minorista.

- Los depósitos de clientes en gestión se redujeron entre enero y septiembre de 2023 (-2,0%) resultado del entorno de tasas elevadas y de la política de contención de costes del pasivo llevada a cabo por BBVA en México. Lo anterior fue compensado principalmente por el crecimiento de recursos fuera de balance, que fue muy notable, en particular en el caso de los fondos de inversión, que se incrementaron a una tasa del 20,9% entre enero y septiembre de 2023.

Lo más relevante de la evolución de la actividad del área durante el tercer trimestre de 2023 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) registró una variación trimestral del +3,3%, con crecimiento tanto de la cartera mayorista como de la minorista (+2,8% y +3,4%, respectivamente). En el trimestre destaca el dinamismo del segmento minorista como consecuencia de la fortaleza de la demanda interna, soportada por la favorable evolución del empleo y el crecimiento de los salarios reales. En la cartera mayorista destacó el dinamismo del segmento de gobierno, que creció un 8,9% en el tercer trimestre.

- En cuanto a los indicadores de calidad crediticia, la tasa de mora continúa mostrando niveles confortables y permaneció a cierre de septiembre de 2023 en el 2,6%, lo que supone un incremento de 9 puntos básicos con respecto al trimestre anterior, y prácticamente estabilidad con respecto al cierre de año 2022 (+4 puntos básicos). Por su parte, la tasa de cobertura disminuyó hasta situarse a cierre de septiembre en el 127%, afectada por la liberación parcial de fondos previamente constituidos, por ajustes complementarios no asignados a operaciones o clientes concretos dado el comportamiento observado en las carteras asociadas a los mismos.

- Los depósitos de clientes en gestión registraron un crecimiento con respecto al trimestre anterior (+1,9%), tanto por los mayores saldos vista (+0,9%) como a plazo (+7,2%). Por su parte, los recursos fuera de balance siguieron creciendo a una tasa del 5,9%.

Resultados

BBVA alcanzó en México un resultado atribuido de 3.987 millones de euros acumulados a cierre de septiembre de 2023, lo que supone un incremento del 22,3% con respecto al mismo periodo de 2022, principalmente como resultado del destacado crecimiento del margen de intereses, gracias al fuerte impulso de la actividad y a la mejora del diferencial de la clientela.

Lo más relevante en la evolución interanual de la cuenta de resultados a cierre de septiembre de 2023 se resume a continuación:

- El margen de intereses presentó un destacado crecimiento (+23,3%), resultado del fuerte dinamismo de la inversión crediticia y una eficiente gestión de precios (manteniendo el coste de los depósitos contenido), con una mejora del diferencial de la clientela asociada a un mayor sesgo a carteras minoristas.

- Las comisiones netas, impulsadas por una mayor transaccionalidad, continúan creciendo a doble dígito (+23,6%), con crecimiento en prácticamente todas las tipologías, destacando las asociadas a tarjetas de crédito y las procedentes de la gestión de fondos de inversión.

- La aportación del ROF se incrementó (+6,3%), derivado, principalmente, de la buena gestión de Global Markets, con una importante contribución de la operativa en divisas. En el tercer trimestre el ROF mostró una caída como consecuencia de una operación de permuta de bonos asociada a gestión de balance.

- La línea de otros ingresos y cargas de explotación registró un crecimiento del 12,5%, impulsada por la evolución del negocio de seguros.

- Incremento de los gastos de explotación (+16,3%), con mayores gastos de personal por ajuste salarial e incremento de la plantilla, en un contexto de fuerte impulso de la actividad y crecimiento de los gastos generales vinculado a la inflación, destacando marketing y tecnología. A pesar de lo anterior, el ratio de eficiencia continúa evolucionando favorablemente, con una significativa mejora de 158 puntos básicos frente al registrado doce meses antes.

- Los saneamientos crediticios aumentaron (+28,0%), principalmente debido a las mayores necesidades de saneamiento de la cartera minorista, fundamentalmente en consumo y tarjetas, en parte afectado por el fuerte crecimiento en estos segmentos. Por su parte, el coste de riesgo acumulado a cierre de septiembre de 2023, se situó en el 2,94%, por encima del registrado a cierre de junio de 2023 (+8 puntos básicos).

En el trimestre, y excluyendo el efecto de la variación del tipo de cambio, BBVA México generó un resultado atribuido de 1.324 millones de euros. El buen comportamiento de los ingresos recurrentes en el trimestre fue parcialmente compensado por una menor aportación del ROF (principalmente por la permuta de bono mencionada anteriormente), que unida a unas dotaciones por deterioro de activos financieros algo mayores, hacen que el resultado atribuido se sitúe en línea con el trimestre precedente (-0,4%).