Solvencia

Base de capital

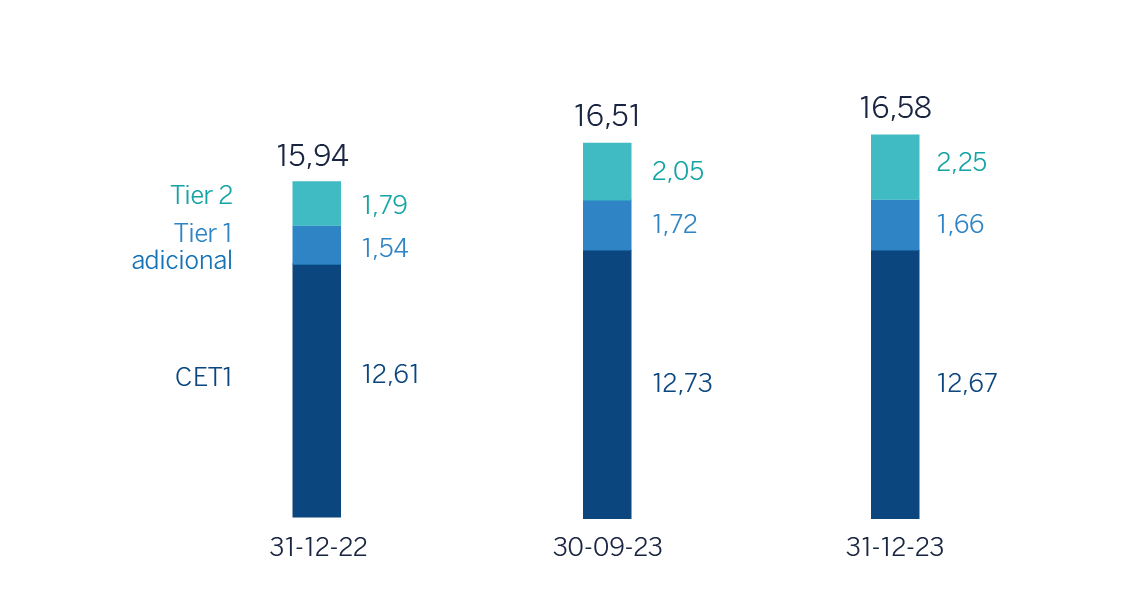

La fortaleza de los resultados del Grupo BBVA en el trimestre, que están en línea con los del tercer trimestre, contribuyó a alcanzar un ratio CET1 fully-loaded consolidado a 31 de diciembre de 2023 del 12,67%, lo que permite seguir manteniendo un amplio búfer de gestión sobre el requerimiento de CET1 a nivel consolidado (8,78%)3 y sobre el rango de gestión objetivo del Grupo establecido en el 11,5-12,0% de CET1.

Durante el cuarto trimestre del año, el ratio CET1 disminuyó en 6 puntos básicos. La fuerte generación de beneficio, neto de los dividendos y retribuciones de instrumentos de capital, generó una contribución de 25puntos básicos en el ratio CET1, que permitió absorber parcialmente el crecimiento de los activos ponderados por riesgo (APR) derivados del incremento de la actividad en el trimestre (consumo de 36 puntos básicos, incluyendo la actualización del riesgo operacional), en línea con la estrategia del Grupo de fomentar el crecimiento rentable. Por su parte, de entre el resto de impactos cabe resaltar los asociados a las variables de mercado donde destaca la evolución negativa en el trimestre de ciertas divisas (principalmente la devaluación del peso argentino) más que compensada con la evolución positiva de la valoración de carteras de renta fija y con la compensación en patrimonio del efecto negativo en resultados por la pérdida de valor de la posición monetaria neta en las economías hiperinflacionarias.

El capital de nivel 1 adicional (AT1) fully-loaded consolidado se situó a 31 de diciembre de 2023 en 1,66%, lo que resulta en una disminución con respecto al trimestre anterior de 6 puntos básicos debido al incremento de los APRs y a la depreciación del dólar americano.

Por su parte, el ratio Tier 2 fully-loaded consolidado se situó a cierre de diciembre de 2023 en 2,25%, con un crecimiento en el trimestre de 20 puntos básicos, principalmente producido por la emisión de un bono subordinado en España por valor de 750 millones de dólares estadounidenses. Así, el ratio de capital total fully-loaded se situó en el 16,58%.

Tras la última decisión de SREP (proceso de revisión y evaluación supervisora, por sus siglas en inglés), el BCE ha comunicado al Grupo que, con efecto 1 de enero de 2024, deberá mantener a nivel consolidado un ratio de capital total del 13,25% y un ratio de capital CET1 de 9,09% que incluye un requerimiento de Pilar 2 a nivel consolidado del 1,68% (un mínimo del 1,02% deberá ser satisfecho con CET1), del que 0,18% viene determinada sobre la base de las expectativas de provisiones prudenciales del BCE y deberá ser satisfecho con CET1.

Cabe mencionar que, con efectos desde el 1 de enero de 2023, ha finalizado la aplicación de parte de los efectos transitorios que aplica el Grupo en la determinación del ratio phased-in, por lo que a 31 de diciembre de 2023 dicho ratio es coincidente con el ratio fully-loaded.

RATIOS DE CAPITAL FULLY-LOADED (PORCENTAJE)

BASE DE CAPITAL (MILLONES DE EUROS)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 31-12-23 (1) (2) | 30-09-23 | 31-12-22 | 31-12-23 (1) (2) | 30-09-23 | 31-12-22 | |

| Capital de nivel 1 ordinario (CET1) | 46.104 | 45.567 | 42.738 | 46.104 | 45.567 | 42.484 |

| Capital de nivel 1 (Tier 1) | 52.138 | 51.735 | 47.931 | 52.138 | 51.735 | 47.677 |

| Capital de nivel 2 (Tier 2) | 8.182 | 7.350 | 5.930 | 8.182 | 7.350 | 6.023 |

| Capital total (Tier 1+Tier 2) | 60.320 | 59.085 | 53.861 | 60.320 | 59.085 | 53.699 |

| Activos ponderados por riesgo | 363.916 | 357.972 | 337.066 | 363.916 | 357.972 | 336.884 |

| CET1 (%) | 12,67 | 12,73 | 12,68 | 12,67 | 12,73 | 12,61 |

| Tier 1 (%) | 14,33 | 14,45 | 14,22 | 14,33 | 14,45 | 14,15 |

| Tier 2 (%) | 2,25 | 2,05 | 1,76 | 2,25 | 2,05 | 1,79 |

| Ratio de capital total (%) | 16,58 | 16,51 | 15,98 | 16,58 | 16,51 | 15,94 |

(1) La diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF 9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR y las posteriores enmiendas introducidas por el Reglamento 2020/873 de la Unión Europea). A 31 de diciembre de 2023, no existen diferencias entre los ratios phased-in y fully-loaded por el mencionado tratamiento transitorio.

(2) Datos provisionales.

En cuanto a la remuneración al accionista, la cual incluye repartos en efectivo y la remuneración resultante de la ejecución de los programas de recompra de acciones que el Grupo pueda llevar a cabo, está previsto proponer a los órganos sociales correspondientes un reparto en efectivo por importe de 0,39 euros brutos por acción en abril como dividendo complementario del ejercicio 2023 y la ejecución de un nuevo programa de recompra de acciones de BBVA por importe de 781 millones de euros, sujeto a la obtención de las autorizaciones regulatorias correspondientes y a la comunicación de los términos y condiciones concretos del programa antes del inicio de su ejecución. De este modo, la distribución total a cargo del ejercicio 2023 será de 4.010 millones de euros, un 50% del beneficio atribuido, equivalentes a 0,68 euros brutos por acción, teniendo en cuenta que en octubre de 2023 se distribuyeron 0,16 euros brutos por acción como dividendo a cuenta del ejercicio.

Durante el ejercicio 2023, BBVA ha ejecutado dos programas de recompra de acciones. El primer programa se anunció el 1 de febrero de 2023 por un importe máximo de 422 millones de euros y formó parte de la aplicación ordinaria de la política de remuneración al accionista del ejercicio 2022. El 21 de abril de 2023, BBVA anunció la finalización del mismo habiendo adquirido 64.643.559 de acciones de BBVA entre el 20 de marzo y el 20 de abril de 2023, representativas, aproximadamente, del 1,07% del capital social de BBVA en dicha fecha. Las aciones adquiridas en ejecución de este primer programa de recompra fueron amortizadas el 2 de junio de 2023. El segundo programa, que tiene la consideración de remuneración extraordinaria al accionista y por lo tanto no se encontraría incluido en el ámbito de la política de remuneración ordinaria, se anunció el 28 de julio de 2023, por un importe máximo de 1.000 millones de euros. El 29 de noviembre de 2023, BBVA anunció la finalización del mismo, habiéndose adquirido 127.532.625 de acciones de BBVA entre el 2 de octubre y el 29 de noviembre de 2023, representativas, aproximadamente, del 2,14% del capital social de BBVA en dicha fecha. Las aciones adquiridas en ejecución de este segundo programa de recompra fueron amortizadas el 19 de diciembre de 2023.

A continuación se resumen los aspectos más relevantes de los programas de recompra de acciones.

EJECUCIÓN DE LOS PROGRAMAS DE RECOMPRA DE ACCIONES DE 2023

| Fecha inicio | Fecha cierre | Fecha de amortización | Número de acciones | % del capital social* | Desembolso (millones de euros) | |

|---|---|---|---|---|---|---|

| Primer programa | 20 de marzo | 21 de abril | 2 de junio | 64.643.559 | 1,07 | 422 |

| Segundo programa | 2 de octubre | 29 de noviembre | 19 de diciembre | 127.532.625 | 2,14 | 1.000 |

| Total | 192.176.184 | 1.422 |

*A la fecha de cierre del programa.

Como consecuencia de los programas de recompra de acciones descritos anteriormente, y una vez el Grupo ha llevado a cabo las reducciones de capital social comentadas, el capital social de BBVA se situaba a 31 de diciembre de 2023 en 2.860.590.786,20 euros, representado por 5.837.940.380 acciones de 0,49 euros de valor nominal cada una.

DISTRIBUCIÓN ESTRUCTURAL DEL ACCIONARIADO (31-12-23)

| Accionistas | Acciones en circulación | |||

|---|---|---|---|---|

| Tramos de acciones | Número | % | Número | % |

| Hasta 500 | 315.389 | 42,5 | 58.447.373 | 1,0 |

| De 501 a 5.000 | 334.638 | 45,1 | 592.992.044 | 10,2 |

| De 5.001 a 10.000 | 49.539 | 6,7 | 347.292.314 | 5,9 |

| De 10.001 a 50.000 | 38.423 | 5,2 | 733.832.231 | 12,6 |

| De 50.001 a 100.000 | 2.720 | 0,4 | 185.938.321 | 3,2 |

| De 100.001 a 500.000 | 1.228 | 0,2 | 218.487.412 | 3,7 |

| De 500.001 en adelante | 257 | 0,03 | 3.700.950.685 | 63,4 |

| Total | 742.194 | 100 | 5.837.940.380 | 100 |

Nota: en el caso de acciones de inversores que operan a través de una entidad custodio situada fuera del territorio español, se computa como accionista únicamente a la entidad custodio, que es quien aparece inscrita en el correspondiente registro de anotaciones en cuenta por lo que el número indicado de accionistas no considera a dichos tenedores.

Por lo que respecta a MREL4 (Minimum Requirement for own funds and Eligible Liabilities), a 31 de diciembre de 2023, el requisito de volumen de fondos propios y pasivos admisibles corresponde al 21,46% del total de APR de su grupo de resolución (en adelante, el "MREL en APR”), siendo el requisito de subordinación del 13,50% del total de APR del grupo (el "requisito de subordinación en APR"), a nivel subconsolidado5,6 . Dada la estructura de fondos propios y pasivos admisibles del grupo de resolución, a 31 de diciembre de 2023, el ratio MREL en APR y el ratio del requisito de subordinación en APR provisionales se sitúan en el 26,36% y en el 21,84% respectivamente7 , cumpliendo con ambos requisitos.

Adicionalmente, BBVA debe alcanzar, a 31 de diciembre de 2023, un volumen de fondos propios y pasivos admisibles en términos de exposición total considerada a efectos del cálculo del ratio de apalancamiento del 7,27% (el “MREL en RA”), de los que un 5,61% en términos de exposición total considerada a efectos del cálculo de la ratio de apalancamiento debería cumplirse con instrumentos subordinados (el “requisito de subordinación en RA”). Dada la estructura de fondos propios y pasivos admisibles del grupo de resolución, a 31 de diciembre de 2023, el ratio MREL en RA y el ratio del requisito de subordinación en RA provisionales se sitúan en el 11,10% y en el 9,20% respectivamente, cumpliendo con ambos requisitos.

Con el objetivo de reforzar el cumplimiento de dichos requisitos, BBVA ha realizado varias emisiones de deuda durante el año 2023. Para más información sobre las emisiones realizadas, véase la sección de "Riesgos estructurales" dentro del capítulo "Gestión del riesgo".

Cabe resaltar que el 14 de junio de 2023 el Grupo hizo público que había recibido una nueva comunicación del Banco de España sobre su requisito MREL, establecido por la Junta Única de Resolución ("SRB" por sus siglas en inglés). De acuerdo con esta comunicación, BBVA debería mantener, a partir del 1 de enero de 2024, un MREL en APR del 22,11%, teniendo en cuenta las exposiciones a septiembre 2023 sujetas al cálculo del colchón anticíclico8. Dada la estructura de fondos propios y pasivos admisibles del grupo de resolución, a 31 de diciembre de 2023, el ratio MREL en APR, ya cumpliría con el citado requisito.

Por último, el ratio leverage (o ratio de apalancamiento) del Grupo se sitúa a 31 de diciembre de 2023 en el 6,5% con criterio fullyloaded9.

Ratings

Durante el año 2023, el rating de BBVA ha continuado demostrando su fortaleza y todas las agencias han mantenido la calificación que otorgan en la categoría A. DBRS en marzo, Fitch en septiembre y Moody's en octubre confirmaron el rating de BBVA en A (high), A- y A3, respectivamente, los tres con perspectiva estable. Por su parte, S&P ha mantenido sin cambios en el año el rating de BBVA en A, con perspectiva estable. La siguiente tabla muestra las calificaciones crediticias y perspectivas otorgadas por las agencias:

Ratings

| Agencia de rating | Largo plazo (1) | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s | A3 | P-2 | Estable |

| Standard & Poor’s | A | A-1 | Estable |

(1) Ratings asignados a la deuda senior preferente a largo plazo. Adicionalmente, Moody's y Fitch asignan un rating a los depósitos a largo plazo de BBVA de A2 y A-, respectivamente.

3 Incluye la actualización del colchón de capital anticíclico calculado sobre la base de exposición a cierre de septiembre de 2023.

4 BBVA debe mantener este requerimiento desde el 1 de enero de 2022.

5 De acuerdo con la estrategia de resolución MPE (“Multiple Point of Entry”) del Grupo BBVA, establecida por la JUR, el grupo de resolución está formado por Banco Bilbao Vizcaya Argentaria, S.A. y las filiales que pertenecen al mismo grupo de resolución europeo. A 31 de diciembre de 2023, el total de APR del grupo de resolución ascendía a 214.757 millones de euros y la exposición total considerada a efectos del cálculo del ratio de apalancamiento ascendía a 509.996 millones de euros.

6 El MREL en APR y el requisito de subordinación en APR no incluyen el requisito combinado de colchones de capital aplicable que, de acuerdo con la normativa vigente y el criterio supervisor, sería de 3,35%, teniendo en cuenta las exposiciones a septiembre de 2023 sujetas al cálculo del colchón anticíclico.

7 Recursos propios y pasivos admisibles para cumplir tanto con MREL en APR y con el requisito de subordinación en APR como con el requisito combinado de colchones de capital aplicable.

8 BBVA hizo público el 29 de septiembre de 2023 que había recibido una resolución del Banco de España relativa a la revisión de la identificación del Grupo BBVA como Otra Entidad de Importancia Sistémica (en adelante, OEIS) y la fijación del correspondiente colchón de capital. De acuerdo con esta resolución, el colchón de capital de OEIS se aumenta en 25 puntos básicos con respecto al colchón establecido en el ejercicio del año anterior, situándose en 100 puntos básicos (1%) a partir del 1 de enero de 2024. Este incremento viene motivado por la adaptación de la metodología del Banco de España para la determinación de colchones de capital para OEIS en línea con la revisión del marco metodológico del Banco Central Europeo sobre colchones mínimos para OEIS.

9 Ratio leverage del Grupo es provisional a fecha de publicación de este informe.