Gestión del riesgo

Riesgo de crédito

A lo largo del año, la persistente inflación, la subida de tipos de los Bancos Centrales y la incertidumbre en torno al crecimiento económico han sido los principales factores que han marcado los mercados, afectando en mayor o menor medida dependiendo de la región a la reducción de la demanda del crédito y provocando un tensionamiento en la capacidad de pago de las familias y empresas.

La incertidumbre continúa siendo alta y las turbulencias geopolíticas presentes a fecha de elaboración de este informe podrían contribuir a un nuevo repunte del precio de la energía, y, por tanto, incrementar los sesgos hacia escenarios más negativos, con tipos de interés altos, inflación persistente, y mayor desaceleración económica de lo previsto.

Por regiones, la evolución durante el año ha sido dispar. En España, si bien la economía continuó desacelerándose durante el año 2023, el nivel de endeudamiento de los hogares está lejos de sus máximos históricos, lo cual ha sido favorecido por el dinamismo del mercado laboral. En México, las perspectivas de crecimiento se han revisado al alza por el dinamismo del consumo privado, y el efecto de la relocalización de la producción industrial (nearshoring), impactando positivamente en el mercado laboral. En Turquía continúa la incertidumbre, si bien el crecimiento se mantiene sólido, y a pesar de los cambios en la política económica, los indicadores de calidad del sistema se mantienen en niveles bajos. Por último, en general, el crecimiento ha sido menos dinámico en América del Sur, en un contexto de inflación y tipos de interés elevados, efectos negativos relacionados con la desaceleración en China, así como por factores climáticos adversos y conflictos sociales, afectando a la economía de las familias y empresas.

Cálculo de las pérdidas esperadas por riesgo de crédito

Para la estimación de las pérdidas esperadas los modelos recogen estimaciones individualizadas y colectivas, teniendo en cuenta las previsiones macroeconómicas acordes con lo descrito por la NIIF 9. Así, la estimación a cierre del año recoge el efecto sobre las pérdidas esperadas de la actualización de las previsiones macroeconómicas, que tienen en cuenta el entorno global actual.

Adicionalmente, el Grupo puede complementar las pérdidas esperadas bien por la consideración de drivers de riesgo adicionales, la incorporación de particularidades sectoriales o que puedan afectar a un conjunto de operaciones o acreditados, siguiendo un proceso interno formal establecido al efecto.

Así, en España se revisó al alza la severidad de determinadas operaciones concretas clasificadas como dudosas por razones diferentes a la morosidad, con un ajuste remanente a 31 de diciembre de 2023 de 227 millones de euros, lo que supone una variación de 161 millones de euros con respecto al cierre del ejercicio 2022 principalmente debido al proceso de revisión anual de los modelos. Además, con motivo de los terremotos que afectaron a una zona en el sur de Turquía, durante el mes de febrero de 2023 se procedió a revisar la clasificación de exposición crediticia registrada en las cinco ciudades más afectadas, que supuso su reclasificación a stage 2. A 31 de diciembre de 2023, los saldos reconocidos en stage 2 por el motivo anterior ascienden a 273 millones de euros en balance y a 406 millones de euros de exposición de fuera de balance, con unos fondos por insolvencias asignados de 25 millones de euros a nivel de contrato.

Por otro lado, a 31 de diciembre de 2023, los ajustes complementarios pendientes de asignar a operaciones o clientes concretos no son significativos tras la utilización y/o liberación de la mayoría de los mismos durante el ejercicio 2023. A 31 de diciembre de 2022, totalizaron 302 millones de euros de los que 163 se realizaron en España, 92 millones de euros en México, 25 millones de euros en Perú, 6 millones de euros en el Resto de los Negocios del Grupo, 11 millones de euros en Colombia y 5 millones de euros en Chile.

Métricas de riesgo de crédito del Grupo BBVA

La evolución de las principales métricas de riesgo de crédito del Grupo se resume a continuación:

- El riesgo crediticio se incrementó el cuarto trimestre del año un 0,9% (+2,9% en términos constantes), con crecimiento generalizado a tipos de cambio constantes en todas las áreas geográficas a excepción de España, que tuvo una evolución plana.

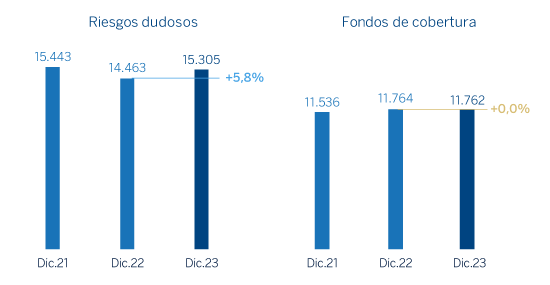

- El saldo de dudosos presentó un incremento del 3,0% entre el cierre de septiembre y de diciembre de 2023 a nivel Grupo (+4,5%, en términos constantes), con incrementos generalizado en todas las áreas, salvo en Turquía por efecto del tipo de cambio, concentrados en carteras minoristas, y en algunos clientes singulares en Resto de Negocios y en México. Con respecto al cierre del año anterior, el saldo de dudosos se incrementó un 5,8% (+7,7% a tipos de cambio constantes), concentrado en las carteras minoristas de América del Sur, México, España, y en menor medida en Resto de Negocios, afectado por la entrada de clientes singulares.

RIESGOS DUDOSOS Y FONDOS DE COBERTURA (MILLONES DE EUROS)

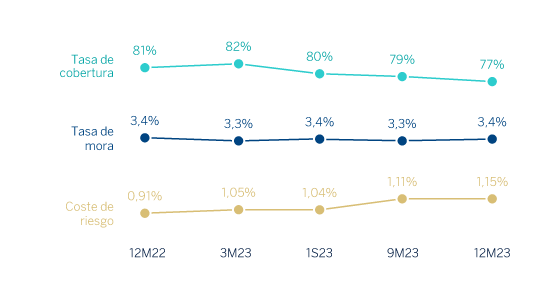

- La tasa de mora se incrementó a 31 de diciembre de 2023 hasta el 3,4%, lo que supone un aumento de 7 puntos básicos con respecto al trimestre anterior, si bien la evolución ha sido estable en los últimos doce meses.

- La tasa de cobertura cerró en el 77%, 221 puntos básicos por debajo del trimestre anterior y 449 puntos básicos por debajo del cierre de 2022, como consecuencia del incremento del saldo dudoso a lo largo del ejercicio con unos fondos de cobertura que permanecen prácticamente estables con respecto a la cifra del trimestre anterior (+0,1%), y con respecto a diciembre de 2022 (0,0%).

- El coste de riesgo acumulado a 31 de diciembre de 2023 se situó en el 1,15%, por encima del trimestre precedente, debido principalmente a los mayores requerimientos en España, afectada por el impacto del ejercicio de revisión anual de los parámetros de los modelos de estimación de pérdidas, y, en menor medida, en Colombia y Perú que continúan afectadas por el deterioro del entorno macroeconómico.

TASAS DE MORA Y COBERTURA Y COSTE DE RIESGO (PORCENTAJE)

| RIESGO CREDITICIO (1) (MILLONES DE EUROS) | |||||

|---|---|---|---|---|---|

| 31-12-23 | 30-09-23 | 30-06-23 | 31-03-23 | 31-12-22 | |

| Riesgo crediticio | 448.840 | 444.984 | 436.174 | 428.423 | 423.669 |

| Stage 1 | 392.528 | 394.329 | 386.711 | 377.908 | 371.930 |

| Stage 2 (2) | 41.006 | 35.791 | 34.772 | 36.373 | 37.277 |

| Stage 3 (riesgos dudosos) | 15.305 | 14.864 | 14.691 | 14.141 | 14.463 |

| Fondos de cobertura | 11.762 | 11.751 | 11.697 | 11.661 | 11.764 |

| Stage 1 | 2.142 | 2.143 | 2.107 | 2.062 | 2.067 |

| Stage 2 | 2.170 | 2.198 | 2.181 | 2.243 | 2.111 |

| Stage 3 (riesgos dudosos) | 7.450 | 7.410 | 7.409 | 7.357 | 7.586 |

| Tasa de mora (%) | 3,4 | 3,3 | 3,4 | 3,3 | 3,4 |

| Tasa de cobertura (%) (3) | 77 | 79 | 80 | 82 | 81 |

(1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

(2) Incremento afectado por la revisión anual de los modelos, principalmente en BBVA, S.A.

(3) El ratio de cobertura incluye los ajustes de valoración por riesgo de crédito a lo largo de la vida residual esperada en aquellos instrumentos financieros que han sido adquiridos (originadas principalmente en la adquisición de Catalunya Banc, S.A.). De no haberse tenido en cuenta dichas correcciones de valoración, el ratio de cobertura se situaría en 76% a 31 de diciembre de 2023 y 80% a 31 de diciembre de 2022.

| EVOLUCIÓN DE LOS RIESGOS DUDOSOS (MILLONES DE EUROS) | |||||

|---|---|---|---|---|---|

| 4º Trim. 23 (1) | 3er Trim. 23 | 2º Trim. 23 | 1er Trim. 23 | 4º Trim. 22 | |

| Saldo inicial | 14.864 | 14.691 | 14.141 | 14.463 | 15.162 |

| Entradas | 3.038 | 2.898 | 2.875 | 2.256 | 2.332 |

| Recuperaciones | (1.373) | (1.538) | (1.394) | (1.489) | (1.180) |

| Entrada neta | 1.665 | 1.360 | 1.481 | 767 | 1.152 |

| Pases a fallidos | (983) | (830) | (877) | (1.081) | (928) |

| Diferencias de cambio y otros | (241) | (357) | (54) | (8) | (923) |

| Saldo al final del periodo | 15.305 | 14.864 | 14.691 | 14.141 | 14.463 |

| Pro memoria: | |||||

| Créditos dudosos | 14.444 | 13.947 | 13.787 | 13.215 | 13.493 |

| Garantías concedidas dudosas | 862 | 918 | 905 | 926 | 970 |

(1) Datos provisionales.

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste a través de una amplia gama de fuentes de financiación. En BBVA el modelo de negocio, el marco de apetito al riesgo y la estrategia de financiación están diseñadas para lograr una sólida estructura de financiación, basada en el mantenimiento de depósitos estables de clientes, fundamentalmente minoristas (granulares). Como consecuencia de este modelo, los depósitos cuentan con un elevado grado de aseguramiento en cada una de las áreas geográficas, estando cercano al 55% en España y México. Es importante destacar que, dada la naturaleza del negocio de BBVA, la financiación de la actividad crediticia se realiza fundamentalmente a través de recursos estables de clientes.

Uno de los elementos clave en la gestión de la liquidez y financiación en el Grupo BBVA es el mantenimiento de unos amplios colchones de liquidez de alta calidad en todas las áreas geográficas. Así, el Grupo ha mantenido durante los últimos 12 meses un volumen medio de activos líquidos de alta calidad (HQLA, por sus siglas en inglés) de 130,77 mil millones de euros, de los cuales el 97% se corresponde a los activos de máxima calidad (nivel 1 en el ratio de cobertura de liquidez, LCR, por sus siglas en inglés).

Debido a su modelo de gestión a través de filiales, BBVA es uno de los pocos grandes bancos europeos que sigue la estrategia de resolución MPE (Multiple Point of Entry): la matriz fija las políticas de liquidez, pero las filiales son autosuficientes y responsables de la gestión de su liquidez y financiación (captando depósitos o accediendo al mercado con su propio rating). Esta estrategia limita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez y financiación al proceso de formación de precios.

El Grupo BBVA mantiene una sólida posición de liquidez en cada una de las áreas geográficas donde opera y presenta unos ratios ampliamente por encima de los mínimos requeridos:

- El LCR exige a los bancos mantener un volumen de activos líquidos de alta calidad suficiente para afrontar un estrés de liquidez durante 30 días. El LCR consolidado del Grupo BBVA se ha mantenido holgadamente por encima del 100% durante 2023 y se situó en el 149% a 31 de diciembre de 2023. Hay que tener en cuenta, que dada la naturaleza MPE de BBVA, este ratio limita el numerador del LCR de las filiales distintas a BBVA, S.A. al 100% de sus salidas netas. Por lo que el ratio resultante está por debajo del de las unidades individuales (el LCR de los principales componentes alcanza en BBVA S.A. 178%, en México 192% y en Turquía 212%). Sin tener en cuenta esta restricción, el ratio LCR del Grupo alcanzaría el 193%.

- El ratio de financiación estable neta (NSFR, por sus siglas en inglés) exige a los bancos mantener un perfil de financiación estable en relación con la composición de sus activos y actividades fuera de balance. El ratio NSFR del Grupo BBVA, se situó en el 131% a 31 de diciembre de 2023.

A continuación, se muestra el desglose de estos ratios en las principales áreas geográficas en las que opera el Grupo:

| RATIOS LCR Y NSFR (PORCENTAJE. 31-12-23) | ||||

|---|---|---|---|---|

| BBVA, S.A. | México | Turquía | América del Sur | |

| LCR | 178 % | 192 % | 212 % | Todos los países > 100% |

| NSFR | 120 % | 140 % | 178 % | Todos los países > 100% |

Al margen de lo anterior, los aspectos más destacados para las principales áreas geográficas son los siguientes:

- En BBVA, S.A. se ha mantenido una sólida posición con un amplio colchón de liquidez de alta calidad, habiendo devuelto la práctica totalidad del programa TLTRO III. Durante 2023, la actividad comercial ha aportado liquidez al balance principalmente debido a la buena evolución de los depósitos de clientes en el último trimestre del año, con un crecimiento superior al de la inversión crediticia. Este comportamiento viene explicado parcialmente por el componente estacional de fin de año. Por otro lado, el Banco inició en diciembre de 2022 la devolución del programa TLTRO III por un importe de 12 mil millones de euros, a los que se unieron una devolución adicional de 12 mil millones entre febrero y marzo de 2023 y otra por 11 mil millones en junio de 2023, que en conjunto representan más del 90% del importe original, manteniendo en todo momento las métricas regulatorias de liquidez ampliamente por encima de los mínimos establecidos.

- BBVA México muestra una sólida situación de liquidez, lo que ha contribuido a una gestión eficiente en el coste de los recursos, en un entorno de tipos crecientes. Durante el año la actividad comercial, sin embargo, ha drenado liquidez debido a un crecimiento sostenido del crédito que ha sido mayor que el crecimiento de la captación. Sin embargo, destacar el cambio de tendencia en la evolución de los depósitos, que habían mantenido un comportamiento negativo durante el año debido al trasvase a productos fuera de balance y que en el último trimestre del año muestran un crecimiento relevante principalmente gracias a las entradas estacionales de fin de año.

- En Turquía, a lo largo de 2023, el gap de crédito en moneda local se ha reducido, debido a un mayor crecimiento en depósitos que en préstamos, y el de moneda extranjera se ha incrementado por mayores reducciones en los depósitos. Garanti BBVA sigue manteniendo una situación estable de liquidez con unos ratios holgados. Por su parte, el Banco Central de Turquía ha promovido un cambio gradual del esquema FX protected a depósitos estándar en liras turcas especialmente en la segunda parte del año como un paso adicional en el proceso de desdolarización de la economía.

- En América del Sur, se mantiene una adecuada situación de liquidez en toda la región. En Argentina, se sigue incrementando la liquidez en el sistema, y en BBVA por un mayor crecimiento de depósitos que de préstamos en moneda local y sin variaciones significativas en moneda extranjera. En BBVA Colombia se reduce el gap de crédito por un mayor volumen de captación de depósitos unido a cierta ralentización del crecimiento de la inversión. BBVA Perú mantiene unos sólidos niveles de liquidez, mostrando una reducción del gap de crédito en el año gracias a un crecimiento de los depósitos superior al de la cartera crediticia, afectada por el vencimiento de los préstamos amparados en programas COVID-19.

A continuación, se detallan las principales operaciones de financiación mayorista, llevadas a cabo por el Grupo BBVA durante 2023:

Emisor | Tipo de emisión | Fecha de emisión | Nominal (millones) | Divisa | Cupón | Amortización anticipada | Fecha de vencimiento |

| BBVA, S.A. | Senior no preferente | Ene-23 | 1.000 | EUR | 4,625 % | Ene-30 | Ene-31 |

| Cédulas hipotecarias | Ene-23 | 1.500 | EUR | 3,125 % | - | Jul-27 | |

| Senior preferente | May-23 | 1.000 | EUR | 4,125 % | May-25 | May-26 | |

| Tier 2 | Jun-23 | 750 | EUR | 5,570 % | Jun-Sep 28 | Sep-33 | |

| AT1 | Jun-23 | 1.000 | EUR | 8,375 % | Dic-28 | Perpetuo | |

| Tier 2 | Ago-23 | 300 | GBP | 8,250 % | Ago-Nov 28 | Nov-33 | |

| AT1 | Sep-23 | 1.000 | USD | 9,375 % | Sep-29 | Perpetuo | |

| Tier 2 | Nov-23 | 750 | USD | 7,883 % | Nov 33 | Nov 34 | |

| BBVA en México | Senior (Tramo 1) - Bono verde | Feb-23 | 8.689 | MXN | TIIE 1 día + 32 puntos básicos | - | Feb-27 |

| Senior (Tramo 2) | Feb-23 | 6.131 | MXN | 9,540 % | - | Feb-30 | |

| Tier 2 | Jun-23 | 1.000 | USD | 8,450 % | Jun-33 | Jun-38 | |

| Senior (Tramo 1) | Nov-23 | 9.900 | MXN | TIIE 1 día + 32 puntos básicos | - | Abr-27 | |

| Senior (Tramo 2) | Nov-23 | 3.600 | MXN | 10,240 % | - | Nov-30 |

Adicionalmente, en junio de 2023, BBVA, S.A. completó una titulización de préstamos para la adquisición de vehículos por un importe de 804 millones de euros.

En enero de 2024, BBVA, S.A. ha realizado una emisión pública de bonos senior por 1.250 millones de euros con vencimiento a 10 años y cupón del 3,875%. Adicionalmente, BBVA, S.A. ha comunicado su decisión irrevocable de amortizar una emisión Tier 2 de bonos subordinados emitida en febrero de 2019, por un importe de 750 millones de euros, el próximo 22 de febrero de 2024. Por su parte, BBVA México ha emitido bonos Tier 2 por 900 millones de dólares estadounidenses a un plazo de 15 años y opción de amortización anticipada a los 10 años con un cupón del 8,125%.

En Turquía, Garanti BBVA renovó en junio un crédito sindicado asociado a criterios ambientales, sociales y de gobierno corporativo (ESG por sus siglas en inglés) que consta de dos tramos separados de 199 millones de dólares estadounidenses y 218,5 millones de euros, ambos con vencimiento a un año. En diciembre, Garanti BBVA anunció la renovación del 100% del vencimiento de un préstamo sindicado de 259,5 millones de dólares estadounidenses y 142,5 millones de euros, con vencimiento a 367 días, igualmente asociado a criterios ESG. El coste total del préstamo fue SOFR + 3,50% para el tramo en dólares estadounidenses y Euribor + 3,25% para el tramo en euros.

BBVA Colombia anunció en junio el lanzamiento del primer bono azul en Colombia en colaboración con la Corporación Financiera Internacional (IFC, por sus siglas en inglés) por un importe de 50 millones de dólares estadounidenses en su primer tramo. Posteriormente, en el mes de octubre se desembolsó un segundo tramo de la operación por importe de 67 millones de dólares estadounidenses.

Tipo de cambio

La gestión del riesgo de tipo de cambio tiene como finalidad reducir la sensibilidad de los ratios de capital a movimientos en las divisas, así como la variabilidad del beneficio atribuido a movimientos de las mismas.

Los comportamientos que han tenido las principales divisas del Grupo han sido muy dispares durante 2023. Por su relevancia para el Grupo, cabe destacar la fortaleza del peso mexicano, que se ha apreciado un 11,4% frente al euro. La otra divisa que destacó fue el peso colombiano (+21,5%). En el lado negativo sobresale la depreciación de la lira turca (-38,9%), la cual se concentró en gran parte en el mes de junio tras las elecciones, y la del peso argentino (-78,9%) intensificada en el último trimestre del año tras las medidas decretadas por el nuevo gobierno. En ambos casos las monedas se han visto presionadas por las negativas dinámicas de la inflación. El resto de divisas presentaron, a lo largo del año, movimientos más moderados: sol peruano (-1,1%), dólar estadounidense (-3,5%) y peso chileno (-6,2%).

| TIPOS DE CAMBIO (EXPRESADOS EN DIVISA/EURO) | ||||||

|---|---|---|---|---|---|---|

| 31-12-23 | ∆ % sobre 31-12-22 | ∆ % sobre 30-09-23 | 2023 | ∆ % sobre 2022 | ||

| Dólar estadounidense | 1,1050 | (3,5) | (4,1) | 1,0815 | (2,6) | |

| Peso mexicano | 18,7231 | 11,4 | (1,2) | 19,1866 | 10,4 | |

| Lira turca (1) | 32,6531 | (38,9) | (11,0) | - | - | |

| Sol peruano | 4,1042 | (1,1) | (2,6) | 4,0404 | (0,2) | |

| Peso argentino (1) | 892,81 | (78,9) | (58,5) | - | - | |

| Peso chileno | 977,47 | (6,2) | (1,7) | 908,35 | 1,0 | |

| Peso colombiano | 4.223,37 | 21,5 | 2,5 | 4.679,22 | (4,5) | |

(1) En aplicación de la NIC 21 "Efectos de la variaciones en los tipos de cambio de la moneda extranjera", la conversión de la cuenta de resultados de Turquía y Argentina se hace empleando el tipo de cambio final.

En relación a la cobertura de los ratios de capital, BBVA cubre en agregado un 70% del exceso de capital de sus filiales. La sensibilidad del ratio CET1 fully-loaded del Grupo a depreciaciones del 10% en las principales divisas se estima en: +17 puntos básicos para el dólar americano, -9 puntos básicos para el peso mexicano y en -4 puntos básicos en el caso de la lira turca10. En cuanto a la cobertura de resultados, BBVA cubre entre un 40% y un 50% del resultado atribuido agregado que espera generar en los próximos 12 meses. El importe finalmente cubierto para cada divisa depende de la expectativa de evolución futura de la misma, el coste y la relevancia de esos ingresos en relación a los resultados del conjunto de Grupo.

Tipo de interés

La gestión del riesgo de tipo de interés persigue limitar el impacto que puede sufrir BBVA, tanto a nivel de margen de intereses (corto plazo) como de valor económico (largo plazo), por movimientos adversos en las curvas de tipo de interés en las distintas divisas donde el Grupo tiene actividad. BBVA desarrolla esta labor a través de un procedimiento interno, conforme a las directrices establecidas por la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), con el objetivo de analizar el potencial impacto que pudiera derivarse del abanico de escenarios en los diferentes balances del Grupo.

El modelo se apoya en hipótesis que tienen como objetivo reproducir el comportamiento del balance de la forma más acorde con la realidad. Especial relevancia tienen los supuestos relativos al comportamiento de las cuentas sin vencimiento explícito y las estimaciones de prepago. Estas hipótesis se revisan y adaptan, al menos, una vez al año, según la evolución de los comportamientos observados.

A nivel agregado, BBVA sigue teniendo sensibilidad positiva a subidas de los tipos de interés en el margen de intereses.

Los primeros trimestres de 2023 estuvieron caracterizados por la persistencia de la inflación en niveles elevados, lo cual, unido a la fortaleza de los indicadores de crecimiento, sirvió al BCE y a la Fed como argumento para consolidar un discurso según el cual los tipos se mantendrían elevados durante un periodo de tiempo prolongado. Esto llevó a repuntes de las curvas soberanas. Sin embargo, en el último trimestre del año los datos de inflación a la baja y las expectativas convergiendo hacia el objetivo de los bancos centrales, unidos al debilitamiento de algunos indicadores macroeconómicos hacen pensar que el ciclo de subidas ha llegado a su fin en Europa y Estados Unidos y han llevado a que el mercado descuente bajadas de tipos aproximadamente a mediados de 2024. Lo anterior ha provocado una caída de las rentabilidades de los bonos soberanos y ha llevado a un comportamiento positivo en la mayoría de las carteras de deuda del Grupo. Por su parte, los diferenciales de las curvas periféricas continúan soportados. En México el ciclo de subidas se da por finalizado, mientras que en la mayoría de países de América del Sur se han iniciado los recortes de tipos de interés. Por el contrario, el banco central de Turquía ha continuado el endurecimiento de su política monetaria iniciado en junio con incrementos de tasas relevantes.

Por áreas, las principales características son:

- El balance de España se caracteriza por una cartera crediticia con elevada proporción referenciada a tipo de interés variable (hipotecas y préstamos a empresas) y un pasivo compuesto fundamentalmente por depósitos de clientes a la vista. La cartera COAP actúa como palanca de gestión y cobertura del balance, mitigando su sensibilidad a movimientos de tipos de interés. En un entorno de mayores tipos, el perfil de riesgo de tipo de interés del balance se ha reducido durante el año. Por otro lado, el BCE mantuvo sin cambios los tipos de interés en el último trimestre, situando a cierre del año el tipo de interés de referencia en el 4,5%, el tipo de la facilidad de depósito en el nivel de 4,0% y el tipo de la facilidad marginal de crédito en el 4,75%. El mercado descuenta la primera bajada de tipos en la primera mitad de 2024, y en este entorno los tipos de referencia Euribor a 6 y 12 meses cayeron en el último trimestre empezando a recoger estas expectativas, mientras que las referencias de más corto plazo se mantuvieron fundamentalmente estables. Con todo, el diferencial de la clientela se ha beneficiado durante 2023 de la repreciación de los activos y de la contención en el coste de los depósitos, aunque a un ritmo más lento en el último trimestre del año.

- México continúa mostrando un equilibrio entre las partidas referenciados a tipo de interés fijo y variable, lo que se traduce en una sensibilidad limitada a los movimientos de tipos de interés. Entre los activos más sensibles a movimientos de tipos de interés, destaca la cartera de empresas, mientras que las carteras de consumo e hipotecas son mayoritariamente a tipo fijo. Por el lado de los recursos, cabe destacar la fuerte proporción de cuentas corrientes no remuneradas, las cuales son insensibles a movimientos de tipos de interés. La cartera COAP está invertida principalmente en bonos soberanos a tipo fijo con duraciones limitadas. La tasa de política monetaria se sitúa en el 11,25%, 75 puntos básicos por encima del nivel de cierre del año 2022, si bien permanece estable desde marzo de 2023. En términos de diferencial de la clientela, se aprecia una mejoría entre enero y diciembre de 2023, favorecido por la contención del coste de los depósitos y una positiva evolución del rendimiento del crédito.

- En Turquía, la sensibilidad de los depósitos se ve compensada por la cartera COAP y por los préstamos (tipo fijo y plazos relativamente cortos). La sensibilidad de tipo de interés sigue siendo muy acotada gracias a las diferentes gestiones llevadas a cabo por el Banco. El CBRT ha realizado sucesivos incrementos en las tasas de política monetaria, que han situado los tipos de interés desde el 8,5% a cierre de marzo de 2023 al 42,5% a cierre de diciembre de 2023. En términos de diferencial de la clientela, se observó un deterioro en el mismo debido a la evolución del coste de los depósitos asociado a los requisitos regulatorios, a pesar de la alta rentabilidad de los préstamos.

- En América del Sur, el perfil de riesgo de tipo de interés sigue siendo bajo al tener la mayor parte de los países del área una composición de fijo/variable y vencimientos muy similares entre el activo y el pasivo, con una sensibilidad del margen de intereses acotada. Asimismo, en balances con varias divisas, también se realiza una gestión del riesgo de tipo de interés por cada una de ellas, mostrando un nivel de exposición muy reducido. Respecto a las tasas de referencia, se inicia el ciclo de bajadas en la región. En Perú los tipos se situaban a cierre de diciembre de 2023 en el 6,75%, 75 puntos básicos por debajo del cierre de diciembre 2022, habiéndose producido un recorte adicional por 25 puntos básicos en enero de 2024. En Perú el diferencial tiene un comportamiento favorable en el año gracias a una evolución positiva del rendimiento de los préstamos y una contención del coste de captación. En Colombia, tras no producirse cambios en la política monetaria desde el mes de abril de 2023, en diciembre de 2023 se realizó un recorte de 25 puntos básicos, situando el tipo de interés en el 13,00%. Así, el diferencial de la clientela en Colombia continuó la tendencia de recuperación emprendida en el segundo trimestre del año. En Argentina, tras las elecciones primarias del mes de agosto de 2023, se produjo un incremento significativo de 2.100 puntos básicos, llegando al 118%, continuó subiendo hasta llegar al 133% y se ha situado en el 100 % tras la toma de posesión del nuevo gobierno en diciembre de 2023.

| TIPOS DE INTERÉS (PORCENTAJE) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 31-12-23 | 30-09-23 | 30-06-23 | 31-03-23 | 31-12-22 | 30-09-22 | 30-06-22 | 31-03-22 | |

| Tipo oficial BCE | 4,50 | 4,50 | 4,00 | 3,50 | 2,50 | 1,25 | - | - |

| Euribor 3 meses (1) | 3,94 | 3,88 | 3,54 | 2,91 | 2,06 | 1,01 | (0,24) | (0,50) |

| Euribor 1 año (1) | 3,68 | 4,15 | 4,01 | 3,65 | 3,02 | 2,23 | 0,85 | (0,24) |

| Tasas fondos federales Estados Unidos | 5,50 | 5,50 | 5,25 | 5,00 | 4,50 | 3,25 | 1,75 | 0,50 |

| TIIE (México) | 11,25 | 11,25 | 11,25 | 11,25 | 10,50 | 9,25 | 7,75 | 6,50 |

| CBRT (Turquía) | 42,50 | 30,00 | 15,00 | 8,50 | 9,00 | 12,00 | 14,00 | 14,00 |

(1) Calculado como media del mes.

10 Esta sensibilidad no incluye el coste de las coberturas de capital, cuya estimación se sitúa actualmente en 3 puntos básicos al trimestre para el peso mexicano y 3 puntos básicos al trimestre para la lira turca.