Aspectos destacados

Resultados y actividad

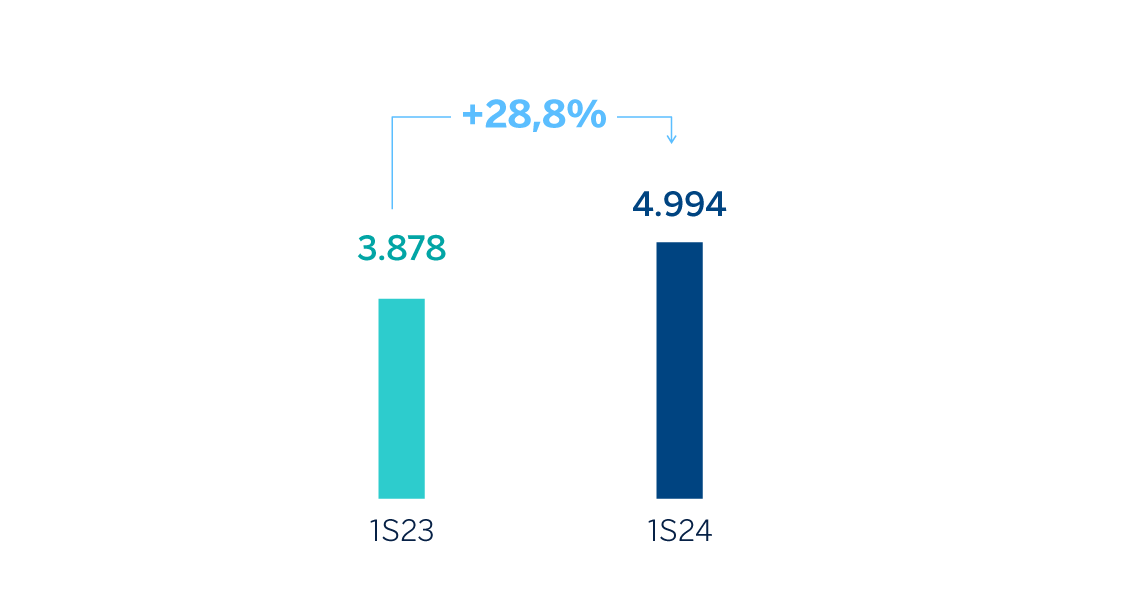

El Grupo BBVA generó un resultado atribuido de 4.994 millones de euros en el primer semestre de 2024, nuevamente impulsado por la evolución de los ingresos recurrentes del negocio bancario. Así, el margen de intereses creció a una tasa interanual del 13,9% y las comisiones netas al 32,1%. Estos resultados suponen un incremento del 28,8% con respecto al mismo periodo del año anterior, 37,2% excluyendo el impacto de la evolución de las divisas.

Los resultados acumulados a cierre del primer semestre de 2024 incluyen el registro del importe total anual estimado del gravamen temporal de entidades de crédito y establecimientos financieros de crédito por 285 millones de euros, incluidos en la línea de otros ingresos y cargas de explotación de la cuenta de resultados.

Los gastos de explotación se incrementaron un 19,5% a nivel Grupo a tipos de cambio constantes, impactados por un entorno de aún elevada inflación en los países donde el Grupo tiene presencia, el crecimiento de la plantilla en la mayoría de ellas y el mayor nivel de inversiones, en línea con las realizadas en los últimos ejercicios. Gracias al destacado crecimiento del margen bruto (+30,5% a tipos de cambio constantes), superior al de los gastos, el ratio de eficiencia se situó en el 39,3% a 30 de junio de 2024 con una mejora de 362 puntos básicos con respecto al ratio registrado 12 meses antes, en términos constantes.

Las dotaciones por deterioro de activos financieros se incrementaron (+42,8% en términos interanuales y a tipos de cambio constantes), con mayores requerimientos asociados al crecimiento en los productos minoristas, los más rentables, en línea con la estrategia del Grupo.

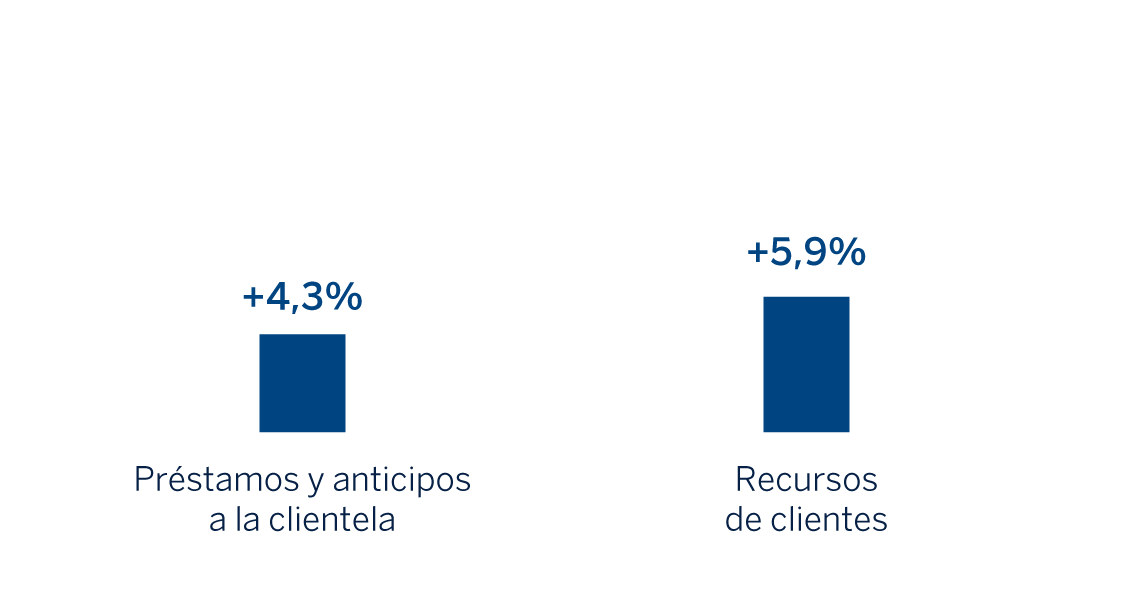

La cifra de préstamos y anticipos a la clientela registró un crecimiento del 4,3% con respecto al cierre de diciembre de 2023 especialmente favorecido por la evolución de los préstamos a empresas (+5,1% a nivel Grupo), y por el comportamiento positivo de todos los segmentos de préstamos a particulares.

Los recursos de clientes presentaron un crecimiento del 5,9% con respecto al cierre del año anterior. Este favorable comportamiento tiene su origen tanto en el crecimiento de los depósitos de la clientela, que se incrementaron un 4,2%, como en la evolución de los recursos fuera de balance, que mostraron un mayor dinamismo y crecieron un 10,1%.

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA Y TOTAL DE RECURSOS DE CLIENTES (VARIACIÓN RESPECTO AL 31-12-2023)

Áreas de negocio

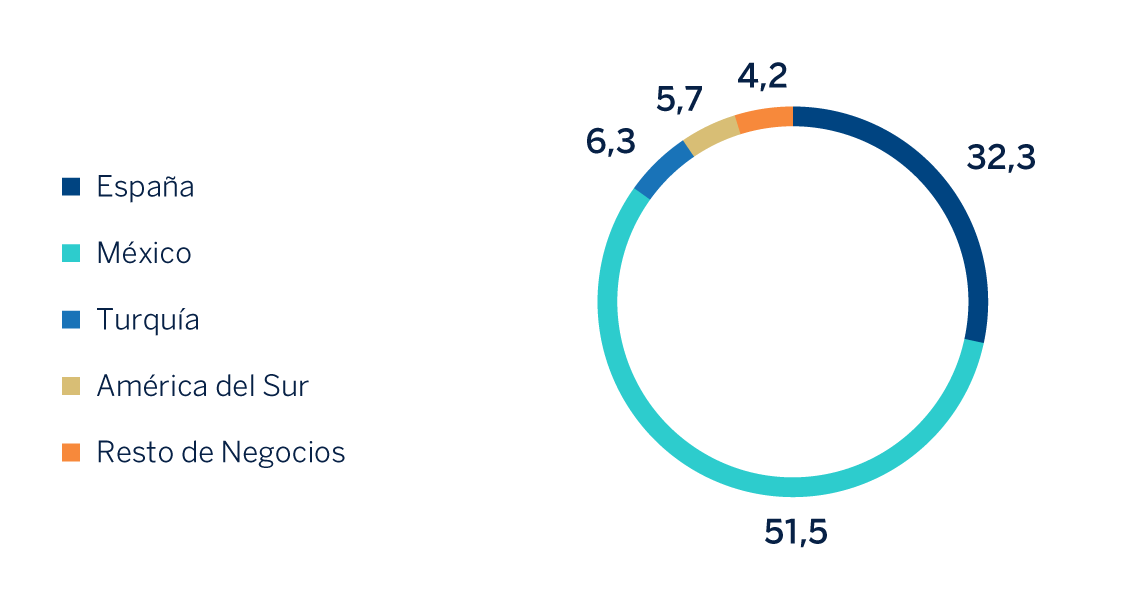

En cuanto a los resultados de las áreas de negocio acumulados a cierre del primer semestre de 2024 y excluyendo el efecto de la variación de las divisas en aquellas áreas donde tiene impacto, en cada una de ellas cabe destacar:

- España generó un resultado atribuido de 1.790 millones de euros, es decir, un 47,8 % por encima del resultado alcanzado en el mismo periodo del año anterior, apoyado fundamentalmente en la favorable evolución de todas las líneas del margen bruto. Estos sólidos resultados incluyen el impacto negativo por 285 millones de euros originado por el registro del importe total anual estimado del gravamen temporal de entidades de crédito y establecimientos financieros de crédito.

- BBVA México alcanzó un resultado atribuido de 2.858 millones de euros, lo que supone un incremento del 3,3% con respecto al mismo periodo del año anterior, debido principalmente a la solidez de los ingresos recurrentes del negocio bancario.

- Turquía generó un resultado atribuido de 351 millones de euros, con una mejora de la contribución al resultado del Grupo en el segundo trimestre del año.

- América del Sur generó un resultado atribuido de 317 millones de euros, lo que representa una variación interanual del 99,7%, impulsada por el buen comportamiento de los ingresos recurrentes y de los resultados de operaciones financieras (en adelante, ROF).

- Resto de Negocios alcanzó un resultado atribuido de 235 millones de euros, un 8,3% más que en el mismo periodo del año anterior, favorecido por la evolución del margen de intereses y del ROF.

El Centro Corporativo registró un resultado atribuido de -557 millones de euros, lo que supone una mejora frente a los -1.039 millones de euros registrados en el mismo periodo del año anterior, principalmente por la evolución del ROF.

Por último, y para una mejor comprensión de la actividad y resultados del Grupo, se proporciona a continuación información complementaria de los negocios mayoristas, Corporate & Investment Banking (CIB), desarrollados por BBVA en los países donde opera. CIB generó un resultado atribuido de 1.396 millones de euros. Estos resultados suponen un 23,9% más en la comparativa interanual y reflejan la aportación de la diversificación de productos y áreas geográficas, así como el avance de los negocios mayoristas del Grupo en su estrategia, apalancada en la globalidad y sostenibilidad, con el propósito de ser relevantes para sus clientes.

RESULTADO ATRIBUIDO AL GRUPO

(MILLONES DE EUROS)

COMPOSICIÓN DEL RESULTADO ATRIBUIDO (1)

(PORCENTAJE. 1S24)

(1) Excluye el Centro Corporativo.

Solvencia

El ratio CET1 fully loaded del Grupo BBVA se ha situado en el 12,75% a 30 de junio de 2024, lo que permite mantener un amplio colchón de gestión sobre el requerimiento de CET1 del Grupo a esa fecha (9,11%1), y situándose asimismo por encima del rango de gestión objetivo del Grupo establecido en el 11,5% - 12,0% de CET1.

Oferta de compra a los accionistas del Banco Sabadell

El 30 de abril de 2024, con motivo de noticias aparecidas en prensa, BBVA publicó una comunicación de información privilegiada confirmando el traslado al presidente del Consejo de Administración de Banco de Sabadell, S.A. (Sociedad Afectada) del interés del Consejo de Administración de BBVA en iniciar negociaciones para explorar una posible fusión entre ambas entidades. En esa misma fecha, BBVA envió al presidente de la Sociedad Afectada la propuesta escrita de fusión entre ambas entidades. El texto de la propuesta escrita de fusión remitida al Consejo de Administración de la Sociedad Afectada fue publicado por BBVA en la CNMV el 1 de mayo de 2024 mediante la publicación de una comunicación de información privilegiada.

El 6 de mayo de 2024, la Sociedad Afectada publicó una comunicación de información privilegiada manifestando el rechazo de la propuesta por parte de su Consejo de Administración.

Tras dicho rechazo, el 9 de mayo de 2024, BBVA anunció, mediante la publicación de una comunicación de información privilegiada (Anuncio Previo), la decisión de formular una oferta pública voluntaria (la Oferta) para la adquisición de la totalidad de las acciones emitidas de la Sociedad Afectada, siendo un total de 5.440.221.447 acciones ordinarias de 0,125 euros de valor nominal cada una (representativas del 100 por ciento del capital social de la Sociedad Afectada). La contraprestación ofrecida por BBVA a los accionistas de la Sociedad Afectada consiste en una (1) acción de nueva emisión de BBVA por cada cuatro con ochenta y tres centésimas (4,83) acciones ordinarias de la Sociedad Afectada (la Contraprestación), sujeto a ciertos ajustes en el caso de distribución de dividendos de acuerdo con lo indicado en el Anuncio Previo.

De conformidad con lo dispuesto en el Real Decreto 1066/2007, de 27 de julio, sobre el régimen de las ofertas públicas de adquisición de valores (el Real Decreto 1066/2007), la Oferta está sujeta a la autorización preceptiva de la CNMV. Asimismo, de conformidad con lo dispuesto en la Ley 10/2014 y en el Real Decreto 84/2015, la adquisición por parte de BBVA del control de la Sociedad Afectada resultante de la Oferta está sujeta al deber de notificación previa al Banco de España y a la obtención de la no oposición del Banco Central Europeo. De conformidad con lo dispuesto en el artículo 26.2 del Real Decreto 1066/2007, la CNMV no autorizará la Oferta hasta que se haya obtenido y acreditado la no oposición expresa o tácita del Banco Central Europeo.

Adicionalmente, la Oferta también está sujeta al cumplimiento de las condiciones especificadas en el Anuncio Previo, en concreto (i) la aceptación de la Oferta por titulares de acciones que representen, al menos, el 50,01 por ciento del capital social de la Sociedad Afectada, (ii) la aprobación por parte de la Junta General de Accionistas de BBVA de la ampliación de su capital social mediante emisión de nuevas acciones ordinarias con aportaciones no dinerarias en la cuantía suficiente para atender íntegramente la Contraprestación ofrecida a los accionistas de la Sociedad Afectada (condición que fue satisfecha el 5 de julio de 2024 tal y como se describe a continuación), (iii) la autorización, expresa o tácita, de la concentración económica resultante de la Oferta por parte de las autoridades de defensa de la competencia españolas y (iv) la autorización, expresa o tácita, de la adquisición indirecta del control de la filial bancaria de la Sociedad Afectada en el Reino Unido, TSB Bank PLC, por parte de la Prudential Regulation Authority (PRA) del Reino Unido.

El 5 de julio de 2024, la Junta General Extraordinaria de Accionistas de BBVA aprobó, con un 96% de votos a favor, aumentar el capital social de BBVA hasta en un importe nominal máximo de 551.906.524,05 euros mediante la emisión y puesta en circulación de hasta 1.126.339.845 acciones ordinarias de 0,49 euros de valor nominal cada una de ellas para atender íntegramente la Contraprestación ofrecida a los accionistas de la Sociedad Afectada.

Se espera que el cierre de la Oferta se complete en un plazo aproximado de entre 6 y 8 meses desde la fecha del Anuncio Previo y los términos detallados de la Oferta se establecerán en el folleto, que fue presentado a CNMV junto con la solicitud de autorización de la Oferta de fecha 24 de mayo de 2024, y se publicará tras obtener la preceptiva autorización de la CNMV.

Sostenibilidad

Canalización de negocio sostenible

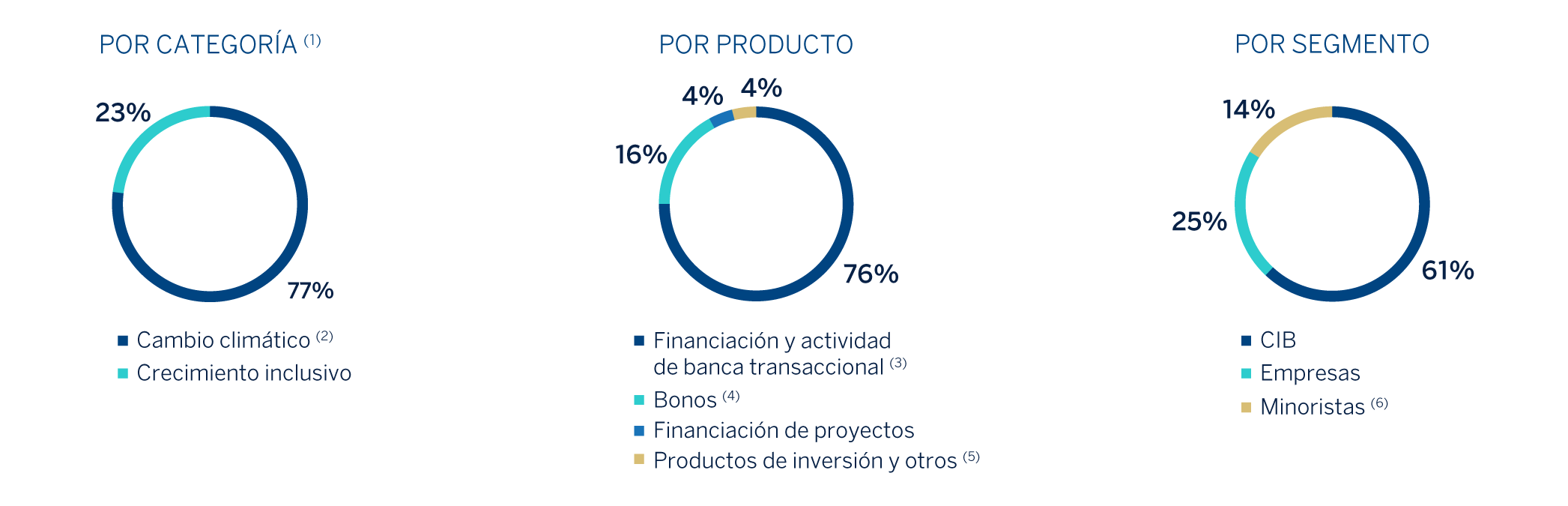

DESGLOSE DE NEGOCIO SOSTENIBLE (PORCENTAJE. IMPORTE CANALIZADO 2018-JUNIO 2024)

(1) En aquellos casos en que no es factible o no se dispone de información suficiente que permita una distribución exacta entre las categorías de cambio climático y crecimiento inclusivo, se realizan estimaciones internas basadas en la información disponible.

(2) Incluye también Capital Natural.

(3) Fundamentalmente incluye productos cuyos fondos se destinan a actividades consideradas sostenibles (de acuerdo con estándares tanto internos como de mercado, la normativa existente y las mejores prácticas), productos destinados a clientes considerados sostenibles en función de sus ingresos provenientes de actividades sostenibles (de acuerdo con la normativa existente y/o estándares internos) o de acuerdo con certificaciones a nivel de empresa de reconocido prestigio en el mercado, así como productos vinculados a la sostenibilidad (de acuerdo con estándares tanto internos como de mercado y las mejores prácticas), tales como aquéllos ligados a indicadores medioambientales y/o sociales. .

(4) Bonos verdes, sociales, sostenibles o vinculados a la sostenibilidad en los que BBVA actúa como bookrunner.

(5) Productos de inversión art. 8 o 9 bajo Reglamento de Divulgación de Finanzas Sostenibles (SFDR, en sus siglas en inglés) o criterios similares fuera de la UE gestionados, intermediados o comercializados por BBVA. "Otros" incluye depósitos bajo el Marco de Banca Transaccional Sostenible hasta su sustitución por el Marco CIB de Productos Sostenibles (ambos Marcos publicados en la web del banco), pólizas de seguros relacionadas con eficiencia energética y crecimiento inclusivo y autorenting de vehículos eléctricos, principalmente.

(6) Incluye la actividad de la Fundación Microfinanzas BBVA (FMBBVA), que no forma parte del Grupo consolidado y que ha canalizado en el periodo de 2018 hasta junio de 2024 alrededor de 8.400 millones de euros para el apoyo con microcréditos a emprendedores vulnerables.

Respecto al objetivo de movilización de 300.000 millones de euros entre 2018 y 20252 como parte de la estrategia de sostenibilidad, el Grupo BBVA ha canalizado un total aproximado de 252.000 millones de euros en negocio sostenible entre 2018 y junio de 2024, de los que aproximadamente el 77% corresponden al ámbito de impulsar la lucha contra el cambio climático y el restante 23% para promover un crecimiento inclusivo. El importe canalizado recoge tanto operaciones de financiación, intermediación, inversión, como fuera de balance o seguros. Estas operaciones tienen fechas de vencimiento o de amortización contractuales, por lo que dicho importe acumulado no representa el importe reconocido en balance.

Durante el primer semestre de 2024 se han canalizado alrededor de 46.000 millones de euros, de los cuales aproximadamente 26.000 millones de euros corresponden al segundo trimestre de 2024, lo que supone un nuevo récord trimestral para el Grupo. Esta canalización del primer semestre de 2024 representa un incremento de alrededor del 37% respecto al mismo semestre del año 2023.

Del importe canalizado en el primer semestre de 2024, alrededor 5.300 millones de euros corresponden a negocio minorista, lo que supone un crecimiento del 12% en comparación con el mismo periodo del año anterior. Durante el segundo trimestre, se han canalizado alrededor de 2.800 millones de euros. BBVA ha continuado impulsando soluciones digitales personalizadas dirigidas al mercado de gran consumo, ofreciendo al cliente minorista una visión del ahorro potencial que puede obtener al adoptar medidas de ahorro energético en sus hogares y transporte. Durante el segundo trimestre de 2024, destaca el buen comportamiento de la canalización relacionada con la adquisición de vehículos híbridos o eléctricos con un total de alrededor de 164 millones de euros canalizados, que representan un crecimiento de un 13% en relación al mismo periodo del año anterior.

Entre enero y junio de 2024, la unidad de negocio de empresas ha canalizado alrededor de 15.800 millones de euros, lo que supone un crecimiento del 57% en comparación con el mismo periodo del año anterior. En el segundo trimestre de 2024 se han canalizado aproximadamente 9.000 millones de euros, mientras se ha continuado asesorando a los clientes de empresas en soluciones sostenibles que permiten potenciales ahorros económicos con foco en temas transversales, tales como la eficiencia energética, la renovación de flotas de vehículos o la reducción de la huella hídrica. En este sentido, cabe destacar la financiación destinada a agribusiness, agua y economía circular con alrededor de 655 millones de euros durante el segundo trimestre de 2024, lo que representa un incremento de un 74% en comparación con el mismo periodo del año anterior.

CIB ha canalizado durante el primer semestre de 2024 alrededor de 25.000 millones de euros, lo que supone un crecimiento del 32% con respecto al mismo periodo del año anterior. Durante este trimestre, se han movilizado alrededor de 13.800 millones de euros. BBVA ha continuado impulsando en el segmento mayorista la financiación de tecnologías limpias y de proyectos de energías renovables así como el confirming vinculado a la sostenibilidad, entre otras líneas estratégicas. En términos de canalización en el segundo trimestre de 2024, destaca la financiación de proyectos de energías renovables, que aportó alrededor de 402 millones de euros durante el trimestre, lo que supone más del doble en relación al mismo periodo del año anterior.

Avances relevantes en el ámbito de la sostenibilidad

- Objetivos intermedios de reducción de emisiones para 20303

Después de la publicación de sus objetivos intermedios de reducción de emisiones para 2030 para los sectores de aviación y transporte marítimo a finales de 2023, y siguiendo la hoja de ruta definida, BBVA publicó en mayo de 2024 objetivos intermedios de reducción de emisiones financiadas a 2030 para dos sectores adicionales: aluminio e inmobiliario (tanto comercial como residencial)4.

En el caso del aluminio, BBVA ha fijado su objetivo de alinear su cartera de financiación a la trayectoria de descarbonización determinada por el Instituto Internacional del Aluminio (IAI, por sus siglas en inglés) de reducción de las emisiones en el mundo de un 28% hasta 2030. Es decir, alcanzar una desviación porcentual del 0% o inferior respecto a dicha senda de descarbonización en 2030.

En el caso de la cartera inmobiliaria, se han marcado objetivos diferentes para el segmento de inmobiliario empresarial (Commercial Real Estate), donde el objetivo es reducir entre 2023 y 2030 la intensidad de su cartera de financiación en un 44% y para el segmento hipotecario (Residential Real Estate), con un objetivo de reducción para ese periodo del 30%5. - Emisión de un bono de biodiversidad

En mayo de 2024, BBVA Colombia y la Corporación Financiera Internacional (IFC, por sus siglas en inglés) han anunciado la emisión de un bono de biodiversidad. BBVA Colombia realizará la emisión por un total de hasta 70 millones de dólares y los recursos estarán destinados a financiar proyectos enfocados en reforestación, regeneración de bosques naturales en tierras degradadas, conservación o rehabilitación de manglares, agricultura climáticamente inteligente, restauración de hábitats para la vida silvestre, entre otros.

1 Considerando la última actualización oficial del colchón de capital anticíclico, calculada sobre la base de exposición a 31 de marzo de 2024.

2 A los efectos del Objetivo 2025, se considera como canalización toda movilización de flujos financieros, de manera cumulativa, en relación con actividades, clientes o productos considerados sostenibles o que promuevan la sostenibilidad de acuerdo con estándares internos inspirados en la normativa existente, estándares de mercado tales como los Green Bond Principles, los Social Bond Principles y los Sustainability Linked Bond Principles de la International Capital Markets Association, así como los Green Loan Principles, Social Loan Principles y Sustainability Linked Loan Principles de la Loan Market Association, la normativa existente y las mejores prácticas de mercado. Lo anterior se entiende sin perjuicio de que dicha movilización, tanto en su momento inicial como en un momento posterior, pueda no estar registrada dentro del balance. Para la determinación de los importes de negocio sostenible canalizado se utilizan criterios internos basados tanto en información interna como externa, ya sea pública, proporcionada por los clientes o por un tercero (fundamentalmente proveedores de datos y expertos independientes).

3 La consecución y progresivo avance de los objetivos de descarbonización dependerá en gran medida de la actuación de terceros, tales como clientes, gobiernos y otros grupos de interés, y, por tanto, pueden verse afectados de manera material por dicha actuación, o por falta de ella, así como por otros factores exógenos que no dependen de BBVA (incluyendo, a título no limitativo, nuevos desarrollos tecnológicos, normativos, conflictos bélicos, la propia evolución de las crisis climáticas y energéticas, etc). En consecuencia, dichos objetivos pueden ser objeto de revisiones futuras.

4 El perímetro geográfico del objetivo intermedio de reducción de emisiones para 2030 del sector inmobiliario es España.

5 BBVA ha establecido sus objetivos siguiendo la metodología CRREM (Carbon Risk Real Estate Monitor), que define una métrica en términos de intensidad de emisiones (Kg CO2e por metro cuadrado por año).