Información adicional proforma: Corporate & Investment Banking

Claves del periodo enero - septiembre 2025

- Continúa el crecimiento sostenido de la inversión crediticia

- Favorable evolución de los ingresos recurrentes y del ROF en el trimestre

- Solidez del margen bruto en todas las divisiones de negocio

- Incremento del resultado atribuido en el trimestre

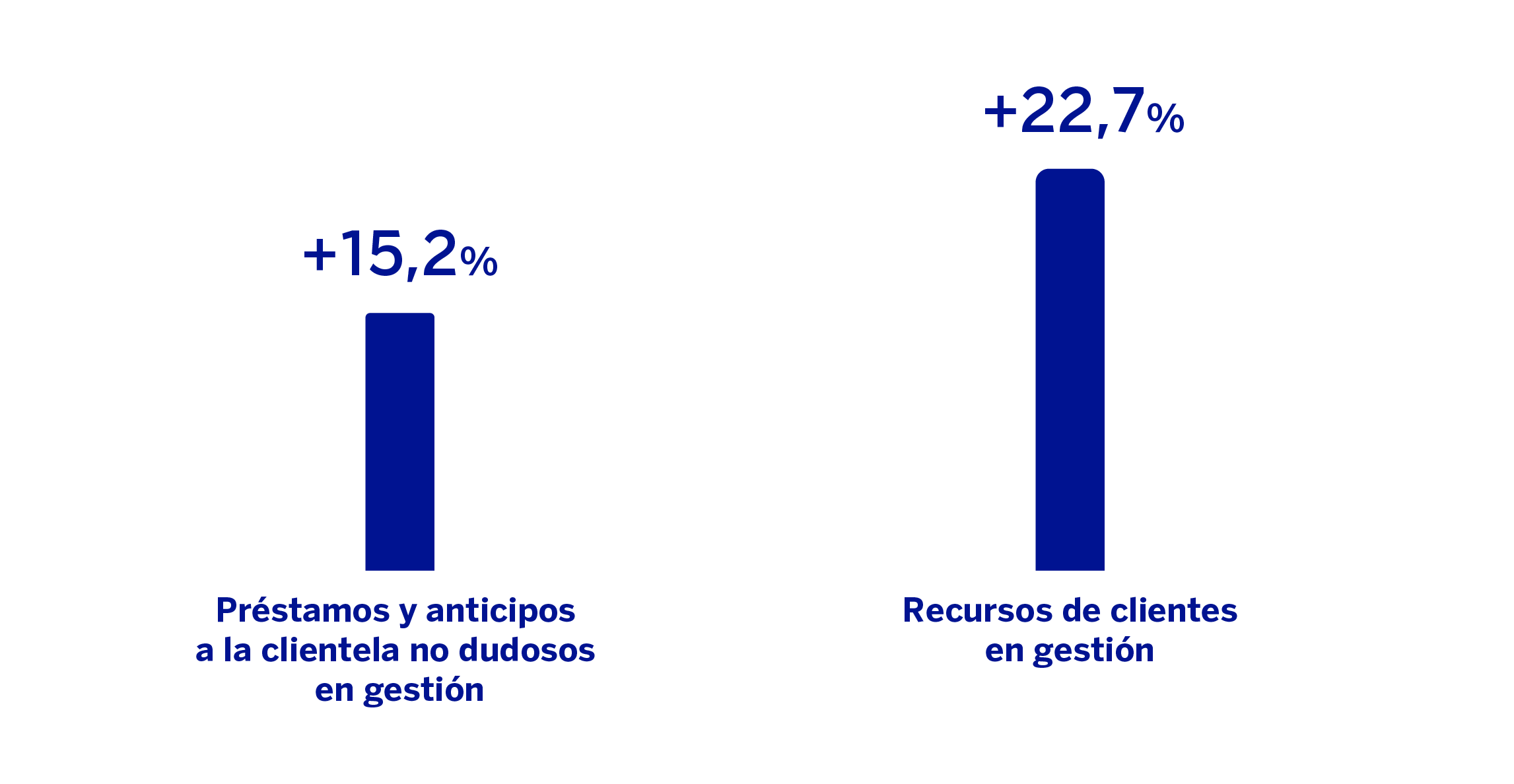

ACTIVIDAD (1) (VARIACIÓN A TIPOS DE CAMBIO CONSTANTES RESPECTO AL 31-12-24)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

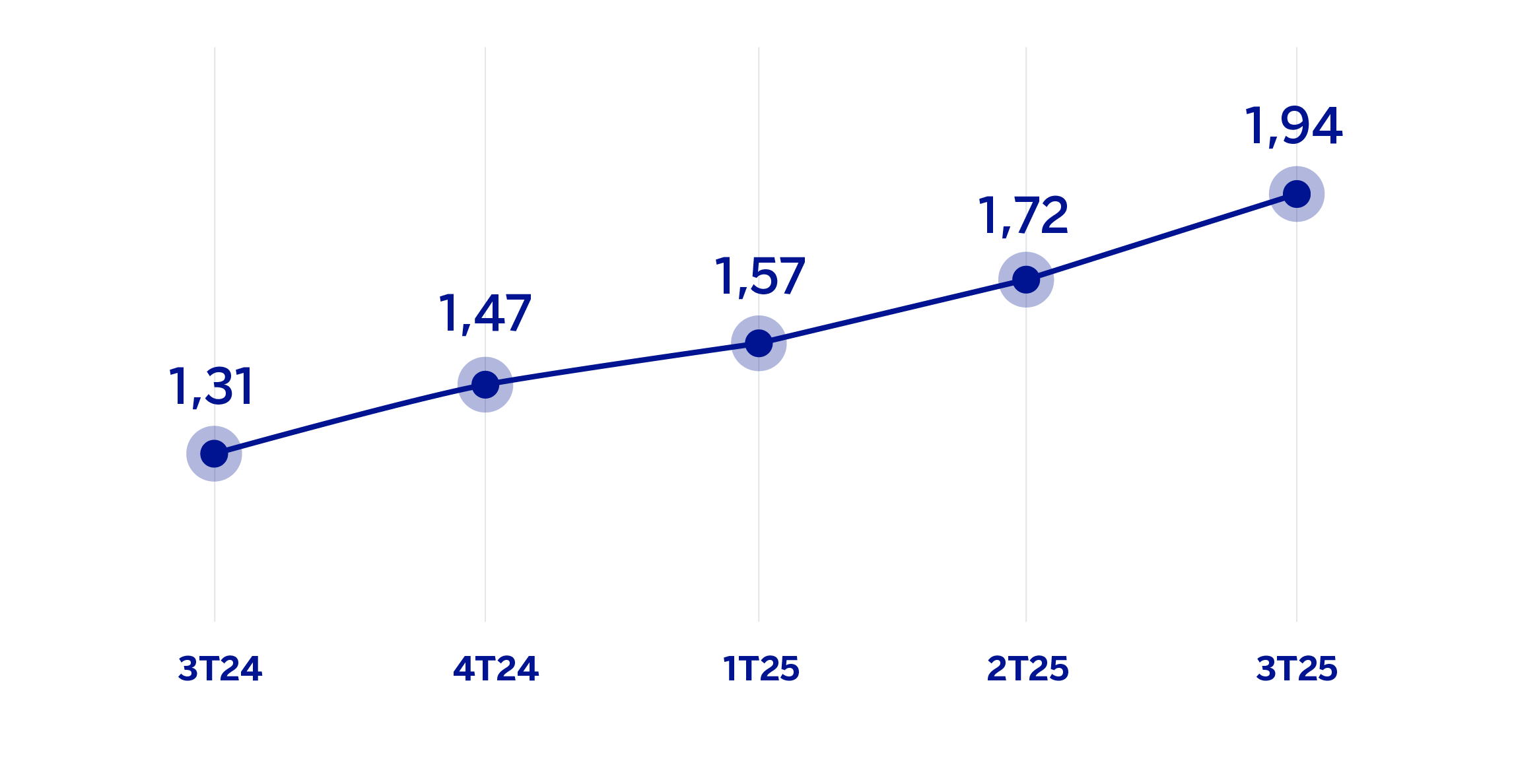

INGRESOS RECURRENTES SOBRE ACTIVOS TOTALES MEDIOS

(PORCENTAJE A TIPOS DE CAMBIO CONSTANTES)

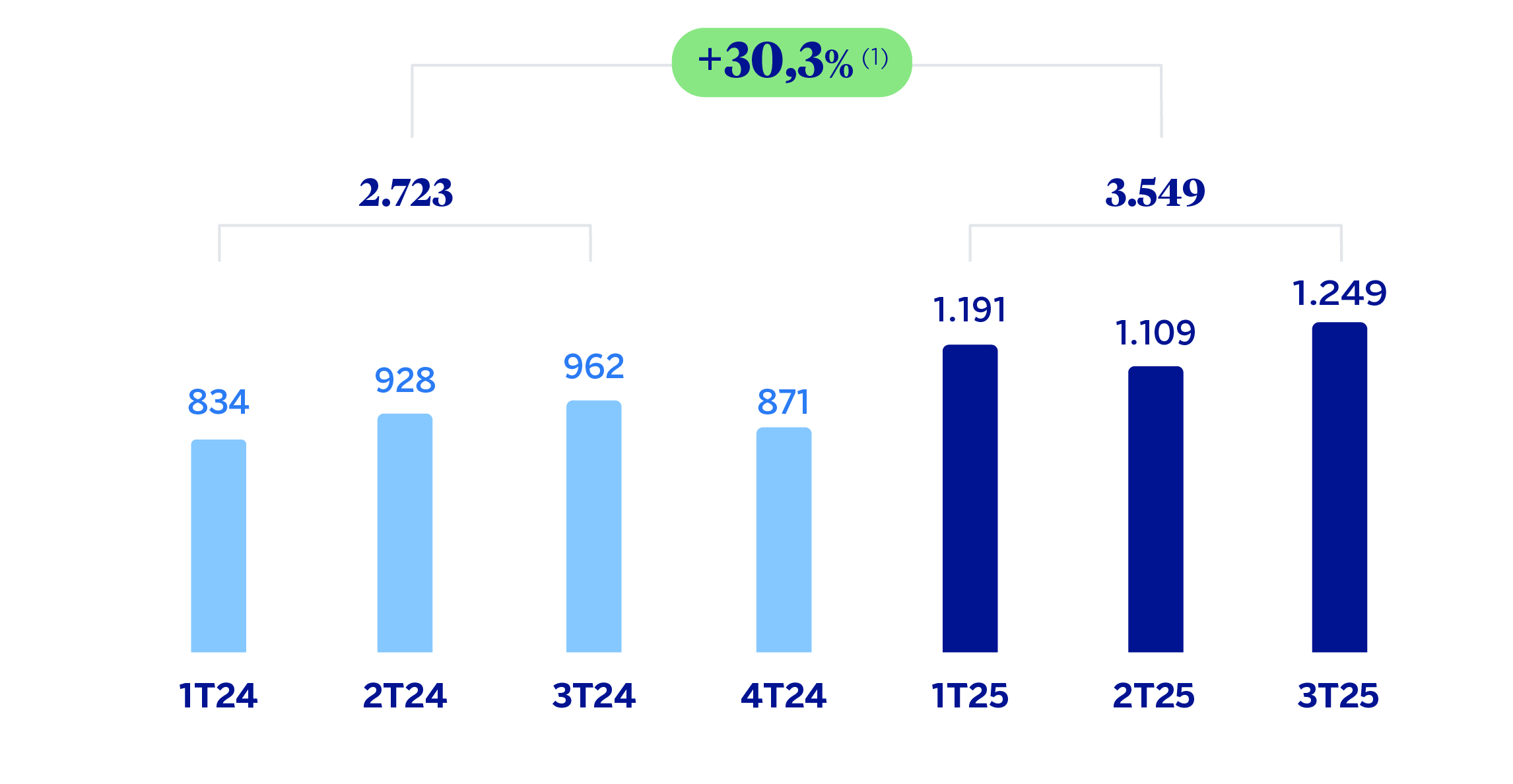

MARGEN NETO

(MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +15,3%.

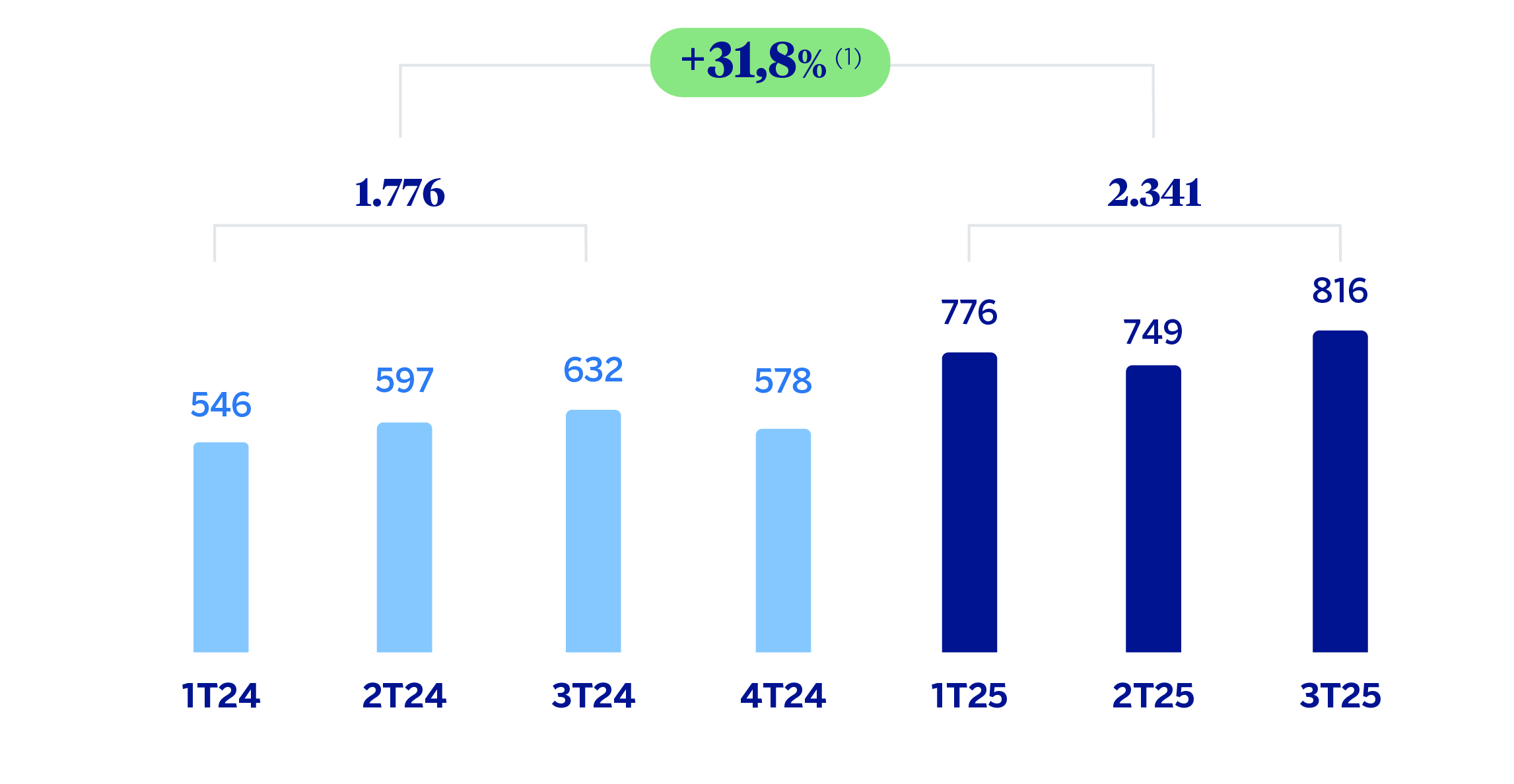

RESULTADO ATRIBUIDO

(MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +17,1%.

La información adicional proforma de CIB no incluye los negocios mayoristas del Grupo en Venezuela ni la aplicación de la contabilidad por hiperinflación.

| ESTADOS FINANCIEROS E INDICADORES RELEVANTES DE GESTIÓN (MILLONES DE EUROS Y PORCENTAJE) | ||||

|---|---|---|---|---|

| Cuentas de resultados | Ene.-Sep.25 | 𝚫 % | 𝚫 % (1) | Ene.-Sep.24 (2) |

| Margen de intereses | 2.334 | 29,7 | 48,3 | 1.800 |

| Comisiones netas | 1.020 | 16,6 | 26,2 | 875 |

| Resultados de operaciones financieras | 1.515 | (5,4) | 3,2 | 1.602 |

| Otros ingresos y cargas de explotación | (36) | (19,8) | (9,5) | (45) |

| Margen bruto | 4.832 | 14,2 | 26,8 | 4.232 |

| Gastos de explotación | (1.283) | 11,2 | 18,0 | (1.154) |

| Gastos de personal | (591) | 12,8 | 17,8 | (524) |

| Otros gastos de administración | (599) | 9,5 | 18,8 | (547) |

| Amortización | (93) | 11,7 | 15,0 | (84) |

| Margen neto | 3.549 | 15,3 | 30,3 | 3.077 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | 68 | 51,1 | 112,8 | 45 |

| Provisiones o reversión de provisiones y otros resultados | (11) | n.s. | n.s. | (2) |

| Resultado antes de impuestos | 3.606 | 15,6 | 31,0 | 3.120 |

| Impuesto sobre beneficios | (1.022) | 13,8 | 30,0 | (898) |

| Resultado del ejercicio | 2.584 | 16,3 | 31,3 | 2.222 |

| Minoritarios | (243) | 8,8 | 26,8 | (223) |

| Resultado atribuido | 2.341 | 17,1 | 31,8 | 1.999 |

| Balances | 30-09-25 | 𝚫 % | 𝚫 % (1)| 31-12-24 (2)

| |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 9.500 | 1,8 | 12,8 | 9.333 |

| Activos financieros a valor razonable | 111.917 | (0,3) | — | 112.237 |

| De los que: Préstamos y anticipos | 38.847 | 5,6 | 5,8 | 36.785 |

| Activos financieros a coste amortizado | 123.977 | 8,2 | 12,7 | 114.620 |

| De los que: Préstamos y anticipos a la clientela | 102.279 | 10,0 | 15,2 | 92.966 |

| Posiciones inter-áreas activo | — | — | — | — |

| Activos tangibles | 218 | 12,3 | 22,7 | 194 |

| Otros activos | 2.328 | (85,5) | (85,4) | 16.111 |

| Total activo/pasivo | 247.940 | (1,8) | 0,6 | 252.495 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 80.928 | 0,6 | 0,7 | 80.460 |

| Depósitos de bancos centrales y entidades de crédito | 37.120 | 7,3 | 7,7 | 34.589 |

| Depósitos de la clientela | 79.077 | 15,7 | 22,4 | 68.346 |

| Valores representativos de deuda emitidos | 8.451 | 29,7 | 30,0 | 6.516 |

| Posiciones inter-áreas pasivo | 23.711 | (45,1) | (43,7) | 43.188 |

| Otros pasivos | 6.317 | (8,1) | (2,8) | 6.872 |

| Dotación de capital regulatorio | 12.338 | (1,5) | 3,4 | 12.523 |

| Indicadores relevantes y de gestión | 30-09-25 | 𝚫 % | 𝚫 % (1)| 31-12-24 (2)

| |

Préstamos y anticipos a la clientela no dudosos en gestión (3)| 102.226 | 10,0 | 15,2 | 92.914 |

|

| Riesgos dudosos | 572 | (4,6) | 18,0 | 599 |

Depósitos de clientes en gestión (4)| 74.079 | 15,4 | 22,6 | 64.174 |

|

Recursos fuera de balance (5)| 4.460 | 16,0 | 25,3 | 3.844 |

|

| Ratio de eficiencia (%) | 26,6 | 28,6 | ||

| Nota general: Para la conversión de la cuenta de resultados en aquellos países en los que se aplica contabilidad por hiperinflación, se emplea el tipo de cambio puntual a 30 de septiembre de 2025. (1) A tipos de cambio constantes. (2) Saldos reexpresados. Para más información, consúltese el apartado "Áreas de negocio". (3) No incluye las adquisiciones temporales de activos. (4) No incluye las cesiones temporales de activos. (5) Incluye fondos de inversión, carteras gestionadas y otros recursos fuera de balance. |

||||

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes. Para la conversión de estas cifras en aquellos países en los que se aplica contabilidad por hiperinflación, se emplea el tipo de cambio puntual a 30 de septiembre de 2025. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión. Al realizar los comentarios referidos a Europa en este área se excluye España.

Actividad

Lo más relevante de la evolución de la actividad del área en los primeros nueve meses de 2025 ha sido:

El crecimiento de la actividad crediticia de los negocios mayoristas del Grupo se situó en el 15,2% con respecto al cierre de 2024; con Resto de Negocios (Estados Unidos y Europa) y España impulsando este crecimiento, con operaciones relevantes en financiación de proyectos y préstamos corporativos.

Los recursos de clientes se incrementaron un 22,7%, con un buen desempeño en casi todas las áreas geográficas, destacando España y Resto de Negocios.

Lo más relevante de la evolución de la actividad del área en el tercer trimestre de 2025 ha sido:

La inversión crediticia se situó a cierre de septiembre de 2025 un 4,6% por encima del saldo a 30 de junio de 2025, continuando con la tendencia alcista mostrada en los últimos trimestres. Se observó un crecimiento destacado en Investment Banking & Finance (IB&F), especialmente en Estados Unidos y en España.

Los recursos de clientes crecieron un 20,7% durante el tercer trimestre del año 2025, especialmente en España, gracias a operaciones destacadas con clientes y entidades de crédito.

Resultados

CIB alcanzó un resultado atribuido de 2.341 millones de euros en los primeros nueve meses de 202517. Este resultado supone un 31,8% más que en el mismo periodo del año anterior, lo cual refleja una vez más la fortaleza de los negocios mayoristas del Grupo, con el objetivo de ofrecer una propuesta de valor centrada en las necesidades de sus clientes.

Todas las divisiones de negocio crecen a doble dígito en ingresos: Global Markets con buen comportamiento en todos sus productos, especialmente de divisa, crédito y tipos de interés; Global Transaction Banking (GTB) gracias a la evolución positiva de los ingresos recurrentes, principalmente del margen de intereses; excelente resultado en IB&F, con operaciones singulares que han generado ingresos por comisiones y buena evolución del margen de intereses.

Lo más relevante de la evolución interanual de la cuenta de resultados de este agregado a cierre de septiembre de 2025 se resume a continuación:

El margen de intereses se incrementó un 48,3%, gracias al crecimiento continuado de la cartera, tanto en 2024 como en los primeros nueve meses de 2025, así como a una adecuada gestión de precios. Por áreas geográficas España, Estados Unidos, Turquía y México presentaron mayor crecimiento.

Las comisiones netas registraron un crecimiento del 26,2%, con importante operativa en casi todas las áreas geográficas especialmente en Resto de Negocios y México. Destaca la actividad de emisiones en mercado primario de deuda, la gestión de tesorería en México y operaciones relevantes en financiación de proyectos y préstamos corporativos.

Incremento interanual en la línea de ROF (+3,2%), donde destaca el comportamiento favorable de Estados Unidos gracias a la actividad comercial en divisa, crédito y tipos de interés.

Los gastos de explotación crecieron un 18,0% debido tanto a mayores gastos de personal asociados a planes estratégicos y a nuevas capacidades como a un mayor gasto en tecnología, como consecuencia de la ejecución de proyectos estratégicos para el área. Sin embargo, el ratio de eficiencia se situó a cierre de septiembre en 26,6%, lo que supone una mejora de 197 puntos básicos con respecto a los primeros nueve meses de 2024, gracias al destacado crecimiento del margen bruto.

La línea de deterioro de activos financieros registró una liberación de 68 millones de euros, originada fundamentalmente en Turquía y, Resto de Negocios, y, en menor medida, en América del Sur (Perú).

En el tercer trimestre de 2025 y excluyendo el efecto de la variación de los tipos de cambio, el conjunto de los negocios mayoristas del Grupo generó un resultado atribuido de 816 millones de euros, un 9,0% por encima del trimestre precedente. Esta evolución se explica principalmente por la buena evolución de los ingresos recurrentes, especialmente el margen de intereses.

17 Los resultados de CIB no recogen la aplicación de contabilidad por hiperinflación.

Consultar aviso legal de este informe.