Áreas de negocio

En este apartado se presentan y analizan los datos más relevantes de las diferentes áreas de negocio del Grupo. En concreto, se muestra un resumen de la cuenta de resultados y del balance, cifras de actividad y los ratios más significativos de cada una de ellas.

En el año 2017, la estructura de reporting de las áreas de negocio del Grupo BBVA sigue siendo básicamente la misma que la del ejercicio 2016:

- Actividad bancaria en España incluye, al igual que en ejercicios precedentes, las unidades en España de Red Minorista, Banca de Empresas y Corporaciones (BEC), Corporate & Investment Banking (CIB), BBVA Seguros y Asset Management. También incorpora las carteras, financiación y posiciones estructurales de tipo de interés del balance euro.

- Non Core Real Estate gestiona, de manera especializada en España, los créditos a promotores que se encontraban en dificultad y los activos inmobiliarios procedentes, principalmente, de inmuebles adjudicados, tanto los de hipotecas residenciales como de origen promotor. Los créditos a promotores que se conceden nuevos o que ya no se encuentran en esas condiciones son gestionados desde Actividad bancaria en España.

- Estados Unidos incorpora los negocios que el Grupo desarrolla en este país a través del grupo BBVA Compass y la oficina de BBVA en Nueva York.

- Turquía incluye la actividad del Grupo Garanti. El día 22 de marzo de 2017, BBVA completó la adquisición de una participación adicional, del 9,95%, en Garanti, con lo que la participación total de BBVA en dicha entidad asciende actualmente al 49,85%.

- México aglutina principalmente los negocios bancarios y los de seguros efectuados por el Grupo en este país.

- América del Sur incluye fundamentalmente la actividad bancaria y de seguros que BBVA desarrolla en la región.

- Resto de Eurasia incorpora la actividad llevada a cabo en el resto de Europa y Asia, es decir, los negocios minoristas y mayoristas desarrollados por el Grupo en la zona.

Adicionalmente, en todas las áreas existe, además de lo anteriormente descrito, un resto formado, básicamente, por un complemento que recoge eliminaciones e imputaciones no asignadas a las unidades que componen las áreas anteriormente descritas.

Por último, el Centro Corporativo es un agregado que contiene todo aquello no repartido entre las áreas de negocio por corresponder a la función de holding del Grupo. Aglutina: los costes de las unidades centrales que tienen una función corporativa; la gestión de las posiciones estructurales de tipo de cambio; determinadas emisiones de instrumentos de patrimonio realizadas para el adecuado manejo de la solvencia global del Grupo; carteras, con sus correspondientes resultados, cuya gestión no está vinculada a relaciones con la clientela, tales como las participaciones industriales; ciertos activos y pasivos por impuestos; fondos por compromisos con empleados; fondos de comercio y otros intangibles.

Además de este desglose geográfico, se proporciona información complementaria del conjunto de los negocios mayoristas, Corporate & Investment Banking (CIB), desarrollados por BBVA en todas las geografías donde opera. Por las características de los clientes a los que atiende, el tipo de productos que ofrece y los riesgos que asume, se considera un agregado relevante para una mejor comprensión del Grupo.

Finalmente, cabe mencionar que, como viene siendo habitual, en el caso de las áreas de América, en Turquía y en CIB, además de las tasas de variación a tipos de cambio corrientes, se incluyen las resultantes de aplicar tipos de cambio constantes.

Para la elaboración de la información por áreas se parte de las unidades de mínimo nivel y/o sociedades jurídicas que componen el Grupo y se asignan a las distintas áreas en función de la geografía en la que desarrollan su actividad.

Principales partidas de la cuenta de resultados por áreas de negocio (Millones de euros)

| Áreas de negocio | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Grupo BBVA | Actividad bancaria en España | Non Core Real Estate | Estados Unidos | Turquía | México | América del Sur | Resto de Eurasia | ∑ Áreas de negocio | Centro Corporativo | |

| 1er Trim. 17 | ||||||||||

| Margen de intereses | 4.322 | 935 | 10 | 535 | 812 | 1.287 | 807 | 46 | 4.432 | (110) |

| Margen bruto | 6.383 | 1.676 | (21) | 732 | 976 | 1.710 | 1.104 | 135 | 6.312 | 71 |

| Margen neto | 3.246 | 821 | (51) | 262 | 588 | 1.135 | 573 | 55 | 3.383 | (137) |

| Resultado antes de impuestos | 2.065 | 528 | (141) | 184 | 483 | 729 | 369 | 58 | 2.209 | (144) |

| Resultado atribuido | 1.199 | 375 | (109) | 134 | 160 | 536 | 185 | 40 | 1.321 | (122) |

| 1er Trim. 16 | ||||||||||

| Margen de intereses | 4.152 | 959 | 26 | 478 | 775 | 1.290 | 717 | 41 | 4.286 | (134) |

| Margen bruto | 5.788 | 1.561 | 12 | 667 | 977 | 1.654 | 985 | 109 | 5.965 | (178) |

| Margen neto | 2.614 | 669 | (20) | 209 | 554 | 1.055 | 524 | 25 | 3.017 | (403) |

| Resultado antes de impuestos | 1.338 | 355 | (148) | 75 | 424 | 652 | 375 | 25 | 1.759 | (421) |

| Resultado atribuido | 709 | 243 | (113) | 49 | 133 | 489 | 182 | 16 | 999 | (290) |

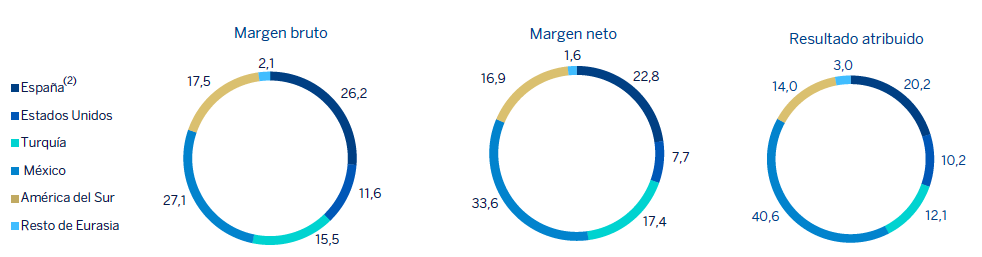

Composición del margen bruto (1), margen neto (1) y resultado atribuido (1) (Porcentaje. 1er Trim. 2017)

(1) No incluye el Centro Corporativo.

(2) Incluye las áreas de Actividad bancaria en España y Non Core Real Estate.

Principales partidas de balance y activos ponderados por riesgo por áreas de negocio (Millones de euros)

| Áreas de negocio | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Grupo BBVA | Actividad bancaria en España | Non Core Real Estate | Estados Unidos | Turquía | México | América del Sur | Resto de Eurasia | ∑ Áreas de negocio | Centro Corporativo | |

| 31-03-17 | ||||||||||

| Préstamos y anticipos a la clientela | 416.088 | 179.050 | 6.055 | 59.906 | 55.590 | 50.783 | 48.771 | 15.933 | 416.088 | - |

| Depósitos de la clientela | 398.499 | 176.810 | 22 | 64.427 | 46.558 | 53.238 | 48.919 | 8.524 | 398.499 | - |

| Recursos fuera de balance | 95.212 | 57.492 | 7 | - | 3.764 | 20.724 | 12.868 | 356 | 95.212 | - |

| Total activo/pasivo | 719.193 | 317.386 | 14.447 | 87.551 | 85.035 | 99.173 | 79.013 | 19.024 | 701.630 | 17.563 |

| Activos ponderados por riesgo | 389.696 | 110.739 | 10.777 | 64.800 | 70.387 | 50.184 | 58.076 | 14.394 | 379.357 | 10.338 |

| 31-12-16 | ||||||||||

| Préstamos y anticipos a la clientela | 414.500 | 181.137 | 5.946 | 61.159 | 55.612 | 46.474 | 48.718 | 15.325 | 414.370 | 130 |

| Depósitos de la clientela | 401.465 | 180.544 | 24 | 65.760 | 47.244 | 50.571 | 47.927 | 9.396 | 401.465 | - |

| Recursos fuera de balance | 91.287 | 56.147 | 8 | - | 3.753 | 19.111 | 11.902 | 366 | 91.287 | - |

| Total activo/pasivo | 731.856 | 335.847 | 13.713 | 88.902 | 84.866 | 93.318 | 77.918 | 19.106 | 713.670 | 18.186 |

| Activos ponderados por riesgo | 388.951 | 113.194 | 10.870 | 65.492 | 70.337 | 47.863 | 57.443 | 15.637 | 380.836 | 8.115 |

Una vez definida la composición de cada área de negocio, se aplican determinados criterios de gestión, entre los que por su relevancia destacan los siguientes:

- Rentabilidad ajustada al riesgo. El cálculo de la rentabilidad ajustada al riesgo a nivel de operación, cliente, producto, segmento, unidad y/o área de negocio se sustenta en el CER, que se basa en el concepto de pérdida inesperada con un determinado nivel de confianza, en función del nivel de solvencia objetivo del Grupo. El cálculo del CER engloba riesgos de crédito, de mercado, estructurales de balance, de participaciones, operacional, de activos fijos y riesgos técnicos en las compañías de seguros. Estos cálculos están realizados utilizando modelos internos que se han definido siguiendo las pautas y requisitos establecidos en el acuerdo de capital de Basilea III.

- Precios internos de transferencia. El Grupo BBVA está dotado de un sistema de precios de transferencia cuyos principios generales son de aplicación en las diferentes entidades, áreas de negocio y unidades del Banco.

- Asignación de gastos de explotación. Se imputan a las áreas tanto los gastos directos como los indirectos, exceptuando aquellos en los que no existe una vinculación estrecha y definida con los negocios por tener un marcado carácter corporativo o institucional para el conjunto del Grupo.

- Venta cruzada. En determinadas ocasiones se realizan ajustes para eliminar ciertas duplicidades que, por motivos de incentivación de la venta cruzada entre negocios, se hallan registradas en los resultados de dos o más unidades.

Tipos de interés (Medias trimestrales. Porcentaje)

| 2017 | 2016 | ||||

|---|---|---|---|---|---|

| 1er Trim. | 4o Trim. | 3er Trim. | 2o Trim. | 1er Trim. | |

| Tipo oficial BCE | 0,00 | 0,00 | 0,00 | 0,00 | 0,04 |

| Euribor 3 meses | (0,33) | (0,31) | (0,30) | (0,26) | (0,19) |

| Euribor 1 año | (0,10) | (0,07) | (0,05) | (0,02) | 0,01 |

| Tasas fondos federales Estados Unidos | 0,80 | 0,55 | 0,50 | 0,50 | 0,50 |

| TIIE (México) | 6,41 | 5,45 | 4,60 | 4,08 | 3,80 |

| CBRT (Turquía) | 10,12 | 7,98 | 7,99 | 8,50 | 8,98 |

Tipos de cambio (Expresados en divisa/euro)

| Cambios finales | Cambios medios | ||||

|---|---|---|---|---|---|

31-03-17 |

∆% sobre 31-03-16 |

∆% sobre 31-12-16 |

1er Trim. 17 |

∆% sobre 1er Trim. 16 |

|

| Peso mexicano | 20,0176 | (2,1) | 8,8 | 21,6165 | (8,0) |

| Dólar estadounidense | 1,0691 | 6,5 | (1,4) | 1,0648 | 3,5 |

| Peso argentino | 16,4639 | 1,1 | 0,7 | 16,6964 | (4,6) |

| Peso chileno | 708,22 | 8,5 | (0,7) | 698,32 | 10,8 |

| Peso colombiano | 3.076,92 | 11,7 | 2,8 | 3.115,26 | 15,1 |

| Sol peruano | 3,4734 | 8,9 | 1,7 | 3,4998 | 8,6 |

| Bolívar fuerte venezolano | 3.105,59 | (76,3) | (39,0) | 3.105,59 | (76,3) |

| Lira turca | 3,8894 | (17,4) | (4,7) | 3,9378 | (17,6) |

Actividad bancaria en España

Claves

- La inversión crediticia continúa su senda de descenso.

- Recuperación de las comisiones en el trimestre y muy buen desempeño de los ROF.

- Positiva trayectoria de los gastos de explotación.

- Registro de costes de reestructuración para mejorar la eficiencia.

- Estabilidad de los indicadores de riesgo.

Actividad (1) (Variación interanual. Datos a 31-03-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM (Porcentaje)

Margen neto (Millones de euros)

Resultado atribuido (Millones de euros)

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2017)

Composición de los recursos de clientes en gestión (1)

(31-03-2017)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

La economía española avanzó nuevamente un 0,7% en el cuarto trimestre de 2016 desde finales de septiembre, lo cual supone que se mantiene la estabilización del ritmo de expansión de la actividad. El año 2016 ha finalizado con un crecimiento medio interanual del PIB del 3,2%. Continúa la solidez de la demanda doméstica.En el sistema financiero español continúa con el proceso de desapalancamiento de familias y empresas, aunque a menor ritmo que en años anteriores. Con datos de febrero de 2017, el volumen total de crédito al sector privado residente desciende un 4,1% en términos interanuales, a pesar de que el importe de las nuevas operaciones de préstamos a familias y pymes conserva la tendencia creciente iniciada en enero de 2014. En este sentido, las nuevas operaciones al sector minorista aumentan un 9,3% en términos interanuales (según la información del mes de marzo de 2017). La cuantía total de las nuevas operaciones sube un 3,1% en el mismo período, a pesar del descenso del nuevo crédito a grandes empresas (-5,7%). Los indicadores de calidad de activos del sistema siguen mejorando. La tasa de mora del sector se sitúa en el 9,1% en febrero, 98 puntos básicos menos que un año antes, debido a la notable reducción de los créditos dudosos (-13,2% interanual). No obstante, la rentabilidad del sistema ha disminuido en 2016 debido, fundamentalmente, al incremento de las provisiones en el cuarto trimestre, ligadas en parte a la resolución del TJUE sobre las llamadas cláusulas suelo. El resultado ha sido un ROE para el sector del 2,7% a cierre de 2016. La situación de liquidez de las entidades españolas es buena. El funding gap (diferencia entre créditos y depósitos) se encuentra en un nivel mínimo histórico. Por último, con datos de marzo de 2017, las entidades han incrementado, en los últimos doce meses, un 12% la apelación a la liquidez del BCE, aprovechando las últimas subastas targeted longer-term refinancing operations (TLTRO).

Actividad

La inversión crediticia (crédito a la clientela no dudoso en gestión) sigue con su senda de descenso. En este sentido, decrece un 3,3% en términos interanuales y un 1,1% en el trimestre; comportamiento muy ligado a la disminución de las carteras hipotecaria y de administraciones públicas. Sin embargo, cabe seguir destacando el positivo desempeño de la nueva facturación, que muestra unos crecimientos interanuales del 13,6% en empresas y del 30,7% en consumo (cartera cuyo volumen final a 31-3-2017 registra unas subidas del 18,4% y del 4,8% en los últimos doce y tres meses, respectivamente).

En cuanto a calidad crediticia, se observa una nueva disminución de las entradas netas en mora que, junto con el retroceso de la actividad crediticia, sitúan la tasa de mora a 31-3-2017 en el 5,8% (+2 puntos básicos en el último trimestre y -63 puntos básicos en los últimos doce meses). En cuanto a la cobertura, cierra el trimestre en el 53%.

Los depósitos de clientes en gestión retroceden un 2,0% desde el 31-3-2016 y un 1,4% desde finales del pasado año, muy influenciados por la disminución del plazo (-22,4% y -9,4%, respectivamente), ya que las cuentas corrientes y de ahorro siguen presentando un comportamiento positivo (+28,3% y +5,9%, respectivamente).

Finalmente, los recursos fuera de balance presentan un crecimiento interanual del 8,4% y trimestral del 2,4%, con especial incidencia en el avance experimentado por los fondos de inversión (+12,5% y +4,3%, respectivamente).

Resultado

Lo más relevante de la evolución de la cuenta del área en el primer trimestre de 2017 ha sido:

- Disminución interanual, de 2,4%, del margen de intereses acumulado a marzo de 2017 como consecuencia de un menor volumen de créditos y de ventas de cartera mayorista. Esto último, sin embargo, tiene un impacto positivo en los ROF del área.

- Las comisiones se recuperan entre enero y marzo, gracias a la positiva contribución de los negocios mayoristas. Frente a la cifra del mismo período de 2016, presentan un ligero retroceso, del 1,4%, ya que en el primer trimestre del ejercicio pasado esta partida se comportó muy favorablemente.

- La aportación de los ROF es superior a la del mismo período del año anterior, muy influida por el buen desempeño de la unidad de Global Markets.

- La comparativa interanual de la partida de otros ingresos netos registra una disminución del 2,4%. Dentro de ella destaca la actividad de seguros que, si bien presenta un ligero retroceso interanual del 2,5%, hay que resaltar su favorable trayectoria a lo largo del primer trimestre de 2017 (+18,7% frente a la cifra del cuarto trimestre de 2016) gracias a la buena evolución de los resultados técnicos de seguros, muy ligada a la positiva contratación del trimestre y a la baja siniestralidad.

- Por tanto, positivo comportamiento del margen bruto del área (+7,4%).

- Los gastos de explotación retroceden un 3,6% en los últimos tres meses y un 4,0% en la comparativa interanual. Esta disminución está ligada a las sinergias surgidas de la integración de CX y a la implantación de los planes de eficiencia del último trimestre de 2016 (en el mes de febrero se cerraron alrededor de 130 oficinas).

- En consecuencia, clara mejora del ratio de eficiencia y de la trayectoria del margen neto del área.

- Reducción del deterioro del valor de los activos financieros (-36,0% interanual) como consecuencia de unas menores necesidades de saneamiento crediticio. El coste de riesgo del área termina el trimestre en el 0,38%.

- Por último, la partida de dotaciones a provisiones y otros resultados presenta un ascenso significativo, debido, fundamentalmente, a que incorpora 148 millones de euros por costes de reestructuración.

Con todo ello, el resultado atribuido generado por la Actividad bancaria en España en el primer trimestre de 2017 se sitúa en 375 millones de euros, lo que supone un incremento interanual del 54,2%.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | 1er Trim. 16 |

|---|---|---|---|

| Margen de intereses | 935 | (2,4) | 959 |

| Comisiones | 382 | (1,4) | 388 |

| Resultados de operaciones financieras | 224 | 193,2 | 77 |

| Otros ingresos netos | 134 | (2,4) | 138 |

| de los que actividad de seguros (1) | 108 | (2,5) | 110 |

| Margen bruto | 1.676 | 7,4 | 1.561 |

| Gastos de explotación | (856) | (4,0) | (891) |

| Gastos de personal | (479) | (3,2) | (495) |

| Otros gastos de administración | (297) | (6,5) | (318) |

| Amortización | (80) | 0,6 | (79) |

| Margen neto | 821 | 22,6 | 669 |

| Deterioro de valor de los activos financieros (neto) | (165) | (36,0) | (258) |

| Dotaciones a provisiones y otros resultados | (128) | 127,1 | (56) |

| Resultado antes de impuestos | 528 | 48,7 | 355 |

| Impuesto sobre beneficios | (152) | 37,0 | (111) |

| Resultado del ejercicio | 376 | 54,0 | 244 |

| Minoritarios | (1) | (11,1) | (1) |

| Resultado atribuido | 375 | 54,2 | 243 |

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| Balances | 31-03-17 | ∆% | 31-12-16 |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista |

3.794 | (69,0) | 12.230 |

| Cartera de títulos | 95.503 | (4,9) | 100.394 |

| Préstamos y partidas a cobrar | 206.865 | (3,6) | 214.497 |

| de los que préstamos y anticipos a la clientela | 179.050 | (1,2) | 181.137 |

| Posiciones inter-áreas activo | 6.725 | 44,4 | 4.658 |

| Activos tangibles | 1.426 | (0,7) | 1.435 |

| Otros activos | 3.074 | 16,8 | 2.632 |

| Total activo/pasivo | 317.386 | (5,5) | 335.847 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 37.584 | (7,2) | 40.490 |

| Depósitos de bancos centrales y entidades de crédito | 58.484 | (11,4) | 66.029 |

| Depósitos de la clientela | 176.810 | (2,1) | 180.544 |

| Valores representativos de deuda emitidos | 34.589 | (9,7) | 38.322 |

| Posiciones inter-áreas pasivo | - | - | - |

| Otros pasivos | 671 | (45,0) | 1.220 |

| Dotación de capital económico | 9.247 | 0,1 | 9.242 |

| Indicadores relevantes y de gestión | 31-03-17 | ∆% | 31-12-16 |

|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (1) | 178.638 | (1,1) | 180.595 |

| Riesgos dudosos | 11.726 | (0,8) | 11.819 |

| Depósitos de clientes en gestión (2) | 172.244 | (1,4) | 174.679 |

| Recursos fuera de balance (3) | 57.492 | 2,4 | 56.147 |

| Activos ponderados por riesgo | 110.739 | (2,2) | 113.194 |

| Ratio de eficiencia (%) | 51,0 | 55,8 | |

| Tasa de mora (%) | 5,8 | 5,8 | |

| Tasa de cobertura (%) | 53 | 53 | |

| Coste de riesgo (%) | 0,38 | 0,32 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Non Core Real Estate

Claves

- Continúa la tendencia positiva en los datos del sector inmobiliario español.

- Nueva estrategia del área, focalizada en la aceleración de las ventas y la reducción del stock, a la vez que se busca preservar el valor económico de los activos.

- Retroceso de la exposición neta y de los saldos dudosos.

Entorno sectorial

2016 ha sido un año positivo para el sector inmobiliario, en el que el crecimiento de las ventas se ha trasladado al precio de la vivienda y a la actividad constructora.

Según la última información disponible del Consejo General del Notariado, durante 2016, en España, se han vendido casi 460.000 viviendas, lo que ha supuesto un incremento interanual del 13,9%. El año 2017 ha comenzado con un nuevo crecimiento de la venta de viviendas. En particular, en los dos primeros meses del año, las transacciones han aumentado a una tasa interanual del 13,9%.

El precio de la vivienda ha avanzado a una tasa interanual del 4,5% en el cuarto trimestre de 2016, según las últimas cifras del Instituto Nacional de Estadística (INE). Se trata de un ritmo de crecimiento algo superior al del trimestre precedente (+4,0%), con lo que parece ponerse freno a la tendencia de moderación que se había iniciado en el segundo trimestre de 2016.

El mercado hipotecario mantiene su dinamismo gracias al incremento de las ventas en un contexto de bajo coste de la financiación, ya que los tipos de interés siguen en mínimos, si bien, en la parte final de 2016 se ha constatado cierta moderación.

Así, el volumen de nuevo crédito concedido a las familias para la adquisición de vivienda en 2016 ha repuntado hasta un 5,0% en términos interanuales, un avance que se eleva al 17,4% si se excluyen todas los procesos de refinanciación. Por su parte, las nuevas operaciones realizadas durante los dos primeros meses de 2017 suben un 8,1%.

Los datos relativos a la actividad constructora indican que en 2016 se visaron algo más de 64.000 viviendas, lo que supone un ascenso interanual del 28,9%. Con ello se acumulan tres años consecutivos de crecimiento en la edificación residencial.

Actividad

BBVA continúa con su estrategia de reducción de la exposición al sector inmobiliario en España, tanto del segmento promotor (crédito a promotores más adjudicados derivados de dichos créditos) como de otros activos inmobiliarios. A 31-3-2017, la exposición neta se sitúa en 9.293 millones de euros, lo que supone un descenso del 9,0% desde diciembre de 2016, impulsado fundamentalmente por las operaciones mayoristas llevadas a cabo en el trimestre.

En cuanto a las ventas de activos inmobiliarios durante los tres primeros meses de 2017, además de mantenerse el ritmo de ventas minoristas habitual, cabe destacar la venta de dos carteras mayoristas: una de inmuebles en alquiler del sector terciario, por un valor bruto cercano a los 300 millones de euros; y otra de unos 3.400 inmuebles residenciales, adjudicados por un valor bruto de unos 362 millones. En total, en el trimestre se han vendido 10.884 unidades por un precio de venta de 860 millones de euros, lo que significa un elevado incremento, sobre el mismo período del año anterior, tanto en número de unidades como en precio de venta. En estas cifras se incluye la salida de alrededor de 1.500 viviendas en alquiler aportadas a la sociedad participada Testa Residencial. A lo largo del ejercicio 2017 seguirán en vigor las políticas y planes comerciales diseñados para cada tipología de activo, orientados a acelerar las ventas y aminorar el stock, con acciones específicas para el producto que más tiempo lleve en el balance de la Entidad. Adicionalmente se trabajará en incrementar la reducción de dicho stock a través de la venta o aportación de paquetes de activos a sociedades inmobiliarias participadas o mediante acuerdos comerciales con promotores. Las distintas iniciativas contempladas se analizan en cada caso, buscando preservar el valor económico de los activos.

La exposición inmobiliaria total, incluyendo el crédito promotor vivo, los adjudicados y otros activos, refleja una tasa de cobertura del 56% al cierre del primer trimestre de 2017; esto es, una mejora de un punto porcentual en comparación con la del 31-12-2016.

Los saldos dudosos de crédito vuelven a disminuir en el primer trimestre, con unas entradas en mora reducidas durante el período y una cobertura que se sitúa en el 53%.

Exposición neta inmobiliaria (Millones de euros)

- (1) Comparado con el perímetro de transparencia (Circular 5/2011 del 30 de noviembre del Banco de España), el crédito promotor no incluye 1,2 miles de millones de euros (diciembre de 2016) y 1 miles de millones de euros (marzo de 2017) relacionados principalmente con la cartera no dudosa transferida al área de Actividad bancaria en España.

- (2) Otros activos inmobiliarios no procedentes de adjudicados.

Cobertura de la exposición inmobiliaria (Millones de euros a 31-03-17)

| Importe del riesgo bruto | Provisiones | Exposición neta | % cobertura sobre riesgo | |

|---|---|---|---|---|

| Crédito promotor (1) | 6.448 | 2.748 | 3.700 | 43 |

| Riesgo vivo | 1.710 | 85 | 1.625 | 5 |

| Edificios terminados | 1.111 | 51 | 1.060 | 5 |

| Edificios en construcción | 360 | 7 | 353 | 2 |

| Suelo | 195 | 25 | 170 | 13 |

| Sin garantía hipotecaria y otros | 43 | 2 | 42 | 4 |

| Dudosos | 4.739 | 2.663 | 2.075 | 56 |

| Edificios terminados | 1.939 | 722 | 1.217 | 37 |

| Edificios en construcción | 302 | 169 | 133 | 56 |

| Suelo | 2.081 | 1.453 | 629 | 70 |

| Sin garantía hipotecaria y otros | 416 | 320 | 96 | 77 |

| Activos adjudicados | 13.525 | 8.493 | 5.032 | 63 |

| Edificios terminados | 7.741 | 4.252 | 3.492 | 55 |

| Edificios en construcción | 798 | 524 | 275 | 66 |

| Suelo | 4.986 | 3.717 | 1.266 | 75 |

| Otros activos inmobiliarios (2) | 1.030 | 470 | 561 | 46 |

| Exposición inmobiliaria | 21.004 | 11.711 | 9.293 | 56 |

- (1) Comparado con el perímetro de transparencia (Circular 5/2011 del 30 de noviembre del Banco de España), el crédito promotor no incluye 1,2 miles de millones de euros (diciembre de 2016) y 1 miles de millones de euros (marzo de 2017) relacionados principalmente con la cartera no dudosa transferida al área de Actividad bancaria en España.

- (2) Otros activos inmobiliarios no procedentes de adjudicados.

Resultado

Esta área de negocio presenta un resultado negativo acumulado en el primer trimestre de 2017 de 109 millones de euros, lo que compara con una pérdida de 113 millones del mismo período del ejercicio previo. Como aspecto positivo cabe resaltar que se han registrado unas necesidades más reducidas de deterioro del valor de los activos financieros. Por otro lado, este trimestre se ha recogido el resultado negativo de la venta de 3.400 inmuebles residenciales adjudicados. Este tipo de operaciones mayoristas acelera la reducción de la exposición inmobiliaria del Grupo, si bien conlleva un descuento mayor que el de las ventas minoristas. Adicionalmente, el área genera un menor margen de intereses debido al traspaso que se hizo, en el segundo y cuarto trimestres de 2016, de parte de la cartera viva a la Actividad bancaria en España.

Estados financieros (Millones de euros)

| Cuentas de resultados | 1er Trim. 17 | ∆% | 1er Trim. 16 |

|---|---|---|---|

| Margen de intereses | 10 | (63,5) | 26 |

| Comisiones | 2 | 86,8 | 1 |

| Resultados de operaciones financieras | (0) | (99,4) | (0) |

| Otros ingresos netos | (32) | 114,2 | (15) |

| Margen bruto | (21) | n.s. | 12 |

| Gastos de explotación | (30) | (5,1) | (32) |

| Gastos de personal | (15) | (2,5) | (16) |

| Otros gastos de administración | (8) | (13,2) | (9) |

| Amortización | (7) | 0,2 | (7) |

| Margen neto | (51) | 156,8 | (20) |

| Deterioro del valor de los activos financieros (neto) | (4) | (91,5) | (47) |

| Dotaciones a provisiones y otros resultados | (86) | 6,1 | (81) |

| Resultado antes de impuestos | (141) | (4,4) | (148) |

| Impuesto sobre beneficios | 33 | 5,0 | 34 |

| Resultado del ejercicio | (109) | (4,2) | (113) |

| Minoritarios | (0) | n.s. | 0 |

| Resultado atribuido | (109) | (3,8) | (113) |

| Balances | 31-03-17 | ∆% | 31-12-16 |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 10 | 7,8 | 9 |

| Cartera de títulos | 767 | 33,4 | 575 |

| Préstamos y partidas a cobrar | 6.055 | 1,8 | 5.946 |

| de los que préstamos y anticipos a la clientela | 6.055 | 1,8 | 5.946 |

| Posiciones inter-áreas activo | – | – | – |

| Activos tangibles | 431 | (7,1) | 464 |

| Otros activos | 7.185 | (6,9) | 6.719 |

| Total activo/pasivo | 14.447 | 5,4 | 13.713 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | – | – | – |

| Depósitos de bancos centrales y entidades de crédito | – | – | – |

| Depósitos de la clientela | 22 | (9,6) | 24 |

| Valores representativos de deuda emitidos | 821 | (1,5) | 834 |

| Posiciones inter-áreas pasivo | 10.319 | 8,4 | 9.520 |

| Otros pasivos | 0 | n.s. | (0) |

| Dotación de capital económico | 3.285 | (1,5) | 3.335 |

| Pro memoria: | |||

| Activos ponderados por riesgo | 10.777 | (0,9) | 10.870 |

Estados Unidos

Claves

- En inversión crediticia continúa el foco en un crecimiento selectivo y rentable.

- Favorable evolución de los recursos más líquidos y adecuada gestión de su coste.

- Positivo desempeño de los ingresos de carácter más recurrente.

- Contención de los gastos de explotación y del deterioro del valor de los activos financieros.

- Mejora de los indicadores de riesgo.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-03-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +25,1%.

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +173,9%.

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2017)

Composición de los recursos de clientes en gestión (1)

(31-03-2017)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

El PIB estadounidense ha crecido algo menos del 3%, en términos anualizados, en el segundo semestre de 2016, tras una primera mitad de año relativamente débil (en el entorno del 1% anualizado, en promedio), pero ha continuado avanzando a dos velocidades, con un consumo sólido y una inversión prácticamente estancada. El aumento del consumo privado es probable que se modere; ya que, a pesar del apoyo del incremento del empleo y de la facilidad del crédito, el ascenso de los precios y el desapalancamiento pesarán sobre el gasto de los hogares. El panorama para la inversión es algo más optimista, apoyado en la mejora de las expectativas, la estabilidad de los precios del petróleo y el aumento sostenido de la oferta residencial, si bien se espera un avance muy moderado de la misma.

Por lo que respecta al mercado de divisas, la tendencia de apreciación del dólar frente al euro del último trimestre de 2016 se ha interrumpido a principios de año y se ha revertido ligeramente desde entonces. En este sentido, el dólar se ha depreciado un 1,4% en el trimestre, lo que refleja, en parte, la reafirmación de la FED sobre el gradualismo en relación con el proceso de normalización de su política monetaria y, en parte, una situación ligeramente mejor en Europa.

En cuanto al sistema financiero, su evolución sigue siendo favorable en términos generales, a pesar del entorno de bajos tipos de interés. Con datos de cierre de 2016, la tasa de mora del sistema se sitúa en el 2,07%, registrando un ligero repunte con respecto a la cifra del tercer trimestre del año pasado (2,05%). A pesar de ello, la tasa de mora mantiene un nivel muy positivo. En cuanto al crédito, según la última información disponible a febrero de 2017, continúa prácticamente estable en los últimos doce meses. El volumen total retrocede un 0,4% en términos interanuales, con una disminución del 1,3% del crédito a empresas y crecimientos del 1,7% y del 4,9% de los préstamos para compra de vivienda y de la financiación al consumo, respectivamente. Por su parte, los depósitos totales del sistema siguen con su tendencia al alza. A febrero de 2017 presentan un crecimiento interanual del 2,3%.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

La actividad crediticia (crédito a la clientela no dudoso en gestión) sigue con su senda de moderación ya mostrada desde la segunda mitad de 2015. Tal evolución se apoya en la estrategia del área, de crecimiento selectivo en aquellas carteras y segmentos más rentables y, por tanto, que supongan un consumo de capital más eficiente. En consecuencia se observa una reducción de esta partida tanto en términos interanuales (-4,0%) como en el trimestre (-1,4%). Por carteras, el crecimiento se concentra, principalmente, en el crédito a negocios (+1,3% en el trimestre), en determinados segmentos de la financiación a empresas (concretamente, en las carteras de hipotecas promotor, hipotecas con garantía real y en tarjetas) y en los préstamos al sector público (+4,9% en los últimos tres meses).

En cuanto a la calidad crediticia, los principales indicadores mejoran en el trimestre. La tasa de mora cierra en el 1,3%, lo cual supone una reducción de 17 puntos básicos con respecto a la de finales de 2016. Por su parte, la cobertura también avanza y termina en el 107% (94% al 31-12-2016).

Por lo que respecta a los depósitos de clientes en gestión, registran un leve descenso (-3,4% interanual y -0,7% en el trimestre), muy influido por el retroceso del plazo (-24,1% y -12,9%, respectivamente), fruto de las medidas implementadas por el área para gestionar su coste. Por el contrario, las cuentas a la vista mantienen su senda positiva y se incrementan un 3,2% en términos interanuales y un 2,7% en el trimestre.

Resultado

Estados Unidos genera un resultado atribuido acumulado a marzo de 2017 de 134 millones de euros, muy superior al del mismo período del año anterior. Lo más relevante de la cuenta del área se resume a continuación:

- El margen de intereses continúa registrando un favorable desempeño, con una cifra acumulada a marzo que avanza un 8,2% en los últimos doce meses. Esto se debe a la acción conjunta de las medidas adoptadas por BBVA Compass para mejorar el rendimiento de la inversión y reducir el coste de los depósitos, así como por los incrementos de los tipos de interés llevados a cabo por parte de la FED.

- Las comisiones presentan un incremento interanual del 15,5%, explicado fundamentalmente por la favorable trayectoria de las procedentes de depósitos, gestión de activos y de las generadas por el negocio de banca de inversión y asesoramiento.

- Reducción del 31,2% de los ROF en comparación con la cifra del mismo período del ejercicio previo. El favorable desempeño de la unidad de Global Markets durante el trimestre no ha compensado las plusvalías por ventas de cartera realizadas en el primer trimestre de 2016. Sin embargo, frente al dato del trimestre anterior, esta partida se incrementa un 32,5%.

- Evolución plana de los gastos de explotación, que muestran una ligera disminución del 0,9%. Destaca el descenso de los gastos de personal, que compensa el aumento de los gastos generales.

- Finalmente, el importe del deterioro del valor de los activos financieros es mucho menor que el del primer trimestre de 2016 (-23,9%), cuando se realizaron dotaciones extraordinarias tras la bajada del rating de ciertas compañías que operan en los sectores de energy (exploration & production) y metal & mining (basic materials). Con ello, el coste de riesgo acumulado a 31-3-2017 se sitúa en el 0,49%, lo cual supone un claro descenso frente al dato del mismo período de 2016.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | ∆%(1) | 1er Trim. 16 |

|---|---|---|---|---|

| Margen de intereses | 535 | 12,1 | 8,2 | 478 |

| Comisiones | 175 | 19,7 | 15,5 | 146 |

| Resultados de operaciones financieras | 33 | (28,6) | (31,2) | 46 |

| Otros ingresos netos | (12) | 286,7 | 277,9 | (3) |

| Margen bruto | 732 | 9,7 | 5,9 | 667 |

| Gastos de explotación | (470) | 2,6 | (0,9) | (458) |

| Gastos de personal | (269) | (0,6) | (4,1) | (271) |

| Otros gastos de administración | (152) | 9,0 | 5,2 | (140) |

| Amortización | (49) | 2,2 | (1,3) | (47) |

| Margen neto | 262 | 25,1 | 20,8 | 209 |

| Deterioro del valor de los activos financieros (neto) | (75) | (21,2) | (23,9) | (95) |

| Dotaciones a provisiones y otros resultados | (4) | (90,1) | (90,5) | (40) |

| Resultado antes de impuestos | 184 | 144,9 | 135,7 | 75 |

| Impuesto sobre beneficios | (49) | 90,0 | 83,6 | (26) |

| Resultado del ejercicio | 134 | 173,8 | 163,1 | 49 |

| Minoritarios | 0 | (100,0) | (100,0) | (0) |

| Resultado atribuido | 134 | 173,9 | 163,1 | 49 |

| Balances | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 8.424 | 5,8 | 7,3 | 7.963 |

| Cartera de títulos | 14.228 | (2,4) | (1,0) | 14.581 |

| Préstamos y partidas a cobrar | 61.586 | (2,2) | (0,8) | 62.962 |

| de los que préstamos y anticipos a la clientela | 59.906 | (2,0) | (0,7) | 61.159 |

| Posiciones inter-áreas activo | - | - | - | - |

| Activos tangibles | 770 | (2,2) | (0,8) | 787 |

| Otros activos | 2.543 | (2,5) | (1,1) | 2.609 |

| Total activo/pasivo | 87.551 | (1,5) | (0,1) | 88.902 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 2.663 | (8,2) | (6,9) | 2.901 |

| Depósitos de bancos centrales y entidades de crédito | 3.871 | 11,5 | 13,0 | 3.473 |

| Depósitos de la clientela | 64.427 | (2,0) | (0,6) | 65.760 |

| Valores representativos de deuda emitidos | 2.425 | (0,9) | 0,5 | 2.446 |

| Posiciones inter-áreas pasivo | 4.729 | (3,0) | (1,6) | 4.875 |

| Otros pasivos | 6.033 | (0,6) | 0,8 | 6.068 |

| Dotación de capital económico | 3.402 | 0,7 | 2,1 | 3.379 |

| Indicadores relevantes y de gestión | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 60.729 | (2,1) | (0,7) | 62.000 |

| Recursos dudosos | 844 | (13,5) | (12,2) | 976 |

| Depósitos de clientes en gestión (3) | 61.864 | (2,1) | (0,7) | 63.195 |

| Recursos fuera de balance (4) | - | - | - | - |

| Activos ponderados por riesgo | 64.800 | (1,1) | 0,4 | 65.492 |

| Ratio de eficiencia (%) | 64,2 | 68,1 | ||

| Tasa de mora (%) | 1,3 | 1,5 | ||

| Tasa de cobertura (%) | 107 | 94 | ||

| Coste de riesgo (%) | 0,49 | 0,37 |

- (1) A tipo de cambio constante.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

México

Claves

- Buen comportamiento interanual de la inversión crediticia, a pesar de la moderada actividad económica.

- Se mantiene el crecimiento de los gastos por debajo del margen bruto y el avance interanual de doble dígito en el beneficio atribuido.

- Fortaleza de los indicadores de calidad crediticia. Coste de riesgo mejor de lo esperado.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-03-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +7,6%.

(1) A tipo de cambio corriente: +9,7%.

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2017)

Composición de los recursos de clientes en gestión (1)

(31-03-2017)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

El PIB de México ha crecido un 2,1% en 2016, ligeramente por debajo de la tendencia registrada en los últimos años. El buen desempeño de la actividad en el segundo semestre ha podido compensar la desaceleración observada durante el primero, apoyado, sobre todo, en la mejora de las exportaciones ligada a la recuperación de la economía de Estados Unidos.

La elevada depreciación del peso mexicano durante 2016 se ha revertido desde mediados de enero de 2017, gracias a la moderación del tono de Estados Unidos sobre su futura política comercial y, en menor medida, al programa de coberturas implementado por Banxico . Esta evolución del tipo de cambio, sumada a una ralentización del avance de la inflación, podría permitir que Banxico modere la senda de subidas de tipos de interés frente a la observada durante 2016.

El sistema financiero mexicano mantiene unos niveles de solvencia y calidad de activos muy holgados. Así, el índice de capitalización se sitúa en el 14,9% al cierre de 2016 y la tasa de mora se reduce hasta el 2,2% a enero de 2017, de acuerdo con la información pública de la Comisión Nacional Bancaria de Valores (CNBV). A esa misma fecha, la cartera de crédito al sector privado conserva un ritmo de crecimiento nominal interanual similar al registrado a lo largo del ejercicio anterior (+11,6%). Todas las carteras contribuyen a este buen desempeño. Por su parte, la captación bancaria tradicional (depósitos a la vista más plazo) avanza un 11,3% interanual en términos nominales, con cifras de enero de 2017 de la CNBV, y registra un comportamiento parecido en ambos componentes.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

En el primer trimestre de 2017, BBVA en México ha seguido registrando un buen comportamiento de la inversión crediticia (crédito a la clientela no dudoso en gestión), a pesar de la moderada actividad económica observada durante el período. La cartera crece un 9,8% en términos interanuales y un 0,3% en el trimestre. Con ello, BBVA Bancomer mantiene su posición de liderazgo, con una cuota de mercado del 23,5% en cartera vigente (de acuerdo con la información local de la CNBV del cierre de febrero de 2017).

A finales de marzo, el peso de la cartera minorista es mínimamente superior al de la mayorista (51% y 49%, respectivamente). Esta última avanza un 10,4% en términos interanuales, aunque disminuye un 1,3% en el trimestre (lo cual se explica por la trayectoria de la cartera en dólares, afectada por la apreciación del peso en los últimos meses). Dentro de ella destaca el comportamiento favorable de los préstamos empresariales, que incluyen los créditos a clientes corporativos y empresas medianas que, sin tener en cuenta las hipotecas promotor, suben un 11,5% en el último año (-0,8% en el primer trimestre de 2017). Por su parte, el crédito a promotores de vivienda mantiene una tendencia positiva desde el año pasado y muestra un ascenso interanual del 24,5% (-0,2% en el trimestre).

La cartera minorista presenta un incremento interanual del 9,2% e intertrimestral del 1,8%, impulsado, principalmente por los créditos a pymes y los préstamos para autos, que suben un 17,2% y un 23,5%, respectivamente, en los últimos 12 meses (+7,7% y +4,7%, respectivamente, en el trimestre). Por su parte, las tarjetas de crédito mantienen crecimientos interanuales de un dígito (+3,3%, -3,1% en el trimestre). No obstante, la facturación acumulada a marzo de 2017 registra un avance interanual del 10,4%. En la cartera de vivienda se observa el efecto de la madurez sobre el saldo, el cual asciende un 7,4% en los últimos doce meses y un 2,3% en el trimestre, a pesar de que los nuevos préstamos para la adquisición de vivienda muestran un desempeño positivo (+5,1% interanual).

El crecimiento de la actividad crediticia ha venido acompañado de unos indicadores de calidad de activos que permanecen estables. En este sentido, las tasas de mora y cobertura cierran el mes de marzo en el 2,3% y 128%, respectivamente.

Los recursos totales de clientes (depósitos de clientes en gestión, fondos de inversión, fondos de pensiones y otros recursos fuera de balance) muestran un crecimiento interanual del 6,8% (+0,9% en el primer trimestre del año). En todos los productos se observa una trayectoria positiva: las cuentas corrientes y de ahorro registran un ascenso interanual del 10,9% (+1,8% en el trimestre) y el plazo avanza a un ritmo del 6,4% (-0,3% el trimestre). BBVA en México conserva un mix rentable de financiación, ya que las partidas de bajo coste representan más del 80% del total de los depósitos de clientes en gestión. Por su parte, los fondos de inversión presentan un aumento interanual del 3,6% e intertrimestral del 0,3%.

Resultado

Lo más relevante de la cuenta de resultados de México del primer trimestre de 2017 se resume a continuación:

- Positiva evolución del margen de intereses, que muestra un ascenso interanual del 8,4%, impulsado principalmente por los mayores volúmenes de actividad y por la favorable evolución de los diferenciales de la clientela.

- Buen desempeño de las comisiones, que presentan un aumento del 12,0% en los últimos doce meses y que siguen muy influidas por un mayor volumen de transacciones con clientes de tarjetas de crédito y por las comisiones procedentes de banca electrónica y banca privada.

- Importante crecimiento de los ROF (+82,3% interanual) gracias al muy buen desempeño de la unidad de Global Markets.

- En la línea de otros ingresos netos (+53,5% interanual) se observa un resultado favorable de la actividad de seguros, en parte debido al cambio regulatorio introducido a finales de 2016, y que afecta al método de cálculo de las reservas.

- Los gastos de explotación crecen a un menor ritmo que en períodos previos (+4,2% interanual),y por debajo del avance mostrado por el margen bruto del área (+12,3%). Lo anterior contribuye a mejorar el ratio de eficiencia, que al cierre del primer trimestre de 2017 se sitúa en el 33,6%.

- La línea de deterioro del valor de los activos financieros muestra un ascenso interanual del 14,0%. Lo anterior sitúa el coste de riesgo acumulado del área en el 3,31%.

En definitiva, BBVA en México alcanza un resultado atribuido durante los tres primeros meses del año de 536 millones de euros, cifra que refleja un incremento interanual del 19,2%.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | ∆%(1) | 1er Trim. 16 |

|---|---|---|---|---|

| Margen de intereses | 1.287 | (0,2) | 8,4 | 1.290 |

| Comisiones | 281 | 3,0 | 12,0 | 273 |

| Resultados de operaciones financieras | 73 | 67,8 | 82,3 | 43 |

| Otros ingresos netos | 69 | 41,3 | 53,5 | 49 |

| Margen bruto | 1.710 | 3,3 | 12,3 | 1.654 |

| Gastos de explotación | (575) | (4,1) | 4,2 | (599) |

| Gastos de personal | (247) | (6,3) | 1,8 | (263) |

| Otros gastos de administración | (265) | (3,9) | 4,4 | (276) |

| Amortización | (63) | 4,3 | 13,3 | (60) |

| Margen neto | 1.135 | 7,6 | 16,9 | 1.055 |

| Deterioro del valor de los activos financieros (neto) | (402) | 4,9 | 14,0 | (383) |

| Dotaciones a provisiones y otros resultados | (4) | (79,8) | (78,0) | (19) |

| Resultado antes de impuestos | 729 | 11,7 | 21,4 | 652 |

| Impuesto sobre beneficios | (192) | 18,1 | 28,3 | (163) |

| Resultado del ejercicio | 536 | 9,6 | 19,1 | 489 |

| Minoritarios | (0) | (70,5) | (67,9) | (0) |

| Resultado atribuido | 536 | 9,7 | 19,2 | 489 |

| Balances | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 5.042 | (2,9) | (10,7) | 5.192 |

| Cartera de títulos | 34.907 | 11,6 | 2,6 | 31.273 |

| Préstamos y partidas a cobrar | 52.330 | 9,0 | 0,2 | 47.997 |

| de los que Préstamos y anticipos a la clientela | 50.783 | 9,3 | 0,5 | 46.474 |

| Activos tangibles | 2.093 | 7,0 | (1,6) | 1.957 |

| Otros activos | 4.801 | (30,4) | (36,0) | 6.900 |

| Total activo/pasivo | 99.173 | 6,3 | (2,3) | 93.318 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 10.079 | 1,2 | (7,0) | 9.961 |

| Depósitos de bancos centrales y entidades de crédito | 8.708 | 47,0 | 35,2 | 5.923 |

| Depósitos de la clientela | 53.238 | 5,3 | (3,2) | 50.571 |

| Valores representativos de deuda emitidos | 8.852 | 2,8 | (5,5) | 8.611 |

| Otros pasivos | 14.217 | 2,0 | (6,2) | 13.941 |

| Dotación de capital económico | 4.079 | (5,4) | (13,0) | 4.311 |

| Indicadores relevantes y de gestión | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 52.338 | 9,3 | 0,5 | 47.865 |

| Riesgos dudosos | 1.252 | 8,6 | (0,1) | 1.152 |

| Depósitos de clientes en gestión (3) | 46.326 | 10,3 | 1,4 | 41.989 |

| Recursos fuera de balance (4) | 20.724 | 8,4 | (0,3) | 19.111 |

| Activos ponderados por riesgo | 50.184 | 4,8 | (3,6) | 47.863 |

| Ratio de eficiencia (%) | 33,6 | 35,4 | ||

| Tasa de mora (%) | 2,3 | 2,3 | ||

| Tasa de cobertura (%) | 128 | 127 | ||

| Coste de riesgo (%) | 3,31 | 3,40 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Turquía

Claves

- Continúa el dinamismo de la actividad, a pesar de las incertidumbres del entorno.

- Evolución muy favorable de los ingresos de carácter más recurrente.

- Estabilidad de los indicadores de calidad crediticia.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-03-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +6,1%.

(1) A tipo de cambio corriente: +20,1%.

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2017)

(1) No incluye las adquisiciones temporales de activos.

Composición de los recursos de clientes en gestión (1)

(31-03-2017)

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

El crecimiento económico de Turquía en el cuarto trimestre de 2016 se situó en el 3,5% en términos anualizados, tras haberse contraído algo más de un 1% en el tercero, impulsado por las medidas macroprudenciales y la intensificación del estímulo fiscal. Como resultado, el PIB ha avanzado, en media, algo menos del 3% en el ejercicio 2016. En cuanto a la inflación, ha continuado aumentando hasta situarse por encima del 11% en marzo de 2017, impulsada por el efecto base de los precios de los alimentos y por la elevada depreciación de la lira turca durante el segundo semestre de 2016. La inflación podría subir nuevamente en abril-mayo y moderarse durante el verano, aunque registrando tasas elevadas.

El CBRT viene restringiendo la política monetaria desde finales del pasado año. En su reunión de marzo volvió a aumentar el tipo de interés de la ventana de liquidez en 75 puntos básicos más, tras la subida de 100 puntos básicos de principios de año, hasta el 11,75%, y mantuvo constante el resto de tipos de interés. En lo que llevamos de año, el CBRT ha subido el tipo de interés medio de financiación en 320 puntos básicos, hasta el 11,50% a partir del 5 de abril. Además, en este último comunicado ha declarado que esta postura se mantendrá hasta que las presiones inflacionistas se reduzcan significativamente. Tal endurecimiento de la política monetaria, junto con la mejora de los mercados financieros a nivel global, han ayudado a contener la presión depreciatoria sobre la lira turca. Sin embargo, la incertidumbre geopolítica continúa y podría pesar sobre la evolución de la divisa.

El sector financiero turco sigue mostrando la tendencia de los últimos trimestres. El crecimiento interanual del crédito, ajustado del efecto de la depreciación de la lira turca, alcanza el 14% a marzo de 2017, soportado principalmente por los préstamos a empresas. Por su parte, la captación de recursos en el primer trimestre de 2017 conserva el dinamismo mostrado a lo largo del año pasado, con un avance del 10% interanual, según datos, también de marzo y ajustados del efecto del tipo de cambio. Es especialmente destacable el incremento de los recursos en moneda local (+15% interanual), que contrasta con la reducción del 2,3% de los depósitos en divisas. Por su parte, la tasa de mora del sistema se mantiene en el 3,2%, según la última información disponible de marzo de 2017.

Actividad

En marzo de 2017, BBVA completó la adquisición de una participación adicional, del 9,95%, en el capital social de Garanti, con lo que la participación total de BBVA en dicha entidad asciende actualmente al 49,85%, la cual continúa incorporándose a los estados financieros del Grupo por el método de la integración global.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto de actividad como de resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Buen comportamiento de la actividad crediticia del área (crédito a la clientela no dudoso en gestión), que avanza en el trimestre un 5,1% (+19,6% en términos interanuales). Este crecimiento está muy focalizado en los préstamos en lira turca, que en Garanti Bank se incrementan a tasas superiores a las del sector, mientras que el crédito en moneda extranjera sigue retrocediendo. Por segmentos, todos tienen una aportación positiva. Destaca especialmente la financiación a empresas (que aglutina, entre otros, los llamados business banking loans según su terminología en inglés), la cual eleva su tasa de ascenso trimestral gracias a la ampliación del programa llamado Credit Guarantee Fund (préstamos con garantía del Estado). Adicionalmente continúa la positiva tendencia de los llamados general purpose loans, básicamente créditos al consumo para el segmento retail, y de la cartera de hipotecas. Por el contrario, los préstamos para autos se contraen en los tres primeros meses de 2017. Con esta evolución, Garanti consolida su posición de liderazgo en la mayoría de los segmentos de crédito.

Estabilidad de los indicadores de calidad crediticia, a pesar de la incertidumbre política y de la volatilidad del tipo de cambio durante los tres primeros meses de 2017. La tasa de mora termina el período en el 2,6%, muy por debajo de la media del sector bancario (3,2%). Por su parte, la cobertura finaliza en el 128% (124% a finales de 2016).

En cuanto a los recursos, los depósitos de la clientela siguen siendo la mayor fuente de financiación del área (alrededor del 55% del total del pasivo), los cuales se incrementan en los últimos tres meses un 3,9%, y un 14,8% en términos interanuales (depósitos de clientes en gestión). Durante el trimestre ha habido un trasvase de recursos de lira turca a moneda extranjera, dado el mayor nivel de demanda de estos últimos. Como consecuencia de ello, los depósitos en lira turca en Garanti Bank retroceden en el trimestre, mientras que los de moneda extranjera crecen. Por categorías sobresale el buen comportamiento de las cuentas a la vista, que avanzan un 6,5% en el trimestre e incrementan su peso en el total de depósitos de clientes en gestión hasta el 26,4%.

Resultado

En el primer trimestre de 2017, el área presenta una trayectoria muy favorable, con un resultado atribuido acumulado de 160 millones de euros, que supone una subida del 45,7% en términos interanuales. Lo más relevante de la cuenta de resultados de Turquía se resume a continuación:

- Positivo desempeño del margen de intereses, que crece un 27,0% en comparación con la cifra del mismo período del ejercicio previo (+2,0% frente al dato del cuarto trimestre de 2016), gracias al incremento de los volúmenes de actividad y la defensa de los diferenciales de la clientela.

- Aumento también de las comisiones (+14,6% interanual y +22,3% en los últimos tres meses), a pesar de que la suspensión del cobro de comisiones de mantenimiento y administración de cuentas para el segmento retail impuesta por el Consejo de Estado turco, continúa vigente. Tal ascenso es fruto, principalmente, de una correcta diversificación de estos ingresos.

- Contribución menos negativa de los ROF en comparación con los del trimestre previo debido, fundamentalmente, a una menor depreciación de la lira turca durante el período.

- El estricto control de costes explica que los gastos de explotación disminuyan un 6,4% con respecto a los del cuarto trimestre de 2016 (en términos interanuales avanzan un 11,5% como consecuencia del impacto negativo del tipo de cambio sobre aquellos costes denominados en moneda extranjera y de los mayores niveles de inflación). En consecuencia, el ratio de eficiencia a marzo de 2017 mejora hasta el 39,8%.

- Por último, incremento de la partida de deterioro del valor de los activos financieros (+20,7% interanual) está en línea con el incremento de la actividad en el mismo período (+19,6%). Con ello, el coste de riesgo del área termina el trimestre en el 0,85%.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | ∆%(1) | 1er Trim. 16 |

|---|---|---|---|---|

| Margen de intereses | 812 | 4,7 | 27,0 | 775 |

| Comisiones | 171 | (5,5) | 14,6 | 181 |

| Resultados de operaciones financieras | (15) | n.s. | n.s. | 10 |

| Otros ingresos netos | 9 | (14,5) | 3,6 | 10 |

| Margen bruto | 976 | (0,0) | 21,3 | 977 |

| Gastos de explotación | (389) | (8,1) | 11,5 | (423) |

| Gastos de personal | (203) | (7,4) | 12,3 | (220) |

| Otros gastos de administración | (139) | (12,5) | 6,1 | (159) |

| Amortización | (46) | 4,8 | 27,2 | (44) |

| Margen neto | 588 | 6,1 | 28,7 | 554 |

| Deterioro del valor de los activos financieros (neto) | (121) | (0,5) | 20,7 | (121) |

| Dotaciones a provisiones y otros resultados | 16 | n.s. | n.s. | (9) |

| Resultado antes de impuestos | 483 | 13,9 | 38,2 | 424 |

| Impuesto sobre beneficios | (106) | 20,8 | 46,5 | (88) |

| Resultado del ejercicio | 377 | 12,1 | 36,0 | 336 |

| Minoritarios | (217) | 6,9 | 29,7 | (203) |

| Resultado atribuido | 160 | 20,1 | 45,7 | 133 |

| Balances | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 2.132 | (21,7) | (17,9) | 2.724 |

| Cartera de títulos | 12.962 | (5,2) | (0,5) | 13.670 |

| Préstamos y partidas a cobrar | 66.404 | 2,5 | 7,5 | 64.814 |

| de los que Préstamos y anticipos a la clientela | 55.590 | (0,0) | 4,9 | 55.612 |

| Activos tangibles | 1.366 | (4,5) | 0,2 | 1.430 |

| Otros activos | 2.171 | (2,6) | 2,2 | 2.229 |

| Total activo/pasivo | 85.035 | 0,2 | 5,1 | 84.866 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 715 | (29,2) | (25,7) | 1.009 |

| Depósitos de bancos centrales y entidades de crédito | 14.361 | 6,5 | 11,7 | 13.490 |

| Depósitos de la clientela | 46.558 | (1,5) | 3,4 | 47.244 |

| Valores representativos de deuda emitidos | 8.463 | 7,0 | 12,3 | 7.907 |

| Otros pasivos | 12.755 | (1,0) | 3,8 | 12.887 |

| Dotación de capital económico | 2.183 | (6,3) | (1,7) | 2.330 |

| Indicadores relevantes y de gestión | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 57.926 | (0,0) | 4,9 | 57.941 |

| Rasgos dudosos | 1.904 | (3,9) | 0,8 | 1.982 |

| Depósitos de clientes en gestión (3) | 47.043 | (0,9) | 3,9 | 47.489 |

| Recursos fuera de balance (4) | 3.764 | 0,3 | 5,2 | 3.753 |

| Activos ponderados por riesgo | 70.387 | 0,1 | 5,0 | 70.337 |

| Ratio de eficiencia (%) | 39,8 | 40,8 | ||

| Tasa de mora (%) | 2,6 | 2,7 | ||

| Tasa de cobertura (%) | 128 | 124 | ||

| Coste de riesgo (%) | 0,85 | 0,87 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

América del Sur

Claves

- Continúa la moderación del crecimiento de la actividad en la región, en línea con la estacionalidad del período y la actual coyuntura macroeconómica.

- Favorable trayectoria de los ingresos de carácter más recurrente.

- Gastos condicionados por la alta inflación de algunos países.

- La evolución del entorno macroeconómico sigue influyendo en el comportamiento de los indicadores de riesgo.

Actividad (1)

(Variación interanual a tipo de cambio constantes. Datos a 31-03-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constantes)

Margen neto

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corrientes: +9,3%.

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corrientes: +1,6%.

Composición del crédito a la clientela no dudoso en gestión (1)

(31-03-2017)

(1) No incluye las adquisiciones temporales de activos.

Composición de los recursos de clientes en gestión (1)

(31-03-2017)

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

América del Sur atraviesa un período de debilidad cíclica desde 2014, que en los últimos dos años se ha traducido en una contracción del crecimiento económico. Una menor demanda externa de materias primas, que supuso un impacto negativo en su precio y, más recientemente, factores políticos en varios países, han afectado a la confianza de los agentes y, por ende, al consumo y la inversión, aunque con mucha heterogeneidad entre países. En este sentido se observa una diferencia entre el desempeño, más favorable, de los países andinos y la evolución, más negativa, de los países del eje atlántico. No obstante, las perspectivas son positivas, ya que a partir de 2017, América del Sur volvería a una senda de recuperación. La expectativa de sostenibilidad del crecimiento de China y la tendencia positiva que viene mostrando el comercio mundial, impactarían positiva, aunque moderadamente, sobre el precio del petróleo y otras materias primas. Si se suma a este factor la menor volatilidad de los mercados, una vez pasadas las elecciones de Estados Unidos, se espera seguir observando entradas de capitales impulsadas por la búsqueda de rentabilidades.

Esta coyuntura de crecimiento económico débil y moderada inflación ha dado lugar a que la mayoría de los bancos centrales (a excepción de Colombia) estén adoptando políticas monetarias algo más acomodaticias, situación que es probable que continúe durante este año. En cuanto a los tipos de cambio de la región, todos se han apreciado frente al euro en el último año excepto el bolívar fuerte venezolano.

En cuanto a los sistemas bancarios de los países en los que BBVA está presente, los principales indicadores de rentabilidad y solvencia son elevados y la morosidad se mantiene contenida, en términos agregados (con ciertas diferencias entre países). Adicionalmente muestran crecimientos sostenidos de crédito y depósitos.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

La actividad crediticia (crédito a la clientela no dudoso en gestión) presenta un saldo similar al del cierre de diciembre de 2016 (-0,6%), afectado por la estacionalidad del período, un crecimiento económico aún débil en la región y la evolución de las carteras denominadas en dólares estadounidenses (impactadas por la depreciación de esta moneda frente a algunas de las divisas locales). Por segmentos, el impulso de los particulares (sobre todo por financiación al consumo) ha compensado la moderación de las empresas y el sector público. Por países, los crecimientos más destacables son los de Argentina (+5,0%) y Chile (2,5%). La tasa de ascenso interanual de la región se ha moderado con respecto a la mostrada al cierre de 2016, situándose en el 6,1%, apoyada por las carteras de tarjetas y consumo, ambas con un crecimiento de doble dígito.

En cuanto a la calidad crediticia, la evolución del entorno macroeconómico sigue influyendo en el comportamiento de las tasas de mora y cobertura, que se sitúan en el trimestre en el 3,3% y el 96%, respectivamente.

Por el lado del pasivo, los recursos de clientes muestran un ascenso en el trimestre del 3,4% (+12,0% en términos interanuales). Esta tendencia se explica por el buen desempeño de todas las partidas, especialmente de los depósitos a plazo (+2,2% en el trimestre, +16,2% interanual) y los recursos fuera de balance (+8,6% y +19,9% en los últimos tres y doce meses, respectivamente). Por países sobresale la positiva trayectoria de Argentina (+10,6% intertrimestral y +61,2% interanual) y, en menor medida, Colombia (+7,4% y +8,5%, respectivamente) y Paraguay (+3,3% y +3,5%, respectivamente).

Resultado

Durante el primer trimestre del año, América del Sur alcanza un resultado atribuido de 185 millones de euros, cifra inferior a la del primer trimestre de 2016 (-8,7% interanual). Lo más relevante de la evolución de la cuenta de resultados del área es:

- El margen bruto se incrementa un 7,0% gracias a la capacidad de generación de ingresos recurrentes del área, impulsada principalmente por el crecimiento interanual de la actividad. En este sentido, el margen de intereses sube también un 8,3% y las comisiones un 20,5%. Por su parte, menor aportación de los ROF en Argentina (el primer trimestre de 2016 incluía el efecto de la liberación del cepo cambiario en el país) y Colombia (en febrero de 2016 se registraron plusvalías por venta de participaciones).

- En gastos de explotación se observa un incremento interanual del 11,0%, siendo la principal causa de esta variación la elevada inflación de algunas de las geografías.

- El deterioro del valor de los activos financieros muestra un incremento del 30,8%, reflejo del aún débil crecimiento macroeconómico en la región, y afectado por el impacto en el trimestre de las provisiones asociadas a un cliente puntual y al efecto de los cambios regulatorios sobre las provisiones de insolvencias en Colombia. Todo ello sitúa el coste de riesgo acumulado en el 1,49% (1,15% en 2016 y 1,18% en el primer trimestre de 2016).

Por países, en Argentina, crecimiento moderado del margen de intereses debido al exceso de caja motivado por una mayor existencia de efectivo a nivel sistema. Las comisiones presentan un excelente comportamiento y la evolución de los ROF se modera tras el efecto de la liberación del cepo cambiario ocurrida en el primer trimestre de 2016. Gastos afectados por la elevada inflación y mayores saneamientos ligados al desempeño del negocio minorista. En Chile, la trayectoria positiva del margen bruto y el descenso de los gastos compensan holgadamente el incremento de la tasa fiscal nominal. En Colombia, desempeño favorable del margen bruto, gracias al buen comportamiento del margen de intereses y las comisiones, aunque mitigado por el incremento de los saneamientos mencionado anteriormente. En Perú destacan el avance de las comisiones y unos ROF más elevados, junto a unos gastos contenidos.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | ∆%(1) | 1er Trim. 16 |

|---|---|---|---|---|

| Margen de intereses | 807 | 12,6 | 8,3 | 717 |

| Comisiones | 176 | 25,2 | 20,5 | 141 |

| Resultados de operaciones financieras | 115 | (28,5) | (15,3) | 160 |

| Otros ingresos netos | 5 | n.s. | 21,8 | (33) |

| Margen bruto | 1.104 | 12,0 | 7,0 | 985 |

| Gastos de explotación | (531) | 15,1 | 11,0 | (461) |

| Gastos de personal | (276) | 14,7 | 10,2 | (241) |

| Otros gastos de administración | (225) | 14,1 | 10,3 | (197) |

| Amortización | (30) | 26,6 | 25,0 | (23) |

| Margen neto | 573 | 9,3 | 3,5 | 524 |

| Deterioro del valor de los activos financieros (neto) | (186) | 42,1 | 30,8 | (131) |

| Dotaciones a provisiones y otros resultados | (18) | (0,8) | 1,3 | (18) |

| Resultado antes de impuestos | 369 | (1,6) | (6,2) | 375 |

| Impuesto sobre beneficios | (110) | (16,6) | (8,1) | (131) |

| Resultado del ejercicio | 260 | 6,5 | (5,3) | 244 |

| Minoritarios | (75) | 21,1 | 4,0 | (62) |

| Resultado atribuido | 185 | 1,6 | (8,7) | 182 |

| Balances | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 8.857 | (16,3) | (15,3) | 10.586 |

| Cartera de títulos | 12.021 | 11,9 | 12,0 | 10.739 |

| Préstamos y partidas a cobrar | 55.762 | 3,2 | 2,5 | 54.057 |

| de los que Préstamos y anticipos a la clientela | 48.771 | 0,1 | (0,6) | 48.718 |

| Activos tangibles | 815 | 1,0 | 3,2 | 807 |

| Otros activos | 1.559 | (9,9) | (9,9) | 1.729 |

| Total activo/pasivo | 79.013 | 1,4 | 1,1 | 77.918 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 2.590 | 0,2 | 0,3 | 2.585 |

| Depósitos de bancos centrales y entidades de crédito | 5.983 | (10,1) | (11,1) | 6.656 |

| Depósitos de la clientela | 48.919 | 2,1 | 1,7 | 47.927 |

| Valores representativos de deuda emitidos | 7.754 | 4,1 | 3,8 | 7.447 |

| Otros pasivos | 10.690 | 0,8 | 1,4 | 10.600 |

| Dotación de capital económico | 3.076 | 13,8 | 13,2 | 2.703 |

| Indicadores relevantes y de gestión | 31-03-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 50.477 | 0,3 | (0,4) | 50.316 |

| Riesgos dudosos | 1.854 | 13,2 | 11,8 | 1.637 |

| Depósitos de clientes en gestión (3) | 49.524 | 2,5 | 2,1 | 48.334 |

| Recursos fuera de balance (4) | 12.868 | 8,1 | 8,6 | 11.902 |

| Activos ponderados por riesgo | 58.076 | 1,1 | 0,9 | 57.443 |

| Ratio de eficiencia (%) | 48,1 | 46,7 | ||

| Tasa de mora (%) | 3,3 | 2,9 | ||

| Tasa de cobertura (%) | 96 | 103 | ||

| Coste de riesgo (%) | 1,49 | 1,15 |

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

América del Sur. Información por países (Millones de euros)

| Margen neto | Resultado atribuido | |||||||

|---|---|---|---|---|---|---|---|---|

| País | 1er Trim. 17 | ∆% | ∆% (1) | 1er Trim. 16 | 1er Trim. 17 | ∆% | ∆% (1) | 1er Trim. 16 |

| Argentina | 101 | (30,3) | (26,9) | 145 | 43 | (35,9) | (32,8) | 66 |

| Chile | 112 | 59,5 | 44,0 | 70 | 51 | 85,2 | 67,2 | 28 |

| Colombia | 154 | 23,7 | 7,5 | 124 | 37 | (28,8) | (38,1) | 53 |

| Perú | 181 | 16,2 | 6,9 | 156 | 43 | 17,4 | 8,0 | 37 |

| Otros países (2) | 25 | (11,9) | 0,9 | 29 | 11 | n.s. | 31,9 | (1) |

| Total | 573 | 9,3 | 3,5 | 524 | 185 | 1,6 | (8,7) | 182 |

- (1) A tipos de cambio constantes.

- (2) Paraguay, Uruguay, Bolivia y Venezuela. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Chile | Colombia | Perú | |||||

|---|---|---|---|---|---|---|---|---|

| 31-03-17 | 31-12-16 | 31-03-17 | 31-12-16 | 31-03-17 | 31-12-16 | 31-03-17 | 31-12-16 | |

| Préstamos y anticipos a la clientela bruto (1,2) | 4.831 | 4.652 | 15.041 | 14.618 | 13.123 | 13.093 | 14.023 | 14.802 |

| Riesgos dudosos | 47 | 36 | 412 | 402 | 614 | 468 | 689 | 660 |

| Depósitos de clientes en gestión (1,3) | 7.408 | 6.922 | 9.666 | 10.023 | 13.911 | 13.072 | 13.382 | 13.617 |

| Recursos fuera de balance (1,4) | 1.472 | 1.105 | 1.720 | 1.488 | 943 | 763 | 1.599 | 1.547 |

| Activos ponderados por riesgo | 9.250 | 8.717 | 14.476 | 14.300 | 13.296 | 12.185 | 16.753 | 17.400 |

| Ratio de eficiencia (%) | 63,3 | 53,8 | 44,9 | 49,1 | 39,0 | 38,9 | 37,4 | 35,8 |

| Tasa de mora (%) | 1,0 | 0,8 | 2,5 | 2,6 | 4,6 | 3,5 | 3,8 | 3,4 |

| Tasa de cobertura (%) | 325 | 391 | 66 | 66 | 89 | 105 | 102 | 106 |

| Coste de riesgo (%) | 1,44 | 1,48 | 0,87 | 0,74 | 2,73 | 1,34 | 1,20 | 1,31 |

- (1) Cifras a tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Resto de Eurasia

Claves

- La inversión crediticia continúa con la senda alcista iniciada en el cuarto trimestre de 2016.

- Reducción del saldo de depósitos.

- Avance significativo de los resultados, apoyado en el buen comportamiento de la unidad de Global Markets y la reducción de los gastos.

Entorno macroeconómico y sectorial

La economía de la Eurozona ha crecido a una tasa trimestral del 0,4% en la segunda parte de 2016, apoyada en la fortaleza de la demanda doméstica. No obstante, la incertidumbre que generan algunos eventos que tendrán lugar a lo largo de 2017 (inicio de las negociaciones del “Brexit” y elecciones presidenciales en Francia y Alemania) hacen difícil pensar en una aceleración pronunciada del crecimiento en los próximos trimestres. Los soportes domésticos al crecimiento se mantienen y las políticas económicas continúan apoyando la recuperación. En este contexto, la política fiscal en 2017 será algo expansiva en el conjunto del área, mientras que el BCE continúa con su compromiso de mantener una política monetaria acomodaticia hasta que no haya indicios claros de que la tendencia de la inflación al objetivo sea sostenible.

Actividad y resultados

Esta área de negocio incluye, básicamente, los negocios minoristas y mayoristas desarrollados por el Grupo en Europa (excluyendo España) y Asia.

La inversión crediticia del área (crédito a la clientela no dudoso en gestión) presenta, a cierre del primer trimestre de 2017, una subida del 3,8% frente al dato de finales de 2016. En los tres primeros meses del ejercicio crece la actividad en las sucursales de Europa (+5,5%). En Asia retrocede un 2,9%, aunque avanza un 3,8% en términos interanuales.

En cuanto a la trayectoria de los principales indicadores de riesgo de crédito, desde diciembre de 2016 sobresale un ligero incremento de la tasa de mora, que termina el mes de marzo en el 2,8% (frente al 2,7% del pasado mes de diciembre) y la tasa de cobertura en el 75% (84% a 31-12-2016).

Por su parte, los depósitos de clientes en gestión muestran un descenso del 9,3% en el trimestre, tanto en las sucursales de Europa (-11,0%), como en Asia (-2,6%).

Por lo que respecta a los resultados, el margen bruto se incrementa significativamente (+9,3% frente al del cuarto trimestre de 2016 y +23,8% en comparación con el del mismo período del año previo), principalmente por los mejores resultados obtenidos por la unidad de Global Markets, apoyados tanto en la franquicia de distribución como en el apalancamiento. Sobresale el excelente desempeño de la actividad de trading, especialmente en la categoría de equity, gracias a la positiva gestión de la volatilidad. Por su parte, continúa la moderación de los gastos de explotación (-5,6% interanual), justificada principalmente por la contención de los costes de personal. Por último, trimestre sin cambios relevantes en la partida de deterioro del valor de los activos financieros, lo que conlleva que esta geografía aporte un resultado atribuido en el primer trimestre de 2017 de 40 millones de euros, un 145,7% más que en el mismo período de 2016.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Trim. 17 | ∆% | 1er Trim. 16 |

|---|---|---|---|

| Margen de intereses | 46 | 10,5 | 41 |

| Comisiones | 41 | (3,4) | 42 |

| Resultados de operaciones financieras | 48 | 98,3 | 24 |

| Otros ingresos netos | 1 | (55,4) | 1 |