Aspectos destacados

Resultados y actividad

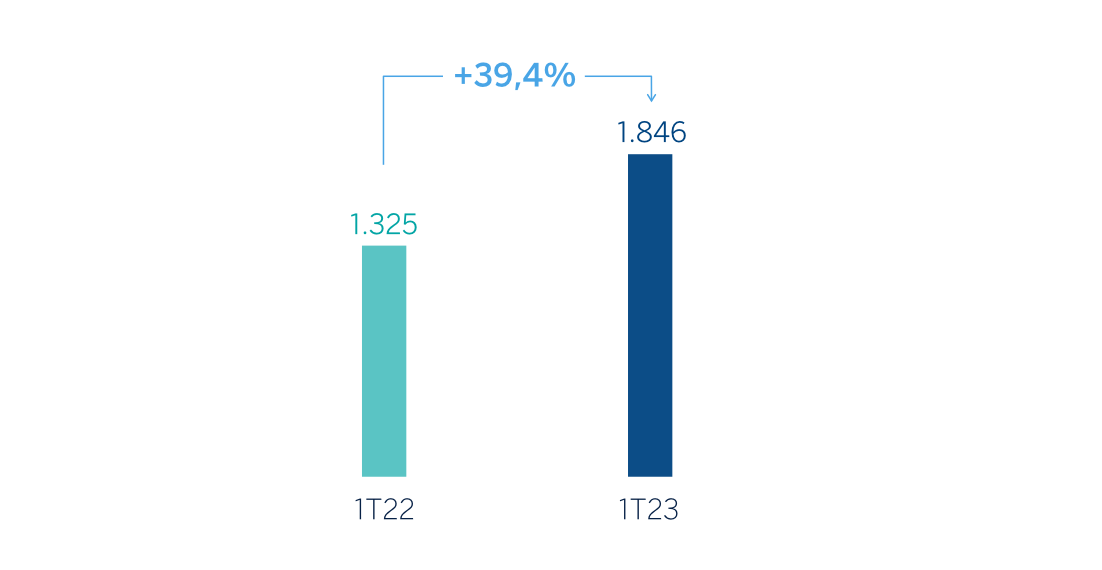

El Grupo BBVA generó un resultado atribuido de 1.846 millones de euros en el primer trimestre de 2023, que supone un crecimiento del 39,4% con respecto al primer trimestre del año anterior, impulsado por la evolución de los ingresos recurrentes del negocio bancario, principalmente del margen de intereses.

Estos resultados incluyen el registro para el ejercicio 2023 del gravamen temporal de entidades de crédito y establecimientos financieros de crédito por 225 millones de euros, incluidos en la línea de otros ingresos y cargas de explotación de la cuenta de resultados.

Los gastos de explotación se incrementaron un 25,4% a nivel Grupo, impactados en gran medida por las tasas de inflación que se observan en los países donde el Grupo tiene presencia. A pesar de lo anterior, gracias al destacado crecimiento del margen bruto, superior al de los gastos, el ratio de eficiencia se situó en el 43,3% a 31 de marzo de 2023 con una mejora de 241 puntos básicos con respecto al ratio registrado 12 meses antes, en términos constantes, lo que coloca a BBVA, una vez más, en una posición de liderazgo frente a su grupo de competidores europeos1.

Las dotaciones por deterioro de activos financieros se incrementaron (+28,9% en términos interanuales y a tipos de cambio constantes), con mayores dotaciones principalmente en América del Sur y México, en un contexto de crecimiento de la actividad.

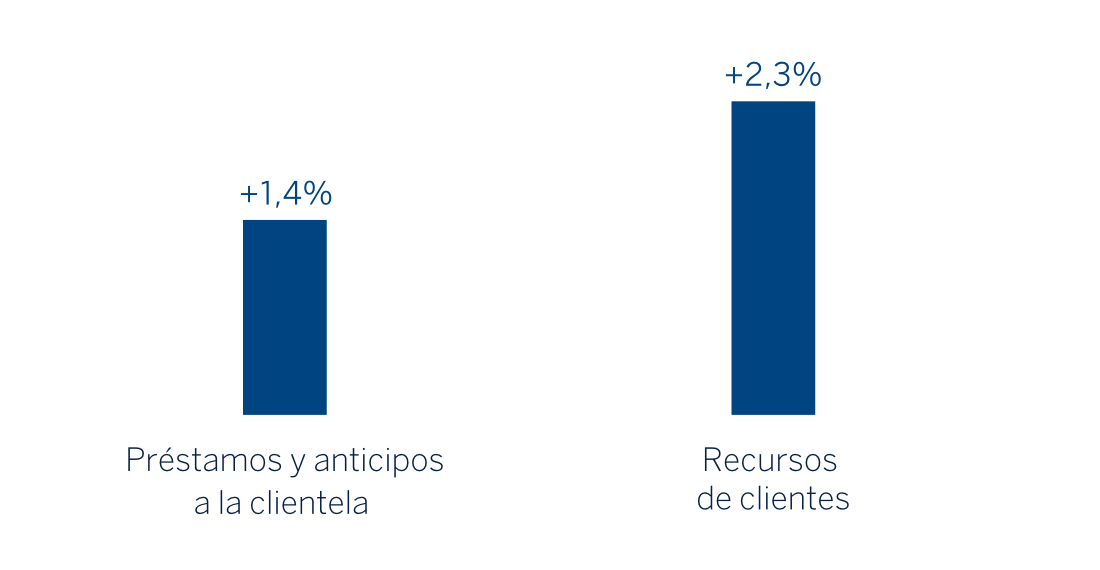

La cifra de préstamos y anticipos a la clientela registró un crecimiento del 1,4% con respecto al cierre de diciembre de 2022 muy favorecido por la evolución de los préstamos a particulares (+2,9% a nivel Grupo).

Los recursos de clientes presentaron un crecimiento del 2,3% con respecto al cierre de diciembre de 2022 gracias al buen desempeño de los recursos fuera de balance (+7,2%), ligado asimismo a una mayor preferencia de los clientes por los mismos.

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA Y TOTAL DE RECURSOS DE CLIENTES (VARIACIÓN RESPECTO AL 31-12-22)

Áreas de negocio

En cuanto a la evolución de las áreas de negocio, excluyendo el efecto de la variación de las divisas en aquellas áreas donde tiene impacto, en cada una de ellas cabe destacar:

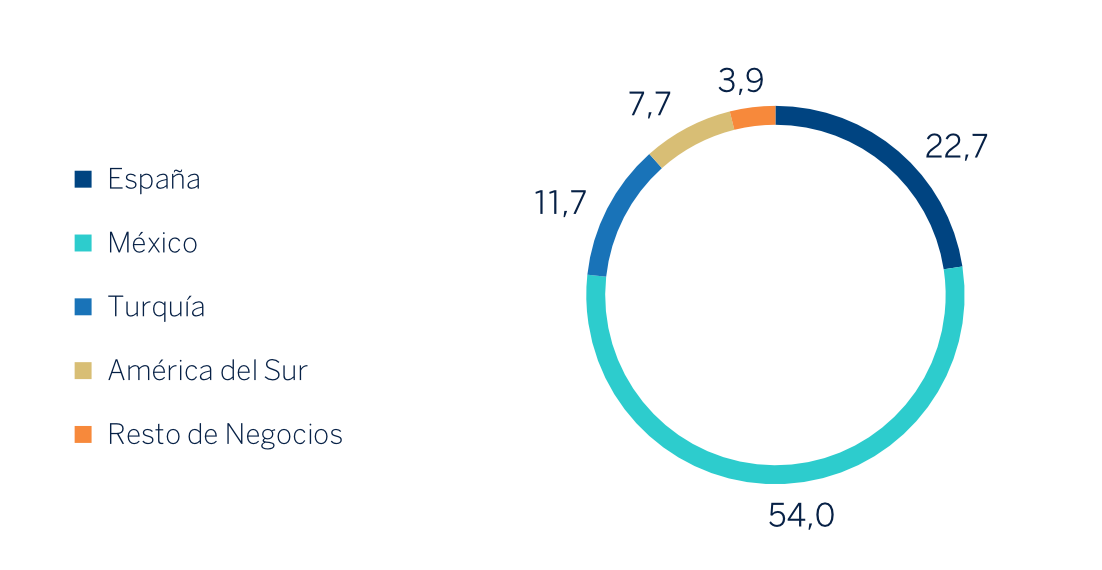

- España generó un resultado atribuido de 541 millones de euros en primer trimestre del año 2023, un 9,5% por debajo del resultado alcanzado en el mismo periodo del año anterior debido al registro el 1 de enero de 2023 del gravamen temporal de entidades de crédito y establecimientos financieros de crédito por 225 millones de euros.

- BBVA alcanzó en México un resultado atribuido de 1.285 millones de euros a cierre del primer trimestre de 2023, lo que supone un incremento del 44,2% con respecto al mismo periodo de 2022, principalmente como resultado del impulso de la actividad crediticia y la mejora del diferencial de la clientela, que se trasladan en un significativo crecimiento del margen de intereses y, en menor medida, de los ingresos por comisiones.

- Turquía generó un resultado atribuido de 277 millones de euros durante el primer trimestre de 2023 que compara muy positivamente con el resultado negativo por 76 millones de euros del mismo trimestre de 2022, recogiendo ambos periodos el impacto de la aplicación de contabilidad por hiperinflación. El resultado acumulado a cierre de marzo de 2023 refleja, además de las buenas dinámicas del negocio, el impacto positivo de la revalorización, desde el punto de vista fiscal, de los bienes inmuebles y otros activos amortizables de Garanti BBVA AS que ha generado un abono en el gasto por Impuesto sobre Sociedades, debido a la mayor base fiscal de los activos, por importe aproximado de 260 millones de euros.

- América del Sur generó un resultado atribuido acumulado de 184 millones de euros a cierre del primer trimestre del año 2023, lo que representa una variación interanual del +57,2%, derivada principalmente de la destacada evolución de los ingresos recurrentes (+70,3%) y el ROF, que compensaron holgadamente el crecimiento de los gastos, en un entorno de elevada inflación en toda la región, y las mayores necesidades de dotación por deterioro de activos financieros.

Resto de Negocios alcanzó un resultado atribuido de 92 millones de euros acumulados a cierre del primer trimestre de 2023, un 11,6% más que en el mismo periodo del año anterior, gracias a un favorable comportamiento de los ingresos recurrentes y del ROF, que compensan el incremento de gastos en un contexto de mayor inflación y una normalización de los saneamientos crediticios.

El Centro Corporativo registró en el primer trimestre del año 2023 un resultado atribuido de -531 millones de euros, frente a los -215 millones de euros registrados en el mismo periodo del año anterior, principalmente por una contribución negativa en la línea de ROF de las coberturas de tipo de cambio como consecuencia de una evolución mejor de la esperada de las divisas, en especial, del peso mexicano.

Por último, y para una mejor comprensión de la actividad y resultados del Grupo, se proporciona a continuación información complementaria del conjunto de los negocios mayoristas, Corporate & Investment Banking (CIB), desarrollados por BBVA en los países donde opera. CIB generó un resultado atribuido de 550 millones de euros en el primer trimestre de 2023. Estos resultados, que no recogen la aplicación de contabilidad por hiperinflación, suponen un 28,1% más en la comparativa interanual, gracias al crecimiento de los ingresos recurrentes y el ROF, que compensaron con holgura los mayores gastos y dotaciones por deterioro de activos financieros, destacando la aportación de Global Transactional Banking.

RESULTADO ATRIBUIDO AL GRUPO

(MILLONES DE EUROS)

COMPOSICIÓN DEL RESULTADO ATRIBUIDO (1)

(PORCENTAJE. 1T23)

(1) Excluye el Centro Corporativo.

Liquidez

La disposición de amplios buffers de liquidez en cada una de las áreas geográficas en las que el Grupo BBVA está presente y la gestión de los mismos han permitido el mantenimiento de ratios internos y regulatorios ampliamente por encima de los mínimos requeridos.

Solvencia

El ratio CET1 fully-loaded del Grupo se situó a 31 de marzo de 2023 en 13,13%, lo que permite mantener un amplio búfer de gestión sobre el requerimiento de CET1 del Grupo (8,75%), situándose asimismo por encima del rango de gestión objetivo del Grupo establecido en el 11,5-12,0% de CET1.

Remuneración al accionista

En cuanto a la remuneración al accionista, de acuerdo con lo aprobado por la Junta General de Accionistas el 17 de marzo de 2023, en su punto primero del orden del día, el 5 de abril de 2023 se procedió al pago en efectivo, con cargo a los resultados del ejercicio 2022, de 0,31 euros brutos por cada acción en circulación de BBVA con derecho a percibir dicho importe como retribución adicional al accionista del ejercicio 2022. Así, el importe total de distribuciones en efectivo del ejercicio 2022, teniendo en cuenta que en octubre de 2022 se distribuyeron 0,12 euros brutos por acción, se situó en 0,43 euros brutos por acción.

La remuneración total a accionistas incluye además de los pagos en efectivo anteriormente comentados, la remuneración extraordinaria resultante de la ejecución del programa de recompra de acciones propias de BBVA anunciado el pasado 1 de febrero de 2023 por un importe máximo de 422 millones de euros. El 21 de abril de 2023, BBVA anunció la finalización de dicho programa de recompra de acciones, habiéndose adquirido 64.643.559 acciones de BBVA entre el 20 de marzo y el 20 de abril de 2023, representativas, aproximadamente, del 1,1% del capital social de BBVA en dicha fecha.

NIIF 17 - Contratos de seguro

En sustitución de la Norma Internacional de Información Financiera NIIF 4, el 1 de enero de 2023 ha entrado en vigor la NIIF 17 sobre el reconocimiento de los contratos de seguros, que requiere establecer como fecha de transición el 1 de enero de 2022, lo que implica una reexpresión de los estados financieros comparativos desde dicha fecha de transición.

El impacto de la entrada en vigor de la NIIF 17 en los estados financieros del Grupo BBVA no ha sido significativo.

Sostenibilidad

Canalización de negocio sostenible

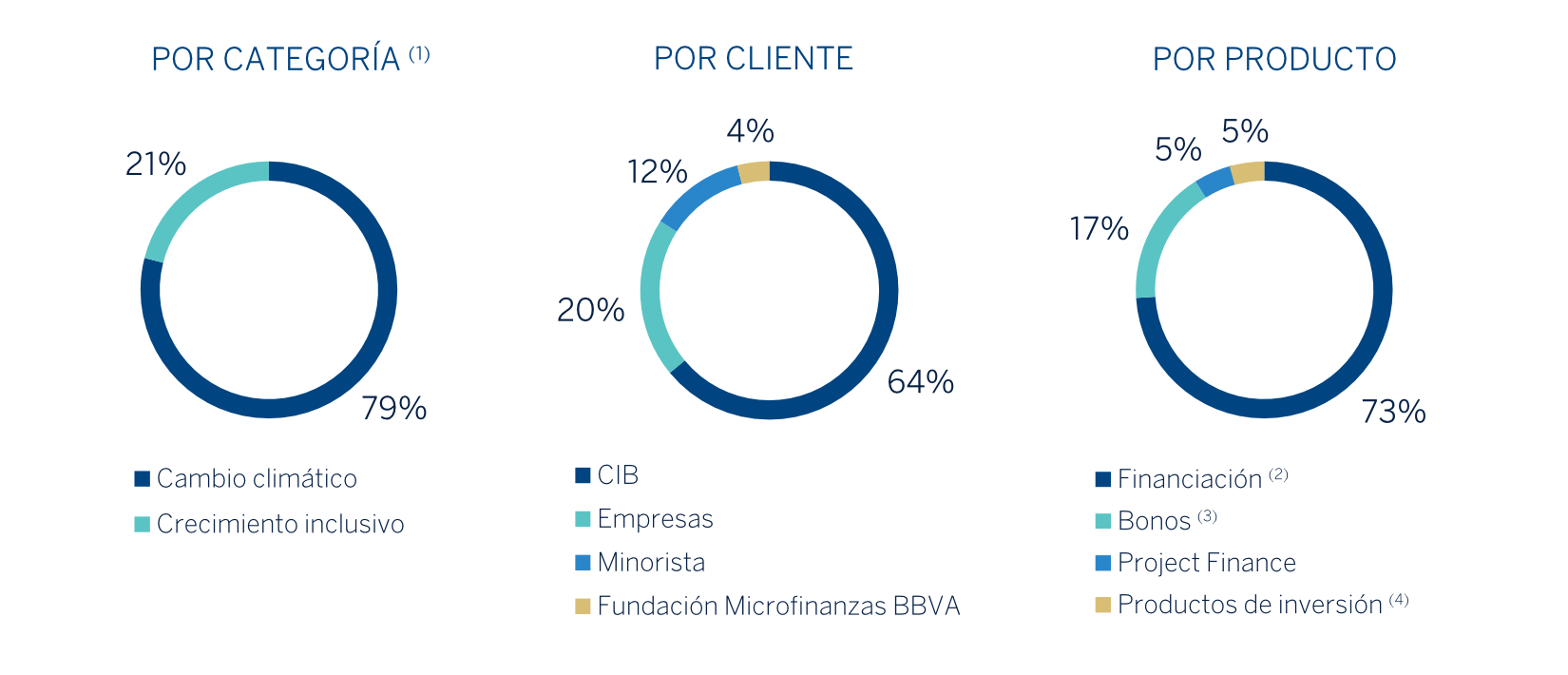

DESGLOSE DE NEGOCIO SOSTENIBLE (PORCENTAJE. IMPORTE CANALIZADO 2018-MARZO 2023)

(1) En aquellos casos en que no es factible o no se dispone de información suficiente que permita una distribución exacta entre las categorías de cambio climático y crecimiento inclusivo, se realizan estimaciones internas basadas en la información disponible.

(2) Financiación distinta de la de proyectos y actividad de banca transaccional.

(3) Bonos en los que BBVA actúa como bookrunner.

(4) Productos de inversión art. 8 o 9 bajo Sustainable Finance Disclosure Regulation (SFDR) o criterios similares fuera de la Unión Europea gestionados, intermediados o comercializados por BBVA. Incluye Minorista: depósitos estructurados, pólizas de seguros de vehículos eléctricos y autorenting de vehículos eléctricos, principalmente y CIB/ Empresas: Depósitos estructurados, principalmente.

BBVA ha movilizado un total aproximado de 150 mil millones de euros en negocio sostenible entre 2018 y marzo de 2023. Este trimestre se han movilizado alrededor de 14 mil millones de euros, lo que supone un incremento de cerca del 20% respecto al mismo trimestre del año 2022.

Dentro de la canalización de negocio sostenible2 acumulada entre 2018 y marzo de 2023 cuyo propósito es impulsar la lucha contra el cambio climático, destaca la contribución de la financiación de proyectos sostenibles, la financiación distinta de la de proyectos y la actividad de banca transaccional, que representan el 78% del total canalizado a cierre de marzo de 2023. Cabe considerar que dichos productos han tenido un ritmo normal de amortización desde el inicio de su canalización. La intermediación de bonos de terceros en los que BBVA actúa como bookrunner, actividad de negocio que se registra fuera del balance, representa un 18% del negocio canalizado vinculado a la lucha contra el cambio climático. Por último, los fondos de inversión y otros productos fuera de balance como seguros y planes de pensiones, representan el 4%.

Por su parte, dentro de la canalización de negocio sostenible acumulada entre 2018 y marzo de 2023 cuyo propósito es promover el crecimiento inclusivo, la financiación de proyectos sostenibles, la financiación distinta de la de proyectos y la actividad de banca transaccional representan el 58% del total canalizado a cierre de marzo de 2023, mostrando un ritmo normal de amortización desde el inicio de su canalización. La intermediación de bonos de terceros en los que BBVA actúa como bookrunner representa un 14%, mientras que los fondos de inversión y otros productos fuera de balance como seguros y planes de pensiones, representan el 8%. Por último, la actividad de la Fundación Microfinanzas BBVA (FMBBVA), no registrada en el balance del Grupo BBVA, cuyo objetivo es apoyar con microcréditos a emprendedores, representa un 20% en cuanto al propósito de promover el crecimiento inclusivo.

Durante el primer trimestre de 2023, ha continuado el buen comportamiento del negocio minorista, destacando la movilización relacionada con la movilidad sostenible, como la adquisición de vehículos híbridos o eléctricos, que ha crecido un 26% en comparación con el mismo trimestre del año anterior, actividad en la que áreas geográficas como Turquía, México y Perú multiplican por más de dos veces la movilización comparando con el mismo periodo de 2022. En financiación destinada a crecimiento inclusivo, una de las actividades que más destaca es la movilización destinada a emprendimiento, que ha crecido un 15% en comparación con el mismo trimestre del año anterior y donde Turquía más que duplica la movilización del mismo trimestre del año anterior.

En el negocio de empresas, sobresale la financiación relacionada con edificios energéticamente eficientes, como el préstamo promotor o medidas de eficiencia energética para edificios, donde la canalización crece un 50% en relación al mismo trimestre del año anterior y en donde España ha sido fundamental al incrementar un 57% su canalización en esta línea.

Por último, en el negocio corporativo destaca el dinamismo del mercado de bonos intermediados en los que BBVA actúa como bookrunner. Durante este trimestre, la movilización relacionada con intermediación de estos bonos ha experimentado un incremento del 102% con respecto al mismo trimestre del año pasado, principalmente impulsado por el mayor volumen de los bonos verdes, actividad que destaca con un incremento del 103% con respecto al mismo trimestre del año anterior. Sin embargo, este primer trimestre ha estado marcado también por signos de desaceleración en el mercado de financiación corporativa sostenible, tanto a largo como corto plazo.

Avances relevantes en el ámbito de la sostenibilidad

- TCFD

BBVA ha publicado su cuarto informe TCFD (Task Force on climate-related financial disclosure) este trimestre. Siendo este su cuarto informe, BBVA ha sido uno de los primeros bancos en incorporar varias de las recomendaciones de la alianza financiera por las cero emisiones netas de Glasgow (GFANZ, por sus siglas en inglés), para la elaboración de un plan de transición, un elemento crucial para facilitar una mayor comprensión sobre cómo el Grupo aborda la transición hacia una economía baja en carbono. Entre las novedades, se incluye la creación del 'Steering Group' de Alineamiento de la Sostenibilidad de BBVA que hará seguimiento de los objetivos y planes de transición de sus clientes.

- Publicación de los avances en la descarbonización de las carteras de BBVA

BBVA tiene el compromiso de alinear su actividad a un escenario de cero emisiones netas en 2050. Para ello acompaña a sus clientes con financiación, asesoramiento y soluciones innovadoras, y está monitorizando las estrategias de descarbonización de sus clientes e incorporándolas en sus herramientas de valoración de riesgos. BBVA sigue indicadores operativos que son relevantes en la transformación para obtener una visión prospectiva e individualizada de cada cliente.

Durante este trimestre, BBVA ha publicado por primera vez en su informe TCFD el avance en su compromiso de descarbonización de su cartera de crédito, publicando detalles de los planes sectoriales en los que se han fijado objetivos de alineamiento: petróleo y gas, generación de electricidad, autos, acero y cemento; u objetivos de retirada progresiva (phase-out) como es el caso del sector del carbón. En el sector del petróleo y gas, de acuerdo a las recomendaciones de la alianza bancaria por las cero emisiones netas (NZBA, por sus siglas en inglés), los progresos deben comunicarse transcurridos 12 meses desde la fecha en que se fija el objetivo. BBVA los fijó en octubre de 2022. Por ello, en este sector no ha publicado este seguimiento por el momento. En todos los sectores en los que se han publicado los progresos ha habido reducciones acumuladas en todos los indicadores de descarbonización si bien no se espera que el progreso sea lineal en el corto plazo.

OBJETIVOS ALINEAMIENTO 2030 Y EMISIONES ATRIBUIDAS (actividad bancaria)

| Sector y métrica | 2020(1) | 2022 |

% Objetivo 2020(1) - 2030 |

% progreso 2022 |

Emisiones atrubuidas asociadas a la cadena de valor (M t CO2e)(2) |

|---|---|---|---|---|---|

Petróleo y Gas |

14 | - | (30)% | n/a | n/a |

Generación de electricidad |

221 | 212 | (52)% | (4,0)% | 3,5 |

Autos |

205 | 195 | (46)% | (4,8)% | 0,77 |

Acero |

1.270 | 1.140 | (23)% | (10,2)% | 0,82 |

Cemento |

700 | 690 | (17)% | (1,4)% | 0,31 |

Carbón(3) |

1.701 | 0,31 |

n/a: no aplica.

(1) Petróleo y Gas año base 2021.

(2) El cálculo de las emisiones atribuidas asociadas a la cadena de valor se ha llevado a cabo agregando todas las emisiones de los diferentes sectores NACE de los sectores en análisis. Estos sectores NACE comprenden más sectores que los incluidos en el cálculo de PACTA ya que PACTA sólo se calcula sobre el punto de la cadena de valor donde se generan la mayor parte de las emisiones. Este cálculo se lleva a cabo de esta manera porque, basándose en la metodología de PACTA, se asume que alineando la parte de la cadena de valor responsable de las emisiones, se alinea el sector en su conjunto. El cálculo se ha llevado a cabo utilizando la metodología PCAF y comprende las emisiones de BBVA, S.A. excepto sucursales en Portugal.

(3) Phase-out 2030 en países desarrollados y 2040 globalmente.

- Avances en producto de eficiencia energética en España

BBVA ha lanzado a clientes una solución digital personalizada en colaboración con una gran empresa energética, para la instalación de paneles solares en vivienda residencial junto con una campaña en medios. La solución permite a los clientes particulares simular la instalación de paneles solares en el hogar, tanto en viviendas unifamiliares como en comunidades de propietarios, con información del ahorro potencial en luz, las subvenciones a las que podría optar y la financiación con condiciones ventajosas.

Durante este trimestre, BBVA ha financiado cerca de 4.000 instalaciones de paneles con un crecimiento superior al 67% frente al primer trimestre de 2022.

- Formación en sostenibilidad a proveedores

BBVA ha promovido entre 252 de sus proveedores pymes formación en sostenibilidad. Con ello, BBVA extiende a proveedores una formación en sostenibilidad transversal que ya reciben sus empleados desde 2020. Esta iniciativa se encuadra dentro del programa de capacitación Proveedores Sostenibles del Pacto de las Naciones Unidas.

- BBVA Asset Management reconocido con el Premio al Mejor Equipo de Sostenibilidad

BBVA Asset Management ha recibido el premio al Mejor Equipo de Sostenibilidad de una Gestora Española en los Funds People Awards 2023. De esta manera, se reconoce la puesta en marcha de su Plan Global de Sostenibilidad iniciado en 2020, su adhesión a UNPRI y a la Net Zero Asset Managers en 2021, y el anuncio en 2022 de sus objetivos iniciales de descarbonización de sus carteras.

1 Grupo de competidores europeos: Barclays, BNP Paribas, Crédit Agricole, Caixabank, Deutsche Bank, HSBC, ING, Intesa Sanpaolo, Lloyds Banking Group, Nordea, Banco Santander, Société Générale, UBS y Unicredit, datos de competidores comparables a cierre de diciembre de 2022.

2 Se considera como canalización de negocio sostenible toda movilización de flujos financieros, de manera cumulativa, hacia actividades o clientes considerados sostenibles de acuerdo con la normativa existente, estándares tanto internos como de mercado y las mejores prácticas. Lo anterior se entiende sin perjuicio de que dicha movilización, tanto en su momento inicial como en un momento posterior, pueda no estar registrada dentro del balance. Para la determinación de los importes de negocio sostenible canalizado se utilizan criterios internos basados tanto en información interna como externa.