Grupo

Resultados

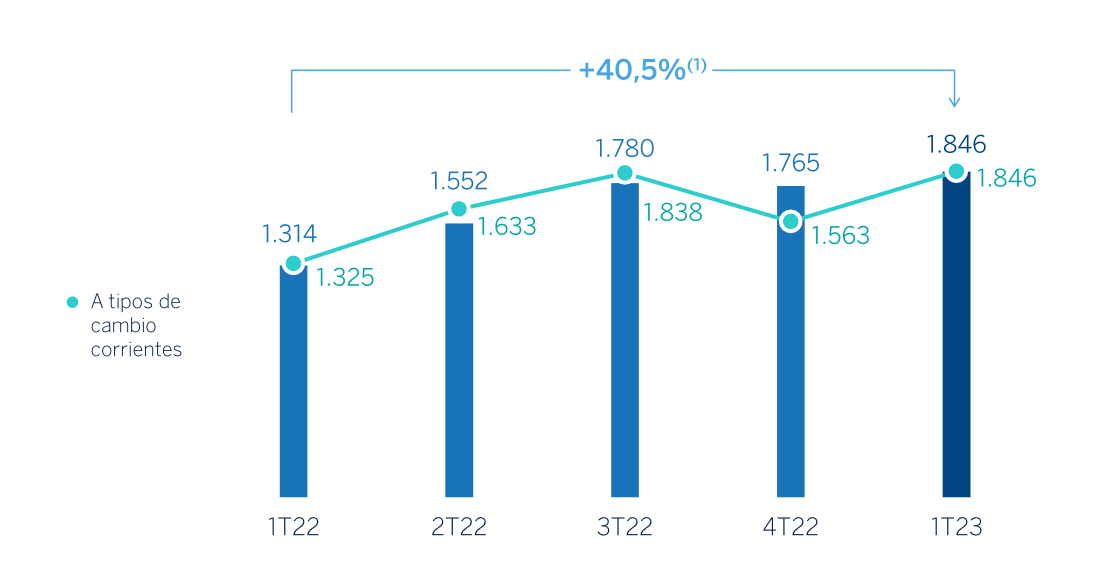

El Grupo BBVA generó un resultado atribuido de 1.846 millones de euros en el primer trimestre de 2023, que supone un crecimiento del 39,4% con respecto al primer trimestre del año anterior, impulsado por la evolución de los ingresos recurrentes del negocio bancario, principalmente del margen de intereses.

Estos resultados incluyen el registro para el ejercicio 2023 del gravamen temporal de entidades de crédito y establecimientos financieros de crédito3 por 225 millones de euros, incluidos en la línea de otros ingresos y cargas de explotación de la cuenta de resultados.

CUENTAS DE RESULTADOS CONSOLIDADAS (MILLONES DE EUROS)

1er Trim. 23 |

∆% |

∆% a tipos de cambio constantes | 1erTrim. 22 |

|

|---|---|---|---|---|

| Margen de intereses | 5.642 | 43,1 | 43,3 | 3.943 |

| Comisiones netas | 1.439 | 15,4 | 15,8 | 1.247 |

| Resultados de operaciones financieras | 438 | (24,4) | (18,7) | 580 |

| Otros ingresos y cargas de explotación | (561) | 49,9 | 18,3 | (374) |

| Margen bruto | 6.958 | 29,0 | 32,7 | 5.395 |

| Gastos de explotación | (3.016) | 25,4 | 25,7 | (2.406) |

| Gastos de personal | (1.551) | 25,2 | 26,4 | (1.238) |

| Otros gastos de administración | (1.127) | 31,8 | 31,9 | (855) |

| Amortización | (339) | 8,3 | 6,0 | (313) |

| Margen neto | 3.942 | 31,9 | 38,6 | 2.989 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (968) | 31,4 | 28,9 | (737) |

| Provisiones o reversión de provisiones | (14) | (71,0) | (68,2) | (48) |

| Otros resultados | (16) | n.s. | n.s. | 20 |

| Resultado antes de impuestos | 2.944 | 32,3 | 42,3 | 2.225 |

| Impuesto sobre beneficios | (950) | 5,1 | 10,7 | (903) |

| Resultado del ejercicio | 1.994 | 50,9 | 64,6 | 1.321 |

| Minoritarios | (148) | n.s. | n.s. | 3 |

| Resultado atribuido | 1.846 | 39,4 | 40,5 | 1.325 |

| Beneficio (pérdida) por acción ajustado (euros) (1) | 0,29 | 0,21 | ||

| Beneficio (pérdida) por acción (euros) (1) | 0,29 | 0,19 |

Nota general: los saldos del 2022 han sido reexpresados por aplicación de la NIIF17 - Contratos de seguro.

(1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional. Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

CUENTAS DE RESULTADOS CONSOLIDADAS: EVOLUCIÓN TRIMESTRAL (MILLONES DE EUROS)

| 2023 | 2022 | ||||

|---|---|---|---|---|---|

| 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 5.642 | 5.334 | 5.252 | 4.595 | 3.943 |

| Comisiones netas | 1.439 | 1.328 | 1.385 | 1.413 | 1.247 |

| Resultados de operaciones financieras | 438 | 269 | 573 | 516 | 580 |

| Otros ingresos y cargas de explotación | (561) | (443) | (372) | (501) | (374) |

| Margen bruto | 6.958 | 6.489 | 6.838 | 6.022 | 5.395 |

| Gastos de explotación | (3.016) | (2.875) | (2.803) | (2.618) | (2.406) |

| Gastos de personal | (1.551) | (1.547) | (1.471) | (1.344) | (1.238) |

| Otros gastos de administración | (1.127) | (990) | (993) | (935) | (855) |

| Amortización | (339) | (338) | (338) | (340) | (313) |

| Margen neto | 3.942 | 3.614 | 4.035 | 3.404 | 2.989 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (968) | (998) | (940) | (704) | (737) |

| Provisiones o reversión de provisiones | (14) | (50) | (129) | (64) | (48) |

| Otros resultados | (16) | (6) | 19 | (3) | 20 |

| Resultado antes de impuestos | 2.944 | 2.559 | 2.985 | 2.634 | 2.225 |

| Impuesto sobre beneficios | (950) | (850) | (1.005) | (680) | (903) |

| Resultado del ejercicio | 1.994 | 1.709 | 1.980 | 1.954 | 1.321 |

| Minoritarios | (148) | (146) | (143) | (120) | 3 |

| Resultado atribuido excluyendo impactos no recurrentes | 1.846 | 1.563 | 1.838 | 1.834 | 1.325 |

| Resultado de operaciones interrumpidas y Otros (1) | — | — | — | (201) | — |

| Resultado atribuido | 1.846 | 1.563 | 1.838 | 1.633 | 1.325 |

| Beneficio (pérdida) por acción ajustado (euros) (2) | 0,29 | 0,25 | 0,29 | 0,29 | 0,21 |

| Beneficio (pérdida) por acción (euros) (2) | 0,29 | 0,24 | 0,28 | 0,24 | 0,19 |

Nota general: los saldos del 2022 han sido reexpresados por aplicación de la NIIF17 - Contratos de seguro.

(1) Incluye el impacto neto por la compra de oficinas en España en el segundo trimestre de 2022 por -201 millones de euros.

(2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional. Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes. Al comparar dos fechas o períodos en el presente informe, a veces se excluye el impacto de las variaciones de los tipos de cambio de las divisas de los países en los que BBVA opera frente al euro, asumiendo que los tipos de cambio se mantienen constantes. Para ello, se utiliza el tipo de cambio promedio de la divisa de cada área geográfica del periodo más reciente para ambos periodos, salvo para aquellos países cuyas economías se hayan considerado hiperinflacionarias, para los que se emplea el tipo de cambio de cierre del periodo más reciente.

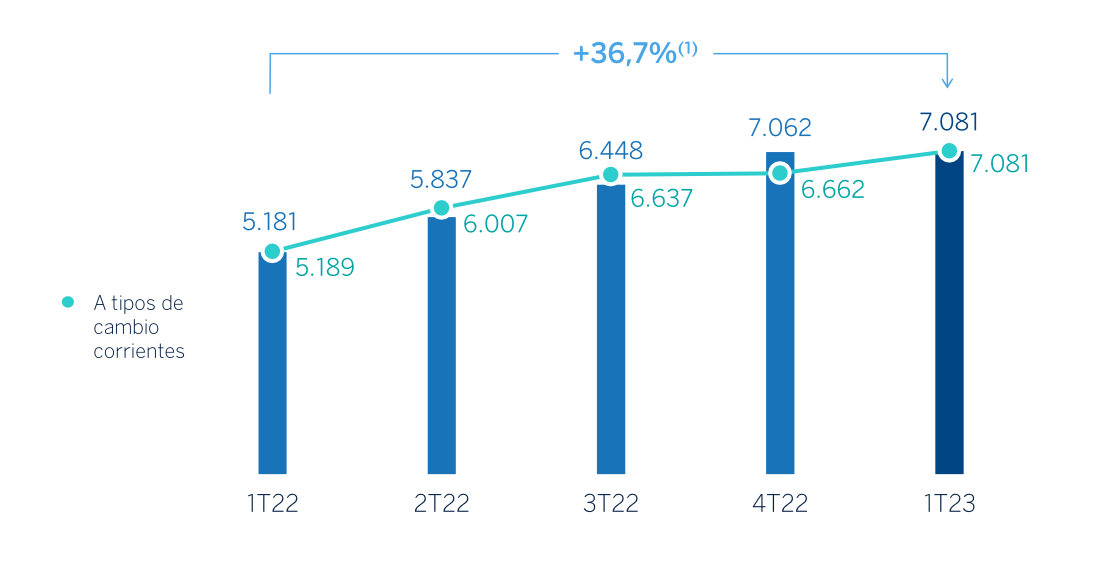

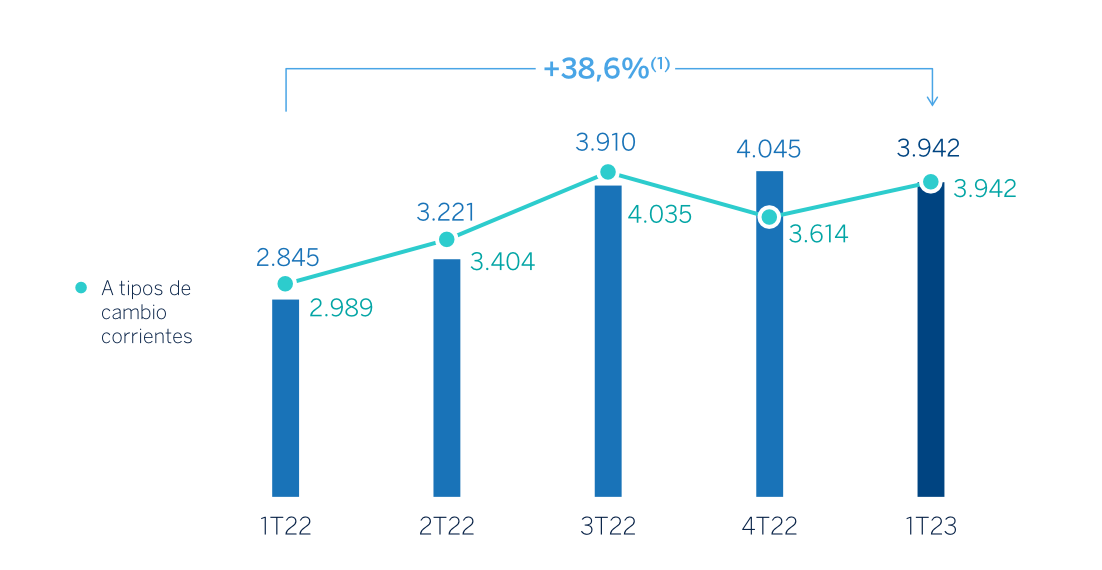

El margen de intereses acumulado a 31 de marzo de 2023 se situó por encima del año anterior (+43,3%), con crecimiento en todas las áreas de negocio gracias a las mejoras del diferencial de la clientela y a los mayores volúmenes de inversión gestionada. Destaca la buena evolución de México, América del Sur y España.

Evolución positiva de la línea de comisiones netas, que en el año se incrementó un 15,8% por el favorable comportamiento de medios de pago y cuentas a la vista. Por áreas de negocio, destacan de manera diferencial México y Turquía.

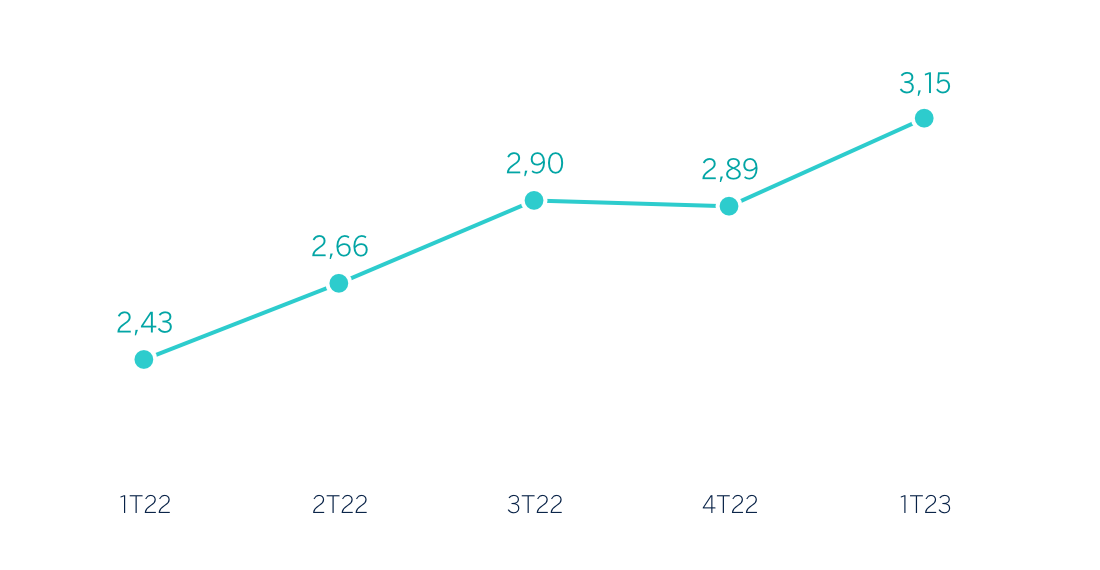

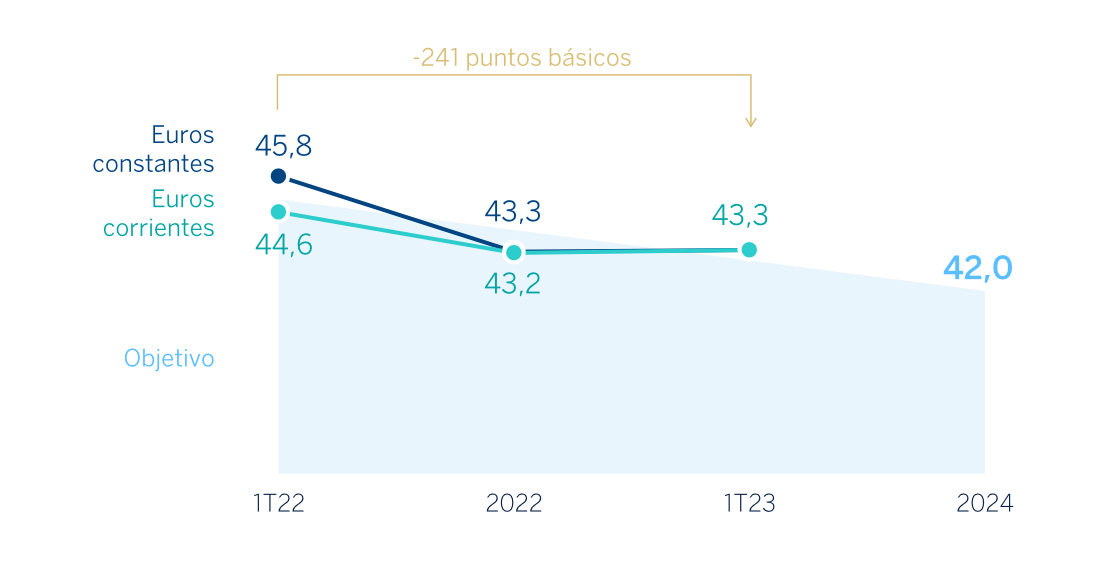

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS

(PORCENTAJE)

MARGEN DE INTERESES MÁS COMISIONES NETAS

(MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +36,5 %.

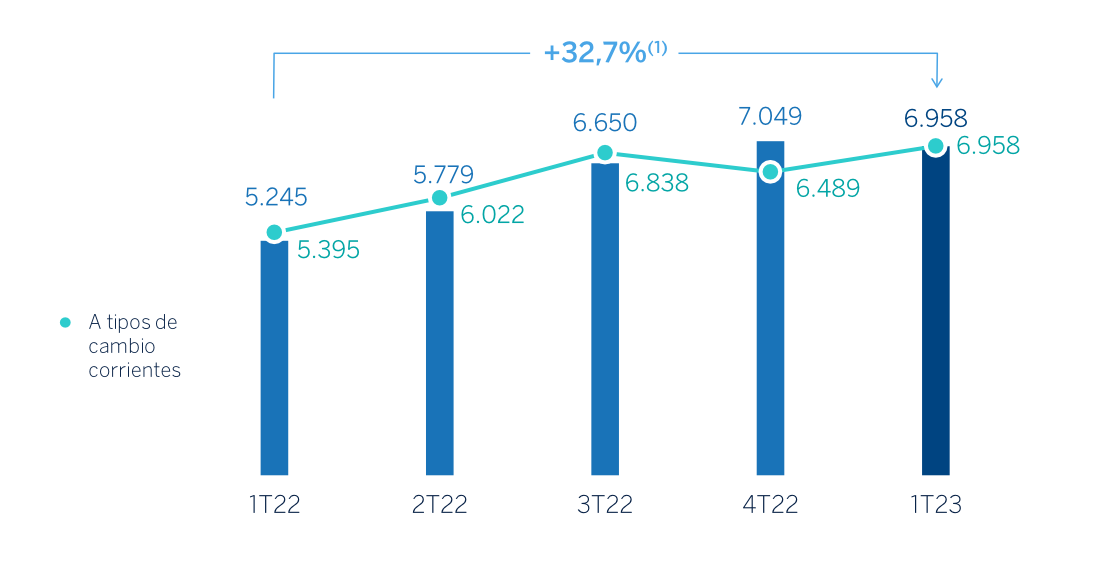

El ROF registró a cierre de marzo de 2023 una variación interanual del -18,7%, debido a los resultados negativos registrados en esta línea en el Centro Corporativo y, en menor medida, en España, parcialmente compensadas por la favorable evolución de esta línea en el resto de las áreas de negocio.

La línea de otros ingresos y cargas de explotación acumuló a 31 de marzo de 2023 un resultado de -561 millones de euros, frente a los -374 millones de euros del año anterior, debido principalmente al registro en esta línea de 225 millones de euros por el gravamen temporal de entidades de crédito y establecimientos financieros de crédito correspondiente al ejercicio 2023. Lo anterior ha sido parcialmente compensado por la buena evolución del negocio de seguros, especialmente en México.

MARGEN BRUTO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +29,0 %.

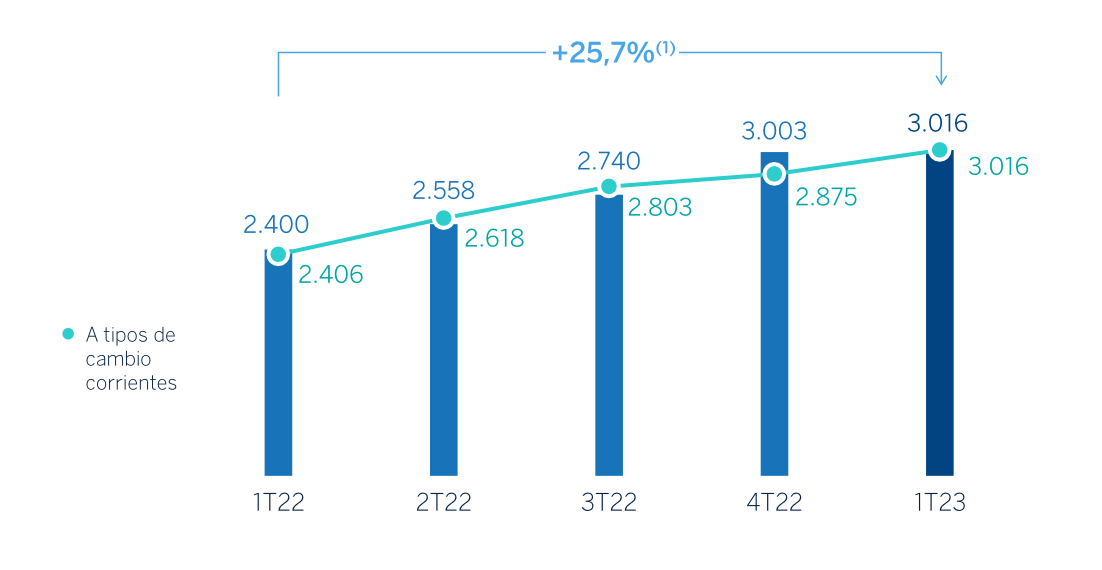

En términos interanuales, los gastos de explotación se incrementaron a nivel Grupo a un ritmo del 25,7%. Este incremento está impactado en gran medida por las tasas de inflación que se observan en los países donde el Grupo tiene presencia. Por un lado, han tenido un efecto por las medidas llevadas a cabo por el Grupo en 2023 para compensar la pérdida de poder adquisitivo de la plantilla y, por otro, por el impacto de los gastos generales.

A pesar de lo anterior, gracias al destacado crecimiento del margen bruto (+32,7%), el ratio de eficiencia se situó en el 43,3% a 31 de marzo de 2023 con una mejora de 241 puntos básicos con respecto al ratio registrado 12 meses antes. Por áreas, México y América del Sur registraron una evolución favorable en términos de eficiencia.

GASTOS DE EXPLOTACIÓN (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +25,4 %.

RATIO DE EFICIENCIA (PORCENTAJE)

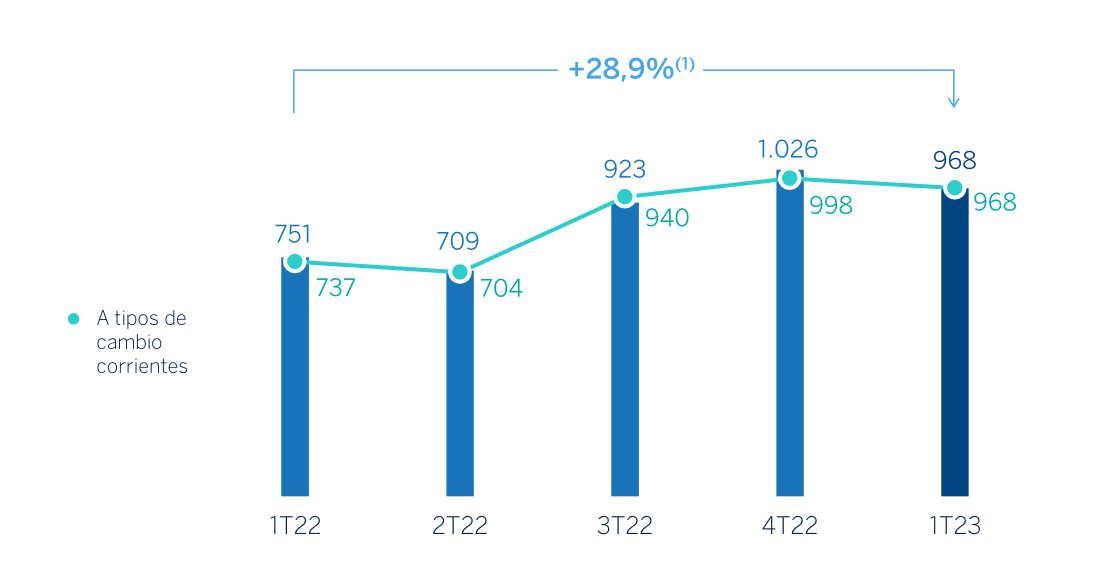

El deterioro de activos financieros no valorados a valor razonable con cambios en resultados (deterioro de activos financieros) se situó a cierre de marzo de 2023 un 28,9% por encima del primer trimestre del año anterior, con mayores dotaciones principalmente en América del Sur y México, en un contexto de crecimiento de la actividad.

MARGEN NETO

(MILLONES DE EUROS A TIPOS DE

CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +31,9 %.

DETERIORO DE ACTIVOS FINANCIEROS (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +31,4 %.

La partida de provisiones o reversión de provisiones (en adelante, provisiones) acumuló a 31 de marzo de 2023 un saldo negativo de 14 millones de euros, con una mejora del 68,2% con respecto a la cifra acumulada en el año anterior, principalmente por las menores dotaciones a provisiones en España y en Turquía.

Por su parte, la línea de otros resultados cerró marzo de 2023 con un saldo de -16 millones de euros, que comparan negativamente con el año anterior, que registró un saldo positivo por 20 millones de euros principalmente por resultados relacionados con activos inmobiliarios en México, España y Turquía.

Como consecuencia de todo lo anterior, el Grupo BBVA generó un resultado atribuido de 1.846 millones de euros en el primer trimestre del año 2023, que compara muy positivamente con el resultado del mismo periodo del año anterior (+40,5%). Estos sólidos resultados se apoyan en la favorable evolución del margen de intereses y, en menor medida, de las comisiones, que logran compensar los mayores gastos de explotación y el incremento de los saneamientos por deterioro de activos financieros.

Los resultados atribuidos, en millones de euros, acumulados a cierre de marzo de 2023 de las diferentes áreas de negocio que componen el Grupo fueron: 541 en España, 1.285 en México, 277 en Turquía, 184 en América del Sur y 92 en Resto de Negocios.

RESULTADO ATRIBUIDO AL GRUPO

(MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +39,4 %.

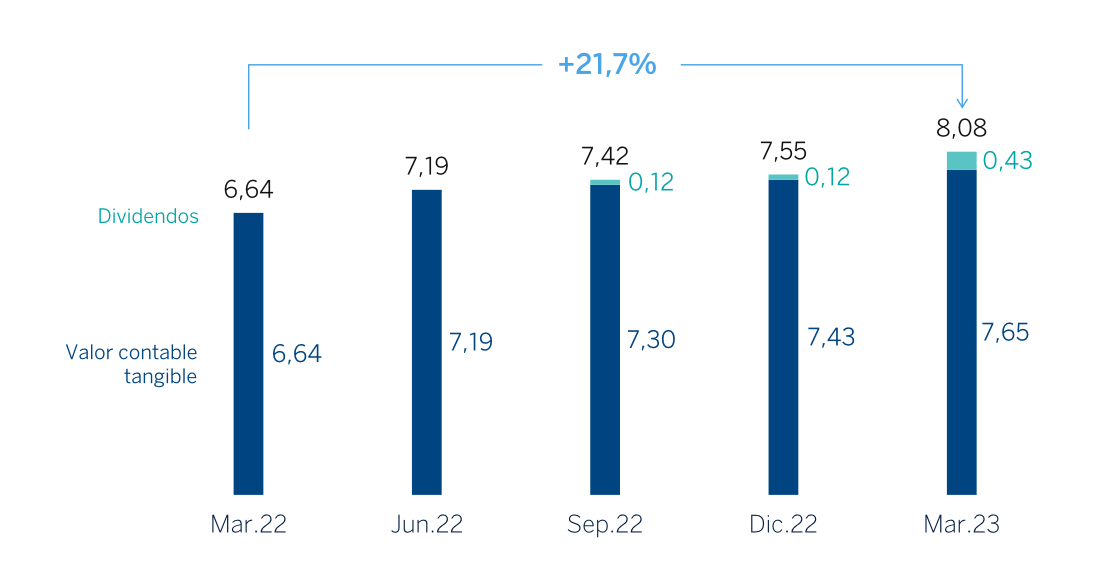

El excelente desempeño del Grupo ha permitido, además, acelerar la creación de valor, como indica el crecimiento del valor contable por acción y dividendos, que se sitúa a cierre del primer trimestre de 2023 un 21,7% por encima del mismo periodo del año anterior.

VALOR CONTABLE TANGIBLE POR ACCIÓN (1) Y DIVIDENDOS (EUROS)

Nota general: reponiendo los dividendos pagados en el periodo.

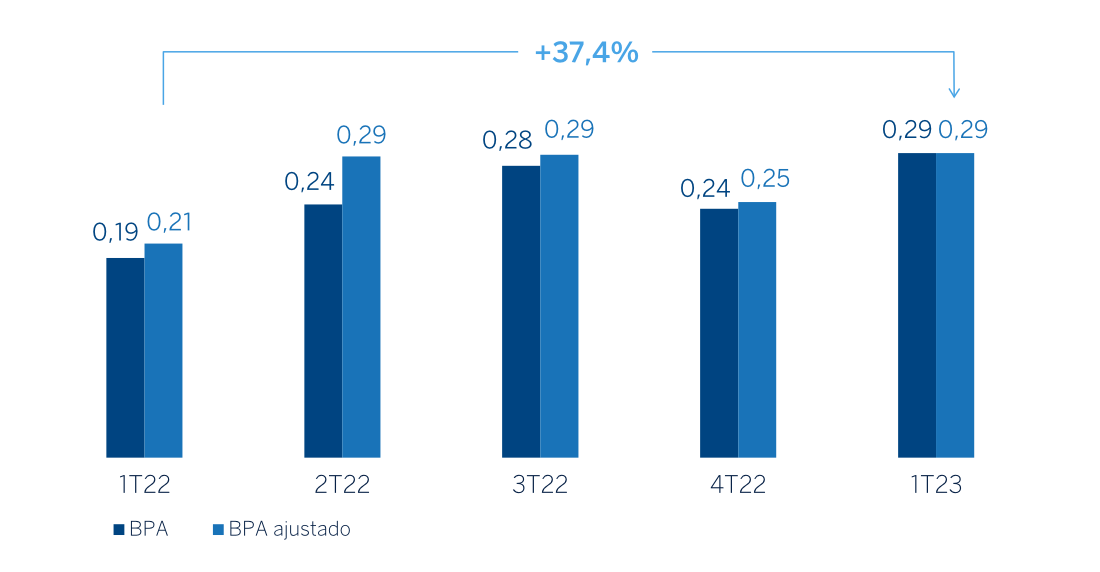

BENEFICIO (PÉRDIDA) POR ACCIÓN AJUSTADO (2)

Y BENEFICIO (PÉRDIDA) POR ACCIÓN (2)

(EUROS)

Nota general: BPA ajustado excluye el impacto neto por la compra

de oficinas

en España en 2T22.

(1) Para más información, véase las Medidas Alternativas

de Rendimiento al final de este informe.

(2) Ajustado por remuneración de instrumentos de capital

de nivel 1 adicional. Para más información, véase las Medidas

Alternativas de Rendimiento al final de este informe.

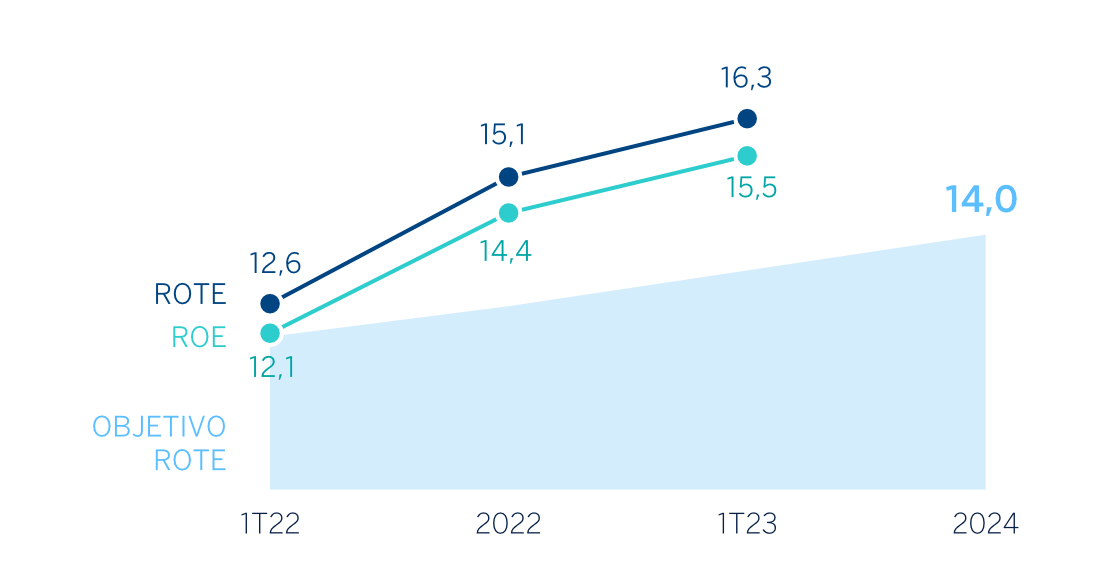

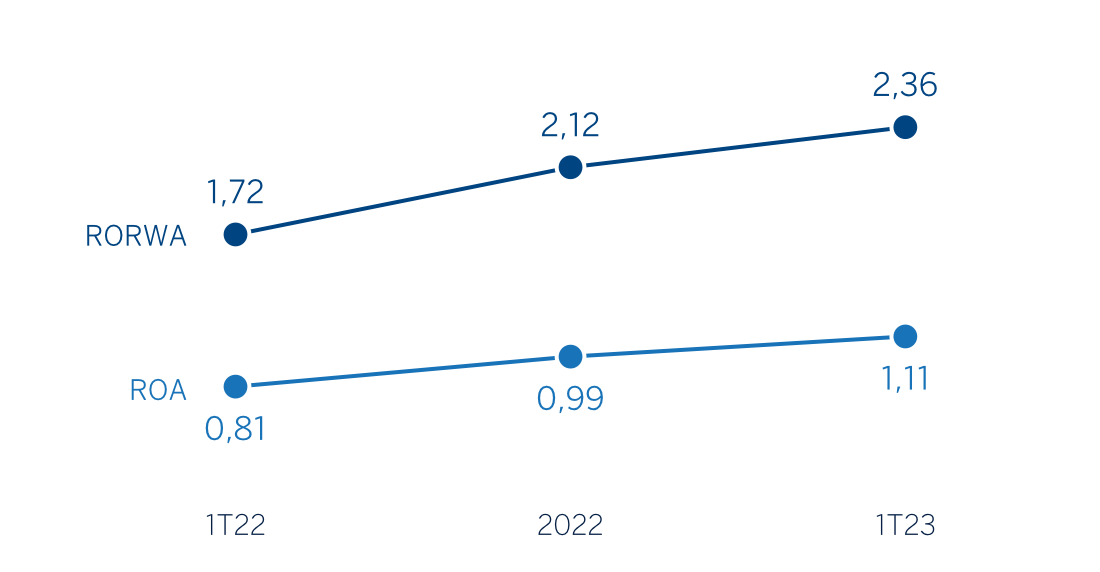

Los indicadores de rentabilidad del Grupo mejoraron en términos interanuales, apoyados en la favorable evolución de los resultados.

ROE y ROTE (1) (Porcentaje)

(1) El ratio de cierre de 2022 excluye el impacto neto de la compra de oficinas en España.

ROA y RORWA (1) (Porcentaje)

3 En cumplimiento de la Ley 38/2022, de 27 de diciembre, que establece la obligatoriedad de satisfacer una prestación patrimonial de carácter público y naturaleza no tributaria durante los años 2023 y 2024 para las entidades de crédito que operen en territorio español cuya suma de ingresos por intereses y comisiones correspondiente al año 2019 sea igual o superior a 800 millones de euros.