España

Claves

- Crecimiento de los préstamos al consumo, a empresas medianas y a administraciones públicas en el año

- Favorable evolución trimestral de los ingresos recurrentes

- Mejora muy relevante del ratio de eficiencia en el año

- El coste de riesgo continúa en niveles bajos

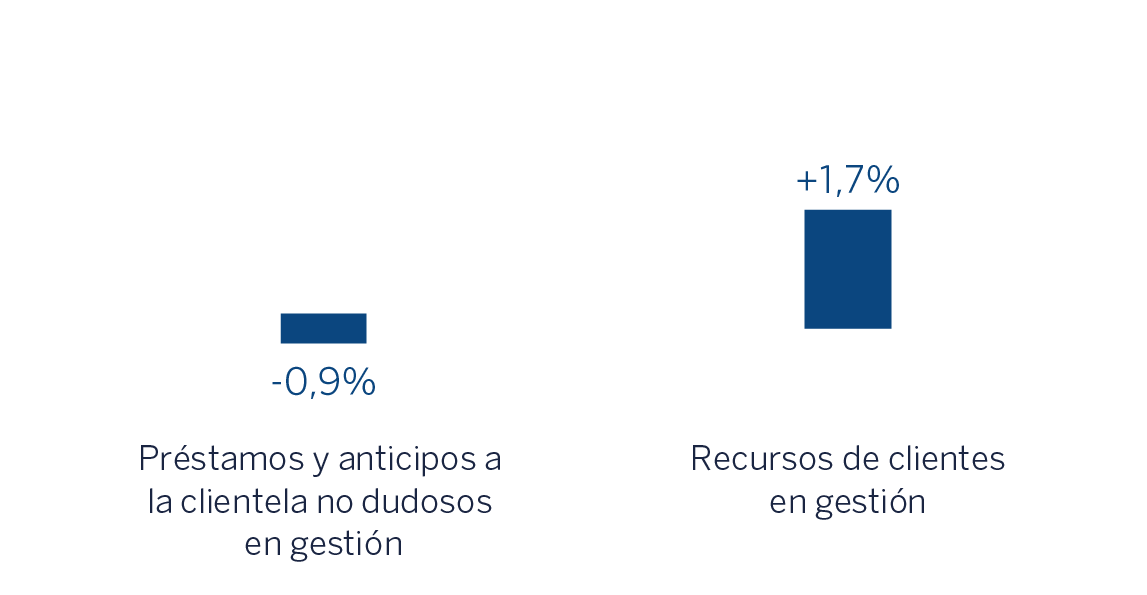

Actividad (1) (Variación respecto al 31-12-22)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

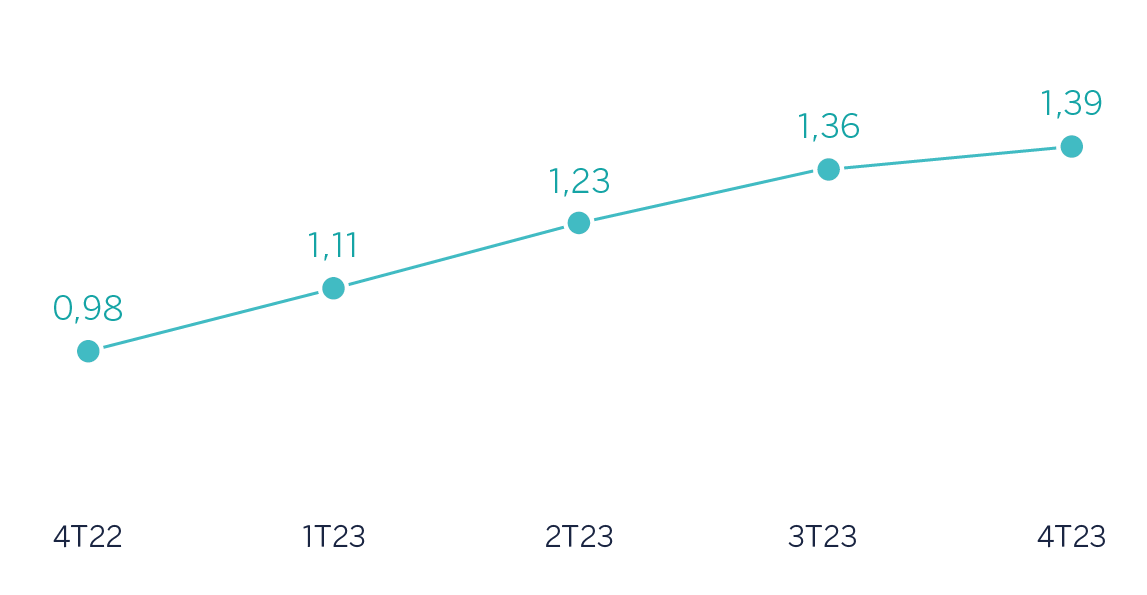

Margen de intereses sobre Activos totales medios (Porcentaje)

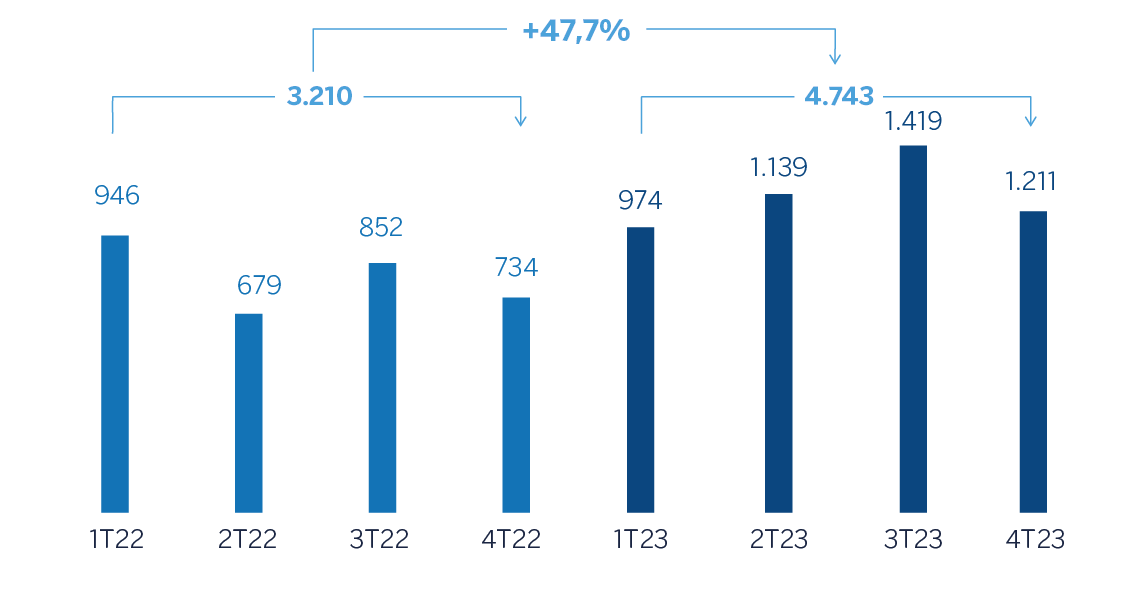

Margen neto (Millones de euros)

Resultado atribuido (Millones de euros)

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 2023 | ∆% | 2022 (1) |

|---|---|---|---|

| Margen de intereses | 5.620 | 48,9 | 3.774 |

| Comisiones netas | 2.164 | 0,4 | 2.156 |

| Resultados de operaciones financieras | 409 | 3,4 | 396 |

| Otros ingresos y cargas de explotación | (305) | 42,5 | (214) |

| De los que: Actividad de seguros | 360 | 1,3 | 355 |

| Margen bruto | 7.888 | 29,1 | 6.112 |

| Gastos de explotación | (3.145) | 8,4 | (2.901) |

| Gastos de personal | (1.778) | 10,6 | (1.608) |

| Otros gastos de administración | (984) | 10,6 | (889) |

| Amortización | (383) | (5,1) | (404) |

| Margen neto | 4.743 | 47,7 | 3.210 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (651) | 24,5 | (522) |

| Provisiones o reversión de provisiones y otros resultados | (145) | 86,6 | (78) |

| Resultado antes de impuestos | 3.947 | 51,2 | 2.610 |

| Impuesto sobre beneficios | (1.190) | 61,1 | (739) |

| Resultado del ejercicio | 2.757 | 47,3 | 1.872 |

| Minoritarios | (2) | (31,9) | (3) |

| Resultado atribuido excluyendo impactos no recurrentes | 2.755 | 47,5 | 1.868 |

| Impacto neto de la compra de oficinas en España | — | — | (201) |

| Resultado atribuido | 2.755 | 65,3 | 1.667 |

| Balances | 31-12-23 | ∆% | 31-12-22 (1) |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 44.653 | (9,2) | 49.185 |

| Activos financieros a valor razonable | 146.136 | 15,6 | 126.413 |

| De los que: Préstamos y anticipos | 70.265 | 67,6 | 41.926 |

| Activos financieros a coste amortizado | 216.334 | 5,8 | 204.528 |

| De los que: Préstamos y anticipos a la clientela | 173.169 | (0,5) | 173.971 |

| Posiciones inter-áreas activo | 42.919 | 10,3 | 38.924 |

| Activos tangibles | 2.884 | (3,5) | 2.990 |

| Otros activos | 4.697 | (7,5) | 5.076 |

| Total activo/pasivo | 457.624 | 7,1 | 427.116 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 112.738 | 33,2 | 84.619 |

| Depósitos de bancos centrales y entidades de crédito | 43.694 | (15,5) | 51.702 |

| Depósitos de la clientela | 216.198 | (2,2) | 221.019 |

| Valores representativos de deuda emitidos | 51.472 | 26,2 | 40.782 |

| Posiciones inter-áreas pasivo | — | — | — |

| Otros pasivos | 18.629 | 17,4 | 15.870 |

| Dotación de capital regulatorio | 14.892 | 13,5 | 13.124 |

| Indicadores relevantes y de gestión | 31-12-23 | ∆% | 31-12-22 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 169.712 | (0,9) | 171.209 |

| Riesgos dudosos | 8.189 | 3,8 | 7.891 |

| Depósitos de clientes en gestión (3) | 214.968 | (2,3) | 220.140 |

| Recursos fuera de balance (4) | 97.253 | 12,1 | 86.759 |

| Activos ponderados por riesgo | 121.779 | 6,4 | 114.474 |

| Ratio de eficiencia (%) | 39,9 | 47,5 | |

| Tasa de mora (%) | 4,1 | 3,9 | |

| Tasa de cobertura (%) | 55 | 61 | |

| Coste de riesgo (%) | 0,37 | 0,28 |

(1) Saldos reexpresados por aplicación de la NIIF 17 - Contratos de seguro.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, carteras gestionadas y fondos de pensiones.

Entorno macroeconómico y sectorial

Según la última estimación de BBVA Research, el crecimiento del PIB convergería hasta alrededor del 2,4% en 2023 (sin cambios con respecto a la previsión anterior) y del 1,5% en 2024 (30 puntos básicos menos que lo anteriormente esperado). A pesar de la relativa resiliencia de la actividad, en buena parte relacionada al dinamismo del sector de servicios y del mercado laboral, así como al efecto de los fondos de recuperación europeos, el crecimiento seguiría moderándose en los próximos meses, en línea con la desaceleración del crecimiento en la Eurozona, en un entorno de mayor incertidumbre sobre las políticas internas. La inflación anual, que descendió desde valores particularmente elevados en 2022 hasta el 3,1% en diciembre de 2023, se mantendría próxima a este nivel durante 2024.

En cuanto al sistema bancario, con datos a cierre de octubre de 2023, el volumen de crédito al sector privado disminuyó un 3,7% interanual. A cierre de noviembre las carteras de crédito a familias y empresas no financieras registraron caídas del 2,3% y 5,6% interanual, respectivamente. Los depósitos de la clientela disminuyeron un 1,2% interanual en noviembre de 2023, debido a la reducción del 6,2% de los depósitos a la vista, que no pudo ser compensada con el crecimiento de los depósitos a plazo (+81,1% interanual). La tasa de mora se situó en el 3,6% en octubre de 2023, 16 puntos básicos por debajo del dato del mismo mes del año anterior. Adicionalmente, señalar que el sistema mantiene holgados niveles de solvencia y liquidez.

Actividad

Lo más relevante de la evolución de la actividad del área durante 2023 ha sido:

- Los saldos de inversión crediticia registraron un ligero descenso del 0,9%, debido principalmente a la evolución de los préstamos hipotecarios (-2,2%) y al desapalancamiento de las grandes corporaciones (-5,4%). Esta evolución fue parcialmente compensada por el comportamiento de los créditos al sector público (+7,8%), al consumo (+5,9%, incluyendo tarjetas de crédito) y a empresas medianas (+3,6%).

- Los recursos totales de la clientela crecieron en el año (+1,7%). Los menores saldos de los depósitos a la vista (-5,1%) fueron compensados principalmente por el crecimiento de los recursos fuera de balance (fondos de inversión y de pensiones y carteras gestionadas, +12,1% en conjunto), que se incrementaron favorecidos por las aportaciones netas realizadas durante el año y el efecto de la evolución de los mercados.

Lo más relevante de la evolución de la actividad del área durante el cuarto trimestre de 2023 ha sido:

- La inversión crediticia permaneció estable con respecto al trimestre anterior (-0,3%), principalmente por la reducción los préstamos a grandes corporaciones (-3,0%), parcialmente compensada por los créditos al consumo (+1,6%, incluyendo tarjetas de crédito) al sector público (+1,3%) y a empresas medianas (+1,2%). Por su parte, los préstamos hipotecarios permanecieron planos en el trimestre.

- En calidad crediticia, la tasa de mora registró un incremento de 13 puntos básicos con respecto al trimestre anterior y se sitúa en el 4,1%. El aumento en el trimestre está concentrado en las carteras minoristas, si bien con menores entradas que en los últimos trimestres, que se mitigan con descenso en carteras mayoristas. Por su parte, la tasa de cobertura se mantiene estable en el 55%.

- Los recursos totales de la clientela se incrementaron en el último trimestre del año (+2,5%), con crecimiento tanto de los depósitos de la clientela (+1,6%), favorecidos por el crecimiento de los depósitos a plazo, como, especialmente de los recursos fuera de balance (+4,5%) principalmente debido a la evolución de los mercados.

Resultados

España generó un resultado atribuido de 2.755 millones de euros en 2023, un 65,3% por encima del resultado alcanzado en el ejercicio anterior, que incluía el impacto neto de la compra de oficinas a Merlin (-201 millones de euros). En 2023, destaca la favorable evolución del margen de intereses, que continuó impulsando el crecimiento del margen bruto y compensando con holgura el crecimiento de los gastos.

Lo más relevante de la evolución interanual de la cuenta de resultados del área a cierre de diciembre de 2023 ha sido:

- El margen de intereses se incrementó un 48,9%, favorecido por la mejora del diferencial de la clientela derivada de los sucesivos incrementos en los tipos de interés de referencia realizados por el BCE entre julio de 2022 y septiembre de 2023, así como por un coste de los depósitos que se mantiene contenido.

- Las comisiones se situaron en línea con las registradas el año anterior (+0,4%), favorecidas por la aportación de los ingresos asociados a la gestión de activos, que compensaron la menor aportación de las comisiones de servicios bancarios.

- Crecimiento de la contribución del ROF (+3,4%), apoyado en la evolución del resultado de Global Markets.

- La línea de otros ingresos y cargas de explotación compara negativamente con el año anterior, debido al registro en esta línea de 215 millones de euros, correspondientes al importe total anual desembolsado del gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Compensa parcialmente este efecto, la menor contribución a los esquemas públicos de protección de los depósitos bancarios, esto es, al FUR y al FGD, que resultó en conjunto inferior a la registrada en el año anterior. Por último, el desempeño del negocio de seguros, recogido igualmente en esta línea evolucionó favorablemente con respecto a 2022.

- Los gastos de explotación continuaron creciendo (+8,4%), si bien a una tasa muy por debajo del crecimiento del margen bruto (+29,1%), lo que permitió una mejora muy significativa en el ratio de eficiencia de 760 puntos básicos en el último año. Este crecimiento de los gastos tiene origen tanto en el incremento de la retribución fija al personal, con medidas adicionales que mejoran las del acuerdo de subida salarial sectorial para 2023, como en el incremento de los gastos generales, afectados por la inflación, donde destacan los mayores gastos en tecnología.

- El deterioro de activos financieros se incrementó un 24,5%, resultado de mayores necesidades de saneamiento, principalmente en las carteras minoristas, afectadas por un entorno más tensionado de tipos altos, unido al registro de algunos elementos positivos no recurrentes en 2022. Como resultado de lo anterior, el coste de riesgo acumulado a cierre de diciembre de 2023 se incrementó hasta el 0,37%, 6 puntos básicos por encima del acumulado a cierre del tercer trimestre.

En el cuarto trimestre de 2023, España generó un resultado atribuido de 645 millones de euros, lo que supone un descenso del 26,7% con respecto al trimestre precedente, debido principalmente a la aportación al FGD realizada durante los últimos tres meses de 2023. Al margen de lo anterior, continuó un trimestre más la favorable evolución del margen de intereses (+3,8%) y los ingresos por comisiones se incrementaron apoyados por las comisiones de gestión de activos. Todo esto fue parcialmente compensado por el crecimiento de los gastos de explotación, como consecuencia del aumento de la retribución variable a los empleados, en línea con el desempeño del área en 2023, así como por unos mayores saneamientos crediticios, incluyendo mayores requerimientos derivados del ejercicio de revisión anual de los parámetros de los modelos de estimación de pérdidas, así como mayores provisiones.