Turquía

Claves

- Sólido crecimiento de la actividad en lira turca, a pesar de la menor utilización del programa CGF.

- Evolución muy favorable de los ingresos de carácter más recurrente.

- Crecimiento de gastos de explotación por debajo del nivel de inflación y de la tasa de incremento del margen bruto.

- Mejora de los indicadores de calidad crediticia, que siguen comportándose mejor que en el resto del sector.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 30-09-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

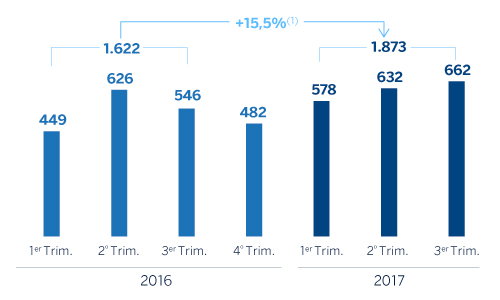

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: -5,5%.

(1) A tipo de cambio corriente: +22,5%.

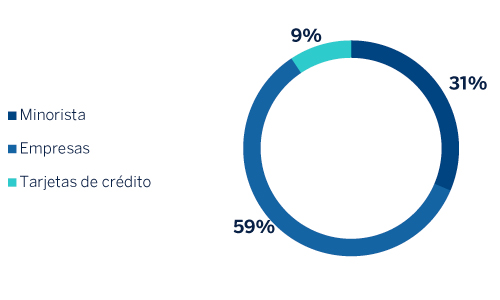

Composición del crédito a la clientela no dudoso en gestión (1)

(30-09-2017)

(1) No incluye las adquisiciones temporales de activos.

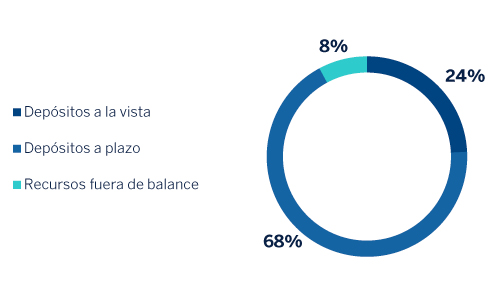

Composición de los recursos de clientes en gestión (1)

(30-09-2017)

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

Acorde con la información más reciente del Turkish Statistical Institute, el crecimiento económico de Turquía se mantuvo en el 5,1% en términos interanuales en el segundo trimestre de 2017. La inversión y el consumo privado han sido los principales responsables de este comportamiento, en parte contrarrestado por la negativa contribución del gasto público (la primera vez desde hace nueve trimestres). Los estímulos gubernamentales parecen estar fomentando el crecimiento por medio tanto del consumo privado, que está redundando en una mejora de la confianza de los consumidores, como de las inversiones, que están aumentando gracias a las facilidades de acceso al crédito impulsadas por el Fondo de Garantía del Crédito (CGF, por su siglas en inglés). Es por ello que BBVA Research ha incrementado su previsión de crecimiento económico hasta un 6% para 2017.

Por su parte, la inflación se mantuvo elevada: 11,2% en septiembre de 2017. La subyacente llegó a doble dígito, aunque la inflación negativa mostrada por el sector alimenticio evitó que el índice general experimentara mayores incrementos.

En este contexto, el CBRT ha estado endureciendo la política monetaria. Desde finales del año pasado ha habido un incremento de alrededor de 368 puntos básicos en la tasa media de financiación (desde el 8,31% al 11,99%). Se espera que la depreciación de la moneda se mantenga en el medio plazo.

El sector financiero turco muestra signos de moderación. Aunque el avance interanual del crédito, ajustado por el efecto de la depreciación de la lira, fue del 20,4% con datos de finales de septiembre (+17,7% en junio), la tendencia de este ratio en las últimas 13 semanas disminuye del 29,2% al 14,5%. Tal moderación se ha debido, principalmente, a los préstamos a empresas, cuyo crecimiento se ha desacelerado tras el avance que experimentaron con el programa CGF respaldado por el gobierno. Por su parte, los depósitos de clientes mantienen el dinamismo registrado en el trimestre anterior, con un crecimiento interanual, con información a septiembre, del 12,1%, también ajustado por el efecto de la depreciación de la lira. El incremento interanual de los recursos en moneda extranjera alcanzó el 16,2% (partían de una cifra para la misma fecha del año anterior muy reducida). Por último, la tasa de mora continuó en el entorno del 3,1%.

Actividad

En marzo de 2017, BBVA completó la adquisición de una participación adicional, del 9,95%, en el capital social de Garanti, con lo que la participación total de BBVA en dicha entidad asciende actualmente al 49,85%, la cual continúa incorporándose a los estados financieros del Grupo por el método de la integración global.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto de actividad como de resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

El sólido crecimiento de la inversión crediticia (crédito a la clientela no dudoso en gestión) del área se mantiene. En este sentido, la cartera total muestra una tasa de incremento en lo que va de año del 8,8%, apoyada, una vez más, por los préstamos en lira turca. Por su parte, el crédito en moneda extranjera sigue con su senda descendente. Por segmentos, la financiación bancaria a empresas (los llamados business banking loans, por su terminología en inglés) avanza a un menor ritmo en los últimos tres meses. La razón es que Garanti fue uno de los primeros bancos beneficiados por el mencionado programa CGF, respaldado por el Tesoro turco, para impulsar los préstamos a empresas. Actualmente, Garanti ha alcanzado sus límites en este programa durante el trimestre, a la vez que los bancos públicos han seguido incrementando su exposición a este tipo de préstamos. La financiación al consumo continúa comportándose muy favorablemente y presenta una mayor disciplina de precios, aunque los bancos públicos han mostrado un mayor apetito de riesgo en los últimos tres meses sobre esta categoría de inversión crediticia. Los préstamos personales (los llamados general purpose loans, por su terminología en inglés) y las tarjetas de crédito también experimentan un buen desempeño. Adicionalmente se conserva la tendencia positiva en hipotecas entre los bancos privados, incluido Garanti. Hay que resaltar que Garanti está reforzando su posición de mercado en el segmento de tarjetas de crédito, principalmente por un ascenso de las tarjetas de empresas. Además, Garanti registra un mayor crecimiento en préstamos al consumo frente a los bancos privados (+20,9% desde diciembre y +5,5% desde junio).

En términos de calidad de activos , la tasa de mora permanece estable, en el 2,5%, y muy por debajo de la media del sector, gracias a las reducidas entradas durante el período, y la cobertura sube hasta el 138%.

Por su parte, los depósitos de la clientela siguen siendo la principal fuente de financiación del balance del área y crecen un 9,9% en los últimos nueves meses (+2,1% en el trimestre). Sobresale el avance de los recursos en lira turca, que ha sido elevado, en gran parte explicado por el traspaso que se ha producido desde los depósitos en moneda extranjera. En este sentido se observa un buen desempeño de las cuentas corrientes y de ahorro en lira turca, que continúan siendo la fuente principal de financiación, con un coste prácticamente nulo. El volumen total de recursos en cuentas corrientes y de ahorro representa, a 30-9-2017, un 26,3% del total de los depósitos de la clientela.

Resultado

Turquía registra un resultado atribuido acumulado a septiembre de 2017 de 568 millones de euros, un 49,6% superior al del mismo período de 2016. Los aspectos más relevantes de la evolución interanual de la cuenta de resultados del área son:

- Favorable desempeño del margen de intereses (+16,5%). Entre julio y septiembre de 2017 aumenta un 3,4% frente a la cifra del trimestre previo. El incremento de la actividad, la buena gestión de los diferenciales de la clientela (a pesar del endurecimiento de la política monetaria por parte del CBRT) y unos ingresos más elevados derivados de los bonos ligados a la inflación, explican esta tendencia positiva. La mayor contribución de dichos bonos ligados a la inflación procede, por una parte, de la revisión al alza de las expectativas de inflación realizada el trimestre anterior y usadas en su valoración y, por otra, del ascenso del volumen de esta cartera de bonos.

- Las comisiones continúan mostrando un buen comportamiento, tanto en el trimestre (+7,4%) como en los últimos doce meses (+13,6%), gracias a su adecuada diversificación (sistemas de pagos, transferencias de dinero, préstamos, seguros, etc.). Esta tendencia favorable se produce a pesar de haberse generado menores comisiones de mantenimiento de cuentas debido a la suspensión de su cobro al segmento retail, impuesta por el Consejo de Estado turco, y de los altos ingresos generados en el mismo período de 2016 por el programa de millas Miles & Smiles.

- Retroceso de los ROF (-78,8%), debido principalmente a las plusvalías generadas en el primer semestre de 2016 derivadas de la operación VISA.

- Con todo, generación de un margen bruto un 12,9% superior al de los nueve primeros meses de 2016.

- Los gastos de explotación se incrementan un 8,8%, por debajo tanto del nivel de inflación como de la tasa de incremento interanual del margen bruto, gracias a un mayor control de costes. De esta forma, el ratio de eficiencia se reduce hasta el 37,7% (38,4% en el primer semestre de 2017 y 40,8% en 2016).

- Nueva disminución de las pérdidas por deterioro del valor de los activos financieros (-8,1%). Como resultado, el coste de riesgo acumulado del área cierra los nueve primeros meses de 2017 en el 0,83%.

- Por último, la participación adicional del Grupo BBVA, del 9,95%, en el capital de Garanti, supone un impacto positivo, de aproximadamente 93 millones de euros, por la reducción de la partida de minoritarios.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 1er Ene.-Sep. 17 | ∆% | ∆%(1) | 1er Ene.-Sep. 16 |

|---|---|---|---|---|

| Margen de intereses | 2.399 | (4,6) | 16,5 | 2.516 |

| Comisiones | 537 | (7,0) | 13,6 | 578 |

| Resultados de operaciones financieras | 22 | (82,6) | (78,8) | 124 |

| Otros ingresos netos | 50 | 32,3 | 61,6 | 38 |

| Margen bruto | 3.008 | (7,6) | 12,9 | 3.255 |

| Gastos de explotación | (1.135) | (10,9) | 8,8 | (1.274) |

| Gastos de personal | (605) | (9,2) | 10,9 | (666) |

| Otros gastos de administración | (392) | (11,4) | 8,3 | (443) |

| Amortización | (137) | (16,7) | 1,7 | (165) |

| Margen neto | 1.873 | (5,5) | 15,5 | 1.981 |

| Deterioro del valor de los activos financieros (neto) | (352) | (24,8) | (8,1) | (468) |

| Dotaciones a provisiones y otros resultados | (12) | (69,7) | (63,0) | (38) |

| Resultado antes de impuestos | 1.510 | 2,3 | 25,0 | 1.475 |

| Impuesto sobre beneficios | (308) | 1,6 | 24,1 | (304) |

| Resultado del ejercicio | 1.201 | 2,5 | 25,3 | 1.172 |

| Minoritarios | (634) | (10,5) | 9,3 | (708) |

| Resultado atribuido | 568 | 22,5 | 49,6 | 464 |

| Balances | 30-09-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 3.547 | 30,2 | 47,6 | 2.724 |

| Cartera de títulos | 11.956 | (12,5) | (0,9) | 13.670 |

| Préstamos y partidas a cobrar | 62.349 | (3,8) | 9,0 | 64.814 |

| de los que Préstamos y anticipos a la clientela | 53.203 | (4,3) | 8,4 | 55.612 |

| Activos tangibles | 1.355 | (5,2) | 7,4 | 1.430 |

| Otros activos | 1.803 | (19,1) | (8,3) | 2.229 |

| Total activo/pasivo | 81.010 | (4,5) | 8,2 | 84.866 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 553 | (45,1) | (37,8) | 1.009 |

| Depósitos de bancos centrales y entidades de crédito | 12.589 | (6,7) | 5,8 | 13.490 |

| Depósitos de la clientela | 45.650 | (3,4) | 9,5 | 47.244 |

| Valores representativos de deuda emitidos | 8.082 | 2,2 | 15,8 | 7.907 |

| Otros pasivos | 11.487 | (10,9) | 1,0 | 12.887 |

| Dotación de capital económico | 2.648 | 13,7 | 28,8 | 2.330 |

| Indicadores relevantes y de gestión | 30-09-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 55.486 | (4,2) | 8,5 | 57.941 |

| Rasgos dudosos | 1.727 | (12,9) | (1,2) | 1.982 |

| Depósitos de clientes en gestión (3) | 46.032 | (3,1) | 9,9 | 47.489 |

| Recursos fuera de balance (4) | 3.914 | 4,3 | 18,2 | 3.753 |

| Activos ponderados por riesgo | 64.611 | (8,1) | 4,1 | 70.337 |

| Ratio de eficiencia (%) | 37,7 | 40,8 | ||

| Tasa de mora (%) | 2,5 | 2,7 | ||

| Tasa de cobertura (%) | 138 | 124 | ||

| Coste de riesgo (%) | 0,83 | 0,87 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.