Introducción

Marco regulatorio y novedades regulatorias en 2019

En su condición de entidad de crédito española, BBVA está sujeta a la Directiva 2013/36/UE del Parlamento Europeo y del Consejo, de 26 de junio de 2013, relativa al acceso a la actividad de las entidades de crédito y a la supervisión prudencial de las entidades de crédito y las empresas de inversión (la “Directiva CRD IV”) por la que se modifica la Directiva 2002/87/EC y se derogan las Directivas 2006/48/CE y 2006/49/CE; a través de la cual la UE empezó a implementar las reformas de capital acordadas en el marco de Basilea III, con efectos desde el 1 de enero de 2014, estableciéndose un período de implementación gradual de ciertos requisitos hasta el 1 de enero de 2019.

La regulación central con respecto a la solvencia de las entidades de crédito es el Reglamento (UE) Nº 575/2013 del Parlamento Europeo y del Consejo, de 26 de junio de 2013, sobre los requisitos prudenciales de las entidades de crédito y las empresas de inversión que modifica el Reglamento (EU) Nº 648/2012 (“CRR” y, conjuntamente con la Directiva CRD IV y cualesquiera medidas de implementación de CRD IV, “CRD IV”), que se complementa con diversas normas técnicas de regulación (Regulatory Technical Standards) de carácter vinculante y de aplicación directa en todos los estados miembros de la UE, sin necesidad de medidas de implantación a nivel nacional.

La trasposición de la Directiva CRD IV al ordenamiento jurídico español se realizó a través del Real Decreto-Ley 14/2013, de 29 de noviembre (“RD-L 14/2013”), la Ley 10/2014, el Real Decreto 84/2015, de 13 de febrero (“RD 84/2015”), la Circular 2/2014 del Banco de España, de 31 de enero y la Circular 2/2016 de 2 de febrero (“Circular 2/2016 del Banco de España”).

En el ámbito Macroprudencial, en marzo 2019 se publicó el Real Decreto 102/2019, por el que se crea la Autoridad Macroprudencial Consejo de Estabilidad Financiera, estableciendo su régimen jurídico. El mencionado Real Decreto también desarrolla determinados aspectos relativos a las herramientas macroprudenciales contenidas en el Real Decreto-Ley 22/2018.

Novedades regulatorias en 2019

Reforma de BIS III: con el propósito de lograr un equilibrio entre la sensibilidad al riesgo, sencillez y comparabilidad, el Comité de Basilea ha realizado una reforma al marco de Basilea III (en adelante, BIS III). Las principales modificaciones se centran en los modelos internos, el método estándar de riesgo de crédito, el marco de riesgo de mercado y el riesgo operacional y suelos de capital en modelo avanzado en base a método estándar. Esta reforma fue aprobada por el Comité de Basilea el 8 de diciembre de 2017, siendo su fecha de implementación prevista el 1 de enero de 2022. En el caso de los suelos de capital su introducción será gradual durante un período de 5 años, pasando de un suelo del 50% el 1 de enero de 2022 al 72,5% el 1 de enero de 2027. Asimismo, el Comité introdujo un coeficiente de apalancamiento adicional para las entidades de importancia sistémica mundial (“EISM” o “G-SIB“).

Respecto a la implementación en Europa de la Reforma de BIS III, si bien aún no existe una propuesta legislativa, se han dado los siguientes pasos:

- La Autoridad Bancaria Europea (EBA por sus siglas en inglés), a petición de la Comisión Europea ha publicado su opinión sobre las distintas opciones regulatorias contenidas en la Reforma de BIS III en materia de Riesgo de Crédito, Riesgo Operacional, Riesgo de Mercado, suelos de capital y Ajuste de Valoración de Crédito (CVA, por sus siglas en inglés). La EBA aboga por una implementación fiel a Basilea manteniendo la fecha de entrada en vigor el 1 de enero de 2022.

- La Comisión Europea ha publicado en octubre 2019 una consulta pública sobre la implementación de la Reforma de BIS III en la Unión Europea.

- En diciembre de 2019, la Comisión Europea ha adoptado el acto delegado que especifica temas concretos de cálculo del método estándar alternativo de riesgo de mercado de la CRR2 (Commission delegated regulation with regard to the alternative standardised approach for market risk), que se encuentra pendiente de su publicación en el Diario Oficial de la Unión Europea (en adelante, DOUE). Se trata de parte de la implementación europea del nuevo marco de mercado (Fundamental Review of the Trading Book, FRTB, por sus siglas en inglés), la cual se realizará a través de este acto delegado (para el método estándar alternativo) y a través de estándares técnicos de la EBA (para el método interno alternativo).

Reforma del marco titulizaciones: El 28 de diciembre de 2017 se publicó en el DOUE la reforma del marco de titulizaciones, siendo su fecha de aplicación el 1 de enero de 2019 para las titulizaciones emitidas a partir de dicha fecha. Para las titulizaciones realizadas antes del 1 de enero de 2019, las entidades deben seguir aplicando el régimen anterior hasta el 31 de diciembre de 2019. La reforma consta de 2 reglamentos:

- 1. Reglamento (UE) 2017/2401 del Parlamento Europeo y Consejo, de 12 de diciembre de 2017, por el que se modifica la CRR en lo referente a los requisitos de capital de las posiciones de titulización. Otorga un tratamiento preferencial a las titulizaciones consideradas simples, transparentes y normalizadas (STS).

- 2. Reglamento (UE) 2017/2402 del Parlamento Europeo y Consejo de 12 de diciembre de 2017 por el que se establece un marco general para las titulizaciones, creándose un marco específico para las titulizaciones STS, que detalla las características que debe cumplir una titulización para ser considerada STS.

Gestión y marco de NPLs: En julio de 2017 el Consejo Europeo publicó un paquete de medidas para abordar los activos problemáticos (NPL, por sus siglas en inglés) en Europa. Con este propósito, el Banco Central Europeo (BCE) ha establecido expectativas supervisoras de Pilar 2 sobre provisiones prudenciales para exposiciones dudosas clasificadas como tal a partir del 1 de abril de 2018. Su fecha de aplicación es a partir del ejercicio SREP (Supervisory Review and Examination Process) de 2021. Las expectativas supervisoras sobre provisiones prudenciales aplicables al stock (exposiciones dudosas clasificadas como tal antes del 1 de abril de 2018) serán tratadas por el ECB dentro del diálogo individual con cada entidad.

Por su parte, el 25 de abril de 2019 se publicó en el DOUE el Reglamento 2019/630 de 17 de abril de 2019, por el que se modifica la CRR en lo que respecta a la cobertura mínima de pérdidas derivadas de exposiciones dudosas, aplicándose desde el 26 de abril de 2019 a exposiciones originadas a partir de esa fecha que pasen a ser dudosas. En lo referente a la transparencia, la EBA ha publicado unas guías relativas a la gestión de NPLs que son de aplicación a partir del 30 de junio de 2019 y unas guías sobre la publicación (disclosure) de información de NPLs que aplican a partir del 31 de diciembre de 2019.

Declaración de Equivalencia de terceros países: El 1 de abril de 2019 la CE ha actualizado el listado de terceros países y territorios cuyos requisitos de supervisión y regulación se consideran equivalentes a los europeos (Decisión de Ejecución 2019/536 de la Comisión de 29 de marzo de 2019), incluyendo como novedad a Argentina. Posteriormente, en diciembre 2019 (con efecto a partir del 7 de enero de 2020) la CE ha incluido a Serbia y Corea del Sur (Decisión de Ejecución 2019/2166 de la Comisión de 16 de diciembre de 2019). Por tanto, la lista completa a 31 de diciembre de 2019 es la siguiente:

Argentina, Australia, Brasil, Canadá, China, Corea del Sur, Islas Feroe, Groenlandia, Guernesey, Hong Kong, India, Isla de Man, Japón, Jersey, México, Mónaco, Nueva Zelanda, Arabia Saudí, Singapur, Serbia, Sudáfrica, Suiza, Turquía y Estados Unidos.

Solicitud de autorización para cómputo de emisiones: El 30 de abril de 2019 entró en vigor la disposición transitoria segunda y el apartado segundo de la disposición derogatoria única del Real Decreto 309/2019 que deroga la disposición adicional primera del RDL 84/2015 que obligaba a las entidades españolas a pedir autorización al BCE para computar emisiones en los ratios de capital. Esta parte del RDL 309/2019 aplica, tanto a nuevas emisiones, como a las solicitudes de autorización en curso.

Reformas y disposiciones CE: El 23 de noviembre de 2016, la Comisión Europea (CE) publicó una propuesta con un nuevo paquete de reformas que enmendaba, tanto el régimen prudencial bancario (CRR), como el de resolución (la Directiva sobre reestructuración y resolución bancaria, “BRRD”, por sus siglas en inglés). Esta revisión incluyó la implementación en la legislación europea de estándares internacionales (regulación posterior al 2010 adoptada por el Comité de Basilea – salvo los estándares aprobados en diciembre de 2017 y requerimientos por riesgo de mercado – y el marco de absorción de pérdidas o “TLAC”), el diseño final del requisito mínimo de fondos propios y pasivos admisibles (“MREL”), así como un paquete de mejoras técnicas. En paralelo, también se presentó una propuesta de directiva para armonizar en la Unión Europea la jerarquía de acreedores de la deuda senior. Esta directiva se aprobó en diciembre de 2017.

El paquete de reforma de la CRR y de la BRRD se publicó en el DOUE el 7 de junio de 2019, siendo su fecha de entrada en vigor el 27 de junio de 2019. Los reglamentos y directivas que componen esta reforma son los siguientes:

- 1. Reglamento (UE) 2019/876 (CRR2) del Parlamento Europeo y del Consejo, de 20 de mayo de 2019, por el que se modifica el Reglamento (UE) 575/2013 (CRR).

Su fecha de aplicación es, con carácter general, el 28 de junio de 2021, si bien algunos artículos aplican desde su entrada en vigor y otros en fechas distintas. - 2. Reglamento (UE) 2019/877 del Parlamento Europeo y del Consejo, de 20 de mayo de 2019, por el que se modifica el Reglamento (UE) 806/2014 en lo que se refiere a la capacidad de absorción de pérdidas y de recapitalización para las entidades de crédito y las empresas de inversión.

Su fecha de aplicación es el de 28 diciembre de 2020. - 3. Directiva (UE) 2019/878 (CRD V) del Parlamento Europeo y del Consejo, de 20 de mayo de 2019, por la que se modifica la Directiva 2013/36/UE (CRD IV).

Su fecha de adopción es el de 28 diciembre de 2020 ya que los Estados miembros tienen hasta esa fecha para publicar las disposiciones necesarias para dar cumplimiento a lo establecido en esta Directiva. -

4. Directiva (UE) 2019/879 (BRRD2) del Parlamento Europeo y del Consejo, de 20 de mayo de 2019, por la que se modifica la Directiva 2014/59/UE(BRRD).

Su fecha de adopción es el de 28 diciembre de 2020 ya que los Estados miembros tienen hasta esa fecha para publicar las disposiciones necesarias para dar cumplimiento a lo establecido en esta Directiva.

Respecto al reporting a enviar al supervisor, durante el último trimestre de 2019 la EBA ha publicado varios documentos que se encuentran en fase de consulta a la fecha:

- 1. ITS on supervisory reporting requirements for institutions: Establece nuevas plantillas que cumplen con los requerimientos de reporting de la CRR2, así como requisitos de reporting de NPLs. La fecha de aplicación propuesta es el 28 de junio de 2021.

- 2. ITS on specific supervisory reporting requirements for market risk: En referencia a los nuevos requerimientos de reporting del nuevo marco de riesgo de mercado, la EBA va a publicar de manera gradual los documentos que recogen las nuevas plantillas, siendo ésta la primera publicación. La fecha de aplicación propuesta es el 1 de marzo de 2021.

- 3. ITS amending Commission Implementing Regulation (EU) 2016/2070 with regard to benchmarking of internal models: Introduce cambios de cara al ejercicio de benchmarking de modelos internos del 2021, siendo el más relevante la inclusión de plantillas referentes a la NIIF 9.

- 4. ITS on disclosure and reporting of MREL and TLAC: Establece nuevas plantillas de Pilar 3 y de reporting supervisor asociadas a los requerimientos TLAC y MREL de la CRR2 y BRRD2. La fecha de aplicación propuesta es el 28 de junio de 2021.

Con carácter adicional a lo anteriormente indicado, la EBA ha procedido a actualizar las guías sobre definiciones a aplicar y plantillas a remitir en materia de Planes de Financiación (EBA/GL/2019/05).

Por otra parte, el 18 de diciembre de 2019 se publicó en el DOUE el nuevo marco aplicable a bonos garantizados. La reforma consta de un reglamento y una directiva como se indica a continuación:

- 1. Reglamento 2019/2160 del Parlamento Europeo y del Consejo de 27 de noviembre de 2019 por el que se modifica el Reglamento (UE) 575/2013 en lo que respecta a las exposiciones en forma de bonos garantizados.

Su fecha de aplicación es el 8 de julio de 2022. - 2. Directiva 2019/2162 del Parlamento Europeo y del Consejo de 27 de noviembre de 2019 sobre la emisión y la supervisión pública de bonos garantizados y por la que se modifican las Directivas 2009/65/CE y 2014/59/UE.

Los Estados Miembros tienen hasta el 8 de julio de 2021 para transponer la directiva a legislación nacional. Su fecha de aplicación será como máximo el 8 de julio de 2022.

Novedades en el marco de Pilar 3 de Basilea: El 27 de junio de 2019 el BCBS integró las tres fases de revisión de Pilar 3 en el Marco Consolidado de Basilea que recopila en un único documento todos los requerimientos del Comité de Basilea. Dicho marco de Pilar 3 aplica a nivel consolidado a todos los bancos internacionalmente activos y abarca tanto la divulgación de información sobre los requerimientos de capital regulatorio, como otras métricas regulatorias relevantes como liquidez (LCR, NSFR), apalancamiento, TLAC e información sobre remuneraciones.

El BCBS continuará actualizando este documento a medida que se vayan incorporando nuevos requerimientos o modificando los ya existentes, permitiendo un mejor acceso a la normativa aplicable y facilitando a las entidades de crédito el cumplimiento de la disciplina de mercado.

Como consecuencia de la revisión del marco de riesgo de mercado (FRTB) realizada por el BCBS en enero de 2019, el BCBS ha publicado en noviembre de 2019 un documento a consulta sobre los requerimientos de Pilar 3 relacionados con el nuevo marco (“Revisions to market risk disclosure requirements”). El periodo de consulta finalizó en febrero de 2020 y la fecha de aplicación propuesta es el 1 de enero de 2022.

Asimismo, en noviembre de 2019, se lanzó una consulta relacionada con el desglose de Pilar 3 de las exposiciones soberanas (“Voluntary disclosure of sovereign exposures”). La consulta especifica que dichos desgloses sólo serán obligatorios a requerimiento del supervisor. La fecha de aplicación propuesta es el 1 de enero de 2022.

Por su parte, en Europa, la EBA publicó el 17 de diciembre de 2018 las directrices relativas a la divulgación de información sobre exposiciones dudosas y reestructuradas o refinanciadas (EBA/GL/2018/10), que fueron adoptadas por el Banco de España el día 2 de julio de 2019.

Estas guías tienen por objeto especificar el contenido y los formatos uniformes para divulgar información al mercado sobre exposiciones dudosas, exposiciones reestructuradas o refinanciadas y activos adjudicados. Está compuesto por 10 plantillas que son de aplicación a las entidades que están sujetas a todos o algunos de los requisitos de divulgación de información especificados en la Parte Octava de la CRR. No obstante, se incluye el principio de proporcionalidad basado en la significatividad y el nivel de ratio bruta de préstamos dudosos. De esta forma, las entidades significativas de acuerdo a los criterios establecidos en las mencionadas guías que tengan un ratio de préstamos dudosos superior al 5% estarán sujetas a la publicación de la totalidad de las plantillas, mientras que el resto de entidades significativas estarán sujetas a 4 plantillas (NPL1 - Calidad crediticia de las exposiciones reestructuradas o refinanciadas, NPL3 – Calidad crediticia de las exposiciones dudosas y no dudosas según número de días transcurridos desde su vencimiento, NPL4 – Exposiciones dudosas y no dudosas y provisiones relacionadas, NPL9 – Garantías reales obtenidas mediante toma de posesión y procesos de ejecución)2 . En este aspecto, el Grupo tiene un ratio de préstamos dudosos inferior al 5%, por tanto, no siendo de aplicación la totalidad de las plantillas de NPLs.

Adicionalmente, la EBA en octubre de 2019 publicó a consulta hasta enero de 2020 un documento denominado “ITS on public disclosures by institutions” que integra en un único documento todos los requisitos de divulgación emitidos de manera segregada durante los últimos años, con el objetivo de facilitar a los bancos el cumplimiento de la disciplina de mercado.

Esta consulta incluye las modificaciones pertinentes en los requisitos de divulgación para adaptarlos a los cambios introducidos por la CRR2 y manteniendo la adecuada consistencia con los formatos de divulgación establecidos por el marco de Basilea que permiten la comparabilidad entre bancos internacionalmente activos, a excepción de los requisitos de divulgación de TLAC/MREL que son tratados en otro documento en fase de consulta publicado en noviembre de 2019 (“ITS on disclosure and reporting of MREL and TLAC”) y los siguientes requisitos que serán consultados próximamente:

- Divulgación de información sobre riesgo de tipo de interés en la cartera de inversión (IRRBB por sus siglas en inglés)

- Divulgación de los indicadores de entidades de importancia sistémica global

- Divulgación de información sobre riesgos medioambientales, sociales y de gobierno corporativo

Cabe destacar que en estas consultas la EBA incluye también la trazabilidad entre la información remitida al Supervisor y la información publicada bajo el marco de Pilar 3 como uno de los objetivos estratégicos para asegurar la consistencia e integración entre ambas informaciones.

La fecha de aplicación propuesta para la primera consulta es el 28 de junio de 2021 y el 30 de junio de 2021 para la consulta de divulgación de información sobre TLAC/MREL.

Novedades en materia de finanzas sostenibles: En diciembre de 2019 la EBA lanzó su plan de acción en el ámbito de las finanzas sostenibles, consistiendo éste en la publicación (entre 2019 y 2025) de varios documentos (RTS/ITS, Informes, Guías, Consejo a la CE) relacionados con factores ambientales, sociales y de gobierno (ESG, por sus siglas en inglés). La EBA recomienda que las entidades actúen proactivamente en la incorporación de estos factores tanto en su gestión de riesgos como en su estrategia.

Contenido del Informe con Relevancia prudencial 2019

El Artículo 13 de la CRR establece que las entidades matrices de la Unión Europea quedan sujetas en base a su situación consolidada a los requisitos de divulgación contenidos en la parte octava de la CRR.

El informe que se presenta a continuación, refleja la información prudencial correspondiente al grupo consolidado BBVA a 31 de diciembre de 2019. Este informe ha sido desarrollado de acuerdo con los preceptos contenidos en la Parte Octava de la CRR y cumpliendo con las directrices publicadas por la EBA y los estándares técnicos de implementación que resultan aplicables.

A este respecto, el Anexo V de este informe, disponible en la página web del Grupo, recoge la correspondencia de los artículos de la Parte Octava de la CRR sobre divulgación de información con los distintos epígrafes del documento (u otros documentos públicos) donde se encuentra la información requerida.

Adicionalmente, a continuación se destacan las principales directrices de la EBA que resultan de aplicación a 31 de diciembre de 2019, así como los formatos estándar utilizados para presentar la información recomendada por los distintos reguladores:

- Directrices sobre materialidad, información propia y confidencialidad y sobre la frecuencia de divulgación de la información según el artículo 432, apartados 1 y 2, y el artículo 433 del Reglamento (UE) Nº 575/2013 (EBA/GL/2014/14). Estas guías detallan el proceso y los criterios a seguir respecto a los principios de materialidad, información propia, confidencialidad y derecho a omitir información, así como también proporcionan orientación para que las entidades evalúen la necesidad de publicar información con mayor frecuencia que la anual. Estas guías fueron adoptadas por la Comisión Ejecutiva del Banco de España en febrero de 2015.

- Directrices sobre los requisitos de divulgación con arreglo a la parte octava del Reglamento (UE) Nº 575/2013 (EBA/GL/2016/11). Estas guías proporcionan orientaciones en relación con la información que las entidades deben divulgar en aplicación de los correspondientes artículos de la parte octava y con la presentación de dicha información. Estas guías fueron adoptadas por la Comisión Ejecutiva del Banco de España en octubre de 2017.

- Directrices relativas a la divulgación del ratio de cobertura de liquidez a fin de complementar la información sobre la gestión del riesgo de liquidez de conformidad con el artículo 435 del Reglamento (UE) Nº 575/2013 (EBA/GL/2017/01). Estas guías especifican el marco general de divulgación de información sobre la gestión de riesgos en virtud del artículo 435 del Reglamento (UE) Nº 575/2013 en relación con el riesgo de liquidez, estableciendo una estructura armonizada para la divulgación de la información exigida por el artículo 435, apartado 1, de dicho Reglamento. Estas guías fueron adoptadas por la Comisión Ejecutiva del Banco de España en julio de 2017.

- Directrices relativas a la divulgación de información sobre los bienes con cargas y sin cargas de conformidad con el artículo 443 del Reglamento (UE) Nº 575/2013 (EBA/GL/2014/03), adoptadas por la Comisión Ejecutiva del Banco de España en septiembre de 2014 y que sirven como base para el Reglamento Delegado 2017/2295 de 4 de septiembre de normas técnicas de regulación relativas a la divulgación de información sobre activos con cargas y sin cargas.

- Directrices relativas a la divulgación uniforme de información con arreglo al artículo 473 bis del Reglamento (UE) Nº 575/2013 en lo referente a las disposiciones transitorias para la mitigación del impacto sobre los fondos propios de la introducción de la NIIF 9 (EBA/GL/2018/01). Estas guías fueron adoptadas por la Comisión Ejecutiva del Banco de España en febrero de 2018.

- Directrices sobre políticas de remuneración adecuadas en virtud de los artículos 74, apartado 3, y 75, apartado 2, de la Directiva 2013/36/UE y la divulgación de información en virtud del artículo 450 del Reglamento (UE) n.º 575/2013 (EBA/GL/2015/22). Estas guías fueron adoptadas por la Comisión Ejecutiva del Banco de España en julio de 2016.

- Directrices relativas a la divulgación de información sobre exposiciones dudosas y reestructuradas o refinanciadas (EBA/GL/2018/10). Estas guías han sido adoptadas por la Comisión Ejecutiva del Banco de España en julio de 2019, siendo la fecha de primera aplicación el 31 de diciembre de 2019.

Cabe destacar que los datos divulgados en el Informe con Relevancia Prudencial (Pilar 3), se han preparado conforme a los procesos de control interno descritos en las “Normas para la elaboración de la información anual del Grupo BBVA”. Dichas políticas garantizan que la información desglosada en Pilar 3 está sujeta al marco de control interno definido por el Grupo, así como a un nivel adecuado de revisión, tanto interna como externa (por parte de un experto independiente), en cumplimiento con las Directrices sobre los requisitos de divulgación con arreglo a la Parte Octava del Reglamento (UE) Nº 575/2013 (EBA/GL/2016/11).

Requisitos de divulgación

| Plantilla | Colchón de capital anticíclico - Reglamento Delegado (UE) 2015/1555 de la Comisión | Apartado IRP |

|---|---|---|

| Distribución geográfica de las exposiciones crediticias pertinentes para el cálculo del colchón de capital anticíclico | Introducción | |

| Importe del colchón de capital anticíclico específico de cada entidad | Introducción | |

| Plantilla | Requisitos de divulgación para el Tercer Pilar – Marco consolidado y mejorado – Comité de Supervisión de Basilea | Apartado IRP |

| CC1 | Composición del capital regulador | Anexos Pilar 3 |

| CC2 | Conciliación del capital regulador con el Balance | 1.1.4 |

| Plantilla | Normas Técnicas de Ejecución sobre divulgación de los Fondos Propios por las entidades (EBA/ITS/2013/01) | Apartado IRP |

| Plantilla para la presentación de las principales características de los instrumentos de capital | Anexos Pilar 3 | |

| Plantilla de información sobre los Fondos Propios Transitorios | Anexos Pilar 3 | |

| Plantilla | Directrices relativas a la divulgación uniforme de información de las disposiciones transitorias de la NIIF9 (EBA/GL/2018/01) | Apartado IRP |

| NIIF9 - FL | Comparación de los fondos propios y de los ratios de capital y de apalancamiento de las entidades con y sin la aplicación de las disposiciones transitorias de la NIIF9 o de Expected Credit Losses (ECL) análogas | 2.3 |

| Plantilla | Directrices sobre los requisitos de divulgación EBA/GL/2016/11 | Apartado IRP |

| EU OV1 | Visión general de los APRs | 2.5 |

| EU LI1 | Diferencias entre los ámbitos de consolidación contable y prudencial y la correspondencia de las categorías de los estados financieros con las categorías de riesgo de la regulación prudencial | 1.1.4 |

| EU LI2 | Principales fuentes de diferencias entre los importes de las exposiciones a efectos prudenciales y los valores contables de los estados financieros | 1.1.4 |

| EU LI3 | Resumen de las diferencias en los ámbitos de consolidación (entidad a entidad) | Anexos Pilar 3 |

| EU CR1-A | Calidad crediticia de las exposiciones por categoría de exposición e instrumento | 3.2.3.4 |

| EU CRB-B | Importe neto medio y total de las exposiciones | 3.2.3.2 |

| EU CRB-C | Desglose geográfico de las exposiciones | 3.2.3.3 |

| EU CR1-C | Calidad crediticia de las exposiciones por zona geográfica | 3.2.3.3 |

| EU CRB-D | Concentración de las exposiciones por sector o tipo de contraparte | 3.2.3.5 |

| EU CR1-B | Calidad crediticia de las exposiciones por sector o tipos de contraparte | 3.2.3.5 |

| EU CRB-E | Vencimiento de las exposiciones | 3.2.3.6 |

| EU CR2-A | Cambios en el saldo de los ajustes por riesgo de crédito | 3.2.3.8 |

| EU CR2-B | Cambios en los valores contables brutos de los préstamos y valores representativos de deuda en situación dudosa | 3.2.3.8 |

| EU CR4 | Método estándar: exposición al riesgo de crédito y efectos de la reducción del riesgo de crédito | 3.2.4.3 |

| EU CR5 | Método estándar | 3.2.4.3 |

| EU CR6 | Método IRB: Exposiciones al riesgo de crédito por categoría de exposición e intervalo de PD | 3.2.5.2 |

| EU CR9 | Método IRB: Pruebas retrospectivas de la PD por categoría de exposición | 3.2.5.2 |

| EU CR8 | Estado de flujos de APR de exposiciones al riesgo de crédito según el método IRB | 3.2.5.2 |

| EU CR10 (1) | IRB: Financiación especializada | 3.2.5.4 |

| EU CR10 (2) | IRB: Renta Variable | 3.2.5.5 |

| EU CCR5-A | Efecto de las compensaciones y las garantías reales mantenidas sobre los valores de exposición | 3.2.6.2 |

| EU CCR1 | Análisis de la exposición al riesgo de contraparte en función del método | 3.2.6.2 |

| EU CCR3 | Método estándar: exposiciones al riesgo de contraparte por cartera regulatoria y riesgo | 3.2.6.2.1 |

| EU CCR4 | Método IRB: exposiciones al riesgo de contraparte por cartera y escala de PD | 3.2.6.2.2 |

| EU CCR5-B | Composición de las garantías reales para las exposiciones al riesgo de contraparte | 3.2.6.2.3 |

| EU CCR6 | Exposiciones a derivados de crédito | 3.2.6.2.4 |

| EU CCR7 | Estado de flujos de APR de exposiciones al riesgo de contraparte según el método IMM | N/A |

| EU CCR2 | Requerimiento de capital por ajuste de valoración del crédito (CVA) | 3.2.6.3 |

| EU CCR8 | Exposiciones frente a entidades de contrapartida central | 3.2.6.4 |

| EU CR3 | Técnicas de reducción del riesgo de crédito | 3.2.8.3 |

| EU MR1 | Riesgo de mercado según el método estándar | 3.3.3 |

| EU MR3 | Valores según el método IMA para las carteras de negociación | 3.3.4.2.2 |

| EU MR2-A | Riesgo de mercado según el método de modelos internos (IMA) | 3.3.4.2.2 |

| EU MR2-B | Estado de flujos de APR de exposiciones al riesgo de mercado según el método IMA | 3.3.4.2.2 |

| EU MR4 | Cartera de Negociación. Validación del modelo de Medición del Riesgo de Mercado | 3.3.4.2.3 |

| Plantilla | Directrices relativas a la divulgación de información sobre exposiciones dudosas y reestructuradas o refinanciadas | Apartado IRP |

|---|---|---|

| NPL 1 | Calidad crediticia de las exposiciones reestructuradas o refinanciadas | 3.2.3.4 |

| NPL 3 | Calidad crediticia de las exposiciones dudosas y no dudosas según número de días transcurridos desde su vencimiento | 3.2.3.3 |

| NPL 4 | Exposiciones dudosas y no dudosas y provisiones relacionadas | 3.2.3.3 |

| NPL 9 | Garantías reales obtenidas mediante toma de posesión y procesos de ejecución | 3.2.3.4 |

| Plantilla | Requisitos de divulgación para el Tercer Pilar – Marco revisado – Comité de Supervisión de Basilea | Apartado IRP |

|---|---|---|

| SEC1 | Exposiciones de titulización en la cartera de inversión | 3.2.7.5 |

| SEC4 | Exposiciones de titulización en la cartera bancaria y requerimientos de capital regulador asociados (banco que actúa como inversor) | 3.2.7.6 |

| SEC3 | Exposiciones de titulización en la cartera bancaria y requerimientos de capital regulador asociados (banco que actúa como originador o patrocinador) | 3.2.7.7.2 |

| Plantilla | Reglamento Delegado sobre valoración prudente (EBA/RTS/2014/06) | Apartado IRP |

|---|---|---|

| Ajuste de valoración prudente | 3.3.4.2.1 | |

| Plantilla | Directrices relativas a la divulgación del ratio de cobertura de liquidez (LCR) (EBA/GL/2017/01) | Apartado IRP |

|---|---|---|

| EU LIQ1 | Plantilla para la comunicación de la LCR | 3.7.5 |

| Plantilla | Activos con cargas y sin cargas – Reglamento Delegado (UE) 2017/2295 de la Comisión | Apartado IRP |

|---|---|---|

| Plantilla A | Activos con cargas y sin cargas | 3.7.6 |

| Plantilla B | Garantías reales recibidas | 3.7.6 |

| Plantilla C | Fuentes de cargas | 3.7.6 |

| Plantilla | Ratio de apalancamiento - Reglamento de Ejecución (UE) 2016/200 de la Comisión | Apartado IRP |

|---|---|---|

| LRSum | Resumen de la conciliación de los activos contables y las exposiciones correspondientes a el Ratio de Apalancamiento | 4.1 |

| LRCom | Cuadro divulgativo común de la Ratio de Apalancamiento | Anexos Pilar 3 |

| LRSpl | Desglose de exposiciones dentro de balance | Anexos Pilar 3 |

| Plantilla | Directrices relativas a la divulgación de información sobre la política de remuneración (EBA/GL/2015/22) | Apartado IRP |

|---|---|---|

| Remuneraciones del Colectivo Identificado durante el ejercicio 2019 | 5.8 | |

| Remuneraciones extraordinarias del Colectivo Identificado durante el ejercicio 2019 | 5.8 | |

| Remuneración variable diferida proveniente de ejercicios anteriores a 2019 | 5.8 | |

| Remuneraciones del Colectivo Identificado en el ejercicio 2019 por áreas de actividad | 5.8 | |

| Número de personas con retribución total superior a 1 millón de euros en el ejercicio 2019 | 5.8 | |

Composición del capital

Requerimientos de capital regulatorio

De acuerdo al artículo 92 de la CRR, se establece que las entidades de crédito deben mantener en todo momento los siguientes requisitos de fondos propios:

- a) Ratio de capital de nivel 1 ordinario del 4,5%, obtenido como el nivel de capital 1 ordinario expresado en porcentaje sobre el importe total de los activos ponderados por riesgo.

- b) Ratio de capital de nivel 1 del 6%, obtenido como el nivel de capital 1 expresado en porcentaje sobre el importe total de los activos ponderados por riesgo.

- c) Ratio total de capital del 8%, obtenido como los fondos propios expresados en porcentaje sobre el importe total de los activos ponderados por riesgo.

Sin perjuicio de la aplicación del requisito de Pilar 1, la CRD IV contempla la posibilidad de que las autoridades competentes exijan a las entidades de crédito mantener unos fondos propios superiores a los requisitos de Pilar 1 para cubrir riesgos adicionales a los ya cubiertos por el requisito de Pilar 1 (esta potestad de la autoridad competente se conoce comúnmente como “Pilar 2”).

Adicionalmente, a partir de 2016 y de acuerdo a la CRD IV, las entidades de crédito deben cumplir en todo momento con el requisito combinado de colchones de capital. Este requisito de capital adicional ha introducido cinco nuevos colchones de capital: (i) el colchón de conservación de capital, (ii) el colchón para entidades de importancia sistémica mundial (colchón EISM, o colchón “G-SIB” por sus siglas en inglés), (iii) el colchón de capital anticíclico específico de cada entidad, (iv) el colchón para otras entidades de importancia sistémica (colchón “OEIS”, o colchón “D-SIB” por sus siglas en inglés) y (v) el colchón contra riesgos sistémicos. El requisito combinado de colchones de capital deberá ser satisfecho con capital de nivel 1 ordinario (“CET1”) adicional al previsto tanto para cumplir con el requisito mínimo de capital de “Pilar 1” como el de “Pilar 2”.

Tanto el colchón de conservación de capital como el colchón EISM (cuando proceda) serán de aplicación para las entidades de crédito ya que establece un porcentaje superior al 0%.

El colchón para entidades de importancia sistémica mundial resulta de aplicación a aquellas entidades incluidas en el listado de entidades de importancia sistémica mundial (“G-SIBs”), cuya actualización se realiza anualmente por el Financial Stability Board (“FSB”). Dado que, desde noviembre 2015 (con efecto 1 de enero 2017) BBVA no aparece en dicho listado, el colchón G-SIB no es de aplicación en BBVA.

Para más detalle sobre los indicadores cuantitativos para la evaluación de las entidades de importancia sistémica global acceda al documento “Información G-SIBs” del apartado de Accionistas e Inversores / Información Financiera de la web del Grupo.

El Banco de España posee una amplia discrecionalidad en lo que respecta al colchón de capital anticíclico específico de cada entidad, al colchón para otras entidades de importancia sistémica (aquellas entidades consideradas de importancia sistémica local, “D-SIB”) y al colchón contra riesgos sistémicos (previsto para prevenir o evitar riesgos sistémicos o macroprudenciales). Con la entrada en vigor el 4 de noviembre de 2014 del Mecanismo Único de Supervisión (“MUS”), el Banco Central Europeo (“BCE”) posee la facultad de emitir recomendaciones a este respecto.

En diciembre de 2015, el Banco de España acordó fijar el porcentaje del colchón de capital anticíclico aplicable a las exposiciones crediticias en España en el 0% a partir del 1 de enero de 2016. Estos porcentajes se revisan trimestralmente, habiendo decidido el Banco de España en diciembre de 2019 mantener el colchón de capital anticíclico en el 0% para el primer trimestre de 2020.

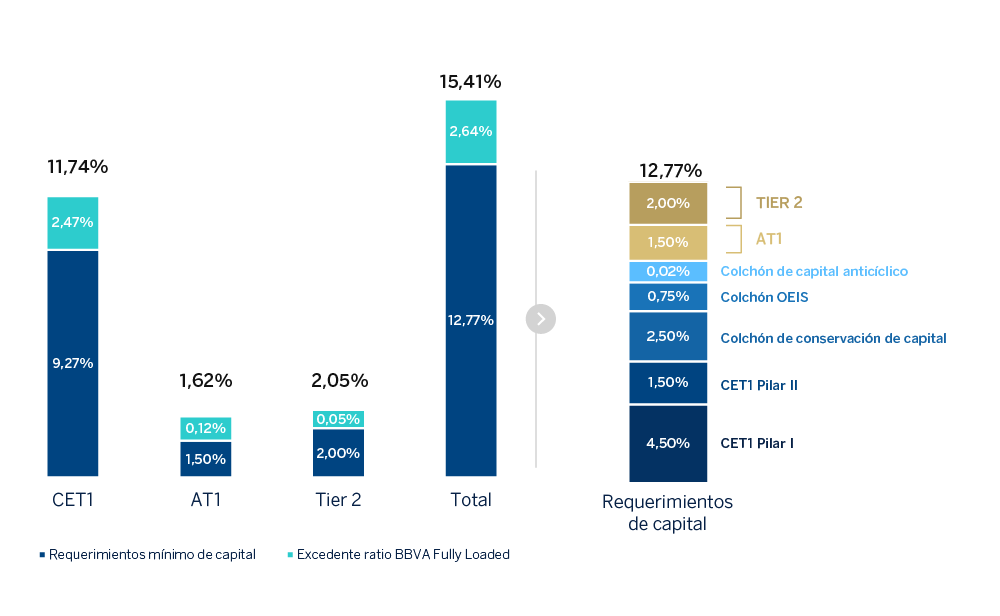

Como resultado del proceso de revisión y evaluación supervisora (SREP, en sus siglas en inglés) llevado a cabo por el BCE, BBVA ha recibido en diciembre de 2019 una comunicación del BCE de la que resulta la exigencia de mantener, a partir del 1 de enero de 2020 un ratio phased-in y fully loaded de (i) CET1 de 9,27% a nivel consolidado y 8,53% a nivel individual y (ii) un ratio de capital total del 12,77% a nivel consolidado y del 12,03% a nivel individual.

El requerimiento de capital total consolidado incluye: i) el requerimiento mínimo de capital de nivel 1 ordinario (CET1) de Pilar 1 de (4,5%); ii) el requerimiento de capital de nivel 1 adicional (AT1) de Pilar 1 (1,5%); iii) el requerimiento de capital de nivel 2 (Tier 2) de Pilar 1 (2%); iv) el requerimiento de CET1 de Pilar 2 (1,5%), que se mantiene en el mismo nivel que el establecido tras el último SREP; v) el colchón de conservación de capital (2,5% de CET1); vi) el colchón de capital de Otras Entidades de Importancia Sistémica (OEIS) (0,75% de CET1); y vii) el colchón de capital anticíclico del 0,02% en términos de CET1).

Requerimientos de capital (Fully loaded)

A 31 de diciembre de 2019, BBVA mantiene a nivel consolidado un ratio CET 1 y ratio total fully loaded de 11,74% y 15,41 %, respectivamente, (en términos phased-in, CET 1 y ratio total de 11,98% y 15,92%, respectivamente) habiendo reforzado su posición de capital de Grupo en el año.

Ratio de apalancamiento

Con el objetivo de proveer al sistema financiero de una métrica que sirva de backstop a los niveles de capital, independientemente del riesgo de crédito, se ha incorporado en Basilea III y traspuesto a la normativa de solvencia una medida complementaria al resto de indicadores de capital. Esta medida, el ratio de apalancamiento, permite estimar el porcentaje de los activos y partidas fuera de balance que están financiados con capital de nivel 1.

Aunque el valor contable de los activos utilizados en este ratio se ajusta para reflejar el apalancamiento actual o potencial de la entidad con una posición de balance determinada, el ratio de apalancamiento pretende ser una medida objetiva que sea reconciliable con los Estados Financieros.

A 31 de diciembre de 2019, el Grupo alcanza un ratio de apalancamiento de 6,68 % fully loaded siendo el ratio phased-in 6,80%, por encima del ratio mínimo requerido de un 3% y que sigue comparando muy favorablemente con el resto de su Peer Group.

2 Estas directrices sustituyen a las plantillas EU CR1-D Antigüedad de las exposiciones vencidas y EU CR1-E Exposiciones dudosas y exposiciones reestructuradas y refinanciadas recogidas en las Directrices sobre los requisitos de divulgación de información con arreglo a la Parte Octava de la CRR (EBA/GL/2016/11)