Aspectos destacados

Resultados

- En el período enero-septiembre del 2019, se mantiene el crecimiento generalizado de los ingresos de carácter más recurrente, con una evolución positiva en términos de margen de intereses en la mayor parte de las áreas de negocio.

- Se mantiene la tendencia de contención de los gastos de explotación y de mejora del ratio de eficiencia con respecto al mismo período del año previo.

- Como consecuencia de lo anterior, el margen neto presentó un crecimiento del 4,8% en términos interanuales.

- El deterioro de activos financieros se incrementó un 12,7% interanual como consecuencia principalmente de las mayores necesidades de provisión en Estados Unidos.

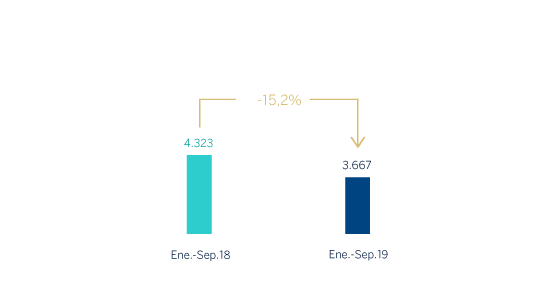

- Finalmente, el resultado atribuido se situó en 3.667 millones de euros, un 15,2% menos que en el período enero-septiembre del 2018. Si se excluye de la comparativa interanual el resultado de operaciones corporativas del 2018, el resultado atribuido cerró a septiembre del 2019 en línea con el del mismo período del año anterior.

Resultado atribuido al Grupo (Millones de euros)

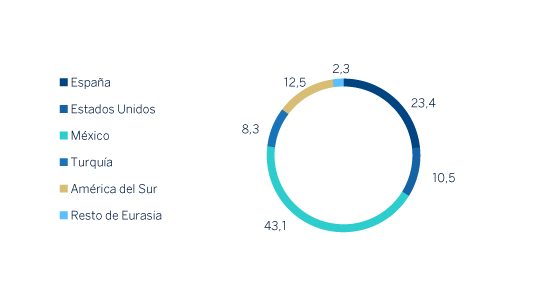

Composición del resultado atribuido (1) (Porcentaje. Ene.-Sep. 19)

(1) No incluye el Centro Corporativo.

Balance y actividad

- Al 30 de septiembre del 2019, la cifra de préstamos y anticipos a la clientela (bruto) registró un crecimiento del 1,3% con respecto al 31 de diciembre del 2018, con incrementos en las áreas de negocio de México y, en menor medida, en América del Sur y Resto de Eurasia.

- Buen desempeño de los recursos de clientes (+2,3% con respecto al 31 de diciembre del 2018) gracias a la evolución de los depósitos a la vista, fondos de inversión y fondos de pensiones.

Solvencia

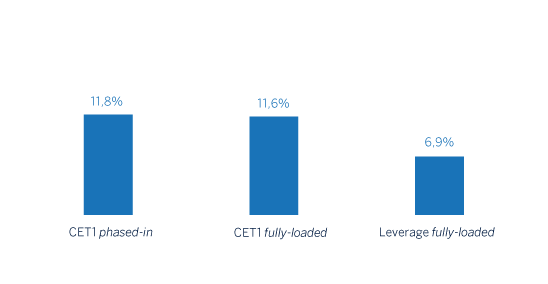

- El ratio CET 1 fully-loaded se situó en el 11,6% al 30 de septiembre del 2019, +22 puntos básicos en los primeros nueve meses del año por la recurrente generación de capital orgánica. Así, este ratio mantiene su posicionamiento en el rango de capital objetivo definido para el Grupo.

Ratios de capital y leverage (Porcentaje a 30-09-19)

Gestión del riesgo

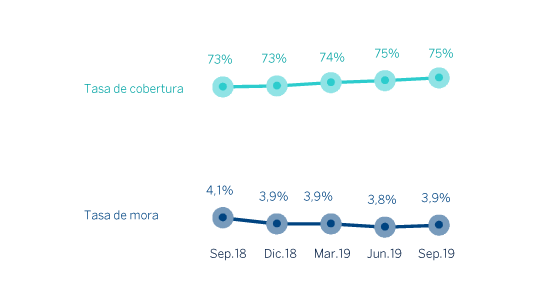

- Comportamiento positivo de las métricas de riesgo. Los riesgos dudosos se mantuvieron planos entre enero y septiembre del 2019. La tasa de mora se situó en el 3,9%, la tasa de cobertura en el 75% al 30 de septiembre del 2019, y el coste de riesgo en el 1,01%.

Tasas de mora y cobertura (Porcentaje)

Transformación

- La unificación de la marca BBVA en todos los países en los que BBVA está presente, anunciada en junio del 2019 es ya una realidad visible en la mayoría de los entornos digitales y físicos del Grupo.

- Continúa el aumento de la base de clientes digitales y móviles del Grupo así como de las ventas digitales.

Clientes digitales y móviles (Millones)

Dividendos

- El 15 de octubre se procedió al pago en efectivo de una cantidad a cuenta del dividendo del ejercicio 2019 por un importe bruto de 0,10 euros por acción, acordado en el Consejo de Administración de BBVA que se celebró el 2 de octubre.

Otros temas de interés

- El 7 de agosto del 2019, BBVA alcanzó un acuerdo con Banco GNB Paraguay S.A., para la venta de su participación accionarial, directa e indirecta, en la entidad Banco Bilbao Vizcaya Argentaria Paraguay, S.A. (en adelante BBVA Paraguay) y que asciende al 100% de su capital social. Como resultado de lo anterior, todas las partidas del balance de BBVA Paraguay se han reclasificado en la categoría de `Activos (pasivos) no corrientes y grupos enajenables de elementos clasificados como mantenidos para la venta´ (en adelante AyPNCV).

- El 1 de enero del 2019, entró en vigor la NIIF 16 ‘Arrendamientos’, que requiere que el arrendatario reconozca los activos y pasivos derivados de los derechos y obligaciones de los contratos de arrendamiento. Los principales impactos son el reconocimiento de un activo por el derecho de uso y de un pasivo por las obligaciones de pago futuros. El impacto de la primera implantación fue de 3.419 y 3.472 millones de euros, respectivamente, con un efecto de -11 puntos básicos en el ratio CET1 de capital.

- Con el fin de que la información del ejercicio 2019 sea comparable con la del 2018, se ha procedido a reexpresar los balances, las cuentas de resultados y los ratios de los tres primeros trimestres del ejercicio 2018 del Grupo y del área de negocio de América del Sur, para recoger los impactos de la hiperinflación en Argentina como consecuencia de la aplicación de la NIC 29 ‘Información financiera en economías hiperinflacionarias’. Este impacto se registró por primera vez en el tercer trimestre del 2018, pero con efectos contables al 1 de enero del 2018.