España

Claves

- Significativo crecimiento del margen de intereses

- Mejora del ratio de eficiencia

- El coste de riesgo continúa en niveles bajos, en línea con el trimestre previo

Actividad (1) (Variación respecto al 31-12-22)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

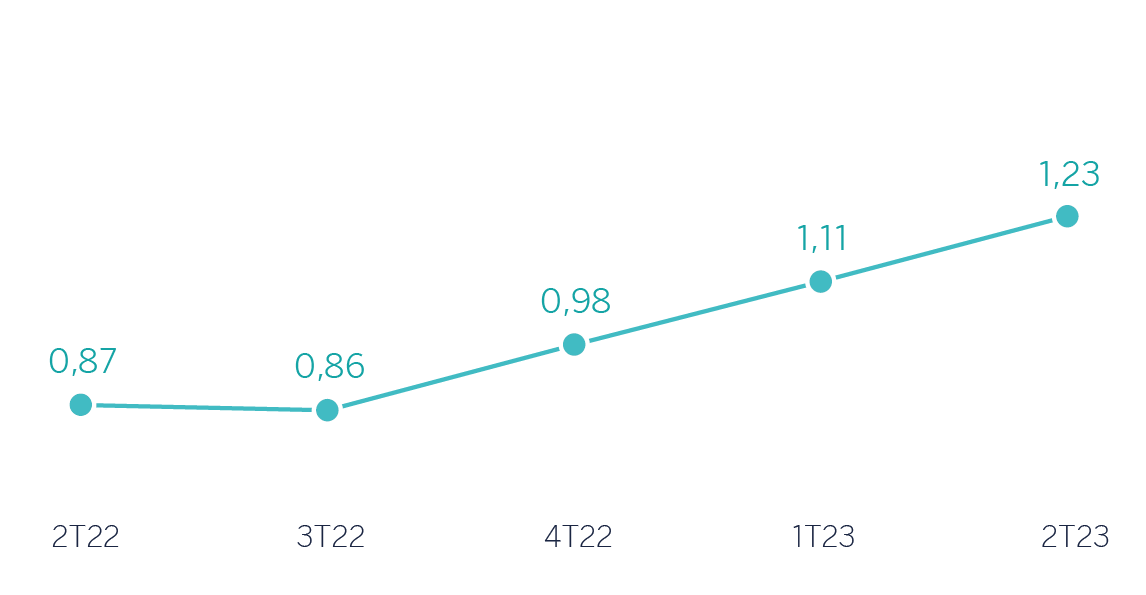

Margen de intereses sobre Activos totales medios (Porcentaje)

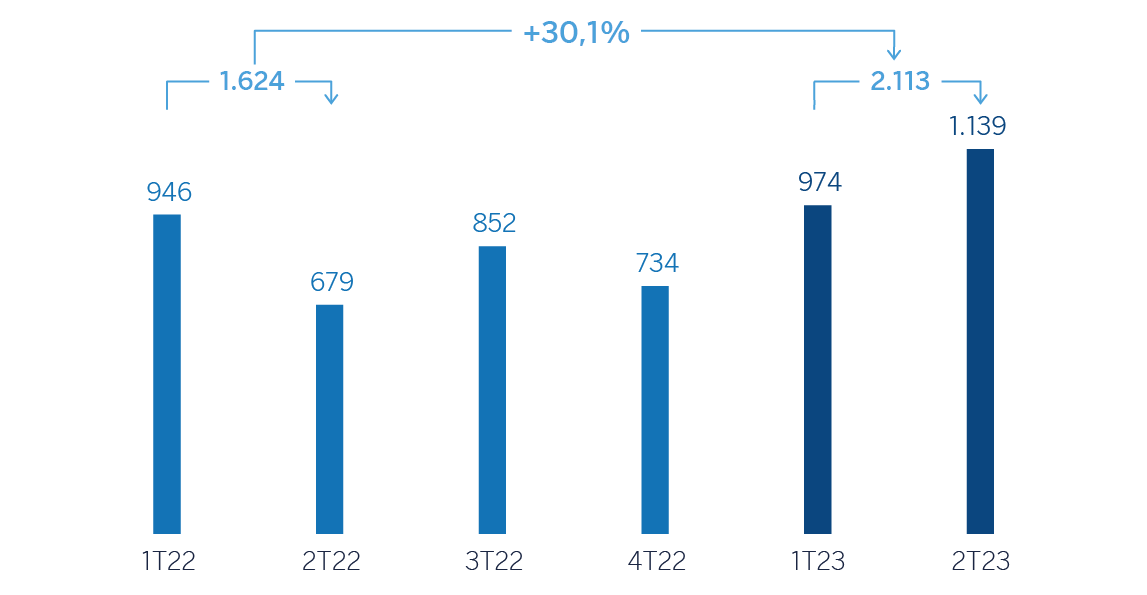

Margen neto (Millones de euros)

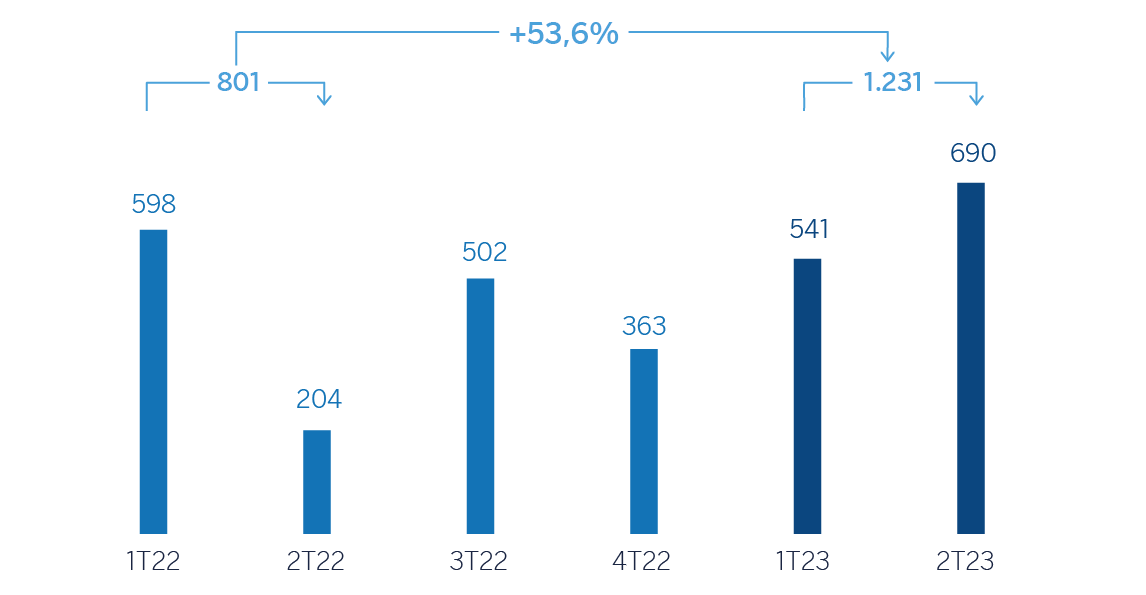

Resultado atribuido (Millones de euros)

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Sem. 23 | ∆% | 1er Sem. 22 (1) |

|---|---|---|---|

| Margen de intereses | 2.544 | 44,7 | 1.758 |

| Comisiones netas | 1.093 | (1,5) | 1.110 |

| Resultados de operaciones financieras | 218 | (24,4) | 288 |

| Otros ingresos y cargas de explotación | (224) | 112,1 | (106) |

| De los que: Actividad de seguros | 192 | 5,9 | 181 |

| Margen bruto | 3.630 | 19,0 | 3.050 |

| Gastos de explotación | (1.517) | 6,4 | (1.425) |

| Gastos de personal | (857) | 11,5 | (768) |

| Otros gastos de administración | (470) | 4,9 | (448) |

| Amortización | (190) | (9,0) | (209) |

| Margen neto | 2.113 | 30,1 | 1.624 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (240) | 24,4 | (193) |

| Provisiones o reversión de provisiones y otros resultados | (51) | 89,9 | (27) |

| Resultado antes de impuestos | 1.821 | 29,7 | 1.404 |

| Impuesto sobre beneficios | (589) | 47,4 | (400) |

| Resultado del ejercicio | 1.232 | 22,7 | 1.005 |

| Minoritarios | (1) | (37,9) | (2) |

| Resultado atribuido excluyendo impactos no recurrentes | 1.231 | 22,8 | 1.003 |

| Impacto neto de la compra de oficinas en España | - | - | (201) |

| Resultado atribuido | 1.231 | 53,6 | 801 |

| Balances | 30-06-23 | ∆% | 31-12-22 (1) |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 39.190 | (20,3) | 49.185 |

| Activos financieros a valor razonable | 153.651 | 21,5 | 126.413 |

| De los que: Préstamos y anticipos | 64.946 | 54,9 | 41.926 |

| Activos financieros a coste amortizado | 210.405 | 2,9 | 204.528 |

| De los que: Préstamos y anticipos a la clientela | 173.944 | 0,0 | 173.971 |

| Posiciones inter-áreas activo | 39.924 | 2,6 | 38.924 |

| Activos tangibles | 2.919 | (2,4) | 2.990 |

| Otros activos | 6.270 | 23,5 | 5.076 |

| Total activo/pasivo | 452.360 | 5,9 | 427.116 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 117.618 | 39,0 | 84.619 |

| Depósitos de bancos centrales y entidades de crédito | 41.559 | (19,6) | 51.702 |

| Depósitos de la clientela | 214.276 | (3,1) | 221.019 |

| Valores representativos de deuda emitidos | 46.697 | 14,5 | 40.782 |

| Posiciones inter-áreas pasivo | - | - | - |

| Otros pasivos | 17.813 | 12,2 | 15.870 |

| Dotación de capital regulatorio | 14.397 | 9,7 | 13.124 |

| Indicadores relevantes y de gestión | 30-06-23 | ∆% | 31-12-22 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 170.715 | (0,3) | 171.209 |

| Riesgos dudosos | 8.058 | 2,1 | 7.891 |

| Depósitos de clientes en gestión (3) | 213.080 | (3,2) | 220.140 |

| Recursos fuera de balance (4) | 92.848 | 7,0 | 86.759 |

| Activos ponderados por riesgo | 116.767 | 2,0 | 114.474 |

| Ratio de eficiencia (%) | 41,8 | 47,5 | |

| Tasa de mora (%) | 4,0 | 3,9 | |

| Tasa de cobertura (%) | 57 | 61 | |

| Coste de riesgo (%) | 0,27 | 0,28 |

(1) Saldos reexpresados por aplicación de la NIIF17 - Contratos de seguro.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, carteras gestionadas y fondos de pensiones.

Entorno macroeconómico y sectorial

Según la última estimación de BBVA Research, el crecimiento del PIB se moderaría desde el 5,5% en 2022 hasta alrededor del 2,4% en 2023, una previsión 80 puntos básicos por encima de la anterior, fundamentalmente debido a la significativa reducción de los precios energéticos y el dinamismo de la actividad económica, en particular de las exportaciones de servicios, en los últimos meses. Asimismo, el crecimiento seguiría moderándose hacia delante, en línea con las perspectivas de condiciones monetarias más restrictivas y de desaceleración del crecimiento global y europeo. La inflación anual, que cerró 2022 en el 5,7%, se ha moderado hasta el 1,9% en junio, favorecida por menores precios energéticos y efectos base favorables. Se prevé que aumentará moderadamente en la segunda mitad del año y promediará alrededor del 3,5% en 2023, por encima del objetivo de 2% del BCE.

En cuanto al sistema bancario, con datos a cierre de abril de 2023, el volumen de crédito al sector privado disminuyó un 1,8% interanual. A cierre de abril el crédito a familias creció ligeramente (1,1% interanual) y el de empresas registró pequeñas caídas del 0,6% con respecto a abril de 2022. Los depósitos de la clientela se redujeron ligeramente (-0,5% interanual con datos a cierre de abril de 2023), debido a la caída de los depósitos a la vista (-2,6%) que no pudo ser compensado con el crecimiento de los depósitos a plazo (+28,2% interanual). La tasa de mora continuó disminuyendo, hasta situarse en el 3,55% en abril de 2023, 64 puntos básicos por debajo del dato a cierre de abril de 2022. Adicionalmente, señalar que el sistema mantiene holgados niveles de solvencia y liquidez.

Actividad

Lo más relevante de la evolución de la actividad del área durante el primer semestre de 2023 ha sido:

- Los saldos de inversión crediticia se situaron en línea con el cierre de diciembre (-0,3%), resultado del dinamismo de los créditos al sector público (+22,9%), del consumo (+0,8%, incluyendo tarjetas de crédito) y de los préstamos a empresas (+1,8%), compensados por las cancelaciones hipotecarias realizadas por algunos clientes, y de los menores créditos a grandes corporaciones (-4,8%).

- Los recursos totales de la clientela también registraron estabilidad (-0,3%), resultado de los menores saldos de los depósitos a la vista (-4,6%), parcialmente compensado por los recursos fuera de balance (fondos de inversión y de pensiones), que se incrementaron un 7,0% favorecido principalmente por las aportaciones netas realizadas en el semestre.

Lo más relevante de la evolución de la actividad del área durante el segundo trimestre de 2023 ha sido:

- La inversión crediticia registró un ligero incremento entre abril y junio (+0,9%). El crecimiento de los créditos al sector público (+18,7%), al consumo (+2,3%, incluyendo tarjetas de crédito) y a empresas medianas (+1,0%) lograron compensar el desapalancamiento de los créditos a grandes corporaciones (-3,3%) y de los préstamos hipotecarios (-1,1%).

- En calidad crediticia, la tasa de mora registró un incremento de 15 puntos básicos con respecto al trimestre anterior y se sitúa en el 4,0% debido principalmente a las mayores entradas en mora en carteras minoristas, con un volumen reducido de pases a fallidos, en comparación con el trimestre precedente. La tasa de cobertura, descendió en el trimestre, hasta situarse en el 57% debido principalmente al ya mencionado mayor volumen de entradas en mora.

- Los recursos totales de la clientela se incrementaron en el trimestre (+0,7%) con un comportamiento dispar de los recursos en balance y fuera del mismo. Los depósitos de la clientela permanecieron planos en el trimestre (-0,1%), mientras los recursos fuera de balance (fondos de inversión y de pensiones) se incrementaron un 2,5% favorecidos principalmente por el volumen de las aportaciones netas del trimestre y, en menor medida, por el efecto positivo de la evolución de los mercados.

Resultados

España generó un resultado atribuido de 1.231 millones de euros en primer semestre del año 2023, un 53,6% por encima del resultado alcanzado en el mismo periodo del año anterior, gracias al dinamismo del margen de intereses, que impulsó el crecimiento del margen bruto.

Lo más destacado de la evolución interanual de la cuenta de resultados del área a cierre de junio de 2023 ha sido:

- El margen de intereses se incrementó un 44,7% y continúa beneficiándose de la mejora del diferencial de la clientela derivada de las subidas de tipos de interés.

- Las comisiones se situaron ligeramente por debajo del mismo periodo del año anterior, resultado de una menor aportación de las comisiones de servicios bancarios.

- Disminución de la aportación interanual del ROF (-24,4%), debido en parte a la menor contribución de Global Markets y de menores ventas de cartera.

- La línea de otros ingresos y cargas de explotación compara negativamente con el mismo periodo del año anterior, debido al registro en esta línea de 225 millones de euros, correspondientes al importe total anual estimado del gravamen temporal de entidades de crédito y establecimientos financieros de crédito. Por su parte, la contribución al FUR resultó inferior a la registrada en el primer semestre del año anterior y el desempeño del negocio de seguros evolucionó favorablemente.

- Crecimiento de los gastos de explotación (+6,4%), tanto en personal por mayor retribución fija, con medidas adicionales que mejoran las del acuerdo de subida salarial sectorial, como en generales, resultado de la inflación, destacando los mayores gastos en informática.

- Por su parte, el margen bruto se incrementó un 19,0%, muy por encima del ritmo de crecimiento de los gastos. Así, el ratio de eficiencia se situó en el 41,8%, con una mejora de 495 puntos básicos en los últimos doce meses.

- El deterioro de activos financieros se incrementó un 24,4%, debido al buen comportamiento del subyacente, apoyado por el registro de algunos elementos positivos no recurrentes, todo ello en la primera mitad de 2022. Como resultado de lo anterior, el coste de riesgo acumulado a cierre de junio de 2023 se sitúo en el 0,27%, en línea con el acumulado a cierre del trimestre anterior.

- La partida de provisiones y otros resultados cerró el primer semestre de 2023 en -51 millones de euros.

En el segundo trimestre de 2023, España generó un resultado atribuido de 690 millones de euros, lo que supone un crecimiento del 27,6% con respecto al trimestre precedente, favorecido especialmente por la evolución del margen de intereses (+15,0%). Además de lo anterior, las comisiones registraron un crecimiento entre abril y junio (+4,0%), compensado con un menor ROF. Por su parte, la línea de otros ingresos y cargas de explotación cerró en los mismos términos que el trimestre precedente, destacando este trimestre la aportación al FUR y, en el trimestre anterior, el registro del gravamen a las entidades de crédito y establecimientos financieros de crédito. En la parte baja de la cuenta, los gastos se incrementaron ligeramente (+1,5%), muy por debajo del margen bruto (+10,3%), por lo que mejora notablemente el ratio de eficiencia trimestral. Por último, se incrementaron las provisiones, para fondos especiales y para riesgos y compromisos contingentes.