En el cuarto trimestre del 2011, el margen de intereses del Grupo vuelve a ascender por cuarto trimestre consecutivo, situándose en los 3.485 millones de euros, es decir, un 6,0% más que en el trimestre pasado y un 11,0% por encima del obtenido en el mismo período del año anterior. Dicho margen alcanza, pues, su nivel máximo desde junio de 2010, momento previo al inicio del encarecimiento del pasivo en España. Este resultado se ve favorecido por varios factores: el aumento del volumen de actividad en los países emergentes, la aportación de Garanti (mayor en este trimestre e inexistente doce meses atrás) y la adecuada gestión de diferenciales efectuada. En el acumulado, el margen de intereses registra un importe de 13.160 millones, apenas un 1,2% por debajo del conseguido en 2010, pero un 1,0% por encima si se excluye el impacto de las divisas.

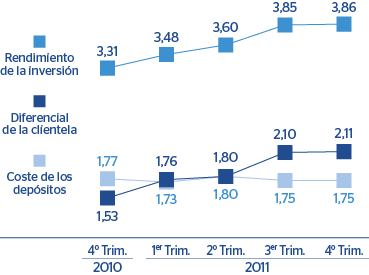

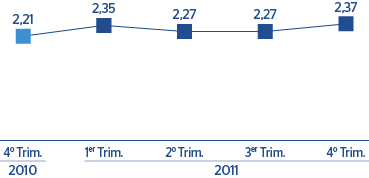

La excelente defensa de los diferenciales que el Grupo viene llevando a cabo se pone de manifiesto en todas las geografías. En este sentido, en el sector residente del área euro, en el cuarto trimestre, el rendimiento de la inversión vuelve a subir de 1 punto básico hasta cerrar el año en el 3,86%. Lo anterior se debe a las progresivas repreciaciones de la cartera de préstamos y a los diferenciales positivos de la nueva producción. Por su parte, el coste de los recursos permanece en el 1,75%. Como consecuencia, el diferencial de la clientela sigue avanzando desde el 2,10% del tercer trimestre hasta el 2,11% al cierre de 2011.

En México, los tipos de interés interbancarios han estado situados prácticamente en los mismos niveles durante todo el año 2011. Sin embargo, el rendimiento de la inversión vuelve a aumentar en el trimestre 18 puntos básicos, una vez más, gracias a la buena evolución de la facturación, sobre todo, en consumo y tarjetas, y cierra el ejercicio en el 13,28%. En cuanto al coste de los depósitos, baja 13 puntos básicos en el mismo período, por lo que alcanza el 1,84%. En conclusión, el diferencial de la clientela asciende al 11,45% (11,14% en el trimestre previo) y el margen de intereses acumulado del área avanza un 7,2% interanual a tipo de cambio constante, acelerando, trimestre a trimestre, su tasa de crecimiento interanual.

El margen de intereses en América del Sur sigue manteniendo altas tasas de crecimiento interanual (+31,6% sin el efecto de las divisas). El dinamismo de la actividad, junto con la excelente defensa de los diferenciales efectuada por el área, explican esta positiva trayectoria.

Finalmente, la franquicia de Estados Unidos continúa mostrando una elevada resistencia del margen de intereses trimestral a tipo de cambio constante. Y esto es muy significativo si se tiene en cuenta el progresivo cambio de composición de la cartera crediticia hacia rúbricas de menor riesgo y, por tanto, de diferencial más estrecho. En conclusión, dicha resistencia es fruto de una adecuada gestión del spread de la clientela.