La acción

La economía global se está viendo fuertemente afectada por la pandemia de COVID-19. Factores de oferta, de demanda y financieros causaron una caída del PIB sin precedentes en la primera mitad de 2020. Apoyado por medidas decididas de política fiscal y monetaria, así como por un mayor control de la expansión del virus, el crecimiento global rebotó más de lo esperado en el tercer trimestre, antes de moderarse en el cuarto, cuando el número de contagios volvió a aumentar en muchas regiones, principalmente en Estados Unidos y Europa. En cuanto al 2021, se espera que la evolución desfavorable de la pandemia afecte negativamente la actividad en el corto plazo y que nuevos estímulos fiscales y monetarios, así como la inoculación de las vacunas contra el coronavirus, respalden la recuperación a partir de mediados del año.

Tras los masivos estímulos fiscales y monetarios para apoyar la actividad económica y reducir las tensiones financieras, la deuda pública se ha incrementado de forma generalizada, y los tipos de interés se han recortado y se sitúan ahora en niveles históricamente bajos. Es posible que sean necesarias medidas contracíclicas adicionales. Asimismo, no se espera una reducción significativa de los estímulos actuales, al menos hasta que la recuperación se consolide.

Las tensiones en los mercados financieros se moderaron rápidamente desde el final de marzo de 2020, tras las decisivas acciones de los principales bancos centrales y los paquetes fiscales anunciados en muchos países.

En los últimos meses, los mercados han mostrado una relativa estabilidad y, en ciertos momentos, movimientos de toma de riesgo. Asimismo, los avances relacionados con el desarrollo de vacunas contra el COVID-19 y las perspectivas de

recuperación económica deberían allanar el camino para que hacia delante la volatilidad financiera se mantenga, en general, en niveles relativamente acotados.

BBVA Research estima que el PIB mundial se contrajo alrededor de un 2,6% en 2020 y que se expandirá en torno al 5,3% en 2021 y al 4,1% en 2022. La recuperación de la actividad será gradual y heterogénea entre países.

Asimismo, diversos factores epidemiológicos, financieros y geopolíticos mantienen la incertidumbre excepcionalmente elevada.

En cuanto al sistema bancario, en un entorno en el que durante varios meses gran parte de la actividad económica ha estado paralizada, los servicios que provee han jugado un papel esencial, fundamentalmente por dos motivos: en primer lugar, las entidades bancarias han garantizado el correcto funcionamiento de los cobros y pagos de las familias y las empresas, contribuyendo de esta forma al mantenimiento de la actividad económica; en segundo lugar, la concesión de nuevo crédito o la renovación de créditos ya existentes reduce el impacto de la desaceleración económica en los ingresos de los hogares y empresas. El apoyo prestado por los bancos durante los meses de confinamiento y las garantías públicas han sido fundamentales para suavizar el impacto de la crisis en la liquidez y solvencia de las empresas, por lo que la banca se ha convertido en la principal fuente de financiación para la mayoría de ellas.

En términos de rentabilidad, la banca europea y española han sufrido un deterioro, debido principalmente a que muchas entidades registraron fuertes dotaciones por deterioro de activos financieros en los primeros dos trimestres de 2020 a consecuencia del deterioro del entorno macroeconómico tras la irrupción de la pandemia. Los niveles de rentabilidad antes de la pandemia seguían lejos de los niveles previos a la crisis financiera anterior, lo que se suma a la acumulación de capital que han realizado desde la crisis precedente y al entorno de muy bajos tipos de interés en el que nos encontramos desde hace varios años. No obstante, las entidades bancarias afrontan esta coyuntura en una situación saneada y con una solvencia que no ha dejado de aumentar desde la crisis de 2008, con unos colchones de capital y liquidez reforzados y, por tanto, con mayor capacidad para prestar.

En un año bursátil claramente marcado por la evolución de la pandemia, los principales índices han mostrado un comportamiento mixto en el año 2020. En Europa, el índice Stoxx Europe 600 cayó ligeramente en el año, un -4,0%, y en España el Ibex 35 retrocedió un -15,5%. En Estados Unidos, el índice S&P 500 mostró una recuperación más rápida y se revalorizó un +16,3% en el período.

Por lo que se refiere a los índices del sector bancario, su evolución en el año ha sido peor que la de los índices generales. En Europa, el índice Stoxx Europe 600 Banks, que incluye a los bancos del Reino Unido, y el Euro Stoxx Banks, índice de bancos de la Eurozona, retrocedieron un -24,5% y -23,7% respectivamente, mientras que en Estados Unidos, el índice sectorial S&P Regional Banks descendió un -10,6% en el período.

Por su parte, la cotización de la acción BBVA retrocedió un -19,0% en el año, con una caída inferior a la del sector bancario en España (el índice Ibex 35 Banks cayó un -27,3%) y cerró el mes de diciembre en 4,04 euros.

Evolución de la acción

BBVA comparada con los índices europeos (índice base 100=31-12-19)

BBVA

Stoxx Europe 600

Stoxx Banks

La acción y ratios bursátiles

| 31-12-20 | 31-12-19 | |

|---|---|---|

| Número de accionistas | 879.226 | 874.148 |

| Número de acciones (millones) | 6.668 | 6.668 |

| Cotización última (euros) | 4,04 | 4,98 |

| Valor contable por acción (euros) | 6,70 | 7,32 |

| Valor contable tangible por acción (euros) | 6,05 | 6,27 |

| Capitalización bursátil (millones de euros) | 26.905 | 33.226 |

| Rentabilidad por dividendo (dividendo/precio; %) (1) | 4,0 | 5,2 |

(1) Calculada a partir de la remuneración al accionista de los últimos doce meses naturales dividida entre el precio de cierre del período.

En lo que respecta a la remuneración al accionista, el Banco Central Europeo (en adelante BCE) aprobó el 15 de diciembre de 2020, dada la persistente incertidumbre sobre el impacto económico de la pandemia COVID-19, una nueva recomendación que se mantendrá hasta finales de septiembre de 2021, derogando la recomendación anterior. La decisión continúa en la línea de recomendar a las entidades de crédito el ejercicio de una extremada prudencia en la distribución de beneficios, bien vía reparto de dividendos, bien mediante la recompra de acciones, de manera que esta remuneración se mantenga por debajo del 15% del beneficio acumulado en los ejercicios 2019 y 2020 y, en todo caso, no supere 20 puntos básicos del capital ordinario de nivel 1 (CET 1).

Siguiendo la mencionada recomendación, está previsto someter a la consideración de los órganos de gobierno correspondientes la intención de distribuir entre sus accionistas 0,059 euros brutos por acción, con un importe máximo distribuido de aproximadamente 393 millones de euros, correspondiente al 15% del beneficio consolidado de 2020 (excluidos, entre otros, el deterioro del fondo de comercio de Estados Unidos, el resultado de operaciones corporativas y la remuneración de los instrumentos de capital de nivel 1 adicional AT1), siguiendo la recomendación del BCE.

A 31 de diciembre de 2020, el número de acciones de BBVA era de 6.668 millones y el número de accionistas alcanzaba los 879.226. Por tipo de inversor, el 57,18% del capital pertenecía a inversores institucionales y el 42,82% restante estaba en manos de accionistas retail.

Los títulos de la acción BBVA forman parte de los principales índices bursátiles, entre los que se encuentran el Ibex 35 y el Stoxx Europe 600, con unas ponderaciones del 6,34% y 0,31% respectivamente a cierre de 2020. También forman parte de varios índices sectoriales, entre los que destacan el Stoxx Europe 600 Banks, que incluye el Reino Unido, con un peso del 4,63%, y el índice de la eurozona Euro Stoxx Banks con un peso del 8,58%.

Por último, BBVA está presente en varios índices de sostenibilidad a nivel internacional o índices ESG (Environmental, Social and Governance), que evalúan el desempeño de las empresas en estas materias.

Información del Grupo

El Grupo BBVA generó un resultado atribuido de 1.305 millones de euros durante 2020, en un año marcado por varios factores con impacto en la cuenta de resultados:

- En primer lugar, la irrupción de la pandemia de COVID-19, cuyos principales impactos fueron el incremento en el deterioro de activos financieros y mayores dotaciones a provisiones.

- En segundo lugar, el deterioro en el fondo de comercio de Estados Unidos realizado en el primer trimestre de 2020 por un importe de 2.084 millones de euros, motivado igualmente por la pandemia. En relación a este área de negocio, se detalla en la sección “Otra información relevante” el acuerdo de venta que ha alcanzado el Grupo. Cabe resaltar que los resultados del Grupo se muestran con una visión de gestión en el presente informe, es decir, con el área de negocio de Estados Unidos en continuidad. Con esta visión de gestión se está presentando la información financiera a la Alta Dirección del Grupo, incluyendo el informe trimestral del cuarto trimestre de 2020 una conciliación entre la visión de gestión y los Estados Financieros Consolidados de las Cuentas Anuales del Grupo BBVA.

- Por último, y en menor medida, la materialización en el cuarto trimestre de 2020 del acuerdo de bancaseguros alcanzado con Allianz en España, una vez recibidas las preceptivas autorizaciones, que ha supuesto una plusvalía neta de 304 millones de euros, registrados en la línea de operaciones corporativas del Grupo.

A pesar de la complejidad del entorno, el margen neto registró un crecimiento interanual del 11,7% a tipos de cambio constantes a cierre de diciembre de 2020, impulsado por el resultado de operaciones financieras (ROF) y por la reducción de los gastos de explotación.

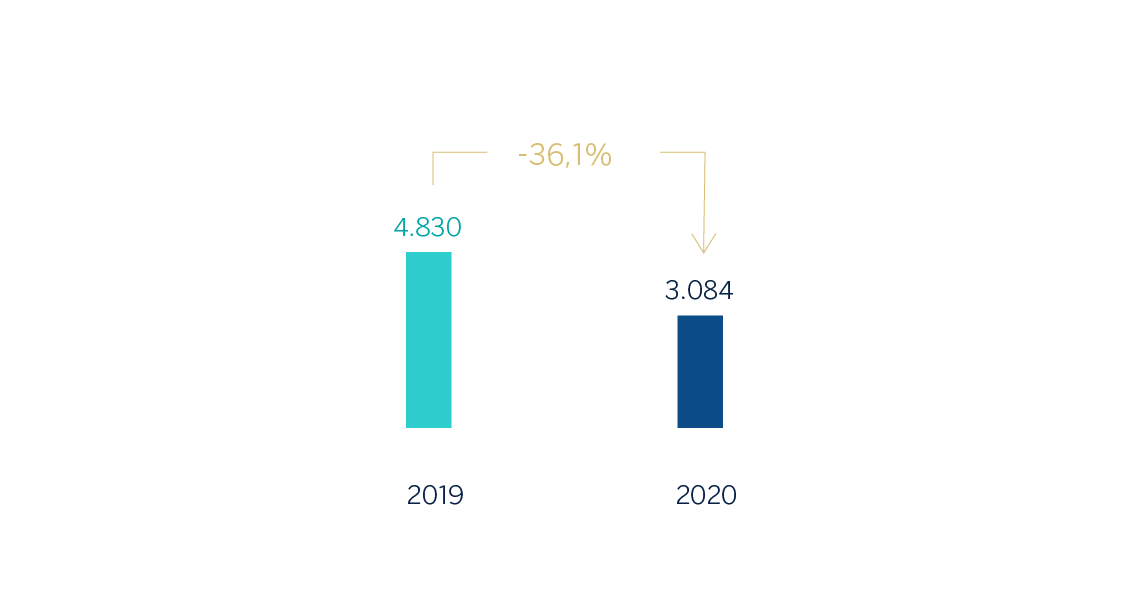

El resultado atribuido del Grupo ajustado excluyendo el deterioro del fondo de comercio de Estados Unidos y el resultado de operaciones corporativas en 2020, se sitúa en 3.084 millones de euros, un 36,1% por debajo del resultado en 2019, excluyendo igualmente el deterioro en el fondo de comercio de Estados Unidos realizado en el cuarto trimestre de 2019.

Resultado atribuido al Grupo (1)

(Millones de euros)

(1) Excluye los deterioros del fondo de comercio de Estados Unidos, registrados en 2019 y 2020 y la plusvalía neta de la operación de bancaseguros en 2020.

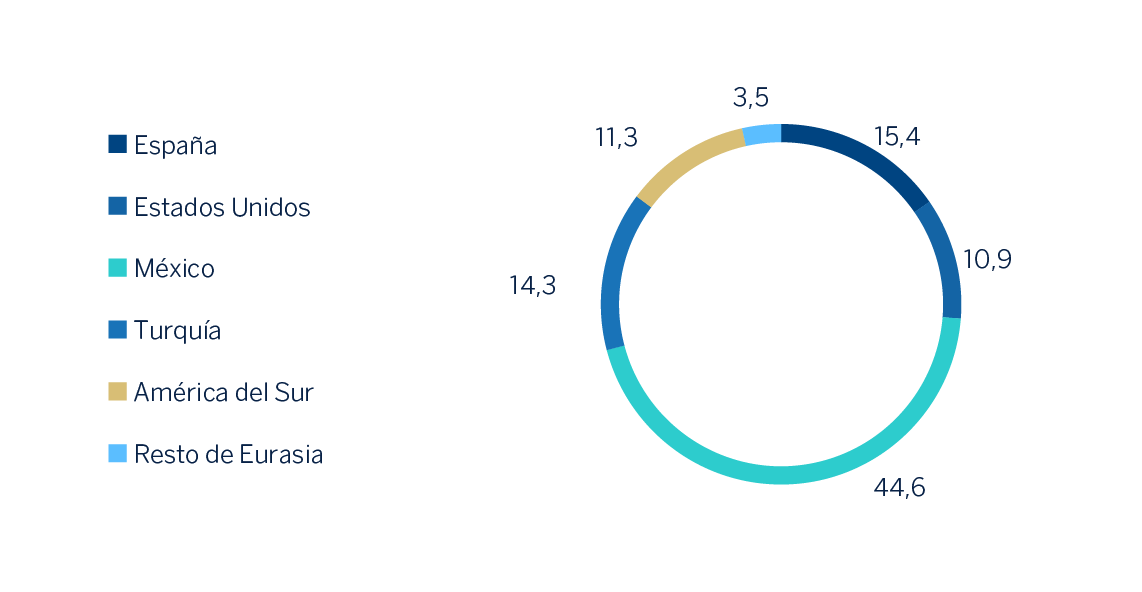

Composición del resultado atribuido (1)

(Porcentaje 2020)

(1) No incluye el Centro Corporativo.

- La cifra de préstamos y anticipos a la clientela (bruto) se situó un 4,5% por debajo del cierre del año anterior, con desapalancamiento en todas las carteras en el último trimestre de 2020, a excepción de consumo y tarjetas de crédito.

- Los recursos de clientes crecieron un 3,8% durante 2020, resultado principalmente de la colocación en las cuentas a la vista del banco de las mayores disposiciones de liquidez por parte de los clientes.

- La disposición de amplios buffers de liquidez en cada una de las áreas geográficas en las que el Grupo BBVA está presente y la gestión de los mismos han permitido el mantenimiento de ratios internos y regulatorios ampliamente por encima de los mínimos requeridos.

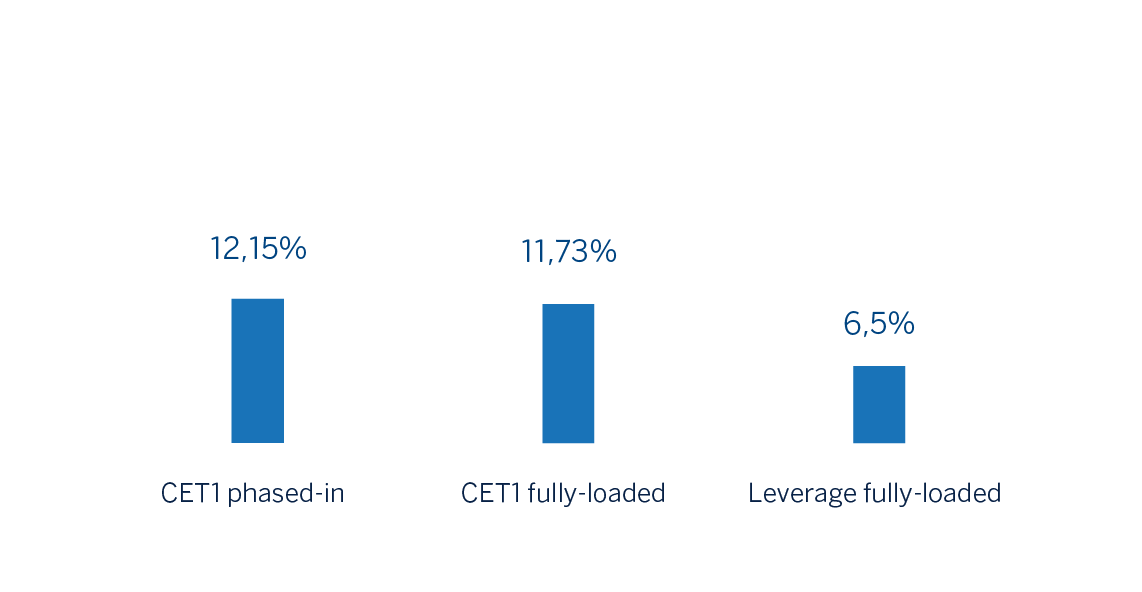

- A partir de 2021 el Grupo BBVA se marca como objetivo mantener un ratio CET1 fully-loaded en torno al 11,5%-12,0%, aumentando la distancia objetivo al requerimiento mínimo (actualmente en el 8,59%) a 291-341 puntos básicos. A 31 de diciembre de 2020 el ratio CET1 fully-loaded se situó en el 11,73%, nivel que se encuentra dentro de este rango. Este ratio no incorpora el impacto positivo por la venta de BBVA USA y otras sociedades en Estados Unidos con actividades conexas con dicho negocio bancario, que según la estimación actual, y tomando como referencia el nivel de capital de diciembre 2020, situaría el ratio CET1 fully-loaded en 14,58%. Adicionalmente tampoco incluye el efecto del cierre de la transacción de la venta de BBVA Paraguay, que tendría un efecto aproximado de +6 puntos básicos y que se registrarán en el primer trimestre de 2021.

Ratios de capital y leverage (Porcentaje al 31-12-20)

- El cálculo de las pérdidas esperadas por riesgos de crédito a cierre del año 2020 incorpora:

- la actualización de la información forward-looking en los modelos de NIIF 9 para responder a las circunstancias que ha generado la pandemia mundial de COVID-19.

- la concesión de medidas de alivio en forma de aplazamientos temporales de pago para los clientes afectados por la pandemia, así como la facilidad a la concesión de créditos que cuentan con una línea de avales o garantías públicas. En relación a dichos aplazamientos y con el objetivo de mitigar al máximo el impacto de estas medidas para el Grupo, debido a la alta concentración en el tiempo de sus vencimientos, se ha trabajado en un plan de anticipación.

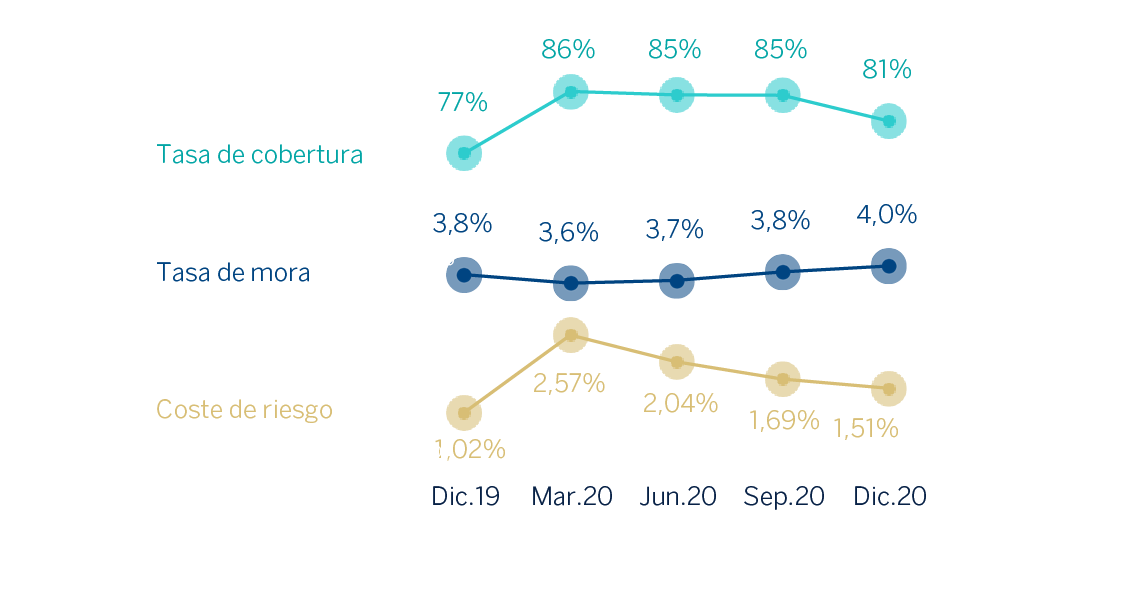

- El comportamiento de las principales métricas de riesgo de crédito del Grupo a cierre del año 2020 fue:

- La tasa de mora se situó a cierre de diciembre en el 4,0%, 17 puntos básicos por encima del cierre del año anterior.

- La tasa de cobertura cerró en el 81%, con una relevante mejora con respecto al cierre de 2019.

- El coste de riesgo acumulado a cierre de diciembre se situó en el 1,51%, tras el repunte experimentado en el primer trimestre de 2020 y la posterior corrección a lo largo del ejercicio.

Tasas de mora y cobertura y coste de riesgo (Porcentaje)

Remuneración al accionista

- En lo que respecta a la remuneración al accionista, el Banco Central Europeo (en adelante BCE) aprobó el 15 de diciembre de 2020, dada la persistente incertidumbre sobre el impacto económico de la pandemia COVID-19, una nueva recomendación que se mantendrá hasta finales de septiembre de 2021, derogando la recomendación anterior. La decisión continúa en la línea de recomendar a las entidades de crédito el ejercicio de una extremada prudencia en la distribución de beneficios, bien vía reparto de dividendos, bien mediante la recompra de acciones, de manera que esta remuneración se mantenga por debajo del 15% del beneficio acumulado en los ejercicios 2019 y 2020 y, en todo caso, no supere 20 puntos básicos del capital ordinario de nivel 1 (CET 1).

- Siguiendo la mencionada recomendación, está previsto someter a la consideración de los órganos de gobierno correspondientes la intención de distribuir entre sus accionistas 0,059 euros brutos por acción, con un importe máximo distribuido de aproximadamente 393 millones de euros, correspondiente al 15% del beneficio consolidado de 2020 (excluidos, entre otros, el deterioro del fondo de comercio de Estados Unidos, el resultado de operaciones corporativas y la remuneración de los instrumentos de capital de nivel 1 adicional AT1), siguiendo la recomendación del BCE.

Acuerdo para la venta de Estados Unidos

- El Grupo BBVA hizo público, el pasado 16 de noviembre de 2020, que ha alcanzado un acuerdo con The PNC Financial Services Group, Inc. (en adelante PNC) para la venta del 100% del capital social de su filial BBVA USA Bancshares, Inc., sociedad titular, a su vez, de la totalidad del capital social del banco BBVA USA, así como de otras sociedades del Grupo BBVA en Estados Unidos con actividades conexas con dicho negocio bancario. El acuerdo alcanzado no incluye la venta del negocio institucional del Grupo BBVA desarrollado a través de su bróker dealer BBVA Securities Inc. ni la participación en Propel Venture Partners US Fund I, L.P. Asimismo, BBVA continuará desarrollando el negocio mayorista que realiza actualmente a través de su sucursal en Nueva York. El precio de la operación asciende a aproximadamente 11.600 millones de dólares estadounidenses, que se pagarán íntegramente en efectivo. Se estima que la operación generará un impacto positivo en el ratio CET1 fully-loaded del Grupo BBVA de aproximadamente 300 puntos básicos y un resultado positivo neto de impuestos de aproximadamente 580 millones de euros (calculado con un tipo de 1,20 euros /dólar estadounidense), de los que al cierre del ejercicio 2020, ya están recogidos aproximadamente 294 millones de euros (que corresponden a los resultados generados por las sociedades en venta, desde la firma de la operación hasta el cierre del ejercicio, y que se encuentran recogidos en los estados financieros consolidados a 31 de diciembre de 2020) y aproximadamente 9 puntos básicos de impacto positivo en el ratio CET1 fully-loaded. Como es habitual, el cierre de la operación está sujeto a la obtención de las autorizaciones regulatorias de las autoridades competentes y se estima que tendrá lugar a mediados del año 2021.

Venta de BBVA Paraguay

- El Grupo BBVA hizo público, el 22 de enero de 2021 que, una vez obtenidas las preceptivas autorizaciones, ha completado la venta de su participación accionarial, directa e indirecta, del 100% del capital social de la entidad Banco Bilbao Vizcaya Argentaria Paraguay, S.A. (en adelante, BBVA Paraguay) al Banco GNB Paraguay, S.A.. El importe total percibido tras el cierre de la operación asciende a, aproximadamente, 250 millones de dólares estadounidenses y ha generado una minusvalía neta de impuestos de aproximadamente 9 millones de euros. Así mismo, esta operación tendrá un impacto positivo en el ratio CET1 fully-loaded del Grupo de aproximadamente +6 puntos básicos, que se verá reflejado en la base del capital del Grupo BBVA del primer trimestre de 2021.

BBVA adoptó desde el principio una serie de medidas para apoyar a sus principales grupos de interés. Las principales medidas de continuidad del negocio tomadas son:

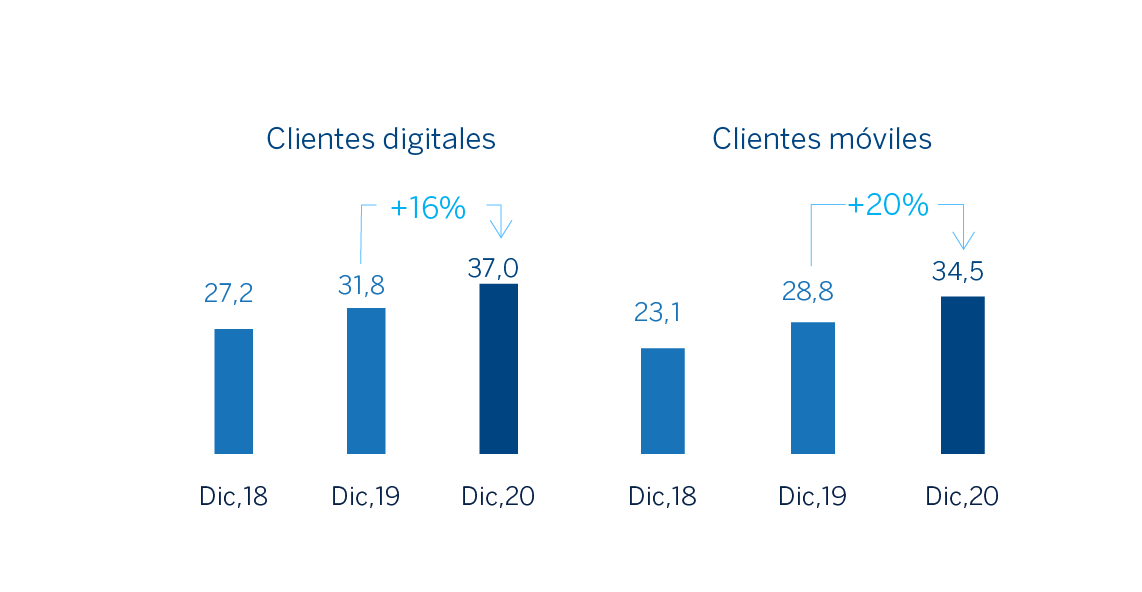

- Para atender a clientes, y dado que los servicios financieros tienen legalmente la consideración de servicio esencial en la mayor parte de los países en los que el Grupo opera, se mantuvo operativa la red de oficinas, con una gestión dinámica de la red en función de la evolución de la pandemia y de la actividad. Además, se fomentó el uso de los canales digitales y gestores remotos. Los datos señalan que la crisis del COVID-19 está siendo un acelerador de la digitalización: a nivel Grupo y en términos acumulados, las ventas digitales (medidas en unidades) repuntaron en marzo, en abril alcanzaron un 67,4%, con las restricciones a la apertura de oficinas en algunos de los países en los que el Grupo opera, y en diciembre de 2020 se situaron en 64,0%, lo cual compara muy positivamente con el 59,9% de febrero. También a cierre del año, los clientes digitales de BBVA suponían el 63% del total y los clientes que se relacionan con el banco vía móvil, el 59% en todo el Grupo.

Clientes digitales y móviles (Millones)

- Con empleados, se han seguido las recomendaciones de las autoridades sanitarias, anticipando incluso el fomento del trabajo en remoto. La prioridad en el plan de retorno de BBVA es proteger la salud de los empleados, clientes y la sociedad en general. El plan de retorno se está llevando a cabo teniendo en cuenta cinco principios: 1) precaución; 2) reincorporación gradual; 3) programación de turnos; 4) medidas estrictas de seguridad y de higiene; y 5) creación de protocolos de detección temprana. La crisis se está gestionando de una manera dinámica, adaptando los procedimientos a la situación en cada región en la que el Grupo está presente, en función de los últimos datos disponibles sobre la evolución de la pandemia, del negocio y del nivel de atención al cliente, además de las directrices marcadas por las autoridades locales.

- En cuanto a ciberseguridad, el incremento del trabajo en remoto y las transacciones digitales a raíz de la crisis del coronavirus han provocado un aumento en el riesgo de ciberataques. Para asegurar la protección de datos y la información corporativa, BBVA ha establecido las medidas adecuadas y continúa fortaleciendo su prevención y esfuerzos de monitoreo, mitigando así los posibles riesgos asociados.

Los bancos son parte fundamental de la solución ante la crisis del COVID-19. Entre otras medidas de apoyo y responsabilidad destacan:

- BBVA ha activado iniciativas de ayuda con foco en los clientes más afectados, sean empresas, pymes, autónomos o particulares, y que incluyen, entre otras:

- en España, apoyo a pymes, autónomos y empresas a través de líneas de crédito y líneas garantizadas por el Instituto de Crédito Oficial (ICO), períodos de carencia de préstamos a personas (hasta 12 meses en préstamos hipotecarios sobre primera vivienda y hasta 6 meses en créditos al consumo) y moratoria de 3 meses para los ciudadanos en viviendas de régimen de alquiler social del Fondo Social de Vivienda;

- en Estados Unidos, ha ampliado la flexibilidad para el pago de préstamos para pequeñas empresas y créditos al consumo y ha eliminado algunas comisiones para clientes particulares;

- en México, BBVA otorgó diversos apoyos con características personalizadas en función de las necesidades de cada uno de los segmentos de clientes, ofrece soluciones personalizadas en una extensa variedad de productos que fueron desde la carencia de hasta 6 meses en capital y/o intereses en diversos productos de crédito hasta la suspensión del cobro de comisiones en Terminales de Puntos de Venta (TPVs) para apoyar a los comercios de menor facturación, así como distintos planes de apoyo orientados a cada situación para empresas de mayor tamaño;

- en Turquía, retraso hasta Junio de 2021 del pago de créditos, intereses y cuotas sin ninguna penalización para clientes particulares y prórroga de hasta 6 meses de los pagos de capital de los créditos a empresas;

- en América del Sur, Argentina puso a disposición de las micropymes y pymes líneas de crédito para la compra de material para el teletrabajo, así como líneas de financiación para el pago de sueldos; Colombia ha congelado el pago de cuotas hasta 6 meses para créditos de particulares y empresas, y ofrece una línea especial de capital de trabajo para empresas; y en Perú, se aprobaron varias medidas para apoyar a las pymes y a los clientes con préstamos al consumo o tarjetas de crédito, entre las que se incluyen la reprogramación de las deudas, extendiendo el plazo de pago.

- Para ayudar a la sociedad en su lucha contra la pandemia del COVID-19, BBVA donó más de 35 millones de euros para adquirir material médico, apoyar a colectivos vulnerables y fomentar la investigación. Esta donación se completó con más de 11 millones de euros aportados por clientes y empleados.

Áreas de negocio

España

5.554 Mill. €*

-1,8%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Crecimiento de la actividad impulsada por las operaciones de banca corporativa e inversión y los programas de apoyo del gobierno.

- Mejora del ratio de eficiencia, apoyado en el control de los gastos de explotación.

- Indicadores de riesgo contenidos.

- Resultado atribuido afectado por el nivel del deterioro de activos financieros.

Resultados

Margen de intereses

3.553Margen bruto

5.554Margen neto

2.515Resultado atribuido

606Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

+0,8%Recursos de clientes en gestión

+8,1%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual.

Estados Unidos

3.152 Mill. €*

0,0%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Actividad crediticia plana y fuerte incremento de los depósitos de clientes en el año.

- Continúa la favorable evolución del coste de riesgo, con una significativa mejora en el trimestre.

- Evolución positiva de comisiones y de los ROF.

- Resultado atribuido impactado por la reducción de tipos de la Fed y el incremento significativo en la línea de deterioro de activos financieros.

Resultados

Margen de intereses

2.284Margen bruto

3.152Margen neto

1.281Resultado atribuido

429Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

0,0%Recursos de clientes en gestión

+13,1%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual a tipo de cambio constante.

México

7.017 Mill. €*

-0,5%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Ligera desaceleración de la actividad, impactada por el entorno macroeconómico.

- Sólida posición de liquidez.

- Gastos controlados creciendo significativamente por debajo de la inflación y fortaleza del margen bruto.

- Resultado atribuido impactado por el incremento significativo en la línea de deterioro de activos financieros.

Resultados

Margen de intereses

5.415Margen bruto

7.017Margen neto

4.677Resultado atribuido

1.759Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

-1,0%Recursos de clientes en gestión

+10,0%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual a tipo de cambio constante.

Turquía

3.573 Mill. €*

+26,0%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Crecimiento significativo de los créditos impulsado por los préstamos en lira turca. Fuerte crecimiento de los depósitos en moneda extranjera.

- Excelente desempeño de los ingresos recurrentes y mejora del ratio de eficiencia.

- Reducción de la tasa de mora en el año.

- Crecimiento interanual de doble dígito en los principales márgenes de la cuenta de resultados.

Resultados

Margen de intereses

2.783Margen bruto

3.573Margen neto

2.544Resultado atribuido

563Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

+25,9%Recursos de clientes en gestión

+28,9%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual a tipo de cambio constante.

América del Sur

3.225 Mill. €*

+1,7%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Crecimiento de la actividad impactado por las medidas de apoyo de los diferentes gobiernos.

- Crecimiento interanual de los ingresos recurrentes y disminución interanual de los ROF por la venta de la participación en Prisma en 2019.

- Crecimiento contenido del gasto, muy por debajo de la inflación media del área.

- Resultado atribuido impactado por el incremento en la línea de deterioro de activos financieros.

Resultados

Margen de intereses

2.701Margen bruto

3.225Margen neto

1.853Resultado atribuido

446Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

+12,6%Recursos de clientes en gestión

+22,5%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual a tipos de cambio constantes.

Resto de Eurasia

510 Mill. €*

+12,3%

Variación interanual. Saldos puntuales a 31-12-20.

Claves

- Actividad afectada principalmente por las amortizaciones de préstamos realizadas durante la segunda mitad del año.

- Indicadores de riesgo contenidos.

- Incremento de los ingresos recurrentes y favorable comportamiento de los ROF.

- Reducción de los gastos de explotación.

Resultados

Margen de intereses

214Margen bruto

510Margen neto

225Resultado atribuido

137Actividad (1)

Préstamos y anticipos a la clientela no dudosos en gestión

-3,8%Recursos de clientes en gestión

-1,2%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

(2) Variación interanual.

* Margen bruto

Noticias

Contacto

Línea de Atención al Accionista

Línea de Atención al Accionista

912 24 98 21

Servicio de Suscripciones

Servicio de Suscripciones Oficina del Accionista

Oficina del Accionista

Email de contacto

Email de contacto