Gestión de riesgos

Riesgo de crédito

Las autoridades locales de los países en los que opera el Grupo han iniciado medidas económicas de apoyo, entre las que se destacan la concesión de medidas de alivio en forma de aplazamientos temporales de pago para los clientes afectados por la pandemia, así como la concesión de créditos que cuentan con avales o garantías públicas, especialmente a empresas y autónomos. El importe de moratorias vigentes otorgadas por el Grupo se situaba a 31 de diciembre de 2020 en 6.803 millones de euros.

Estas medidas se soportan en las normas emitidas por las autoridades de las áreas geográficas donde el Grupo opera así como en determinados acuerdos sectoriales, y están destinadas a aliviar las necesidades temporales de liquidez de los clientes. De la eficacia de estas medidas de alivio dependerá la clasificación de la calidad crediticia de los clientes, así como el cálculo de las pérdidas esperadas, una vez que se revise la calidad crediticia de los mismos en función de sus nuevas circunstancias. En cualquier caso, la incorporación de garantías públicas se considera un factor mitigante en la estimación de las pérdidas esperadas.

A efectos de la clasificación de las exposiciones en función de su riesgo de crédito, el Grupo ha mantenido una aplicación rigurosa de la NIIF 9 en el momento de la concesión de las moratorias y ha reforzado los procedimientos para realizar el seguimiento del riesgo de crédito tanto durante la vigencia de las mismas como a su vencimiento. En este sentido se han introducido indicadores adicionales para identificar el incremento significativo de riesgo que se puede haber producido en algunas operaciones o conjunto de ellas y, en su caso, proceder a su clasificación en la categoría de riesgo que corresponda.

Así mismo, se han considerado las indicaciones proporcionadas por la Autoridad Bancaria Europea (EBA por sus siglas en inglés) para no considerar refinanciaciones las moratorias que cumplan una serie de requisitos, ello sin perjuicio de mantener clasificada la exposición en la categoría de riesgo que corresponda o su consideración como refinanciación si previamente estaba así calificada.

En relación a los aplazamientos de pago para clientes afectados por la pandemia y con el objetivo de mitigar al máximo el impacto de estas medidas para el Grupo, debido a la alta concentración en el tiempo de sus vencimientos, se ha trabajado en un plan de anticipación basado en unas líneas básicas de actuación, soportadas en los siguientes pilares:

- Diagnóstico: segmentación de la cartera.

- Estrategia: oferta de valor y protocolos de actuación por segmento.

- Operatividad: dimensionamiento de equipos y canales.

Estas líneas de actuación han permitido adelantar las acciones de gestión a realizar con los clientes, de acuerdo a su nivel de afectación y legislación local.

Cálculo de las pérdidas esperadas por riesgo de crédito

Para responder a las circunstancias que ha generado la pandemia mundial de COVID-19 en el entorno macroeconómico, caracterizado por un alto nivel de incertidumbre en cuanto a su intensidad, duración y velocidad de recuperación, se ha procedido a la actualización de la información forward-looking en los modelos de NIIF 9 para incorporar la mejor información disponible a fecha de publicación del presente informe. La estimación de las pérdidas esperadas se ha calculado para las diferentes áreas geográficas donde el Grupo opera, con la mejor información disponible para cada una de ellas, teniendo en cuenta tanto las perspectivas macroeconómicas como los efectos sobre carteras, sectores o acreditados específicos. Los escenarios utilizados tienen en consideración las diversas medidas económicas que han anunciado tanto los gobiernos como las autoridades monetarias, supervisoras y macroprudenciales en todo el mundo. No obstante, la magnitud final del impacto de esta pandemia en el negocio, la situación financiera y los resultados del Grupo, que podría ser material, dependerá de eventos futuros e inciertos, incluidas la intensidad y la persistencia en el tiempo de las consecuencias derivadas de la pandemia en las diferentes zonas geográficas en las que opera el Grupo.

Las pérdidas esperadas calculadas conforme a la metodología prevista por el Grupo, incluyendo las proyecciones macroeconómicas, se han complementado con los importes adicionales que se han considerado necesarios para recoger las características particulares de acreditados, sectores o carteras y que pudieran no estar identificadas en el proceso general. De los importes complementarios reconocidos a lo largo del ejercicio, a cierre de 2020 están pendientes de asignar 244 millones de euros a acreditados concretos, principalmente en España y en menor medida en Estados Unidos.

Bajo estas líneas se muestra la evolución de la exposición de los clientes de banca corporativa del Grupo BBVA a los sectores que se han considerado más vulnerables en el entorno de la pandemia de COVID-19:

EXPOSICIÓN A PÉRDIDA ESPERADA DE LOS SECTORES MÁS VULNERABLES (MILLONES DE EUROS)

| 31-12-20 | 30-09-20 (1) | 30-06-20 (1) | 31-03-20 (1) | 31-12-19 | |

|---|---|---|---|---|---|

| Ocio (2) | 9.279 | 9.237 | 9.383 | 8.781 | 8.077 |

| Sector inmobiliario (3) | 12.806 | 13.247 | 13.686 | 13.405 | 13.150 |

| Comercio minorista (4) | 4.982 | 5.073 | 5.427 | 4.821 | 4.390 |

| Exploración y servicios petroleros | 2.413 | 2.229 | 2.682 | 2.558 | 2.431 |

| Transporte aéreo | 965 | 1.111 | 1.061 | 566 | 580 |

| Total | 30.445 | 30.897 | 32.239 | 30.131 | 28.628 |

- Nota general: datos excluyendo BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC en todos los períodos.

- (1) Datos de Turquía a Diciembre de 2019.

- (2) Entre otros; incluye hoteles, restaurantes, agencias de viaje e industrias del juego.

- (3) Incluye promotores inmobiliarios.

- (4) Excluye alimentación.

Métricas de riesgo de crédito del Grupo BBVA

Las principales métricas de riesgo del Grupo BBVA se comportaron durante 2020 como se describe a continuación, como resultado, entre otras razones, de la situación generada por la pandemia:

- El riesgo crediticio disminuyó un -4,6% (+1,8% a tipos de cambio constantes) durante el año 2020. En el último trimestre del año, esta métrica se mantuvo prácticamente plana, tanto a tipos de cambio corrientes como a tipos constantes, debido a que el crecimiento en España, Turquía y América del Sur fue compensado por una contracción en Estados Unidos y Resto de Eurasia. El crecimiento de México en el último trimestre tiene su origen en la evolución del tipo de cambio.

- El saldo dudoso resultó inferior al del cierre de diciembre del año anterior, aunque se incrementó en el último trimestre del año (+2,7% a tipos de cambio corrientes, +2,9% a tipos constantes), principalmente por las entradas en mora de las carteras minoristas de México.

- Resultado de lo anterior, la tasa de mora se situó a cierre de diciembre en el 4,0%, por encima del cierre del año anterior y del cierre del tercer trimestre.

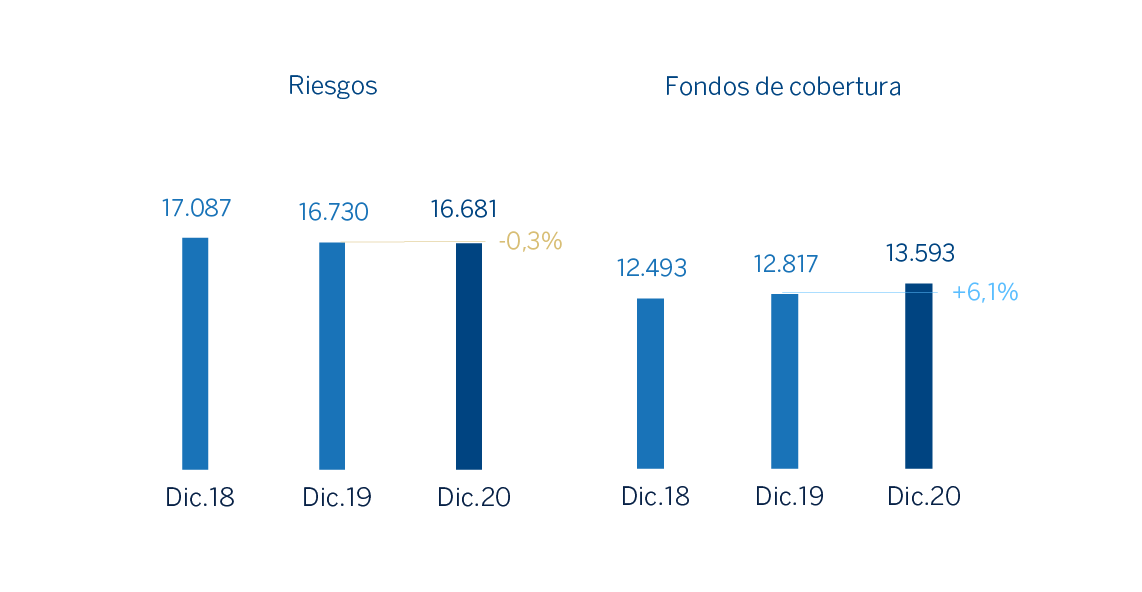

- Los fondos de cobertura presentaron una reducción del -1,9% en el trimestre. Respecto a diciembre 2019, resultaron superiores en un 6,1% debido a las provisiones realizadas en el primer semestre del año como consecuencia de los efectos negativos del COVID-19.

- La tasa de cobertura cerró en el 81%, desde el 85% del trimestre inmediatamente anterior, debido al incremento del saldo de dudosos y con una relevante mejora de 488 puntos básicos con respecto al cierre de 2019.

El coste de riesgo acumulado a 31-12-2020 se situó en el 1,51% desde el 1,69% acumulado a cierre de septiembre y tras el fuerte repunte experimentado en marzo asociado a la significativa dotación de provisiones realizada en el primer trimestre.

RIESGOS DUDOSOS Y FONDOS DE COBERTURA (MILLONES DE EUROS)

RIESGO CREDITICIO (1) (MILLONES DE EUROS)

| 31-12-20 | 30-09-20 | 30-06-20 | 31-03-20 | 31-12-19 | |

|---|---|---|---|---|---|

| Riesgos crediticio | 421.432 | 422.868 | 446.623 | 442.648 | 441.964 |

| Riesgos dudosos | 16.681 | 16.241 | 16.385 | 15.998 | 16.730 |

| Fondos de cobertura | 13.593 | 13.859 | 13.998 | 13.748 | 12.817 |

| Tasa de mora (%) | 4,0 | 3,8 | 3,7 | 3,6 | 3,8 |

| Tasa de cobertura (%) (2) | 81 | 85 | 85 | 86 | 77 |

- Nota general: cifras sin considerar la clasificación de BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC y BBVA Paraguay como activos y pasivos no corrientes en venta a 31-12-2020, y BBVA Paraguay en el resto de periodos.

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) El ratio de cobertura incluye los ajustes de valoración por riesgo de crédito a lo largo de la vida residual esperada en aquellos instrumentos financieros que han sido adquiridos (originadas principalmente en la adquisición de Catalunya Banc, S.A.). De no haberse tenido en cuenta dichas correcciones de valoración, el ratio de cobertura se situaría en 79% a 31 de diciembre de 2020 y 74% a 31 de diciembre de 2019.

EVOLUCIÓN DE LOS RIESGOS DUDOSOS (MILLONES DE EUROS)

| 4° Trim. 20 (1) | 3er Trim. 20 | 2° Trim. 20 | 1er Trim. 20 | 4° Trim. 19 | |

|---|---|---|---|---|---|

| Saldo inicial | 16.241 | 16.385 | 15.998 | 16.730 | 17.092 |

| Entradas | 2.989 | 2.273 | 2.221 | 2.049 | 2.484 |

| Recuperaciones | (1.312) | (1.183) | (1.149) | (1.366) | (1.509) |

| Entrada neta | 1.676 | 1.091 | 1.072 | 683 | 975 |

| Pases a fallidos | (1.211) | (613) | (834) | (944) | (1.074) |

| Diferencias de cambio y otros | (25) | (622) | 149 | (471) | (262) |

| Saldo al final de período | 16.681 | 16.241 | 16.385 | 15.998 | 16.730 |

| Pro memoria: | |||||

| Créditos dudosos | 15.914 | 15.469 | 15.683 | 15.291 | 16.000 |

| Garantías concedidas dudosas | 767 | 771 | 702 | 708 | 731 |

- Nota general: cifras sin considerar la clasificación de BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC y BBVA Paraguay como activos y pasivos no corrientes en venta a 31-12-2020, y BBVA Paraguay en el resto de periodos.

- (1) Datos provisionales.

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste a través de una amplia gama de fuentes alternativas de financiación. En este sentido, es importante destacar que, dada la naturaleza del negocio de BBVA, la financiación de la actividad crediticia se realiza fundamentalmente a través de recursos estables de clientes.

Debido a su modelo de gestión a través de filiales, BBVA es uno de los pocos grandes bancos europeos que sigue la estrategia de resolución MPE (Multiple Point of Entry): la matriz fija las políticas de liquidez pero, las filiales son autosuficientes y responsables de la gestión de su liquidez (captando depósitos o accediendo al mercado con su propio rating), sin que exista transferencia de fondos o financiación cruzada desde la matriz a las filiales o de las filiales entre sí. Esta estrategia limita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez y financiación al proceso de formación de precios.

Durante el año 2020, las condiciones de liquidez se han mantenido holgadas en todos los países donde opera el Grupo BBVA. Desde comienzos de marzo, la crisis global provocada por el COVID-19 tuvo un impacto significativo en los mercados financieros. Los efectos iniciales de esta crisis en los balances del Grupo se materializaron fundamentalmente a través de una mayor disposición de líneas de crédito por parte de clientes mayoristas ante el empeoramiento de las condiciones de financiación de los mercados, sin efecto significativo en el mundo minorista. Estas disposiciones se devolvieron en gran parte a lo largo de los siguientes trimestres. Ante esta situación de incertidumbre inicial, los diferentes bancos centrales proporcionaron una respuesta conjunta a través de medidas y programas específicos para facilitar la financiación de la economía real y la disposición de liquidez en los mercados financieros, incrementando los colchones de liquidez en casi todas las áreas geográficas.

El Grupo BBVA mantiene una sólida posición de liquidez en cada una de las áreas geográficas y presenta unos ratios de liquidez ampliamente por encima de los mínimos requeridos:

- El ratio de cobertura de liquidez (LCR, por sus siglas en inglés) en el Grupo BBVA se mantuvo holgadamente por encima del 100% a lo largo de todo el 2020 y se situó en el 149% a 31 de diciembre de 2020. Para el cálculo de este ratio se asume que no se produce transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. De considerarse estos excesos de liquidez, el ratio LCR en el Grupo BBVA se situaría en el 185%.

- El ratio de financiación estable neta (NSFR, por sus siglas en inglés), definido como el resultado entre la cantidad de financiación estable disponible y la cantidad de financiación estable requerida, es una de las reformas esenciales del Comité de Basilea cuya transposición bajo CRR II se hará efectiva en Junio 2021 y exige a los bancos mantener un perfil de financiación estable en relación con la composición de sus activos y actividades fuera de balance. Este cociente deberá ser, como mínimo, del 100% en todo momento. En el Grupo BBVA el ratio NSFR, calculado en base a los requerimientos de Basilea, se situó en el 127% a 31 de diciembre de 2020.

A continuación se muestra el desglose de estos ratios en las principales áreas geográficas en las que opera el Grupo:

RATIOS LCR Y NSFR (PORCENTAJE. 31-12-20)

| Eurozona (1) | Estados Unidos | México | Turquía | América del Sur | |

|---|---|---|---|---|---|

| LCR | 173 | 144 (2) | 196 | 183 | Todos los países >100 |

| NSFR | 121 | 126 | 138 | 154 | Todos los países >100 |

- (1) Perímetro: España + Resto de Eurasia.

- (2) Calculado en base a la regulación local (Fed Modified LCR).

Los aspectos más destacados para las principales áreas geográficas son los siguientes:

- En la zona euro, BBVA mantiene una cómoda posición con un amplio colchón de liquidez de alta calidad, que se ha visto reforzado durante el año fruto de las medidas de gestión realizadas y de las acciones del Banco Central Europeo (BCE) que han supuesto incremento de liquidez en el sistema. A raíz de la crisis COVID-19, se produjo inicialmente una mayor demanda de crédito a través del incremento de la disposición de líneas por parte del negocio mayorista de Corporate & Investment Banking, que se vio acompañado también de un crecimiento de los depósitos de clientes. Posteriormente, en los siguientes trimestres del año se produjeron devoluciones parciales de las mencionadas disposiciones mientras que los depósitos han continuado creciendo. Además, es importante señalar las medidas implementadas por el BCE para hacer frente a esta crisis, que han incluido diferentes actuaciones como: la ampliación de los programas de compra de activos, en especial a través del PEPP (Pandemic Emergency Purchase Programme) por 750.000 millones de euros en un primer tramo anunciado en marzo, ampliado con un segundo tramo por 600.000 millones de euros más hasta junio de 2021 o hasta que el BCE considere que ha finalizado la crisis y con un tercer tramo por 500.000 millones de euros hasta al menos finales de marzo de 2022, la acción coordinada de bancos centrales para la provisión de dólares estadounidenses, un paquete temporal de medidas de flexibilización de colateral elegible para operaciones de financiación, la flexibilización y mejoras de las condiciones del programa TLTRO III y la creación del nuevo programa de operaciones de refinanciación a largo plazo sin objetivo específico de emergencia (PELTRO, por sus siglas en inglés). En este sentido, BBVA acudió en marzo y junio a las ventanas del programa TLTRO III (con un importe dispuesto a cierre de diciembre de 35.000 millones de euros) debido a sus condiciones favorables en términos de coste y de plazo, amortizando la parte correspondiente del programa TLTRO II.

- BBVA USA, también mantiene un sólido colchón de liquidez formado por activos de alta calidad, que se ha visto incrementado durante 2020. Al igual que en la zona euro, durante el final del primer trimestre de 2020 se produjo un incremento de los préstamos derivado fundamentalmente de un aumento en las disposiciones de líneas de crédito por parte de clientes mayoristas y del programa de estímulo del gobierno americano dirigido a pymes y autónomos (Paycheck Protection Program). En los siguientes trimestres se produjeron devoluciones que llevan el porcentaje de uso de las líneas de crédito a niveles previos a la pandemia. Por otro lado, durante el año, los depósitos han crecido de forma muy relevante lo que refleja el elevado nivel de liquidez en el sistema fruto de los programas de estímulo establecidos por el gobierno y la Fed.

- En BBVA México, la situación de liquidez se ha mantenido sólida durante 2020. A raíz de la crisis del COVID-19, se observó un incremento del gap de crédito en el primer trimestre del año, debido a una mayor disposición de líneas de crédito. Sin embargo en el segundo trimestre, el éxito de las acciones comerciales y la normalización del crecimiento del crédito, condujo a un estrechamiento del gap de crédito respecto a niveles de diciembre 2019. Durante el tercer y cuarto trimestre del año, la reducción del gap de crédito se ha exacerbado, motivado por una reducción de los préstamos y un crecimiento de depósitos, a pesar de la progresiva supresión de las políticas comerciales implementadas para atraer depósitos, mostrando una situación holgada en los ratios de liquidez. En lo que respecta a las medidas tomadas por Banxico a lo largo del año, además de la bajada de la tasa de política monetaria, cabe destacar la reducción del Depósito de Regulación Monetaria y las subastas de dólares estadounidenses con instituciones de crédito (swap line con la Fed) en las que BBVA México participó en el mes de abril por importe de 1.250 millones de dólares estadounidenses, renovando parcialmente esa posición de junio a septiembre por un importe de 700 millones de dólares estadounidenses. Asimismo, ha participado en las denominadas facilidades de Banxico 7 y 8 (medidas para canalizar fondos a micro, pequeñas y medianas empresas, así como a personas físicas afectadas por la pandemia).

- En Garanti BBVA, la situación de liquidez se mantuvo confortable durante 2020, con una contracción de préstamos y un crecimiento de depósitos en moneda extranjera, así como un mayor crecimiento de los préstamos que de los depósitos en moneda local. A raíz de la crisis COVID-19 se observó un incremento de los requerimientos de colaterales debido al riesgo de crédito de Turquía (Credit Default Swaps) que cubren las valoraciones de derivados y la financiación mayorista. Además, el regulador de Turquía estableció el llamado asset ratio para alentar a los bancos a incrementar los préstamos y a desalentar la acumulación de depósitos, lo que causó un aumento del gap de crédito, que fue cubierto con el excedente de liquidez con el que contaba la entidad. Posteriormente, el requerimiento del asset ratio se redujo en el tercer trimestre (del 100% al 90%) y quedó eliminado en diciembre. Ante políticas contractivas, el Banco Central de la República de Turquía (CBRT, por sus siglas en inglés) aumentó las tasas de requerimiento de reservas, y durante el segundo semestre del año ha incrementado progresivamente el coste de financiación y el tipo de interés oficial. Además, el Credit Default Swap vuelve a niveles previos a la crisis del COVID-19. Con todo ello, durante el año, Garanti BBVA ha mostrado un sólido buffer de liquidez.

- En América del Sur, se mantiene una adecuada situación de liquidez en toda la región, favorecido por el apoyo de los diferentes bancos centrales y gobiernos que, con el objetivo de mitigar el impacto de la crisis del COVID-19, han actuado implementando medidas de estímulo a la actividad económica y aportando mayor liquidez a los sistemas financieros. En Argentina, se ralentizaron las salidas de depósitos en dólares estadounidenses en el sistema bancario hasta mostrar crecimientos en el cuarto trimestre. BBVA Argentina sigue manteniendo una sólida posición de liquidez, con holgados ratios de liquidez. En Colombia, tras el ajuste del exceso de liquidez realizado el tercer trimestre, mediante la disminución de depósitos mayoristas, se ha mantenido la confortable posición liquidez, al igual que en BBVA Perú, donde se ha visto reforzada por el incremento registrado en el volumen de depósitos durante el segundo semestre, así como por los fondos procedentes de los programas de apoyo del Banco Central.

Los mercados de financiación mayorista en los que opera el Grupo, tras dos primeros meses del año 2020 de gran estabilidad fueron seguidos de una fuerte corrección derivada de la crisis del COVID-19 y un acceso limitado al mercado primario. Esta situación se ha ido estabilizando, marcada por la evolución de la pandemia, el desarrollo de las vacunas, diversos eventos geopolíticos y las actuaciones de los Bancos Centrales. Los niveles del mercado secundario terminaron el año alcanzando niveles de Enero de 2020, mientras los volúmenes del mercado primario se han ido reactivando, rebajando las primas de emisión.

Las principales operaciones llevadas a cabo por las entidades que forman BBVA durante 2020 son:

- Durante el primer trimestre de 2020 BBVA, S.A. realizó dos emisiones de deuda senior no preferente por un importe total aproximado de 1.400 millones de euros y otra de Tier 2 por 1.000 millones de euros. En el segundo trimestre de 2020 realizó una emisión de deuda senior preferente por 1.000 millones de euros con el carácter de bono social COVID-19, la primera de estas características de una entidad financiera privada en Europa. En el tercer trimestre se realizaron tres emisiones públicas: la primera se trata del primer bono convertible en acciones (CoCo) verde de una entidad financiera en el mundo por un importe de 1.000 millones de euros; una emisión de deuda subordinada Tier 2 denominada en libras esterlinas, por un importe de 300 millones de libras; y la tercera es una emisión de deuda preferente registrada en la SEC (Securities Exchange Commission) norteamericana en dos tramos de vencimientos de tres y cinco años, por un total de 2.000 millones de dólares. Por otra parte, en Febrero de 2020 se amortizó un CoCo de 1.500 millones de euros, y en enero de 2021 se han amortizado anticipadamente tres emisiones preferentes (para más información sobre estas operaciones véase el capítulo “Solvencia” del presente informe).

- En México se llevó a cabo con éxito una emisión senior local en febrero por importe de 15.000 millones de pesos mexicanos (614 millones de euros) en tres tramos. Dos tramos en pesos mexicanos a 3 y 5 años (uno por 7.123 millones a TIIE 28 + 5 puntos básicos y otro por 6.000 millones a TIIE 28 + 15 puntos básicos, respectivamente), y otro tramo en dólares estadounidenses a 3 años (100 millones de dólares a Libor a 3 meses + 49 puntos básicos). La finalidad de esta emisión fue la de adelantar la refinanciación de vencimientos en el año aprovechando el buen momento de mercado, así como la de fortalecer la situación de liquidez compensando las salidas estacionales de depósitos en los primeros meses del año. En septiembre se realizó una emisión internacional de deuda senior no garantizada por importe de 500 millones de dólares estadounidenses a un plazo de 5 años a una tasa 1,875%, que representa la más baja en la historia para una institución financiera en México y la más baja de instituciones financieras privadas de Latinoamérica. Esta emisión es la segunda al amparo del Programa Global de Emisor de BBVA México, el cual tiene un valor de hasta 10.000 millones de dólares.

- En Turquía, las emisiones no se han renovado totalmente por reducción de gap en moneda extranjera en 2020. Garanti BBVA realizó una emisión de Tier 2 por 750 millones de liras turcas en el primer trimestre. En el segundo trimestre, Garanti BBVA renovó parcialmente un préstamo sindicado por 699 millones de dólares estadounidenses, mediante la emisión del primer préstamo sindicado verde de un banco indexado a criterios de sostenibilidad, y en cuya renovación participaron el EBRD (European Bank for Reconstruction and Development) e IFC (International Finance Corporation). En el cuarto trimestre, Garanti renovó otro préstamo sindicado, por importe de 636 millones de dólares estadounidenses, en dos tramos y con vencimiento a 367 días (un tramo por 267,5 millones de dólares estadounidenses a Libor + 2,50% y otro tramo por 312 millones de euros a Euribor + 2,25%).

- En Estados Unidos y en América del Sur, no se han producido emisiones materiales en 2020.

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

BBVA mantiene sus políticas activas de gestión de las principales inversiones en países emergentes que sitúa, en media, entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1. En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes se estima en -5 puntos básicos para el peso mexicano y en -2 puntos básicos para la lira turca. En el caso del dólar, la estimación de la sensibilidad es de aproximadamente +9 puntos básicos ante una depreciación del 10% de esta moneda frente al euro. El riesgo de divisa transaccional asociado a la venta de la filial en Estados Unidos se gestiona de manera que se minimicen impactos negativos a nivel de beneficio neto y ratio de solvencia (post-venta). La cobertura de los resultados esperados para 2021 se situaba a cierre de diciembre en niveles próximos al 50% en el caso de Turquía, 40% en México, 50% en Perú y 40% en Colombia.

Tipo de interés

La gestión del riesgo de tipo de interés persigue limitar la sensibilidad de los balances a movimientos en los tipos de interés. BBVA desarrolla esta labor a través de un procedimiento interno, conforme a las directrices establecidas por la EBA, que mide la sensibilidad del margen de intereses y del valor económico, con el objetivo de analizar el potencial impacto que pudiera derivarse del abanico de escenarios en los diferentes balances del Grupo.

El modelo se apoya en hipótesis que tienen como objeto reproducir el comportamiento del balance de forma similar a la realidad. Especial relevancia tienen los supuestos relativos al comportamiento de las cuentas sin vencimiento explícito y las estimaciones de prepago. Estas hipótesis se revisan y adaptan, al menos, una vez al año, según la evolución de los comportamientos.

A nivel agregado, BBVA sigue manteniendo un perfil de riesgo moderado, conforme al objetivo establecido, mostrando una posición favorable a una subida de los tipos de interés en el margen de intereses. La gestión eficaz del riesgo estructural del balance ha permitido mitigar el impacto negativo de la evolución a la baja de los tipos de interés y la volatilidad vivida como consecuencia de los efectos del COVID-19, y queda reflejada en la solidez y recurrencia del margen de intereses.

Por áreas, las principales características son:

- España y Estados Unidos presentan unos balances caracterizados por una cartera crediticia con elevada proporción referenciada a tipo de interés variable (básicamente hipotecas en España y préstamos a empresas en ambos países) y un pasivo compuesto fundamentalmente por depósitos de clientes. Las carteras COAP actúan como cobertura del balance bancario, mitigando su sensibilidad a movimientos de tipos de interés. El perfil de ambos balances se ha mantenido estable durante el año 2020. En España, la sensibilidad del margen de intereses se ha incrementado en el año fruto del mayor volumen de saldos sensibles (activos líquidos a corto plazo) como resultado de la generación de liquidez del balance y la financiación adicional del TLTRO III, así como por el vencimiento de una parte de las coberturas de la cartera hipotecaria.

- Por otro lado, tras una evolución ligeramente a la baja en el inicio del año de los tipos de interés de referencia en Europa (Euribor), a mediados de marzo se produjo un repunte de en torno a 20-30 puntos básicos (dependiendo del plazo) como consecuencia de un ajuste de expectativas, tras mantener el BCE el tipo de la facilidad marginal de depósito en -0,50% cuando el mercado descontaba una bajada, y de un incremento del diferencial de crédito exigido ante el efecto de la crisis del COVID-19. Sin embargo, desde el mes de mayo, los Euribor han caído entre 35 y 45 puntos básicos, alcanzando mínimos históricos, debido fundamentalmente a la relajación de los diferenciales de crédito y a las medidas de estímulo monetario del BCE. En Estados Unidos los tipos de referencia (Libor) han mantenido una tendencia a la baja durante el año 2020 (cayendo aproximadamente 165 puntos básicos en los principales plazos), en línea con los recortes de tipos llevados a cabo por la Reserva Federal en el primer trimestre del año.

- México continúa mostrando un equilibrio entre los balances referenciados a tipo de interés fijo y variable. Entre los activos más sensibles a movimientos de tipos de interés, destaca la cartera de empresas, mientras que el consumo y las hipotecas son mayoritariamente a tipo fijo. La cartera COAP se utiliza para neutralizar la mayor duración de los depósitos de clientes. La sensibilidad del margen de intereses continua acotada y estable en 2020, considerando el nuevo escenario de tipos surgido en marzo, con una tendencia a la baja de las tasas de referencia a lo largo de 2020 respecto a las expectativas de principios del año. En este sentido, la tasa de política monetaria se sitúa a cierre de diciembre en 4,25%, lo que ha supuesto una reducción de 300 puntos básicos durante el año 2020.

- En Turquía, el riesgo de tipo de interés (desglosado en lira turca y dólares estadounidenses) está acotado. En el activo, la sensibilidad de los préstamos, en su mayoría a tipo fijo pero con plazos relativamente cortos, y la cartera COAP, incluidos los bonos ligados a la inflación, se equilibra con la sensibilidad de los depósitos en el lado del pasivo, que se re-precian en plazos cortos. La sensibilidad del margen de intereses de los balances por monedas aumentó por las medidas tomadas debido al establecimiento del asset ratio en el segundo trimestre de 2020, Respecto a los tipos de referencia, las agresivas subidas desde agosto revierten las bajadas de trimestres anteriores, finalizando el año con un aumento de 500 puntos básicos por encima del nivel de diciembre de 2019.

- En América del Sur, el perfil de riesgo sobre tipos de interés sigue siendo bajo al tener la mayor parte de los países del área una composición de fijo/variable y vencimientos muy similar entre el activo y el pasivo, con una sensibilidad del margen de intereses acotada y con variaciones pequeñas a lo largo de 2020. Asimismo, en los balances con varias divisas, también se realiza una gestión del riesgo de tipo de interés por cada una de las divisas, mostrando un nivel de riesgo muy reducido. Las medidas impulsadas por los bancos centrales han contribuido a la senda descendente de los tipos de interés de referencia (-250 puntos básicos en Colombia y -200 puntos básicos en Perú en el año), situándose en niveles mínimos, por debajo de lo esperado al inicio del año.