La acción

En 2021 la economía mundial ha crecido de manera significativa, recuperándose, en parte, de la crisis generada por la pandemia, que provocó una fuerte caída del PIB mundial en 2020. El relevante repunte del crecimiento global se ha debido al progreso en la vacunación contra el COVID-19 y a los significativos estímulos económicos adoptados por parte de las autoridades.

Los indicadores de actividad muestran, sin embargo, que el proceso de recuperación económica ha perdido ímpetu en los últimos meses. La ralentización reciente del crecimiento económico se produce en un entorno marcado por el fuerte aumento de los contagios causado por las nuevas variantes del COVID-19, a pesar de que la creciente inmunización de la población mundial ha ayudado generalmente a evitar la adopción de restricciones a la movilidad, que habrían tenido un mayor impacto sobre la economía.

Los efectos derivados de la reducción de la producción por la pandemia y su persistencia, unidos a los estímulos fiscales y a la fuerte demanda de bienes, una vez levantadas las restricciones, contribuyen a mantener los problemas en las cadenas de suministro globales observados desde el inicio de 2021 que, además de afectar negativamente a la actividad económica, generan relevantes presiones alcistas sobre los precios.

En este contexto, en diciembre de 2021 la inflación anual se situó en 7,0% en Estados Unidos y 5,0% en la Eurozona. En ambas áreas geográficas, las expectativas de inflación a largo plazo por parte de los mercados y de las encuestas se han ajustado al alza, aunque en el caso de la Eurozona se mantienen, en general, por debajo del objetivo de 2% del Banco Central Europeo (BCE).

Los elevados registros de la inflación y su mayor persistencia han presionado a los bancos centrales a adelantar la retirada de las medidas de estímulo monetario frente a lo que inicialmente ellos mismos preveían. La Reserva Federal de Estados Unidos, en particular, ha iniciado la reducción de su programa de compras de bonos y ha sugerido que los tipos de interés de política monetaria subirán antes y más rápido de lo que esperaban los mercados y analistas financieros y también que pronto podría empezar una reducción del tamaño de su balance. En la Eurozona, el BCE finalizará el programa extraordinario de compras diseñado para hacer frente a la pandemia (PEPP, por sus siglas en inglés) en marzo de 2022. A pesar de que se mantiene el programa standard (APP, por sus siglas en inglés), las compras de activos se irán moderando a lo largo del año 2022. No obstante, a diferencia de la Reserva Federal, el BCE ha seguido manteniendo que descarta un aumento de los tipos de interés de referencia en 2022.

Según BBVA Research, el proceso de recuperación de la economía global continuará previsiblemente en los próximos meses, aunque a un ritmo ligeramente inferior al previsto en el otoño de 2021 debido a la persistencia de la pandemia, pero también derivado de un mayor impacto al estimado de los problemas en las cadenas de suministro y de las presiones inflacionarias. Todo esto en un contexto de menores estímulos fiscales y monetarios. El crecimiento del PIB se moderaría, por tanto, desde el 5,6% estimado en el 2021 hasta aproximadamente el 4,2% en 2022 en Estados Unidos, desde el 5,1% en el 2021 hasta 3,7% en el 2022 en la Eurozona y desde el 8,0% en el 2021 hasta el 5,2% en el 2022 en China. Las probables subidas de los tipos de interés de política monetaria en Estados Unidos, que podrían alcanzar el 1,25% al cierre de 2022, así como un progresivo control de la pandemia y una moderación de los problemas en las cadenas de suministro, permitirían una moderación de la inflación a lo largo del año; la cual se estima que permanezca elevada, principalmente en Estados Unidos. Los riesgos derivados de este escenario económico esperado por BBVA Research son significativos y están sesgados a la baja para la actividad, e incluyen una inflación más persistente, turbulencias financieras causadas por una retirada más agresiva de los estímulos monetarios, la aparición de nuevas variantes del coronavirus que eludan las vacunas actuales, una desaceleración más intensa de la economía China, así como tensiones sociales y geopolíticas. Asimismo, los países en los que el Grupo opera se enfrentan a diversos riesgos idiosincráticos, más allá de los relacionados al entorno global.

Los principales índices han mostrado un comportamiento positivo en el año 2021. En Europa, el índice Stoxx Europe 600 se incrementó un 22,2% respecto al cierre de diciembre del año anterior, y en España el Ibex 35 se incrementó un 7,9% en el mismo horizonte temporal, mostrando un peor comportamiento relativo. En Estados Unidos, el índice S&P 500 también se incrementó un 26,9%.

Por lo que se refiere a los índices del sector bancario, su evolución en el año 2021 ha sido mejor a la de los índices generales en Europa. El índice Stoxx Europe 600 Banks, que incluye a los bancos del Reino Unido, y el Euro Stoxx Banks, índice de bancos de la Eurozona, se revalorizaron un +34,0% y +36,2% respectivamente, mientras que en Estados Unidos, el índice sectorial S&P Regional Banks se revalorizó un 36,6% en el período.

Por su parte, la cotización de la acción BBVA se incrementó un 30,1% en el año, ligeramente por debajo de su índice sectorial, cerrando el mes de diciembre de 2021 en 5,25 euros.

Evolución de la acción

BBVA comparada con los índices europeos (índice base 100=31-12-20)

BBVA

Eurostoxx-50

Eurostoxx Bancos

La acción y ratios bursátiles

| 31-12-21 | 30-09-21 | |

|---|---|---|

| Número de accionistas | 826.835 | 836.979 |

| Número de acciones (millones) | 6.668 | 6.668 |

| Cotización última (euros) | 5,25 | 5,72 |

| Valor contable por acción (euros) (2) (3) | 6,86 | 6,76 |

| Valor contable tangible por acción (euros) (2) (3) | 6,52 | 6,41 |

| Capitalización bursátil (millones de euros) | 35.006 | 38.120 |

| Rentabilidad por dividendo (dividendo/precio; %) (1) | 2,6 | 1,0 |

(1) Calculada a partir de la remuneración al accionista de los últimos doce meses naturales dividida entre el precio de cierre del período.

(2) Para el cálculo del beneficio por acción ajustado y beneficio por acción se ha ajustado la remuneración de instrumentos de capital de nivel 1 adicional. A 31-12-21, se han considerado 112 millones de acciones, dentro del programa de recompra de acciones, entre el 22 de noviembre y el 31 de diciembre de 2021.Para el cálculo del beneficio por acción ajustado y beneficio por acción se ha ajustado la remuneración de instrumentos de capital de nivel 1 adicional. A 31-12-21, se han considerado 112 millones de acciones, dentro del programa de recompra de acciones, entre el 22 de noviembre y el 31 de diciembre de 2021.

(3) Se ha incluido la estimación del número de acciones pendientes de recompra a 31 de diciembre de 2021 del primer tramo aprobado por el Consejo de Administración de BBVA en octubre de 2021 (1.500 millones de euros), en ejecución a cierre de dicho ejercicio.

En cuanto a la remuneración al accionista, tras el levantamiento de restricciones del BCE, el Consejo de Administración de BBVA aprobó el día 30 de septiembre la distribución en efectivo de una cantidad a cuenta del dividendo del ejercicio 2021, por importe de 0,08 euros brutos por acción, que fue abonada el 12 de octubre de 2021.

Igualmente, el 29 de octubre de 2021, BBVA comunicó que había recibido la preceptiva autorización por parte del BCE para la recompra de hasta el 10% de su capital social por un importe máximo de 3.500 millones de euros durante un plazo máximo de 12 meses.

El 18 de noviembre de 2021, el Grupo anunció que el Consejo de Administración de BBVA había acordado modificar la política de retribución al accionista del Grupo vigente hasta ese momento, estableciendo una nueva política consistente en repartir anualmente entre el 40% y el 50% del beneficio ordinario consolidado de cada ejercicio, frente a la política previa que establecía un reparto entre el 35% y el 40%, pudiendo combinarse los repartos en efectivo con las recompras de acciones, todo ello sujeto a las autorizaciones y aprobaciones correspondientes que sean de aplicación en cada momento.

A 31 de diciembre de 2021, el número de acciones de BBVA era de 6.667.886.580 millones y el número de accionistas alcanzaba los 826.835. Por tipo de inversor, el 62,59% del capital pertenecía a inversores institucionales y el 37,41% restante estaba en manos de accionistas retail.

Los títulos de BBVA forman parte de los principales índices bursátiles, entre ellos el Euro Stoxx 50, del que BBVA vuelve a formar parte desde el 20 de septiembre, sólo un año después de su salida, gracias al buen comportamiento de la acción. Este hito -salir y entrar en el índice al año siguiente- no lo había llevado a cabo ninguna compañía al menos durante la última década. Además de estos índices, BBVA forma parte de los principales índices de sostenibilidad, como el Dow Jones Sustainability Index (DJSI), el FTSE4Good o los índices MSCI ESG.

A cierre de diciembre de 2021, el peso de los títulos de la acción BBVA en los índices Ibex 35, Euro Stoxx 50 y Stoxx Europe 600, es del 7,33%, 1,08% y 0,32% respectivamente. También forman parte de varios índices sectoriales, entre los que destacan el Stoxx Europe 600 Banks, que incluye el Reino Unido, con un peso del 4,45%, y el índice de la eurozona Euro Stoxx Banks con un peso del 7,48%.

Información del Grupo

El Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 5.069 millones de euros en 2021, con una variación interanual de +85,7%.

Teniendo en cuenta los impactos no recurrentes, esto es, 280 millones de euros que corresponden al beneficio obtenido por BBVA USA y el resto de sociedades incluidas en el acuerdo de venta a PNC hasta el cierre de la operación el 1 de junio de 2021 y -696 millones de euros de los costes netos asociados al proceso de reestructuración, el resultado atribuido del Grupo alcanzó 4.653 millones de euros, que comparan muy positivamente con los 1.305 millones de euros del mismo período del año anterior, que incluían las plusvalías por 304 millones de euros por la materialización del acuerdo de bancaseguros con Allianz, además del resultado generado por BBVA USA en 2020.

En un entorno complejo, los resultados del Grupo en 2021 han estado marcados por el buen comportamiento de los ingresos recurrentes del negocio bancario, esto es el margen de intereses y las comisiones, así como por una mayor aportación del resultado de operaciones financieras (ROF) de forma que el margen bruto cerró el ejercicio con un crecimiento del 9,7%, a tipos de cambio constantes.

Los gastos de explotación se incrementaron (+8,5% en términos interanuales y excluyendo el impacto de la variación de las divisas) en todas las áreas a excepción de España, donde permanecieron controlados, y Resto de Negocios, donde disminuyeron. Este crecimiento se enmarca en un entorno de recuperación de la actividad y elevada inflación.

Así, el ratio de eficiencia, se situó en el 45,2% a 31 de diciembre de 2021 con una mejora de 53 puntos básicos con respecto al ratio a cierre de diciembre de 2020, situando a BBVA en una posición de liderazgo frente a su grupo de competidores europeo1.

Destacan las menores dotaciones por deterioro de activos financieros (-38,7% en términos interanuales y a tipos de cambio constantes) debido principalmente al fuerte impacto de las provisiones por COVID-19 en el 2020.

En 2021 las dotaciones a provisiones resultaron inferiores (-62,8% a tipos de cambio constantes) a las del año anterior, por las dotaciones realizadas en 2020 en España y en Turquía.

Por último, en lo que a resultados se refiere, la línea de otros resultados cerró 2021 con un saldo positivo lo que supone una mejoría con respecto al año anterior que recogía el deterioro de las inversiones en negocios dependientes, conjuntos o asociados.

RESULTADO ATRIBUIDO AL GRUPO

(MILLONES DE EUROS)

Nota general: excluye (I) BBVA USA y el resto de

sociedades en Estados Unidos vendidas a PNC el 1

de junio de 2021; (II) los costes netos asociados

al proceso de reestructuración en 2021; y (III) la

plusvalía neta de la operación de bancaseguros con

Allianz en 2020.

COMPOSICIÓN DEL RESULTADO ATRIBUIDO (1)

(PORCENTAJE. 2021)

(1) No incluye el Centro Corporativo.

1 Grupo de competidores europeos: Barclays, BNP Paribas, Crédit Agricole, Commerzbank, Credit Suisse, Deutsche Bank, HSBC, Intesa Sanpaolo, Lloyds Banking Group, Natwest, Banco Santander, Société Générale, UBS, Unicredit. Datos de grupo de competidores europeos a cierre de septiembre de 2021. Datos de BBVA a cierre de diciembre de 2021.

En junio de 2021, BBVA y la mayoría de la representación legal de los trabajadores alcanzaron un acuerdo sobre el plan de reestructuración de BBVA S.A. en España, que contempla la desvinculación de un total de 2.935 personas (distribuidas en 2.725 salidas y 210 excedencias, en torno al 10% del total de empleados del Grupo en España) y un plan para facilitar la recolocación de todos los empleados interesados en la misma. El proceso se ha caracterizado por una actitud dialogante de las partes y se ha ejecutado con un claro interés de adhesión voluntaria. A 31 de diciembre de 2021, un total de 2.888 trabajadores ya han firmado la salida de BBVA S.A. (algunos de los cuales han efectuado su salida efectiva el 1 de enero de 2022). Está previsto que durante los meses de enero y febrero se produzcan salidas adicionales hasta completar la totalidad contemplada en el acuerdo, que podrían extenderse hasta el 31 de marzo de 2022. En cuanto a las oficinas, la mayor parte de las 480 incluidas en el acuerdo se encuentran clausuradas a cierre del año 2021.

El 1 de junio BBVA hizo público que, una vez obtenidas las preceptivas autorizaciones, se había completado la venta del 100% del capital social de BBVA USA Bancshares, Inc, sociedad titular, a su vez, de la totalidad del capital social del banco BBVA USA, a favor de PNC (The PNC Financial Services Group, Inc). La contabilización tanto de los resultados generados por BBVA USA desde el anuncio de la operación en noviembre de 2020, como por el cierre de la venta el 1 de junio de 2021, generó un resultado neto de impuestos de 582 millones de euros, que se encuentran recogidos íntegramente en la línea "Resultado después de impuestos de actividades interrumpidas" de la cuenta de resultados consolidada y del Centro Corporativo. Dichos impactos se incluían en los resultados acumulados del Grupo a cierre de junio de 2021.

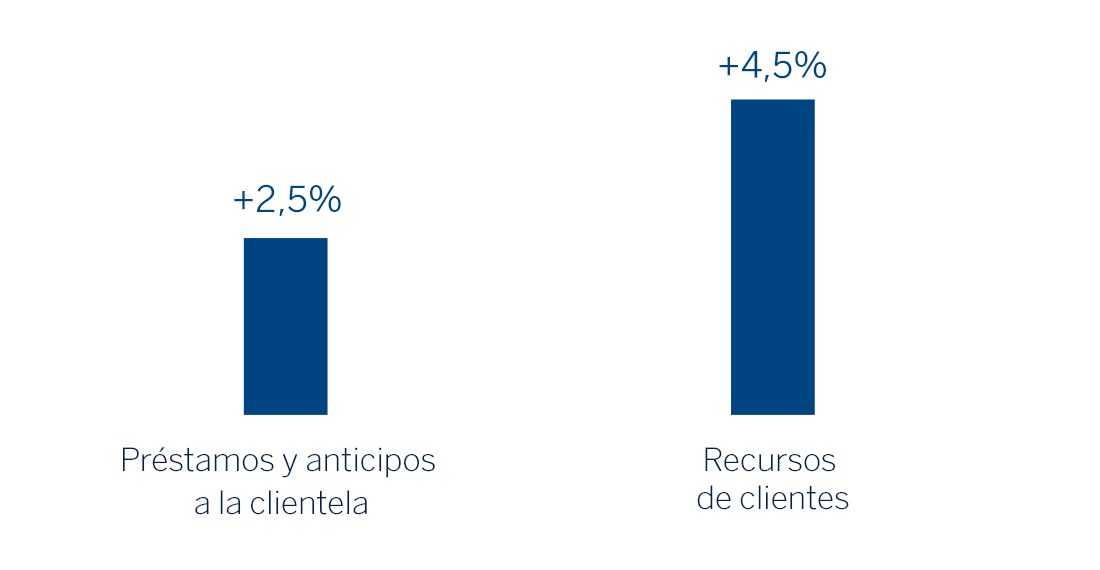

La cifra de préstamos y anticipos a la clientela registró un crecimiento del 2,5% con respecto al cierre de diciembre de 2020, muy favorecido por la evolución de los préstamos a empresas (+3,0%) y, en menor medida, por los préstamos a particulares (+1,5% en el año), muy apoyados en los préstamos al consumo y tarjetas de crédito (+5,7% en conjunto).

Los recursos de clientes presentaron un crecimiento del 4,5% con respecto al cierre de diciembre de 2020 gracias a la buena evolución tanto de los depósitos de la clientela (+2,1%) como de los recursos fuera de balance (+12,5%). La situación de los tipos de interés ha propiciado la preferencia de los clientes por los depósitos a la vista y fondos de inversión (que crecieron un 15,3% con respecto al cierre del año anterior) frente a los depósitos a plazo (que registraron una disminución con respecto a diciembre de 2020 del 27,2%).

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA Y TOTAL DE RECURSOS DE CLIENTES (VARIACIÓN RESPECTO AL 31-12-20)

El ratio CET1 fully-loaded del Grupo se situó a 31 de diciembre de 2021 en 12,75%, lo que supone una bajada en el trimestre (-173 puntos básicos) si bien se mantiene un amplio buffer de gestión sobre los requerimientos de capital del Grupo y se ubica por encima del objetivo de gestión, situado en el rango 11,5-12% de CET1. Este nivel de CET1 incluye la deducción del importe total del programa de recompra de acciones autorizado por el supervisor por un importe máximo de 3.500 millones de euros y que supone un impacto aproximado de -130 puntos básicos. Para más información sobre el programa de recompra de acciones del Grupo, consúltese la pestaña "Recompra de acciones".

En cuanto a la política de retribución al accionista, el 18 de noviembre de 2021, el Grupo anunció que el Consejo de Administración de BBVA había acordado modificar la política de retribución al accionista del Grupo vigente hasta ese momento, estableciendo una nueva política consistente en repartir anualmente entre el 40% y el 50% del beneficio ordinario consolidado de cada ejercicio (excluyendo los importes y las partidas de naturaleza extraordinaria incluidas en la cuenta de pérdidas y ganancias consolidada), frente a la política previa que establecía un reparto entre el 35% y el 40%.

Esta política se implementará mediante la distribución de una cantidad a cuenta del dividendo del ejercicio (que se abonaría previsiblemente en el mes de octubre de cada ejercicio) y un dividendo complementario o reparto final (que se abonaría una vez finalizado el ejercicio y aprobada la aplicación del resultado, previsiblemente en el mes de abril de cada ejercicio), pudiendo combinarse los repartos en efectivo con las recompras de acciones (la ejecución del programa recompra de acciones tiene la consideración de remuneración extraordinaria al accionista y por lo tanto no se encuentra incluida en el ámbito de la política), todo ello sujeto a las autorizaciones y aprobaciones correspondientes que sean de aplicación en cada momento.

En cuanto a la remuneración al accionista, el 12 de octubre de 2021 se pagó una cantidad en efectivo a cuenta del dividendo del ejercicio 2021 por un importe de 0,08 euros brutos por acción. Adicionalmente, el 3 de febrero de 2022 se anunció que estaba previsto proponer a los órganos sociales correspondientes un pago de 0,23 euros brutos por acción. De ser aprobado, el total de distribuciones en efectivo ascendería a 0,31 euros brutos por acción. Por lo tanto, la remuneración total a accionistas será la resultante de los pagos en efectivo comentados y la resultante de los programas de recompra descritos en "Recompra de acciones".

El 26 de octubre de 2021, BBVA recibió la autorización del BCE para la recompra de hasta el 10% de su capital social por un importe máximo de 3.500 millones de euros, en una o varias veces.

Una vez recibida la autorización del BCE, el Consejo de Administración de BBVA, en su reunión celebrada el 28 de octubre de 2021, acordó llevar a cabo un programa marco de recompra de acciones propias, que será ejecutado en varios tramos, por un importe máximo de hasta 3.500 millones de euros, con el propósito de reducir el capital social de BBVA, así como llevar a cabo un primer tramo dentro del programa marco, lo cual fue comunicado como Información Privilegiada el 29 de octubre de 2021.

En relación al primer tramo, BBVA hizo público el 19 de noviembre de 2021 que se ejecutaría de manera externa a través de un gestor principal (J.P. Morgan AG) y tendría un importe máximo de 1.500 millones de euros, con un número máximo de acciones a adquirir de 637.770.016 acciones propias, representativas, aproximadamente, del 9,6% del capital social de BBVA, así como que el inicio del primer tramo tendría lugar el 22 de noviembre de 2021 y que finalizará no antes del 16 de febrero de 2022 ni más tarde del 5 de abril de 2022 y, en todo caso, cuando dentro de ese período se alcance el importe monetario máximo o se adquiera el número máximo de acciones1. En relación a las operaciones realizadas en el contexto de la ejecución del primer tramo, entre el 22 de noviembre y el 31 de diciembre, J.P. Morgan AG, como gestor principal, adquirió 112.254.236 acciones de BBVA. Entre el 1 de enero y el 31 de enero de 2022 ha adquirido 58.951.275 acciones de BBVA.

Asimismo, el 3 de febrero de 2022 BBVA hizo público que su Consejo de Administración había acordado, en el ámbito del programa marco, llevar a cabo un segundo programa de recompra de acciones con el propósito de reducir el capital social de BBVA, por un importe máximo de 2.000 millones de euros y un número máximo de acciones a adquirir igual al resultado de restar a 637.770.016 acciones propias (9,6% del capital social de BBVA a esta fecha) el número de acciones propias finalmente adquiridas en ejecución del primer tramo. El segundo tramo, que también se ejecutará de manera externa, a través de un gestor principal, se iniciará al terminar la ejecución del primer tramo y finalizará no más tarde del 15 de octubre de 2022. BBVA llevará a cabo una nueva comunicación antes del inicio de la ejecución del segundo tramo con sus términos y condiciones concretos.

1 No obstante, BBVA se reserva el derecho a suspender temporalmente o finalizar anticipadamente el primer tramo si concurriera alguna circunstancia que así lo aconsejara o exigiera.

Áreas de negocio

España

5.925 Mill. €*

+6,4%

Claves

- Crecimiento de la actividad crediticia en el año

- Comportamiento favorable de los ingresos recurrentes, impulsados por las comisiones

- Mejora del ratio de eficiencia y destacado crecimiento del margen neto en el año

- Disminución del deterioro de activos financieros, que comparan con un 2020 fuertemente afectado por la pandemia, que se traslada en un menor coste de riesgo

Resultados

Margen de intereses

3.502Margen bruto

5.925Margen neto

2.895Resultado atribuido

1.581Actividad (1)

Variación respecto al 31-12-20.

Saldos puntuales a 31-12-21.

Préstamos y anticipos a la clientela no dudosos en gestión

+1,7%

Recursos de clientes en gestión

+2,8%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las

cesiones temporales de activos.

(2) Variación interanual.

México

7.603 Mill. €*

+5,8%

Claves

- Crecimiento de la inversión en el año impulsado por la continua aceleración del segmento cartera minorista desde el segundo trimestre de 2021

- Incremento de los depósitos a la vista y, por tanto, mejora del mix de financiación

- Aumento de los ingresos recurrentes y fortaleza del margen neto a lo largo de todo el año

- Mejor comportamiento del deterioro de activos financieros en 2021

Resultados

Margen de intereses

5.836Margen bruto

7.603Margen neto

4.944Resultado atribuido

2.568Actividad (1)

Variación respecto al 31-12-20 a tipo de

cambio constante.

Saldos puntuales a 31-12-21.

Préstamos y anticipos a la clientela no dudosos en gestión

+5,1%

Recursos de clientes en gestión

+11,6%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las

cesiones temporales de activos.

(2) Variación interanual a tipo de cambio

constante.

Turquía

3.422 Mill. €*

+25,0%

Claves

- Actividad impulsada por los préstamos y depósitos en lira turca

- Crecimiento interanual de los ingresos recurrentes y el ROF

- Reducción interanual del coste de riesgo

- Crecimiento del beneficio atribuido impulsado por mayores ingresos y menores pérdidas por deterioro

Resultados

Margen de intereses

2.370Margen bruto

3.422Margen neto

2.414Resultado atribuido

740Actividad (1)

Variación respecto al 31-12-20 a tipo de

cambio constante.

Saldos puntuales a 31-12-21.

Préstamos y anticipos a la clientela no dudosos en gestión

+39,7%

Recursos de clientes en gestión

+65,0%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni

las cesiones temporales de activos.

(2) Variación interanual a tipo de cambio

constante.

América del Sur

3.162 Mill. €*

+8,1%

Claves

- Incremento de la actividad crediticia en el año 2021, con crecimiento tanto en el segmento de particulares como en el de empresas

- Reducción de los recursos de clientes de mayor coste

- Favorable evolución interanual de los ingresos recurrentes y mayor ajuste por inflación en Argentina

- Reducción del deterioro de activos financieros al estar afectado 2020 por la irrupción de la pandemia

Resultados

Margen de intereses

2.859Margen bruto

3.162Margen neto

1.661Resultado atribuido

491Actividad (1)

Variación respecto al 31-12-20 a tipos de

cambio constante. Excluye los saldos de BBVA

Paraguay a 31-12-20.

Saldos puntuales a 31-12-21.

Préstamos y anticipos a la clientela no dudosos en gestión

+10,3%

Recursos de clientes en gestión

+5,7%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las

cesiones temporales de activos.Excluye los

saldos de BBVA Paraguay a 31-12-20.

(2) Variación interanual a tipos de cambio

constantes.

(3) A tipos de cambio constantes excluyendo

BBVA Paraguay.

Resto de negocios

741 Mill. €*

-12,3%

Claves

- Crecimiento de la inversión gracias a la evolución en la segunda parte del año y descenso de los recursos en 2021

- Buen comportamiento de los ingresos recurrentes en el cuarto trimestre

- Favorable evolución de los indicadores de riesgo en el trimestre

- Liberación en la línea de deterioro de activos financieros, que contrasta con las dotaciones realizadas en 2020

Resultados

Margen de intereses

281Margen bruto

741Margen neto

291Resultado atribuido

254Actividad (1)

Variación respecto al 31-12-20 a tipos de

cambio constante.

Saldos puntuales a 31-12-21.

Préstamos y anticipos a la clientela no dudosos en gestión

+10,2%

Recursos de clientes en gestión

-33,6%

Riesgos

Tasa de cobertura

Tasa de mora

Coste de riesgo

(1) No incluye ni las adquisiciones ni las

cesiones temporales de activos.

(2) Variación interanual a tipos de cambios

constantes.

* Margen bruto

(1) A tipo de cambio constante.

(2) A tipos de cambio constantes.

(3) A tipos de cambio constantes excluyendo BBVA Paraguay.

Información a cierre de diciembre de 2021. El mapa excluye aquellos países en los que BBVA no tiene sociedad o el nivel de actividad es reducido

En cuanto a las áreas de negocio, en todas ellas disminuyen las dotaciones por deterioro de activos financieros frente a las realizadas en 2020 por la irrupción de la pandemia. Adicionalmente, excluyendo el efecto de la variación de las divisas en aquellas áreas donde tiene impacto, en cada una de ellas cabe destacar:

- España: Alcanzó un resultado atribuido de 1.581 millones de euros en 2021, con un incremento interanual del +142,6%, debido principalmente al crecimiento de los ingresos recurrentes procedentes de las comisiones y del ROF en 2021.

- México: Generó un resultado atribuido de 2.568 millones de euros a lo largo de 2021, lo que supone un incremento del 42,6% con respecto a 2020. Esta evolución se apoya en un crecimiento del 6,4% de los ingresos recurrentes y en la fortaleza del margen neto (+3,3%).

- Turquía: El resultado atribuido generado por Turquía en 2021 se situó en 740 millones de euros, un 71,4% por encima del alcanzado el año anterior apoyado por una mayor contribución de los ingresos recurrentes y del ROF. En relación a este área de negocio, el 18 de noviembre de 2021 el Grupo BBVA remitió al supervisor del mercado de valores de Turquía (Capital Markets Board) la solicitud de autorización de la oferta pública de adquisición de carácter voluntario (en adelante OPA) sobre la totalidad del capital social de Garanti BBVA que no posee, una vez se reciban las autorizaciones regulatorias necesarias. Dados los plazos y la necesidad de recibir aprobación de las autoridades regulatorias pertinentes, BBVA estima que el cierre de la OPA tendrá lugar en el primer trimestre de 2022.

- América del Sur: El conjunto de los países de la región en los que BBVA está presente generaron un resultado atribuido acumulado de 491 millones de euros en 2021, lo que, excluyendo BBVA Paraguay en 2020, representa una variación interanual del +30,3%, derivado de la mejor evolución de los ingresos recurrentes en 2021 (+21,0%) parcialmente compensados por un mayor ajuste por la inflación de Argentina en 2021.

- Resto de negocios: Este área, que incorpora principalmente la actividad mayorista que el Grupo desarrolla en Europa (excluida España) y en Estados Unidos, así como el negocio bancario desarrollado a través de las sucursales de BBVA en Asia alcanzó un resultado atribuido de 254 millones de euros (+13,2% interanual) en 2021.

Noticias

Contacto

Línea de Atención al

Accionista

Línea de Atención al

Accionista 912 24 98 21

Servicio de

Suscripciones

Servicio de

Suscripciones Oficina del Accionista

Oficina del Accionista

Email de contacto

Email de contacto