Gestión del riesgo

Riesgos de crédito

Al cierre del primer trimestre del 2018 continúa el comportamiento positivo de las métricas de riesgo del Grupo BBVA. En este sentido:

- Desapalancamiento del riesgo crediticio en el trimestre (-1,7% y -1,3% a tipos de cambio corrientes y constantes, respectivamente), explicado fundamentalmente por España. En el resto de geografías se observa un crecimiento a tipos de cambio constantes: Turquía, +2,4%; México, +1,5%; América del Sur, +1,6%; y Estados Unidos, +0,4%.

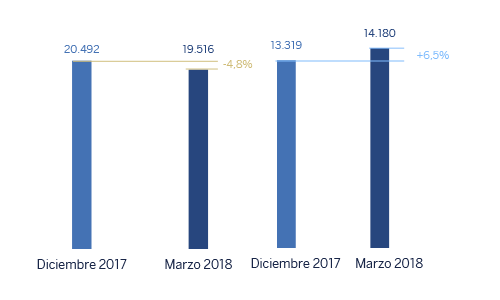

- El saldo dudoso continuó con su tendencia a la baja y registró una disminución trimestral del 4,8% a tipos de cambio corrientes y 4,1% a tipos de cambio constantes. Destaca el buen comportamiento Actividad Bancaria España y Non Core Real Estate; por otro lado, América del Sur, +7,7% a tipos constantes, se vio impactada por la evolución de algunas carteras minoristas y clientes singulares, y en menor medida Turquía +0,4% a tipos constantes, debido al deterioro focalizado en el portfolio de clientes mayoristas. Buen comportamiento en resto de geografías.

- En consecuencia, la tasa de mora del Grupo, 4,4% al 31-3-2018, mejoró durante los tres primeros meses del ejercicio en curso, presentando una reducción de 16 puntos básicos con respecto a diciembre del 2017, a tipos de cambio constante.

- Los fondos de cobertura se incrementaron un 6,5% en el trimestre (+7,3% a tipos de cambio constantes), por lo que la tasa de cobertura cerró en el 73%, un punto porcentual por encima del dato resultante de aplicar la norma NIIF 9 a 1 de enero del 2018.

- Por último, el coste de riesgo acumulado a marzo del 2018 fue del 0,85%, unos 2 puntos básicos inferior al dato del 2017.

Crédito dudoso y fondos de cobertura (Millones de euros)

Riesgo crediticio (1) (Millones de euros)

| 31-03-18(2) | 31-12-17 | |

|---|---|---|

| Riesgos crediticio | 442.446 | 461.303 |

| Riesgos dudosos | 19.516 | 20.492 |

| Fondos de cobertura | 14.180 | 13.319 |

| Tasa de mora (%) | 4,4 | 4,6 |

| Tasa de cobertura (%) | 73 | 65 |

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste, a través de una amplia gama de instrumentos que permiten acceder a un gran número de fuentes de financiación alternativas, adecuándose en todo momento a las exigencias regulatorias actuales.

Un principio básico de BBVA en la gestión de la liquidez y financiación del Grupo es la autosuficiencia financiera de sus filiales bancarias en el extranjero. Este principio evita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez al proceso de formación de precios.

La solidez financiera de los bancos del Grupo sigue apoyándose en la financiación de la actividad crediticia, fundamentalmente, a través de recursos estables de clientes. Durante el primer trimestre 2018, las condiciones de liquidez se mantuvieron holgadas en todas las geografías donde opera el Grupo BBVA:

- En la zona euro, continúa la situación de liquidez confortable y la estabilidad en la evolución del gap de crédito.

- En México, sólida posición de liquidez, a pesar de la volatilidad de los mercados. Aumento del gap de crédito, según lo esperado, debido a la salida de depósitos correspondientes a la captación estacional de fin del año 2017.

- En Estados Unidos, situación de liquidez adecuada. Estabilidad del gap de crédito debido al moderado crecimiento de la inversión crediticia.

- Cómoda situación de liquidez en Turquía, con ligero incremento del gap de crédito como consecuencia del incremento, por encima de los depósitos, de la inversión crediticia, debido a la buena dinámica comercial.

- En América del Sur persiste la confortable situación de liquidez, con un crecimiento de los depósitos por encima de la inversión crediticia, lo cual ha permitido una reducción de la financiación mayorista.

Por la parte de financiación, los mercados de financiación mayorista a largo plazo en las geografías donde opera el Grupo siguieron mostrando estabilidad. Por su parte, la financiación a corto plazo continuó teniendo un comportamiento favorable, en un entorno de elevada liquidez.

Las entidades que forman el Grupo BBVA llevaron a cabo las siguientes operaciones:

- BBVA S.A. realizó una emisión de senior non-preferred, la segunda en este formato para el Grupo, por 1.500 millones de euros, con un cupón flotante a Euríbor a tres meses más 60 puntos básicos y un plazo de cinco años.

- En México, BBVA Bancomer llevó a cabo una emisión internacional de deuda subordinada Tier 2 por importe de 1.000 millones de dólares. La emisión del instrumento se hizo a un precio equivalente a Treasury más 265 puntos básicos y vencimiento a 15 años, con una call al décimo (BBVA Bancomer 15NC10).

- Por su parte, en América del Sur, BBVA Chile emitió en mercado local deuda senior por una cuantía equivalente a 288 millones de euros, en diversas emisiones con vencimientos entre cuatro y seis años.

En consecuencia, el ratio de cobertura de liquidez LCR en el Grupo BBVA se mantuvo holgadamente por encima del 100% a lo largo del primer trimestre del 2018, sin que se asuma transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. A 31 de marzo del 2018, este ratio se situó en el 126%. Aunque este requerimiento sólo se establece a nivel Grupo, en todas las filiales se supera este mínimo con amplitud (zona euro 150%, México 148%, Turquía 136% y Estados Unidos 141%).

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

El primer trimestre del 2018 estuvo marcado por la apreciación, con respecto al euro, del peso mexicano (+5.0%) y la depreciación del resto de las principales divisas de las geografías donde opera el Grupo: dólar (-2,7%) y lira turca (-7.2%). BBVA mantiene sus políticas activas de gestión de las principales inversiones en países emergentes que sitúa, en media, entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1 (lo que no está naturalmente cubierto por el propio ratio). En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes (peso mexicano o lira turca) se mantiene en el entorno de dos puntos básicos negativos para cada una de estas monedas. Dado el contexto geopolítico, la cobertura de los resultados esperados para el 2018 se ha incrementado hasta el entorno del 70% para México y el 50% para Turquía.

Tipos de interés

El objetivo de la gestión del riesgo de tipo de interés es mantener un crecimiento sostenido del margen de intereses a corto y medio plazo, con independencia del movimiento de los tipos de interés, controlando los impactos en el ratio de capital por la valoración de la cartera de activos financieros a valor razonable con cambios en otro resultado global acumulado.

Los bancos del Grupo mantienen carteras de renta fija para la gestión de la estructura de sus balances. Durante el primer trimestre del 2018, los resultados de esta gestión fueron satisfactorios, habiéndose mantenido estrategias de riesgo limitado en todos los bancos del Grupo.

Por último, en cuanto a las políticas monetarias seguidas por los distintos bancos centrales de las principales geografías donde BBVA opera cabe resaltar:

- Sin cambios relevantes en la Eurozona, donde se mantienen los tipos al 0% y la facilidad de depósito al -0,40%.

- En Estados Unidos continúa la tendencia alcista de tipos de interés. La última subida los eleva hasta el 1,75%.

- En México, Banxico realizó una nueva subida de tipos de interés, situando el nivel de política monetaria en el 7,50%.

- En Turquía, sin cambios en este primer trimestre. Tras las subidas registradas en el 2017, el tipo de interés medio de financiación del Banco Central turco (CBRT) se mantiene en el 12,75%.

- En América del Sur, las autoridades monetarias continuaron con sus políticas expansivas, bajando tipos en Perú (50 puntos básicos), Argentina (150 puntos básicos) y Colombia (25 puntos básicos).

Capital económico y regulatorio

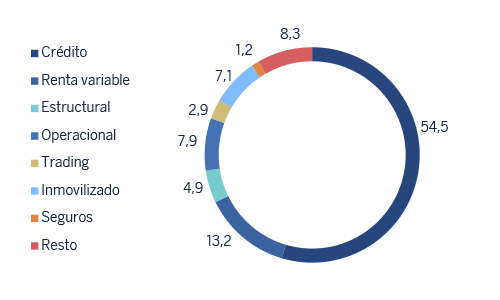

El consumo de capital económico en riesgo (CER) a cierre de febrero del 2018, en términos consolidados, alcanzó los 33.443 millones de euros, lo que equivale a una tasa de variación en el trimestre del -2,8% (-2,3% a tipos de cambio constantes). Esta reducción estuvo focalizada en riesgo de inmovilizado y por spread de renta fija, en este último caso debido a la disminución de la exposición a dicho riesgo.

Desglose del capital económico en riesgo en términos atribuidos (Porcentaje a marzo de 2018)