Solvencia

Base de capital

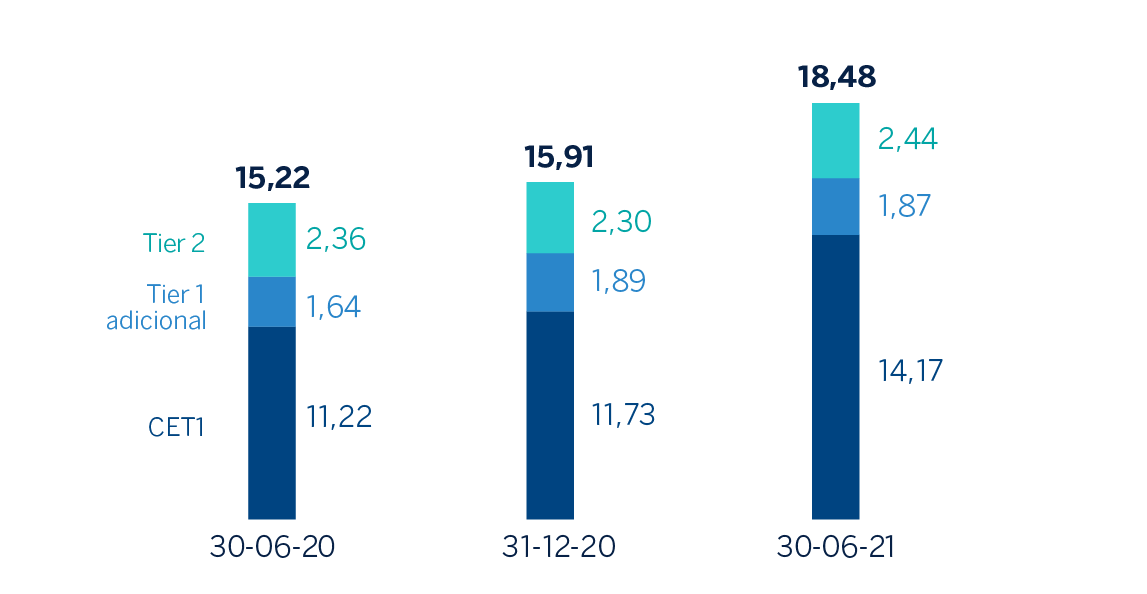

El ratio CET1 fully-loaded del Grupo BBVA se situó a 30 de junio de 2021 en el 14,17% e incorpora los efectos singulares de la salida del Grupo de BBVA USA, con un impacto de +260 puntos básicos sobre la situación de capital a cierre de junio 2021, y los impactos del proceso de reestructuración por -25 puntos básicos.

Durante el segundo trimestre del año 2021, la evolución del CET 1 fully-loaded consolidado sigue apoyándose en una elevada generación de resultados, con un impacto de +38 puntos básicos (que excluye el impacto de los dos efectos anteriormente comentados), que cubre ampliamente el devengo prudencial para la remuneración al accionista y la retribución de los Contingent Convertible bonds (en adelante CoCos), de -11 puntos básicos en conjunto, así como el crecimiento de los activos ponderados por riesgo (RWA, por sus siglas en inglés) orgánicos en el trimestre que han detraído -6 puntos básicos.

Al margen de estos efectos, se incluye también un impacto de -14 puntos básicos que se corresponde con la implantación de impactos regulatorios en los activos ponderados por riesgo, entre los que destaca la entrada en vigor del nuevo marco de cálculo del riesgo de contraparte. Por último, en el resto de partidas que afectan a la evolución del CET1 fully-loaded consolidado, se registra un efecto negativo de -13 puntos básicos que se explica, principalmente, por un menor cómputo de intereses minoritarios.

Los activos ponderados por riesgo consolidados fully-loaded se reducen en el trimestre en aproximadamente 49.000 millones de euros, lo que se explica por la salida de BBVA USA tras el cierre del acuerdo de venta a PNC el pasado 1 de junio; excluido este efecto singular los RWA registran un ligero aumento de aproximadamente 1.920 millones de euros.

El capital de nivel 1 adicional (AT1) fully-loaded consolidado se situó a 30 de junio de 2021 en el 1,87% lo que resulta en un crecimiento significativo respecto al trimestre anterior de +25 puntos básicos y que se apoya en la reducción de RWA por la mencionada salida de BBVA USA.

Cabe destacar que el 14 de abril, BBVA ejecutó la amortización anticipada de una emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias de BBVA (CoCos) que databa de 2016 por 1.000 millones de euros y 8,875% de cupón y cuyo impacto ya fue incluido en los ratios de capital del Grupo a 31 de marzo de 2021.

El ratio Tier 2 fully-loaded consolidado a 30 de junio de 2021 se situó en el 2,44% cuyo crecimiento en el trimestre (+20 puntos básicos), está explicado, principalmente, por el efecto de la reducción de RWA por la salida de BBVA USA.

Con respecto al ratio CET1 phased-in a nivel consolidado, se situó a 30 de junio de 2021 en el 14,37%, teniendo en cuenta el efecto transitorio de la norma NIIF 9. El AT1 alcanzó el 1,86% y el Tier 2 el 2,52%, dando como resultado un ratio de capital total del 18,75%.

En cuanto a la remuneración al accionista, el 29 de abril de 2021 se distribuyó un importe en efectivo de 0,059 euros por cada una de las acciones del Banco con cargo a la cuenta de prima de emisión de BBVA, de acuerdo con lo aprobado en la Junta General de Accionistas del 20 de abril de 2021. También se aprobó un reparto en efectivo con cargo a las partidas distribuibles de BBVA de hasta 533,4 millones de euros, sujeto a las autorizaciones regulatorias correspondientes. Asimismo, con el objetivo de poder implementar efectivamente un programa de recompra de acciones, se aprobó la reducción del capital social de BBVA hasta un máximo correspondiente al 10% del capital social vigente mediante la amortización de acciones propias adquiridas a través de cualquier mecanismo con el objetivo de ser amortizadas. La ejecución de este programa de recompra y la amortización de las acciones adquiridas quedará sujeta a la obtención de las autorizaciones regulatorias correspondientes y estando sujeta asimismo, entre otros factores, al precio de la acción. El 23 de julio de 2021 el Banco Central Europeo (en adelante BCE) hizo público que ha aprobado una nueva recomendación(ECB/2021/31) sustituyendo a la recomendación ECB/2020/62 a partir del 30 de septiembre de 2021, por la cual el BCE indica que valorará los planes de capital, de distribución de dividendos y recompra de acciones de cada entidad en el contexto de su proceso supervisor ordinario, y eliminando el resto de restricciones en materia de dividendos y de programas de recompra contenidos en la recomendación ECB/2020/62. Una vez publicada la recomendación ECB/2021/31, BBVA tiene la intención de regresar a partir del 30 de septiembre a su política de retribución al accionista, comunicada mediante hecho relevante el 1 de febrero de 2017, consistente en distribuir anualmente entre un 35% y un 40% de los beneficios obtenidos en cada ejercicio íntegramente en efectivo mediante dos distribuciones (previsiblemente en octubre y abril y sujeto a las aprobaciones pertinentes).

DISTRIBUCIÓN ESTRUCTURAL DEL ACCIONARIADO (30-06-2021)

| Accionistas | Acciones | |||

|---|---|---|---|---|

| Tramos de acciones | Número | % | Número | % |

| Hasta 500 | 349.964 | 41,2 | 65.616.409 | 1,0 |

| De 501 a 5.000 | 393.255 | 46,3 | 689.014.893 | 10,3 |

| De 5.001 a 10.000 | 57.020 | 6,7 | 401.131.352 | 6,0 |

| De 10.001 a 50.000 | 44.434 | 5,2 | 849.915.229 | 12,7 |

| De 50.001 a 100.000 | 3.208 | 0,4 | 218.437.393 | 3,3 |

| De 100.001 a 500.000 | 1.437 | 0,2 | 259.744.818 | 3,9 |

| De 500.001 en adelante | 287 | 0,0 | 4.184.026.486 | 62,7 |

| Total | 849.605 | 100,0 | 6.667.886.580 | 100,0 |

RATIOS DE CAPITAL FULLY-LOADED (PORCENTAJE)

BASE DE CAPITAL (MILLONES DE EUROS)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 30-06-21 (1) (2) | 31-12-20 | 30-06-20 | 30-06-21 (1) (2) | 31-12-20 | 30-06-20 | |

| Capital de nivel 1 ordinario (CET1) | 43.903 | 42.931 | 42.119 | 43.306 | 41.345 | 40.647 |

| Capital de nivel 1 (Tier 1) | 49.599 | 49.597 | 48.186 | 49.007 | 48.012 | 46.602 |

| Capital de nivel 2 (Tier 2) | 7.688 | 8.547 | 9.344 | 7.466 | 8.101 | 8.552 |

| Capital total (Tier 1+Tier 2) | 57.287 | 58.145 | 57.531 | 56.473 | 56.112 | 55.153 |

| Activos ponderados por riesgo | 305.599 | 353.273 | 362.050 | 305.543 | 352.622 | 362.388 |

| CET1 (%) | 14,37 | 12,15 | 11,63 | 14,17 | 11,73 | 11,22 |

| Tier 1 (%) | 16,23 | 14,04 | 13,31 | 16,04 | 13,62 | 12,86 |

| Tier 2 (%) | 2,52 | 2,42 | 2,58 | 2,44 | 2,30 | 2,36 |

| Ratio de capital total (%) | 18,75 | 16,46 | 15,89 | 18,48 | 15,91 | 15,22 |

- (1) A 30 de junio de 2021, la diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF 9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR y las posteriores enmiendas introducidas por el Reglamento 2020/873 de la Unión Europea).

- (2) Datos provisionales.

En cuanto a los requisitos de MREL (Minimum Requirement for own funds and Eligible Liabilities), el 31 de mayo de 2021, BBVA hizo público que había recibido una nueva comunicación de Banco de España sobre su requisito mínimo de fondos propios y pasivos admisibles (MREL) establecido por la Junta Única de Resolución (en adelante, JUR), calculado teniendo en cuenta la información financiera y supervisora a 31 de diciembre de 2019.

Esta comunicación sobre MREL sustituye la anteriormente recibida y de acuerdo a la misma, BBVA deberá alcanzar, a partir del 1 de enero de 2022, un volumen de fondos propios y pasivos admisibles correspondiente al 24,78% 2 del total de APRs de su grupo de resolución, a nivel subconsolidado 3 (en adelante, el "MREL en APRs”). Asimismo, de este MREL en APRs, un 13,50% del total de APRs deberá cumplirse con instrumentos subordinados (el “requisito de subordinación en APRs”). Este MREL en APRs equivale a un 10,25% en términos de exposición total considerada a efectos del cálculo del ratio de apalancamiento -leverage ratio- (el “MREL en RA”), mientras que el requisito de subordinación en APRs equivale a un 5,84% en términos de exposición total considerada a efectos del cálculo del ratio de apalancamiento (el “requisito de subordinación en RA”). En el caso de BBVA, el requisito que resulta más restrictivo en la actualidad es el que expresa el MREL en APRs. Dada la estructura de fondos propios y pasivos admisibles del grupo de resolución, a 30 de junio de 2021, el ratio MREL en APRs se sitúa en 29,55%4, 5 , cumpliendo con el citado requisito MREL.

Con el objetivo de reforzar el cumplimiento de dichos requisitos, en marzo de 2021 BBVA realizó una emisión de deuda senior preferente por un importe de 1.000 millones de euros, mitigando la pérdida de elegibilidad de dos emisiones senior preferente y una senior no preferente emitidas durante 2017 que entran en 2021 en su último año de vida. Cabe resaltar que tras el cierre de la venta de BBVA USA, la posición de BBVA a efectos de MREL se ha visto reforzada.

Por último, el ratio leverage (o ratio de apalancamiento) del Grupo se sitúa a 30 de junio de 2021 en el 7,4% con criterio fully-loaded (7,5% phased-in) con un incremento significativo en el trimestre de +90 puntos básicos que se explica principalmente por la menor exposición tras la salida de BBVA USA. Estas cifras incluyen el efecto de la exclusión temporal de ciertas posiciones con el banco central previsto en la “CRR-Quick fix”.

2 Conforme a la nueva regulación aplicable, el MREL en APRs y el requisito de subordinación en APRs no incluyen el requisito combinado de colchones de capital. A estos efectos, el requisito combinado de colchones de capital aplicable sería un 2,5%, sin perjuicio de cualquier otro colchón que pudiera resultar de aplicación en cada momento.

3 De acuerdo con la estrategia de resolución MPE (“Multiple Point of Entry”) del Grupo BBVA, establecida por la JUR, el grupo de resolución está formado por Banco Bilbao Vizcaya Argentaria, S.A. y las filiales que pertenecen al mismo grupo de resolución europeo. A 31 de diciembre de 2019, el total de APRs del grupo de resolución ascendía a 204.218 millones de euros y la exposición total considerada a efectos del cálculo de la ratio de apalancamiento ascendía a 422.376 millones de euros.

4 Recursos propios y pasivos admisibles para cumplir tanto con MREL como con el requisito combinado de colchones de capital, que sería de un 2,5%, sin perjuicio de cualquier otro colchón que pudiera resultar de aplicación en cada momento.

5 A 30 de junio de 2021 el ratio MREL en RA se sitúa en 12,43% y los ratios de subordinación en términos de APRs y en términos de exposición del ratio de apalancamiento, se sitúan en el 26,84% y 11,29%, respectivamente.

Ratings

El 24 de junio de 2021, en una revisión conjunta de varios bancos europeos, S&P cambió la perspectiva del rating de BBVA a estable desde negativa (confirmando su rating A-), reconociendo tanto los beneficios de la diversificación geográfica del Grupo como el sustancial fortalecimiento de capital experimentado tras de la venta de BBVA USA. A fecha de publicación de este informe, el resto de agencias han mantenido sin cambios tanto el rating como la perspectiva de BBVA, lo que evidencia la estabilidad del mismo. Así, todas las agencias que califican a BBVA otorgan un rating en la categoría A con perspectiva estable, tal y como puede apreciarse en la siguiente tabla:

Ratings

| Agencia de rating | Largo plazo (1) | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s | A3 | P-2 | Estable |

| Standard & Poor’s | A- | A-2 | Estable |

- (1) Ratings asignados a la deuda senior preferente a largo plazo. Adicionalmente, Moody's y Fitch asignan un rating a los depósitos a largo plazo de BBVA de A2 y A-, respectivamente.