Aspectos destacados

Invasión de Ucrania

La invasión de Ucrania por parte de Rusia, el mayor ataque militar a un estado europeo desde la Segunda Guerra Mundial, ha tenido un impacto inmediato en la geopolítica y la economía a escala global. Igualmente, se ha producido un incremento en el nivel de incertidumbre, que a la fecha de elaboración del presente informe se mantiene elevada. La Unión Europea, Estados Unidos, Reino Unido y otros gobiernos han impuesto duras sanciones contra Rusia y los intereses rusos. El impacto de estas medidas, así como la potencial respuesta por parte de Rusia, son inciertos actualmente y podrían afectar negativamente a los negocios, situación financiera y resultados de la Entidad, si bien la exposición directa del Grupo a Ucrania y Rusia es limitada.

El Grupo observa con especial inquietud y desazón los acontecimientos por la tragedia humana que suponen. En este sentido, la Entidad ha contribuido a dar respuesta a la emergencia humanitaria en Ucrania, con una donación de un millón de euros, una campaña entre clientes y empleados que, hasta el 30 de junio de 2022, ha recaudado 2.273.965 euros, además de la posibilidad de realizar transferencias gratuitas de particulares a Ucrania. Por último, BBVA se sumó a una declaración firmada por más de 50 compañías de todo el mundo para prestar apoyo a las personas que huyen de Ucrania y atender sus necesidades inmediatas. Así, el Grupo ha ofrecido al Ministerio de Inclusión, Seguridad Social y Migraciones del Gobierno de España 200 viviendas para la acogida de refugiados y, para facilitar la inclusión financiera de los refugiados, se ha puesto a su disposición la Cuenta de Pago Básica, con la que puedan disponer de manera gratuita de una cuenta y una tarjeta, que les permita acceder a servicios bancarios básicos.

Resultados y actividad

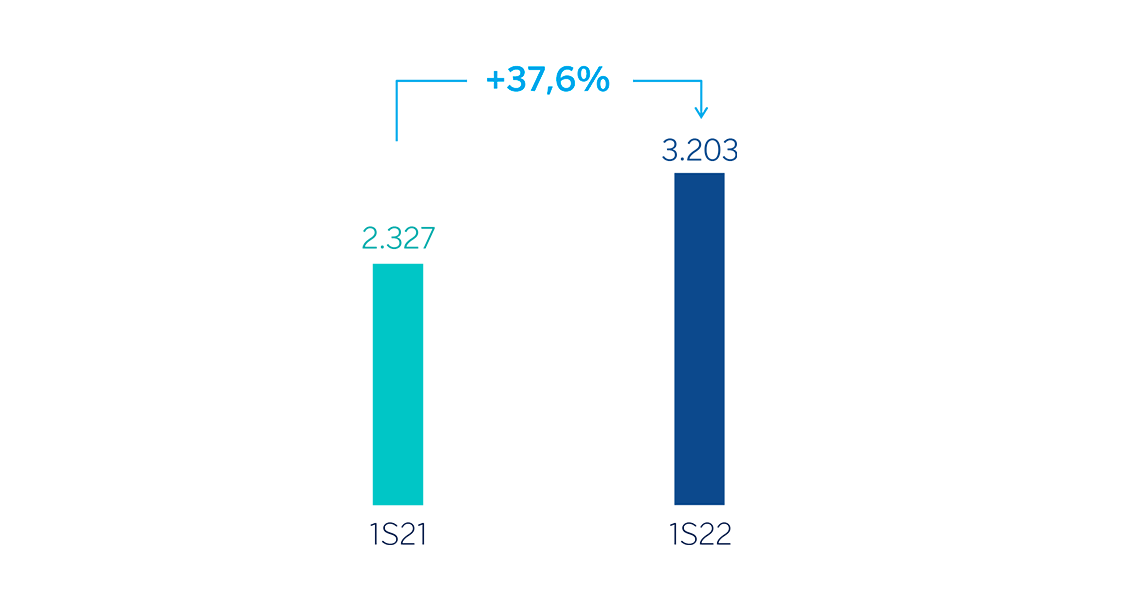

El Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 3.203 millones de euros en el primer semestre de 2022, que supone una variación interanual de +37,6%. Incluyendo dichos impactos no recurrentes, esto es, el impacto neto por -201 millones de euros derivado de la compra de oficinas en España a Merlin en junio de 2022 y -416 que corresponden al resultado de operaciones interrumpidas generado por BBVA USA y el resto de sociedades vendidas a PNC el 1 de junio de 2021 junto con los costes netos asociados al proceso de reestructuración de ese mismo año, el resultado atribuido del Grupo se incrementó un 57,1% interanual. Para más información sobre la operación con Merlin véase Áreas de Negocio - España, en el informe trimestral.

El resultado atribuido al Grupo del primer semestre de 2022 recoge la aplicación a las entidades del Grupo en Turquía de la NIC 291, “Información Financiera en Economías Hiperinflacionarias”. Para más información al respecto, véase la sección Áreas de Negocio - Turquía, en el informe trimestral.

Los gastos de explotación se incrementaron a nivel Grupo (+12,0% en términos interanuales y excluyendo el impacto de la variación de las divisas) en un entorno de elevada inflación en todos los países en los que BBVA desarrolla su actividad.

A pesar de lo anterior, gracias al destacado crecimiento del margen bruto, favorecido por el comportamiento de los ingresos recurrentes del negocio bancario (margen de intereses y comisiones), el ratio de eficiencia se situó en el 43,9% a 30 de junio de 2022, con una mejora de 203 puntos básicos, en términos constantes, con respecto al ratio a cierre de diciembre de 2021, que coloca a BBVA, una vez más, en una posición de liderazgo frente a su grupo de competidores europeos2.

Las dotaciones por deterioro de activos financieros disminuyeron (-9,1% en términos interanuales y a tipos de cambio constantes) debido principalmente al descenso en las principales áreas de negocio a excepción de Turquía.

En el primer semestre de 2022 las dotaciones a provisiones resultaron inferiores a las del mismo periodo del año anterior.

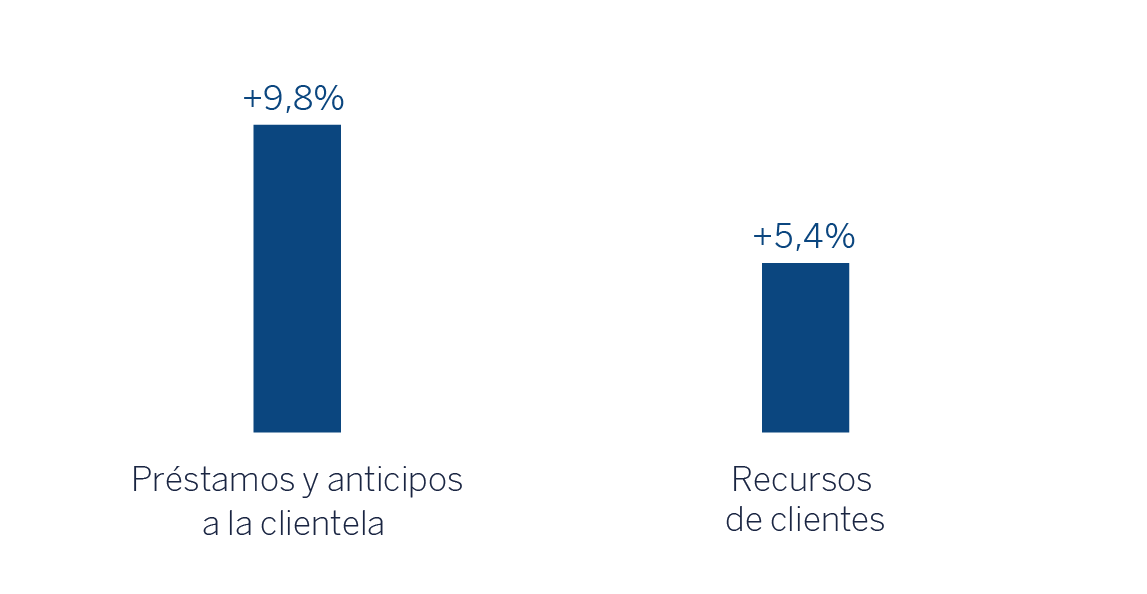

La cifra de préstamos y anticipos a la clientela registró un crecimiento del 9,8% con respecto al cierre de diciembre de 2021, muy favorecido por la evolución de los préstamos a empresas en todas las áreas de negocio y, en menor medida, por el dinamismo de los préstamos a particulares.

Los recursos de clientes presentaron un crecimiento del 5,4% con respecto al cierre de diciembre de 2021 gracias a la aportación de los depósitos a la vista (+6,1%) y de los depósitos a plazo (+17,5%).

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA Y TOTAL DE RECURSOS DE CLIENTES (VARIACIÓN RESPECTO AL 31-12-21)

Áreas de negocio

En cuanto a la evolución de las áreas de negocio, excluyendo el efecto de la variación de las divisas en aquellas áreas donde tiene impacto, en cada una de ellas cabe destacar:

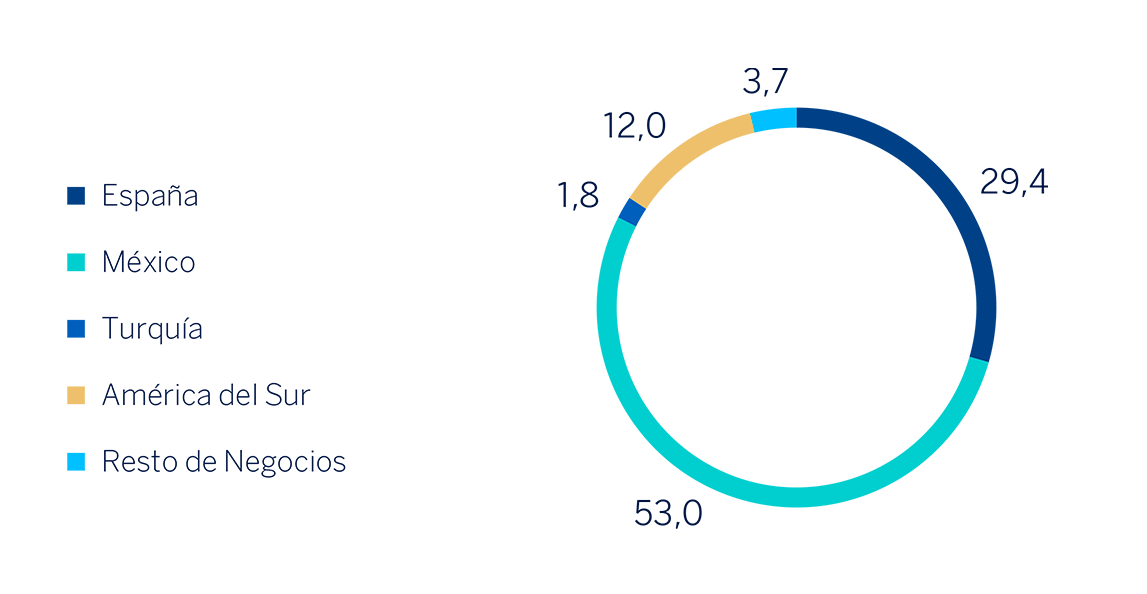

- España generó un resultado atribuido de 1.010 millones de euros durante el primer semestre de 2022, un 39,2% por encima del resultado alcanzado durante la primera mitad del año anterior debido a la fortaleza del margen bruto, impulsado por las comisiones, y a la significativa reducción de los gastos de personal, así como a los menores saneamientos y provisiones. Este resultado no incluye el impacto neto por -201 millones de euros por la mencionada compra a Merlin Properties, SOCIMI, S.A. (en adelante Merlin) del 100% de las acciones de Tree Inversiones Inmobiliarias Socimi, S.A. (en adelante Tree), titular a su vez de 662 oficinas arrendadas a BBVA. Incluyendo dicho impacto, el resultado atribuido del área se sitúa en 808 millones de euros, un 11,5% por encima del resultado atribuido del mismo periodo del año anterior.

- BBVA alcanzó en México un resultado atribuido de 1.821 millones de euros entre enero y junio de 2022, lo que supone un incremento del 48,3% con respecto al primer semestre de 2021, principalmente como resultado del buen comportamiento de los ingresos recurrentes, especialmente favorecidos por el dinamismo del margen de intereses, y unos saneamientos crediticios contenidos, que compensaron el incremento de los gastos de explotación.

- Turquía generó un resultado atribuido de 62 millones de euros entre enero y junio de 2022. Este resultado incluye el impacto por la aplicación de la NIC 29 a las entidades del Grupo en Turquía anteriormente mencionado.

En relación a este área de negocio, tras la finalización el 18 de mayo de 2022 del periodo de aceptación de la oferta pública de adquisición de carácter voluntario (en adelante, OPA) que el Grupo BBVA formuló sobre la totalidad del capital social de Garanti BBVA que no poseía, la participación del Grupo se incrementó hasta el 85,97% desde el 49,85% previo a la OPA. - América del Sur generó 413 millones de euros en el primer semestre de 2022, lo que representa una variación interanual del +102,1%, derivada principalmente de la mejor evolución de los ingresos recurrentes (+41,1%) y unas menores necesidades de saneamientos crediticios (-23,3%), que compensaron holgadamente el crecimiento de los gastos (+32,6%) en un entorno de elevada inflación en toda la región.

- Resto de Negocios alcanzó un resultado atribuido de 128 millones de euros acumulados a cierre del primer semestre de 2022, un 24,0% menos que el primer semestre del año anterior, principalmente por el menor desempeño del bróker dealer del Grupo en Estados Unidos.

El Centro Corporativo registró en el primer semestre de 2022 un resultado atribuido de -230 millones de euros. Este resultado compara positivamente con los -687 millones de euros registrados en el mismo periodo del año anterior, si bien, hay que tener en cuenta que este dato incluía los resultados generados por los negocios que el Grupo tenía en Estados Unidos hasta su venta a PNC el 1 de junio de 2021 y los costes netos asociados al proceso de reestructuración en España llevado a cabo por el Grupo en 2021.

Por último y para una mejor comprensión de la actividad y resultados del Grupo se proporciona a continuación información complementaria del conjunto de los negocios mayoristas, Corporate & Investment Banking (CIB), desarrollados por BBVA en los países donde opera. CIB generó un resultado atribuido de 904 millones de euros en el primer semestre de 2022, estos resultados, que no recogen la aplicación de contabilidad por hiperinflación, suponen un 45,3% más en la comparativa interanual, gracias al crecimiento de los ingresos recurrentes, el ROF y a las menores dotaciones por deterioro y provisiones, que compensaron el crecimiento de los gastos de explotación. Igualmente cabe resaltar que todas las líneas de negocio del área de CIB registraron crecimiento, con respecto al primer semestre de 2021, tanto en ingresos como a nivel de resultado atribuido.

RESULTADO ATRIBUIDO AL GRUPO

(MILLONES DE EUROS)

Nota general: 1S22 excluye el impacto neto de la compra de oficinas en España. 1S21 excluye BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 y los costes netos asociados al proceso de reestructuración.

COMPOSICIÓN DEL RESULTADO ATRIBUIDO (1)

(PORCENTAJE. 1S22)

(1) Excluye el Centro Corporativo y el

impacto neto de la compra de oficinas en España.

Solvencia

El ratio CET1 fully-loaded del Grupo se situó a 30 de junio de 2022 en 12,45%, lo que permite mantener un amplio buffer de gestión sobre el requerimiento de CET1 del Grupo (8,60%), situándose asimismo por encima del rango de gestión objetivo del Grupo establecido en el 11,5-12% de CET1. Este nivel de CET1 incluye la deducción del importe total del programa de recompra de acciones autorizado por el supervisor por un importe máximo de 3.500 millones de euros, que se encontraban ya registrados a cierre de diciembre de 2021.

Programa de recompra de acciones

- El 29 de octubre de 2021 BBVA anunció la ejecución de un programa marco de recompra de acciones propias por un importe máximo de 3.500 millones de euros a ejecutar en varios tramos.

- El 19 de noviembre de 2021 BBVA comunicó que había decidido ejecutar el primer tramo por un importe máximo de 1.500 millones de euros y con un número máximo de acciones a adquirir de 637.770.016 acciones, comunicando a su vez el 3 de marzo de 2022 la finalización del mismo, al haberse alcanzado el importe monetario máximo de 1.500 millones de euros mediante la adquisición de 281.218.710 acciones propias, las cuáles fueron amortizadas el pasado 15 de junio de 2022 con cargo a las reservas de libre disposición. Tras la amortización efectiva de las 281.218.710 acciones propias por un importe nominal de 137.797.167,90 euros, el capital social de BBVA quedó fijado en la cantidad de 3.129.467.256,30 euros, representado por 6.386.667.870 acciones de 0,49 euros de valor nominal cada una.

- Asimismo, el 3 de febrero de 2022, BBVA comunicó que había acordado llevar a cabo un segundo tramo por un importe máximo de 2.000 millones de euros y un número máximo de acciones a adquirir en función de las acciones finalmente adquiridas en ejecución del primer tramo. En este sentido, el 16 de marzo de 2022 el Banco anunció la ejecución del segundo tramo: (i) mediante la ejecución de un primer segmento por importe de hasta 1.000 millones de euros y con un número máximo de acciones a adquirir de 356.551.306 acciones propias, que finalizó el pasado 16 de mayo de 2022 al haberse alcanzado el importe monetario máximo de 1.000 millones de euros, habiéndose adquirido 206.554.498 acciones propias; y (ii) una vez finalizada la ejecución del primer segmento, mediante la ejecución de un segundo segmento que completase el programa marco.

- Por último, el 28 de junio de 2022 BBVA hizo público que había acordado ejecutar el segundo segmento por un importe máximo de 1.000 millones de euros y un número máximo de acciones a adquirir de 149.996.808. A 30 de junio de 2022 la mejor estimación de BBVA para dicho importe máximo es de 610 millones de euros. Entre el 1 y el 21 de julio de 2022, Citigroup Global Markets Europe AG, actuando como gestor del Segundo Segmento del segundo tramo, ha adquirido 63.750.000 acciones de BBVA.

Sostenibilidad

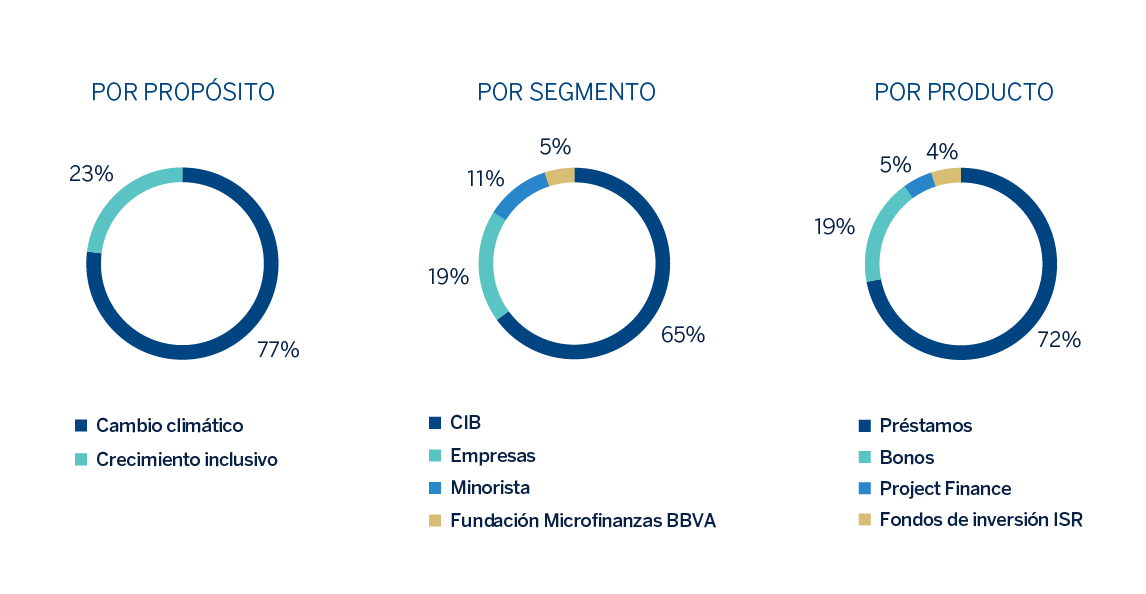

Canalización de financiación sostenible

DESGLOSE DE FINANCIACIÓN SOSTENIBLE

(PORCENTAJE. IMPORTE MOVILIZADO 2018-JUNIO 2022)

BBVA ha canalizado un total de 111.700 millones de euros en financiación sostenible entre 2018 y junio de 2022. Este trimestre se han canalizado cerca de 14.500 millones de euros, lo que supone un incremento del 50% respecto al mismo trimestre del año 2021, siendo el trimestre con mayor importe movilizado desde 2018.

Así, por ejemplo, destaca el buen comportamiento de la financiación minorista relacionada con la eficiencia energética, que se ha triplicado en este trimestre en comparación con el mismo trimestre del año pasado. En el segundo trimestre de 2022 destaca el papel de Turquía, que duplica su movilización en eficiencia energética en comparación con el primer trimestre de este año. También ha sido relevante el incremento del 67% de la financiación minorista relacionada con la movilidad sostenible, con líneas de financiación para la adquisición de vehículos híbridos y eléctricos, que ha superado a la del mismo trimestre del año anterior y donde Colombia ha sido fundamental al canalizar más de una cuarta parte del total. En financiación a empresas en movilidad sostenible destaca México, que multiplica por 7 veces su movilización en relación al mismo trimestre del año anterior.

En crecimiento inclusivo, también se han realizado grandes avances, destacando la financiación de infraestructuras inclusivas, como transportes colectivos no contaminantes, viviendas sociales o infraestructuras de salud, duplicándose la canalización de esta última en comparación con el mismo trimestre de 2021 y en donde España representa un papel importante con una contribución aproximada del 90% sobre la canalización total.

Por último, en financiación corporativa a grandes empresas también se ha aumentado la canalización incrementándose más de un 72% con respecto al mismo trimestre del año anterior. Asimismo la actividad de intermediación de bonos ha aumentado en más de un 65% frente al mismo trimestre de 2021.

Avances relevantes en el ámbito de la sostenibilidad

- Riesgos

Más allá de la financiación, BBVA quiere proporcionar un servicio de acompañamiento integral a sus clientes, particulares y empresas, también con asesoramiento para que puedan aprovechar las oportunidades de inversión en sostenibilidad y las tecnologías del futuro, y ser más eficientes y competitivas. Para ello se han desarrollado diferentes servicios y herramientas como el Transition Risk Indicator (TRi). El TRi es un indicador del riesgo de transición para clientes corporativos que permite valorar el perfil actual de emisiones del cliente y sus estrategias de descarbonización. De esta manera se puede potenciar el negocio con las empresas bien posicionadas y aplicar medidas de mitigación del riesgo en clientes más rezagados. Este trimestre se ha incorporado el sector del acero a los sectores ya incluidos en la herramienta (automoción, energía y utilities), ampliándose por tanto la cartera de clientes a los que ayudar en la transición hacia modelos de negocio bajos en carbono.

- Formación

BBVA considera la sostenibilidad como una capacidad estratégica necesaria para afrontar los retos a los que se enfrenta la sociedad. Por ello, la Entidad imparte conocimientos generales a toda la plantilla en esta materia, y ha desplegado diferentes itinerarios formativos concretos y certificaciones específicas para ampliar estos conocimientos en los puestos que lo requieran.

Fruto de todas estas iniciativas, el 80% de los empleados de BBVA se ha formado en sostenibilidad y más de 1.000 profesionales de España han obtenido una certificación especializada como IASE (International Association For Sustainable Economy, certificación reconocida a nivel mundial) y EFPA (European Financial Planning Association, certificación reconocida en el ámbito europeo).

- Biodiversidad y capital natural

BBVA participa de forma activa en los principales grupos de trabajo internacionales y por ello se ha unido a la iniciativa global promovida por el Grupo de Trabajo sobre Divulgaciones Financieras Relacionadas con la Naturaleza (en adelante TNFD, por sus siglas en inglés), siendo BBVA el primer banco español que se suma a este foro del que ya forman parte más de 400 entidades, organizaciones o reguladores de todo el mundo. El TNFD tiene la misión de desarrollar un marco para que las empresas de todo el mundo informen y actúen sobre la evolución de sus impactos, dependencias, así como los riesgos y oportunidades relacionados con la naturaleza, con el objetivo final de apoyar un cambio en los flujos financieros globales.

- Inversiones en innovación para acelerar la transición tecnológica

BBVA quiere acompañar a sus clientes no sólo proporcionando financiación, sino también invirtiendo en compañías que están revolucionando esta transición e impulsando la innovación. Por ello, BBVA ha anunciado las dos primeras inversiones en este campo, la primera en Lowercarbon Capital, uno de los pocos fondos de capital riesgo especializados en empresas innovadoras dentro de los ámbitos de cambio climático y descarbonización. La segunda en Fifth Wall, fondo especializado en la inversión en nuevas tecnologías verdes que buscan descarbonizar el sector inmobiliario.

(1) La NIC 29 no se ha aplicado a las operaciones fuera de Turquía, en particular a los estados financieros de Garanti Bank en Rumanía y Garanti Bank International N.V. en los Países Bajos.

(2) Grupo de competidores europeos: Barclays, BNP Paribas, Crédit Agricole, Commerzbank, Credit Suisse, Deutsche Bank, HSBC, Intesa Sanpaolo, Lloyds Banking Group, Natwest, Banco Santander, Société Générale, UBS y Unicredit, datos de competidores a cierre de marzo de 2022.