Solvencia

Base de capital

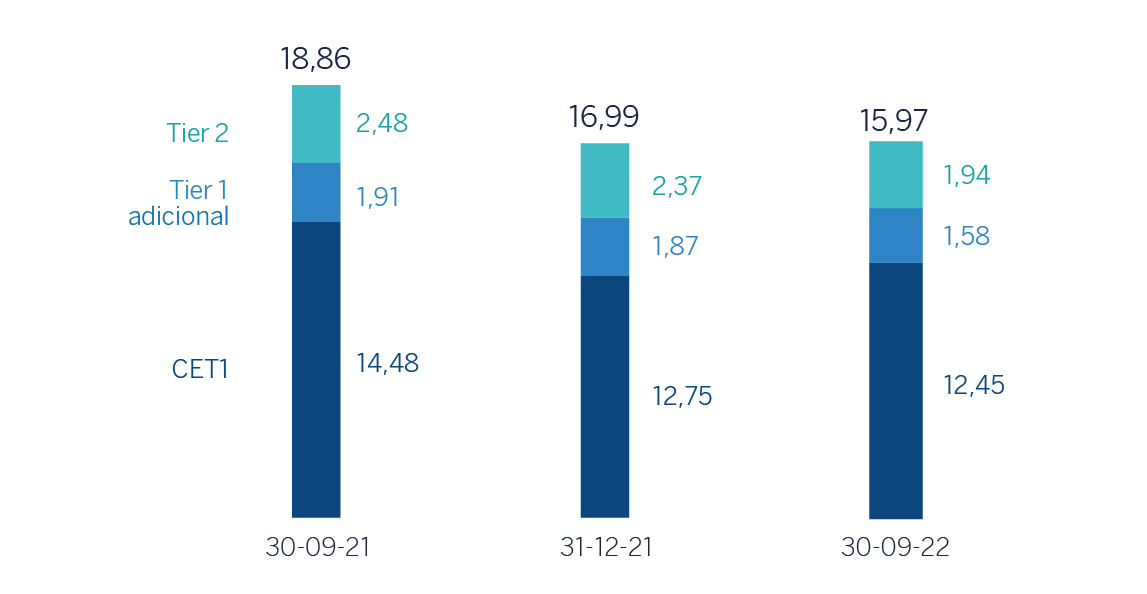

El ratio CET1 fully-loaded del Grupo se situó a 30 de septiembre de 2022 en 12,45% lo que permite mantener un amplio buffer de gestión sobre el requerimiento de CET1 del Grupo (8,60%), situándose asimismo por encima del rango de gestión objetivo del Grupo establecido en el 11,5-12,0% de CET1.

Durante el tercer trimestre del año, el ratio CET1 se ha mantenido en el nivel del trimestre anterior. La generación de beneficio, neto de los dividendos y retribuciones de instrumentos de capital, ha tenido una contribución de 26 puntos básicos en el ratio CET1. Este crecimiento junto con la compensación en patrimonio de los efectos de la hiperinflación en resultados y la reversión por aproximadamente 10 puntos básicos del efecto en capital del programa de recompra de acciones al completarse por un importe menor al previamente deducido, mitigó el significativo efecto de la volatilidad de los mercados y el crecimiento de los activos ponderados por riesgo (APR).

Los activos ponderados por riesgo (APR) fully-loaded se incrementaron en el trimestre en, aproximadamente, 10.800 millones de euros, principalmente, como consecuencia de la generación orgánica y el efecto divisa producido principalmente por la apreciación con respecto al euro del dólar estadounidense y del peso mexicano.

El capital de nivel 1 adicional (AT1) fully-loaded consolidado se situó a 30 de septiembre de 2022 en 1,58%, lo que resulta en una reducción respecto al trimestre anterior de 1 punto básico.

El ratio Tier 2 fully-loaded consolidado se situó a cierre de septiembre en 1,94%, con una reducción en el trimestre de 13 puntos básicos. El ratio de capital total fully-loaded se sitúa en el 15,97%.

Tras la última decisión de SREP (proceso de revisión y evaluación supervisora), recibida en febrero de 2022 y con entrada en vigor a partir del 1 de marzo de 2022, el BCE comunicó al Grupo el mantenimiento, sin cambios, del requerimiento de Pilar 2 en el 1,5% (del que como mínimo 0,84% debiera ser satisfecho con CET1). Por lo tanto, BBVA deberá mantener un ratio de capital CET1 del 8,60% y un ratio de capital total del 12,76% a nivel consolidado.

El ratio CET1 phased-in a nivel consolidado, se situó a 30 de septiembre de 2022 en el 12,55%, teniendo en cuenta el efecto transitorio de la norma NIIF 9. El AT1 alcanzó el 1,58% y el Tier 2 el 1,94%, dando como resultado un ratio de capital total del 16,07%.

RATIOS DE CAPITAL FULLY-LOADED (PORCENTAJE)

BASE DE CAPITAL (MILLONES DE EUROS)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 30-09-22 (1) (2) | 31-12-21 | 30-09-21 | 30-09-22 (1) (2) | 31-12-21 | 30-09-21 | |

| Capital de nivel 1 ordinario (CET1) | 42.895 | 39.949 | 44.558 | 42.513 | 39.184 | 43.793 |

| Capital de nivel 1 (Tier 1) | 48.300 | 45.686 | 50.329 | 47.918 | 44.922 | 49.564 |

| Capital de nivel 2 (Tier 2) | 6.614 | 7.383 | 7.770 | 6.613 | 7.283 | 7.491 |

| Capital total (Tier 1+Tier 2) | 54.914 | 53.069 | 58.098 | 54.531 | 52.205 | 57.055 |

| Activos ponderados por riesgo | 341.685 | 307.795 | 303.002 | 341.455 | 307.335 | 302.542 |

| CET1 (%) | 12,55 | 12,98 | 14,71 | 12,45 | 12,75 | 14,48 |

| Tier 1 (%) | 14,14 | 14,84 | 16,61 | 14,03 | 14,62 | 16,38 |

| Tier 2 (%) | 1,94 | 2,40 | 2,56 | 1,94 | 2,37 | 2,48 |

| Ratio de capital total (%) | 16,07 | 17,24 | 19.17 | 15,97 | 16,99 | 18,86 |

- (1) A 30 de septiembre de 2022, la diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF 9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR y las posteriores enmiendas introducidas por el Reglamento 2020/873 de la Unión Europea).

- (2) Datos provisionales.

En cuanto a la remuneración al accionista, y de acuerdo con lo aprobado por la Junta General de Accionistas el 18 de marzo de 2022, en su punto segundo del orden del día, el 8 de abril de 2022 se procedió al pago en efectivo, con cargo a la cuenta de reservas voluntarias, de 0,23 euros brutos por cada acción en circulación de BBVA con derecho a percibir dicho importe como retribución adicional al accionista del ejercicio 2021. Así, el importe total de distribuciones en efectivo del ejercicio 2021 se situó en 0,31 euros brutos por acción, la mayor distribución en 10 años. Del mismo modo, el 29 de septiembre del 2022, BBVA comunicó que el Consejo de Administración de BBVA había aprobado la distribución en efectivo de una cantidad a cuenta del dividendo del ejercicio 2022, por importe de 0,12 euros brutos por acción, la cual fue abonada el 11 de octubre de 2022. Este dividendo se encuentra ya considerado en los ratios de capital del Grupo.

La remuneración total a accionistas incluye, además de los pagos en efectivo anteriormente comentados, la remuneración extraordinaria resultante de la ejecución programa marco de recompra de acciones propias de BBVA anunciado el 29 de octubre de 2021 (el "Programa Marco").

En concreto, en relación con el Programa Marco, el 19 de noviembre de 2021 BBVA comunicó mediante Información Privilegiada la ejecución de un primer tramo (el "Primer Tramo"), por un importe máximo de 1.500 millones de euros, con un número máximo de acciones a adquirir de 637.770.016 acciones propias, representativas, aproximadamente, del 9,6% del capital social de BBVA. Mediante Otra Información Relevante de fecha 3 de marzo de 2022, BBVA comunicó la finalización de la ejecución del Primer Tramo al haberse alcanzado el importe monetario máximo, habiéndose adquirido 281.218.710 acciones propias en ejecución del Primer Tramo representativas, aproximadamente, del 4,22% del capital social de BBVA a esa fecha. El 15 de junio de 2022, BBVA comunicó la ejecución parcial del acuerdo de reducción de capital adoptado por la Junta General Ordinaria de Accionistas de BBVA celebrada el 18 de marzo de 2022, mediante la amortización de las 281.218.710 acciones propias adquiridas derivativamente por el Banco en ejecución del Primer Tramo y la consiguiente reducción del capital social de BBVA en un importe nominal de 137.797.167,90 euros.

El 3 de febrero de 2022, BBVA comunicó mediante Información Privilegiada que su Consejo de Administración había acordado, dentro del ámbito del Programa Marco, llevar a cabo un segundo programa de recompra de acciones propias (el “Segundo Tramo”) por un importe máximo de 2.000 millones de euros y un número máximo de acciones a adquirir igual al resultado de restar a 637.770.016 acciones propias (9,6% del capital social de BBVA a esa fecha) el número de acciones propias finalmente adquiridas en ejecución del Primer Tramo.

En este sentido, el 16 de marzo de 2022, BBVA informó mediante Información Privilegiada, de que había acordado ejecutar el Segundo Tramo: (i) mediante la ejecución de un primer segmento por importe de hasta 1.000 millones de euros y con un número máximo de acciones a adquirir de 356.551.306 acciones propias (el "Primer Segmento"); y (ii) una vez finalizada la ejecución del Primer Segmento, mediante la ejecución de un segundo segmento que completase el Programa Marco (el "Segundo Segmento").

Mediante Otra Información Relevante de fecha 16 de mayo de 2022, BBVA comunicó la finalización de la ejecución del Primer Segmento al haberse alcanzado el importe monetario máximo de 1.000 millones de euros, habiéndose adquirido 206.554.498 acciones propias en ejecución del Primer Segmento representativas, aproximadamente, del 3,1% del capital social de BBVA en dicha fecha.

Asimismo, el 28 de junio de 2022 BBVA, comunicó mediante Información Privilegiada que había acordado completar el Programa Marco mediante la ejecución del Segundo Segmento, por un importe máximo de 1.000 millones de euros y un número máximo de acciones de BBVA a adquirir de 149.996.808. Mediante Otra Información Relevante de fecha 19 de agosto de 2022, BBVA comunicó la finalización de la ejecución del Segundo Segmento del Segundo Tramo al haberse alcanzado el número máximo de 149.996.808 acciones propias, representativas, aproximadamente, del 2,3% del capital social de BBVA en dicha fecha (por un importe aproximado de 660 millones de euros). El 30 de septiembre de 2022, BBVA comunicó, mediante Otra Información Relevante, la ejecución parcial adicional del acuerdo de reducción de capital adoptado por la Junta General Ordinaria de Accionistas de BBVA celebrada el 18 de marzo de 2022, mediante la amortización de las 356.551.306 acciones propias adquiridas derivativamente por el Banco en ejecución del Primer Segmento y del Segundo Segmento y la consiguiente reducción del capital social de BBVA en un importe nominal de 174.710.139,94 euros.

Tras las amortizaciones de las acciones adquiridas en ejecución del Primer y Segundo Tramo indicadas, el capital social de BBVA ha quedado fijado en la cantidad de 2.954.757.116,36 euros, representado por 6.030.116.564 acciones de 0,49 euros de valor nominal cada una.

DISTRIBUCIÓN ESTRUCTURAL DEL ACCIONARIADO (30-06-2022)

| Accionistas | Acciones en circulación | |||

|---|---|---|---|---|

| Tramos de acciones | Número | % | Número | % |

| Hasta 500 | 333.186 | 40,9 | 62.482.925 | 1,0 |

| De 501 a 5.000 | 375.474 | 46,1 | 668.177.029 | 11,1 |

| De 5.001 a 10.000 | 56.346 | 6,9 | 396.753.650 | 6,6 |

| De 10.001 a 50.000 | 43.826 | 5,4 | 838.576.011 | 13,9 |

| De 50.001 a 100.000 | 3.126 | 0,4 | 212.751.997 | 3,5 |

| De 100.001 a 500.000 | 1.429 | 0,2 | 255.872.320 | 4,2 |

| De 500.001 en adelante | 296 | 0,04 | 3.595.502.632 (1) | 59,6 |

| Total | 813.683 | 100 | 6.030.116.564 | 100 |

- (1) El número de acciones en circulación tiene en cuenta la amortización de 356.551.306 acciones, correspondientes al segundo tramo del programa de recompra de acciones.

Por lo que respecta a los requisitos de MREL (Minimum Requirement for own funds and Eligible Liabilities), BBVA debe mantener, desde el 1 de enero de 2022, un volumen de fondos propios y pasivos admisibles correspondiente al 21,46% del total de APR de su grupo de resolución, a nivel subconsolidado3 (en adelante, el "MREL en APRs”). Éste MREL en APRs no incluye el requisito combinado de colchones de capital aplicable que, de acuerdo con la normativa vigente y el criterio supervisor, sería actualmente del 3,26%, siendo además el requisito que resulta más restrictivo en la actualidad para BBVA. Dada la estructura de fondos propios y pasivos admisibles del grupo de resolución, a 30 de septiembre de 2022, el ratio MREL en APRs se sitúa en el 26,18%4,5, cumpliendo con el citado requisito.

Con el objetivo de reforzar el cumplimiento de dichos requisitos, durante 2022, BBVA ha realizado las siguientes emisiones de deuda: (i) emisión senior no preferente en enero por importe de 1.000 millones de euros a 7 años, con opción de amortización anticipada al sexto año, con un cupón del 0,875%; (ii) emisión un bono senior preferente en mayo por 1.250 millones de euros a un tipo fijo del 1,750% a tres años y medio; (iii) emisión senior preferente en mayo por importe de 500 millones de euros a un tipo flotante de Euribor a 3 meses más un spread de 64 puntos básicos (dejando un cupón de Euribor a 3 meses más 100 puntos básicos) a tres años y medio; (iv) emisión senior preferente en mayo a dos años de plazo por 100 millones de euros al 1% fijo; (v) emisión senior preferente en julio por importe inicial de 400 millones de euros al tipo flotante Euribor a 3 meses más 70 puntos básicos, la cual fue ampliada en su importe en 3 ocasiones, alcanzando el importe total conjunto de 865 millones de euros; (vi) emisión sénior no preferente en septiembre por importe de 1.000 millones de dólares estadounidenses con vencimiento a cuatro años y un cupón del 5,862%; (vii) emisión sénior no preferente en septiembre por importe de deuda750 millones de dólares estadounidenses con vencimiento a seis años y un cupón del 6,138%; (viii) emisión senior preferente en septiembre por un importe de 1.250 millones de euros, vencimiento en un plazo de cinco años y cupón de 3,375%; (ix) emisión verde sénior preferente en octubre a un plazo de siete años y un cupón de 4,375%, cuyo objetivo es financiar el crecimiento de la actividad comercial y cumplir con el objetivo del Grupo de realizar al menos una emisión verde o social al año; y (x) emisión senior preferente en octubre por 100 millones de euros a 12 años y 4,25% de cupón.

Por último, el ratio leverage (o ratio de apalancamiento) del Grupo se sitúa a 30 de septiembre de 2022 en el 6,3% con criterio fully-loaded (6,3% phased-in)6.

Ratings

Durante los primeros nueve meses del año 2022, el rating de BBVA ha continuado demostrando su estabilidad y todas las agencias han mantenido la calificación que otorgan en la categoría A. En marzo, S&P cambió la perspectiva de negativa a estable del rating de BBVA (confirmando su calificación en A), tras realizar una acción similar en el rating soberano español. Tras las revisiones anuales de BBVA, Fitch y DBRS Morningstar confirmaron sus respectivos ratings en A- (mayo) y A (high) (marzo) respectivamente, ambos con perspectiva estable. Por su parte, Moody’s ha mantenido sin cambios en el periodo el rating de BBVA en A3 (con perspectiva estable). La siguiente tabla muestra las calificaciones crediticias y perspectivas otorgadas por las agencias:

Ratings

| Agencia de rating | Largo plazo (1) | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s | A3 | P-2 | Estable |

| Standard & Poor’s | A | A-1 | Estable |

- (1) Ratings asignados a la deuda senior preferente a largo plazo. Adicionalmente, Moody's y Fitch asignan un rating a los depósitos a largo plazo de BBVA de A2 y A-, respectivamente.

3 De acuerdo con la estrategia de resolución MPE (“Multiple Point of Entry”) del Grupo BBVA, establecida por la JUR, el grupo de resolución está formado por Banco Bilbao Vizcaya Argentaria, S.A. y las filiales que pertenecen al mismo grupo de resolución europeo. A 30 de junio de 2021, el total de APRs del grupo de resolución ascendía a 190.377 millones de euros y la exposición total considerada a efectos del cálculo del ratio de apalancamiento ascendía a 452.275 millones de euros.

4 Recursos propios y pasivos admisibles para cumplir tanto con MREL como con el requisito combinado de colchones de capital aplicable.

5 A 30 de septiembre de 2022 el ratio MREL en Ratio de Apalancamiento se sitúa en 10,59% y los ratios de subordinación en términos de APRs y en términos de exposición del ratio de apalancamiento, se sitúan en el 21,95% y 8,88%, respectivamente, siendo datos provisionales.

6 Ratio leverage del Grupo es provisional a fecha de publicación de este informe. El 1 de abril de 2022 finalizó el periodo de exclusión temporal de ciertas posiciones con bancos centrales.