Información del Grupo

Datos relevantes

Datos relevantes del Grupo BBVA (Cifras consolidadas)

| 31-12-17 | ∆% | 31-12-16 | 31-12-15(4) | |

|---|---|---|---|---|

| Balance (millones de euros) | ||||

| Total activo | 690.059 | (5,7) | 731.856 | 749.855 |

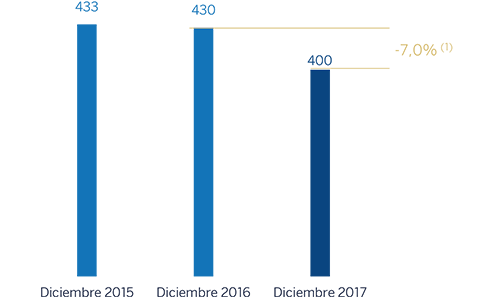

| Préstamos y anticipos a la clientela bruto | 400.369 | (7,0) | 430.474 | 432.855 |

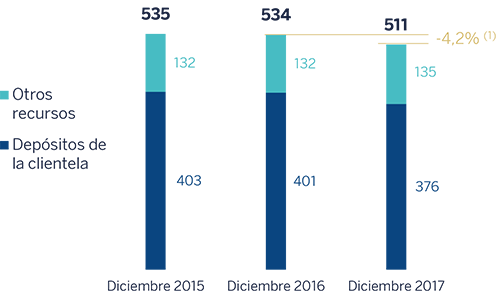

| Depósitos de la clientela | 376.379 | (6,2) | 401.465 | 403.362 |

| Otros recursos de clientes | 134.906 | 2,1 | 132.092 | 131.822 |

| Total recursos de clientes | 511.285 | (4,2) | 533.557 | 535.184 |

| Patrimonio neto | 53.323 | (3,8) | 55.428 | 55.282 |

| Cuenta de resultados (millones de euros) | ||||

| Margen de intereses | 17.758 | 4,1 | 17.059 | 16.426 |

| Margen bruto | 25.270 | 2,5 | 24.653 | 23.680 |

| Margen neto | 12.770 | 7,7 | 11.862 | 11.363 |

| Resultado antes de impuestos | 6.931 | 8,4 | 6.392 | 5.879 |

| Resultado atribuido | 3.519 | 1,3 | 3.475 | 2.642 |

| La acción y ratios bursátiles | ||||

| Número de acciones (millones) | 6.668 | 1,5 | 6.567 | 6.367 |

| Cotización (euros) | 7,11 | 10,9 | 6,41 | 6,74 |

| Beneficio por acción (euros)(1) | 0,48 | (0,7) | 0,49 | 0,37 |

| Valor contable por acción (euros) | 6,96 | (3,6) | 7,22 | 7,47 |

| Valor contable tangible por acción (euros) | 5,69 | (0,6) | 5,73 | 5,88 |

| Capitalización bursátil (millones de euros) | 47.422 | 12,6 | 42.118 | 42.905 |

| Rentabilidad por dividendo (dividendo/precio; %) | 4,2 | 5,8 | 5,5 | |

| Ratios relevantes (%) | ||||

| ROE (resultado atribuido/fondos propios medios) (2) | 6,4 | 6,7 | 5,2 | |

| ROTE (resultado atribuido/fondos propios sin activos intangibles medios) (2) | 7,7 | 8,2 | 6,4 | |

| ROA (resultado del ejercicio/activos totales medios) | 0,68 | 0,64 | 0,46 | |

| RORWA (resultado del ejercicio/activos ponderados por riesgo medios) | 1,27 | 1,19 | 0,87 | |

| Ratio de eficiencia | 49,5 | 51,9 | 52,0 | |

| Coste de riesgo | 0,87 | 0,84 | 1,06 | |

| Tasa de mora | 4,4 | 4,9 | 5,4 | |

| Tasa de cobertura | 65 | 70 | 74 | |

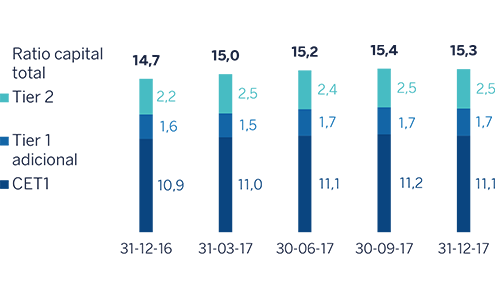

| Ratios de capital (%) | ||||

| CET1 fully-loaded | 11,1 | 10,9 | 10,3 | |

| CET1 phased-in (3) | 11,7 | 12,2 | 12,1 | |

| Tier 1 phased-in (3) | 13,0 | 12,9 | 12,1 | |

| Ratio de capital total phased-in (3) | 15,4 | 15,1 | 15,0 | |

| Información adicional | ||||

| Número de accionistas | 891.453 | (4,7) | 935.284 | 934.244 |

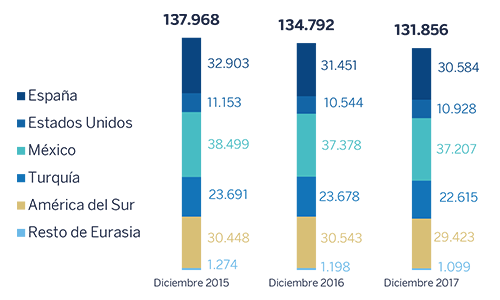

| Número de empleados | 131.856 | (2,2) | 134.792 | 137.968 |

| Número de oficinas | 8.271 | (4,5) | 8.660 | 9.145 |

| Número de cajeros automáticos | 31.688 | 1,8 | 31.120 | 30.616 |

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

- (2) Los ratios ROE y ROTE incluyen en el denominador los fondos propios medios del Grupo pero no tienen en cuenta otra partida del patrimonio neto denominada “Otro resultado global acumulado”, cuyo importe, en saldos medios, es -1.139 millones de euros en el 2015, -4.492 millones en el 2016 y -7.015 millones en el 2017.

- (3) Los ratios de capital están calculados bajo la normativa CRD IV de Basilea III, en la cual se aplica un faseado del 80% para el 2017 y un 60% para el 2016.

- (4) Desde el tercer trimestre del 2015, la participación total en Garanti se consolida por el método de la integración global. Para períodos anteriores, la información financiera contenida en este documento se presenta integrándola en la proporción correspondiente al porcentaje de participación que el Grupo mantenía hasta entonces (25,01%).

Aspectos destacados

Resultados

- Continúa el crecimiento generalizado de los ingresos de carácter más recurrente en prácticamente todas las geografías.

- En gastos de explotación sigue la tendencia de contención y, en consecuencia, el ratio de eficiencia mejora frente al del 2016.

- Deterioro del valor de los activos financieros influido por el registro de las minusvalías latentes, de 1.123 millones de euros, procedentes de la participación de BBVA en el capital de Telefónica, S.A.

- Con todo, generación de un resultado atribuido de 3.519 millones de euros. Sin tener en cuenta los impactos de las minusvalías latentes de Telefónica en el 2017 y de las llamadas “cláusulas suelo” en el 2016, el resultado atribuido muestra un crecimiento interanual del 19,7%.

Resultado atribuido al Grupo (Millones de euros)

Composición del resultado atribuido (1) (Porcentaje 2017)

(1) No incluye el Centro Corporativo.

(2) Incluye las áreas de Actividad bancaria en España y Non Core Real Estate.

Balance y actividad

-

Comparativa interanual de balance y actividad del Grupo afectada por las operaciones actualmente en curso (ventas de BBVA Chile y negocio de real estate en España), que a 31-12-2017 se encontraban reclasificadas en la categoría de activos y pasivos no corrientes en venta. Sin tener en cuenta dicha reclasificación (cifras en continuidad con respecto a períodos anteriores):

- Se mantiene el incremento de los préstamos y anticipos a la clientela (bruto) en las geografías emergentes y el descenso en España. En Estados Unidos se aprecia cierta recuperación desde la segunda mitad del 2017.

- Los créditos dudosos siguen comportándose favorablemente.

- En depósitos de la clientela, buen desempeño de las partidas más líquidas y de menor coste.

- Incremento de los recursos fuera de balance, fundamentalmente de los fondos de inversión.

Solvencia

- Posición de capital por encima de los requisitos regulatorios y en línea con el objetivo establecido para el CET1 fully-loaded del 11%. El registro en resultados de las mencionadas minusvalías latentes de Telefónica no afecta negativamente a la solvencia del Grupo, ya que las mismas se deducen tanto del patrimonio como del CET1.

Ratios de capital y leverage (Porcentaje a 31-12-2017)

(1) Incluye actualización del cálculo de los APR por riesgo de tipo de cambio estructural, pendiente de confirmación por el BCE.

Gestión de riesgo

- Buen comportamiento de los principales indicadores de riesgo de crédito: a 31-12-2017, la tasa de mora terminó en el 4,4%, la cobertura en el 65% y el coste de riesgo acumulado en el 0,87%.

Tasas de mora y cobertura (Porcentaje)

Transformación

- Continúa el aumento de la base de clientes digitales y móviles del Grupo y de las ventas digitales en todas las geografías donde opera BBVA.

Clientes digitales y móviles (Millones)

Otros temas de interés

- El consejo de Administración ha acordado proponer a la Junta General de Accionistas el pago en efectivo de 0,15 euros brutos por acción en abril como dividendo complementario del ejercicio 2017.

Resultados

El resultado atribuido del 2017 del Grupo BBVA, 3.519 millones de euros, se ha visto afectado por el registro de las minusvalías latentes de su participación en el capital de Telefónica, S.A. como consecuencia de la evolución de la cotización de esta última.

Por tanto, el Grupo generó un resultado atribuido, sin tener en cuenta el efecto negativo de dichas minusvalías latentes, de 4.642 millones de euros. Ello supone un crecimiento del 33,6% frente al resultado atribuido del 2016 (+19,7% excluyendo el cargo realizado por las llamadas “cláusulas suelo” en el 2016). Una vez más destaca, fundamentalmente, el buen comportamiento de los ingresos de carácter más recurrente y la contención de los gastos de explotación.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes.

Cuentas de resultados consolidadas: evolución trimestral (Millones de euros)

| 2017 | 2016 | |||||||

|---|---|---|---|---|---|---|---|---|

| 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 4.557 | 4.399 | 4.481 | 4.322 | 4.385 | 4.310 | 4.213 | 4.152 |

| Comisiones | 1.215 | 1.249 | 1.233 | 1.223 | 1.161 | 1.207 | 1.189 | 1.161 |

| Resultados de operaciones financieras | 552 | 347 | 378 | 691 | 379 | 577 | 819 | 357 |

| Ingresos por dividendos | 86 | 35 | 169 | 43 | 131 | 35 | 257 | 45 |

| Resultado de entidades valoradas por el método de la participación | 5 | 6 | (2) | (5) | 7 | 17 | (6) | 7 |

| Otros productos y cargas de explotación | (54) | 154 | 77 | 108 | 159 | 52 | (26) | 66 |

| Margen bruto | 6.362 | 6.189 | 6.336 | 6.383 | 6.222 | 6.198 | 6.445 | 5.788 |

| Gastos de explotación | (3.114) | (3.075) | (3.175) | (3.137) | (3.243) | (3.216) | (3.159) | (3.174) |

| Gastos de personal | (1.640) | (1.607) | (1.677) | (1.647) | (1.698) | (1.700) | (1.655) | (1.669) |

| Otros gastos de administración | (1.143) | (1.123) | (1.139) | (1.136) | (1.180) | (1.144) | (1.158) | (1.161) |

| Amortización | (331) | (344) | (359) | (354) | (365) | (372) | (345) | (344) |

| Margen neto | 3.248 | 3.115 | 3.161 | 3.246 | 2.980 | 2.982 | 3.287 | 2.614 |

| Deterioro del valor de los activos financieros (neto) | (1.885) | (976) | (997) | (945) | (687) | (1.004) | (1.077) | (1.033) |

| Dotaciones a provisiones | (180) | (201) | (193) | (170) | (723) | (201) | (81) | (181) |

| Otros resultados | (267) | 44 | (3) | (66) | (284) | (61) | (75) | (62) |

| Resultado antes de impuestos | 916 | 1.982 | 1.969 | 2.065 | 1.285 | 1.716 | 2.053 | 1.338 |

| Impuesto sobre beneficios | (499) | (550) | (546) | (573) | (314) | (465) | (557) | (362) |

| Resultado del ejercicio | 417 | 1.431 | 1.422 | 1.492 | 971 | 1.251 | 1.496 | 976 |

| Minoritarios | (347) | (288) | (315) | (293) | (293) | (286) | (373) | (266) |

| Resultado atribuido | 70 | 1.143 | 1.107 | 1.199 | 678 | 965 | 1.123 | 709 |

| Beneficio atribuido sin operaciones corporativas | 70 | 1.143 | 1.107 | 1.199 | 678 | 965 | 1.123 | 709 |

| Beneficio por acción (euros) (1) | (0,00) | 0,16 | 0,16 | 0,17 | 0,09 | 0,13 | 0,16 | 0,10 |

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Cuentas de resultados consolidadas (Millones de euros)

| 2017 | ∆% | ∆% a tipos de cambio constantes | 2016 | |

|---|---|---|---|---|

| Margen de intereses | 17.758 | 4,1 | 10,6 | 17.059 |

| Comisiones | 4.921 | 4,3 | 9,4 | 4.718 |

| Resultados de operaciones financieras | 1.968 | (7,7) | (6,0) | 2.132 |

| Ingresos por dividendos | 334 | (28,5) | (28,3) | 467 |

| Resultado de entidades valoradas por el método de la participación | 4 | (86,2) | (86,5) | 25 |

| Otros productos y cargas de explotación | 285 | 13,4 | 2,8 | 252 |

| Margen bruto | 25.270 | 2,5 | 7,9 | 24.653 |

| Gastos de explotación | (12.500) | (2,3) | 2,2 | (12.791) |

| Gastos de personal | (6.571) | (2,2) | 1,9 | (6.722) |

| Otros gastos de administración | (4.541) | (2,2) | 2,7 | (4.644) |

| Amortización | (1.387) | (2,7) | 1,8 | (1.426) |

| Margen neto | 12.770 | 7,7 | 14,1 | 11.862 |

| Deterioro del valor de los activos financieros (neto) | (4.803) | 26,3 | 32,0 | (3.801) |

| Dotaciones a provisiones | (745) | (37,2) | (37,8) | (1.186) |

| Otros resultados | (292) | (39,5) | (40,1) | (482) |

| Resultado antes de impuestos | 6.931 | 8,4 | 18,1 | 6.392 |

| Impuesto sobre beneficios | (2.169) | 27,7 | 39,7 | (1.699) |

| Resultado del ejercicio | 4.762 | 1,5 | 10,4 | 4.693 |

| Minoritarios | (1.243) | 2,0 | 19,1 | (1.218) |

| Resultado atribuido | 3.519 | 1,3 | 7,6 | 3.475 |

| Beneficio atribuido sin operaciones corporativas | 3.519 | 1,3 | 7,6 | 3.475 |

| Beneficio por acción (euros) (1) | 0,48 | 0,49 |

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

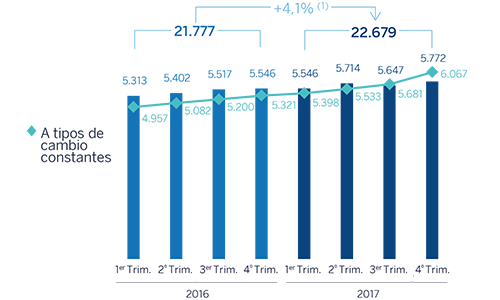

Margen bruto

El margen bruto acumulado mostró un crecimiento interanual del 7,9% y siguió muy apoyado en la favorable evolución de las partidas de carácter más recurrente.

Margen bruto (Millones de euros)

(1) A tipos de cambio constantes: +7,9%.

El margen de intereses continuó con su senda ascendente. En este sentido registró un avance significativo en el cuarto trimestre, del 8,4%, por lo que en el acumulado se incrementó un 10,6% frente a la cifra del ejercicio previo.

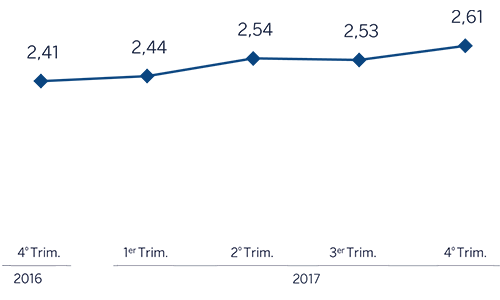

Margen de intereses sobre ATM (Porcentaje))

Una vez más, el crecimiento de la actividad, principalmente en las geografías emergentes, y la buena defensa de los diferenciales de la clientela explican esta trayectoria positiva. Por áreas de negocio sobresalió su favorable desempeño en Turquía (+20,6%), América del Sur (+15,1%), Estados Unidos (+13,0%) y México (+9,5%). En España, aunque esta rúbrica creció en el cuarto trimestre, retrocedió ligeramente en el acumulado como consecuencia de un menor volumen de créditos y las ventas de carteras mayoristas.

Las comisiones acumuladas (+9,4% interanual) presentaron una evolución muy favorable en todas las áreas del Grupo, muy influidas por su adecuada diversificación. Buen comportamiento también de la cifra trimestral (+1,1% en los últimos tres meses).

Por tanto, los ingresos de carácter más recurrente (margen de intereses más comisiones) registraron un incremento interanual del 10,3% (+6,8% en los últimos tres meses).

Margen de intereses más comisiones (Millones de euros)

(1) A tipos de cambio constantes: +10,3%.

Los ROF se moderaron en comparación con los del 2016. Lo anterior se explica, fundamentalmente, por menores ventas de carteras COAP en este ejercicio.

La rúbrica de dividendos incorpora, principalmente, los procedentes de la participación del Grupo en Telefónica. Su retroceso interanual (-28,3%) se explica, por una parte, por la rebaja del dividendo pagado por Telefónica y, por otra, a que el segundo trimestre del 2016 incluía los dividendos procedentes de China Citic Bank (CNCB).

Finalmente, la línea de otros productos y cargas de explotación ascendió un 2,8% en términos interanuales. Hay que resaltar que la contribución neta del negocio de seguros se mantuvo plana (+0,1%) debido, fundamentalmente, a la elevada siniestralidad por los desastres naturales ocurridos en México.

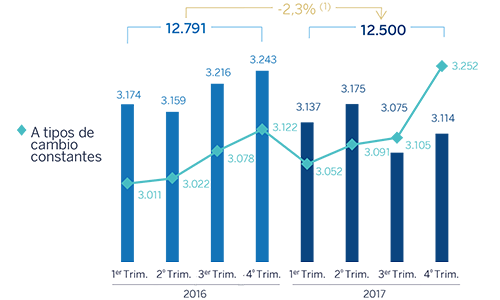

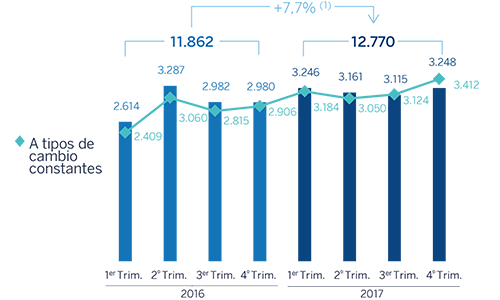

Margen neto

Contención de los gastos de explotación cuya tasa de variación interanual se situó en el +2,2%. Lo anterior es debido a la disciplina de costes implantada en todas las áreas del Grupo a través de diversos planes de eficiencia, que están dando ya sus frutos, y a la materialización de ciertas sinergias (principalmente las logradas tras la integración de Catalunya Banc –CX-). Por áreas de negocio cabe destacar las reducciones de España y Resto de Eurasia. En el resto de geografías (México, Turquía, Estados Unidos y América del Sur), las tasas de variación interanual de los costes fueron menores o estuvieron en línea con la inflación media local.

Gastos de explotación (Millones de euros)

(1) A tipos de cambio constantes: +2,2%.

Como consecuencia de todo lo anterior, el ratio de eficiencia terminó en el 49,5%, nivel inferior al existente en el ejercicio previo (51,9%), y el margen neto acumulado subió un 14,1% en los últimos doce meses.

Desglose de gastos de explotación y cálculo de eficiencia (Millones de euros)

| 2017 | ∆% | 2016 | |

|---|---|---|---|

| Gastos de personal | 6.571 | (2,2) | 6.722 |

| Sueldos y salarios | 5.163 | (2,0) | 5.267 |

| Cargas sociales | 911 | (2,9) | 938 |

| Gastos de formación y otros | 497 | (3,7) | 516 |

| Otros gastos de administración | 4.541 | (2,2) | 4.644 |

| Inmuebles, instalaciones y material | 1.033 | (4,3) | 1.080 |

| Informática | 1.018 | 5,2 | 968 |

| Comunicaciones | 269 | (8,6) | 294 |

| Publicidad y promoción | 352 | (11,4) | 398 |

| Gastos de representación | 110 | 5,8 | 104 |

| Otros gastos | 1.301 | (4,8) | 1.367 |

| Contribuciones e impuestos | 456 | 5,5 | 433 |

| Gastos de administración | 11.112 | (2,2) | 11.366 |

| Amortización | 1.387 | (2,7) | 1.426 |

| Gastos de explotación | 12.500 | (2,3) | 12.791 |

| Margen bruto | 25.270 | 2,5 | 24.653 |

| Ratio de eficiencia (gastos de explotación/margen bruto; %) | 49,5 | 51,9 |

Eficiencia (Millones de euros) y ratio de eficiencia (Porcentaje)

Margen neto (Millones de euros)

(1) A tipos de cambio constantes: +14,1%.

Número de empleados

Número de oficinas

Número de cajeros automáticos

Deterioro del valor de los activos financieros (neto) (Millones de euros)

(1) A tipos de cambio constantes: +32,0%.

Saneamientos y otros

El deterioro del valor de los activos financieros del ejercicio incluyó las minusvalías latentes, de 1.123 millones de euros, procedentes de la participación del Grupo BBVA en el capital de Telefónica, S.A., como consecuencia de la evolución de la cotización de esta última y en cumplimiento a lo requerido por la normativa contable NIC 39. Sin tener en cuenta tal impacto, esta línea se situó un 1,2% por encima de la cifra del 2016. Por áreas de negocio, lo más relevante fue su reducción en la Actividad bancaria en España, por menores necesidades de saneamiento crediticio. Por el contrario, se registró un incremento en Estados Unidos, debido a la incorporación de dotaciones como consecuencia del efecto negativo estimado de los desastres naturales ocurridos en el tercer trimestre y a un mayor saneamiento en la cartera de consumo. Ascenso también en Turquía, México y América del Sur, en gran parte ligado al aumento de la actividad crediticia y, en menor medida, al impacto de unas mayores necesidades de provisiones por insolvencias asociadas a ciertos clientes mayoristas, en el caso de América del Sur.

Todo lo anterior supone que el coste de riesgo acumulado en el 2017 (0,87%) se sitúe apenas tres puntos básicos por encima de la cifra del ejercicio 2016 (0,84%).

La disminución del 38,5% en las dotaciones a provisiones y otros resultados se explicó por la inclusión, en el cuarto trimestre del 2016, de un cargo de 577 millones de euros (404 millones neto de impuestos) para cubrir la contingencia ligada a la resolución del Tribunal de Justicia de la Unión Europea (TJUE) acerca de las llamadas “cláusulas suelo”. Esta partida incluye, entre otros conceptos, las dotaciones por riesgos de firma, otros pasivos contingentes, las aportaciones a fondos de pensiones, las necesidades de saneamiento de inmuebles y activos adjudicados y los costes de reestructuración.

Resultados

En consecuencia, el resultado atribuido del Grupo en el 2017 alcanzó los 3.519 millones de euros, lo que implica un ascenso interanual del 7,6% que, sin tener en cuenta las minusvalías latentes de Telefónica en el 2017 y el cargo por las llamadas “cláusulas suelo” en el 2016, supone un avance del 26,3%. Cabe resaltar que esta cifra incluye, desde marzo del 2017, la participación adicional, del 9,95%, en el capital de Garanti, lo cual ha supuesto un efecto positivo, de aproximadamente 150 millones de euros, por la reducción de la partida de minoritarios.

Por áreas de negocio, la Actividad bancaria en España generó 1.381 millones de euros, Non Core Real Estate detrajo 501 millones, Estados Unidos aportó 511 millones, México registró 2.162 millones de beneficio, Turquía contribuyó con 826 millones, América del Sur con 861 millones y Resto de Eurasia con 125 millones.

Resultado atribuido al Grupo (Millones de euros)

(1) A tipos de cambio constantes: +7,6%.

Beneficio por acción (1) (Euros)

(1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

ROE y ROTE (1) (Porcentaje)

(1) Los ratios ROE y ROTE incluyen en el denominador los fondos propios medios del Grupo pero no tienen en cuenta otra partida del patrimonio neto denominada “Otro resultado global acumulado”, cuyo importe, en saldos medios, es -1.139 millones de euros en el 2015, -4.492 millones en el 2016 y -7.015 millones en el 2017.

ROA y RORWA (Porcentaje)

Balance y actividad

La comparativa interanual de los datos de balance y actividad del Grupo se ha visto afectada por las operaciones actualmente en curso (ventas de BBVA Chile y negocio de real estate en España), que a 31 de diciembre del 2017 se encontraban reclasificadas en la categoría de activos y pasivos no corrientes en venta (en el balance adjunto, dentro de las partidas de otros activos y otros pasivos, respectivamente). Sin tener en cuenta dicha reclasificación (cifras en continuidad con respecto a períodos anteriores) lo más relevante de su trayectoria, se resume a continuación:

- Evolución dispar de los préstamos y anticipos a la clientela (bruto). Por una parte, incremento de volúmenes en las geografías emergentes y, por otra, desapalancamiento en España. Estados Unidos ha registrado en la segunda mitad del año un ligero ascenso de la actividad crediticia, que ha supuesto que el saldo a finales del 2017 permanezca en unos niveles muy similares a los del cierre del 2016.

- El crédito dudoso disminuyó una vez más, gracias al favorable comportamiento mostrado en España y Estados Unidos.

- En depósitos de la clientela se apreció una nueva subida generalizada de las partidas de menor coste, como son las cuentas corrientes y de ahorro, y un retroceso del plazo.

- Los recursos fuera de balance continuaron con su positiva evolución en todas las rúbricas (fondos de inversión, fondos de pensiones y otros recursos de clientes).

Balances consolidados (Millones de euros)

| 31-12-17 | ∆% | 31-12-16 | 30-09-17 | |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 42.680 | 6,6 | 40.039 | 36.023 |

| Activos financieros mantenidos para negociar | 64.695 | (13,7) | 74.950 | 65.670 |

| Activos financieros designados a valor razonable con cambios en resultados | 2.709 | 31,4 | 2.062 | 2.848 |

| Activos financieros disponibles para la venta | 69.476 | (12,3) | 79.221 | 74.599 |

| Préstamos y partidas a cobrar | 431.521 | (7,4) | 465.977 | 449.564 |

| Préstamos y anticipos en bancos centrales y entidades de crédito | 33.561 | (16,7) | 40.268 | 36.556 |

| Préstamos y anticipos a la clientela | 387.621 | (6,5) | 414.500 | 401.734 |

| Valores representativos de deuda | 10.339 | (7,8) | 11.209 | 11.275 |

| Inversiones mantenidas hasta el vencimiento | 13.754 | (22,3) | 17.696 | 14.010 |

| Inversiones en negocios conjuntos y asociadas | 1.588 | 107,5 | 765 | 1.584 |

| Activos tangibles | 7.191 | (19,6) | 8.941 | 7.963 |

| Activos intangibles | 8.464 | (13,5) | 9.786 | 8.743 |

| Otros activos | 47.981 | 48,0 | 32.418 | 29.793 |

| Total activo | 690.059 | (5,7) | 731.856 | 690.797 |

| Pasivos financieros mantenidos para negociar | 46.182 | (15,5) | 54.675 | 45.352 |

| Pasivos financieros designados a valor razonable con cambios en resultados | 2.222 | (5,0) | 2.338 | 2.372 |

| Pasivos financieros a coste amortizado | 543.713 | (7,7) | 589.210 | 559.289 |

| Depósitos de bancos centrales y entidades de crédito | 91.570 | (6,8) | 98.241 | 84.927 |

| Depósitos de la clientela | 376.379 | (6,2) | 401.465 | 392.865 |

| Valores representativos de deuda emitidos | 63.915 | (16,3) | 76.375 | 69.285 |

| Otros pasivos financieros | 11.850 | (9,7) | 13.129 | 12.212 |

| Pasivos amparados por contratos de seguros | 9.223 | 0,9 | 9.139 | 9.665 |

| Otros pasivos | 35.395 | 68,0 | 21.066 | 19.720 |

| Total pasivo | 636.736 | (5,9) | 676.428 | 636.397 |

| Intereses minoritarios | 6.979 | (13,5) | 8.064 | 7.069 |

| Otro resultado global acumulado | (8.792) | 61,1 | (5.458) | (7.956) |

| Fondos propios | 55.136 | 4,4 | 52.821 | 55.287 |

| Patrimonio neto | 53.323 | (3,8) | 55.428 | 54.400 |

| Total patrimonio neto y pasivo | 690.059 | (5,7) | 731.856 | 690.797 |

| Pro memoria: | ||||

| Garantías concedidas | 47.671 | (5,7) | 50.540 | 45.489 |

Préstamos y anticipos a la clientela (bruto)

(Miles de millones de euros)

(1) A tipos de cambio constantes: +2,7%.

Recursos de clientes

(Miles de millones de euros)

(1) A tipos de cambio constantes: +1,9%.

Préstamos y anticipos a la clientela (Millones de euros)

| 31-12-17 | ∆% | 31-12-16 | 30-09-17 | |

|---|---|---|---|---|

| Sector público | 25.671 | (6,7) | 27.506 | 25.828 |

| Particulares | 159.781 | (7,4) | 172.476 | 169.245 |

| Hipotecario | 109.563 | (10,5) | 122.439 | 117.273 |

| Consumo | 36.235 | 3,0 | 35.195 | 37.556 |

| Tarjetas de crédito | 13.982 | (5,8) | 14.842 | 14.416 |

| Empresas | 175.168 | (7,7) | 189.733 | 184.199 |

| Negocios retail | 19.692 | (19,1) | 24.343 | 20.185 |

| Resto de empresas | 155.476 | (6,0) | 165.391 | 164.014 |

| Otros préstamos | 20.358 | 14,1 | 17.844 | 16.745 |

| Crédito dudoso | 19.390 | (15,4) | 22.915 | 20.222 |

| Préstamos y anticipos a la clientela bruto |

400.369 | (7,0) | 430.474 | 416.240 |

| Fondos de insolvencias | (12.748) | (20,2) | (15.974) | (14.506) |

| Préstamos y anticipos a la clientela |

387.621 | (6,5) | 414.500 | 401.734 |

Recursos de clientes (Millones de euros)

| 31-12-17 | Δ% | 31-12-16 | 30-09-17 | |

|---|---|---|---|---|

| Depósitos de la clientela | 376.379 | (6,2) | 401.465 | 392.865 |

| Cuentas a la vista | 245.249 | 5,9 | 231.638 | 242.566 |

| Depósitos a plazo | 110.320 | (23,6) | 144.407 | 127.897 |

| Cesión temporal de activos | 8.119 | (26,6) | 11.056 | 10.442 |

| Otros depósitos | 12.692 | (11,6) | 14.364 | 11.959 |

| Otros recursos de clientes | 134.906 | 2,1 | 132.092 | 137.724 |

| Fondos y sociedades de inversión | 60.939 | 10,7 | 55.037 | 60.868 |

| Fondos de pensiones | 33.985 | 1,7 | 33.418 | 33.615 |

| Otros recursos de clientes | 3.081 | 8,8 | 2.831 | 3.293 |

| Carteras de clientes | 36.901 | (9,6) | 40.805 | 39.948 |

| Total recursos de clientes | 511.285 | (4,2) | 533.557 | 530.589 |

Solvencia

Base de capital

El Grupo BBVA situó su ratio CET1 fully-loaded en el 11,1% a cierre de diciembre del 2017, en línea con el objetivo marcado del 11%. Este ratio se incrementó en 18 puntos básicos desde finales del 2016, apalancado en la generación orgánica de resultados y el menor consumo de capital por activos ponderados por riesgo (APR).

Durante el año 2017, el ratio de capital se ha visto afectado por la adquisición de un 9,95% adicional de participación en Garanti y la venta de CNCB. Estas operaciones han tenido un efecto conjunto en dicho ratio de -13 puntos básicos. Adicionalmente, el Grupo registró, en el resultado del 2017, un cargo negativo, de 1.123 millones de euros, por las minusvalías latentes de su participación en Telefónica. Sin embargo, este impacto no afecta a la base de capital, ya que dichas minusvalías latentes son deducidas del capital del Grupo.

En cuanto a la evolución de los APR, mostró una reducción interanual, explicada en gran medida por la depreciación de las divisas frente al euro (especialmente significativa en la lira turca y el dólar estadounidense).

En emisiones de capital, BBVA S.A. ha llevado a cabo dos emisiones calificadas como nivel 1 adicional (contingent convertible) -AT1-, bajo la normativa de solvencia, por importe de 500 millones de euros y 1.000 millones de dólares, respectivamente (esta última en el mercado americano, con folleto registrado en la SEC y aún no computada en el Tier 1 del Grupo a 31-12-2017). A nivel de Tier 2, BBVA S.A. ha emitido a lo largo del año deuda subordinada por una cantidad total de, aproximadamente, 1.500 millones de euros; y en Turquía, Garanti ha emitido 750 millones de dólares.

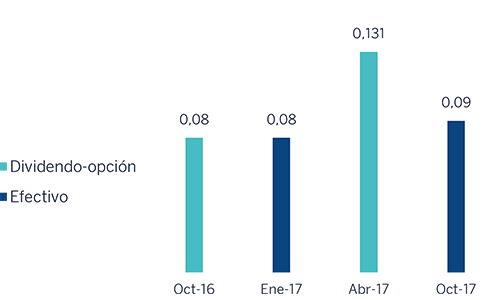

Por último, por lo que respecta a distribuciones de capital, durante el mes de abril se ejecutó el último programa de “dividendo-opción”, en el que titulares del 83,28% de los derechos optaron por recibir nuevas acciones, y el 10 de octubre se distribuyó un dividendo a cuenta del ejercicio 2017 de 0,09 euros por acción.

A 31-12-2017, el ratio CET1 phased-in se situó en el 11,7%, el Tier 1 alcanzó el 13,0% (13,3% teniendo en cuenta la emisión AT1 de 1.000 millones de dólares realizada en el mercado americano en el cuarto trimestre del 2017 ) y el Tier 2 el 2,5%, dando como resultado un ratio total de capital del 15,5% (15,8% considerando la emisión AT1 anteriormente mencionada). Estos niveles se sitúan por encima de los requerimientos establecidos por el regulador en su carta SREP y colchones sistémicos aplicables para el 2017 para el Grupo BBVA (7,625% para el CET1 y 11,125% para el ratio total de capital en términos de phased-in ). Este requerimiento, desde el 1 de enero del 2018, se situó, en términos phased-in, en el 8,438% de ratio CET1 y en el 11,938% de ratio total. Su variación con respecto al del 2017 se explica por la progresiva implementación de los colchones de conservación de capital y el de otras entidades de importancia sistémica. El requerimiento regulatorio para el 2018 en visión fully-loaded permanece sin cambios (CET1 del 9,25% y ratio total del 12,75%) frente al año anterior.

Por último, en ratio leverage, el Grupo mantuvo una posición sólida, un 6,6% con criterio fully-loaded (6,7% phased-in), cifra que sigue siendo la mayor de su peer group.

Evolución de los ratios de capital fully-loaded (1) (Porcentaje)

(1) A 31-12-17 incluye actualización del cálculo de los APR por riesgo estructural de tipo de cambio, pendiente de confirmación por el BCE. Adicionalmente incluye la emisión Tier 2 de Garanti, pendiente de aprobación por el BCE a efectos de computabilidad en el ratio del Grupo.

Base de capital(1,2) (Millones de euros)

| CRD IV phased-in (1) | CRD IV fully-loaded | 31-12-17 (3) | 31-12-16 | 30-09-17 | 31-12-17 (3) | 31-12-16 | 30-09-17 |

|---|---|---|---|---|---|---|

| Capital de nivel 1 ordinario (CET1) | 42.337 | 47.370 | 43.393 | 40.058 | 42.398 | 40.899 |

| Capital de nivel 1 (Tier 1) | 46.977 | 50.083 | 47.983 | 46.313 | 48.459 | 47.138 |

| Capital de nivel 2 (Tier 2) | 8.798 | 8.810 | 9.237 | 8.624 | 8.739 | 8.953 |

| Capital total (Tier 1+Tier 2) | 55.775 | 58.893 | 57.219 | 54.937 | 57.198 | 56.091 |

| Activos ponderados por riesgo | 361.686 | 388.951 | 365.314 | 361.686 | 388.951 | 365.314 |

| CET1 (%) | 11,7 | 12,2 | 11,9 | 11,1 | 10,9 | 11,2 |

| Tier 1 (%) | 13,0 | 12,9 | 13,1 | 12,8 | 12,5 | 12,9 |

| Tier 2 (%) | 2,5 | 2,3 | 2,5 | 2,5 | 2,2 | 2,4 |

| Ratio de capital total (%) | 15,5 | 15,1 | 15,7 | 15,3 | 14,7 | 15,4 |

- (1) Los ratios de capital están calculados bajo la normativa CRD IV de Basilea III, en la cual se aplica un faseado del 80% para el 2017 y un 60% para el 2016.

- (2) A 31-12-17 incluye actualización del cálculo de los APR por riesgo estructural de tipo de cambio, pendiente de confirmación por el BCE. Adicionalmente incluye la emisión Tier 2 de Garanti, pendiente de aprobación por el BCE a efectos de computabilidad en el ratio del Grupo.

- (3) Datos provisionales.

Ratings

En el año 2017, Standard & Poors (S&P) elevó la perspectiva de BBVA a positiva desde estable, como consecuencia de un cambio similar de la perspectiva del rating soberano español, manteniendo las calificaciones de ambos en BBB+. Scope Ratings subió un escalón el rating a largo plazo de BBVA desde A hasta A+ y el rating a corto plazo desde S-1 a S-1+, ambos con perspectiva estable. El resto de agencias de calificación crediticia no han modificado ni el rating ni la perspectiva sobre BBVA en el 2017.

Ratings

| Agencia de rating | Largo plazo | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A | R-1 (low) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s (1) | Baa1 | P-2 | Estable |

| Scope Ratings | A+ | S-1+ | Estable |

| Standard & Poor’s | BBB+ | A-2 | Positiva |

- (1) Adicionalmente, Moody’s asigna un rating a los depósitos a largo plazo de BBVA de A3.

Gestión del riesgo

Riesgos de crédito

En el Grupo BBVA continúa el comportamiento positivo de las métricas de riesgo. En este sentido:

- El riesgo crediticio se mantuvo plano en el último trimestre y acumuló un retroceso del 4,0% desde finales del 2016. A tipos de cambio constantes, la tasa de variación fue del +2,0% tanto en el trimestre como en el ejercicio. Continuó el desapalancamiento en España. A tipos de cambio constantes y en términos interanuales, Turquía y México crecieron un 4,3% y un 6,9%, respectivamente; América del Sur un 9,5% (Argentina un 67,9%, Chile y Colombia en torno al 10%); y Estados Unidos permaneció prácticamente estable (+ 0,4%).

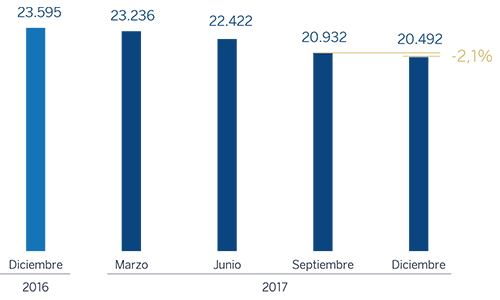

- Los riesgos dudosos siguieron con su senda de reducción. Con respecto a la cifra de septiembre disminuyeron un 2,1%, y frente al dato de diciembre del 2016 un 13,2%. A tipos de cambio constantes, las cifras fueron del -0,8% en el trimestre y del -10,5% en términos anuales. Buen comportamiento en España y Estados Unidos y aumento principalmente en Turquía y América del Sur, por deterioro de clientes mayoristas.

- La tasa de mora del Grupo registró una nueva mejora (-9 puntos básicos en los últimos tres meses y -47 puntos básicos comparada con la del cierre del 2016), hasta situarse en el 4,4% a 31-12-2017, muy influida por el comentado descenso de los riesgos dudosos.

- Los fondos de cobertura mostraron también un retroceso tanto en los últimos tres meses como en el año (-11,5% y -19,6%, respectivamente). A tipos de cambio constantes, la tasas de variación fueron del-9,2% y -15,2% desde septiembre del 2017 y diciembre del 2016, respectivamente.

- En consecuencia, la tasa de cobertura cerró en el 65%.

- Por último, el coste de riesgo acumulado a diciembre del 2017 fue del 0,87%, evolucionando de manera estable a lo largo del 2017 y situándose tres puntos por encima de la cifra acumulada del 2016 (0,84%).

Riesgos dudosos (Millones de euros)

Riesgo crediticio(1) (Millones de euros)

| 31-12-17 (2) | 30-09-17 | 30-06-17 | 31-03-17 | 31-12-16 | |

|---|---|---|---|---|---|

| Riesgos dudosos | 20.492 | 20.932 | 22.422 | 23.236 | 23.595 |

| Riesgo crediticio | 461.303 | 461.794 | 471.548 | 480.517 | 480.720 |

| Fondos de cobertura | 13.319 | 15.042 | 15.878 | 16.385 | 16.573 |

| Tasa de mora (%) | 4,4 | 4,5 | 4,8 | 4,8 | 4,9 |

| Tasa de cobertura (%) | 65 | 72 | 71 | 71 | 70 |

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Evolución de los riesgos dudosos (Millones de euros)

| 4° Trim. 17(1) | 3er Trim. 17 | 2° Trim. 17 | 1er Trim. 17 | 4° Trim. 16 | |

|---|---|---|---|---|---|

| Saldo inicial | 20.932 | 22.422 | 23.236 | 23.595 | 24.253 |

| Entradas | 3.757 | 2.268 | 2.525 | 2.490 | 3.000 |

| Recuperaciones | (2.142) | (2.001) | (1.930) | (1.698) | (2.141) |

| Entrada neta | 1.616 | 267 | 595 | 792 | 859 |

| Pases a fallidos | (1.980) | (1.575) | (1.070) | (1.132) | (1.403) |

| Diferencias de cambio y otros | (75) | (181) | (340) | (18) | (115) |

| Saldo al final de período | 20.492 | 20.932 | 22.422 | 23.236 | 23.595 |

| Pro memoria: | |||||

| Créditos dudosos | 19.753 | 20.222 | 21.730 | 22.572 | 22.915 |

| Garantías concedidas dudosas | 739 | 710 | 691 | 664 | 680 |

- (1) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV). Datos provisionales.

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste, a través de una amplia gama de instrumentos que permiten acceder a un gran número de fuentes de financiación alternativas, adecuándose en todo momento a las exigencias regulatorias actuales.

Un principio básico de BBVA en la gestión de la liquidez y financiación del Grupo es la autosuficiencia financiera de sus filiales bancarias en el extranjero. Este principio evita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez al proceso de formación de precios.

Durante el 2017, las condiciones de liquidez y financiación se han mantenido holgadas en todas las geografías donde opera el Grupo BBVA:

- La solidez financiera de los bancos del Grupo sigue apoyándose en la financiación de la actividad crediticia, fundamentalmente, a través de recursos estables de clientes.

- En la zona euro, cómoda situación de liquidez y estrechamiento del gap de crédito en el balance gracias al favorable comportamiento de los pasivos de clientes.

- En México, sólida posición de liquidez, a pesar de la volatilidad de los mercados. La evolución de los depósitos ha mostrado una tendencia muy positiva en el año, lo que ha llevado a una considerable reducción del gap de crédito.

- En Estados Unidos, el gap de crédito se ha ampliado como consecuencia de la estrategia de contención del coste del pasivo. Cabe resaltar que en el primer trimestre del 2017, Standard & Poors (S&P) mejoró el outlook del rating de BBVA Compass (BBB+) desde negativo a estable.

- Cómoda situación de liquidez en Turquía, favorecida por el mantenimiento de las buenas condiciones de mercado, con ligero incremento del gap de crédito como consecuencia del crecimiento de la inversión crediticia al amparo del programa Fondo de Garantía de Crédito (FGC) del Gobierno.

- En América del Sur persiste la confortable situación de liquidez, lo que ha permitido reducir el avance de los depósitos mayoristas, que se han ajustado al crecimiento de la inversión crediticia.

- En el cuarto trimestre del 2017, BBVA S.A. realizó una emisión de additional Tier 1 en el mercado americano, con folleto registrado en la SEC, por 1.000 millones de dólares. En total, BBVA S.A. ha emitido 7.100 millones de euros durante el año 2017, de los que unos 5.800 millones se hicieron en mercados de financiación mayorista, utilizando los formatos de deuda senior (2.500 millones), Tier 2 (1.000 millones), senior non preferred (1.500 millones) y additional Tier 1 (1.000 millones de dólares). También cerró diversas operaciones de emisión privada de títulos senior non preferred por un total de 290 millones de euros, títulos Tier 2 por una cuantía aproximada de 500 millones de euros y una de additional Tier 1 por 500 millones de euros.

- Los mercados de financiación mayorista a largo plazo en el resto de geografías donde opera el Grupo siguen mostrando estabilidad.

- En México, BBVA Bancomer ha llevado a cabo dos emisiones locales de deuda senior, por un importe total de 7.000 millones de pesos, a tres y cinco años.

- En Estados Unidos, BBVA Compass volvió a los mercados en el segundo trimestre, con un bono senior de 750 millones de dólares a cinco años.

- En Turquía, las emisiones realizadas por Garanti han continuado fortaleciendo su estructura de balance durante todo el año. Cabe destacar: deuda senior por 500 millones de dólares, deuda subordinada por 750 millones de dólares, bonos colatelarizados por una cuantía total de 1.680 millones de liras, titulizaciones por un importe de 685 millones de dólares y renovación de los préstamos sindicados con un nuevo tramo a dos años.

- Por su parte, en América del Sur, BBVA Chile ha emitido en mercado local deuda senior por una cuantía equivalente a 505 millones de euros, en diversas emisiones con vencimientos entre cuatro y diez años. BBVA Continental en Perú ha emitido también en mercado local 182 millones de euros en varias emisiones a tres años y BBVA Francés en Argentina emitió por un importe equivalente a 49 millones de euros en bonos a dos y tres años, así como una ampliación de capital de 400 millones de euros.

- La financiación a corto plazo continúa teniendo un comportamiento favorable, en un entorno de elevada liquidez.

- El ratio de cobertura de liquidez LCR en el Grupo BBVA se ha mantenido holgadamente por encima del 100% a lo largo del 2017, sin que se asuma transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. A 31 de diciembre del 2017, este ratio se situó en el 128%. Aunque este requerimiento sólo se establece a nivel Grupo, en todas las filiales se supera este mínimo con amplitud (zona euro 151%, México 148%, Turquía 134% y Estados Unidos 144% 1).

- (1) El ratio LCR de Compass está calculado de acuerdo con la regulación local (Fed Modified LCR).

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

El año 2017 ha estado marcado por una depreciación con respecto al euro de las principales divisas de las geografías donde opera el Grupo: dólar (-12,1%), peso mexicano (-8,0%) y lira turca (-18,5%). En este contexto, BBVA ha continuado con su política activa de gestión de las principales inversiones en países emergentes que, en media, se sitúa entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1 (lo que no está naturalmente cubierto por el propio ratio). En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes (peso mexicano o lira turca) se mantiene en el entorno de un punto básico negativo para cada una de estas divisas y el nivel de cobertura de los resultados esperados para el 2018 en estos dos países se sitúa en torno al 50% para México y al 40% para Turquía.

Tipos de interés

El objetivo de la gestión del riesgo de tipo de interés es mantener un crecimiento sostenido del margen de intereses a corto y medio plazo, con independencia del movimiento de los tipos de interés, controlando los impactos en el ratio de capital por la valoración de la cartera de activos disponibles para la venta.

Los bancos del Grupo mantienen carteras de renta fija para la gestión de la estructura de sus balances. Durante el 2017, los resultados de esta gestión han sido satisfactorios, habiéndose mantenido estrategias de riesgo limitado en todos los bancos del Grupo.

Por último, en cuanto a las políticas monetarias seguidas por los distintos bancos centrales de las principales geografías donde BBVA opera cabe resaltar:

- Sin cambios relevantes en la Eurozona, donde se mantienen los tipos al 0% y la facilidad de depósito al -0,40%.

- En Estados Unidos continúa la tendencia alcista de tipos de interés, con tres subidas en el 2017 hasta el 1,50%.

- En México, Banxico ha realizado cinco subidas de tipos de interés a lo largo del año, situando el nivel de política monetaria en el 7,25%.

- En Turquía, el período ha estado marcado por las subidas de tipos del Banco Central (CBRT), que ha incrementado el tipo medio de financiación hasta el 12,75%.

- En América del Sur, las autoridades monetarias han continuado con políticas expansivas, bajando tipos en Perú (100 puntos básicos), Colombia (275 puntos básicos) y Chile (100 puntos básicos). En Argentina, la resistencia de la inflación a la baja ha motivado un incremento de 400 puntos básicos en el tipo de interés.

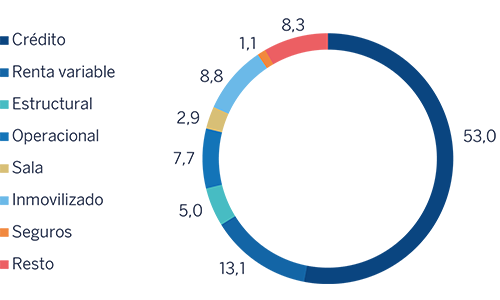

Capital económico y regulatorio

El consumo de capital económico en riesgo (CER) a cierre de diciembre del 2017, en términos consolidados, alcanzó los 34.401 millones de euros, lo que equivale a un descenso del 1,7% con respecto a la cifra de septiembre. A tipos de cambio constantes, la variación fue del +1,1%, localizada en: riesgo de crédito por aumento de actividad, destacando Turquía y América del Sur; riesgo de sala, por España y México fundamentalmente; y riesgo operacional, por actualización anual del modelo. Lo anterior se compensó parcialmente con un descenso en la valoración de las participaciones, por retroceso de la cotización de Telefónica; estructural, por aumento de coberturas sobre la lira turca y el peso mexicano; inmovilizado; y tipo de interés, focalizado principalmente en México. Además del capital económico, se gestiona la rentabilidad del capital regulatorio con foco en la maximización del retorno sobre los APRs y la asignación del capital de la forma más eficiente posible.

Desglose del capital económico en riesgo en términos atribuidos (Porcentaje a diciembre de 2017)

La acción BBVA

El crecimiento económico mundial se ha estabilizado en alrededor del 1% trimestral en los nueve primeros meses del 2017 y los indicadores disponibles hasta el momento apuntan a que este avance continuará en el tramo final del año. Los datos de confianza siguen mejorando y vienen acompañados por la recuperación del comercio global y del sector industrial, al mismo tiempo que se mantiene la fortaleza del consumo privado en los países desarrollados. Esta dinámica positiva refleja un mejor desempeño económico en todas las zonas y, a diferencia de otros episodios tras la crisis financiera, la recuperación global es ahora más sincronizada.

En cuanto a la evolución de los principales índices bursátiles, en Europa, tanto el Stoxx 50 como el Euro Stoxx 50 cerraron el año con incrementos del 5,6% y 6,5%, respectivamente. En España, el Ibex 35 retrocedió en los últimos tres meses un 3,3%, pero mantuvo un desempeño positivo, del 7,4%, en el acumulado del año. En Estados Unidos, el índice S&P 500 mostró un comportamiento muy positivo a lo largo del ejercicio, lo que se tradujo en una revaloración del 19,4% con respecto a su nivel de finales del 2016.

Por lo que se refiere al sector bancario, en Europa, su evolución también ha sido positiva en el 2017. En este sentido, el índice de bancos europeos Stoxx Banks, que incluye los del Reino Unido, aumentó su nivel en un 8,1% y el índice de bancos de la Eurozona, el Euro Stoxx Banks, en un 10,9%. En Estados Unidos, el índice sectorial S&P Regional Banks mostró un incremento del 6,0% con respecto al cierre del ejercicio 2016.

La acción BBVA terminó el 2017 en 7,11 euros; esto es, con una revalorización del 10,9% desde diciembre del 2016, lo que supone un desempeño relativamente mejor que el del sector bancario europeo y el del Ibex 35.

Evolución de la acción BBVA comparada con los índices europeos (índice base 100=31-12-2016)

La acción BBVA y ratios bursátiles

| 31-12-17 | 31-12-16 | |

|---|---|---|

| Número de accionistas | 891.453 | 935.284 |

| Número de acciones en circulación | 6.667.886.580 | 6.566.615.242 |

| Contratación media diaria (número de acciones) | 35.820.623 | 47.180.855 |

| Contratación media diaria (millones de euros) | 252 | 272 |

| Cotización máxima (euros) | 7,93 | 6,88 |

| Cotización mínima (euros) | 5,92 | 4,50 |

| Cotización última (euros) | 7,11 | 6,41 |

| Valor contable por acción (euros) | 6,96 | 7,22 |

| Valor contable tangible por acción (euros) | 5,69 | 5,73 |

| Capitalización bursátil (millones de euros) | 47.422 | 42.118 |

| Rentabilidad por dividendo (dividendo/precio; %) (1) |

4,2 | 5,8 |

- (1) Calculada a partir de la remuneración al accionista de los últimos doce meses naturales dividida entre el precio de cierre del período.

En el hecho relevante publicado el 1 de febrero del 2017, BBVA anunció su intención de modificar su política de remuneración al accionista a una retribución íntegramente en efectivo. Esta política estaría compuesta, para cada año, por una cantidad a cuenta del dividendo del ejercicio (abonada previsiblemente en octubre) y un dividendo complementario (que se pagaría una vez finalizado el ejercicio y aprobada la aplicación del resultado, previsiblemente en abril), todo ello sujeto a las aprobaciones pertinentes por parte de los órganos sociales correspondientes. Está previsto someter a la consideración de los órganos de gobierno correspondientes un pago en efectivo de 0,15 euros brutos por acción en abril como dividendo complementario del ejercicio 2017.

Remuneración al accionista (Euros bruto/acción)

A 31 de diciembre del 2017, el número de acciones de BBVA seguía siendo de 6.668 millones y el número de accionistas alcanzó los 891.453. Por tipo de inversor, el 43,44% del capital pertenecía a inversores residentes en España y el 56,56% restante estaba en manos de accionistas no residentes.

Distribución estructural del accionariado (31-12-2017)

| Tramos de acciones |

Accionistas | Acciones | ||

|---|---|---|---|---|

| Número | % | Número | % | |

| Hasta 150 | 184.797 | 20,7 | 13.171.010 | 0,2 |

| De 151 a 450 | 182.854 | 20,5 | 49.996.632 | 0,7 |

| De 451 a 1.800 | 279.883 | 31,4 | 272.309.651 | 4,1 |

| De 1.801 a 4.500 | 128.005 | 14,4 | 364.876.715 | 5,5 |

| De 4.501 a 9.000 | 59.585 | 6,7 | 375.424.611 | 5,6 |

| De 9.001 a 45.000 | 49.938 | 5,6 | 869.649.638 | 13,0 |

| De 45.001 en adelante | 6.391 | 0,7 | 4.722.458.323 | 70,8 |

| Totales | 891.453 | 100,0 | 6.667.886.580 | 100,0 |

Los títulos de la acción BBVA forman parte de los principales índices bursátiles, entre los que se encuentran el Ibex 35, Euro Stoxx 50 y Stoxx 50, con unas ponderaciones del 8,9%, 2,0% y 1,3%, respectivamente. También forman parte de varios índices sectoriales, entre los que destacan el Euro Stoxx Banks, con un peso del 8,7%, y el Stoxx Banks, con un 4,3%.

Por último, la presencia de BBVA en varios índices de sostenibilidad a nivel internacional o índices ESG (environmental, social and governance, por sus siglas en inglés), que evalúan el desempeño de las empresas en estas materias, se resume en la tabla siguiente.

Principales índices de sostenibilidad en los que BBVA está presente a 31-12-2017 (1)

(1)La inclusión de BBVA en cualquiera de los índices de MSCI y el uso de los logos, marcas, logotipos o nombres de índices aquí incluidos no constituye el patrocinio o promoción de BBVA por MSCI o cualquiera de sus filiales. Los índices de MSCI son propiedad exclusiva de MSCI. MSCI y los índices y logos de MSCI son marcas registradas o logotipos de MSCI o sus filiales.