Áreas de negocio

En este apartado se presentan y analizan los datos más relevantes de las diferentes áreas de negocio del Grupo. En concreto, se muestra un resumen de la cuenta de resultados y del balance, cifras de actividad y los ratios más significativos de cada una de ellas.

A cierre del tercer trimestre del 2018, la estructura de reporting de las áreas de negocio del Grupo BBVA siguió siendo básicamente la misma, aunque su composición difiere de la presentada a cierre del ejercicio 2017, producto del acuerdo de venta de BBVA Chile, anunciado el 28 de noviembre de 2017 y que se cerró el 6 de julio del 2018. Esta operación, que ha afectado a la composición del área América del Sur, se detalla a continuación, así como la estructura del resto de áreas de negocio del Grupo BBVA:

- Actividad bancaria en España incluye las unidades en España de Red Minorista, Banca de Empresas y Corporaciones (BEC), Corporate & Investment Banking (CIB), BBVA Seguros y Asset Management. También incorpora los créditos a promotores que se conceden nuevos o que ya no se encuentran en condiciones de dificultad, así como las carteras, financiación y posiciones estructurales de tipo de interés del balance euro.

- Non Core Real Estate se creó para gestionar, de manera especializada en España, los créditos a promotores que se encontraban en dificultad y los activos inmobiliarios procedentes, principalmente, de inmuebles adjudicados, tanto los de hipotecas residenciales como los de origen promotor. El 29 de noviembre del 2017, el Grupo BBVA firmó un acuerdo de venta con Cerberus Capital Management, L.P. (Cerberus) para la creación de una joint venture a la que traspasaría el negocio inmobiliario de BBVA en España para la posterior venta del 80% de la sociedad creada a una entidad filial de Cerberus (Divarian). El 10 de octubre del 2018 se cerró la citada operación y a cierre del 2018, la participación que BBVA mantiene en Divarian se encuentra registrada en el Centro Corporativo.

- Estados Unidos incorpora los negocios que el Grupo desarrolla en este país a través del grupo BBVA Compass y la oficina de BBVA en Nueva York.

- México aglutina principalmente los negocios bancarios y los de seguros efectuados por el Grupo en este país. Desde el 2018 incluye también la sucursal de BBVA Bancomer en Houston (en ejercicios precedentes ubicada en Estados Unidos). En consecuencia, las cifras de los ejercicios anteriores han sido reelaboradas para incorporar este cambio y mostrar series comparables.

- Turquía incluye la actividad del grupo Garanti.

- América del Sur incluye fundamentalmente la actividad bancaria y de seguros que BBVA desarrolla en la región. Cabe resaltar que el 6 de julio del 2018 se completó el acuerdo de venta de BBVA Chile a The Bank of Nova Scotia (Scotiabank), por lo que la comparativa de los resultados, del balance, de la actividad y los ratios más significativos de esta área de negocio se ve afectada.

- Resto de Eurasia incorpora la actividad de los negocios minoristas y mayoristas desarrollados por el Grupo en el resto de Europa y Asia.

Adicionalmente, en todas las áreas existe, además de lo anteriormente descrito, un resto formado, básicamente, por un complemento que recoge eliminaciones e imputaciones no asignadas a las unidades que componen las áreas anteriormente descritas.

Por último, el Centro Corporativo es un agregado que contiene todo aquello no repartido entre las áreas de negocio por corresponder a la función de holding del Grupo. Aglutina: los costes de las unidades centrales que tienen una función corporativa; la gestión de las posiciones estructurales de tipo de cambio; determinadas emisiones de instrumentos de patrimonio realizadas para el adecuado manejo de la solvencia global del Grupo; carteras, con sus correspondientes resultados, cuya gestión no está vinculada a relaciones con la clientela, tales como las participaciones industriales; ciertos activos y pasivos por impuestos; fondos por compromisos con empleados; fondos de comercio y otros intangibles. A cierre del 2018 incorpora el 20% de participación que BBVA mantiene en Divarian.

Finalmente cabe mencionar que, como viene siendo habitual, en el caso de las áreas de América y en Turquía, además de las tasas de variación a tipos de cambio corrientes, se incluyen las resultantes de aplicar tipos de cambio constantes.

Para la elaboración de la información por áreas se parte de las unidades de mínimo nivel y/o sociedades jurídicas que componen el Grupo y se asignan a las distintas áreas en función de la geografía principal en la que desarrollan su actividad.

Principales partidas de la cuenta de resultados por áreas de negocio (Millones de euros)

| Áreas de negocio | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Grupo BBVA |

Actividad bancaria en España |

Non Core Real Estate |

Estados Unidos |

México | Turquía | América del Sur |

Resto de Eurasia |

∑ Áreas de negocio |

Centro Corporativo |

|

| 2018 | ||||||||||

| Margen de intereses | 17.591 | 3.672 | 32 | 2.276 | 5.568 | 3.135 | 3.009 | 175 | 17.867 | (276) |

| Margen bruto | 23.747 | 5.943 | 38 | 2.989 | 7.193 | 3.901 | 3.701 | 415 | 24.179 | (432) |

| Margen neto | 12.045 | 2.680 | (28) | 1.127 | 4.825 | 2.658 | 2.011 | 124 | 13.397 | (1.352) |

| Resultado antes de impuestos | 7.580 | 2.017 | (129) | 919 | 3.294 | 1.448 | 1.307 | 144 | 9.000 | (1.420) |

| Resultado atribuido | 5.324 | 1.522 | (78) | 735 | 2.384 | 569 | 591 | 93 | 5.818 | (494) |

| 2017 | ||||||||||

| Margen de intereses | 17.758 | 3.738 | 71 | 2.119 | 5.476 | 3.331 | 3.200 | 180 | 18.115 | (357) |

| Margen bruto | 25.270 | 6.180 | (17) | 2.876 | 7.122 | 4.115 | 4.451 | 468 | 25.196 | 73 |

| Margen neto | 12.770 | 2.790 | (116) | 1.025 | 4.671 | 2.612 | 2.444 | 160 | 13.585 | (815) |

| Resultado antes de impuestos | 6.931 | 1.854 | (656) | 748 | 2.984 | 2.147 | 1.691 | 177 | 8.944 | (2.013) |

| Resultado atribuido | 3.519 | 1.374 | (490) | 486 | 2.187 | 826 | 861 | 125 | 5.368 | (1.848) |

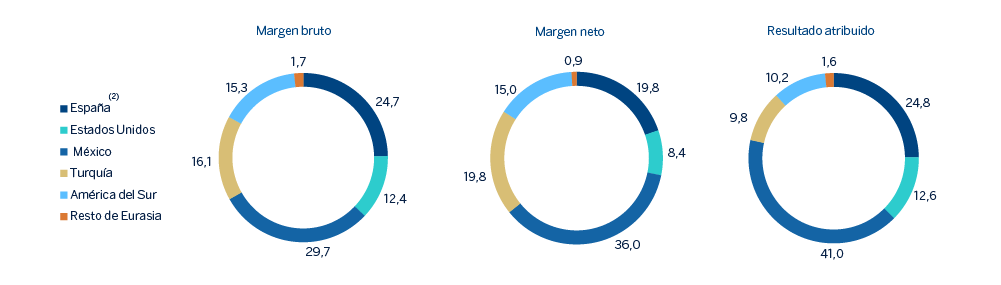

Composición del margen bruto (1), margen neto (1) y resultado atribuido (1) (Porcentaje. 2018)

(1) No incluye el Centro Corporativo.

(2) Incluye las áreas de Actividad bancaria en España y Non Core Real Estate.

Principales partidas de balance y activos ponderados por riesgo por áreas de negocio (Millones de euros)

| Áreas de negocio | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Grupo BBVA |

Actividad bancaria en España |

Non Core Real Estate |

Estados Unidos |

México | Turquía | América del Sur |

Resto de Eurasia |

∑ Áreas de negocio |

Centro Corporativo |

Variación por AyPNCV (1) |

|

| 31-12-18 | |||||||||||

| Préstamos y anticipos a la clientela | 374.027 | 169.856 | 582 | 60.808 | 51.101 | 41.478 | 34.469 | 15.731 | 374.027 | ||

| Depósitos de la clientela | 375.970 | 180.891 | 36 | 63.891 | 50.530 | 39.905 | 35.842 | 4.876 | 375.970 | ||

| Recursos fuera de balance | 98.150 | 62.557 | 2 | - | 20.647 | 2.894 | 11.662 | 388 | 98.150 | ||

| Total activo/pasivo | 676.689 | 335.294 | 4.163 | 82.057 | 96.455 | 66.250 | 52.385 | 18.000 | 654.605 | 22.084 | |

| Activos ponderados por riesgo | 348.254 | 100.950 | 3.022 | 64.146 | 53.359 | 56.486 | 42.736 | 15.449 | 336.149 | 12.105 | |

| 31-12-17 | |||||||||||

| Préstamos y anticipos a la clientela | 387.621 | 183.172 | 3.521 | 53.718 | 45.768 | 51.378 | 48.272 | 14.864 | 400.693 | (13.072) | |

| Depósitos de la clientela | 376.379 | 177.763 | 13 | 60.806 | 49.964 | 44.691 | 45.666 | 6.700 | 385.604 | (9.225) | |

| Recursos fuera de balance | 98.005 | 62.054 | 4 | - | 19.472 | 3.902 | 12.197 | 376 | 98.005 | ||

| Total activo/pasivo | 690.059 | 319.417 | 9.714 | 75.775 | 94.061 | 78.694 | 74.636 | 17.265 | 669.562 | 20.497 | |

| Activos ponderados por riesgo | 361.686 | 108.141 | 9.692 | 58.688 | 44.941 | 62.768 | 55.975 | 15.150 | 355.354 | 6.332 | |

- (1) Incluye los activos y pasivos no corrientes en venta de las operaciones de BBVA Chile y real estate.

Tipos de interés (Medidas trimestrales. Porcentaje)

| 2018 | 2017 | |||||||

|---|---|---|---|---|---|---|---|---|

| 4o Trim. | 3er Trim. | 2o Trim. | 1er Trim. | 4o Trim. | 3er Trim. | 2o Trim. | 1er Trim. | |

| Tipo oficial BCE | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Euribor 3 meses | (0,32) | (0,32) | (0,33) | (0,33) | (0,33) | (0,33) | (0,33) | (0,33) |

| Euribor 1 año | (0,14) | (0,17) | (0,19) | (0,19) | (0,19) | (0,16) | (0,13) | (0,10) |

| Tasas fondos federales Estados Unidos | 2,28 | 2,01 | 1,81 | 1,58 | 1,30 | 1,25 | 1,05 | 0,80 |

| TIIE (México) | 8,26 | 8,11 | 7,88 | 7,84 | 7,42 | 7,37 | 7,04 | 6,41 |

| CBRT (Turquía) | 24,00 | 19,29 | 14,82 | 12,75 | 12,17 | 11,97 | 11,80 | 10,10 |

Tipos de cambio (Expresados en divisa/euro)

| Cambios finales | Cambios medios | ||||

|---|---|---|---|---|---|

31-12-18 |

∆% sobre 31-12-17 |

∆% sobre 30-09-18 |

2018 | ∆% sobre 2017 |

|

| Peso mexicano | 22,4921 | 5,2 | (3,2) | 22,7046 | (6,1) |

| Dólar estadounidense | 1,1450 | 4,7 | 1,1 | 1,1810 | (4,3) |

| Peso argentino | 43,2900 | (47,8) | 5,7 | 43,2900 | (56,7) |

| Peso chileno | 795,54 | (7,2) | (3,8) | 757,00 | (3,2) |

| Peso colombiano | 3.745,32 | (4,3) | (7,6) | 3.484,32 | (4,3) |

| Sol peruano | 3,8621 | 0,5 | (1,2) | 3,8787 | (5,1) |

| Lira turca | 6,0588 | (25,0) | 15,0 | 5,7058 | (27,8) |

Actividad bancaria en España

Claves

- Crecimiento de la actividad en los segmentos más rentables.

- Buena evolución de las comisiones netas.

- Reducción de los gastos de explotación a lo largo de todos los trimestres.

- Sólidos indicadores de calidad crediticia: menores saneamientos y provisiones.

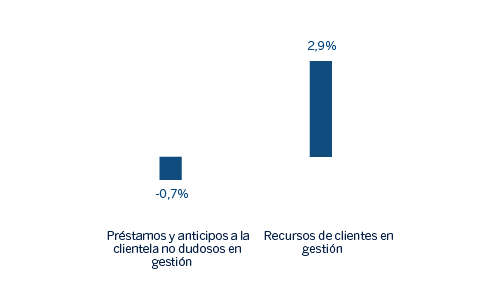

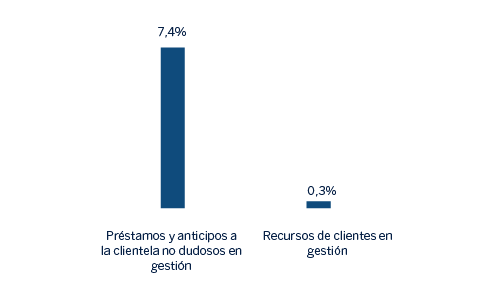

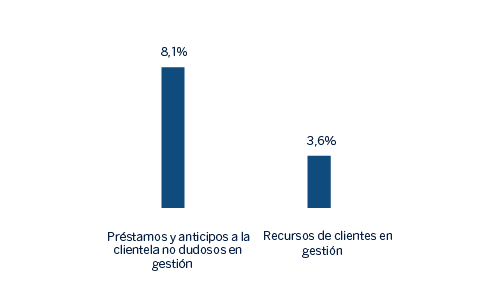

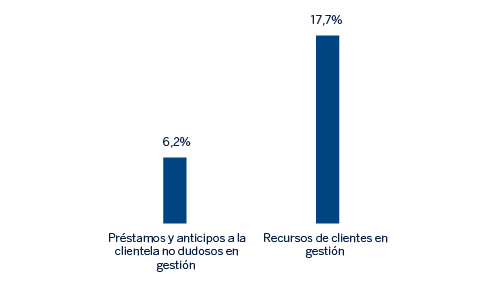

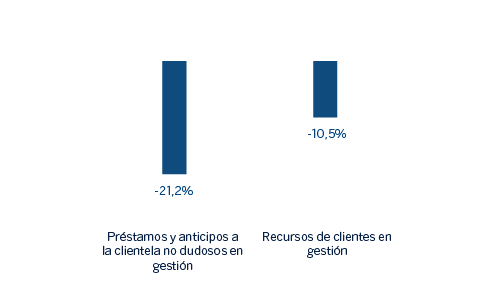

Actividad (1) (Variación interanual. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

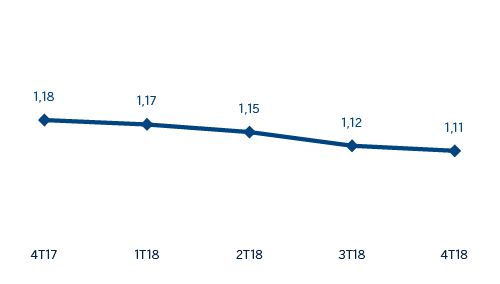

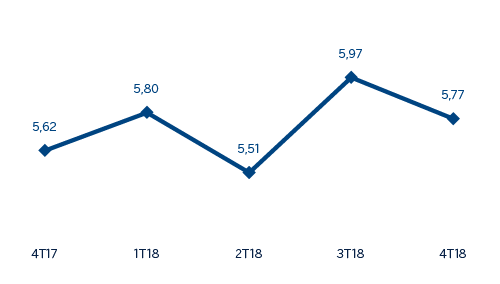

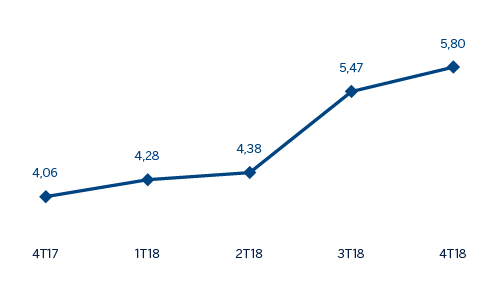

Margen de intereses sobre ATM (Porcentaje)

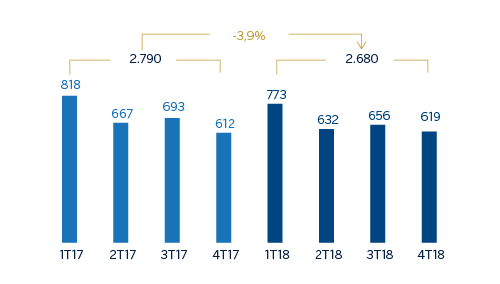

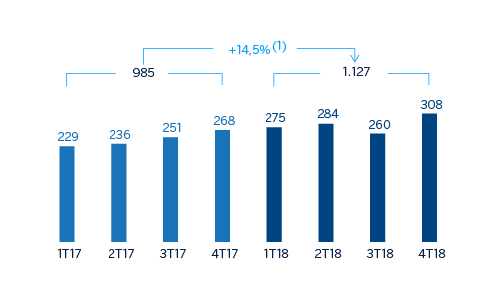

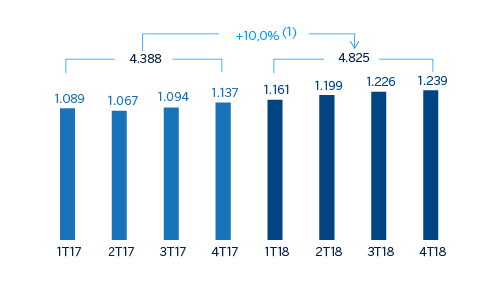

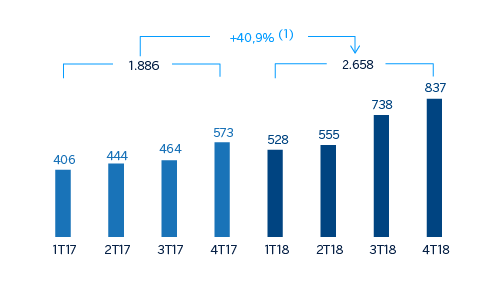

Margen neto (Millones de euros)

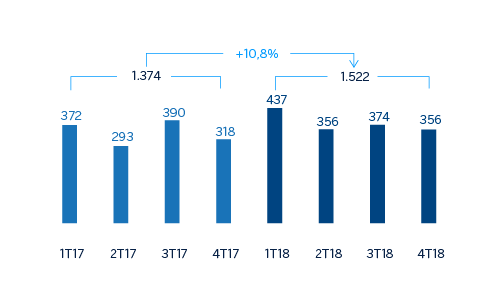

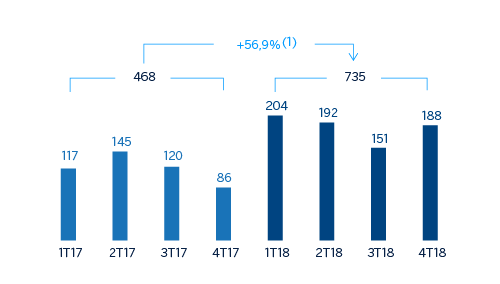

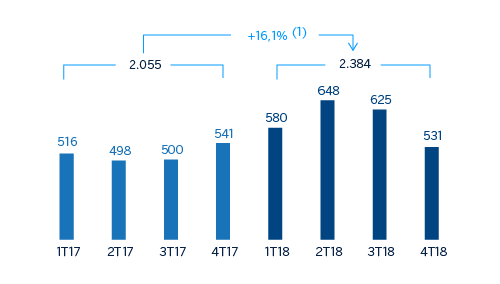

Resultado atribuido (Millones de euros)

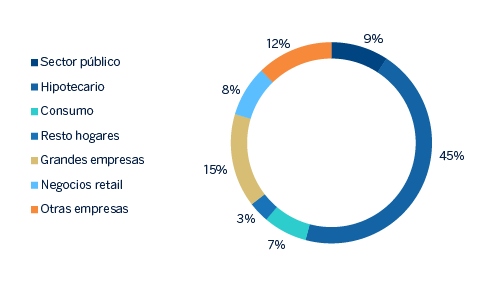

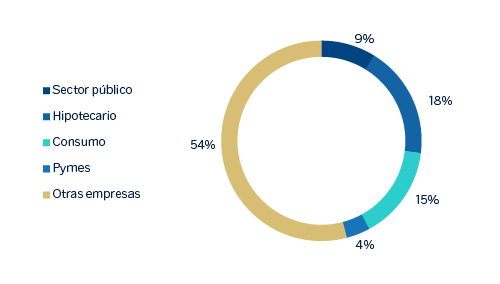

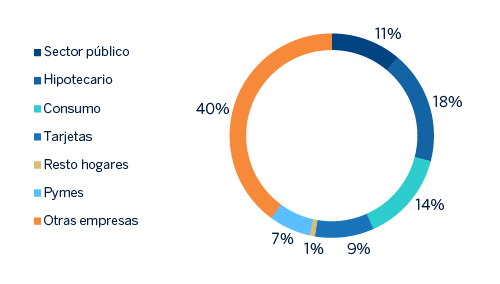

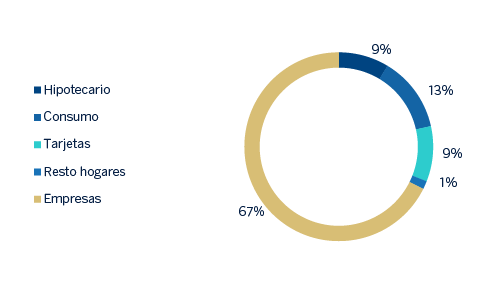

Composición de los préstamos y anticipos a la clientela no dudosos en gestión(1)

(31-12-18)

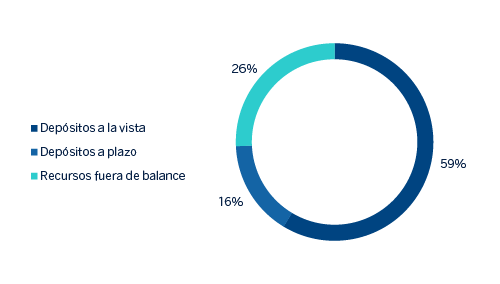

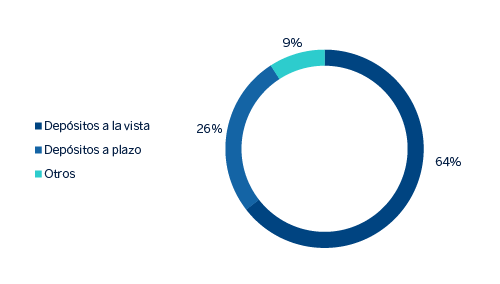

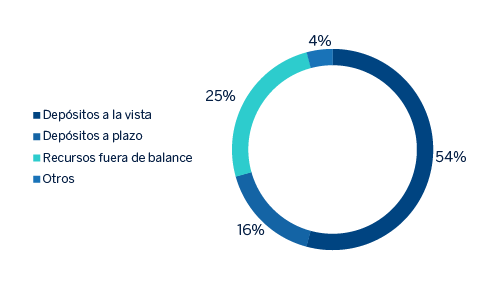

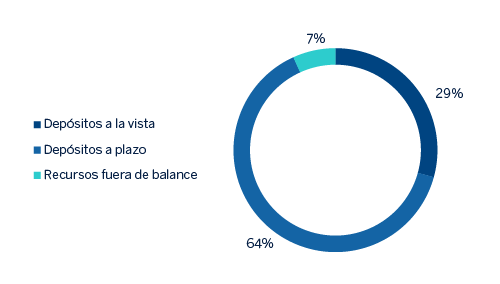

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 2018 | ∆% | 2017 | |

| Margen de intereses | 3.672 | (1,8) | 3.738 |

| Comisiones netas | 1.681 | 7,7 | 1.561 |

| Resultados de operaciones financieras | 466 | (16,1) | 555 |

| Otros ingresos y cargas de explotación | 124 | (62,0) | 327 |

| de los que Actividad de seguros (1) | 485 | 12,0 | 433 |

| Margen bruto | 5.943 | (3,8) | 6.180 |

| Gastos de explotación | (3.262) | (3,8) | (3.390) |

| Gastos de personal | (1.862) | (2,9) | (1.917) |

| Otros gastos de administración | (1.113) | (3,6) | (1.154) |

| Amortización | (288) | (9,8) | (319) |

| Margen neto | 2.680 | (3,9) | 2.790 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (371) | (34,6) | (567) |

| Provisiones o reversión de provisiones y otros resultados | (292) | (20,9) | (369) |

| Resultado antes de impuestos | 2.017 | 8,8 | 1.854 |

| Impuesto sobre beneficios | (492) | 3,1 | (477) |

| Resultado del ejercicio | 1.525 | 10,8 | 1.377 |

| Minoritarios | (3) | 7,1 | (3) |

| Resultado atribuido | 1.522 | 10,8 | 1.374 |

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| Balances | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 27.841 | 106,8 | 13.463 |

| Activos financieros a valor razonable | 100.094 | 25,9 | 79.501 |

| de los que préstamos y anticipos | 28.451 | n.s. | 1.312 |

| Activos financieros a coste amortizado | 193.936 | (12,4) | 221.391 |

| de los que préstamos y anticipos a la clientela | 169.856 | (7,3) | 183.172 |

| Posiciones inter-áreas activo | 7.314 | n.s. | 1.806 |

| Activos tangibles | 1.263 | 44,1 | 877 |

| Otros activos | 4.846 | 103,6 | 2.380 |

| Total activo/pasivo | 335.294 | 5,0 | 319.417 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 66.255 | 80,0 | 36.817 |

| Depósitos de bancos centrales y entidades de crédito | 44.043 | (29,2) | 62.226 |

| Depósitos de la clientela | 180.891 | 1,8 | 177.763 |

| Valores representativos de deuda emitidos | 30.451 | (8,6) | 33.301 |

| Posiciones inter-áreas pasivo | |||

| Otros pasivos | 5.756 | n.s. | 391 |

| Dotación de capital económico | 7.898 | (11,5) | 8.920 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | 31-12-17 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (1) | 166.131 | (0,7) | 167.291 |

| Riesgos dudosos | 9.101 | (16,0) | 10.833 |

| Depósitos de clientes en gestión (2) | 181.119 | 3,6 | 174.822 |

| Recursos fuera de balance (3) | 62.557 | 0,8 | 62.054 |

| Activos ponderados por riesgo | 100.950 | (6,6) | 108.141 |

| Ratio de eficiencia (%) | 54,9 | 54,9 | |

| Tasa de mora (%) | 4,6 | 5,5 | |

| Tasa de cobertura (%) | 57 | 50 | |

| Coste de riesgo (%) | 0,21 | 0,32 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

Según la última información existente del Instituto Nacional de Estadística (INE), la economía española creció un 0,6% trimestral en el tercer trimestre de 2018, consolidándose a lo largo del año este crecimiento sólido pero algo más moderado que los dos años previos. Los indicadores más recientes apuntan a que este ritmo de avance del PIB continuó en el último trimestre de 2018, apoyado en unos factores domésticos sólidos relacionados con la mejora del mercado de trabajo y unas condiciones financieras favorables. Tanto la política monetaria como fiscal siguen apoyando el crecimiento, mientras que la depreciación del euro y la demanda de la zona euro deberían seguir sustentando las exportaciones. Con todo, la economía podría haber crecido alrededor del 2,5% en 2018.

En cuanto al sistema bancario español, con datos de octubre del 2018 del Banco de España (últimos publicados), el volumen total de crédito al sector privado (familia y empresas) mantuvo su tendencia interanual decreciente (-3,0%). En cuanto a la morosidad del sector, se observó una disminución muy significativa del volumen de activos dudosos (-28,2% interanual a octubre del 2018), impulsada por el cierre de varias operaciones de venta de créditos dudosos y activos inmobiliarios durante el año 2018. A cierre de octubre, el ratio de mora del sistema fue del 6,08%, un 26,0% por debajo del registrado un año antes.

Actividad

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) se situó en línea con la cifra de finales de diciembre del 2017 (-0,7%), motivado fundamentalmente por la reducción de la cartera hipotecaria (-3,6%) y la del resto de empresas (-11,2%). Por el contrario, se mantuvo la muy positiva evolución de la financiación al consumo y tarjetas de crédito (+21,9%), que, junto a la buena evolución de las pequeñas empresas y autónomos (+6,5%) compensan la reducción de los préstamos hipotecarios. En los últimos tres meses del año se realizó un traspaso de cartera viva no dudosa desde Non Core Real Estate a Actividad bancaria en España por importe de 60 millones de euros, que unido al realizado durante el primer semestre totaliza 260 millones de euros en el año.

- En cuanto a calidad crediticia, el saldo de dudosos mostró una tendencia descendente a lo largo de todo el año, que afectó positivamente a la tasa de mora del área, la cual se redujo hasta el 4,6% desde el 5,5% a 31-12-2017. Por su parte, la cobertura se situó en el 57%, 660 puntos básicos por encima del cierre del 2017.

- Los depósitos de clientes en gestión crecieron un 3,6% frente al dato de cierre de diciembre del 2017 (+3,5% en el último trimestre del 2018). Por productos, el descenso del plazo (-20,4% interanual), ha sido más que compensado por el aumento experimentado por los depósitos a la vista (+12,7%), que a diciembre ya suponen en torno al 80% del total de los depósitos.

- Los recursos fuera de balance cerraron con un ligero crecimiento respecto al dato registrado doce meses antes (+0,8%), a pesar de la desfavorable evolución de los mercados, especialmente en el último trimestre.

Resultados

El resultado atribuido generado por la Actividad bancaria en España durante el 2018 alcanzó los 1.522 millones de euros, lo que supone un incremento interanual del 10,8%, muy influido por el favorable comportamiento de las comisiones, el estricto control en los gastos de explotación y el saneamiento crediticio. Lo más destacado de la trayectoria de la cuenta del área ha sido:

- El margen de intereses presentó un descenso interanual del 1,8% aunque un ligero crecimiento en el cuarto trimestre del 2018 (+1,2%). La menor contribución de las operaciones de financiación a plazo más largo con objetivo específico (TLTRO por sus siglas en inglés) explicaron en gran medida esta evolución.

- Positiva evolución de las comisiones netas (+7,7% interanual), que compensó ampliamente el comentado retroceso del margen de intereses. Destacó la significativa contribución de las comisiones de gestión de activos y de servicios bancarios.

- Menor aportación de los ROF en comparación con los del año anterior (-16,1%), asociada a las menores ventas de carteras COAP realizadas en el 2018.

- Disminución de la línea de otros ingresos y cargos de explotación (-62,0% interanual). Uno de los aspectos que explica esta trayectoria es el mayor importe de las aportaciones realizadas al FGD y FUR en comparación con las del 2017. Por su parte, los resultados netos de seguros mostraron un ascenso del 12,0%.

- En gastos de explotación se redujeron un 3,8% durante el año 2018 y el ratio de eficiencia terminó en el 54,9%, en línea con el registrado a cierre del 2017.

- Retroceso del deterioro de los activos financieros (-34,6% interanual) como consecuencia de la disminución de las entradas brutas en mora y unas menores necesidades de provisiones en grandes clientes. Por tanto, el coste de riesgo acumulado del área se situó en el 0,21% a 31-12-2018.

- Por último, la partida de provisiones y otros resultados mostró una disminución interanual del 20,9%, favorecida, fundamentalmente por los menores costes de reestructuración incurridos en el año.

Non Core Real Estate

Claves

- Se mantiene la tendencia positiva en el mercado inmobiliario español, aunque con tasas de crecimiento más moderadas.

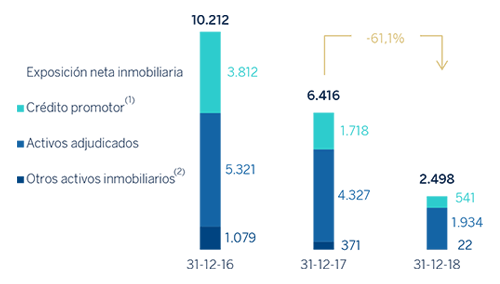

- Exposición neta inmobiliaria en mínimos históricos.

- Cierre del acuerdo de venta de la participación en Testa.

- Significativa reducción de las pérdidas del área.

Entorno sectorial

El mercado inmobiliario español continúa mostrando tendencia de crecimiento, si bien algo más moderada. El contexto macroeconómico sigue siendo favorable para la demanda residencial: los tipos de interés permanecen en niveles mínimos y la economía continúa creando empleo. Sin embargo, la incertidumbre en torno a la política económica podría repercutir en la toma de decisiones de los hogares y los empresarios del sector.

- La inversión en vivienda aceleró su crecimiento en el tercer trimestre del 2018, tras la desaceleración registrada en el trimestre precedente. Según los datos de la Contabilidad Nacional Trimestral, la inversión residencial creció el 1,6% entre julio y septiembre, un avance que, de nuevo, volvió a superar al del conjunto de la economía.

- Entre enero y noviembre se vendieron 526.840 viviendas en España, lo que supuso un incremento interanual del 8,5%, según la información del Consejo General del Notariado (CIEN).

- El crecimiento del precio de la vivienda en el tercer trimestre de 2018 fue del 7,2% en términos interanuales (datos del INE), superando al registrado en los dos trimestres anteriores.

- El tipo de interés aplicado a las nuevas operaciones de crédito permanece en el entorno del 2,3%, así, el coste de financiación hipotecaria sigue en niveles relativamente bajos. De este modo, el nuevo crédito destinado a la compra de vivienda creció un 17,1% en los once primeros meses del año.

- Por último, el avance de la actividad constructora sigue siendo robusto, dando respuesta al incremento de la demanda residencial. Según el Ministerio de Fomento, en los primeros diez meses del año 2018 se firmaron casi 84.000 visados para iniciar nuevas viviendas, un 23,2% más que en el mismo período del 2017.

Actividad

La exposición inmobiliaria neta se situó en 2.498 millones de euros a 31-12-2018, lo que supone una reducción interanual muy significativa (-61,1%).

Con respecto al crédito promotor, en los últimos tres meses del año 2018 se ha producido un traspaso desde Non Core Real Estate a Actividad bancaria en España, de cartera viva no dudosa de crédito promotor, por un importe de 60 millones de euros, que unido al realizado durante el primer semestre totaliza 260 millones de euros en el año. Además, en julio se cerró el acuerdo con el fondo de pensiones canadiense Canada Pension Plan Investment Board (CPPIB) para la venta de una cartera de créditos promotor dudosos y fallidos por un importe aproximado de 1.000 millones de euros de valor bruto.

Una vez obtenidas las autorizaciones regulatorias, BBVA cerró el 10 de octubre del 2018 la operación de traspaso de su negocio inmobiliario en España a Cerberus Capital Management, L.P. (en adelante Cerberus). El cierre de la operación supone la venta a Cerberus de un 80% del capital social de Divarian, la joint venture a la que se ha traspasado el negocio inmobiliario, si bien la efectiva transmisión de algunos activos inmobiliarios (“REOs”) está sujeta al cumplimiento de determinadas condiciones y mientras tanto, BBVA continuará gestionando dichos activos. De forma efectiva, a 31 de diciembre se habrían procedido a traspasar a Divarian 43.900 activos por valor de 2.828 millones de euros. Se encontrarían pendientes de ser transferidos 17.485 activos por un valor cercano a 900 millones de euros, sujetos a autorizaciones específicas en proceso de obtención.

A 31-12-2018, la participación del 20% que BBVA mantiene en Divarian se encuentra registrada en el Centro Corporativo.

Adicionalmente, el 21 de diciembre se cerró el acuerdo por el que BBVA se comprometía con Blackstone para vender su participación del 25,24% en Testa por 478 millones de euros.

Exposición neta inmobiliaria (Millones de euros)

(1) Comparado con el perímetro de transparencia (Circular 5/2011 del 30 de noviembre del Banco de España), el crédito promotor no incluye 2,1 miles de millones de euros (diciembre del 2018) relacionados principalmente con la cartera no dudosa transferida al área de Actividad bancaria en España.

(2) Otros activos inmobiliarios no procedentes de adjudicados.

Cobertura de la exposición inmobiliaria (Millones de euros a 31-12-18)

| Importe del riesgo bruto |

Provisiones | Exposición neta | % cobertura sobre riesgo |

|

|---|---|---|---|---|

| Crédito promotor (1) | 1.006 | 465 | 541 | 46% |

| Riesgo vivo | 174 | 23 | 150 | 13% |

| Edificios terminados | 145 | 18 | 127 | 13% |

| Edificios en construcción | 14 | 3 | 11 | 23% |

| Suelo | 14 | 1 | 13 | 8% |

| Sin garantía hipotecaria y otros | 1 | - | - | 46% |

| Dudosos | 832 | 442 | 390 | 53% |

| Edificios terminados | 361 | 160 | 201 | 44% |

| Edificios en construcción | 23 | 11 | 13 | 45% |

| Suelo | 392 | 237 | 156 | 60% |

| Sin garantía hipotecaria y otros | 55 | 35 | 21 | 62% |

| Adjudicados | 4.310 | 2.376 | 1.934 | 55% |

| Edificios terminados | 3.037 | 1.501 | 1.536 | 49% |

| Edificios en construcción | 209 | 131 | 78 | 63% |

| Suelo | 1.064 | 744 | 320 | 70% |

| Otros activos inmobiliarios (2) | 25 | 3 | 22 | 11% |

| Exposición inmobiliaria | 5.341 | 2.843 | 2.498 | 53% |

- (1) Comparado con el perímetro de transparencia (Circular 5/2011 del 30 de noviembre del Banco de España), el crédito promotor no incluye 2,1 miles de millones de euros (diciembre del 2018) relacionados principalmente con la cartera no dudosa transferida al área de Actividad bancaria en España.

- (2) Otros activos inmobiliarios no procedentes de adjudicados.

La exposición inmobiliaria total, incluyendo el crédito promotor, los adjudicados y otros activos, reflejó una tasa de cobertura del 53% al cierre del 2018. En cuanto a la cobertura de los activos adjudicados, se situó en el 55%.

Los saldos dudosos de crédito mostraron una tendencia descendente a lo largo de todo el año, gracias a unas entradas en mora reducidas y a una actividad recuperatoria destacada. Por su parte, la cobertura de dudosos cerró en el 53%.

Resultados

A cierre del 2018, esta área de negocio presentó un resultado acumulado en negativo de 78 millones de euros, lo cual compara positivamente con una pérdida de 490 millones del ejercicio anterior.

Estados financieros (Millones de euros)

| Cuentas de resultados | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 2018 | ∆% | 2017 | |

| Margen de intereses | 32 | (55,8) | 71 |

| Comisiones netas | 1 | (56,7) | 3 |

| Resultados de operaciones financieras | 64 | n.s. | 0 |

| Otros ingresos y cargas de explotación | (59) | (35,7) | (91) |

| Margen bruto | 38 | n.s. | (17) |

| Gastos de explotación | (65) | (33,9) | (99) |

| Gastos de personal | (39) | (23,3) | (51) |

| Otros gastos de administración | (22) | (28,1) | (30) |

| Amortización | (5) | (73,3) | (18) |

| Margen neto | (28) | (76,1) | (116) |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (12) | (91,0) | (138) |

| Provisiones o reversión de provisiones y otros resultados | (89) | (77,8) | (403) |

| Resultado antes de impuestos | (129) | (80,3) | (656) |

| Impuesto sobre beneficios | 52 | (68,8) | 166 |

| Resultado del ejercicio | (78) | (84,2) | (491) |

| Minoritarios | (0) | n.s. | 1 |

| Resultado atribuido | (78) | (84,2) | (490) |

| Balances | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 14 | 19,8 | 12 |

| Activos financieros a valor razonable | 1.358 | n.s. | 9 |

| de los que préstamos y anticipos | 1.368 | n.s. | |

| Activos financieros a coste amortizado | 582 | (83,5) | 3.521 |

| de los que préstamos y anticipos a la clientela | 582 | (83,5) | 3.521 |

| Posiciones inter-áreas activo | |||

| Activos tangibles | 30 | n.s. | 0 |

| Otros activos | 2.179 | (64,7) | 6.172 |

| Total activo/pasivo | 4.163 | (57,1) | 9.714 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | |||

| Depósitos de bancos centrales y entidades de crédito | 36 | n.s. | 0 |

| Depósitos de la clientela | 36 | 187,5 | 13 |

| Valores representativos de deuda emitidos | 239 | (69,6) | 785 |

| Posiciones inter-áreas pasivo | 2.691 | (53,4) | 5.775 |

| Otros pasivos | 205 | n.s. | |

| Dotación de capital económico | 956 | (69,6) | 3.141 |

| Pro memoria: | |||

| Activos ponderados por riesgo | 3.022 | (68,8) | 9.692 |

Estados Unidos

Claves

- Crecimiento de la inversión apoyado en la financiación a empresas y los segmentos minoristas.

- Buena evolución del margen de intereses y de los saneamientos.

- Mejora de la eficiencia.

- Resultado atribuido afectado por la reforma fiscal de finales del 2017.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +10,0%.

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +51,3%.

Composición de los préstamos y anticipos a la clientela no dudosos en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 2018 | ∆% | ∆%(1) | 2017 | |

| Margen de intereses | 2.276 | 7,4 | 12,1 | 2.119 |

| Comisiones netas | 596 | (7,5) | (3,8) | 644 |

| Resultados de operaciones financieras | 109 | (1,9) | 0,9 | 111 |

| Otros ingresos y cargas de explotación | 9 | n.s. | 256,4 | 2 |

| Margen bruto | 2.989 | 3,9 | 8,3 | 2.876 |

| Gastos de explotación | (1.862) | 0,6 | 4,9 | (1.851) |

| Gastos de personal | (1.051) | (1,6) | 2,7 | (1.067) |

| Otros gastos de administración | (633) | 6,0 | 10,5 | (598) |

| Amortización | (178) | (4,6) | (0,4) | (187) |

| Margen neto | 1.127 | 10,0 | 14,5 | 1.025 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (225) | (6,8) | (2,6) | (241) |

| Provisiones o reversión de provisiones y otros resultados | 16 | n.s. | n.s. | (36) |

| Resultado antes de impuestos | 919 | 22,9 | 27,6 | 748 |

| Impuesto sobre beneficios | (184) | (29,8) | (26,9) | (262) |

| Resultado del ejercicio | 735 | 51,3 | 56,9 | 486 |

| Minoritarios | - | - | - | - |

| Resultado atribuido | 735 | 51,3 | 56,9 | 486 |

| Balances | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 31-12-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 4.835 | (32,3) | (35,3) | 7.138 |

| Activos financieros a valor razonable | 10.481 | (5,3) | (9,6) | 11.068 |

| de los que préstamos y anticipos | 156 | 179,2 | n.s. | 56 |

| Activos financieros a coste amortizado | 63.539 | 16,1 | 10,9 | 54.705 |

| de los que préstamos y anticipos a la clientela | 60.808 | 13,2 | 8,1 | 53.718 |

| Posiciones inter-áreas activo | ||||

| Activos tangibles | 668 | 1,5 | (3,1) | 658 |

| Otros activos | 2.534 | 14,8 | 9,6 | 2.207 |

| Total activo/pasivo | 82.057 | 8,3 | 3,4 | 75.775 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 234 | 68,2 | 60,6 | 139 |

| Depósitos de bancos centrales y entidades de crédito | 3.370 | (5,9) | (10,1) | 3.580 |

| Depósitos de la clientela | 63.891 | 5,1 | 0,3 | 60.806 |

| Valores representativos de deuda emitidos | 3.599 | 78,4 | 70,3 | 2.017 |

| Posiciones inter-áreas pasivo | 2.528 | 127,8 | 117,5 | 1.110 |

| Otros pasivos | 5.395 | (0,7) | (5,2) | 5.431 |

| Dotación de capital económico | 3.040 | 12,9 | 7,8 | 2.693 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 60.784 | 12,5 | 7,4 | 54.036 |

| Riesgos dudosos | 802 | 15,1 | 9,9 | 696 |

| Depósitos de clientes en gestión (3) | 63.888 | 5,1 | 0,3 | 60.806 |

| Recursos fuera de balance (4) | ||||

| Activos ponderados por riesgo | 64.146 | 9,3 | 4,4 | 58.688 |

| Ratio de eficiencia (%) | 62,3 | 64,4 | ||

| Tasa de mora (%) | 1,3 | 1,2 | ||

| Tasa de cobertura (%) | 85 | 104 | ||

| Coste de riesgo (%) | 0,39 | 0,43 |

- (1) A tipo de cambio constante.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

De acuerdo con la última información disponible del Bureau of Economic Analysis (BEA), el crecimiento del PIB de Estados Unidos se moderó desde el 4,2% hasta el 3,4% en términos anualizados en el tercer trimestre del 2018, resultado de la moderación de la inversión no residencial y la caída de las exportaciones tras el fuerte rebote del trimestre anterior. Por su parte, el consumo privado sigue robusto, apoyado en el dinamismo del mercado de trabajo y el crecimiento de los salarios, al igual que el gasto público, impulsado por una política fiscal más expansiva. Según los indicadores más recientes el crecimiento podría situarse alrededor del 2,9% en el conjunto de 2018. A pesar de la fortaleza de la demanda doméstica y una tasa de paro por debajo del 4% el año pasado, la inflación subyacente (PCE, por sus siglas en inglés) se mantuvo relativamente estable alrededor del 2% en 2018, mientras que la caída de los precios de los productos energéticos se reflejaron en una fuerte moderación de la inflación general hasta el 1,9% en diciembre desde tasas cercanas al 3% a mediados de año. La Fed siguió con el proceso de normalización, con cuatro alzas de 25 puntos básicos cada una en 2018 (hasta el rango 2,25%-2,50%).

La persistencia del ciclo expansivo en el país, junto con el resurgimiento de la incertidumbre y la volatilidad financiera, asociado a una combinación de factores (entre ellos, el temor de una escalada proteccionista y una mayor percepción de riesgo sobre el crecimiento global) han revalorizado sustancialmente el dólar desde el segundo trimestre del 2018, que se apreció alrededor de un 7% en el conjunto del año, con datos de cierre de diciembre del tipo de cambio efectivo ponderado por la importancia de sus principales socios comerciales.

La situación general del sistema bancario del país siguió siendo favorable. De acuerdo con los últimos datos disponibles de la Fed a noviembre del 2018, el volumen total de crédito bancario en el sistema se incrementó un 5,0% sobre el mismo mes del año anterior, con un comportamiento especialmente positivo en el crédito a empresas (+17,0% interanual), mientras que el crédito a actividades inmobiliarias (incluyendo el crédito hipotecario) prácticamente no crece en los últimos doce meses. Por su parte, los depósitos se mantuvieron prácticamente en el mismo nivel que un año antes (-0,6%). Por último, la morosidad mantuvo su tendencia decreciente, con una tasa de mora del 1,58% a finales del tercer trimestre del 2018.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La inversión crediticia del área (crédito a la clientela no dudoso en gestión) mostró un ascenso interanual del 7,4%.

- Por carteras, las tasas de interés más altas continúan afectando negativamente a las hipotecas y el crédito promotor (construction real estate). Por el contrario, la financiación al consumo y tarjetas de crédito, que cuenta con mayores márgenes y, por tanto, una rentabilidad más alta, avanzó un 28,2% desde el cierre del ejercicio previo. Buen comportamiento también de los préstamos a otras empresas (+7,0%) y a grandes empresas (+12,3%).

- En cuanto a los indicadores de riesgo, ligero repunte de la tasa de mora en el trimestre, que se situó en el 1,3,% desde el 1,1% registrado a 30-9-2018, debido al deterioro de determinados clientes singulares. Por su parte, la cobertura terminó en el 85%.

- Los depósitos de clientes en gestión cerraron en línea con la cifra de diciembre del 2017 (+0,3%), afectados por una intensa competencia en la captación, con un crecimiento de los depósitos a la vista (+2,2%) y una reducción en el plazo (-4,0%).

Resultados

Estados Unidos generó un resultado atribuido acumulado en el 2018 de 735 millones de euros, un 56,9% superior al registrado doce meses antes debido, fundamentalmente, al aumento del margen de intereses, a las menores provisiones y a un importe más reducido del gasto por impuestos. Adicionalmente cabe destacar:

- El margen de intereses continuó registrando un favorable desempeño, con una cifra acumulada que avanzó un 12,1% en términos interanuales y un 2,9% en el último trimestre del 2018. Esto se debió, por una parte, al aumento de los tipos de interés llevados a cabo por la Fed, pero también a las medidas estratégicas adoptadas por BBVA Compass para mejorar el rendimiento de la inversión y contener el incremento del coste del pasivo (mejora del mix de depósitos y financiación mayorista).

- Las comisiones netas mostraron una reducción del 3,8% interanual, debido a un menor importe procedente de las de mercados, banca de inversión y remesas de dinero.

- Crecimiento interanual de los gastos de explotación (+4,9%) como consecuencia principalmente de una mayor actividad comercial relacionada con el crecimiento de préstamos al consumo. Este incremento es inferior al mostrado por el margen bruto (+8,3%), en consecuencia, mejora del ratio de eficiencia.

- El importe del deterioro del valor de los activos financieros disminuyó un 2,6% en los últimos doce meses, debido a menores requerimientos de saneamientos del colectivo afectado por los huracanes del 2017. En consecuencia, el coste de riesgo acumulado a 31-12-2018 se redujo hasta el 0,39%.

- Por último, menor gasto por impuesto, debido a que la tasa fiscal efectiva aplicada en el 2018 resultó inferior a la del año anterior, como consecuencia de la reforma fiscal aprobada a finales del 2017, que además produjo un cargo extraordinario de 78 millones por la valoración de activos fiscales diferidos.

México

Claves

- Buen comportamiento de la actividad crediticia, con crecimiento en todos los segmentos.

- Se mantiene el incremento de los gastos por debajo del margen bruto.

- Avance interanual de doble dígito en el resultado atribuido.

- Buenos indicadores de calidad crediticia.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +3,3%.

(1) A tipo de cambio corriente: +9,0%.

Composición de los préstamos y anticipos a la clientela no dudosos en gestión (1)

(31-12-18)

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 2018 | ∆% | ∆%(1) | 2017 | |

| Margen de intereses | 5.568 | 1,7 | 8,2 | 5.476 |

| Comisiones netas | 1.205 | (1,2) | 5,1 | 1.219 |

| Resultados de operaciones financieras | 223 | (10,4) | (4,6) | 249 |

| Otros ingresos y cargas de explotación | 197 | 11,2 | 18,3 | 177 |

| Margen bruto | 7.193 | 1,0 | 7,5 | 7.122 |

| Gastos de explotación | (2.368) | (3,4) | 2,8 | (2.452) |

| Gastos de personal | (1.024) | (2,6) | 3,7 | (1.051) |

| Otros gastos de administración | (1.091) | (4,7) | 1,5 | (1.145) |

| Amortización | (253) | (1,3) | 5,1 | (256) |

| Margen neto | 4.825 | 3,3 | 10,0 | 4.671 |

| Deterioro del valor de los activos financieros no valorados a valor razonable con cambios en resultados | (1.555) | (5,8) | 0,2 | (1.651) |

| Provisiones o reversión de provisiones y otros resultados | 24 | n.s. | n.s. | (35) |

| Resultado antes de impuestos | 3.294 | 10,4 | 17,5 | 2.984 |

| Impuesto sobre beneficios | (909) | 14,0 | 21,4 | (797) |

| Resultado del ejercicio | 2.385 | 9,0 | 16,1 | 2.187 |

| Minoritarios | (0) | 9,1 | 16,1 | (0) |

| Resultado atribuido | 2.384 | 9,0 | 16,1 | 2.187 |

| Balances | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 31-12-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 8.274 | (6,3) | (11,0) | 8.833 |

| Activos financieros a valor razonable | 26.022 | (9,1) | (13,6) | 28.627 |

| de los que préstamos y anticipos | 72 | (95,4) | (95,6) | 1.558 |

| Activos financieros a coste amortizado | 57.709 | 21,0 | 15,0 | 47.691 |

| de los que préstamos y anticipos a la clientela | 51.101 | 11,7 | 6,1 | 45.768 |

| Activos tangibles | 1.788 | 2,2 | (2,8) | 1.749 |

| Otros activos | 2.663 | (62,8) | (64,7) | 7.160 |

| Total activo/pasivo | 96.455 | 2,5 | (2,5) | 94.061 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 18.028 | 91,7 | 82,2 | 9.405 |

| Depósitos de bancos centrales y entidades de crédito | 683 | (88,3) | (88,9) | 5.853 |

| Depósitos de la clientela | 50.530 | 1,1 | (3,9) | 49.964 |

| Valores representativos de deuda emitidos | 8.566 | 17,1 | 11,4 | 7.312 |

| Otros pasivos | 14.508 | (17,7) | (21,8) | 17.627 |

| Dotación de capital económico | 4.140 | 6,2 | 0,9 | 3.901 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 51.387 | 13,7 | 8,1 | 45.196 |

| Riesgos dudosos | 1.138 | 1,3 | (3,7) | 1.124 |

| Depósitos de clientes en gestión (3) | 49.740 | 10,3 | 4,9 | 45.093 |

| Recursos fuera de balance (4) | 20.647 | 6,0 | 0,8 | 19.472 |

| Activos ponderados por riesgo | 53.359 | 18,7 | 12,9 | 44.941 |

| Ratio de eficiencia (%) | 32,9 | 34,4 | ||

| Tasa de mora (%) | 2,1 | 2,3 | ||

| Tasa de cobertura (%) | 154 | 123 | ||

| Coste de riesgo (%) | 3,07 | 3,24 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

El crecimiento del PIB en México se situó en el 0,8% trimestral en el tercer trimestre del 2018, medido en cifras ajustadas de estacionalidad. Esta expansión, que se manifiesta tras un crecimiento de 1,1% en el primer trimestre y una ligera contracción de 0,1% en el segundo trimestre, se explica principalmente por la expansión de los servicios y del sector manufacturero. Por el lado de la demanda, la principal contribución al crecimiento en el tercer trimestre ha venido del consumo mientras la inversión privada ha dado nuevas señales de debilidad. El acuerdo comercial alcanzado por México, Estados Unidos y Canadá, así como la reducción de la incertidumbre con respecto a la política económica de la administración de Andrés Manuel López Obrador, que asumió la presidencia del país el 1 de diciembre, podrían ayudar a mantener el dinamismo observado en el tercer trimestre en los períodos siguientes.

Con respecto a la inflación, se ha observado una moderación en los últimos meses, en línea con lo esperado. Las menores presiones inflacionistas, así como la relativa estabilidad del tipo de cambio, apunta a que Banxico podría mantener sin cambios los tipos de interés en los próximos meses.

Un trimestre más, el sistema bancario mexicano mostró unos excelentes niveles de solvencia y calidad de activos. Los datos de actividad, según la última información disponible de la Comisión Nacional Bancaria y de Valores (CNBV) de noviembre del 2018, conservaron el dinamismo de trimestres anteriores, con crecimientos interanuales de la cartera de crédito y del volumen de depósitos (depósitos a la vista y a plazo) del 10,6% y 8,4%, respectivamente. La tasa de mora se mantiene estable (2,2%), mientras que la tasa de cobertura cae ligeramente hasta el 150%. Por último, la solvencia del sistema es holgada, con un índice de capitalización del 15,65% al cierre de octubre del 2018.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- Ascenso interanual de la inversión crediticia (crédito a la clientela no dudoso en gestión) del 8,1%. BBVA mantiene la posición de liderazgo en el país, con una cuota de mercado del 22,6% en cartera viva no dudosa, de acuerdo con las cifras locales de la CNBV al cierre de noviembre del 2018.

- Por carteras, la mayorista que supone un 51,8% del total de inversión crediticia, se incrementó un 9,4% en el año, impulsada principalmente por las empresas medianas y el segmento de banca corporativa. En cuanto a la cartera minorista aumentó un 6,7% (incluyendo pymes), muy apoyada en los préstamos al consumo (nómina, personal y auto), que subieron un 8,7%.

- En cuanto a los indicadores de calidad crediticia, la tasa de mora cerró en 2,1% desde el 2,3% registrado doce meses antes. La cobertura cerró en el 154%.

- Los recursos totales de clientes (depósitos de clientes en gestión, fondos de inversión y otros recursos fuera de balance) mostraron un aumento interanual del 3,6%, con crecimiento notable en los depósitos a plazo (+7,6%), los depósitos a la vista (+ 4,0%) y los fondos de inversión (+ 2,6%).

- Mix rentable de financiación: las partidas de bajo coste representan el 77% del total de los depósitos de clientes en gestión.

Resultados

BBVA en México alcanzó un resultado atribuido acumulado en el 2018 de 2.384 millones de euros, cifra que refleja un incremento interanual del 16,1%. Lo más relevante en la evolución de la cuenta de resultados de México se resume a continuación:

- Positiva evolución del margen de intereses, que presentó un crecimiento interanual del +8,2%, muy alineado con el que presentó la actividad crediticia (+8,1%).

- Buen desempeño de las comisiones netas, que presentaron un aumento del 5,1%, resultado de la mayor actividad en fondos de inversión, así como por un mayor volumen de transacciones con clientes de banca electrónica y tarjetas de crédito.

- Los ROF registraron un descenso (-4,6%) debido a la desfavorable evolución de la unidad de Global Markets durante el 2018.

- La línea de otros ingresos y cargas de explotación registró un crecimiento interanual del 18,3%, debido principalmente al positivo desempeño de seguros.

- Los gastos de explotación mantuvieron un ritmo de crecimiento muy controlado (+2,8% interanual) y por debajo del avance mostrado por el margen bruto del área (+7,5%). Con ello, el ratio de eficiencia siguió mejorando y se situó en el 32,9% a 31-12-2018.

- La adecuada gestión del riesgo se vio reflejada en la evolución de la rúbrica de deterioro de activos financieros, que se mantiene en el mismo nivel del 2017 (+0,2% interanual) a pesar del crecimiento de la actividad en el año, explicado principalmente por un cambio en el mix de cartera crediticia. Lo anterior hizo que el coste de riesgo acumulado del área terminara en el 3,07%, desde el 3,24% de diciembre del 2017.

- La evolución positiva dentro de la línea de otros resultados incluyó, en el 2018, el ingreso extraordinario derivado de la venta de la participación de BBVA Bancomer en un desarrollo inmobiliario y la plusvalía por la venta de un edificio corporativo.

Turquía

Claves

- Actividad impactada por la evolución de los tipos de cambio.

- Buena evolución de los ingresos de carácter más recurrente, favorecidos por el comportamiento de los bonos ligados a la inflación.

- Crecimiento de los gastos de explotación por debajo de la inflación.

- Indicadores de riesgo afectados por el deterioro del entorno macroeconómico y ciertos impactos negativos de la cartera de clientes mayoristas.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

Margen neto

(Millones de euros a tipo de cambio constante)

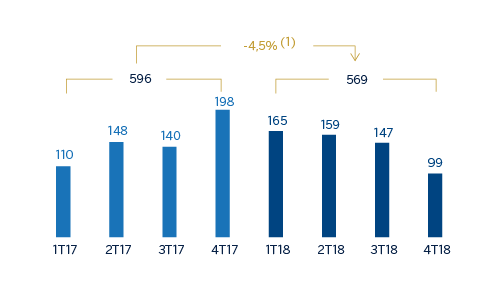

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +1,8%.

(1) A tipo de cambio corriente: -31,0%.

Composición de los préstamos y anticipos a la clientela no dudosos en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 2018 | ∆% | ∆%(1) | 2017 | |

| Margen de intereses | 3.135 | (5,9) | 30,3 | 3.331 |

| Comisiones netas | 686 | (2,4) | 35,1 | 703 |

| Resultados de operaciones financieras | 11 | (24,2) | 5,0 | 14 |

| Otros ingresos y cargas de explotación | 70 | 3,4 | 43,1 | 67 |

| Margen bruto | 3.901 | (5,2) | 31,3 | 4.115 |

| Gastos de explotación | (1.243) | (17,3) | 14,5 | (1.503) |

| Gastos de personal | (656) | (17,9) | 13,6 | (799) |

| Otros gastos de administración | (449) | (14,6) | 18,2 | (526) |

| Amortización | (138) | (22,4) | 7,5 | (178) |

| Margen neto | 2.658 | 1,8 | 40,9 | 2.612 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (1.202) | 165,3 | 267,4 | (453) |

| Provisiones o reversión de provisiones y otros resultados | (8) | (33,7) | (8,2) | (12) |

| Resultado antes de impuestos | 1.448 | (32,5) | (6,6) | 2.147 |

| Impuesto sobre beneficios | (294) | (31,0) | (4,5) | (426) |

| Resultado del ejercicio | 1.154 | (32,9) | (7,1) | 1.720 |

| Minoritarios | (585) | (34,6) | (9,5) | (895) |

| Resultado atribuido | 569 | (31,0) | (4,5) | 826 |

| Balances | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 31-12-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 7.853 | 94,6 | 159,3 | 4.036 |

| Activos financieros a valor razonable | 5.506 | (14,2) | 14,3 | 6.419 |

| de los que préstamos y anticipos | 410 | n.s. | n.s. | - |

| Activos financieros a coste amortizado | 50.315 | (22,7) | 3,0 | 65.083 |

| de los que préstamos y anticipos a la clientela | 41.478 | (19,3) | 7,6 | 51.378 |

| Activos tangibles | 1.059 | (21,2) | 5,1 | 1.344 |

| Otros activos | 1.517 | (16,3) | 11,6 | 1.811 |

| Total activo/pasivo | 66.250 | (15,8) | 12,2 | 78.694 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 1.852 | 185,9 | 281,0 | 648 |

| Depósitos de bancos centrales y entidades de crédito | 6.734 | (39,8) | (19,8) | 11.195 |

| Depósitos de la clientela | 39.905 | (10,7) | 19,0 | 44.691 |

| Valores representativos de deuda emitidos | 5.964 | (28,5) | (4,8) | 8.346 |

| Otros pasivos | 9.267 | (18,1) | 9,1 | 11.321 |

| Dotación de capital económico | 2.529 | 1,4 | 35,2 | 2.493 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 40.996 | (20,3) | 6,2 | 51.438 |

| Riesgos dudosos | 2.876 | 12,7 | 50,1 | 2.553 |

| Depósitos de clientes en gestión (3) | 39.897 | (10,4) | 19,4 | 44.539 |

| Recursos fuera de balance (4) | 2.894 | (25,8) | (1,2) | 3.902 |

| Activos ponderados por riesgo | 56.486 | (10,0) | 19,9 | 62.768 |

| Ratio de eficiencia (%) | 31,9 | 36,5 | ||

| Tasa de mora (%) | 5,3 | 3,9 | ||

| Tasa de cobertura (%) | 81 | 85 | ||

| Coste de riesgo (%) | 2,44 | 0,82 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

De acuerdo con los datos más recientes del Turkish Statistical Institute, el crecimiento económico interanual de Turquía en el tercer trimestre de 2018 fue del 1,6%, apoyado en la considerable contribución positiva de la demanda externa, mientras que, la demanda interna, incluidas las existencias, lastraron el crecimiento.

La inflación interanual fue objeto de una rápida corrección al descender desde el 24,5% en septiembre hasta el 20,3% en diciembre como resultado de las rebajas impositivas sobre determinados artículos, las campañas de descuentos en los precios, la contracción en el precio del crudo y la apreciación de alrededor del 20% de la lira turca durante los últimos cuatro meses del 2018.

A lo largo del año el Banco Central (CBRT) incrementó su tipo de interés de financiación en 1,125 puntos básicos. Sin embargo, en su reunión de diciembre optó por mantenerlo en el 24,0%. Con esta decisión, el CBRT reforzó su mensaje frente a las expectativas de bajada del mercado, aduciendo que los riesgos en torno a la estabilidad de los precios no han desaparecido pese a la reciente mejoría de las perspectivas de inflación derivadas de los acontecimientos que han tenido lugar en los precios de importación y las condiciones de la demanda interna. En cuanto a la orientación en materia de política fiscal el gobierno alcanzó los objetivos presupuestarios a finales de 2018 con la ayuda de ingresos puntuales.

En lo que respecta a la evolución del sector financiero turco, el crecimiento interanual del crédito se ha continuado desacelerando durante el último trimestre de 2018, principalmente debido a la financiación empresarial. Ya en la última semana de diciembre de 2018, la tasa de crecimiento interanual del total de inversión crediticia (ajustada por el efecto de la depreciación de la lira turca) cayó hasta el 3,1%. Por su parte, los depósitos de clientes también mostraron signos de desaceleración. El crecimiento interanual del total de depósitos de clientes retrocedió hasta el 6,2% (ajustado también por el efecto de la depreciación de la lira). Los depósitos en lira turca se incrementaron en un 10,6%, y los depósitos en moneda extranjera (principalmente en dólares estadounidenses) cayeron un 7,6%. Por último, la tasa de mora cerró el 28 de diciembre en el 3,66% (porcentaje que supone un aumento de 59 puntos básicos en el último trimestre).

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto de actividad como de resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) se incrementó un 6,2% en el año, favorecido por la evolución de los tipos de cambio (-11,2% en el trimestre). Por otro lado, Garanti Bank continuó reduciendo su exposición al crédito en moneda extranjera (en dólares estadounidenses) en todos los trimestres del 2018, en línea con sus estrategia corporativa, mientras que el crecimiento de los préstamos en lira turca se desaceleró en el tercer trimestre y registró una caída significativa durante el último trimestre del 2018.

- Por segmentos, durante el cuarto trimestre se aceleró la contracción en todos los tipos de préstamos a excepción de los créditos para la compra de automóviles y las tarjetas de crédito, que crecieron por encima del sector. Por el contrario, la contracción que se observa en los préstamos al consumo e hipotecarios se aceleró en el trimestre en línea con el sector, junto con la contracción en los préstamos a empresas en lira turca, que estuvo en línea con la del resto de bancos privados.

- En términos de calidad de activos, la tasa de mora subió hasta el 5,3% debido al deterioro del entorno macro y la entrada en dudosos de ciertos clientes. Por su parte, la cobertura se situó en el 81%.

- Los depósitos dde la clientela (60% del pasivo total del área a 31-12-2018) continuaron siendo la principal fuente de financiación del balance de Turquía y subieron un 19,4% durante el 2018, muy apoyados en el mayor crecimiento mostrado por los denominados en lira turca. Sin embargo, continuó la contracción de los depósitos de la clientela en moneda extranjera (dólares estadounidenses) debido a los mayores tipos de interés de los depósitos en lira turca.

- Todos los ratios de financiación y liquidez se mantuvieron dentro de los niveles de confort y Garanti mantuvo los niveles de solvencia muy por encima de los requeridos.

Resultados

En el 2018, Turquía generó un resultado atribuido acumulado de 569 millones de euros, lo que supone una variación interanual negativa del 4,5%. Los aspectos más relevantes de la evolución interanual de la cuenta de resultados del área fueron:

- Favorable desempeño del margen de intereses (+30,3%) pese a la presión de los diferenciales de la clientela, gracias principalmente a los mayores ingresos de los bonos ligados a la inflación, cuya aportación resulta más que el doble en comparación con el año anterior.

- Crecimiento de las comisiones netas del 35,1%. Este aumento significativo se debió principalmente al buen desempeño de las procedentes de sistemas de pago, anticipos, transferencias y otras comisiones.

- Crecimiento de los ROF (+5,0%) donde el comportamiento de los mercados, la gestión de las carteras COAP y ganancias en derivados compensan la depreciación de la lira.

- El margen bruto fue en el 2018 un 31,3% superior al del 2017, gracias al incremento de la actividad bancaria tradicional y a la ya mencionada mayor contribución de los bonos ligados a la inflación.

- Los gastos de explotacion se incrementaron un 14,5%, por debajo del nivel medio de inflación (16,2%) y muy inferior a la tasa de incremento interanual del margen bruto. Resultado de una estricta disciplina de control de costes el ratio de eficiencia se redujo hasta el 31,9%.

- El deterioro de activos financieros se incrementó en un 267,4%, debido a ciertos impactos negativos de la cartera de clientes mayoristas y a la actualización del escenario macroeconómico. Como resultado, el coste de riesgo acumulado del área se situó en el 2,44%.

América del Sur

Claves

- Actividad afectada por la venta de BBVA Chile.

- En los demás países, la actividad evoluciona a buen ritmo.

- Ajuste por hiperinflación de Argentina que impacta en todas las líneas de la cuenta de resultados.

Actividad (1)

(Variación interanual a tipos de cambio constantes. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipos de cambio constantes)

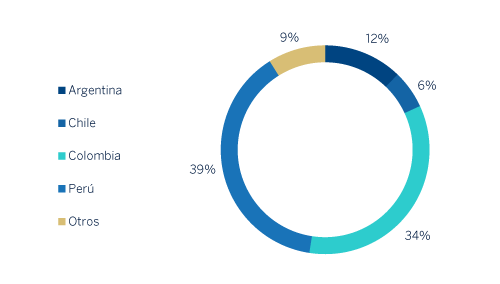

Composición de los préstamos y anticipos a la clientela no dudosos en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

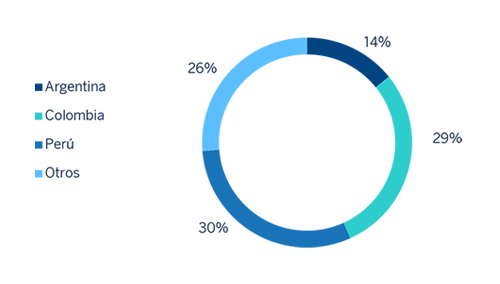

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 2018 | ∆% | ∆%(1) | 2017 | |

| Margen de intereses | 3.009 | (6,0) | 12,8 | 3.200 |

| Comisiones netas | 631 | (11,4) | 10,9 | 713 |

| Resultados de operaciones financieras | 405 | (15,7) | 5,2 | 480 |

| Otros ingresos y cargas de explotación | (344) | n.s. | n.s. | 59 |

| Margen bruto | 3.701 | (16,9) | 1,9 | 4.451 |

| Gastos de explotación | (1.690) | (15,8) | 7,7 | (2.008) |

| Gastos de personal | (846) | (18,3) | 5,9 | (1.035) |

| Otros gastos de administración | (719) | (15,5) | 7,4 | (851) |

| Amortización | (125) | 3,2 | 24,7 | (121) |

| Margen neto | 2.011 | (17,7) | (2,5) | 2.444 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (638) | (1,9) | 5,2 | (650) |

| Provisiones o reversión de provisiones y otros resultados | (65) | (36,3) | (15,5) | (103) |

| Resultado antes de impuestos | 1.307 | (22,7) | (5,1) | 1.691 |

| Impuesto sobre beneficios | (475) | (2,2) | 23,9 | (486) |

| Resultado del ejercicio | 833 | (30,9) | (16,3) | 1.205 |

| Minoritarios | (241) | (29,9) | (15,9) | (345) |

| Resultado atribuido | 591 | (31,3) | (16,5) | 861 |

| Balances | NIIF 9 | NIC 39 | ||

|---|---|---|---|---|

| 31-12-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 8.987 | (0,6) | 11,0 | 9.039 |

| Activos financieros a valor razonable | 5.634 | (51,5) | (47,0) | 11.627 |

| de los que préstamos y anticipos | 129 | n.s. | n.s. | 3 |

| Activos financieros a coste amortizado | 36.649 | (28,4) | (21,3) | 51.207 |

| de los que préstamos y anticipos a la clientela | 34.469 | (28,6) | (21,6) | 48.272 |

| Activos tangibles | 813 | 12,1 | 33,3 | 725 |

| Otros activos | 302 | (85,2) | (83,9) | 2.038 |

| Total activo/pasivo | 52.385 | (29,8) | (22,7) | 74.636 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 1.357 | (51,9) | (48,4) | 2.823 |

| Depósitos de bancos centrales y entidades de crédito | 3.076 | (59,3) | (57,9) | 7.552 |

| Depósitos de la clientela | 35.842 | (21,5) | (13,0) | 45.666 |

| Valores representativos de deuda emitidos | 3.206 | (55,5) | (53,0) | 7.209 |

| Otros pasivos | 6.551 | (23,0) | (10,4) | 8.505 |

| Dotación de capital económico | 2.355 | (18,3) | (7,5) | 2.881 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | ∆% (1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 34.518 | (28,2) | (21,2) | 48.068 |

| Riesgos dudosos | 1.747 | (7,3) | (3,2) | 1.884 |

| Depósitos de clientes en gestión (3) | 35.984 | (21,7) | (13,2) | 45.970 |

| Recursos fuera de balance (4) | 11.662 | (4,4) | (1,1) | 12.197 |

| Activos ponderados por riesgo | 42.736 | (23,7) | (14,4) | 55.975 |

| Ratio de eficiencia (%) | 45,7 | 45,1 | ||

| Tasa de mora (%) | 4,3 | 3,4 | ||

| Tasa de cobertura (%) | 97 | 89 | ||

| Coste de riesgo (%) | 1,44 | 1,32 |

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

América del Sur. Información por países (Millones de euros)

| NIIF 9 | NIC 39 | NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|---|---|

| Margen neto | Resultado atribuido | |||||||

| País | 2018 | ∆% | ∆% (1) | 2017 | 2018 | ∆% | ∆% (1) | 2017 |

| Argentina | 179 | (65,7) | (20,6) | 522 | (29) | n.s. | n.s. | 219 |

| Chile | 289 | (31,2) | (28,9) | 421 | 137 | (27,1) | (24,7) | 188 |

| Colombia | 645 | 0,3 | 4,8 | 644 | 229 | 11,6 | 16,6 | 206 |

| Perú | 736 | 1,3 | 6,7 | 726 | 195 | 8,4 | 14,3 | 180 |

| Otros países (2) | 161 | 23,0 | 29,7 | 131 | 59 | (13,6) | (8,2) | 68 |

| Total | 2.011 | (17,7) | (2,5) | 2.444 | 591 | (31,3) | (16,5) | 861 |

- (1) A tipos de cambio constantes.

- (2) Venezuela, Paraguay, Uruguay y Bolivia. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Chile | Colombia | Perú | |||||

|---|---|---|---|---|---|---|---|---|

| 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | |

| Préstamos y anticipos a la clientela no dudosos en gestión (1)(2) | 4.221 | 2.982 | 2.045 | 13.542 | 11.835 | 11.385 | 13.351 | 13.021 |

| Riesgos dudosos (1) | 87 | 24 | 58 | 390 | 768 | 643 | 709 | 648 |

| Depósitos de clientes en gestión (1)(3) | 5.986 | 3.531 | 10 | 8.975 | 12.543 | 11.702 | 12.843 | 12.263 |

| Recursos fuera de balance (1)(4) | 783 | 654 | 1.201 | 1.287 | 1.070 | 1.666 | 1.589 | |

| Activos ponderados por riesgo | 8.036 | 9.364 | 2.243 | 14.398 | 12.672 | 12.299 | 15.760 | 14.879 |

| Ratio de eficiencia (%) | 73,0 | 56,1 | 42,1 | 45,2 | 36,3 | 36,0 | 35,4 | 35,6 |

| Tasa de mora (%) | 2,0 | 0,8 | 2,8 | 2,6 | 6,0 | 5,3 | 4,0 | 3,8 |

| Tasa de cobertura (%) | 111 | 198 | 93 | 60 | 100 | 88 | 93 | 100 |

| Coste de riesgo (%) | 1,60 | 0,61 | 0,81 | 0,76 | 2,16 | 2,59 | 0,98 | 1,14 |

- (1) Cifras a tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

La actividad de las economías de América del Sur ha mostrado un tono, en general, positivo en el tercer trimestre del 2018, principalmente en los países andinos, apoyados por una política monetaria relativamente expansiva. En contraste, en Argentina la actividad económica se contrajo una vez más, aunque de manera significativamente menos pronunciada que en el segundo trimestre, en un entorno en el que empiezan a aparecer señales de estabilización tras las tensiones financieras registradas anteriormente y en el que se mantienen políticas económicas restrictivas. En el resto de los países de la región, el consumo sigue recuperándose, apoyado por niveles de inflación relativamente bajos, y también la inversión, impulsada por el incremento de la demanda interna y la recuperación de la confianza.

La inflación en la región se mantiene en general bajo control, en niveles cercanos a los objetivos de los respectivos bancos centrales. En este sentido, se podría estar llegando al fin de la fase de política monetaria laxa, y en los próximos meses podrían comenzar las subidas graduales de los tipos de interés por parte de las autoridades monetarias. Al igual que en el caso de la actividad económica, la situación de Argentina contrasta con la de los demás países de la región. A pesar de las señales de moderación recientes, la inflación se mantiene elevada, en un contexto en el que el tono restrictivo de la política monetaria se ejecuta a través de la estabilidad nominal de los agregados monetarios.

En cuanto a los sistemas bancarios de los países en los que BBVA está presente, el entorno macroeconómico y los reducidos niveles de bancarización permitieron que, en términos agregados (con lógicas diferencias entre países), los principales indicadores de rentabilidad y solvencia registraran unas cifras elevadas y la morosidad siguiera contenida. Adicionalmente, tanto el crédito como los depósitos mostraron crecimientos sostenidos.

Actividad

El 6 de julio del 2018, una vez obtenidas las preceptivas autorizaciones, BBVA completó la venta de su participación accionarial, directa e indirecta, en la entidad Banco Bilbao Vizcaya Argentaria, Chile (BBVA Chile), así como en otras sociedades de su grupo en Chile con actividades conexas con dicho negocio bancario (entre ellas, BBVA Seguros Vida, S.A.) a favor de The Bank of Nova Scotia. Los impactos de esta operación se registraron en los estados financieros del Grupo BBVA durante el tercer trimestre del año 2018. Adicionalmente, tal y como se anunció al mercado mediante hecho relevante el 19 de diciembre del 2018, BBVA ha tomado la decisión de iniciar un proceso de estudio de alternativas estratégicas para su negocio de financiación de autos en Chile desarrollado principalmente a través de la sociedad Forum Servicios Financieros, S.A. (“Forum”). A pesar del elevado atractivo de Forum, la venta por parte de BBVA de su negocio bancario en Chile, aconseja iniciar este proceso de revisión.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes y están impactadas por la desinversión en BBVA Chile. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La actividad crediticia (crédito a la clientela no dudoso en gestión) se situó un 21,2% por debajo del cierre del año anterior. Excluyendo BBVA Chile de la comparativa, el crédito a la clientela subió un 8,6% desde 31-12-2017. Por países, el incremento más significativo se observó en Argentina (+41,6% interanual), unido a la mejoría en la inversión en Colombia y en Perú. Por carteras y excluyendo BBVA Chile de la comparativa, la evolución fue especialmente positiva en hipotecas, consumo y empresas.

- En calidad crediticia de la cartera, la tasa de mora se situó a 31-12-2018 en el 4,3%, en línea con el trimestre anterior, mientras que la cobertura se redujo hasta el 97% (101% a 30-9-2018).

- Por el lado de los recursos, los depósitos de la clientela se redujeron un 13,2%, aunque a perímetro constante, esto es, excluyendo BBVA Chile de la comparativa, subieron un 10,7%. Por su parte, los recursos fuera de balance se redujeron un 1,1%. A perímetro constante los recursos fuera de balance se incrementaron un 10,1%. Por países, positiva trayectoria de Argentina, Colombia y en menor medida Perú, con tasas de crecimiento del total de recursos de la clientela del +61,8%, +8,3% y +4,7%, respectivamente.

Resultados

América del Sur generó un resultado atribuido acumulado de 591 millones de euros en el 2018, lo que representa una variación interanual del -16,5% (-31,3% a tipos de cambio corrientes). Esta evolución está afectada por el impacto negativo de la contabilización de la hiperinflación en Argentina en el resultado atribuido del área (-266 millones de euros), así como por el cambio de perímetro derivado de la venta de BBVA Chile. A pesar de todo esto, los ingresos de carácter más recurrente (margen de intereses y comisiones) y los ROF crecieron a una tasa del 11,7% interanual, que compensan unas mayores necesidades por deterioro de activos financieros (+5,2% respecto al cierre del 2017). En consecuencia, el coste de riesgo acumulado a cierre de diciembre del 2018 se situó en el 1,44%.

Por países, las trayectorias registradas en el 2018 fueron las siguientes:

- En Argentina, crecimiento interanual del margen bruto del 29,2%. Este avance se sustentó tanto en la evolución de los ingresos de carácter más recurrente (impulsados por los mayores volúmenes de actividad) como en la positiva trayectoria de los ROF (principalmente por diferencias de cambio). Lo anterior junto con el aumento del deterioro de activos financieros y el efecto negativo de la corrección monetaria por hiperinflación sitúan el resultado atribuido en -29 millones de euros.

- En Colombia, el incremento de los resultados se sustentó en el buen desempeño del margen de intereses (por positivo comportamiento tanto de actividad como de diferenciales de la clientela) y el aumento de las comisiones, lo cual impulsó el crecimiento del margen bruto (+5,3%). Lo anterior, junto con la reducción del deterioro de activos financieros, repercutió en un ascenso interanual del resultado atribuido del 16,6%.

- En Perú, el resultado atribuido se incrementó un 14,3% en los últimos doce meses, apalancado en la buena evolución del margen de intereses (incremento de la inversión crediticia) y de las comisiones, así como por un mejor comportamiento del deterioro de activos financieros.

Resto de Eurasia

Claves

- Positiva trayectoria de la actividad crediticia.

- Evolución de los depósitos muy influida por el entorno de tipos de interés negativos.

- Resultado afectado por la disminución de los ingresos, a pesar del control de costes.

- Mejora en las tasas de mora y cobertura.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 2018 | ∆% | 2017 | |

| Margen de intereses | 175 | (2,5) | 180 |

| Comisiones netas | 138 | (15,9) | 164 |

| Resultados de operaciones financieras | 101 | (17,3) | 123 |

| Otros ingresos y cargas de explotación | (0) | n.s. | 1 |

| Margen bruto | 415 | (11,4) | 468 |

| Gastos de explotación | (291) | (5,6) | (308) |

| Gastos de personal | (136) | (12,8) | (156) |

| Otros gastos de administración | (149) | 5,4 | (141) |

| Amortización | (6) | (44,2) | (11) |

| Margen neto | 124 | (22,5) | 160 |

| Deterioro de activos financieros no valorados a valor razonale con cambios en resultados | 24 | 4,0 | 23 |

| Provisiones o reversión de provisiones y otros resultados | (3) | (40,4) | (6) |

| Resultado antes de impuestos | 144 | (18,5) | 177 |

| Impuesto sobre beneficios | (51) | (2,6) | (52) |

| Resultado del ejercicio | 93 | (25,2) | 125 |

| Minoritarios | - | - | - |

| Resultado atribuido | 93 | (25,2) | 125 |

| Balances | NIIF 9 | NIC 39 | |

|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 273 | (68,9) | 877 |

| Activos financieros a valor razonable | 504 | (49,1) | 991 |

| de los que préstamos y anticipos | |||

| Activos financieros a coste amortizado | 16.930 | 12,8 | 15.009 |

| de los que préstamos y anticipos a la clientela | 15.731 | 5,8 | 14.864 |

| Posiciones inter-áreas activo | |||

| Activos tangibles | 39 | 10,4 | 36 |

| Otros activos | 254 | (27,8) | 352 |

| Total activo/pasivo | 18.000 | 4,3 | 17.265 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 42 | (6,3) | 45 |

| Depósitos de bancos centrales y entidades de crédito | 1.316 | (44,3) | 2.364 |

| Depósitos de la clientela | 4.876 | (27,2) | 6.700 |

| Valores representativos de deuda emitidos | 213 | (39,9) | 354 |

| Posiciones inter-áreas pasivo | 9.977 | 76,8 | 5.643 |

| Otros pasivos | 819 | (34,2) | 1.246 |

| Dotación de capital económico | 757 | (17,1) | 913 |

| Indicadores relevantes y de gestión |

31-12-18 | ∆% | 31-12-17 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudoso en gestión (1) | 16.553 | 7,7 | 15.362 |

| Riesgos dudosos | 430 | (22,7) | 556 |

| Depósitos de clientes en gestión (2) | 4.876 | (27,2) | 6.700 |

| Recursos fuera de balance (3) | 388 | 3,2 | 376 |

| Activos ponderados por riesgo | 15.449 | (0,3) | 15.150 |

| Ratio de eficiencia (%) | 70,2 | 65,9 | |

| Tasa de mora (%) | 1,7 | 2,4 | Tasa de cobertura (%) | 83 | 74 |

| Coste de riesgo (%) | (0,11) | (0,16) |

(1) No incluye las adquisiciones temporales de activos.

(2) No incluye las cesiones temporales de activos.

(3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico

El crecimiento en la Eurozona se moderó en el tercer trimestre del 2018 hasta el 0,2% trimestral desde el 0,4% del segundo trimestre, según la última información de Eurostat. Este comportamiento se explica principalmente por el peor desempeño de las exportaciones, mientras que la contribución de la demanda doméstica se mantuvo estable a pesar del menor crecimiento del consumo privado. Los fundamentales domésticos siguen sólidos, con una mejora del mercado de trabajo que, junto con la moderación de los precios, sigue apoyando el crecimiento del gasto privado, mientras que las favorables condiciones financieras y la absorción de la capacidad ociosa de la economía seguirán sosteniendo la recuperación de la inversión. Por su parte, la depreciación del euro desde el segundo trimestre del 2018 seguirá dando soporte a la competitividad de las exportaciones. Como resultado, el PIB podría haber crecido algo por debajo del 2% en el 2018 tras el 2,5% del 2017.

La inflación general se moderó hasta el 1,6% en diciembre tras el fuerte repunte desde mediados de año por la fuerte desaceleración de los precios de los productos energéticos, mientras que la inflación subyacente se mantuvo relativamente estable en niveles bajos (1,1%). En este contexto, el BCE anunció la finalización de compras de activos en diciembre del 2018, aunque seguirá reinvirtiendo los que vayan venciendo y mantendrá los tipos de interés en niveles bajos hasta, al menos, el verano del 2019. El reciente aumento de los riesgos a la baja sobre el crecimiento mantendrá la cautela del BCE.

Actividad y resultados