Información del Grupo

Datos relevantes

Datos relevantes del Grupo BBVA (Cifras consolidadas)

| NIIF 9 | NIC 39 | |||

|---|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | 31-12-16 | |

| Balance (millones de euros) | ||||

| Total activo | 676.689 | (1,9) | 690.059 | 731.856 |

| Préstamos y anticipos a la clientela bruto | 386.225 | (3,5) | 400.369 | 430.474 |

| Depósitos de la clientela | 375.970 | (0,1) | 376.379 | 401.465 |

| Otros recursos de clientes | 128.103 | (5,0) | 134.906 | 132.092 |

| Total recursos de clientes | 504.073 | (1,4) | 511.285 | 533.557 |

| Patrimonio neto | 52.874 | (0,8) | 53.323 | 55.428 |

| Cuenta de resultados (millones de euros) | ||||

| Margen de intereses | 17.591 | (0,9) | 17.758 | 17.059 |

| Margen bruto | 23.747 | (6,0) | 25.270 | 24.653 |

| Margen neto | 12.045 | (5,7) | 12.770 | 11.862 |

| Resultado antes de impuestos | 7.580 | 9,4 | 6.931 | 6.392 |

| Resultado atribuido | 5.324 | 51,3 | 3.519 | 3.475 |

| La acción y ratios bursátiles | ||||

| Número de acciones (millones) | 6.668 | - | 6.668 | 6.567 |

| Cotización (euros) | 4,64 | (34,8) | 7,11 | 6,41 |

| Beneficio por acción (euros) (1) | 0,76 | 55,9 | 0,48 | 0,49 |

| Valor contable por acción (euros) | 7,12 | 2,2 | 6,96 | 7,22 |

| Valor contable tangible por acción (euros) | 5,86 | 2,9 | 5,69 | 5,73 |

| Capitalización bursátil (millones de euros) | 30.909 | (34,8) | 47.422 | 42.118 |

| Rentabilidad por dividendo (dividendo/precio; %) | 5,4 | 4,2 | 5,8 | |

| Ratios relevantes (%) | ||||

| ROE (resultado atribuido/fondos propios medios +/- otro resultado global acumulado medio) (2) | 11,6 | 7,4 | 7,3 | |

| ROTE (resultado atribuido/fondos propios medios sin activos intangibles medios +/- otro resultado global acumulado medio) (2) | 14,1 | 9,1 | 9,2 | |

| ROA (resultado del ejercicio/total activo medio - ATM) | 0,91 | 0,68 | 0,64 | |

| RORWA (resultado del ejercicio/activos ponderados por riesgo medios - APR) | 1,74 | 1,27 | 1,19 | |

| Ratio de eficiencia | 49,3 | 49,5 | 51,9 | |

| Coste de riesgo | 1,01 | 0,89 | 0,85 | |

| Tasa de mora | 3,9 | 4,6 | 5,0 | |

| Tasa de cobertura | 73 | 65 | 70 | |

| Ratios de capital (%) | ||||

| CET1 fully-loaded | 11,3 | 11,1 | 10,9 | |

| CET1 phased-in (3) | 11,6 | 11,7 | 12,2 | |

| Tier 1 phased-in (3) | 13,2 | 13,0 | 12,9 | |

| Ratio de capital total phased-in (3) | 15,7 | 15,5 | 15,1 | |

| Información adicional | ||||

| Número de accionistas | 902.708 | 1,3 | 891.453 | 935.284 |

| Número de empleados | 125.627 | (4,7) | 131.856 | 134.792 |

| Número de oficinas | 7.963 | (3,7) | 8.271 | 8.660 |

| Número de cajeros automáticos | 32.029 | 1,1 | 31.688 | 31.120 |

- Nota general: los datos a 31-12-17 y 31-12-16 se presentan única y exclusivamente a efectos comparativos.

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

- (2) Los ratios ROE y ROTE incluyen en el denominador los fondos propios medios del Grupo y tienen en cuenta otra partida del patrimonio neto denominada “Otro resultado global acumulado”. De no haberse tenido en cuenta dicha partida, el ROE se situaría en 10,1% en el 2018, 6,7% en el 2017 y 6,9% en el 2016; y el ROTE en el 12,0%, 8,0% y 8,6%, respectivamente.

- (3) A 31 de diciembre del 2018, los ratios phased-in incluyen el tratamiento transitorio del impacto de la NIIF 9, calculado de acuerdo con el artículo 473 bis del Capital Requirements Regulation (CRR). Los ratios de capital están calculados bajo la normativa CRD IV de Basilea III, en la cual se aplica un faseado del 80% para el 2017 y un 60% para el 2016.

Aspectos destacados

Resultados

- Crecimiento generalizado de los ingresos de carácter más recurrente en prácticamente todas las áreas de negocio.

- Tendencia de contención de los gastos de explotación, cuyo comportamiento se ve afectado por la evolución de los tipos de cambio.

- Menor impacto por deterioro de activos financieros no valorados a valor razonable con cambios en resultados (en adelante, deterioro de activos financieros), resultado del registro en el cuarto trimestre del 2017 de las minusvalías latentes, de 1.123 millones de euros, procedentes de la participación de BBVA en el capital de Telefónica, S.A.

- Los estados financieros del Grupo BBVA del 2018 recogen, por un lado, el impacto negativo derivado de la contabilización de la hiperinflación en Argentina (-266 millones de euros) en el resultado atribuido, y por otro, el impacto positivo sobre el patrimonio neto de 129 millones de euros.

- El resultado de operaciones corporativas asciende a 633 millones de euros y recoge las plusvalías (netas de impuestos) originadas por la venta de BBVA Chile.

- Resultado atribuido de 5.324 millones de euros, un 51,3% más que en el 2017.

- El resultado atribuido sin operaciones corporativas se situó en 4.691 millones de euros, un 33,3% superior al alcanzado en el 2017.

Resultado atribuido al Grupo (Millones de euros)

Composición del resultado atribuido (1) (Porcentaje. 2018)

(1) No incluye el Centro Corporativo.

(2) Incluye las áreas de Actividad bancaria en España y Non Core Real Estate.

Balance y actividad

- Menor volumen de préstamos y anticipos a la clientela (bruto). Por áreas de negocio, se observó crecimiento en Estados Unidos, México, América del Sur (excluyendo BBVA Chile) y Resto de Eurasia.

- Continúa la disminución de los riesgos dudosos en el 2018.

- Dentro de los recursos fuera de balance, se mantiene la positiva evolución de los fondos de inversión.

Solvencia

- Posición de capital por encima de los requisitos regulatorios.

- Una vez más, BBVA ha sobresalido en los test de estrés a la banca europea por su resistencia en potenciales situaciones de crisis económica. Según los resultados, en el escenario adverso, BBVA sería el segundo banco de su grupo de entidades europeas comparables con menos impacto negativo en el ratio de capital CET1 fully-loaded y uno de los pocos capaces de generar beneficio acumulado en los tres años analizados (2018, 2019 y 2020), en este escenario.

Ratios de capital y leverage (Porcentaje a 31-12-18)

Gestión de riesgo

- Sólidos indicadores en las principales métricas de gestión del riesgo: a 31-12-2018, la tasa de mora terminó en el 3,9%, la cobertura en el 73% y el coste de riesgo acumulado en el 1,01%.

Tasas de mora y cobertura (Porcentaje)

Transformación

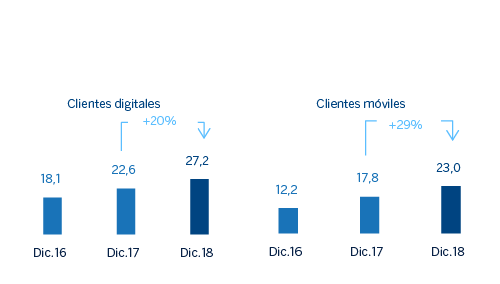

- Continúa el aumento de la base de clientes digitales y móviles del Grupo y de las ventas digitales en todas las geografías donde opera BBVA, con impacto positivo en eficiencia.

Clientes digitales y móviles (Millones)

Nombramientos

- El Consejo de Administración de BBVA, en su reunión del 20 de diciembre del 2018, aprobó los planes de sucesión del presidente y del consejero delegado de BBVA designando a D. Carlos Torres Vila presidente ejecutivo de BBVA, en sustitución de D. Francisco González Rodríguez y a D. Onur Genç vocal del Consejo de Administración y consejero delegado de BBVA. Asimismo, el Consejo de Administración aprobó cambios organizativos, que implican un cambio en la primera línea ejecutiva del Grupo BBVA. El 21 de diciembre se recibieron las autorizaciones administrativas necesarias para dar plena efectividad a los acuerdos adoptados.

Otros temas de interés

- El 26 de diciembre del 2018 BBVA alcanzó un cuerdo con Voyager Investing UK Limited Partnership, entidad gestionada por Canada Pension Plan Investment Board (“CPPIB”), para la transmisión de una cartera de créditos compuesta en su mayoría por créditos hipotecarios dudosos y fallidos. Se espera que el cierre de la operación tenga lugar en el segundo trimestre del año 2019. Asimismo, se estima que el impacto positivo en el beneficio atribuido del Grupo se sitúe en aproximadamente 150 millones de euros (netos de impuestos y otros ajustes) y el impacto en el Common Equity Tier 1 (fully-loaded) sea ligeramente positivo.

- Impacto de primera aplicación de la NIIF 9: los datos correspondientes al 2018 están elaborados bajo la Norma Internacional de Información Financiera (NIIF 9), que entró en vigor el 1 de enero del 2018. Esta nueva norma contable no exigía la reelaboración de información de períodos anteriores para hacerla comparable, por lo que las cifras comparativas mostradas correspondientes al ejercicio 2017 se han elaborado según la normativa en vigor en ese momento (Norma Internacional de Contabilidad -NIC 39-).

Los impactos derivados de la primera aplicación de la NIIF 9, a 1 de enero del 2018, se registraron con cargo a reservas por aproximadamente 900 millones de euros netos de su efecto fiscal, principalmente por la dotación de provisiones basada en pérdidas esperadas, frente al modelo de pérdidas incurridas de la norma anterior NIC 39.

En capital, el impacto de la primera aplicación de la NIIF 9 supuso una disminución de 31 puntos básicos con respecto al ratio CET1 fully-loaded de diciembre del 2017. - A 1 de enero del 2019, ha entrado en vigor la NIIF 16 sobre arrendamientos que introduce un único modelo de contabilidad para el arrendatario y requiere que éste reconozca los activos y pasivos de todos los contratos de arrendamiento. El principal impacto en el Grupo es el reconocimiento de activos por derecho de uso y pasivos por arrendamiento por un importe aproximado de 3.600 millones de euros, proveniente principalmente de la actividad del Grupo en España y de arrendamientos de locales de su red de oficinas. El impacto estimado para el Grupo en términos de capital se sitúa aproximadamente en -12 puntos básicos a nivel de CET1.

- Estados financieros individuales de Banco Bilbao Vizcaya Argentaria, S.A. (“BBVA, S.A.”): BBVA ha estimado que, fundamentalmente debido a la depreciación de la lira turca, existe un deterioro en la participación que mantiene en Garanti Bank que afecta únicamente a los estados financieros individuales de BBVA, S.A. Por este motivo, ha registrado en la cuenta de resultados de BBVA, S.A. del ejercicio 2018 un ajuste negativo por un importe neto de 1.517 millones de euros. El patrimonio neto del BBVA, S.A. a 31 de diciembre de 2018, se ha visto reducido en el mismo importe. El impacto en el ratio de capital individual CET1 fully-loaded de BBVA, S.A. es de, aproximadamente, -10 puntos básicos.

Es importante destacar que el reconocimiento de dicho impacto contable en las cuentas individuales de BBVA, S.A. no supone ningún impacto en el Grupo Consolidado (ni en el beneficio atribuido, ni en patrimonio neto, ni en los ratios de capital) ni genera salida adicional alguna de caja, ni afectará a la distribución de dividendo a los accionistas.

Resultados

El resultado atribuido acumulado del Grupo BBVA en el 2018 se situó en 5.324 millones de euros, lo que supone un crecimiento interanual del 51,3% (+78,2% a tipos de cambio constantes) que incluye el resultado de operaciones corporativas generado por las plusvalías (netas de impuestos) de la venta de BBVA Chile. Además, en términos constantes, destaca de nuevo el buen comportamiento de los ingresos de carácter más recurrente, el importe más reducido de los saneamientos (por el registro en el cuarto trimestre del 2017 de las minusvalías latentes, de 1.123 millones de euros, procedentes de la participación de BBVA en el capital de Telefónica, S.A.) y las provisiones, que compensan la menor aportación de los resultados de operaciones financieras (ROF) en comparación con la del mismo período del año anterior.

Cuentas de resultados consolidadas (Millones de euros)

| NIIF 9 | NIC 39 | |||

|---|---|---|---|---|

| 2018 | ∆% | ∆% a tipos de cambio constantes |

2017 | |

| Margen de intereses | 17.591 | (0,9) | 10,8 | 17.758 |

| Comisiones netas | 4.879 | (0,8) | 8,9 | 4.921 |

| Resultados de operaciones financieras | 1.223 | (37,8) | (33,9) | 1.968 |

| Ingresos por dividendos | 157 | (52,9) | (52,0) | 334 |

| Resultado de entidades valoradas por el método de la participación | (7) | n.s. | n.s. | 4 |

| Otros ingresos y cargas de explotación | (96) | n.s. | n.s. | 285 |

| Margen bruto | 23.747 | (6,0) | 4,3 | 25.270 |

| Gastos de explotación | (11.702) | (6,4) | 2,5 | (12.500) |

| Gastos de personal | (6.120) | (6,9) | 2,0 | (6.571) |

| Otros gastos de administración | (4.374) | (3,7) | 6,1 | (4.541) |

| Amortización | (1.208) | (12,9) | (6,5) | (1.387) |

| Margen neto | 12.045 | (5,7) | 6,2 | 12.770 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (3.981) | (17,1) | (12,0) | (4.803) |

| Provisiones o reversión de provisiones | (373) | (49,9) | (47,1) | (745) |

| Otros resultados | (110) | (62,1) | (63,0) | (292) |

| Resultado antes de impuestos | 7.580 | 9,4 | 30,4 | 6.931 |

| Impuesto sobre beneficios | (2.062) | (4,9) | 9,2 | (2.169) |

| Resultado después de impuestos de operaciones continuadas | 5.518 | 15,9 | 40,6 | 4.762 |

| Resultado de operaciones corporativas (1) | 633 | - | - | - |

| Resultado del ejercicio | 6.151 | 29,2 | 56,7 | 4.762 |

| Minoritarios | (827) | (33,5) | (11,7) | (1.243) |

| Resultado atribuido | 5.324 | 51,3 | 78,2 | 3.519 |

| Resultado atribuido sin operaciones corporativas | 4.691 | 33,3 | 57,0 | 3.519 |

| Beneficio por acción (euros) (2) | 0,76 | 0,48 |

- (1) Incluye plusvalías netas de la venta de BBVA Chile.

- (2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes.

Margen bruto

El margen bruto acumulado en el período mostró un crecimiento interanual del 4,3%, apoyado en la favorable evolución de las partidas de carácter más recurrente.

El margen de intereses registró un avance del 10,8% en términos interanuales, principalmente gracias a la mayor contribución de los bonos ligados a la inflación en Turquía. El resto de áreas de negocio, a excepción de España y Resto de Eurasia, también registraron tasas de crecimiento interanual positivas, destacando, por este orden, la aportación de México, América del Sur y Estados Unidos.

Por su parte, las comisiones netas acumuladas (+8,9% interanual) también registraron una evolución favorable muy influidas por su adecuada diversificación.

Así, los ingresos de carácter más recurrente (margen de intereses más comisiones netas) registraron un incremento interanual del 10,4%.

En el 2018, los ROF se moderaron en comparación con los del año anterior, que fueron excepcionalmente altos debido, en gran parte, al registro de las plusvalías de 228 millones de euros antes de impuestos, procedentes de las ventas en mercado de la participación en China Citic Bank (CNCB): 204 millones de euros en el primer trimestre, por la venta del 1,7%, y 24 millones de euros en el tercero por la venta del 0,34% restante. También se han producido menores ventas de carteras COAP en España en comparación con el ejercicio anterior. Por áreas de negocio, destaca su buen comportamiento en América del Sur y Turquía.

La línea de otros ingresos y cargas de explotación cerró en -96 millones de euros en el 2018 frente a los 285 millones de euros del 2017, principalmente por los impactos negativos derivados de la contabilización de la hiperinflación en Argentina, que ha supuesto un impacto de -323 millones de euros en esta línea de resultados. La variación también se explica por el mayor coste, por 44 millones de euros, de las aportaciones realizadas al Fondo Único de Resolución - FUR- y al Fondo de Garantía de Depósitos de Entidades de Crédito -FGD- en España. La contribución neta del negocio de seguros creció un 8,7% en términos acumulados (+15,4% en el cuarto trimestre).

Margen neto

Los gastos de explotación del 2018 registraron un crecimiento interanual del 2,5%, muy por debajo la inflación registrada en los principales países donde BBVA está presente (-6,4% a tipos de cambio corrientes). Se mantiene la disciplina de costes implantada en todas las áreas del Grupo a través de diversos planes de eficiencia. Por áreas de negocio siguieron sobresaliendo las reducciones interanuales de Actividad bancaria en España y Non Core Real Estate. En Estados Unidos, México y Turquía el crecimiento de los gastos fue menor al del margen bruto.

Desglose de gastos de explotación y cálculo de eficiencia (Millones de euros)

| 2018 | ∆% | 2017 | |

|---|---|---|---|

| Gastos de personal | 6.120 | (6,9) | 6.571 |

| Sueldos y salarios | 4.786 | (7,3) | 5.163 |

| Cargas sociales | 869 | (4,6) | 911 |

| Gastos de formación y otros | 465 | (6,4) | 497 |

| Otros gastos de administración | 4.374 | (3,7) | 4.541 |

| Inmuebles, instalaciones y material | 982 | (5,0) | 1.033 |

| Informática | 1.133 | 11,2 | 1.018 |

| Comunicaciones | 235 | (12,7) | 269 |

| Publicidad y promoción | 336 | (4,5) | 352 |

| Gastos de representación | 109 | (0,8) | 110 |

| Otros gastos | 1.162 | (10,7) | 1.301 |

| Contribuciones e impuestos | 417 | (8,6) | 456 |

| Gastos de administración | 10.494 | (5,6) | 11.112 |

| Amortización | 1.208 | (12,9) | 1.387 |

| Gastos de explotación | 11.702 | (6,4) | 12.500 |

| Margen bruto | 23.747 | (6,0) | 25.270 |

| Ratio de eficiencia (gastos de explotación/margen bruto; %) | 49,3 | 49,5 |

Número de empleados

Número de oficinas

Número de cajeros automáticos

Consecuencia de esta evolución de los gastos, el ratio de eficiencia se situó en el 49,3%, y el margen neto registró un crecimiento interanual del 6,2%.

Ratio de eficiencia (Porcentaje)

Saneamientos y otros

El deterioro de activos financieros el 2018 descendió un 12,0% con respecto a la cifra del 2017, debido principalmente al registro en esta línea en el 2017 de las minusvalías latentes, de 1.123 millones de euros, procedentes de la participación del Grupo BBVA en el capital de Telefónica, S.A., como consecuencia de la evolución de la cotización de esta última y en cumplimiento a lo requerido por la normativa contable NIC 39 aplicable durante ese ejercicio. Por áreas de negocio, destacan España, con unas necesidades de provisiones más reducidas para grandes clientes. Por el contrario, aumentó especialmente en Turquía, por el deterioro del escenario macroeconómico y de determinados clientes mayoristas, y en menor medida, en América del Sur. Por su parte, México se mantiene en línea con 2017.

La partida de provisiones o reversión de provisiones (en adelante, provisiones) se situó un 47,1% por debajo de la cifra del 2017, resultado de los menores costes de reestructuración incurridos en el 2018. Por su parte, la línea de otros resultados mostró un saldo negativo, debido principalmente a los costes asociados a las operaciones llevadas a cabo por el área Non Core Real Estate, registrados en el último trimestre del año.

La rúbrica resultado de operaciones corporativas asciende a 633 millones de euros y registra las plusvalías (netas de impuestos) originadas por la venta de BBVA Chile.

Resultado

Como consecuencia de todo lo anterior, el resultado atribuido cumulado del Grupo en el 2018 alcanzó la cifra de 5.324 millones de euros lo que supone una evolución interanual muy favorable (+78,2% a tipos de cambio constantes y +51,3% a tipos corrientes). El resultado atribuido sin operaciones corporativas, se situó en 4.691 millones de euros, o lo que es lo mismo, un 33,3% superior al importe registrado en el ejercicio anterior, cuando no se llevaron a cabo operaciones de este tipo (+57,0% a tipos de cambio constantes).

Por áreas de negocio, la Actividad bancaria en España generó 1.522 millones de euros, Non Core Real Estate detrajo 78 millones, Estados Unidos aportó 735 millones, México registró 2.384 millones de beneficio, Turquía contribuyó con 569 millones, América del Sur con 591 millones y Resto de Eurasia con 93 millones.

ROE y ROTE (1) (Porcentaje)

(1) Los ratios ROE y ROTE incluyen en el denominador los fondos propios medios del Grupo y tienen en cuenta otra partida del patrimonio neto denominada “Otro resultado global acumulado”. De no haberse tenido en cuenta dicha partida, el ROE se situaría en el 6,9% en el 2016, 6,7% en el 2017 y 10,1% en 2018; y el ROTE en el 8,6%, 8,0% y 12,0%, respectivamente.

ROA y RORWA (Porcentaje)

Balance y actividad

La comparativa interanual de los datos de balance y actividad del Grupo se ha visto afectado por la venta de BBVA Chile, completada en julio del 2018 y que, por tanto, a 31 de diciembre del 2018 ya no se encontraba dentro del perímetro de BBVA.

A continuación se presenta la evolución de los datos de balance y actividad del Grupo, desde el balance de apertura realizado tras la primera implantación de la NIIF 9 hasta el cierre de diciembre del 2018. Este balance recoge las nuevas categorías incluidas en la mencionada norma.

En cuanto a la actividad del Grupo, lo más relevante de su trayectoria durante este período, se resume a continuación:

- Menor volumen de préstamos y anticipos a la clientela (bruto). Por áreas de negocio, en Estados Unidos, México, América del Sur (excluyendo BBVA Chile) y Resto de Eurasia se observó crecimiento.

- Los riesgos dudosos continuaron disminuyendo gracias al favorable comportamiento observado, sobre todo, en España y, en menor medida, en América del Sur y Resto de Eurasia.

- Las partidas de otros activos y otros pasivos se ven afectadas por la venta de BBVA Chile completada en julio del 2018. Hasta entonces, estas partidas incluían los saldos del balance de BBVA Chile reclasificados en la categoría de activos y pasivos no corrientes en venta.

- En depósitos de la clientela, el plazo presentó un descenso, compensado por el aumento de los depósitos a la vista, particularmente en España.

- Dentro de los recursos fuera de balance, los fondos de inversión conservaron su positivo desempeño.

Balances consolidados (Millones de euros)

| 31-12-18 | ∆% | 01-01-18 | |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 58.196 | 36,4 | 42.680 |

| Activos financieros mantenidos para negociar | 90.117 | (1,9) | 91.854 |

| Activos financieros no destinados a negociación valorados obligatoriamente a valor razonable con cambios en resultados | 5.135 | 15,4 | 4.451 |

| Activos financieros designados a valor razonable con cambios en resultados | 1.313 | 28,9 | 1.019 |

| Activos financieros designados a valor razonable con cambios en otro resultado global acumulado | 56.337 | (9,3) | 62.115 |

| Activos financieros a coste amortizado | 419.660 | (0,5) | 421.685 |

| Préstamos y anticipos en bancos centrales y entidades de crédito | 13.103 | (26,0) | 17.716 |

| Préstamos y anticipos a la clientela | 374.027 | 0,0 | 374.009 |

| Valores representativos de deuda | 32.530 | 8,6 | 29.959 |

| Inversiones en negocios conjuntos y asociadas | 1.578 | (0,7) | 1.589 |

| Activos tangibles | 7.229 | 0,5 | 7.191 |

| Activos intangibles | 8.314 | (1,8) | 8.464 |

| Otros activos | 28.809 | (40,4) | 48.368 |

| Total activo | 676.689 | (1,8) | 689.414 |

| Pasivos financieros mantenidos para negociar | 80.774 | (0,0) | 80.783 |

| Pasivos financieros designados a valor razonable con cambios en resultados | 6.993 | 27,3 | 5.495 |

| Pasivos financieros a coste amortizado | 509.185 | 0,6 | 506.118 |

| Depósitos de bancos centrales y entidades de crédito | 59.259 | (14,0) | 68.928 |

| Depósitos de la clientela | 375.970 | 3,4 | 363.689 |

| Valores representativos de deuda emitidos | 61.112 | (0,9) | 61.649 |

| Otros pasivos financieros | 12.844 | 8,4 | 11.851 |

| Pasivos amparados por contratos de seguros o reaseguro | 9.834 | 6,6 | 9.223 |

| Otros pasivos | 17.029 | (51,9) | 35.392 |

| Total pasivo | 623.814 | (2,1) | 637.010 |

| Intereses minoritarios | 5.764 | (17,7) | 7.008 |

| Otro resultado global acumulado | (7.215) | 2,6 | (7.036) |

| Fondos propios | 54.326 | 3,6 | 52.432 |

| Patrimonio neto | 52.874 | 0,9 | 52.404 |

| Total pasivo y patrimonio neto | 676.689 | (1,8) | 689.414 |

| Pro memoria: | |||

| Garantías concedidas | 47.574 | 5,2 | 47.668 |

Préstamos y anticipos a la clientela (Millones de euros)

| NIIF 9 | NIC 39 | ||

|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | |

| Sector público | 28.504 | (4,7) | 29.921 |

| Particulares | 170.501 | 3,6 | 164.578 |

| Hipotecario | 111.527 | (0,7) | 112.274 |

| Consumo | 33.063 | 3,0 | 32.092 |

| Tarjetas de crédito | 13.507 | (0,9) | 13.630 |

| Otros préstamos | 12.404 | 88,5 | 6.581 |

| Empresas | 170.872 | (8,4) | 186.479 |

| Créditos dudosos | 16.348 | (15,7) | 19.390 |

| Préstamos y anticipos a la clientela bruto | 386.225 | (3,5) | 400.369 |

| Fondos de insolvencias | (12.199) | (4,3) | (12.748) |

| Préstamos y anticipos a la clientela | 374.027 | (3,5) | 387.621 |

Préstamos y anticipos a la clientela (bruto)

(Miles de millones de euros)

(1) A tipos de cambios constantes: -0,2%.

Recursos de clientes

(Miles de millones de euros)

(1) A tipos de cambios constantes: +0,6%.

Recursos de clientes (Millones de euros)

| NIIF 9 | NIC 39 | ||

|---|---|---|---|

| 31-12-18 | ∆% | 31-12-17 | |

| Depósitos de la clientela | 375.970 | (0,1) | 376.379 |

| De los que depósitos a la vista | 260.573 | 8,2 | 240.750 |

| De los que depósitos a plazo | 108.313 | (6,4) | 115.761 |

| Otros recursos de clientes | 128.103 | (5,0) | 134.906 |

| Fondos y sociedades de inversión | 61.393 | 0,7 | 60.939 |

| Fondos de pensiones | 33.807 | (0,5) | 33.985 |

| Otros recursos fuera de balance | 2.949 | (4,3) | 3.081 |

| Carteras de clientes | 29.953 | (18,8) | 36.901 |

| Total recursos de clientes | 504.073 | (1,4) | 511.285 |

Solvencia

Base de capital

El ratio CET1 fully-loaded de BBVA se situó en el 11,3% al cierre de diciembre del 2018. En el tercer trimestre del 2018, la venta de la participación en BBVA Chile generó un impacto positivo en el ratio CET1 fully-loaded de 50 puntos básicos. Adicionalmente, la operación de traspaso del negocio inmobiliario de BBVA en España a Cerberus no ha tenido un impacto material en el ratio. Cabe destacar que este ratio incluye el impacto de -31 puntos básicos por la primera aplicación de la norma NIIF 9 que entró en vigor el 1 de enero del 2018. En este sentido, el Parlamento y la Comisión Europea han establecido un mecanismo de adecuación progresiva del impacto de dicha norma NIIF 9 sobre los ratios de capital. El Grupo ha comunicado al organismo supervisor su adhesión a dicha disposición.

Los activos ponderados por riesgo (APR) han disminuido en el año, principalmente debido a la venta de BBVA Chile y a la depreciación de las divisas frente al euro. El Grupo realizó tres titulizaciones en el 2018, cuyo impacto en capital, a través de liberación de activos ponderados por riesgo ha sido positivo por un importe de 971 millones de euros. Además, BBVA recibió autorización por parte del Banco Central Europeo (BCE) para la actualización del cálculo de los APR por riesgo de tipo de cambio estructural bajo modelo estándar.

Base de capital (Millones de euros)

| CRD IV phased-in | CRD IV fully-loaded | |||

|---|---|---|---|---|

| 31-12-18 (1) | 31-12-17 | 31-12-18 (1) | 31-12-17 | |

| Capital de nivel 1 ordinario (CET1) | 40.311 | 42.341 | 39.569 | 40.061 |

| Capital de nivel 1 (Tier 1) | 45.945 | 46.980 | 45.044 | 46.316 |

| Capital de nivel 2 (Tier 2) | 8.754 | 9.134 | 8.859 | 8.891 |

| Capital total (Tier 1+Tier 2) | 54.699 | 56.114 | 53.903 | 55.207 |

| Activos ponderados por riesgo | 348.254 | 361.686 | 348.795 | 361.686 |

| CET1 (%) | 11,6 | 11,7 | 11,3 | 11,1 |

| Tier 1 (%) | 13,2 | 13,0 | 12,9 | 12,8 |

| Tier 2 (%) | 2,5 | 2,5 | 2,5 | 2,5 |

| Ratio de capital total (%) | 15,7 | 15,5 | 15,5 | 15,3 |

- Nota general: A 31 de diciembre del 2018, la principal diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio del impacto de la NIIF9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR).

- (1) Datos provisionales. Excluye la emision de febrero del 2014 de 1.500 millones de euros de AT1 y que será amortizada anticipadamente en febrero del 2019.

En cuanto a emisiones de capital, en la primera parte del año el Grupo computó una nueva emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias (CoCos) como instrumento AT1 por importe de 1.000 millones de dólares estadounidenses realizada en noviembre del 2017, mientras que canceló anticipadamente en el mes de mayo otro instrumento AT1 por un importe de 1.500 millones de dólares estadounidenses emitido en 2013. Ya en la segunda parte del año, el Grupo realizó en septiembre una nueva emisión de participaciones preferentes eventualmente convertibles por un importe de 1.000 millones de euros y más recientemente -en enero del 2019- ha anunciado que ejercitará la opción de amortización anticipada del instrumento AT1 emitido en febrero del 2014 por un importe de 1.500 millones de euros.

Por su parte el Grupo ha continuado con su programa para cumplir con los requerimientos de MREL -publicados en Mayo del 2018- mediante el cierre de dos emisiones cotizadas de deuda non-preferred, por un total de 2.500 millones de euros. BBVA estima que actualmente cumple con dicho requisito MREL.

En relación con la remuneración al accionista, el 10 de octubre del 2018 se distribuyó un dividendo en efectivo por un importe de 0,10 euros brutos por acción a cuenta del ejercicio 2018. Asimismo, BBVA abonó, el 10 de abril del 2018, el dividendo complementario del ejercicio 2017 por un importe de 0,15 euros brutos por acción, igualmente en efectivo. Ambas distribuciones se encuentran alineadas con la política de dividendos de Grupo, consistente en mantener un ratio de pay-out en el 35-40% del beneficio recurrente.

Por su parte, el ratio CET1 phased-in se situó en el 11,6% a 31-12-2018, teniendo en cuenta el efecto de la norma NIIF 9. El Tier 1 alcanzó el 13,2% y el Tier 2 el 2,5%, dando como resultado un ratio total de capital del 15,7%. Estos niveles se sitúan por encima de los requerimientos establecidos por el regulador en su carta SREP y colchones sistémicos aplicables en el 2018 para el Grupo BBVA. Este requerimiento, desde el 1 de enero del 2018, es en términos phased-in, del 8,438% para el ratio CET1 y del 11,938% para el ratio total. Su variación con respecto al del 2017 se explica por la progresiva implementación de los colchones de conservación de capital y el de otras entidades de importancia sistémica. El requerimiento regulatorio para el 2018 en visión fully-loaded permaneció sin cambios frente al año anterior (CET1 del 9,25% y ratio total del 12,75%).

Por último, el ratio leverage del Grupo mantuvo una posición sólida, con un 6,4% con criterio fully-loaded (6,5% phased-in), cifra que sigue siendo la mayor de su peer group.

Ratings

Durante la primera mitad del año 2018, Moody’s, S&P y DBRS mejoraron en un escalón el rating de BBVA, a A3, A- y A (high), respectivamente. En el segundo semestre del 2018, las tres principales agencias Moody’s, S&P y Fitch confirmaron el rating de BBVA (A3, A- y A- respectivamente) aunque tanto S&P como Fitch situaron su perspectiva en negativa por la evolución de la economía en Turquía (ambas agencias) y México (Fitch). En la actualidad, todas las agencias asignan un rating en la categoría A, circunstancia que no ocurría desde mediados del 2012, reconociendo así la fortaleza y robustez del modelo de negocio de BBVA.

Ratings

| Agencia de rating | Largo plazo | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Negativa |

| Moody’s (1) | A3 | P-2 | Estable |

| Scope Ratings | A+ | S-1+ | Estable |

| Standard & Poor’s | A- | A-2 | Negativa |

- (1) Adicionalmente, Moody's asigna un rating a los depósitos a largo plazo de BBVA de A2.

Gestión del riesgo

Riesgo de crédito

Se mantiene el comportamiento positivo de las métricas de riesgo del Grupo BBVA en el 2018:

- El riesgo crediticio cae un 3,6% durante 2018, -0,4% aislando el impacto de la venta de BBVA Chile (-1,8% y +1,3% respectivamente, a tipos de cambio constantes), debido principalmente a la menor actividad en Non Core Real Estate y a la contracción en Turquía y América del Sur por la evolución de los tipos de cambio. En el cuarto trimestre se registró un incremento en el riesgo crediticio del +1,3% (+0,6% a tipos de cambio constantes).

- El saldo dudoso descendió en el 2018 un 16,6% (-11,1% en términos constantes), destacando el buen comportamiento de la Actividad Bancaria en España y de Non Core Real Estate. La entrada a mora de clientes mayoristas impacta en el saldo dudoso en Turquía y Estados Unidos. En el último trimestre del 2018 se apreció un descenso del 3,4% a tipos de cambio corrientes (-0,5% a tipos de cambio constantes).

- La tasa de mora se situó en el 3,9% al 31-12-2018, con una reducción de 19 puntos básicos con respecto a la registrada al 30-9-2018 y de 61 puntos básicos durante el año.

- Los fondos de cobertura se han contraído un 6,2% en los últimos doce meses (-0,3% a tipos de cambio constantes) mientras que disminuyeron un 3,1% en el trimestre (-2,5% a tipos de cambio constantes).

- La tasa de cobertura cerró en el 73%, con una mejora de 812 puntos básicos en el año y de 26 puntos básicos en los últimos tres meses.

- El coste de riesgo acumulado (1) a diciembre del 2018 fue del 1,01%, 13 puntos básicos superior al dato del 2017.

Riesgos dudosos y fondos de cobertura (Millones de euros)

(1) El coste de riesgo acumulado, incluyendo el saneamiento de inmuebles se situó en 0,93% en el 2016, 0,97% en el 2017 y 1,03% en el 2018.

Riesgo crediticio (1) (Millones de euros)

| 31-12-18 | 30-09-18 | 30-06-18 (2) | 31-03-18 (2) | 31-12-17 (2) | |

|---|---|---|---|---|---|

| Riesgo crediticio | 433.799 | 428.318 | 451.587 | 442.446 | 450.045 |

| Riesgos dudosos | 17.087 | 17.693 | 19.654 | 19.516 | 20.492 |

| Fondos de cobertura | 12.493 | 12.890 | 13.954 | 14.180 | 13.319 |

| Tasa de mora (%) | 3,9 | 4,1 | 4,4 | 4,4 | 4,6 |

| Tasa de cobertura (%) | 73 | 73 | 71 | 73 | 65 |

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Evolución de los riesgos dudosos (Millones de euros)

| 4o Trim. 18 (1) | 3er Trim. 18 | 2° Trim. 18 (2) | 1er Trim. 18 (2) | 4° Trim. 17 (2) | |

|---|---|---|---|---|---|

| Saldo inicial | 17.693 | 19.654 | 19.516 | 20.492 | 20.932 |

| Entradas | 3.005 | 2.168 | 2.596 | 2.065 | 3.757 |

| Recuperaciones | (1.548) | (1.946) | (1.655) | (1.748) | (2.142) |

| Entrada neta | 1.456 | 222 | 942 | 317 | 1.616 |

| Pases a fallidos | (1.681) | (1.606) | (863) | (913) | (1.980) |

| Diferencias de cambio y otros | (382) | (576) | 59 | (380) | (75) |

| Saldo al final de período | 17.087 | 17.693 | 19.654 | 19.516 | 20.492 |

| Pro memoria: | |||||

| Créditos dudosos | 16.348 | 17.045 | 18.627 | 18.569 | 19.753 |

| Garantías concedidas dudosas | 739 | 649 | 1.027 | 947 | 739 |

- (1) Datos provisionales.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste, a través de una amplia gama de instrumentos que permiten acceder a un gran número de fuentes de financiación alternativas, adecuándose en todo momento a las exigencias regulatorias actuales.

Debido a su modelo de gestión a través de filiales, el Grupo BBVA es de los pocos grandes bancos europeos que sigue la estrategia de resolución MPE (“Multiple Point of Entry”): la matriz fija las políticas de liquidez y riesgos, pero las filiales son autosuficientes y responsables de la gestión de su liquidez (captando depósitos o accediendo al mercado con su propio rating), sin que exista transferencia de fondos o financiación cruzada desde la matriz a las filiales o de las filiales entre sí. Esta estrategia limita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez y financiación al proceso de formación de precios.

La solidez financiera de los bancos del Grupo sigue apoyándose en la financiación de la actividad crediticia, fundamentalmente, a través de recursos estables de clientes. Durante el año 2018, las condiciones de liquidez se mantuvieron holgadas en todas las geografías donde opera el Grupo BBVA:

- En la zona euro, continúa la situación de liquidez confortable, reduciéndose el gap de crédito y con crecimiento de los depósitos de clientes.

- En Estados Unidos, situación de liquidez adecuada. Incremento del gap de crédito en el año debido al dinamismo del crédito al consumo y empresas así como a la estrategia de contención del coste de depósitos en un entorno de mayor competencia y tipos al alza.

- En México, sólida posición de liquidez, con mejora en el entorno tras el proceso electoral y el nuevo acuerdo comercial con Estados Unidos. Aumento del gap de crédito en lo que va de año por un crecimiento de la captación bancaria menor al de la inversión crediticia.

- Situación de liquidez estable en Turquía, con reducción del gap de crédito derivado de un crecimiento de los depósitos superior al de la inversión crediticia.

- En América del Sur persiste la confortable situación de liquidez en todas las geografías. En Argentina, a pesar de la volatilidad de los mercados que se ha venido reduciendo a finales del año, la situación de liquidez es adecuada.

Los mercados de financiación mayorista en las geografías donde opera el Grupo siguieron mostrando estabilidad, con la excepción de Turquía donde se registró volatilidad durante el tercer trimestre, habiéndose estabilizado en el cuarto trimestre con la renovación de los vencimientos de préstamos sindicados de diferentes entidades.

Las principales operaciones llevadas a cabo por las entidades que forman el Grupo BBVA durante el año 2018 fueron:

- BBVA S.A. realizó tres operaciones públicas: una emisión de deuda senior non-preferred por 1.500 millones de euros, con un cupón flotante a Euríbor a tres meses más 60 puntos básicos y un plazo de cinco años. También llevó a cabo una emisión, de 1.000 millones de euros, la mayor por parte de una entidad financiera de la Eurozona, de los denominados bonos verdes. Fue una emisión de deuda senior non-preferred, a siete años, que convirtió a BBVA en el primer banco español en hacer este tipo de emisiones. La elevada demanda permitió bajar el precio a mid-swap más 80 puntos básicos. Por último, realizó una emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias de BBVA de nueva emisión (CoCos) abierta por primera vez a inversores institucionales españoles, con registro en la CNMV, por importe de 1.000 millones de euros a un cupón anual de 5,875% y opción de amortización a partir del quinto año. Adicionalmente BBVA realizó una emisión privada de deuda subordinada Tier 2 por importe de 300 millones de dólares, a un plazo de 15 años, con un cupón del 5,25%.

- En Estados Unidos, BBVA Compass emitió en junio un bono de deuda senior por 1.150 millones de dólares en dos tramos, ambos a tres años: 700 millones a tipo fijo con un reoffer yield del 3,605% y 450 millones a tipo flotante (Libor a tres meses más 73 puntos básicos).

- En México, BBVA Bancomer llevó a cabo una emisión internacional de deuda subordinada Tier 2 por importe de 1.000 millones de dólares. La emisión del instrumento se hizo a un precio equivalente a Treasury más 265 puntos básicos y vencimiento a 15 años, con una call al décimo (BBVA Bancomer 15NC10). Adicionalmente, se emitieron dos nuevas operaciones de Certificados Bursátiles Bancarios por 7.000 millones de pesos mexicanos en dos tramos, uno de ellos siendo el primer bono verde emitido por un banco privado en México (3.500 millones de pesos a tres años a TIIE28 + 10 puntos básicos).

- En Turquía, Garanti emitió el primer bono de carácter privado en mercados emergentes por 75 millones de dólares estadounidenses a seis años, para apoyar el emprendimiento femenino, y renovó la financiación de dos préstamos sindicados.

- Por su parte, en América del Sur, en Chile, Forum emitió en mercado local deuda senior por una cantidad equivalente a 108 millones de euros y BBVA Perú emitió en mercado local deuda senior a tres años por un importe agregado de 53 millones de euros.

A 31 de diciembre del 2018 el ratio de cobertura de liquidez LCR en el Grupo BBVA se mantuvo holgadamente por encima del 100% y se situó en el 127%. Para el cálculo de este ratio se asume que no se produce transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. De considerarse estos excesos de liquidez, el ratio se situaría en el 154% (27 puntos porcentuales por encima del 127%). En todas las filiales se supera el 100% con amplitud (zona euro 145%, México 154%, Turquía 209% y Estados Unidos 143%).

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

El año 2018 estuvo marcado por la depreciación, con respecto al euro, de la lira turca (-25,0%) y del peso argentino (-47,8%), en tanto que el peso mexicano (+5,2%) y el dólar estadounidense (+4,7%) se apreciaron. BBVA mantiene sus políticas activas de gestión de las principales inversiones en países emergentes que sitúa, en media, entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1. En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes (peso mexicano o lira turca) se sitúa en torno a 2 puntos básicos negativos para cada una de estas monedas. En el caso del dólar, la sensibilidad es de aproximadamente 11 puntos básicos positivos ante una depreciación del 10% de esta moneda frente al euro, como consecuencia de los APRs denominados en dólares fuera de Estados Unidos. La cobertura de los resultados esperados para el año 2019 es, a cierre de enero del 2019, del 85% para México y del 30% para Turquía.

Tipos de interés

El objetivo de la gestión del riesgo de tipo de interés es mantener un crecimiento sostenido del margen de intereses a corto y medio plazo, con independencia del movimiento de los tipos de interés, controlando los impactos en capital por la valoración de la cartera de activos financieros a valor razonable con cambios en otro resultado global acumulado.

Los bancos del Grupo mantienen carteras de renta fija para la gestión de la estructura de sus balances. Durante el año 2018, los resultados de esta gestión fueron satisfactorios, habiéndose mantenido estrategias de riesgo limitado en todos los bancos del Grupo, cuya capacidad de resistencia para hacer frente a eventos de mercado ha permitido afrontar, sin impactos relevantes, los casos de Italia y Turquía.

Tras la formación de gobierno en Italia, la reacción del mercado ante el proceso de negociación de presupuesto ha contribuido a mantener la presión sobre la deuda italiana, no obstante sin impacto significativo en el ratio de capital.

En Turquía, un crecimiento económico desmesurado ha aflorado tensiones inflacionistas que, junto con el nivel de déficit por cuenta corriente, han debilitado a la Lira turca. En este contexto, el Banco Central de Turquía (CBRT) ha subido tipos para contener la depreciación de la lira. La gestión del riesgo, junto con un mix de cartera con un elevado componente de bonos ligados a la inflación, ha estabilizado el margen de intereses y han producido un impacto contenido en el ratio de capital.

Por último, en cuanto a las políticas monetarias seguidas por los distintos bancos centrales de las principales geografías donde BBVA opera cabe resaltar:

- Sin cambios relevantes en la Eurozona, donde se mantienen los tipos de interés al 0% y la facilidad de depósito al -0,40%.

- En Estados Unidos continúa la tendencia alcista de tipos de interés, con aumentos de 25 puntos básicos cada uno en marzo, junio, septiembre y diciembre, que los situaron en el 2,50%.

- En México, tras realizar dos subidas en la primera mitad del año, Banxico los volvió a subir en dos ocasiones en el cuarto trimestre del 7,75% al 8,25%.

- En Turquía, tras las subidas en los tres primeros trimestres del año, el Banco Central los mantuvo en el 24,00% durante el cuarto trimestre.

- En América del Sur, las autoridades monetarias de Colombia y Perú mantienen sus respectivas tasas de referencia durante el trimestre, considerando en su decisión el comportamiento de la inflación muy próximo a las metas establecidas, así como la dinámica de la demanda interna. En Argentina, las medidas adoptadas a comienzos del trimestre en materia de política monetaria (subida de encajes y tasa de referencia) con el fin de no aumentar la base monetaria y frenar la inflación han dado sus frutos, con cierta desaceleración de la inflación.

Capital económico

El consumo de capital económico en riesgo (CER) a cierre de diciembre del 2018, en términos consolidados, alcanzó los 31.177 millones de euros, lo que equivale a una tasa de variación del -0,8% con respecto al cierre de septiembre del 2018. La variación, en el mismo horizonte temporal y a tipos de cambio constantes fue del -2,1%, decremento focalizado principalmente en el menor riesgo de inmovilizado por traspaso de los activos inmobiliarios de BBVA en España a Cerberus Capital Management, L.P. (Cerberus). También se producen caídas menos significativas en crédito y renta variable (fondo de comercio).

Desglose del capital económico en riesgo en términos consolidados (Porcentaje a diciembre del 2018)

La acción BBVA

El crecimiento económico mundial se mantuvo robusto alrededor del 3,6% en el 2018, aunque se desaceleró más de lo esperado en la segunda mitad del año, debido tanto al peor desempeño del comercio y del sector industrial como al fuerte incremento de las tensiones financieras, especialmente en las economías desarrolladas, por el aumento de la incertidumbre. Al peor desempeño económico en Europa y China se unió el arrastre a los países asiáticos y el deterioro cíclico en Estados Unidos. En este contexto, tanto la Reserva Federal (Fed) como el BCE se han mostrado más cautos y pacientes a la hora de avanzar en la normalización de la política monetaria, y sus decisiones hacia adelante dependerán de la evolución de la economía. El principal riesgo a corto plazo continúa siendo el proteccionismo, no sólo por el impacto directo del canal comercial sino también por el efecto indirecto en la confianza y en la volatilidad financiera, al que también se añaden las preocupaciones sobre la intensidad del ajuste de la actividad tanto en Estados Unidos como en China en los próximos trimestres.

En cuanto a la evolución de los mercados bursátiles, cabe destacar el retroceso de los principales índices durante el 2018. En Europa, el Stoxx 50 y el Euro Stoxx 50 descendieron un 13,1% y un 14,3%, respectivamente. Por su parte, en España, la caída del Ibex 35 ha sido del 15,0%, en el mismo horizonte temporal. Por último en Estados Unidos, el índice S&P 500 ha caído un 6,2% en los últimos doce meses, fundamentalmente por el retroceso del último trimestre del año (-14,0%).

Por lo que se refiere al sector bancario en particular, su evolución fue notablemente más negativa que la de los índices generales del mercado en el 2018. En este sentido, el índice de bancos europeos Stoxx Banks, que incluye los del Reino Unido, disminuyó un 28,0% y el índice de bancos de la Eurozona, el Euro Stoxx Banks, un 33,3%, mientras que en Estados Unidos, el índice sectorial S&P Regional Banks retrocedió un 20,5% con respecto al cierre del ejercicio 2017.

La acción BBVA cerró el 2018 en 4,64 euros, lo cual implica una reducción del 34,8% en el año.

Evolución de la acción BBVA comparada con los índices europeos (índice base 100=31-12-17)

La acción BBVA y ratios bursátiles

| 31-12-18 | 31-12-17 | |

|---|---|---|

| Número de accionistas | 902.708 | 891.453 |

| Número de acciones en circulación | 6.667.886.580 | 6.667.886.580 |

| Contratación media diaria (número de acciones) | 35.909.997 | 35.820.623 |

| Contratación media diaria (millones de euros) | 213 | 252 |

| Cotización máxima (euros) | 7,73 | 7,93 |

| Cotización mínima (euros) | 4,48 | 5,92 |

| Cotización última (euros) | 4,64 | 7,11 |

| Valor contable por acción (euros) | 7,12 | 6,96 |

| Valor contable tangible por acción (euros) | 5,86 | 5,69 |

| Capitalización bursátil (millones de euros) | 30.909 | 47.422 |

| Rentabilidad por dividendo (dividendo/precio; %) (1) | 5,4 | 4,2 |

- (1) Calculada a partir de la remuneración al accionista de los últimos doce meses naturales dividida entre el precio de cierre del período.

En cuanto a la remuneración al accionista, el pasado 10 de octubre se pagó en efectivo una cantidad a cuenta del ejercicio 2018 por un importe bruto de 0,10 euros por acción. Este pago es consistente con la política de remuneración al accionista que se anunció mediante hecho relevante de 1 de febrero del 2017, que prevé, sujeto a las aprobaciones pertinentes por parte de los órganos sociales correspondientes, el pago de dos dividendos en efectivo, previsiblemente en octubre y abril de cada año. Está previsto someter a la consideración de los órganos de gobierno correspondientes un pago en efectivo de 0,16 euros brutos por acción como dividendo complementario del ejercicio 2018.

Remuneración al accionista (Euros brutos/acción)

A 31 de diciembre del 2018, el número de acciones de BBVA seguía siendo de 6.668 millones y el número de accionistas alcanzó los 902.708. Por tipo de inversor, el 44,82% del capital pertenecía a inversores residentes en España y el 55,18% restante estaba en manos de accionistas no residentes.

Distribución estructural del accionariado (31-12-2018)

| Tramos de acciones | Accionistas | Acciones | ||

|---|---|---|---|---|

| Número | % | Número | % | |

| Hasta 150 | 179.213 | 19,9 | 12.701.058 | 0,2 |

| De 151 a 450 | 179.572 | 19,9 | 49.210.098 | 0,7 |

| De 451 a 1.800 | 284.225 | 31,5 | 278.003.301 | 4,2 |

| De 1.801 a 4.500 | 136.369 | 15,1 | 388.215.619 | 5,8 |

| De 4.501 a 9.000 | 63.647 | 7,1 | 401.194.972 | 6,0 |

| De 9.001 a 45.000 | 53.104 | 5,9 | 921.740.895 | 13,8 |

| De 45.001 en adelante | 6.578 | 0,7 | 4.616.820.637 | 69,2 |

| Total | 902.708 | 100,0 | 6.667.886.580 | 100,0 |

Los títulos de la acción BBVA forman parte de los principales índices bursátiles, entre los que se encuentran el Ibex 35, Euro Stoxx 50 y Stoxx 50, con unas ponderaciones del 7,0%, 1,4% y 0,9%, respectivamente. También forman parte de varios índices sectoriales, entre los que destacan el Euro Stoxx Banks, con un peso del 8,3%, y el Stoxx Banks, con un 3,8%.

Por último, la presencia de BBVA en varios índices de sostenibilidad a nivel internacional o índices ESG (environmental, social and governance, por sus siglas en inglés), que evalúan el desempeño de las empresas en estas materias, En septiembre del 2018, BBVA se incorporó al Dow Jones Sustainability Index (DJSI), índice de referencia en el mercado, que mide el desempeño de cerca de 3.400 empresas cotizadas en materia ambiental, social y de gobierno corporativo. Entre los aspectos mejor valorados en el análisis de BBVA, se incluyen la estrategia fiscal, las políticas de seguridad de la información y ciberseguridad, la gestión de riesgos y oportunidades medioambientales, la inclusión financiera y, sobre todo, el Compromiso 2025 anunciado este año.

Principales índices de sostenibilidad en los que BBVA está presente a 31-12-2018

Rating AAA

Miembro de los FTSE4Good Index Series

Miembro de los índices Euronext Vigeo Eurozone 120 y Europe 120

Miembro de los índices Ethibel Sustainability Excellence Europe y Ethibel Sustainability Excellence Global

En el 2018, BBVA obtuvo una calificación “B”

(1) La inclusión de BBVA en cualquiera de los índices de MSCI y el uso de los logos, marcas, logotipos o nombres de índices aquí incluidos no constituye el patrocinio o promoción de BBVA por MSCI o cualquiera de sus filiales. Los índices de MSCI son propiedad exclusiva de MSCI. MSCI y los índices y logos de MSCI son marcas registradas o logotipos de MSCI o de sus filiales.