Estado de información no financiera

A finales del 2018, entró en vigor la Ley 11/2018, de 28 de diciembre, por la que se modifica el Código de Comercio, el texto refundido de la Ley de Sociedades de Capital aprobado por el Real Decreto Legislativo 1/2010, de 2 de julio, y la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas, en materia de información no financiera y diversidad (en adelante, la Ley 11/2018) que sustituye el Real Decreto Ley 18/2017, de 24 de noviembre, por el que se traspuso al ordenamiento jurídico español la Directiva 2014/95/UE del Parlamento Europeo y del Consejo, en lo que respecta a la divulgación de información no financiera e información sobre diversidad.

De conformidad con lo establecido en dicha Ley 11/2018, determinadas sociedades, entre las que se encuentra BBVA, deben preparar un estado de información no financiera, que debe incorporarse en el informe de gestión o en un informe separado correspondiente al mismo ejercicio que incluya el mismo contenido y cumpla los requisitos exigidos, y que incluya, entre otras cuestiones: la información necesaria para comprender la evolución, los resultados y la situación del Grupo, y el impacto de su actividad con respecto a cuestiones medioambientales y sociales, al respeto de los derechos humanos y a la lucha contra la corrupción y el soborno, así como relativas al personal, debiendo incluir las medidas que, en su caso, se hayan adoptado para favorecer el principio de igualdad de trato y de oportunidades entre mujeres y hombres, la no discriminación e inclusión de las personas con discapacidad y la accesibilidad universal.

En este contexto, BBVA incorpora el Estado de información no financiera consolidado en el Informe de Gestión del Grupo, que se acompaña a las Cuentas Anuales Consolidadas correspondientes al ejercicio 2018.

Para el cálculo de los indicadores clave de resultados no financieros incluidos en este Estado de información no financiera consolidado se ha utilizado la guía GRI (Global Reporting Initiative), marco internacional de reporting, y que se contempla en el nuevo artículo 49.6.e) del Código de Comercio introducido por la Ley 11/2018.

Asimismo, para la elaboración de la información no financiera contenida en el presente Informe de Gestión, el Grupo ha considerado la Comunicación de la Comisión Europea de 5 de julio de 2017 sobre Directrices sobre la presentación de informes no financieros (Metodología para la presentación de información no financiera, 2017/C 215/01).

La información incluida en el Estado de información no financiera consolidado está verificada por KPMG Asesores S. L., en su condición de prestador independiente de servicios de verificación, de conformidad con la nueva redacción dada por la Ley 11/2018 al artículo 49 del Código de Comercio.

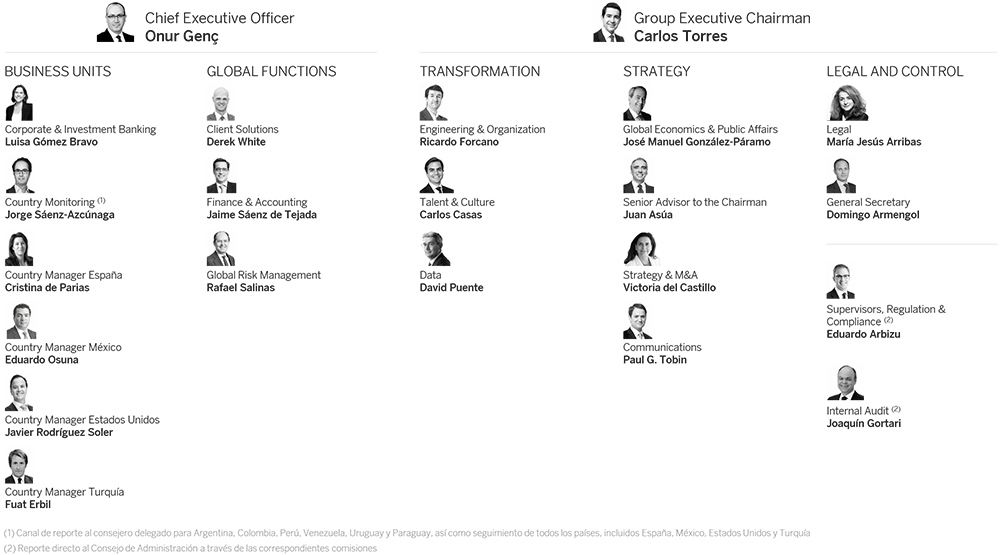

Organigrama del Grupo

A finales del 2018, el Consejo de Administración de BBVA aprobó una nueva estructura organizativa, que cumple el objetivo de seguir impulsando la transformación y los negocios del Grupo, al tiempo que avanza en la delimitación de las funciones ejecutivas.

Los principales aspectos de esta nueva estructura organizativa son:

- El presidente ejecutivo es responsable de la dirección y adecuado funcionamiento del Consejo de Administración, de las funciones de supervisión de la gestión, de la representación institucional de la Entidad así como del liderazgo e impulso de la estrategia del Grupo y de su proceso de transformación.

- Las áreas que reportan al presidente ejecutivo son las relativas a las palancas clave de la transformación: Engineering & Organization, Talent & Culture y Data; las relacionadas con la estrategia: Global Economics & Public Affairs, Strategy & M&A, Communications y la figura de Senior Advisor to the Chairman; y las relacionadas con el ámbito legal y del Consejo: Legal y General Secretary.

- El consejero delegado es responsable de la gestión ordinaria de los negocios del Grupo, reportando directamente de sus funciones al Consejo de Administración.

- Las áreas que reportan al consejero delegado son las Unidades de Negocio en los diferentes países y Corporate & Investment Banking, así como las siguientes funciones globales: Client Solutions, Finance & Accounting, que integra las funciones de contabilidad y fiscal, y Global Risk Management.

Por último, se refuerza la independencia de determinadas áreas de control, estableciendo un reporte directo de sus responsables al Consejo de Administración a través de las correspondientes comisiones. Estas áreas de control son Internal Audit y la nueva Supervisors, Regulation & Compliance, área que se encarga de la relación con supervisores y reguladores, el seguimiento y análisis de las tendencias regulatorias y el desarrollo de la agenda regulatoria del Grupo, y la gestión de los riesgos derivados de las cuestiones de cumplimiento normativo.

Entorno

Entorno macroeconómico

El crecimiento económico mundial se mantuvo robusto en el conjunto del 2018 (alrededor del 3,6%), aunque se desaceleró más de lo esperado en la segunda mitad del año y los datos más recientes de actividad y confianza han dado, en general, sorpresas negativas. En particular, los indicadores ligados al sector industrial y al comercio internacional mostraron un evidente empeoramiento, mientras que los más ligados al consumo y la inversión han resistido mejor. Al peor desempeño económico en Europa y China se unió el arrastre a los países asiáticos y la novedad de un cierto deterioro cíclico en Estados Unidos. El temor a una rápida desaceleración global y el alza de los riesgos proteccionistas provocaron, además, un fuerte aumento de los precios de los activos refugio y salidas de flujos de capitales. Ante este contexto de mayor incertidumbre global, y con la inflación moderándose por los menores precios del petróleo, los principales bancos centrales, sobre todo la Reserva Federal (Fed) reaccionaron dando señales de cautela en sus planes de normalización de la política monetaria, lo que ha sido clave para la contención y reversión parcial de las tensiones desde principios de año.

Crecimiento del PIB real mundial e inflación en el 2018. (Porcentaje de crecimiento real)

| PIB | Inflación | |

|---|---|---|

| Global | 3,6 | 3,9 |

| Eurozona | 1,8 | 1,7 |

| España | 2,5 | 1,7 |

| Estados Unidos | 2,9 | 2,4 |

| México | 2,2 | 4,9 |

| América del Sur(1) | 1,3 | 8,4 |

| Turquía | 3,0 | 16,3 |

| China | 6,6 | 1,9 |

- Fuente: Estimaciones de BBVA Research.

- (1) Incluye Argentina, Brasil, Chile, Colombia, Paraguay, Perú y Uruguay.

La digitalización y el cambio en el comportamiento de los consumidores

La actividad digital está creciendo por encima de la actividad económica general. La sociedad está cambiando al ritmo de las tecnologías exponenciales (Internet, móvil, redes sociales, cloud, etc.). En consecuencia, la digitalización está revolucionando los servicios financieros a nivel global. Los consumidores están modificando sus hábitos de consumo con el uso de las tecnologías digitales, que aumentan las posibilidades de acceso a productos y servicios financieros en cualquier momento y desde cualquier lugar. La mayor información de la que disponen genera clientes más exigentes, que quieren respuestas rápidas, fáciles e inmediatas a sus necesidades. Y es la digitalización la que permite a la industria financiera satisfacer estas nuevas demandas.

La tecnología es la palanca de cambio para redefinir la propuesta de valor centrada en las necesidades reales de los clientes. En este sentido, el uso del móvil como herramienta preferente, y a menudo única, para las interacciones del cliente con su entidad financiera ha cambiado el carácter de esa relación y el modo en que se toman decisiones financieras. Es fundamental ofrecer a los clientes una experiencia sencilla, consistente y agradable, sin disminuir la seguridad y aprovechando todos los recursos tecnológicos.

La inteligencia artificial (IA) y el big data son dos de las tecnologías que actualmente están impulsando la transformación de la industria financiera. Su adopción por parte de las entidades se traduce en nuevos servicios para los clientes, más accesibles y ágiles, y transformación en los procesos internos. La IA permite, entre otras cosas, ofrecer productos y recomendaciones personalizadas a los clientes y tomar decisiones de forma más inteligente. Estas tecnologías no solo están en manos de las empresas tradicionales sino que las Fintech también hacen uso de ellas.

Por su parte, los datos son la base de la economía digital. Las entidades financieras deben aprovechar las oportunidades que ofrecen la tecnología y la innovación analizando el comportamiento de sus clientes, sus necesidades y expectativas para ofrecerles servicios personalizados y de valor añadido, y ayudarles en la toma de decisiones. Los desarrollos de algoritmos basados en big data permiten el desarrollo de nuevas herramientas de asesoramiento para la gestión de las finanzas personales y el acceso a productos que, hasta ahora, solo eran accesibles para los segmentos de alto valor.

La transformación digital de la industria financiera está aumentando la eficiencia a través de la automatización de los procesos internos, con el uso de nuevas tecnologías como blockchain o cloud; el aprovechamiento de los datos; y nuevos modelos de negocio (plataformas) para seguir siendo relevantes en el nuevo entorno. La participación en ecosistemas digitales a través de alianzas e inversiones permite aprender y aprovechar mejor las oportunidades generadas en el mundo digital.

El mercado de los servicios financieros también está evolucionando con la aparición de nuevos actores; empresas que ofrecen servicios financieros a un segmento concreto o centradas en una parte de la cadena de valor (pagos, financiación, etc.). Son empresas nativas digitales, basadas en el uso de datos y que ofrecen una buena experiencia de cliente, en ocasiones aprovechando un marco regulatorio menos estricto que el de los bancos.

Entorno regulatorio

1. Paquete bancario para la reducción y el reparto de riesgos para finalizar la unión bancaria

El foco más relevante en la agenda regulatoria europea en el 2018 fue la negociación del paquete bancario que incluye las medidas propuestas por la Comisión para reducir y compartir riesgos en la industria bancaria. Durante los últimos años se ha avanzado mucho en la construcción del proyecto de la unión bancaria, pero todavía quedan elementos pendientes por desarrollar en los que los reguladores han estado trabajando, a nivel técnico, en el año.

a) Medidas prudenciales

Las medidas prudenciales propuestas están destinadas a implementar reformas acordadas a nivel internacional entre el 2014 y el 2016. Entre otros requisitos incluyen el requerimiento del ratio de financiación estable neto o del ratio de apalancamiento, y la revisión de los requerimientos de capital de la cartera de negociación (Fundamental Review of the Trading Book - FRTB). En paralelo, el 2018 fue el primer año en el que el Mecanismo Único de Resolución (MUR) comunicó el requerimiento de MREL (Minimum Required Eligible Liabilities o Mínimo requerido de Pasivos Exigibles, en español) para cada banco europeo en base a la Bank Recovery Resolution Directive 1 (BRRD 1).

b) Préstamos dudosos

En los avances realizados en el paquete de medidas para el adecuado reconocimiento y la valoración de préstamos dudosos destacan los dos backstops de provisiones: la adenda a la Guía sobre NPLs (Non-Performing Loans) del BCE, dentro del diálogo supervisor en el Pilar II, ya en vigor, y la propuesta de la Comisión Europea, de obligado cumplimiento en el Pilar I, aún debatiéndose. Para estos préstamos se establecen unos niveles mínimos de cobertura crecientes en función del tiempo que lleven clasificados como dudosos y de si cuentan o no con garantías. El déficit de provisiones deberá deducirse del capital CET1.

c) Sistemas de garantía

Por un lado, se logró un acuerdo para que empiecen las negociaciones políticas en torno al sistema de garantía de depósitos europeo (EDIS por sus siglas en inglés). Por otro lado, se acordó que el Mecanismo Europeo de Estabilidad (ESM, por sus siglas en inglés) se convertirá en el respaldo común (o backstop) al Fondo Único de Resolución (FUR) con una dotación máxima de 60.000 millones de euros.

d) Riesgo soberano

En el plano global, los trabajos realizados por el Comité de Basilea establecen no modificar el tratamiento regulatorio de las exposiciones soberanas en el corto plazo.

En el plano europeo, la discusión se centró sobre el desarrollo de un nuevo activo de bajo riesgo respaldado por un conjunto de bonos soberanos de la zona euro (sovereign bond-backed securities – SBBS). De acuerdo a la Comisión Europea, estos activos podrían contribuir a la diversificación de las carteras soberanas de las entidades de crédito, así como reducir la fragmentación financiera.

Estas medidas se impulsaron para conseguir tener operativos todos los elementos de la unión bancaria en el 2019 y así crear una mayor integración y diversificación en el sector financiero europeo que construyan una unión económica y monetaria más fuerte y resistente.

2. Culminar la Unión del Mercado de Capitales (UMC)

En el 2018 la Comisión Europea avanzó en algunos de sus planes de acción pendientes para culminar la UMC a mediados del 2019. Entre ellos destacan: i) la Revisión de la Directiva y el Reglamento de cédulas hipotecarias y el Reglamento de titulizaciones simples, transparentes y normalizadas (STS, por sus siglas en inglés) para impulsar ambos mercados con el objetivo de abaratar el coste de financiación a la economía real y a las pymes; ii) las medidas para facilitar la distribución transfronteriza de fondos de inversión y valores e impulsar el crecimiento de los mercados de las pymes; iii) un programa de fondos paneuropeos de capital riesgo (VentureEU) para estimular la inversión en empresas innovadoras emergentes y en expansión en toda Europa; y iv) el plan de acción en finanzas sostenibles, consolidando la importancia regulatoria para integrar las finanzas sostenibles en el sistema financiero de la UE, así como la inclusión de cuestiones medioambientales, sociales y de gobernanza (ESG, por sus siglas en inglés) en la toma de decisiones de inversión a largo plazo.

3. Índices de referencia: EONIA y Euribor

Continúa la revisión de las tasas de interés del mercado interbancario (IBORs, por sus siglas en inglés) para adecuarlas a los principios internacionales y al reglamento europeo sobre índices en materia de metodología, transparencia, gobernanza, etc. En el 2018, el BCE formó un grupo de trabajo con representantes de la industria financiera (ERFR, por sus siglas en inglés) con el objetivo de identificar y recomendar índices libres de riesgo alternativos a los existentes a día de hoy en la eurozona.

- El ERFR recomendó el Euro Short-Term Rate (ESTER) elaborado por el ECB como el índice alternativa a EONIA. La transición del EONIA al ESTER se llevará a cabo previsiblemente en el 2019 según el plan de trabajo del ERFR.

- La metodología híbrida que combina operaciones reales y juicio experto avanza según los plazos establecidos y podría implementarse en el 2019. El supervisor del Euribor, FSMA (Financial Services and Markets Authority), confirmó que los resultados del ejercicio paralelo entre la metodología actual y la nueva metodología híbrida realizado por su administrador, EMMI (European Money Markets Institute), permitirían aprobar la nueva metodología durante el segundo trimestre del 2019.

4. Discusiones globales con el foco en la implementación de medidas de capital y resolución

Tras la finalización del marco de Basilea III en diciembre del 2017, que entrará en vigor en enero del 2022 (aunque alguno de sus elementos no estará en pleno funcionamiento hasta el 2027), la Comisión Europea empezó en el 2018 sus trabajos de preparación publicando un Call for Advice (CfA, por sus siglas en inglés) a la EBA sobre la implementación de Basilea III en la legislación europea. Por este motivo, la EBA lanzó en agosto un estudio de impacto cuantitativo (QIS, por sus siglas en inglés) ad-hoc. Este ejercicio, tuvo como base el ejercicio QIS de Basilea en el que BBVA también participó.

En cuanto al marco de recuperación y resolución de las entidades financieras, las discusiones regulatorias abiertas giran en torno a la manera de implementar la herramienta de bail-in y la necesidad de liquidez en el momento de la resolución. Para ello, el Financial Stability Board (FSB, por sus siglas en inglés) publicó unas guías con los principios generales para abordar la financiación en la resolución, una revisión de las guías sobre la implementación de la capacidad total de absorción de pérdidas (TLAC, por sus siglas en inglés) y de los planes de resolución.

5. La regulación en el ámbito de la transformación digital del sector financiero

En el 2018 la transformación digital del sector financiero se consolidó como prioridad para las autoridades. En Europa, la Comisión y la Autoridad Bancaria Europea publicaron sus planes de acción y en México se aprobó la Ley para Regular las Instituciones de Tecnología Financiera (conocida como Ley Fintech). A nivel global, se intensificó el debate regulatorio iniciado en el 2017 y aumentaron los llamamientos a mayor cooperación internacional en la definición del nuevo marco regulatorio para los servicios financieros digitales.

Las autoridades han coincidido en su identificación de prioridades. Destacaron: i) la identificación de medidas para favorecer el desarrollo controlado de nuevos modelos de negocio, y de barreras a la adopción de tecnologías innovadoras en el sector financiero; y ii) la puesta en marcha de esquemas para facilitar la innovación (sandboxes regulatorios -espacios que permiten a las empresas probar productos y servicios financieros o modelos de negocio innovadores bajo la supervisión de las autoridades competentes- y hubs de innovación -puntos de contacto proporcionados por las autoridades competentes para que las empresas realicen consultas y reciban asesoramiento sobre innovaciones fintech-). En España se presentó en el 2018 una propuesta legislativa para crear un sandbox regulatorio, que estará operativo en el 2019.

La ciberseguridad también continuó figurando entre las prioridades del sector financiero y las autoridades. El aumento en la frecuencia y la sofisticación de los ciberataques explican porqué en el 2018 se continuó trabajando en mejorar la armonización y la cooperación internacional. La ciberseguridad se situó en el centro de la agenda de la Comisión Europea y el Banco Central Europeo en el 2018.

En enero del 2018 entró en vigor la nueva Directiva de Servicios de Pago (PSD2, por sus siglas en inglés), y durante el año se continuó trabajando en definir los detalles técnicos. Esta Directiva busca fomentar la competencia y reforzar la seguridad de los pagos en Europa. Para ello regula el acceso a las cuentas de pagos de los clientes por parte de terceros que podrán ofrecer servicios de agregación de información e iniciar pagos.

La digitalización hace posible el almacenamiento, procesamiento e intercambio de grandes volúmenes de datos. Esta tendencia facilita la adopción de tecnologías como el big data o la inteligencia artificial, pero también genera preocupaciones sobre cómo asegurar la privacidad y la integridad de los datos de los clientes. En Europa, esto se ha materializado en dos reglamentos: el Reglamento General de Protección de Datos (GDPR, por sus siglas en inglés), que entró en vigor en mayo del 2018, y el Reglamento e-Privacy, todavía en discusión.

En el 2018 aumentó el reconocimiento de los datos como activo estratégico en la economía digital, necesarios para crear propuestas de valor atractivas y reforzar la confianza de los clientes. A las regulaciones de open banking, como las ya mencionadas PSD2 y GDPR, o las normas incluidas bajo la ya mencionada Ley Fintech en México, que regulan la accesibilidad y el derecho a la portabilidad de los datos, se sumó en el 2018 la aprobación del nuevo reglamento europeo de libre circulación de datos no personales.

Además, durante el año se intensificó el debate público sobre el papel de las grandes empresas tecnológicas en la economía digital y en el sector financiero. En Europa, la Comisión presentó una propuesta de reglamento para delimitar algunas de sus obligaciones en su rol como plataformas de intermediación de servicios online en términos de transparencia y equidad. Se espera que esta tendencia continúe en el 2019.

Perspectivas económicas

El entorno global se ha deteriorado durante el segundo semestre del 2018, con un efecto más evidente del aumento del proteccionismo en el comercio global y el sector industrial junto con las señales de desaceleración en China, la Eurozona y Estados Unidos. Ante este escenario de más incertidumbre global, los principales bancos centrales han dado señales de cautela en sus planes de normalización y han sido clave para contener el fuerte aumento de las tensiones financieras. La actualización del escenario de BBVA Research tiene en cuenta este nuevo entorno, y está basada en el supuesto de que la elevada volatilidad financiera pueda continuar durante la primera mitad del año 2019, en tanto no se disipen algunas de las incertidumbres que pesan sobre el panorama global (un acuerdo entre Estados Unidos y China que frene las disputas comerciales y evite una nueva subida de aranceles, alguna solución que evite un brexit sin acuerdo y la confirmación de un tono más pausado de la política monetaria de la Fed). Con todo ello, la previsión de BBVA Research es de una desaceleración suave de la economía global, desde el 3,6% en el 2018 hasta el 3,5% en el 2019 y el 3,4% en el 2020.

Por países, la moderación del crecimiento será más evidente en las economías desarrolladas. En Estados Unidos, es probable que se prolongue la moderación observada en la segunda mitad del año pasado, ligada al peor desempeño de la demanda doméstica y la reciente apreciación del dólar. Esto unido a la paulatina desaparición de los efectos de los estímulos fiscales introducidos el año pasado, sin que la inversión privada tome el relevo como motor económico, lleva a que se espere una desaceleración del crecimiento desde el 2,9% del 2018 hasta el 2,5% en el 2019 y el 2% en el 2020. La recuperación en la Eurozona ya se ha resentido de la menor demanda global y se espera un crecimiento más moderado, alrededor del 1,4% en el período 2019-20, tras el 1,8% estimado del 2018. Este crecimiento se basa en la solidez de los fundamentales domésticos y el apoyo de una política monetaria y fiscal acomodaticias. Esta dinámica también repercutirá en el crecimiento de España, aunque todavía se mantendrá por encima de la media de la zona euro con una desaceleración gradual desde el 2,5% del 2018 hasta el 2% en el 2020.

El crecimiento en las economías emergentes se mantendrá relativamente estable, si bien esconde un patrón dispar por países. En general, se espera una desaceleración en las economías asiáticas arrastradas por el menor crecimiento en China, desde el 6,6% en el 2018 hasta el 6,0% en el 2019 y el 5,8% en el 2020, mientras que la recuperación ganará tracción en los países de América Latina (1,6% en el 2018, 2,1% en el 2019 y 2,4% en el 2020). El crecimiento se mantendrá relativamente estable en México y Perú en el período 2018-20, mientras que se espera una recuperación gradual en Colombia y Brasil. En Argentina, la actividad se podría volver a contraer alrededor de un 1,0% en el 2019 tras la fuerte caída del 2,4% en el 2018, por las políticas contractivas aplicadas, pero éstas se irán suavizando en el tiempo, lo que permitirá un crecimiento en torno al 2,5% en el 2020. En Turquía continúa el proceso de ajuste de la economía tras el endurecimiento de las políticas monetaria y fiscal para corregir los desequilibrios generados en los años previos, de manera que la desaceleración del crecimiento persistirá en el 2019 (1,0%) antes de empezar a ganar algo de impulso en el 2020 (2,5%).

El escenario sigue siendo de una desaceleración suave de la economía global, pero cada vez más incierto debido a riesgos como el proteccionismo; la intensidad del ajuste de la actividad, tanto en Estados Unidos como en China; y el aumento de la incertidumbre en Europa, ligada sobre todo al brexit y otros factores políticos.

Estrategia y modelo de negocio

Durante el año 2018, BBVA realizó avances significativos en su transformación, basados en su Propósito, las seis Prioridades Estratégicas y los Valores, como pilares fundamentales de la estrategia de la Organización.

Visión y aspiración

BBVA está desarrollando un proceso de transformación necesario para adaptarse al nuevo entorno en la industria financiera, caracterizado por unas tendencias que confirman la visión estratégica del Grupo, esto es, se está produciendo una reconfiguración de la industria de servicios financieros. Dichas tendencias son las siguientes:

- Un entorno macroeconómico complicado, caracterizado por una fuerte presión regulatoria, tipos de interés bajos, elevada volatilidad de las divisas y riesgos geopolíticos.

- Una industria bancaria altamente regulada, esto es, una banca tradicional sujeta a un amplio número de normativas regulatorias tanto globales como locales.

- Un cambio en las necesidades y expectativas de los clientes, que demandan servicios de mayor valor añadido que les permitan alcanzar sus objetivos, con un modelo de relación sencillo, transparente e inmediato similar al que están disfrutando ya con muchas otras industrias altamente digitalizadas.

- Unos datos que se están convirtiendo en un activo estratégico. Dada la gran cantidad de datos que se almacenan dentro de las organizaciones, la habilidad para interpretarlos y realizar propuestas de valor a los clientes se considera crítica, contando siempre con el consentimiento de los clientes.

- Unos gigantes tecnológicos, con modelos de negocio basados en datos que crean ecosistemas donde las diferentes líneas de negocio se van difuminando.

- Una mayor competencia como consecuencia de la llegada de nuevos jugadores que se centran en los aspectos más rentables de la cadena de valor.

En este contexto, el objetivo principal de la estrategia de transformación del Grupo, su aspiración, es afianzar la relación con sus clientes.

Nueva propuesta de valor

Avances en la transformación de BBVA

En el 2018, BBVA avanzó en la consecución de su Propósito, Poner al alcance de todos las oportunidades de esta nueva era, que se refleja en el lema: Creando Oportunidades. Queremos ayudar a nuestros clientes a tomar mejores decisiones financieras y cumplir sus objetivos vitales; queremos ser más que un banco, un motor de oportunidades y tener un impacto positivo en la vida de las personas y en los negocios de las empresas.

En este sentido, para seguir avanzando en el proceso de transformación, en el año se dieron pasos importantes en el impulso y desarrollo de las seis Prioridades Estratégicas del Grupo. Estos avances quedaron reflejados en los resultados de los indicadores de seguimiento (KPIs, por sus siglas en inglés).

Prioridades estratégicas

1. La mejor experiencia de cliente

El principal foco del Grupo BBVA se centra en ofrecer la mejor experiencia de cliente, que ésta se distinga por su sencillez, transparencia y rapidez; así como en incrementar el empowerment e los clientes y ofrecerles un asesoramiento personalizado.

El modelo de negocio de BBVA está orientado al cliente con el objetivo de ser líder en satisfacción de la clientela en todos los países en los que opera. Para conocer el grado de recomendación de los clientes, y por ende, su grado de satisfacción, el Grupo utiliza la metodología Net Promoter Score (NPS), que reconoce a BBVA como una de las entidades bancarias más recomendables en los países en los que está presente.

Asimismo, los progresos en la satisfacción de los clientes se ven reflejados en el desempeño positivo en indicadores estratégicos tales como los clientes objetivo (segmento de clientes en los que el Grupo desea crecer y retener) y su correspondiente tasa de fuga. Los clientes digitales están más satisfechos y eso queda demostrado en su tasa de fuga, que es un 47% menor en el caso de los digitales que en los no digitales. En definitiva, BBVA está avanzando en su estrategia y logrando atraer un mayor número de clientes, que además están más satisfechos y son más leales.

2. Ventas digitales

El modelo de relación de BBVA está evolucionando para adaptarse al creciente perfil multicanal de los clientes por lo que es fundamental impulsar la digitalización. Para ello, está desarrollando una importante oferta digital de productos y servicios para que los clientes puedan utilizar el canal de su conveniencia.

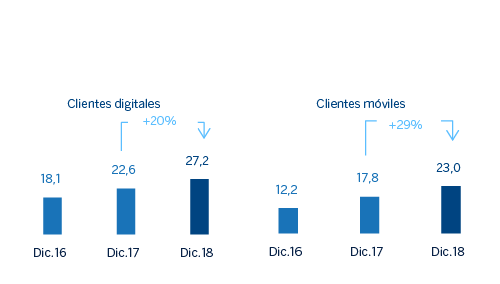

El número de clientes digitales y móviles del Grupo creció considerablemente durante el 2018, alcanzando el punto de inflexión del 50% en clientes digitales a nivel Grupo y en seis países donde BBVA está presente: España, Estados Unidos, Turquía, Argentina, Colombia y Venezuela.

Clientes digitales y móviles (Millones)

Adicionalmente, se está realizando un impulso importante de las ventas por canales digitales, que están teniendo una evolución muy positiva en todos los países. En el 2018, el 41% de las ventas se realizaron por canales digitales en el Grupo frente al 28% del año anterior.

3. Nuevos modelos de negocio

Durante el 2018, BBVA continuó consolidándose como uno de los bancos de referencia en transformación digital y actividad en el ecosistema de emprendimiento. El Grupo está participando de forma activa en la disrupción de la industria financiera para incorporar los principales aprendizajes a la propuesta de valor del Banco, a través de la búsqueda de nuevos modelos de negocio digitales y apalancándose en el ecosistema Fintech. Dicha actividad se está realizando a través de cinco palancas: i) explorar (Open Talent y Open Summit); ii) construir (Upturn y Azlo); iii) asociarse (Alipay); iv) adquirir e invertir (Solaris e incremento de la participación en Atom); y v) capital-riesgo (Sinovation y Propel).

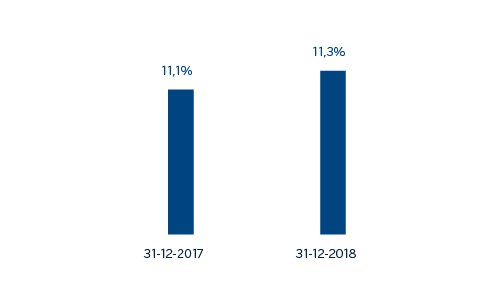

4. Optimización de la asignación de capital

El objetivo de esta prioridad se centra en mejorar la rentabilidad y sostenibilidad del negocio, así como en simplificarlo y focalizarlo en las actividades más relevantes. Durante el 2018, continuaron los esfuerzos para fomentar la correcta asignación del capital y ello está permitiendo al Grupo seguir mejorando en términos de solvencia. Así, el ratio de capital CET1 fully-loaded se situó, a finales del año, en el 11,3%, lo que supone 26 puntos básicos por encima del cierre del 2017.

CET1 fully-loaded (Porcentaje)

5. Liderazgo en eficiencia

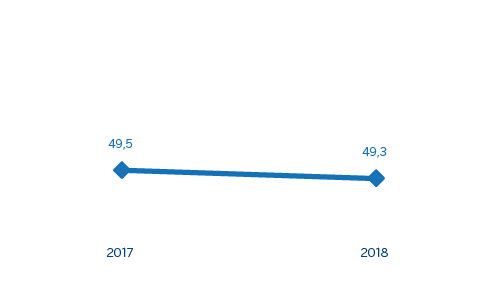

En un entorno de menor rentabilidad para la industria financiera, la eficiencia se convierte en una prioridad esencial en el plan de transformación de BBVA. Dicha prioridad se basa en construir un nuevo modelo de organización que sea lo más ágil, sencillo y automatizado posible. En el 2018, el ratio de eficiencia del Grupo se situó en 49,3%, nivel inferior al existente en el ejercicio previo (49,5%).

Ratio de eficiencia (Porcentaje)

6. El mejor equipo

El activo más importante de BBVA son las personas que lo componen y, por ello, El mejor equipo es una de las seis Prioridades Estratégicas, que supone atraer, seleccionar, formar, desarrollar y retener al mejor talento.

El Grupo ha desarrollado nuevos modelos de gestión de personas y nuevas formas de trabajo que han permitido que el Banco siga evolucionando su modelo organizativo y que también han impulsado la transformación cultural y han favorecido la capacidad de convertirse en una purpose-driven company, esto es, en una compañía en la que todas las personas guíen sus actuaciones conforme a los Valores, y estén realmente inspiradas y motivadas por el mismo Propósito.

Nuestros Valores

Para identificar los valores, el Grupo BBVA realizó un proceso abierto, en el que se contó con la opinión de empleados procedentes de todos los países y unidades del Grupo. Estos Valores definen nuestra identidad y son los pilares para hacer realidad nuestro Propósito:

1. El cliente es lo primero

BBVA siempre ha tenido el foco en el cliente, pero ahora es lo primero, anteponiéndolo a todo lo demás. Se tiene una visión holística del cliente, no solo financiera. Esto significa trabajar con empatía, con agilidad y con integridad, entre otras cosas.

- Somos empáticos: incorporamos el punto de vista del cliente desde el primer momento, poniéndonos en sus zapatos para entender mejor sus necesidades.

- Somos íntegros: todo lo que hacemos es legal, publicable y moralmente aceptable por la sociedad. Ponemos siempre los intereses del cliente por delante.

- Solucionamos sus necesidades: somos rápidos, ágiles y ejecutivos en resolver los problemas y las necesidades de nuestros clientes, superando las dificultades que nos encontremos.

2. Pensamos en grande

No se trata sólo de innovar sino de tener un impacto significativo en la vida de las personas, aumentando sus oportunidades. El Grupo BBVA trabaja con ambición, cuestionándose todo y sin conformarse con hacer las cosas razonablemente bien, sino que busca la excelencia como estándar.

- Somos ambiciosos: nos planteamos retos ambiciosos y aspiracionales para tener un verdadero impacto en la vida de las personas.

- Rompemos moldes: cuestionamos todo lo que hacemos para plantearnos nuevas formas de hacer las cosas, innovando y testando nuevas ideas que nos permitan aprender.

- Sorprendemos al cliente: buscamos la excelencia en todo lo que hacemos para sorprender a nuestros clientes, creando experiencias únicas y soluciones que superen sus expectativas.

3. Somos un solo equipo

Las personas son lo más importante del Grupo. Todos los empleados son propietarios y corresponsables de este proyecto. Rompemos silos y confiamos en los demás como en uno mismo. Somos BBVA.

- Estoy comprometido: me comprometo con mi rol y mis objetivos y me siento empoderado y plenamente responsable de lograrlos, trabajando con pasión e ilusión.

- Confío en el otro: confío desde el primer momento en los demás y trabajo con generosidad, colaborando y rompiendo silos entre áreas y barreras jerárquicas.

- Soy BBVA: me siento dueño de BBVA. Asumo los objetivos del Banco como propios y hago todo lo que está en mi mano para conseguirlos y hacer realidad nuestro Propósito.

Estos Valores se reflejan en el día a día de todos los empleados del Grupo BBVA, influyendo en todas sus decisiones.

Para la implantación y activación de estos Valores, BBVA cuenta con el apoyo de toda la Organización, incluida la alta dirección, lanzando iniciativas locales y globales que aseguren su activación homogénea en todo el Grupo. Así, en el 2018 se consiguió que los Valores estuvieran presentes en las distintas palancas de gestión de personas (selección, formación, desarrollo, etc.) y en los procesos de agile y de gestión presupuestaria en una agenda única de desarrollo. Dentro de las palancas de gestión de personas, se lanzó un nuevo modelo de valoración de personas (People Assessment) en el que se evaluaron los skills culturales del 97 % de los empleados. El cliente es lo primero fue el valor mejor puntuado (4,66 sobre 5) y, por tanto, mejor trabajado por el conjunto de la Entidad.

Además, en julio del 2018, BBVA realizó por primera vez un Día de los Valores global, Values Day, evento realizado en todos los países en los que el Grupo está presente, con el objetivo de que los empleados reflexionaran sobre las implicaciones de los valores y propusieran acciones para su implantación efectiva. La actividad principal de este evento global fueron talleres organizados para identificar proyectos de mejora y deducir oportunidades en la implantación de los valores en el Grupo. En estos talleres:

- participaron más de 23.000 empleados (cerca del 20% del total) de distintos países y áreas;

- se desarrollaron tanto en las sedes corporativas de todo el mundo como a través de actividades en la red comercial;

- México fue el país con mayor participación en los talleres, con 11.475 participantes (31%).

- El cliente es lo primero fue el valor más trabajado a nivel global, un 47% de los participantes se centró en este valor, y uno de cada cuatro empleados trabajó en el comportamiento Solucionamos sus necesidades;

- la versión online e individual del taller que se puso a disposición de todos los empleados a través de una webapp ad-hoc para este evento, registró una participación del 63%.

En definitiva, el Values Day sirvió para crear mecanismos de escucha y transformar el feedback de los empleados en datos a través de algoritmos propios de machine learning, convirtiéndose así en un evento propio de una organización data-driven.

Adicionalmente, en el 2018, BBVA compartió Nuestros Valores con otros grupos de interés: con clientes a través de las acciones realizadas en sucursales durante el Values Day; con accionistas en el marco de la celebración de la Junta General; y con la sociedad en general, con la publicación de artículos especializados en medios de comunicación de diferentes países. También se han puesto en marcha más de 500 iniciativas locales para consolidar la relación con los clientes, impulsar la vocación transformadora de los equipos y los esquemas de trabajo colaborativos, y fomentar el sentimiento de pertenencia a BBVA.

Materialidad

BBVA realiza un análisis de materialidad con el fin de conocer y priorizar los asuntos más relevantes tanto para sus grupos de interés claves como para su estrategia. Esto es, se trata de un análisis que contribuye al desarrollo de la estrategia de negocio en coherencia con lo que se espera del Grupo, así como a determinar sobre qué información se debe reportar.

En el 2018, además del análisis basado en datos, ya empleado en los últimos años, se ha contado con la participación del Área de Strategy & M&A y la colaboración de distintos equipos de trabajo relacionados con los grupos de interés (Client Solutions, Talent & Culture, Investor Relations, Supervisory Relations, Legal Services, Responsible Business). Con ello se consiguió mejorar el proceso de identificación de asuntos relevantes y se ha introducido un debate más profundo sobre la relación entre las prioridades de los grupos de interés y la estrategia de negocio.

Las fases del análisis de materialidad fueron las siguientes:

- 1. Identificación de asuntos relevantes para cada uno de los grupos de interés a partir de las entrevistas con los equipos con los que se relacionan. Estos, a su vez, se apoyaron en la información procedente de las herramientas de escucha y diálogo habituales.

- 2. Agregación de los asuntos en un listado único, partiendo del total de asuntos identificados para cada uno de los grupos de interés, BBVA elaboró un listado de doce asuntos.

- 3. Priorización de los asuntos en función de su importancia para los grupos de interés. BBVA llevó a cabo una serie de encuestas y entrevistas con los diferentes grupos de interés así como un análisis de medios y redes sociales. Para completar la priorización, se realizó un análisis tanto de tendencias como sectorial, de acuerdo con los datos de Datamaran, del que se obtuvieron los asuntos más relevantes para sus peers.

- 4. Priorización de asuntos en función de su impacto en la estrategia de negocio de BBVA. El equipo de estrategia realizó una valoración de cómo cada uno de los asuntos impacta en las seis Prioridades Estratégicas. Los asuntos más relevantes para BBVA son los que le ayudan a conseguir, en mayor medida, su estrategia.

El resultado de este análisis es la matriz de materialidad del Grupo.

Por tanto, los cinco asuntos más relevantes para la estrategia de negocio de BBVA y para sus grupos de interés son (por orden de importancia conjunta):

- Sencillez, agilidad y autoservicio para los clientes: los grupos de interés esperan operar de forma ágil y sencilla con BBVA, en cualquier momento y desde cualquier lugar, apalancándose en el uso de las nuevas tecnologías. Estas nuevas tecnologías permitirán una mayor eficiencia en la operativa, generando valor para los accionistas.

- Solvencia y resultados financieros sostenibles: los grupos de interés esperan que BBVA sea un banco robusto, solvente y con buenos resultados sostenibles, contribuyendo así a la estabilidad del sistema. Demandan un modelo de negocio que responda a los cambios del contexto: tecnologías disruptivas, nuevos competidores, cuestiones geopolíticas, etc.

- Comportamiento ético y protección del consumidor: los grupos de interés esperan que BBVA tenga una conducta íntegra y que proteja a los clientes o depositantes actuando con transparencia, ofreciendo productos adecuados a su perfil de riesgo y gestionando con integridad los retos éticos que presentan algunas nuevas tecnologías.

- Asesoramiento personalizado al cliente: los grupos de interés esperan que BBVA proporcione soluciones apropiadas a las necesidades y circunstancias personales de los clientes. También se espera que el Banco les ayude en la gestión de sus finanzas, de forma proactiva y con un buen trato.

- Ciberseguridad y uso responsable de los datos: los grupos de interés esperan que sus datos estén seguros en BBVA y que los use solamente para los fines acordados, cumpliendo siempre con la legalidad vigente. Esto es fundamental para mantener la confianza.

La información relativa al desempeño en estos asuntos relevantes por parte del Grupo en el 2018 aparece reflejada en los diferentes capítulos de este Informe de Gestión.

Modelo de banca responsable

BBVA cuenta con un modelo diferencial de hacer banca, al que denomina banca responsable, basado en la búsqueda de una rentabilidad ajustada a principios, el estricto cumplimiento de la legalidad, las buenas prácticas y la creación de valor a largo plazo para todos los grupos de interés. Así se refleja en la Política de Responsabilidad Social Corporativa o de Banca Responsable del Banco; una política cuya misión es gestionar la responsabilidad del impacto del Banco en las personas y la sociedad y que es clave para la entrega del Propósito de BBVA.

Todas las áreas de negocio y de apoyo del Grupo integran esta política en sus modelos operativos. El Departamento de Responsible Business coordina su implementación y trabaja fundamentalmente como segunda línea para definir los estándares y darles apoyo.

El modelo de banca responsable es supervisado por el Consejo de Administración y sus distintas comisiones, así como así como por la alta dirección del Banco.

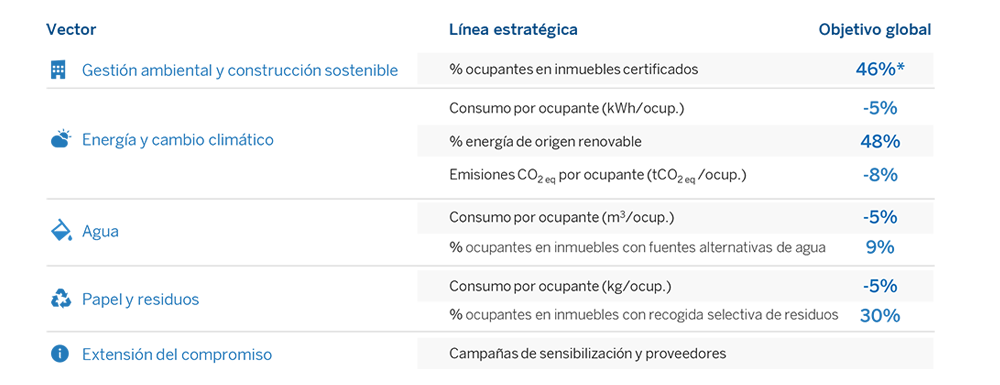

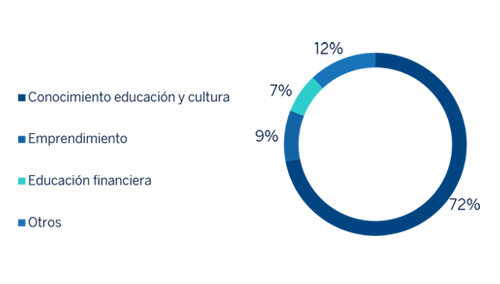

Los cuatro pilares del modelo de banca responsable de BBVA son los siguientes:

- Relaciones equilibradas con sus clientes, basadas en la transparencia, la claridad y la responsabilidad.

- Finanzas sostenibles para combatir el cambio climático, respetar los derechos humanos y alcanzar los Objetivos de Desarrollo Sostenible (ODS) de las Naciones Unidas.

- Prácticas responsables con empleados, proveedores y otros grupos de interés.

- Inversión en la comunidad, para fomentar el cambio social y crear oportunidades para todos.

En el 2018, BBVA aprobó su estrategia de cambio climático y desarrollo sostenible para contribuir a la consecución de los Objetivos de Desarrollo Sostenible de Naciones Unidas y alineada con el Acuerdo de París. Esta estrategia viene descrita en el capítulo de Finanzas Sostenibles.

Relación con el cliente

Experiencia de cliente

Una de las Prioridades Estratégicas del Grupo es la mejor experiencia de cliente, esto es, que la experiencia de la clientela se distinga por su sencillez, transparencia y rapidez; incrementar su empoderamiento y ofrecerle un asesoramiento personalizado. En el 2018, la propuesta de valor de BBVA con sus clientes evolucionó con foco en varias verticales estratégicas: DIY -Do it yourself-, Open Market, Physical & Human touchpoints, Advice and Smart Interactions, tanto para proyectos de retail como de empresas. En este sentido las soluciones estuvieron más alineadas con las necesidades de los clientes, lo que tuvo un efecto directo en la experiencia de cliente. En paralelo, BBVA quiere estar también preparado para afrontar posibles tendencias disruptivas que pueden cambiar el paradigma actual, por eso también se trabaja en proyectos que pueden tener impacto en un horizonte temporal superior a 5 años.

A través de nuevas formas de hacer y de organización (trabajando en agile y aplicando un nuevo modelo operativo) se prioriza el desarrollo de soluciones, se origina una mayor alineación y coordinación a nivel Grupo y se motiva el desarrollo de soluciones globales. Todo esto contribuye a ofrecer mejores soluciones en menos tiempo para los clientes a la vez que se mejora la eficiencia interna. Además, BBVA trabaja con mentalidad open banking, lo que significa que conectar con terceros para ofrecer a los clientes las mejores soluciones existentes en el mercado y para poder ofrecer también estas soluciones a los clientes de estos terceros.

Durante el 2018, BBVA siguió construyendo productos y capacidades globales. Un ejemplo es GloMo (Global Mobile), una plataforma de banca móvil desarrollada globalmente por BBVA que ya está disponible en México y Uruguay, y está previsto su lanzamiento en Perú en el 2019. Esta nueva aplicación de BBVA es la primera que se ha construido sobre una plataforma de desarrollo global, lo cual aporta eficiencia y optimiza recursos, permitiendo la reutilización de componentes. Este tipo de desarrollos posibilita la modularidad de los servicios, lo que facilita unificar la experiencia del cliente en todos los países con un diseño único, pero con una lógica de navegación adaptada a las necesidades del cliente en cada país.

Net Promoter Score

BBVA consolida en el 2018 el modelo de calidad y experiencia de cliente que se puso en marcha en el año anterior, colocando al cliente en el centro de las decisiones con un objetivo muy claro y ambicioso: brindar un servicio diferencial, con independencia del canal de contacto que el cliente elija, que genere confianza y permita ser líderes en satisfacción de la clientela en todos los países en los que opera.

La metodología del Net Promoter Score (NPS o Índice de Recomendación Neta -IReNe-), conocida y reconocida a nivel internacional, permite conocer el grado de recomendación y, por ende, el grado de satisfacción de los clientes de BBVA para los diferentes productos, canales y servicios. Este índice se basa en una encuesta que mide, en una escala del 0 al 10, si los clientes de un banco son promotores (puntuación de 9 o 10), neutros (puntuación de 7 u 8) o detractores (puntuación de 0 a 6) cuando se les pregunta si recomendarían su banco, un producto concreto o el uso de un determinado canal a un amigo o familiar. Esta información es de vital importancia para detectar sus necesidades y establecer planes de mejora que, materializados por diversos equipos multidisciplinares, permiten crear experiencias únicas y personales.

La interiorización y aplicación de esta metodología en los últimos ocho años por parte del Grupo se traduce en un incremento constante de la confianza de los clientes, que reconocen a BBVA como una de las entidades bancarias más seguras y recomendables en cada uno de los países en los que está presente.

En el 2018, BBVA ocupó el primer lugar en el indicador NPS en seis países: España, México, Turquía, Perú, Uruguay y Paraguay y el segundo en Colombia.

Comunicación TCR

Comunicación Transparente, Clara y Responsable (TCR) es un proyecto que promueve relaciones transparentes, claras y responsables entre BBVA y sus clientes.

- La T es Transparencia; esto es, proporcionar al cliente la información relevante en el momento adecuado, equilibrando ventajas y costes.

- La C es Claridad y significa fácil de entender. El Grupo lo consigue mediante el lenguaje, la estructura y el diseño.

- Y la R es Responsabilidad, que implica cuidar de los intereses del cliente en el corto, medio y largo plazo.

Los objetivos son ayudar al cliente a tomar decisiones informadas, mejorar la relación del cliente con el Banco, cuidar de sus intereses y hacer de BBVA el Banco más transparente y claro en los mercados en los que opera. Con todo ello, BBVA logra, a la vez, aumentar la atracción de nuevos clientes y la recomendación de los que ya lo son.

En el 2018, el proyecto contaba con tres líneas de trabajo:

- Implantar los principios TCR en las nuevas soluciones digitales, con la participación de expertos TCR en el diseño global de la aplicación móvil BBVA, cuyo desarrollo, adaptación e implantación se realizó para México y Perú, y la colaboración en el desarrollo de la nueva Web Pública en México, Colombia y Perú. Se continúa trabajando en un amplio número de proyectos digitales globales, tanto para móvil como para la web.

- Incorporar los principios TCR en los contenidos clave para los clientes, con la realización de trabajos de mantenimiento de los materiales TCR (fichas entregables a clientes, contratos, scripts de ventas y respuestas de cartas de reclamaciones) y el objetivo de continuar con las actualizaciones poniendo foco en mejorar la experiencia de cliente.

- Difundir los principios TCR en todo el Grupo, a través de formación impartida en talleres dirigidos, principalmente, a los equipos de proyectos digitales en España, México, Argentina, Colombia y Perú. Además, se lanzaron dos nuevas ediciones del Programa Lenguaje Claro en BBVA, que cuenta con un grado de satisfacción del 4,8 sobre 5; se creó el curso online Aplica TCR, para ayudar a aplicar los estos principios en el día a día; y se extendió la formación TCR a los departamentos jurídicos en España, Argentina y Colombia.

La coordinación del proyecto la realiza un equipo global junto con una red de TCR owners locales en los principales países en los que el Grupo tiene presencia, y en su ejecución participan diferentes áreas y personas de la Entidad.

Indicadores TCR

BBVA cuenta con un indicador, el Net TCR Score (NTCRS), que permite medir el grado en el que los clientes perciben a BBVA como un banco transparente y claro, en comparación con sus peer, en los principales países en los que el Grupo está presente.

Atención al cliente

Quejas y reclamaciones

BBVA dispone de un modelo de gestión y atención de reclamaciones adecuado, que transforma positivamente la experiencia del cliente. En esta línea, cada una de las interacciones que el Grupo tiene con sus clientes es una oportunidad para mejorar dicho modelo, asegurando de esta forma que se pone al cliente en el centro del negocio y se transforman de manera positiva estas experiencias. Y ello porque se considera que uno de los principales momentos que determinan la experiencia de los clientes es cuando comunican cualquier insatisfacción con un producto o servicio, esto es, cuando se reciben quejas y reclamaciones.

Siguiendo la senda de la transformación digital, se pone en común cualquier tipo de opinión que el cliente facilita y por cualquier medio que lo haga (NPS, feedback digital, quejas, reclamaciones, etc.), con el objetivo de conocer sus opiniones y tener la oportunidad de ayudarles a resolver cualquier problema ofreciendo respuestas sencillas, claras, ágiles y de una forma personalizada.

Datos básicos de reclamaciones (Grupo BBVA)

| 2018 | 2017 | |

|---|---|---|

| Número de reclamaciones ante la autoridad supra-bancaria por cada 10.000 clientes activos | 9,40 | 10,02 |

| Tiempo medio de resolución de reclamaciones (días naturales) | 7 | 7 |

| Reclamaciones resueltas por First Contact Resolution (FCR) (% sobre total reclamaciones) | 26 | 31 |

Las diferentes unidades de reclamaciones del Grupo continúan en constante evolución, optimizando procesos y mejorando el modelo de gestión y atención, como un aspecto clave de diferenciación en un entorno cada vez más competitivo, reforzando así el objetivo de ofrecer una experiencia única a los clientes y el cumplimiento de la aspiración de BBVA: afianzar la relación con sus clientes.

Estas unidades de reclamaciones están enfocando sus esfuerzos en:

- revisar y seguir de forma constante las tendencias de las métricas de reclamaciones y las causas que las generan;

- implementar planes de acción enfocados a resolver las causas raíz que generan estas reclamaciones; y

- mejorar la ejecución de procesos a través de su optimización o automatización, encontrando un equilibrio adecuado de eficiencia y de mejora en la experiencia de clientes.

Toda la información registrada y disponible sobre las reclamaciones en el Grupo se revisa periódicamente a través de un site global, con consultas personalizadas en función del indicador o variable que se quiera analizar. La alta dirección del Banco tiene una involucración directa en el seguimiento de las reclamaciones y quejas de los clientes.

En definitiva, la gestión de reclamaciones en BBVA es una oportunidad para ofrecer mayor valor a los clientes y fortalecer su vinculación con el Grupo, para lograr así su aspiración de afianzar la relación con el cliente. En este sentido, BBVA tiene el objetivo de promover una mayor agilidad y sencillez en la gestión de las quejas y reclamaciones, a través de la implementación de procesos óptimos dicha gestión, con el foco puesto en la eliminación de las principales causas que generan las reclamaciones y con alternativas de resolución en el primer contacto.

Resultado de las mejoras implementadas en el proceso de gestión de las reclamaciones en BBVA, estas registraron un descenso significativo en el 2018 (-39,0% con respecto a la cifra del año anterior), básicamente en España y en México. Este último país, con la mayor base de clientes del Grupo, es el que registra el mayor número de reclamaciones.

Reclamaciones ante la autoridad supra-bancaria por país (Número por cada 10.000 clientes activos) (1)

| 2018 | 2017 | |

|---|---|---|

| España | 3,54 | 4,87 |

| Estados Unidos | 4,56 | 4,96 |

| México | 17,94 | 16,12 |

| Turquía | 4,03 | 3,21 |

| Argentina | 1,11 | 2,68 |

| Chile | - | 5,55 |

| Colombia | 21,56 | 21,65 |

| Perú | 1,19 | 2,21 |

| Venezuela | 0,47 | 1,04 |

| Paraguay | 1,19 | 0,79 |

| Uruguay | 0,68 | 0,41 |

| Portugal | 21,92 | 34,84 |

- Alcance: Grupo BBVA.

- (1) La autoridad supra-bancaria se refiere al organismo externo de autoridad financiera en cada país, en el que un cliente puede presentar una reclamación.

El tiempo medio de resolución de las reclamaciones en el Grupo se mantiene en 7 días, mejorando en España (10 días frente a los 25 del año anterior) y en Perú.

Tiempo medio de resolución de reclamaciones por país (Días naturales)

| 2018 | 2017 | |

|---|---|---|

| España | 10 | 25 |

| Estados Unidos | 5 | 3 |

| México | 5 | 4 |

| Turquía | 2 | 2 |

| Argentina | 7 | 7 |

| Chile | - | 5 |

| Colombia | 5 | 4 |

| Perú | 9 | 12 |

| Venezuela | 14 | 13 |

| Paraguay | 6 | 6 |

| Uruguay | 7 | 8 |

| Portugal | 3 | 5 |

Las reclamaciones resueltas mediante el modelo First Contact Resolution (FCR) suponen el 26% del total de reclamaciones, gracias a que la gestión y atención de estas reclamaciones están orientadas a la reducción del tiempo de resolución y al aumento de la calidad del servicio, mejorando así la experiencia de cliente.

Reclamaciones resueltas por First Contact Resolution (FCR Porcentaje sobre total reclamaciones)

| 2018 | 2017 | |

|---|---|---|

| España (1) | n.a. | n.a. |

| Estados Unidos | 54 | 63 |

| México | 30 | 38 |

| Turquía (2) | 38 | 44 |

| Argentina | 21 | 27 |

| Chile | - | 6 |

| Colombia | 69 | 73 |

| Perú | 8 | 4 |

| Venezuela | 0 | 1 |

| Paraguay | 39 | 28 |

| Uruguay | 14 | 12 |

| Portugal (3) | n.a. | n.a. |

- n.a.= no aplica.

- (1) En España se aplica un tipo de FCR llamado RRI (Respuesta de Resolución Inmediata) a las incidencias de tarjetas, pero no a reclamaciones.

- (2) En Turquía, la ponderación se realiza a partir del número de clientes totales.

- (3) En Portugal no se aplica este tipo de gestión.

Servicio de Atención al Cliente y del Defensor del Cliente

Las actividades del Servicio de Atención al Cliente y del Defensor del Cliente en el 2018 se desarrollaron de acuerdo con lo establecido en el artículo 17 de la Orden Ministerial (OM) ECO/734/2004, del 11 de marzo, del Ministerio de Economía, sobre los Departamentos y Servicios de Atención al Cliente y el Defensor del Cliente de las entidades financieras, y en línea con el Reglamento para la Defensa del Cliente en España del Grupo BBVA, aprobado en el 2015 por el Consejo de Administración del Banco, en el que se regulan las actividades y competencias del Servicio de Atención al Cliente y del Defensor del Cliente.

Con base en la citada normativa, el Defensor del Cliente ha conocido y resuelto, en primera instancia, las quejas y reclamaciones presentadas por los partícipes y beneficiarios de los planes de pensiones, así como aquéllas que, relativas a seguros y resto de productos financieros, el Servicio de Atención al Cliente del Grupo BBVA consideró oportuno trasladarle por su cuantía o especial complejidad, conforme establece el artículo 4 del Reglamento para la Defensa del Cliente.

Igualmente, el Defensor del Cliente ha conocido y resuelto, en segunda instancia, aquellas quejas y reclamaciones que los clientes decidieron someter a su consideración tras haber obtenido una resolución desestimatoria por parte del Servicio de Atención al Cliente.

Informe de actividad del Servicio de Atención al Cliente en España

La actividad del Servicio de Atención al Cliente se desarrolla dentro del ámbito de la O.M ECO/734 y en cumplimiento de las competencias y procedimientos establecidos en el Reglamento para la Defensa del Cliente en España del Grupo BBVA. Conforme se estipula en el Reglamento, el Servicio de Atención al Cliente tiene encomendada la función de atender y resolver las reclamaciones recibidas de los clientes en relación a los productos y servicios comercializados y contratados en territorio español por las entidades del Grupo BBVA.

El Servicio de Atención al Cliente en cumplimiento de las directrices europeas en materia de reclamaciones establecidas por las autoridades competente ESMA (European Securities Market Authority) y EBA (European Banking Authority), trabaja en detectar los problemas recurrentes, sistémicos o potenciales de la Entidad.

El año 2018 ha estado marcado, como años anteriores, por un entorno complejo. Las principales tipologías de reclamaciones han estado relacionadas con los préstamos hipotecarios.

El Servicio de Atención al Cliente continuó el plan de formación para todo su equipo que se puso en marcha en el 2017. Dicho plan ha tratado, entre otros temas, la normativa sobre transparencia y protección de los clientes, las obligaciones derivadas de los contratos de productos y servicios. El objetivo del plan es garantizar el conocimiento adecuado de los gestores para la mejora continua en la gestión de las reclamaciones y la identificación de las causas raíz de las mismas.

Las reclamaciones de clientes admitidas en el Servicio de Atención al Cliente de BBVA en España ascendieron a 84.533 expedientes en el 2018, un 51% menos que en el 2017, de los que 81.626 fueron resueltos por el propio Servicio de Atención al Cliente y concluidos en el mismo ejercicio, lo que supone el 97% del total. Quedaron pendientes de análisis 2.907. Por otro lado, 42.688 expedientes no fueron admitidos a trámite por no cumplir con los requisitos previstos en la OM ECO/734. Prácticamente el 40% de las reclamaciones recibidas correspondieron a préstamos hipotecarios, principalmente gastos de formalización de las hipotecas.

Reclamaciones gestionadas por el Servicio de Atención al Cliente por tipo de reclamación (Porcentaje)

| Tipo | 2018 | 2017 |

|---|---|---|

| Recursos | 29 | 9 |

| Productos activo | 39 | 79 |

| Seguros | 3 | 1 |

| Servicios, recibos | 5 | 2 |

| Calidad del servicio y asesoramiento | 4 | 2 |

| Tarjetas | 13 | 4 |

| Valores de renta fija y renta variable | 1 | 1 |

| Resto | 6 | 2 |

| Total | 100 | 100 |

Reclamaciones gestionadas por el Servicio de Atención al Cliente según resolución (Número)

| 2018 | 2017 | |

|---|---|---|

| A favor del reclamante | 25.970 | 29.041 |

| Parcialmente a favor del reclamante | 18.563 | 90.047 |

| A favor del Grupo BBVA | 37.093 | 52.058 |

| Total | 81.626 | 171.146 |

Informe de actividad del defensor del cliente del Grupo BBVA España

En el ejercicio 2018, el defensor del cliente ha mantenido el objetivo, común con el Grupo BBVA, de unificar criterios y favorecer la defensa y seguridad de los clientes, de forma que se avance en la promoción del cumplimiento de la normativa de transparencia y protección de la clientela. Con la finalidad de trasladar eficazmente sus reflexiones y criterios sobre las materias sometidas a su consideración, el defensor fomentó diversas reuniones con Áreas y Unidades del Grupo: Seguros, Gestora de Planes de Pensiones, Negocio, Servicios Jurídicos, etc.

En este sentido, el defensor ha venido celebrando con periodicidad mensual un Comité de seguimiento de reclamaciones, con el objetivo primordial del diálogo permanente con los servicios del Grupo BBVA que contribuyen a fijar la posición del Grupo con los clientes. A dicho Comité asisten los directores de Calidad, de Servicios Jurídicos y del Servicio de Atención al Cliente. Asimismo, el defensor participa en el Comité de transparencia y buenas prácticas, en el que se analizan las actuaciones del Banco, para adecuarlas a la normativa sobre transparencia y buenos usos y prácticas bancarias.

Las reclamaciones de clientes del Grupo en España gestionadas en la Oficina del Defensor del Cliente para su decisión durante el ejercicio 2018 ascendieron a 3.020 expedientes. De ellas, 114 no han sido admitidas a trámite finalmente por no cumplir con los requisitos previstos en la OM ECO/734/2004, y quedan 133 pendientes al 31-12-18.

Reclamaciones gestionadas por la Oficina del Defensor del Cliente por tipo de reclamación (Número)

| Tipo | 2018 | 2017 |

|---|---|---|

| Seguros y fondos de pensiones | 753 | 600 |

| Operaciones de activo | 709 | 367 |

| Servicios de inversión | 146 | 133 |

| Operaciones de pasivo | 753 | 257 |

| Otros productos bancarios (tarjetas, cajeros...) | 437 | 140 |

| Servicios de cobro y pago | 106 | 69 |

| Otros | 116 | 95 |

| Total | 3.020 | 1.661 |

La tipología de las reclamaciones gestionadas del cuadro anterior sigue el criterio establecido por el Servicio de Reclamaciones del Banco de España, en sus peticiones de información.

Reclamaciones gestionadas por la Oficina del Defensor del Cliente según resolución (Número)

| 2018 | 2017 | |

|---|---|---|

| A favor del reclamante | - | - |

| Parcialmente a favor del reclamante | 1.482 | 797 |

| A favor del Grupo BBVA | 1.290 | 622 |

| Tramitación suspendida | 1 | 8 |

| Total | 2.773 | 1.427 |

El 51,3% de los clientes que reclamaron ante el defensor del cliente en el año obtuvieron algún tipo de satisfacción, total o parcial, por resolución del defensor del cliente en el 2018. Los clientes no satisfechos por la respuesta del defensor del cliente pueden acudir a los organismos supervisores oficiales (Banco de España, CNMV y Dirección General de Seguros y Fondos de Pensiones). El número de reclamaciones remitidas por los clientes a los organismos supervisores ha sido de 260 en el 2018.

En el 2018, el Grupo BBVA continuó avanzando en la implantación de las distintas recomendaciones y sugerencias del defensor del cliente relativas a la adecuación de los productos al perfil de los clientes y en la necesidad de la información transparente, clara y responsable. Las recomendaciones y sugerencias del defensor del cliente se centran en elevar el nivel de transparencia y claridad de la información que el Grupo BBVA facilita a sus clientes, tanto en la oferta comercial que pone a su disposición en cada producto, como en el cumplimiento de las órdenes e instrucciones de estos, de forma que se garantice:

- la comprensión por los clientes de la naturaleza y riesgos de los productos financieros que se les ofrecen;

- la adecuación del producto al perfil del cliente; y

- la imparcialidad y claridad de las informaciones de la Entidad, incluidas las publicitarias, dirigidas a los clientes.

Además, y ante el avance en la digitalización de los productos ofrecidos a los clientes y la creciente complejidad de los mismos, se precisa de una especial sensibilidad con determinados colectivos que, por su perfil, edad o situación personal, presentan un cierto grado de vulnerabilidad.

Gestión de riesgos operativos y protección del cliente

Las medidas de seguridad en BBVA se continuaron reforzando en el 2018 a través de sus capacidades de monitorización y ciberprotección, tanto de empleados como de clientes. En este sentido, y acompañando la estrategia de usar los datos como polo principal de relación con el cliente, se desarrollaron capacidades analíticas que permiten, a través de los datos, identificar nuevas amenazas asociadas a la ciberseguridad y combatirlas desde un punto de vista preventivo. Adicionalmente, se creó un nuevo programa orientado a la adecuada protección de la información del Grupo, considerado como uno de los principales activos y que, además, le permite adaptarse a las nuevas regulaciones que surgen en la industria.

Durante el año 2018 se han introducido y mejorado una serie de servicios de procesos y servicios de seguridad en el ámbito de Engineering. Todo ello ha sido posible gracias al fruto del trabajo en equipo de las distintas áreas técnicas que colaboraron para mejorar la experiencia del usuario y la seguridad. Destacan la mejora en España del proceso de onboarding digital, introducido de forma pionera en el mercado financiero en el 2016; la mejora en el tiempo necesario para hacerse cliente mediante nuevas técnicas de validación que garantizan la identidad del cliente; y el inicio por cuenta propia de desarrollos in-house que permiten el pago biométrico facial, ya en marcha con empleados y previsto con clientes.

En el ámbito de la continuidad de negocio, es decir, de los incidentes de baja probabilidad de ocurrencia y muy alto impacto, se han tomado diversas iniciativas en el 2018, principalmente en la potenciación de las herramientas de gestión de los Planes de Continuidad. Esto es, se actualizaron los business impact analysis (análisis de impacto en el negocio) y se revisaron las dependencias tecnológicas sobre los procesos críticos, informando a los correspondientes comités de continuidad de sus resultados para que conozcan y mejoren, en su caso, las respuestas ante el escenario de indisponibilidad por fallos en los sistemas de información.

Durante el año se activaron diversas estrategias de continuidad de negocio en el Grupo, entre las que destacan las relacionadas con las lluvias torrenciales y huracanes en Estados Unidos, y por eventos puntuales de conflictividad social, problemas con suministros eléctricos/agua y la especial monitorización del proceso de reconversión monetaria en Venezuela.

En materia de protección de datos personales, en el 2018 culminó el proyecto de implantación del Reglamento General de Protección de Datos (GDPR, por sus siglas en inglés) en las sociedades y sucursales del Grupo. Se trata de un proceso continuo y vivo, que implica que cada nuevo producto o servicio debe cumplir con la privacidad desde el diseño, lo que requiere el firme compromiso de velar por el respeto al derecho fundamental a la protección de datos personales. Además, se está potenciando la protección de los datos personales en otros ámbitos relacionados con proveedores y empleados, donde se han adoptado nuevos protocolos acordes con dicha regulación.

Adicionalmente, BBVA realizó un proceso de comunicación a sus clientes sobre las novedades que impone el GDPR y los nuevos derechos que asisten a los titulares de los datos. Para ello se utilizaron diferentes vías de comunicación: red de oficinas, correo postal, cajeros automáticos y canales digitales.

En el ámbito de formación a empleados, se realizaron acciones educativas y de concienciación en esta materia, planificadas para todos aquellos que forman parte del Grupo, por áreas y departamentos, y que culminan en la incorporación de un curso específico de protección de datos en el catálogo de formación corporativa.

La función del delegado de protección de datos como garante del respeto al derecho fundamental a la protección de datos personales fue reforzada y potenciada en el 2018. Su equipo se ha dotado progresivamente de los recursos y herramientas necesarias para acometer las labores encomendadas por la regulación, con objeto de garantizar el cumplimiento de sus competencias y funciones.

Finalmente, se está trabajando en la adaptación interna que exige la nueva Ley Orgánica de Protección de Datos Personales.

Cuestiones relativas al personal

Gestión de personas

El activo más importante de BBVA es su equipo, las personas que componen el Grupo. Por este motivo, una de las seis Prioridades Estratégicas es el mejor equipo. En este sentido, BBVA acompaña su estrategia de transformación con diferentes iniciativas en las cuestiones relativas al personal, como son:

- Desarrollo de un modelo de gestión de personas más transversal, transparente y efectivo, de tal forma que cada empleado pueda ocupar el rol más adecuado a su perfil para aportar el mayor valor a la Organización, con el mayor compromiso; y, a su vez, formándose y creciendo profesionalmente.

- Evolución en las formas de trabajo hacia un modelo de organización agile, en el que los equipos son directamente responsables de lo que hacen, construyen todo desde el feedback del cliente y están enfocados en la entrega de las soluciones que mejor satisfagan las necesidades actuales y futuras de los clientes.

- Impulso de una cultura corporativa de colaboración y emprendimiento, que gira en torno a un conjunto de valores y comportamientos que son compartidos por las personas que forman el Grupo y que generan unos rasgos de identidad que la diferencian de otras entidades (se pueden consultar Nuestros Valores en el apartado correspondiente del capítulo de Estrategia y modelo de negocio).

- Incorporación del talento de una serie de capacidades que no eran habituales en el sector financiero, pero que son claves en la nueva etapa en la que el Grupo se encuentra (especialistas en datos, experiencia de cliente, etc.).

Todo ello ha favorecido la capacidad de convertirse en una purpose-driven company, esto es, en una compañía en la que todas las personas guíen sus actuaciones conforme a los Valores, y estén realmente inspiradas y motivadas por el mismo Propósito.

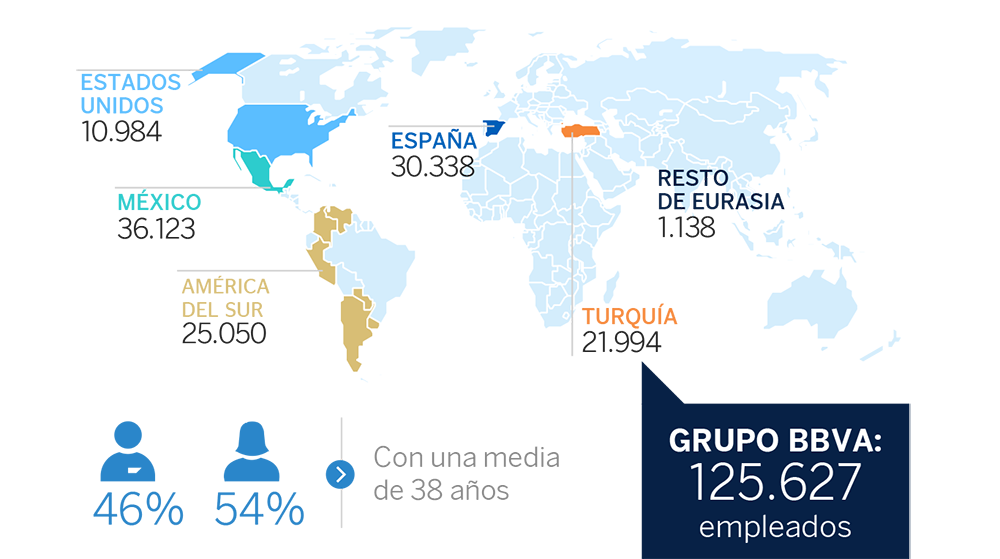

A 31 de diciembre del 2018, el Grupo BBVA tenía 125.627 empleados ubicados en más de 30 países, de los que el 54% eran mujeres y el 46% hombres. La edad media de la plantilla se situaba en 37,6 años. La antigüedad media de permanencia en la Organización era de 10,3 años, con una rotación del 6,5% en el año.

El número de empleados del Grupo descendió en el 2018 (-6.229) debido, en gran medida, a las variaciones de perímetro como la operación de venta de BBVA Chile (-4.005) finalizada en el tercer trimestre del año.

Desarrollo profesional

El nuevo modelo de gestión de personas se consolidó y desplegó en el 2018, un proceso que culminó con el lanzamiento global de un nuevo sistema de valoración de personas, en el que todos los empleados del Grupo fueron invitados a participar en un proceso 360º, en tanto que el conjunto de personas que trabajan por proyectos, cerca de 1.400, lo hicieron a través de un modelo especialmente diseñado para ellas. Las valoraciones calibradas resultantes de este proceso son la base para construir el mapa de talento de BBVA, sobre el que descansa la segmentación de la plantilla, así como las políticas de gestión diferenciada.

La combinación de lo anterior con la identificación y valoración de los roles existentes en el Grupo, permite conocer aún mejor las posibilidades profesionales de los empleados así como establecer planes de desarrollo individuales, que impulsan la movilidad funcional y el crecimiento profesional.

Selección y desarrollo

En el 2018 se incorporaron en el Grupo 18.656 profesionales siendo uno de los focos la atracción, selección e incorporación de perfiles de nuevas capacidades necesarias para BBVA en su proceso de transformación.

De este modo, con el objetivo de ser una organización data-driven, en el 2018 se lanzó la primera edición del programa global Young Data Professionals. A través de este programa, 35 recién graduados de universidades de España, Argentina o Colombia participan en proyectos reales con equipos empoderados y multidisciplinares, reciben una formación de primer nivel, tanto en su especialidad como en competencias transversales, y son acompañados en todo momento por mentores que impulsan su desarrollo.

Gracias a las acciones de posicionamiento de marca e impulso de las oportunidades profesionales disponibles en BBVA a través de diversos canales, se consiguió atraer a 204.148 candidatos, En el 2018, BBVA eliminó el género y la edad como campos diferenciales de los candidatos, para evitar discriminaciones en la selección por ambas razones, por lo que no se puede facilitar la distribución por género y edad de los candidatos externos.

Por su parte, BBVA reforzó su modelo de movilidad interna a lo largo del año, poniendo en el centro del proceso al empleado como protagonista de su carrera. En este sentido, se implantó un nuevo portal interno en el Grupo, donde todos los empleados pueden conocer las oportunidades disponibles en las distintas áreas y países, inscribirse en las que sean de su interés y conocer su avance en los distintos procesos de selección en los que participan. Se hacen así realidad nuevas políticas basadas en la transparencia, la confianza y la flexibilidad.

Formación

La prioridad de formación de BBVA en el 2018 fue desarrollar una cultura de aprendizaje continuo, necesaria para impulsar la estrategia de transformación del Grupo. El modelo de gestión de personas posiciona al empleado como el verdadero protagonista de su desarrollo y para ello se pone al alcance de todos los empleados el conocimiento necesario para el desarrollo de sus funciones, con un acceso rápido al catálogo de formación. Durante el 2018, se incorporaron recursos formativos existentes en el mercado procedentes de plataformas, proveedores y ponentes de reconocido prestigio, lo que permitió disponer de un catálogo global de formación de más de 9.000 acciones formativas.

Los contenidos formativos del 2018 se centraron en la formación en los Valores del Grupo, en los requerimientos regulatorios, en las competencias necesarias vinculadas al modelo de gestión de personas y, especialmente, en las nuevas capacidades requeridas: Agile, Design Thinking, Data o Behavioral Economics, entre otros. Esta formación permitió tener más de 1.000 Design Ambassadors, más de 50 Agile Coaches o 250 Data Scientists.

Los requerimientos legales de la Directiva MiFID II (Markets in Financial Instruments Directive) fue otro foco prioritario de formación a través de los diferentes programas diseñados y que garantizan los conocimientos que deben tener los empleados que distribuyen información o asesoran sobre productos y servicios financieros a clientes en el ámbito europeo. En el 2018, fueron certificados oficialmente 14.021 profesionales en España, en las diferentes modalidades de European Financial Planner Advisor (DAF/EIP, EFA y EFP).

En cuanto a los canales de formación, el online sigue siendo el canal prioritario y representa un 71% de la formación impartida en el Grupo. Un total de 92.290 empleados al cierre del 2018 tienen acceso a la plataforma de formación. La principal novedad de formación online en el 2018 fue el lanzamiento en el Grupo de B-Token, un nuevo modelo que permite el acceso a la formación a través de un sistema de tokens que otorga al empleado el protagonismo de su desarrollo, siendo éste el que elige qué formación realizar, cómo y cuándo.

Datos básicos de formación (Grupo BBVA)

| 2018 | 2017 | |

|---|---|---|

| Inversión en formación (millones de euros) | 49,5 | 52,2 |

| Inversión en formación por empleado (euros) (1) | 394 | 396 |

| Horas de formación por empleado (2) | 47,3 | 38,9 |

| Empleados que han recibido formación (%) | 88 | 84 |

| Satisfacción de la formación (sobre 10) | 9,3 | 8,6 |

| Cantidades percibidas para formación del FORCEM en España (millones de euros) | 3,3 | 3,1 |

- (1) Ratio calculado considerando como total la plantilla del Grupo a cierre (125.627).

- (2) Ratio calculado considerando como total la plantilla de BBVA con acceso a la plataforma de formación.

Datos de formación por categoría profesional y género (Grupo BBVA. 2018. Número)

| Nº de empleados con Formación | Horas de formación | |||||

|---|---|---|---|---|---|---|

| Total | Hombres | Mujeres | Total | Hombres | Mujeres | |

| Equipo gestor (1) | 2.501 | 1.773 | 728 | 118.099 | 80.542 | 37.557 |

| Mandos Medios | 6.599 | 3.947 | 2.652 | 265.789 | 160.147 | 105.643 |

| Especialistas | 26.831 | 13.231 | 13.600 | 1.102.703 | 570.189 | 532.514 |

| Fuerza Ventas | 35.794 | 16.665 | 19.129 | 2.198.559 | 1.020.344 | 1.178.215 |

| Puestos base | 37.004 | 14.069 | 22.935 | 1.462.670 | 544.211 | 918.458 |

| Total | 108.729 | 49.685 | 59.044 | 5.147.820 | 2.375.433 | 2.772.387 |

- (1) El equipo gestor incluye el rango más alto de dirección en el Grupo.

Diversidad e inclusión

BBVA apuesta por la diversidad en su plantilla como uno de los elementos clave para atraer y retener el mejor talento y ofrecer el mejor servicio a sus clientes. Está demostrado que los equipos formados por personas con distintas formas de pensar, de abordar problemas y de tomar decisiones obtienen mejores resultados.

En términos de diversidad de género, las mujeres suponen el 53,9% de la plantilla del Grupo. Las mujeres desempeñan el 48% de los puestos de gestión, el 30,3% de los puestos de tecnología e ingeniería y el 58,1% de los puestos de generación de negocio y beneficio.