Solvencia

Base de capital

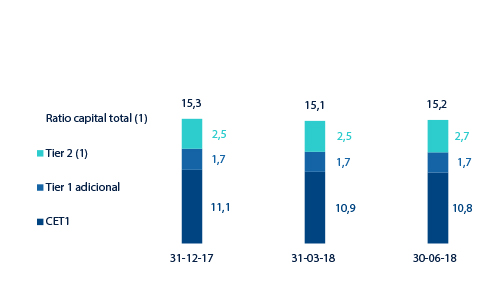

BBVA terminó a 30-6-2018 con un ratio CET1 fully-loaded del 10,8%, marcado por la situación convulsa de los mercados durante el segundo trimestre del 2018. El ratio CET1 fully-loaded proforma se situaría en el 11,4% si se considerase el impacto positivo previsto, de unos 55 puntos básicos, de las operaciones corporativas anunciadas (venta de BBVA Chile, completada en julio, y de los activos de real estate a Cerberus, pendiente de cierre). Adicionalmente, el Grupo ha reiterado su objetivo de situar su ratio de capital CET1 fully-loaded en el 11%.

En cuanto a la evolución de los activos ponderados por riesgo (APR), disminuyeron ligeramente desde finales del 2017 (-1,6%), debido, en gran medida, a la depreciación de las divisas frente al euro. En materia de titulizaciones, el Grupo realizó dos en el semestre: una tradicional en junio, de una cartera de préstamos de automóviles de consumer finance por un importe de 800 millones de euros y con un impacto positivo en capital (por liberación de APR) de 338 millones de euros; y otra sintética en marzo, sobre la que el Fondo Europeo de Inversiones (FEI, filial del Banco Europeo de Inversiones) otorgó una garantía financiera sobre un tramo intermedio de una cartera total de 1.950 millones de euros de préstamos a pymes. Gracias a esta garantía, BBVA liberó unos 443 millones de euros de APR. Durante el segundo trimestre, BBVA ha recibido autorización por parte del Banco Central Europeo (BCE), para la actualización del cálculo de los APR por riesgo de tipo de cambio estructural bajo modelo estándar.

Evolución de los ratios de capital fully-loaded (Porcentaje)

(1) Al 30-06-18, incluye la emisión privada Tier 2 de BBVA S.A. del segundo trimestre del 2018, pendiente de aprobación por el BCE a efectos de computabilidad en los ratios de capital del Grupo.

Base de capital (Millones de euros)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 30-06-18(1) | 31-03-18 | 31-12-17 | 30-06-18(1) | 31-03-18 | 31-12-17 | |

| Capital de nivel 1 ordinario (CET1) | 39.550 | 39.877 | 42.341 | 38.746 | 38.899 | 40.061 |

| Capital de nivel 1 (Tier 1) | 45.717 | 46.006 | 46.980 | 44.685 | 44.794 | 46.316 |

| Capital de nivel 2 (Tier 2) (2) | 9.499 | 9.032 | 9.134 | 9.520 | 9.091 | 8.891 |

| Capital total (Tier 1+Tier 2) (2) | 55.216 | 55.038 | 56.114 | 54.205 | 53.885 | 55.207 |

| Activos ponderados por riesgo | 356.985 | 358.386 | 361.686 | 357.205 | 356.847 | 361.686 |

| CET1 (%) | 11,1 | 11,1 | 11,7 | 10,8 | 10,9 | 11,1 |

| Tier 1 (%) | 12,8 | 12,8 | 13,0 | 12,5 | 12,6 | 12,8 |

| Tier 2 (%) (2) | 2,7 | 2,5 | 2,5 | 2,7 | 2,5 | 2,5 |

| Ratio de capital total (%)(2) | 15,5 | 15,4 | 15,5 | 15,2 | 15,1 | 15,3 |

- Nota general: a 30 de junio y 31 de marzo del 2018, la principal diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio del impacto de NIIF9 al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR).

- (1) Datos provisionales.

- (2) Incluye la emisión privada Tier 2 de BBVA S.A. del segundo trimestre del 2018, pendiente de aprobación por el BCE a efectos de computabilidad en los ratios de capital del Grupo.

En cuanto a las emisiones, a nivel de Tier I, el Grupo computa la emisión de AT1 de 1.000 millones de dólares realizada en noviembre del 2017. Por el contrario, la emisión de AT1 de 1.500 millones de dólares, emitida en mayo del 2013, se ha cancelado anticipadamente como se anunció al mercado. A nivel de Tier 2, BBVA S.A. cerró una colocación privada, de 300 millones de dólares al 5.25% y 15 años de vencimiento, mientras BBVA Bancomer emitió 1.000 millones de dólares. Adicionalmente, el Grupo completó dos emisiones públicas de deuda senior non-preferred, por un total de 2.500 millones de euros: una de 1.500 millones de euros a tipo flotante (Libor a tres meses más 60 puntos básicos) y 5 años de vencimiento y otra en formato de bono verde de 1.000 millones de euros, con un cupón del 1.375% y 5 años de plazo, que servirán para cumplir con los requerimientos de MREL minimum required eligible liabilities o mínimo requerido de pasivos elegibles, en castellano), publicados mediante Hecho Relevante a la Comisión Nacional del Mercado de Valores el pasado 23 de mayo.

Según lo establecido por la JUR, el requisito MREL que BBVA deberá alcanzar, a partir del 1 de enero del 2020, será del 15,08% del total de pasivos y fondos propios de su grupo de resolución europeo (BBVA S.A. y sus subsidiarias, que pertenecen al mismo grupo de resolución europeo), con datos a 31 de diciembre del 2016 (28,04% expresado en términos de APR). El Grupo estima que actualmente se encuentra en línea con dicho requisito MREL.

En relación con la remuneración al accionista, BBVA pagó en efectivo, el 10 de abril del 2018, el dividendo complementario del ejercicio 2017 por un importe de 0,15 euros brutos por acción.

A 30-6-2018, el ratio CET1 phased-in se situó en el 11,1%, teniendo en cuenta el efecto de la norma NIIF 9. En este sentido, el Parlamento y la Comisión Europea han establecido un mecanismo de adecuación progresiva del impacto de dicha norma NIIF 9 sobre los ratios de capital. El Grupo ha comunicado al organismo supervisor la adhesión a dicha disposición. El Tier 1 alcanzó el 12,8% y el Tier 2 el 2,7%, teniendo en cuenta la emisión de Tier 2 privada antes mencionada, dando como resultado un r ratio total de capital del 15,5%. Estos niveles se sitúan por encima de los requerimientos establecidos por el regulador en su carta SREP y colchones sistémicos aplicables para el 2018 para el Grupo BBVA. Este requerimiento, desde el 1 de enero del 2018, es, en términos phased-in, del 8,438% para el ratio CET1 y del 11,938% para el ratio total. Su variación con respecto al del 2017 se explica por la progresiva implementación de los colchones de conservación de capital y el de otras entidades de importancia sistémica. El requerimiento regulatorio para el 2018 en visión fully-loaded permanece sin cambios frente al año anterior (CET1 del 9,25% y ratio total del 12,75%).

Por último, en términos del ratio leverage, el Grupo mantuvo una posición sólida, un 6,4% con criterio fully-loaded (6,5% phased-in), cifra que sigue siendo la mayor de su peer group.

Ratings

Durante los primeros seis meses del año, Moody’s, S&P y DBRS han mejorado en un escalón el rating de BBVA, a A3, A- y A (high), respectivamente, todos con perspectiva estable. Se reconoce así la fortaleza y robustez de su modelo de negocio. Tras estas mejoras, todas las agencias asignan a BBVA un rating en la categoría A, circunstancia que no ocurría desde mediados del 2012.

Ratings

| Agencia de rating | Largo plazo | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s (1) | A3 | P-2 | Estable |

| Scope Ratings | A+ | S-1+ | Estable |

| Standard & Poor’s | A- | A-2 | Estable |

- (1) Adicionalmente, Moody’s asigna un rating a los depósitos a largo plazo de BBVA de A2.