Evolución trimestral de los resultados

Los resultados alcanzados por el Grupo BBVA en el tercer trimestre de 2021 se situaron en 1.400 millones de euros, con una favorable evolución con respecto al trimestre precedente (+94,9% a tipos de cambio constantes), destacando las siguientes tendencias:

- Incremento de los ingresos recurrentes en Turquía, México y América del Sur.

- Descenso del ROF (-23,6% a tipos de cambio constantes), por la disminución de los resultados de la unidad de Global Markets y afectado también por la estacionalidad en algunas áreas geográficas.

- Favorable evolución de la línea de otros ingresos y cargas de explotación, por la aportación al FUR realizada por España en el segundo trimestre de 2021. Adicionalmente, la comparativa está afectada por los menores ingresos por dividendos registrados en el Centro Corporativo, al incluir el trimestre precedente, entre otros, el dividendo de Telefónica y los procedentes de las inversiones del Grupo en empresas tecnológicas a través de fondos y otros vehículos de inversión.

- Crecimiento de los gastos de explotación en México y en América del Sur, en un entorno de inflación y recuperación de la actividad.

CUENTAS DE RESULTADOS CONSOLIDADAS: EVOLUCIÓN TRIMESTRAL (MILLONES DE EUROS)

| 2021 | 2020 | ||||||

|---|---|---|---|---|---|---|---|

| 3er Trim. | 2° Trim. | 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 3.753 | 3.504 | 3.451 | 3.477 | 3.553 | 3.537 | 4.024 |

| Comisiones netas | 1.203 | 1.182 | 1.133 | 1.042 | 1.023 | 934 | 1.124 |

| Resultados de operaciones financieras | 387 | 503 | 581 | 175 | 357 | 470 | 544 |

| Otros ingresos y cargas de explotación | (13) | (85) | (11) | (147) | 46 | (80) | 86 |

| Margen bruto | 5.330 | 5.104 | 5.155 | 4.547 | 4.980 | 4.862 | 5.778 |

| Gastos de explotación | (2.378) | (2.294) | (2.304) | (2.264) | (2.163) | (2.182) | (2.477) |

| Gastos de personal | (1.276) | (1.187) | (1.184) | (1.186) | (1.124) | (1.113) | (1.272) |

| Otros gastos de administración | (788) | (800) | (812) | (766) | (725) | (754) | (860) |

| Amortización | (314) | (307) | (309) | (312) | (315) | (316) | (345) |

| Margen neto | 2.953 | 2.810 | 2.850 | 2.282 | 2.817 | 2.679 | 3.300 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (622) | (656) | (923) | (901) | (706) | (1.408) | (2.164) |

| Provisiones o reversión de provisiones | (50) | (23) | (151) | (139) | (88) | (219) | (300) |

| Otros resultados | 19 | (7) | (17) | (82) | (127) | (103) | (29) |

| Resultado antes de impuestos | 2.299 | 2.124 | 1.759 | 1.160 | 1.895 | 950 | 807 |

| Impuesto sobre beneficios | (640) | (591) | (489) | (337) | (515) | (273) | (204) |

| Resultado del ejercicio | 1.659 | 1.533 | 1.270 | 823 | 1.380 | 678 | 603 |

| Minoritarios | (259) | (239) | (237) | (110) | (312) | (162) | (172) |

| Resultado atribuido excluyendo impactos no recurrentes | 1.400 | 1.294 | 1.033 | 713 | 1.068 | 516 | 431 |

| Resultado después de impuestos de operaciones interrumpidas (1) | 103 | 177 | 302 | 73 | 120 | (2.224) | |

| Operaciones corporativas (2) | - | - | - | 304 | - | - | - |

| Costes netos asociados al proceso de reestructuración | - | (696) | - | - | - | - | - |

| Resultado atribuido | 1.400 | 701 | 1.210 | 1.320 | 1.441 | 636 | (1.792) |

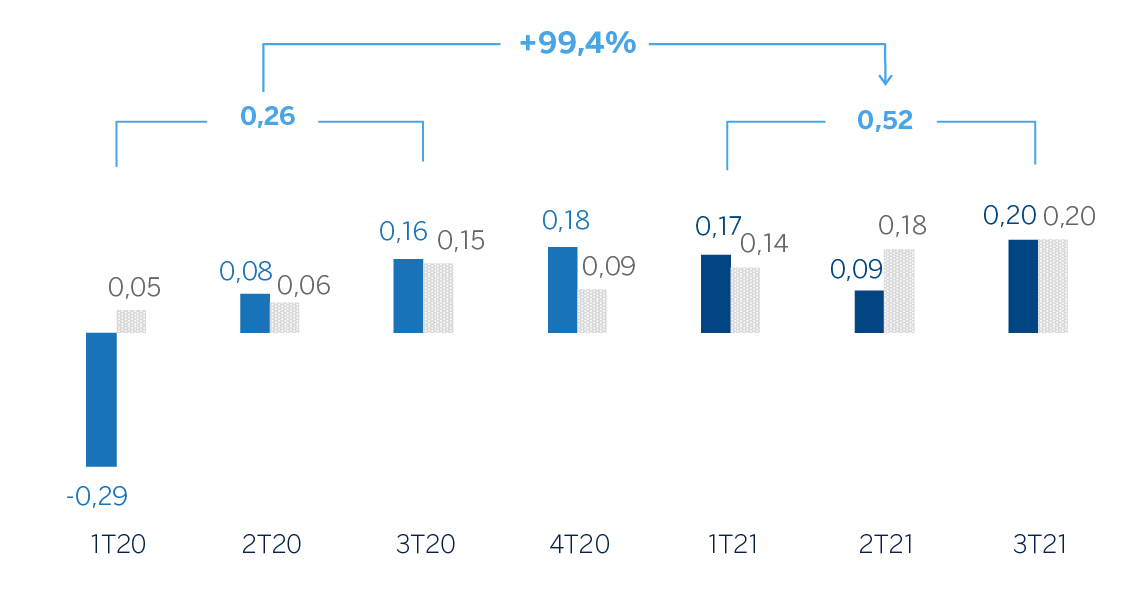

| Beneficio por acción excluyendo impactos no recurrentes (3) | 0,20 | 0.18 | 0,14 | 0,09 | 0,15 | 0,06 | 0,05 |

| Beneficio por acción (euros) (3) | 0.20 | 0,09 | 0,17 | 0,18 | 0,16 | 0,08 | (0,29) |

- Nota general: los resultados generados por BBVA USA y el resto de sociedades del Grupo en Estados Unidos vendidas a PNC el 1 de junio de 2021 se presentan en un único epígrafe denominado "Resultados después de impuestos de operaciones interrumpidas".

- (1) Resultado después de impuestos de operaciones interrumpidas incluye el deterioro del fondo de comercio en Estados Unidos registrado en el primer trimestre de 2020 por importe de 2.084 millones de euros.

- (2) Plusvalía neta de impuestos por la venta a Allianz de la mitad más una acción de la sociedad constituida para impulsar de forma conjunta el negocio de seguros de no vida en España, excluyendo el ramo de salud.

- (3) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Evolución interanual de los resultados

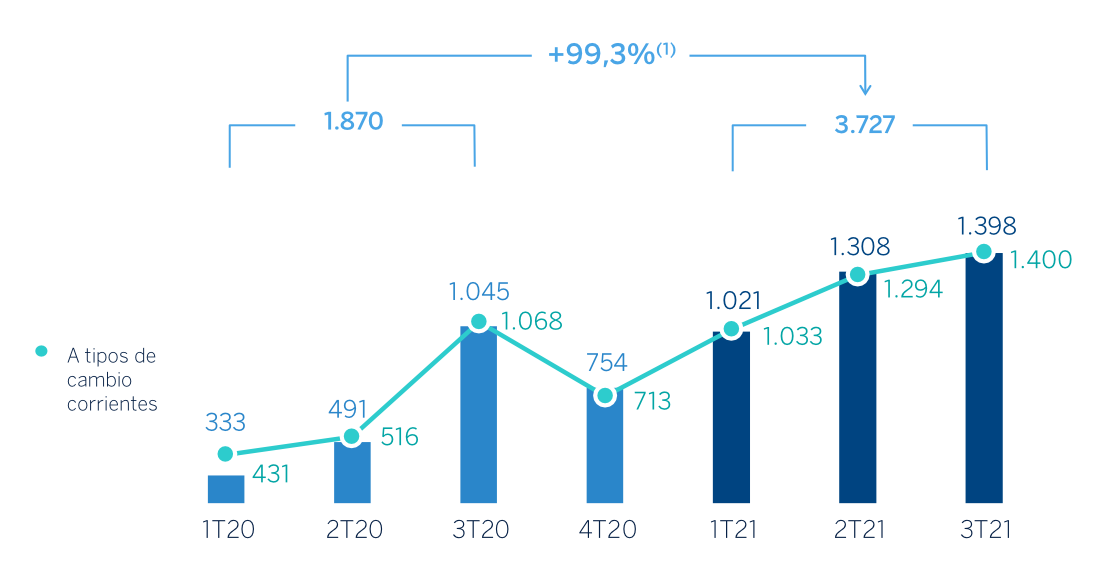

El Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 3.727 millones de euros entre enero y septiembre de 2021, con una variación interanual de +84,9%. Incluyendo dichos impactos, esto es, +280 millones de euros por el resultado de operaciones interrumpidas y -696 millones de euros de los costes netos asociados al proceso de reestructuración, el resultado atribuido del Grupo alcanza +3.311 millones de euros, que comparan muy positivamente con los -15 millones de euros del mismo período del año anterior, muy afectado por los efectos de la pandemia de COVID-19. En cuanto al registro de dichos costes de reestructuración, señalar que, únicamente a efectos de gestión y de los comentarios proporcionados en este informe, se encuentran recogidos en la línea "Costes netos asociados al proceso de reestructuración" de la cuenta de resultados. Con esta visión de gestión se está presentando la información financiera a la Alta Dirección del Grupo, incluyendo el presente informe una conciliación entre la visión de gestión y los Estados Financieros Intermedios Resumidos Consolidados del Grupo BBVA.

A pesar de la complejidad del entorno y a tipos de cambio constantes, continúa el buen comportamiento de los ingresos recurrentes, esto es, del margen de intereses (que aceleró su tasa de crecimiento interanual) y de las comisiones, la positiva evolución del resultado de operaciones financieras (ROF) y las menores dotaciones por deterioro de activos financieros.

CUENTAS DE RESULTADOS CONSOLIDADAS: EVOLUCIÓN TRIMESTRAL (MILLONES DE EUROS)

| Ene.-Sep. 21 | ∆% | ∆% a tipos de cambio constantes | Ene.-Sep. 20 | |

|---|---|---|---|---|

| Margen de intereses | 10.708 | (3,7) | 2,5 | 11.115 |

| Comisiones netas | 3.518 | 14,2 | 19,2 | 3.081 |

| Resultados de operaciones financieras | 1.472 | 7,3 | 13,7 | 1.372 |

| Otros ingresos y cargas de explotación | (108) | n.s. | n.s. | 53 |

| Margen bruto | 15.589 | (0,2) | 5,6 | 15.620 |

| Gastos de explotación | (6.976) | 2,2 | 6,5 | (6.823) |

| Gastos de personal | (3.647) | 4,0 | 8,7 | (3.509) |

| Otros gastos de administración | (2.400) | 2,6 | 6,7 | (2.338) |

| Amortización | (929) | (4,9) | (1,5) | (976) |

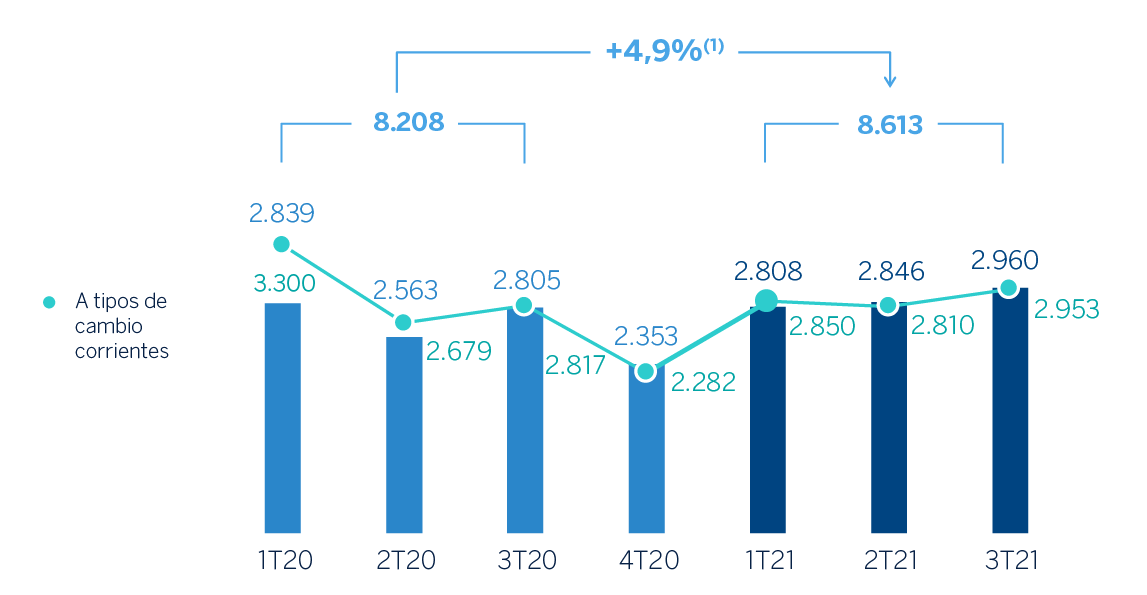

| Margen neto | 8.613 | (2,1) | 4,9 | 8.796 |

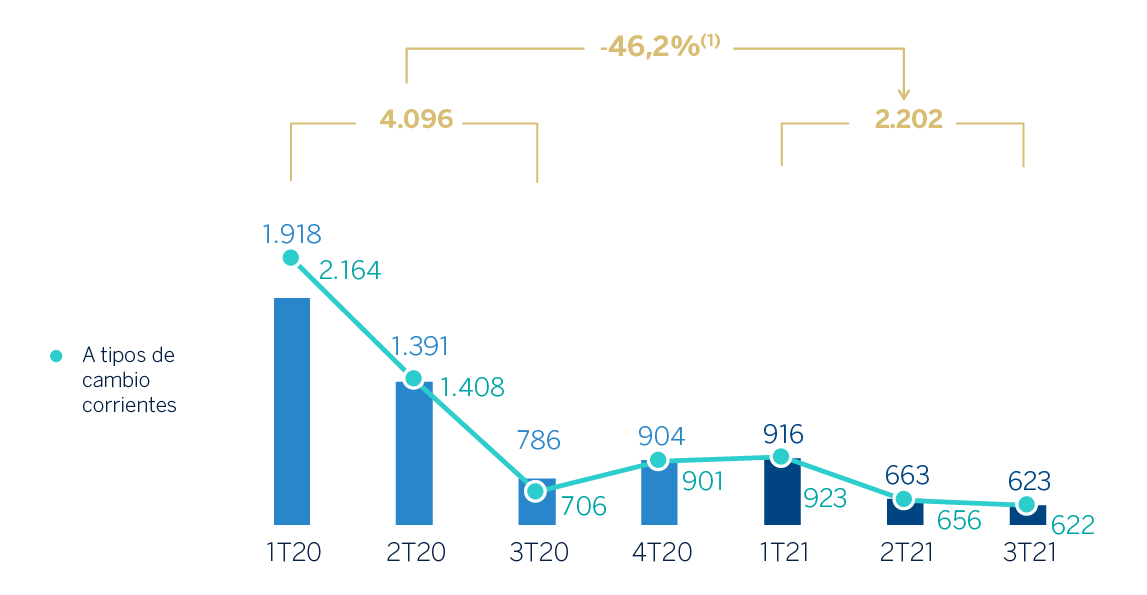

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (2.202) | (48,5) | (46,2) | (4.278) |

| Provisiones o reversión de provisiones | (224) | (63,0) | (61,6) | (607) |

| Otros resultados | (5) | (98,0) | (98,0) | (259) |

| Resultado antes de impuestos | 6.182 | 69,3 | 89,0 | 3.652 |

| Impuesto sobre beneficios | (1.720) | 73,5 | 91,6 | (991) |

| Resultado del ejercicio | 4.462 | 67,7 | 88,1 | 2.661 |

| Minoritarios | (735) | 13,8 | 46,1 | (646) |

| Resultado atribuido excluyendo impactos no recurrentes | 3.727 | 84,9 | 99,3 | 2.016 |

| Resultado después de impuestos de operaciones interrumpidas (1) | 280 | n.s. | n.s. | (2.031) |

| Costes netos asociados al proceso de reestructuración | (696) | n.s. | n.s. | - |

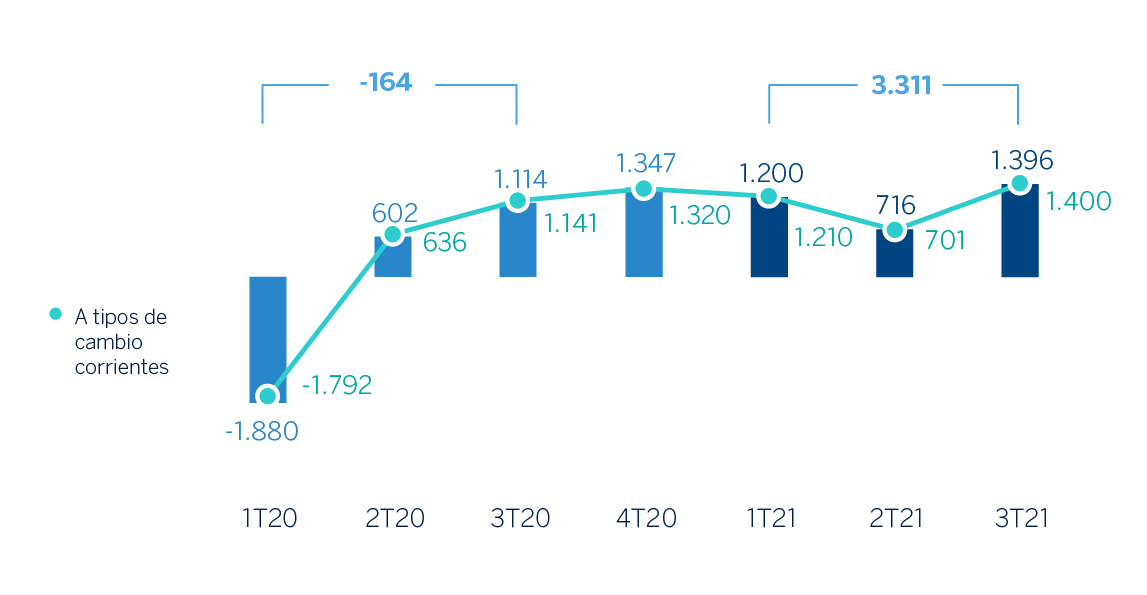

| Resultado atribuido | 3.311 | n.s. | n.s. | (15) |

| Beneficio por acción excluyendo impactos no recurrente (2) | 0,52 | 0,26 | ||

| Beneficio por acción (euros) (2) | 0,46 | (0,05) |

- Nota general: los resultados generados por BBVA USA y el resto de sociedades del Grupo en Estados Unidos vendidas a PNC el 1 de junio de 2021 se presentan en un único epígrafe denominado "Resultados después de impuestos de operaciones interrumpidas".

- (1) Resultado después de impuestos de operaciones interrumpidas incluye el deterioro del fondo de comercio en Estados Unidos registrado en el primer trimestre de 2020 por importe de 2.084 millones de euros.

- (2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes. Al comparar dos fechas o períodos en el presente informe, a veces se excluye el impacto de las variaciones de los tipos de cambio de las divisas de los países en los que BBVA opera frente al euro, asumiendo que los tipos de cambio se mantienen constantes. Al hacer esto, con respecto a los importes de la cuenta de resultados, se utilizan los tipos de cambio promedio para cada divisa de las áreas geográficas donde el Grupo opera del período más reciente para ambos períodos.

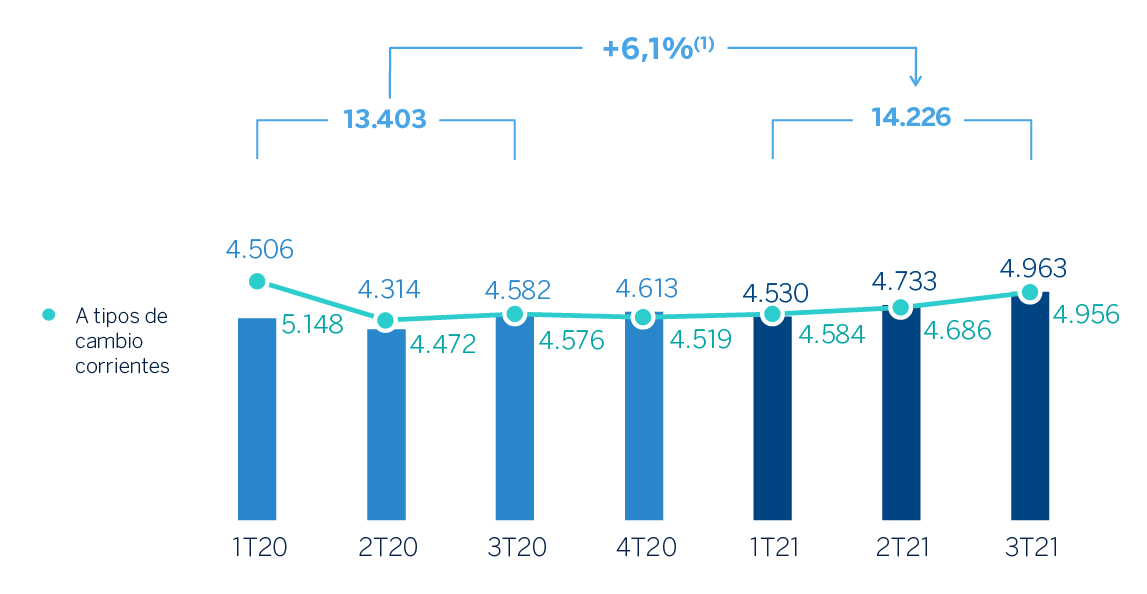

El margen de intereses acumulado a 30 de septiembre de 2021 se situó por encima del mismo período del año anterior (+2,5%), debido a la buena evolución de América del Sur y México, que compensaron el peor comportamiento en Turquía, España y Resto de Negocios.

Todas las áreas, a excepción de Resto de Negocios, mostraron una evolución positiva en la línea de comisiones netas con respecto al saldo acumulado en esta línea entre enero y septiembre de 2020 (+19,2% en el Grupo), lo que se explica en parte por la menor actividad y por la eliminación del cobro de algunas comisiones como medida de apoyo a los clientes durante los peores momentos de la pandemia en 2020, así como por las mayores comisiones por medios de pago, depósitos y gestión de activos en 2021.

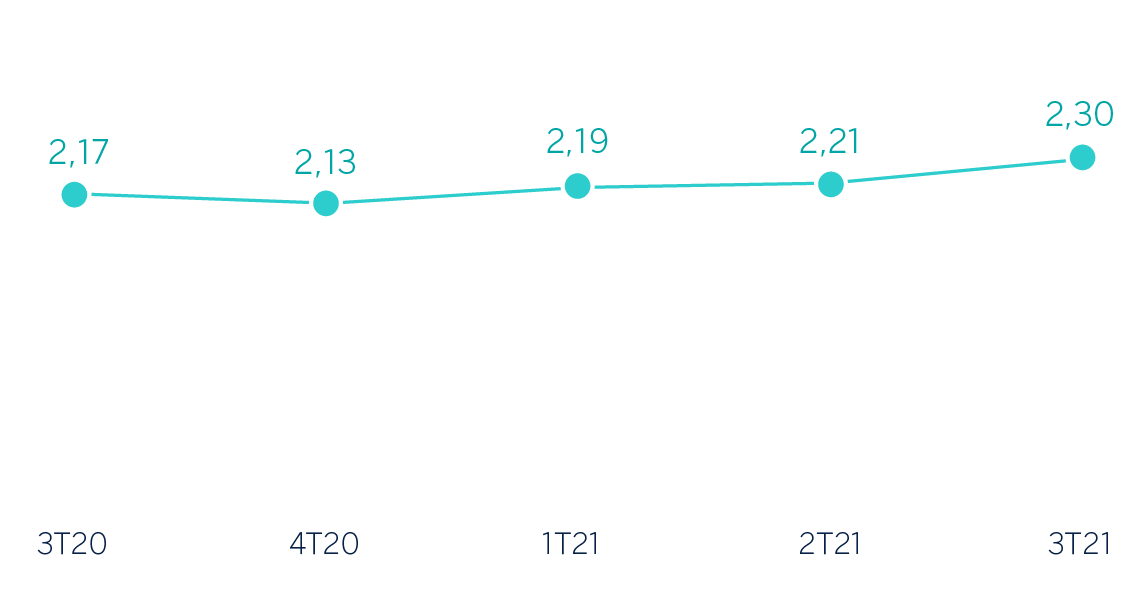

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS (1) (PORCENTAJE)

(1) Excluye BBVA USA y el resto de sociedades del Grupo en Estados

Unidos vendidas a PNC el 1 de junio de 2021.

MARGEN DE INTERESES MÁS COMISIONES NETAS (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +0,2%

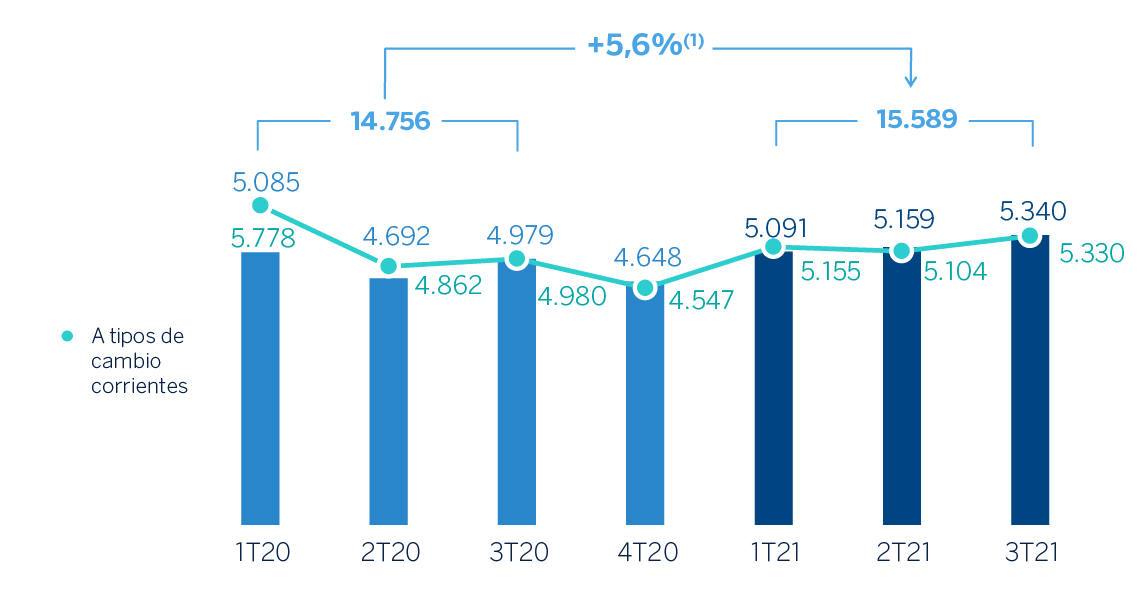

El ROF registró a cierre de septiembre de 2021 una variación interanual del +13,7% derivada principalmente del buen comportamiento de la unidad de Global Markets en España y de las revalorizaciones de las inversiones del Grupo en empresas tecnológicas a través de fondos y otros vehículos de inversión y en la cartera de participaciones industriales y financieras.

La línea de otros ingresos y cargas de explotación acumuló a 30 de septiembre de 2021 un resultado negativo de -108 millones de euros frente a los +53 millones de euros del mismo período del año anterior, debido a la mayor aportación anual de BBVA en España al Fondo Único de Resolución (en adelante, FUR), al mayor ajuste negativo por inflación de Argentina y a la menor contribución del negocio de seguros.

MARGEN BRUTO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: -0,2%

Los gastos de explotación se incrementaron (+6,5% en términos interanuales) en todas las áreas a excepción de España y Resto de Negocios. Este crecimiento se enmarca en un entorno de recuperación de la actividad y elevada inflación, especialmente en México y Turquía

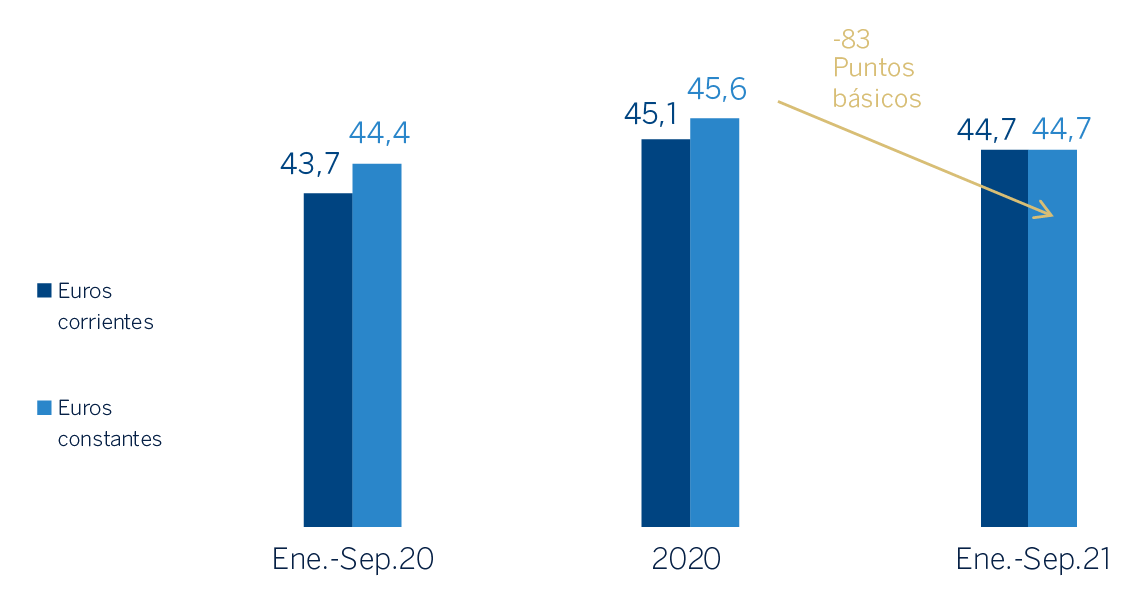

El ratio de eficiencia, se situó en el 44,7% a 30 de septiembre de 2021, en línea con el alcanzado en el mismo período del año anterior (44,4%), con una mejora de 83 puntos básicos con respecto al ratio a cierre de diciembre de 2020.

GASTOS DE EXPLOTACIÓN (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +2,2%

RATIO DE EFICIENCIA (PORCENTAJE)

El deterioro de activos financieros no valorados a valor razonable con cambios en resultados (deterioro de activos financieros) cerró septiembre de 2021 con un saldo negativo de 2.202 millones de euros, significativamente por debajo del año anterior (-46,2%) y con descenso en todas las áreas geográficas, debido principalmente al impacto negativo de las provisiones por COVID-19 en 2020.

MARGEN NETO (MILLONES DE EUROS A TIPOS DE

CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: -2,1%

DETERIORO DE ACTIVOS FINANCIEROS (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1)A tipos de cambio corrientes: -48,5%

La partida de provisiones o reversión de provisiones (en adelante provisiones) acumuló a 30 de septiembre de 2021 un saldo negativo de 224 millones de euros, un -61,6% por debajo de la cifra acumulada en el mismo período del año anterior, principalmente por las dotaciones para hacer frente a potenciales reclamaciones en España y, en Turquía, por mayores provisiones para fondos especiales y para riesgos y compromisos contingentes, realizadas en ambos casos en 2020.

Por su parte, la línea de otros resultados cerró septiembre de 2021 con un saldo negativo de 5 millones de euros, lo que supone una mejora con respecto a la cifra alcanzada el año anterior (-259 millones de euros), principalmente por el deterioro de las inversiones en negocios dependientes, conjuntos o asociados en 2020 registradas en el Centro Corporativo.

Como consecuencia de todo lo anterior, el Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 3.727 millones de euros entre enero y septiembre de 2021, con una variación interanual de +99,3%. Dentro de estos impactos no recurrentes se incluyen:

- Los resultados generados por BBVA USA y el resto de sociedades incluidas en el acuerdo de venta a PNC y clasificados como operaciones interrumpidas, que generaron 280 millones de euros hasta el cierre de la operación el 1 de junio de 2021 y contrastan muy positivamente con el resultado negativo por -2.031 millones de euros acumulados entre enero y septiembre de 2020, que incluía el impacto por el deterioro en el fondo de comercio en Estados Unidos. Estos resultados se encuentran registrados en la línea "Resultado después de impuestos de operaciones interrumpidas" de la cuenta de resultados del Centro Corporativo.

- Los costes netos asociados al proceso de reestructuración de BBVA S.A. en España, que han ascendido a -696 millones de euros, de los que, antes de impuestos, -754 millones de euros corresponden al despido colectivo y -240 millones de euros al cierre de oficinas.

Teniendo en cuenta ambos impactos, el resultado atribuido del Grupo acumulado entre enero y septiembre de 2021 alcanza 3.311 millones de euros, que comparan muy positivamente con los -15 millones de euros del mismo período del año anterior, muy afectado por los efectos de la pandemia de COVID-19.

Los resultados atribuidos, en millones de euros, acumulados a cierre de septiembre de 2021 de las diferentes áreas de negocio que componen el Grupo fueron: 1.223 en España, 1.811 en México, 583 en Turquía, 339 en América del Sur y 205 en Resto de Negocios.

RESULTADO ATRIBUIDO AL GRUPO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

RESULTADO ATRIBUIDO AL GRUPO EXCLUYENDO IMPACTOS NO RECURRENTES (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

Nota general: impactos no recurrentes incluye: (I) BBVA USA y el resto de

sociedades del Grupo en Estados Unidos vendidas a PNC el 1 de junio de 2021 en todos los períodos; (II)

los costes netos asociados al proceso de reestructuración en 2T21; y (III) la plusvalía neta de la

operación de bancaseguros con Allianz en 4T20.

(1) A tipos de cambio corrientes: +84,9%

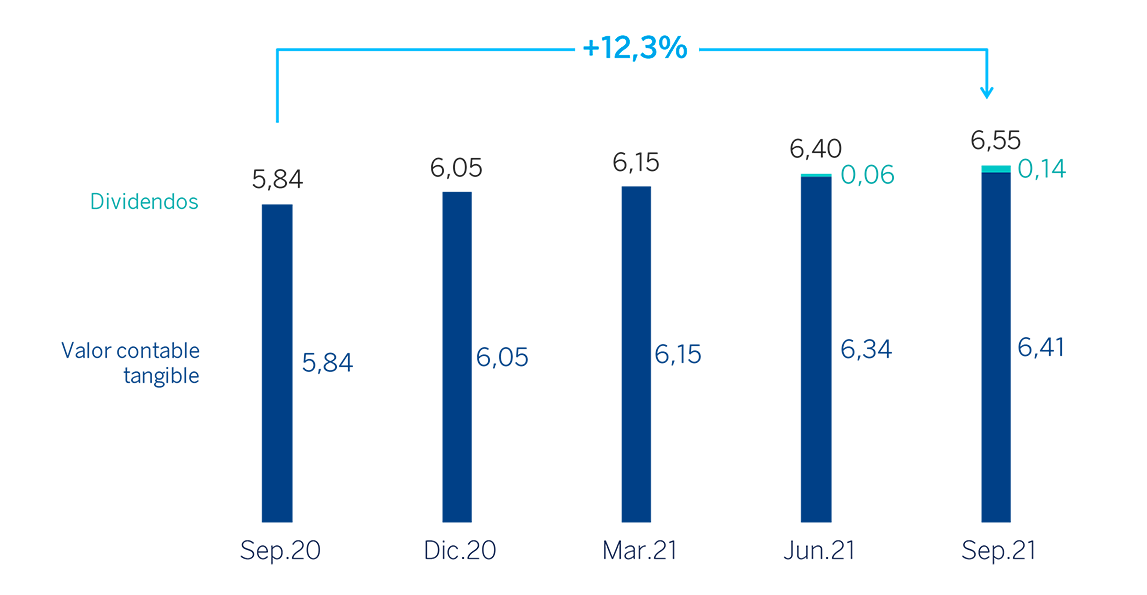

VALOR CONTABLE TANGIBLE POR ACCIÓN Y DIVIDENDOS (1) (EUROS)

(1) Reponiendo los dividendos pagados en el período.

BENEFICIO POR ACCIÓN (1) Y BENEFICIO POR ACCIÓN AJUSTADO (1) (EUROS)

Nota general: BPA ajustado excluye: (I) BBVA USA y el resto de sociedades del Grupo

en Estados Unidos vendidas a PNC el 1 de junio de 2021 en todos los períodos; (II) los costes netos

asociados al proceso de reestructuración en 2T21; y (III) la plusvalía neta de la operación de

bancaseguros con Allianz en 4T20.

(1) Ajustado por remuneración de elemento de capital de nivel 1 adicional.

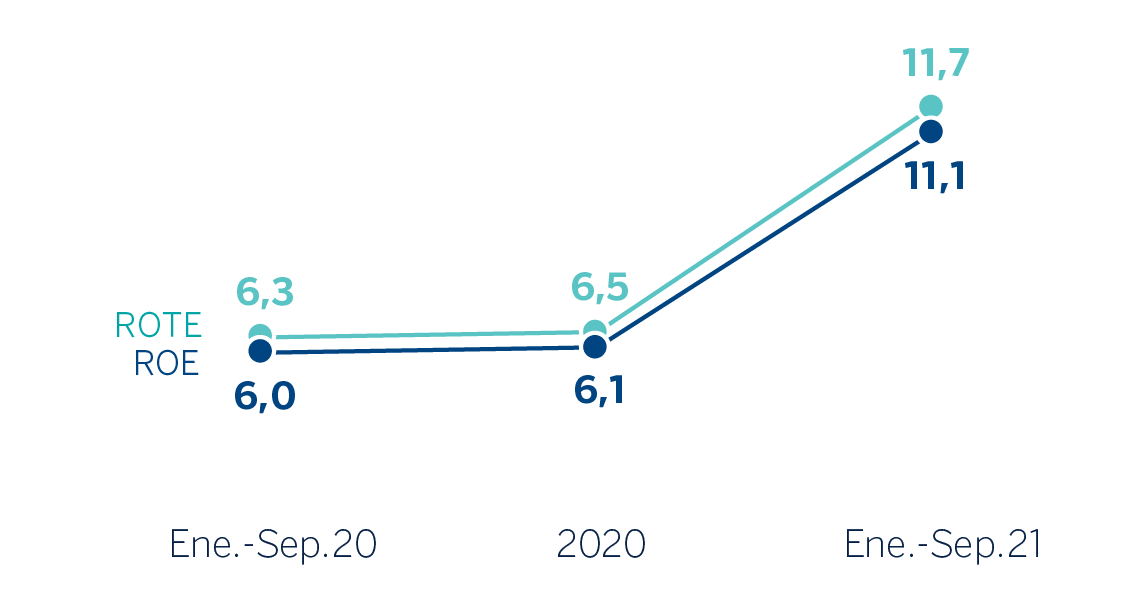

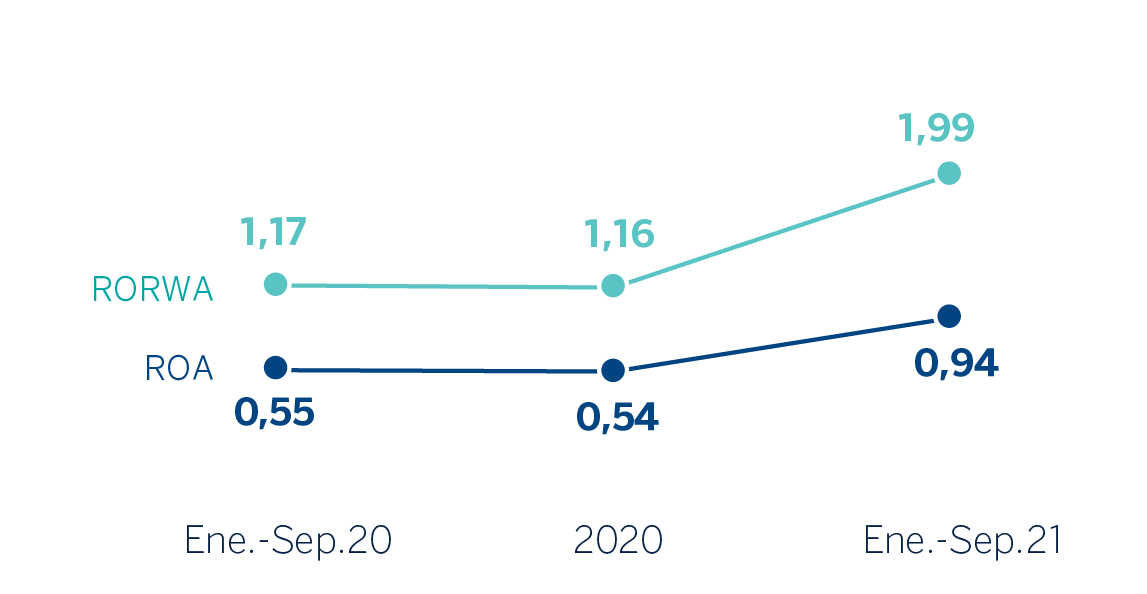

Los indicadores de rentabilidad del Grupo mejoraron, tanto en la comparativa interanual como con respecto al cierre de diciembre 2020, en línea con la favorable evolución de los resultados.

ROE y ROTE (1) (Porcentaje)

(1) Excluye: (I) BBVA USA y el resto de sociedades del Grupo en Estados Unidos vendidas a PNC el 1 de junio de 2021 en todos los períodos; (II) los costes netos asociados al proceso de reestructuración en Ene.-Sep.21; y (III) la plusvalía neta de la operación de bancaseguros con Allianz en 2020.

ROA y RORWA (1) (Porcentaje)

(1) Excluye: (I) BBVA USA y el resto de sociedades del Grupo en Estados Unidos vendidas a PNC el 1 de junio de 2021 en todos los períodos; (II) los costes netos asociados al proceso de reestructuración en Ene.-Sep.21; y (III) la plusvalía neta de la operación de bancaseguros con Allianz en 2020.