Claves

- Moderación del avance del crédito, con foco en un crecimiento rentable.

- Comportamiento diferencial del margen de intereses.

- Control del gasto.

- Los indicadores de riesgo siguen en niveles mínimos

Actividad

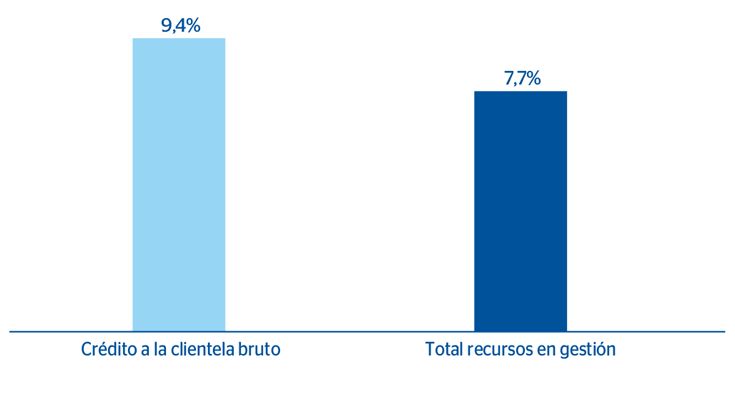

(Variación interanual a tipo de cambio constante. Datos a 31-12-2015)

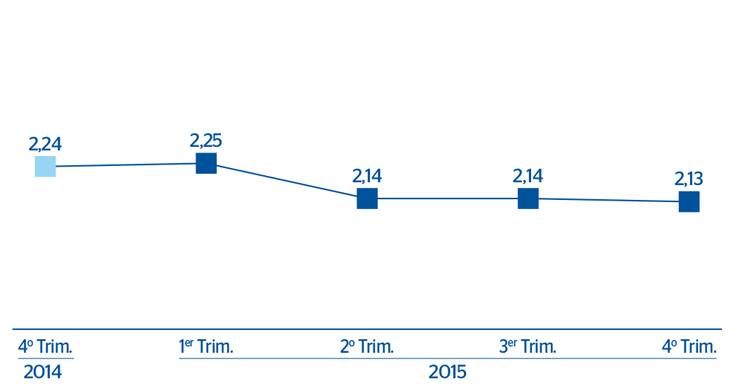

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

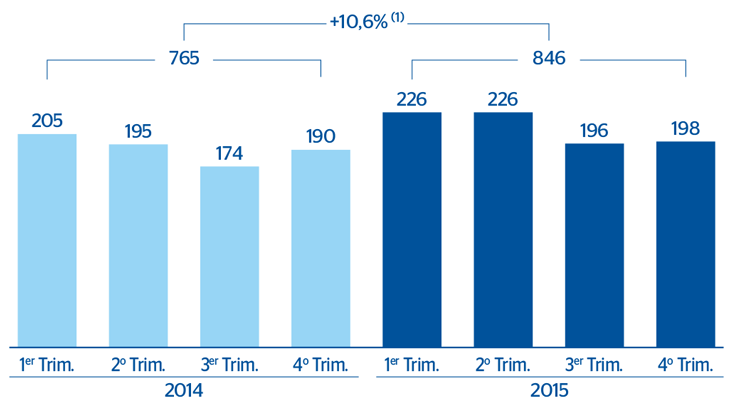

Margen neto

(Millones de euros a tipo de cambio constante)

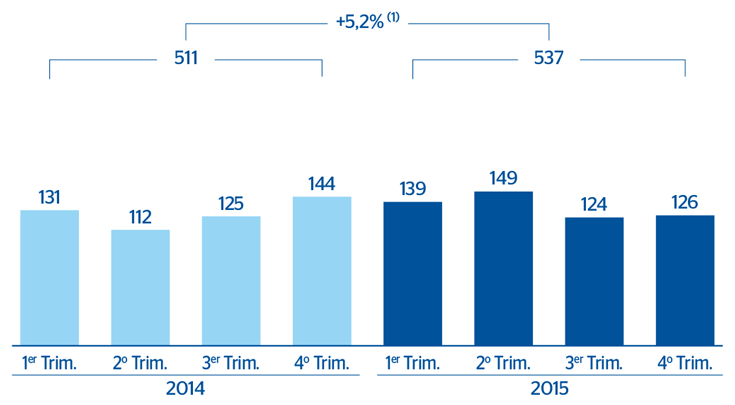

Beneficio atribuido

(Millones de euros a tipo de cambio constante)

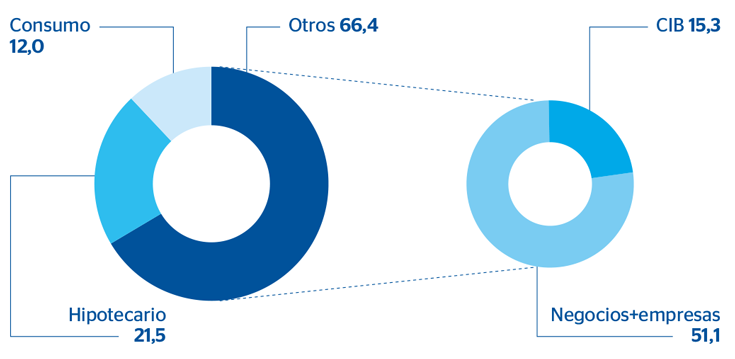

Composición del credito a la clientela bruto

(Porcentaje a 31-12-2015)

Composición de los depósitos de clientes en gestión

(Porcentaje a 31-12-2015)

Estados financieros e indicadores relevantes de gestión

Descargar Excel

Descargar Excel

|

|

|

Millones de euros y porcentaje | ||

|---|---|---|---|---|

| Cuentas de resultados | 2015 | Δ% | Δ% (1) | 2014 |

| Margen de intereses | 1.811 | 25,5 | 4,9 | 1.443 |

| Comisiones | 616 | 11,2 | (6,9) | 553 |

| Resultados de operaciones financieras | 207 | 43,0 | 21,0 | 145 |

| Otros ingresos netos | 18 | n.s. | n.s. | (4) |

| Margen bruto | 2.652 | 24,1 | 3,8 | 2.137 |

| Gastos de explotación | (1.806) | 20,6 | 1,0 | (1.497) |

| Gastos de personal | (1.039) | 20,6 | 1,0 | (861) |

| Otros gastos generales de administración | (564) | 23,2 | 3,2 | (457) |

| Amortizaciones | (204) | 13,9 | (4,8) | (179) |

| Margen neto | 846 | 32,2 | 10,6 | 640 |

| Pérdidas por deterioro de activos financieros | (142) | 107,5 | 72,6 | (68) |

| Dotaciones a provisiones y otros resultados | 1 | n.s. | n.s. | (10) |

| Beneficio antes de impuestos | 705 | 25,7 | 5,2 | 561 |

| Impuesto sobre beneficios | (168) | 26,4 | 5,4 | (133) |

| Beneficio después de impuestos | 537 | 25,4 | 5,2 | 428 |

| Resultado atribuido a la minoría | (0) | 25,0 | 4,4 | - |

| Beneficio atribuido al Grupo | 537 | 25,4 | 5,2 | 428 |

Descargar Excel

Descargar Excel

|

|

|

Millones de euros y porcentaje | ||

|---|---|---|---|---|

| Balances | 31-12-15 | Δ% | Δ% (1) | 31-12-14 |

| Caja y depósitos en bancos centrales | 6.859 | 80,1 | 61,5 | 3.808 |

| Cartera de títulos | 14.468 | 21,7 | 9,1 | 11.892 |

| Inversiones crediticias | 61.890 | 21,4 | 8,9 | 50.970 |

| Crédito a la clientela neto | 59.796 | 22,1 | 9,5 | 48.976 |

| Depósitos en entidades de crédito y otros | 2.094 | 5,0 | (5,8) | 1.994 |

| Posiciones inter-áreas activo | - | - | - | - |

| Activo material | 780 | 7,6 | (3,5) | 725 |

| Otros activos | 2.457 | 31,7 | 18,1 | 1.866 |

| Total activo/pasivo | 86.454 | 24,8 | 11,9 | 69.261 |

| Depósitos de bancos centrales y entidades de crédito | 6.100 | 5,8 | (5,1) | 5.765 |

| Depósitos de la clientela | 63.715 | 24,0 | 11,2 | 51.394 |

| Débitos representados por valores negociables | 921 | 12,1 | 0,5 | 822 |

| Pasivos subordinados | 1.459 | 96,7 | 76,4 | 742 |

| Posiciones inter-áreas pasivo | 1.508 | n.s. | 292,3 | 345 |

| Cartera de negociación | 3.844 | 64,2 | 47,2 | 2.341 |

| Otros pasivos | 5.739 | 8,3 | (2,9) | 5.300 |

| Dotación de capital económico | 3.167 | 24,1 | 11,3 | 2.552 |

Descargar Excel

Descargar Excel

|

|

|

Millones de euros y porcentaje | ||

|---|---|---|---|---|

| Indicadores relevantes y de gestión | 31-12-15 | Δ% | Δ% (1) | 31-12-14 |

| Crédito a la clientela bruto (2) | 60.599 | 22,0 | 9,4 | 49.667 |

| Depósitos de clientes en gestión (3) | 60.173 | 20,1 | 7,7 | 50.093 |

| Recursos fuera de balance (4) | - | - | - | - |

| Ratio de eficiencia (%) | 68,1 |

|

|

70,1 |

| Tasa de mora (%) | 0,9 |

|

|

0,9 |

| Tasa de cobertura (%) | 151 |

|

|

167 |

| Coste de riesgo (%) | 0,25 |

|

|

0,16 |

Entorno macroeconómico y sectorial

El crecimiento económico de Estados Unidos, que se estima del 2,5% para 2015, sigue apoyado en la recuperación del consumo privado, en un contexto de ganancias sostenidas de empleo (la tasa de paro se sitúa a finales de 2015 en el 5%) e inflación baja (el porcentaje de variación interanual de la inflación en diciembre de 2015 es del 0,7%). Frente a esta mejora de la renta disponible de los hogares, la apreciación del dólar, en un entorno externo complejo, está frenando la actividad manufacturera y las exportaciones, del mismo modo que la caída de precios del petróleo está reduciendo la inversión en el sector energético. Frente a la ausencia de presiones inflacionistas, la Reserva Federal ha optado por implementar un ciclo de subidas de tipos de interés que, no obstante, será mucho más gradual que el observado en otras fases de endurecimiento monetario, dado el deterioro reciente de la coyuntura económica internacional. En este sentido, el pasado 16 de diciembre aprobó un aumento de 25 puntos básicos del tipo de interés, siendo el primero desde junio de 2006.

En cuanto a la evolución del tipo de cambio, la divergencia de orientación de la política monetaria de Estados Unidos y la de la zona euro (aprobación de nuevas medidas de estímulo por parte del BCE), junto con el diferencial de crecimiento económico, actualmente favorable a Estados Unidos, han provocado que el euro se haya depreciado en el año, frente al dólar, un 11,5% en cambio finales y un 19,7% en medios.

El sector financiero mantiene una evolución favorable, a pesar del entorno de bajos tipos de interés y de un ligero aumento de las provisiones. El crecimiento del crédito en 2015 se sitúa, en términos interanuales, en el 7,6%, con mayor dinamismo de los préstamos al sector inmobiliario comercial (commercial real estate: +10%). Por la parte del pasivo, cabe destacar la reducción del peso de los depósitos a plazo debido a los bajos tipos de interés.

Actividad

Salvo que expresamente se indique lo contrario, todos los comentarios relativos a las tasas de variación de la actividad o resultados del área se referirán a tipo de cambio constante.

Por el lado de la inversión crediticia, el ritmo de crecimiento se ha ido moderando a lo largo del año 2015, especialmente en la segunda mitad, hasta situarse en una tasa de variación interanual del 9,4% a cierre de diciembre. Esta evolución se debe a la decisión estratégica del área de centrarse en aquellas operaciones más rentables. De este modo, se ha conseguido mantener estable el diferencial de la clientela.

Los indicadores de calidad crediticia continúan en niveles mínimos, con una tasa de mora del 0,9% y una cobertura del 151%.

Los depósitos de clientes en gestión a finales de 2015 mantienen prácticamente la tasa de crecimiento interanual mostrada en los nueve primeros meses del ejercicio (+7,7%). En este sentido, BBVA Compass continúa afianzando su posición en la región del sunbelt estadounidense, creciendo por encima de sus competidores y ganando cuota de mercado en depósitos en todos los estados en los que el banco tiene presencia, de acuerdo a los últimos datos publicados por The Federal Deposit Insurance Corporation. Por productos, las cuentas corrientes y de ahorro avanzan un 5,5% desde el cierre de 2014 y los depósitos a plazo un 15,4% en el mismo horizonte temporal.

Resultados

El área termina el año 2015 con un beneficio atribuido de 537 millones de euros, lo que supone un incremento del 5,2% respecto al del mismo período de 2014. De este resultado, 126 millones corresponden al último trimestre del año.

Las dinámicas que han marcado la evolución de la cuenta de resultados durante el ejercicio 2015 se comentan a continuación:

- Comportamiento diferencial del margen de intereses que, trimestre tras trimestre durante el año 2015, ha ido incrementando su aportación a la cuenta de resultados, compensando el menor dinamismo de las comisiones. Lo anterior ha sido posible gracias a la positiva trayectoria de la actividad y a la defensa de los diferenciales por parte del área.

- Muy buen desempeño de los ROF, derivado de las plusvalías realizadas por la venta de carteras COAP y por el favorable desempeño de la unidad de Global Markets en el período.

- Control de los gastos de explotación, que apenas se incrementan un 1,0% en los últimos doce meses.

- Por último, incremento de las pérdidas por deterioro de activos financieros. A pesar de ello, el coste de riesgo acumulado a diciembre de 2015 sigue siendo muy reducido, de un 0,25%.