Recursos propios y capital

A efectos del cálculo de los requerimientos de recursos propios mínimos, de acuerdo al Reglamento (UE) 575/2013 y las posteriores modificaciones que entran en vigor a 27 de junio de 2019 (CRR), se consideran los elementos e instrumentos del capital de nivel 1 (Tier 1), que se define como la suma del capital de nivel 1 ordinario (CET 1) y el capital de nivel 1 adicional (AT 1), contemplados en la Parte Segunda Título I, Capítulos I al III, así como sus correspondientes deducciones, conforme a los artículos 36 y 56, respectivamente.

Adicionalmente, se consideran los elementos de capital de nivel 2 (Tier 2), definidos en la parte segunda capitulo IV sección I. Además, se consideran las deducciones definidas como tales en la sección II del mismo Capítulo.

A continuación, se muestra el importe de los recursos propios computables, netos de deducciones, de los diferentes elementos que componen la base de capital a 31 de diciembre de 2020 y 2019, respectivamente, de acuerdo a los requerimientos de divulgación de información relativa a fondos propios establecido por el Reglamento de Ejecución (UE) No 1423/2013 de la Comisión de 20 de diciembre de 2013:

Importe de los recursos propios (CC1)

Millones de euros

| Referencia a la tabla CC2 (1) | 31-12-2020 | 31-12-2019 |

|---|---|---|

| a) Capital y prima de emisión | 27.259 | 27.259 |

| b) Ganancias acumuladas | 29.974 | 29.127 |

| c) Otros ingresos acumulados y otras reservas | (14.023) | (10.133) |

| d) Participaciones minoritarias elegibles como CET1 | 3.656 | 4.404 |

| e) Resultado neto del ejercicio atribuido al Grupo | 860 | 1.316 |

| Capital de nivel 1 ordinario antes de los ajustes reglamentarios | 47.726 | 51.974 |

| f) Ajustes de valor adicionales | (233) | (302) |

| g) Activos intangibles | (3.455) | (6.803) |

| h) Activos por impuestos diferidos | (1.478) | (1.420) |

| i) Reservas al valor razonable conexas a pérdidas o ganancias por coberturas de flujos de efectivo | (204) | 69 |

| j) Importes negativos por el cálculo de las pérdidas esperadas | - | - |

| k) Pérdidas y ganancias al valor razonable | 21 | (24) |

| l) Tenencias directas, indirectas y sintéticas de instrumentos propios | (366) | (484) |

| m) Titulizaciones tramos al 1250% | (29) | (25) |

| n) Otras deducciones de CET1 | 949 | 667 |

| Total de los ajustes reglamentarios de capital de nivel 1 ordinario | (4.795) | (8.321) |

| Capital de nivel 1 ordinario (CET1) | 42.931 | 43.653 |

| o) Instrumentos de capital y primas de emisión computables como AT1 | 6.130 | 5.280 |

| p) Elementos a que se refiere el artículo 484 (4) de la CRR | - | 120 |

| q) Capital de nivel 1 admisible incluido en el capital de nivel 1 adicional consolidado emitido por filiales y en manos de terceros | 536 | 648 |

| Capital de nivel 1 adicional antes de los ajustes reglamentarios | 6.666 | 6.048 |

| Total de ajustes reglamentarios del capital de nivel 1 adicional | - | - |

| Capital de nivel 1 adicional (AT1) | 6.666 | 6.048 |

| Capital de nivel 1 (Tier 1) (Capital de nivel 1 ordinario+capital de nivel 1 adicional) | 49.597 | 49.701 |

| r) Instrumentos de capital y primas de emisión computables como Tier 2 | 4.540 | 3.242 |

| s) Instrumentos de fondos propios admisibles computables como Tier 2 emitido por filiales y en manos de terceros | 3.410 | 4.512 |

| - De los cuales: los instrumentos emitidos por las filiales sujetos a la fase de salida | 23 | 516 |

| t) Ajustes por riesgo de crédito | 604 | 631 |

| Capital de nivel 2 antes de ajustes reglamentarios | 8.554 | 8.385 |

| Ajustes reglamentarios de capital de nivel 2 | (6) | (82) |

| Capital de nivel 2 (Tier 2) | 8.547 | 8.304 |

| Capital total (Capital total = Tier y Tier 2) | 58.145 | 58.005 |

| TOTAL APR's | 353.273 | 264.448 |

| Ratio CET 1 phased-in | 12,15% | 11,98% |

| Ratio CET 1 fully loaded | 11,73% | 11,74% |

| Ratio Tier 1 phased-in | 14,04% | 13,64% |

| Ratio Tier 1 fully loaded | 13,62% | 13,37% |

| Capital total phased-in | 16,46% | 15,92% |

| Capital total fully loaded | 15,91% | 15,41% |

- (*) A 31 de diciembre del 2020, la diferencia entre los ratios phased-in y fully loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473 bis de la CRR). Véase el apartado 2.3 para mayor información sobre el impacto transitorio de NIIF9.

Adicionalmente, indicar que el Grupo a fecha de reporte no está aplicando el tratamiento transitorio de las pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en otro resultado global (en adelante, PyG no realizadas valoradas a valor razonable con cambios en OCI) definidas por el artículo 1 párrafo 6 del mencionado Reglamento por el que se modifica el artículo 468 de la CRR. Por tanto, los fondos propios, los ratios de capital y de apalancamiento del Grupo a la fecha recogen el impacto íntegro de las mencionadas PyG no realizadas valoradas a valor razonable con cambios en OCI. - (**) En línea con los Estándares de la EBA publicadas en Junio de 2020 (EBA/ITS/2020/04) se ha procedido a adaptar la tabla de acuerdo al formato establecido por la EBA en aquellas filas que sean aplicables a la fecha del reporte, entre las que se encuentra el impacto transitorio por NIIF9 en CET1, que se ha reclasificado de la fila "Capital de nivel 1 ordinario antes de los ajustes reglamentarios" como un ajuste reglamentario de capital de nivel 1 ordinario, dentro de la fila "Otras ajustes reglamentarios ". Adicional a esta modificación, los datos de diciembre 2019 se han reexpresado para recoger el cambio de política contable realizado por el Grupo en relación a las diferencias de conversión generadas en la conversión a euros de los estados financieros reexpresados de las filiales en economías hiperinflacionarias tal y como indica la nota 1.3 de las Cuenas Anuales Consolidadas.

- (1) Referencia a los epígrafes del balance regulatorio (CC2) donde tienen su reflejo las diferentes partidas descritas

El ratio CET1 phased-in consolidado de BBVA se situó en el 12,15% a cierre de diciembre de 2020, lo que supone un incremento de +17 puntos básicos con respecto a 2019 explicado principalmente por:

- La positiva generación de resultados orgánicos del Grupo, que ha permitido cubrir el crecimiento de los activos ponderados por riesgo (APR), y la relativa estabilización de los mercados financieros iniciada durante el segundo trimestre, motivada en gran parte por las medidas de estímulo a la economía y los programas de garantías anunciados por las distintas autoridades nacionales y supranacionales, así como la aprobación por parte del Parlamento y el Consejo Europeo del Reglamento 2020/873 (conocido como CRR Quick Fix). En este aspecto destaca el impacto positivo de +19 puntos básicos por la modificación en la deducción regulatoria en los activos intangibles (software).

- El efecto de los ajustes transitorios para el tratamiento en los indicadores de solvencia de los impactos de NIIF 9 y las modificaciones posteriores como respuesta a la pandemia COVID-19.

- Un impacto positivo de +7 puntos básicos a nivel CET 1 por la materialización del acuerdo alcanzado con Allianz para impulsar de forma conjunta el negocio de seguros de no vida en España.

Adicionalmente se ha anticipado en los niveles de CET 1 de diciembre de 2020 el efecto de la distribución de un dividendo de 0,059 euros brutos por acción que asiciende a un importe máximo de aproximadamente 393 millones de euros (equivalente a 11 puntos básicos de CET1) y que han sido calculados teniendo en cuenta la recomendación del ECB. (Para más información véase la nota 4 de Cuentas Anuales Consolidadas del Grupo).

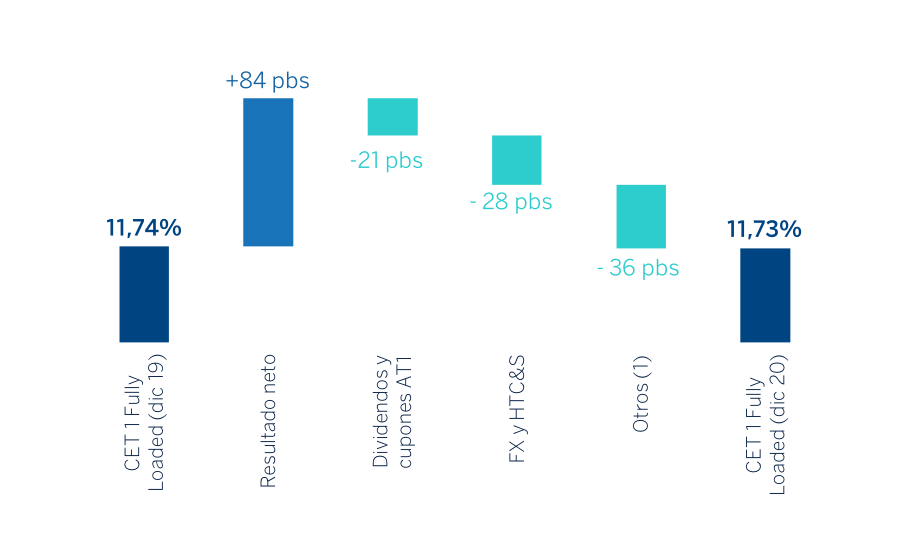

En términos fully loaded el CET 1 se situó en el 11,73% similar al nivel que el grupo registro en diciembre 2019 (11,74%).

El capital de nivel 1 adicional (AT1) phased-in se situó a cierre de diciembre de 2020 en el 1,89%, lo que supone una mejora de 23 puntos en relación a 2019. A este respecto, cabe destacar que en julio de 2020 se emitió un instrumento de AT1 verde por un importe de 1.000 millones de euros, un cupón del 6% y con opción de amortización anticipada a favor del emisor a partir del quinto año y medio desde su emisión. Por otra parte, en febrero se amortizó, en la primera fecha de opción de amortización anticipada, un instrumento de AT1 con un importe nominal de 1.500 millones de euros y un cupón 6,75%. Asimismo, en enero 2021, se han ejecutado las opciones de amortización anticipada de dos emisiones preferentes, emitidas por BBVA International Preferred, S.A.U. y Caixa Sabadell Preferents, S.A.U. por 31 millones de libras esterlinas y 90 millones de euros respectivamente, mientras que la emisión de participaciones preferentes emitida por Caixa Terrassa Societat de Participacions Preferents, S.A.U. se amortizó a su vez el 29 de enero, una vez obtenido el consentimiento de la asamblea de bonistas para anticipar su amortización a esa fecha en vez de la siguiente fecha de opción de amortización, prevista para el 10 de agosto 2021. A 31 de diciembre estas emisiones no forman parte de los ratios de capital del Grupo.

El ratio Tier 2 phased-in a 31 de diciembre de 2020 se situó en el 2,42%, lo que supone un incremento de 14 puntos básicos respecto a 2019. Durante el 2020 se han realizado dos emisiones de instrumentos Tier 2, una que fue realizada en enero por importe de 1.000 millones de euros, con un cupón del 1% y con un plazo de vencimiento de 10 años y opción de amortización anticipada a favor del emisor en el quinto año, y otra en julio por importe de 300 millones de libras esterlinas, con un cupón del 3,104% y con un plazo de vencimiento de 11 años y opción de amortización anticipada a favor del emisor en el sexto año.

En cuanto a los requisitos de MREL (Minimum Requirement for own funds and Eligible Liabilities), BBVA ha continuado con su plan de emisión durante 2020 mediante el cierre de dos emisiones públicas de deuda senior no preferente, una en enero de 2020 por importe de 1.250 millones de euros a un plazo de siete años y un cupón del 0,5%, y otra en febrero de 2020 por importe de 160 millones de francos suizos, a un plazo de seis años y medio y un cupón de 0,125%. En mayo de 2020 se cerró la primera emisión de un bono social COVID-19 por parte de una entidad financiera privada en Europa. Se trata de un bono senior preferente por importe de 1.000 millones de euros, con un plazo de 5 años y un cupón del 0,75%. Por último, para optimizar el cumplimiento del requerimiento MREL, en septiembre BBVA realizó una emisión de deuda senior preferente de 2.000 millones de dólares estadounidenses en dos tramos, con vencimientos a tres y cinco años, por importe de 1.200 y 800 millones de dólares y unos cupones de 0,875% y 1,125%, respectivamente.

El Grupo estima que, tras la entrada en vigor del Reglamento (UE) 2019/877 del Parlamento Europeo y del Consejo de 20 de mayo (que, entre otras cuestiones, establece el MREL en términos de APRs y nuevos periodos de transición e implementación de dicho requisito), la actual estructura de fondos propios y pasivos admisibles del grupo de resolución permite el cumplimiento de MREL.

Evolución anual del ratio CET1 Fully Loaded

(1) Incluye principalmente evolución de APRs en € constantes, anticipacion de impactos regulatorios (-25 pbs.). Impacto del nuevo tratamiento de software (+19 pbs.) e impacto por el acuerdo con Allianz (+7 pbs.).

En el Anexo III disponible en la página web del Grupo se muestran las características de los principales instrumentos de capital, de acuerdo al Reglamento de Ejecución (UE) No 1423/2013 de la Comisión de 20 de diciembre de 2013.

Se muestra, a continuación, el proceso seguido para, partiendo del capital contable informado en las Cuentas Anuales Consolidadas del Grupo, y aplicando las deducciones y ajustes expuestos en la siguiente tabla, llegar a la cifra de capital regulatorio computable a efectos de solvencia.

Reconciliación capital contable con capital regulatorio

Millones de Euros

| Recursos propios Computables | 31-12-2020 | 31-12-2019 |

|---|---|---|

| Capital | 3.267 | 3.267 |

| Prima de emisión | 23.992 | 23.992 |

| Ganancias acumuladas, reservas de revaloración y otras reservas | 30.344 | 29.269 |

| Otros elementos de patrimonio neto | 42 | 56 |

| Acciones propias en cartera | (46) | (62) |

| Resultado atribuíble a los propietarios de la dominante | 1.305 | 3.512 |

| Dividendo a cuenta | - | (1.084) |

| Total Fondos Propios | 58.904 | 58.950 |

| Otro resultado global acumulado | (14.356) | (10.226) |

| Intereses minoritarios | 5.472 | 6.201 |

| Total Patrimonio Neto | 50.020 | 54.925 |

| Fondo de comercio y otros activos intangibles | (3.455) | (6.803) |

| Tenencia indirecta y sintética de acciones propias | (320) | (422) |

| Deducciones | (3.775) | (7.225) |

| Diferencias de perímetro | (186) | (215) |

| Patrimonio no computable a nivel de solvencia | (186) | (215) |

| Resto de ajustes y deducciones (2) | (3.128) | (3.832) |

| Capital de nivel 1 ordinario (CET 1) | 42.931 | 43.653 |

| Capital de nivel 1 adicional antes de los ajustes reglamentarios | 6.666 | 6.048 |

| Total de ajustes reglamentarios del capital de nivel 1 adicional | - | - |

| Capital de nivel 1 (Tier 1) | 49.597 | 49.701 |

| Capital de nivel 2 (Tier 2) | 8.548 | 8.304 |

| Capital total ( Capital total= Tier 1 + Tier 2) | 58.145 | 58.005 |

| TOTAL recursos propios mínimos exigibles (1) | 45.042 | 46.540 |

- (1) Calculado sobre requerimientos mínimos de capital total aplicables en cada periodo.

- (2) Resto de ajustes y deducciones incluye importe de minoritarios no computables, importe de dividendos pendientes de distribuir y otras deducciones y filtros prudenciales establecidos por la CRR. Adicionalmente incluyen un devengo prudencial correspondiente a los 0,059 euros brutos de acción de remuneración a los accionistas en base a la recomendación actual del BCE.

En la siguiente tabla se muestra la comparación de los fondos propios y ratios de capital y apalancamiento con y sin aplicación del tratamiento transitorio de los impactos de la NIIF 9; y con y sin aplicación del tratamiento transitorio de acuerdo con el artículo 468 de la CRR, con el formato establecido en las directrices de la EBA (EBA/GL/2018/01).

Desde 2018, el Grupo BBVA aplica el tratamiento transitorio estático y dinámico de los impactos de la NIIF9, por tanto, los ratios phased-in de capital y apalancamiento se calculan teniendo en cuenta las disposiciones transitorias definidas en el artículo 473 bis de la CRR y sus posteriores modificaciones. De esta manera, a fecha de reporte, en los ratios de capital phased-in se incluyen las modificaciones al mencionado artículo introducidas por el Reglamento 2020/873 del Parlamento y del Consejo de 24 de junio de 2020 como respuesta a la Pandemia del COVID-19, optando por aplicar el apartado 7a del mencionado artículo en el cálculo del impacto que tiene el tratamiento transitorio sobre los activos ponderados por riesgo phased-in.

Adicionalmente, indicar que el Grupo a fecha de reporte no está aplicando el tratamiento transitorio de las pérdidas y ganancias no realizadas valoradas al valor razonable con cambios en otro resultado global (en adelante, PyG no realizadas valoradas a valor razonable con cambios en OCI) definidas por el artículo 1 párrafo 6 del mencionado Reglamento por el que se modifica el artículo 468 de la CRR. Por tanto, los fondos propios, los ratios de capital y de apalancamiento del Grupo a la fecha recogen el impacto íntegro de las mencionadas PyG no realizadas valoradas a valor razonable con cambios en OCI.

Adicionalmente, en los fondos propios y ratios de capital sin aplicación del tratamiento transitorio de la NIIF9 y OCI, sí se incluye el impacto de aplicar otros tratamientos transitorios diferentes a los mencionados previamente.

NIIF 9-FL: Comparación de los fondos propios y de las ratios de capital y de apalancamiento de las entidades con y sin la aplicación de las disposiciones transitorias de la NIIF 9 o de Expected Credit Losses (ECL) análogas y con y sin la aplicación de las disposiciones transitorias de PyG no realizadas valoradas a valor razonable con cambios en OCI

Millones de Euros

| Capital disponible (millones de euros) | 31-12-2020 | 30-09-2020 | 30-06-2020 | 31-03-2020 | 31-12-2019 |

|---|---|---|---|---|---|

| Capital de nivel 1 ordinario (CET1) | 42.931 | 41.231 | 42.119 | 40.854 | 43.653 |

| Capital de nivel 1 ordinario (CET1) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 41.333 | 39.640 | 40.734 | 39.902 | 42.844 |

| Capital de nivel 1 ordinario (CET1) si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Capital de nivel 1 (T1) | 49.597 | 48.248 | 48.186 | 46.974 | 49.701 |

| Capital de nivel 1 (T1) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 48.000 | 46.657 | 46.802 | 46.022 | 48.892 |

| Capital de nivel 1 (T1) si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Capital total | 58.145 | 57.305 | 57.531 | 56.731 | 58.005 |

| Capital total si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 56.544 | 55.712 | 56.146 | 55.779 | 57.196 |

| Capital total si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Activos ponderados por riesgo (millones de euros) | |||||

| Total activos ponderados por riesgo | 353.273 | 343.923 | 362.050 | 368.666 | 364.448 |

| Total activos ponderados por riesgo si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 352.679 | 344.215 | 362.388 | 368.839 | 364.943 |

| Ratios de capital | |||||

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) | 12,15% | 11,99% | 11,63% | 11,08% | 11,98% |

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 11,72% | 11,52% | 11,24% | 10,82% | 11,74% |

| Capital de nivel 1 ordinario (CET1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) | 14,04% | 14,03% | 13,31% | 12,74% | 13,64% |

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 13,61% | 13,55% | 12,91% | 12,48% | 13,40% |

| Capital de nivel 1 (T1) (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Capital total (en porcentaje del importe de la exposición al riesgo) | 16,46% | 16,66% | 15,89% | 15,39% | 15,92% |

| Capital total (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 16,04% | 16,19% | 15,49% | 15,12% | 15,67% |

| Capital total (en porcentaje del importe de la exposición al riesgo) si no se hubieran aplicado las disposiciones transitorias de FVOCI | |||||

| Ratio de apalancamiento | |||||

| Medida de la exposición total correspondiente a la ratio de apalancamiento (millones de euros) | 741.095 | 722.221 | 775.915 | 749.989 | 731.087 |

| Ratio de apalancamiento | 6,69% | 6,68% | 6,21% | 6,26% | 6,80% |

| Ratio de apalancamiento si no se hubieran aplicado las disposiciones transitorias de la NIIF 9 o de ECL análogas | 6,46% | 6,47% | 6,03% | 6,15% | 6,70% |

| Ratio de apalancamiento si no se hubieran aplicado las disposiciones transitorias de FVOCI |

Perfil de riesgos del Grupo y Requerimientos mínimos de capital

El Grupo cuenta con un Modelo general de gestión y control de riesgos (denominado, en adelante, el “Modelo”) adecuado a su modelo de negocio, a su organización y a las geografías en las que opera, que le permite desarrollar su actividad en el marco de la estrategia y política de control y gestión de riesgos definida por los órganos sociales del Banco y adaptarse a un entorno económico y regulatorio cambiante; afrontando la gestión de manera global y adaptada a las circunstancias de cada momento. El Modelo establece un sistema de gestión de riesgos adecuado en relación al perfil de riesgos y a la estrategia de la entidad.

Los riesgos inherentes al negocio que componen el perfil de riesgos del Grupo son los siguientes:

- Riesgo de crédito y dilución: el riesgo de crédito tiene su origen en la probabilidad de que una de las partes del contrato del instrumento financiero incumpla sus obligaciones contractuales por motivos de insolvencia o incapacidad de pago y produzca a la otra parte una pérdida financiera. Incluye el riesgo de contrapartida, riesgo emisor, riesgo de liquidación y riesgo-país.

- Riesgo de contraparte: el riesgo de crédito originado por instrumentos derivados, operaciones con pacto de recompra y reventa, operaciones de préstamo de valores y operaciones con liquidación diferida.

- Riesgo de ajuste de valoración del crédito (CVA): tiene como objetivo reflejar el impacto en el valor razonable del riesgo de crédito de la contraparte, resultante de los instrumentos derivados OTC que no sean derivados de crédito reconocidos a efectos de reducción del importe de las exposiciones ponderadas por riesgo de crédito.

- Riesgo de mercado: el riesgo de mercado tiene su origen en la posibilidad de que se produzcan pérdidas en el valor de las posiciones mantenidas como consecuencia de los movimientos en las variables de mercado que inciden en la valoración de los productos y activos financieros en la actividad de trading (cartera de negociación). Recoge el riesgo respecto a la posición en instrumentos de deuda y renta variable, riesgo de tipo de cambio y riesgo de materias primas.

- Riesgo operacional: riesgo que puede provocar pérdidas como resultado de errores humanos, procesos internos inadecuados o defectuosos, conducta inadecuada frente a clientes o en los mercados o contra la en(dad, fallos, interrupciones o deficiencias de los sistemas o comunicaciones, robo, pérdida o mal uso de la información, así como deterioro de su calidad, fraudes internos o externos incluyendo, en todos los casos, aquellos derivados de ciberataques; robo o daños ssicos a ac(vos o personas; riesgos legales; riesgos derivados de la ges(ón de la plan(lla y salud laboral; e inadecuado servicio prestado por proveedores. Esta definición incluye el riesgo legal y excluye el riesgo estratégico y/o de negocio y el riesgo reputacional.

- Riesgos estructurales: se subdivide en riesgo de tipo de interés estructural (los movimientos en los tipos de interés de mercado provocan alteraciones en el margen financiero y en el valor patrimonial de una entidad) y riesgo de interés de cambio estructural (exposición a variaciones en los tipos de cambio con origen en las sociedades extranjeras del Grupo y en los fondos de dotación a las sucursales en el extranjero financiados en una divisa distinta a la de la inversión).

- Riesgo de liquidez: riesgo de incurrir en dificultades para atender a los compromisos de pago en el tiempo y forma previstos o que, para atenderlos, tenga que recurrir a la obtención de fondos en condiciones gravosas o que deterioren la imagen o reputación del Grupo.

- Riesgo reputacional: se entiende como la pérdida potencial en los resultados como consecuencia de eventos que pueden afectar negativamente a la percepción que los diferentes grupos de interés tienen del Grupo.

A continuación, se muestra el total de los activos ponderados por riesgo, desglosado por tipo de riesgo (donde el riesgo de crédito engloba el riesgo de contraparte) a 31 de diciembre de 2020 y 31 de diciembre de 2019.

Distribución de APRs por tipo de riesgo computable en Pilar 1

(*) Riesgo de Crédito incluye Riesgo por ajuste CVA

La siguiente tabla muestra el total de los requerimientos de capital desglosado por tipo de riesgo a 31 de diciembre de 2020 y a 31 de diciembre de 2019:

EU OV1 - Visión general de los APRs

Millones de Euros

| APR (1) | Requerimientos mínimos de capital (2)(3) | |||

|---|---|---|---|---|

| 31-12-2020 | 31-9-2020 | 31-12-2019 | 31-12-2020 | |

| Riesgo de crédito (excluido el riesgo de contraparte) | 277.644 | 269.409 | 286.159 | 22.212 |

| Del cual: con el método estándar (4) | 176.056 | 175.783 | 190.603 | 14.085 |

| Del cual: con el método básico basado en calificaciones internas (FIRB) (6) | 4.263 | 4.458 | 4.606 | 341 |

| Del cual: con el método avanzado basado en calificaciones internas (AIRB) (7) | 94.882 | 86.655 | 88.191 | 7.591 |

| Del cual: renta variable según el método IRB con el método de ponderación simple por riesgo (5) | 2.444 | 2.513 | 2.758 | 195 |

| Riesgo de contraparte (CCR) | 9.284 | 9.557 | 8.289 | 743 |

| Del cual: con el método de valoración a precio de mercado (mark to market) | 7.710 | 8.107 | 6.716 | 617 |

| Del cual: con el método de la exposición original | - | - | - | - |

| Del cual: con el método estándar | - | - | - | - |

| Del cual: con el método de modelos internos (IMM) | - | - | - | - |

| Del cual: importe de exposición al riesgo por contribución al fondo de garantía frente a incumplimiento de una ECC | 89 | 60 | 44 | 7 |

| Del cual: CVA | 1.485 | 1.389 | 1.529 | 119 |

| Riesgo de liquidación | 1 | - | 0 | |

| Exposiciones de titulización de la cartera de inversión(8) (después de aplicar el límite máximo) |

347 | 268 | 924 | 28 |

| De las cuales: con el método basado en calificaciones internas (SEC-IRBA) | 143 | 157 | - | 11 |

| De las cuales: con el método estándar (SEC-SA) | - | - | - | - |

| De las cuales: con el método basado en calificaciones externas(SEC-ERBA) | 204 | 210 | - | 16 |

| Riesgo de mercado | 14.773 | 16.377 | 16.066 | 1.182 |

| Del cual: con el método estándar (SA) | 6.397 | 6.232 | 6.991 | 512 |

| Del cual: con el método IMA | 8.376 | 10.145 | 9.075 | 670 |

| Riesgo operacional | 35.656 | 34.379 | 37.877 | 2.853 |

| Del cual: con el Método del Indicador Básico | 883 | 637 | 805 | 71 |

| Del cual: con el Método Estándar | 34.773 | 12.783 | 15.250 | 2.782 |

| Del cual: con el Método de Medición Avanzada | - | 20.959 | 21.822 | - |

| Importes por debajo de los umbrales de deducción (sujetos a ponderación de riesgo del 250%) | 15.566 | 13.834 | 15.134 | 1.245 |

| Ajuste al límite mínimo (suelo) | - | - | - | - |

| Total | 353.273 | 343.923 | 364.448 | 28.262 |

(1) Activos ponderados por riesgo conforme al periodo transitorio (phased-in).

(2) Calculados sobre el requerimiento mínimo de capital total de 8% (artículo 92 de la CRR).

(3) Bajo requerimientos de CET 1 (8,59%) tras el proceso de evaluación supervisora (SREP), los requerimientos ascienden a 30.346 millones de euros. Bajo requerimientos de Capital Total (12.75%) los requerimientos ascienden a 45.042 millones de euros.

(4) Se excluyen los activos por impuestos diferidos que se deriven de diferencias temporarias, que no se deducen de los fondos propios computables (sujetos a ponderación de riesgo del 250%) de acuerdo con el artículo 48.4 CRR. Este importe asciende a 7.423, 6.548 y 7.279 a 31 de diciembre de 2020, 30 de septiembre de 2020 y 31 de diciembre de 2019, respectivamente.

(5) Incluye la exposición de renta variable calculada con arreglo al método simple de ponderación de riesgo y al método de los modelos internos. Se excluyen las inversiones significativas en entidades del sector financiero y aseguradoras que no se deducen de los fondos propios computables (sujetas a ponderación de riesgo del 250%) de acuerdo con el artículo 48.4 CRR. Este importe asciende a 8.143, 7.286 y 7.855 a 31 de diciembre de 2020, 30 de septiembre de 2020 y 31 de diciembre de 2019, respectivamente.

(6) Las exposiciones clasificadas en el método FIRB se corresponde con las exposiciones de financiación especializada. El Grupo ha optado por acogerse al método de los criterios de atribución de categorías supervisoras, en línea con lo establecido en el artículo 153.5 de la CRR.

(7) Se incluye en esta línea el anticipo prudencial para cubrir, parcialmente, impactos regulatorios del TRIM (Targeted Review of Internal Models) y otros impactos regulatorios/supervisores.

(8) A 31 de diciembre de 2019 los métodos aplicados para el cálculo de APR de titulizaciones se correspondían con el estándar e IRB, que fueron sustituidos, posteriormente, por los métodos del nuevo marco de titulizaciones definidos en el Reglamento UE 2017/2401. A 31 de diciembre de 2020 los métodos aplicables para el Grupo corresponden con SEC-ERBA y SEC-IRBA.

Los APRs durante 2020 en términos fully loaded se han reducido en aproximadamente 12.300 millones de euros con respecto a diciembre de 2019, afectado principalmente por la depreciación generalizada de las divisas, principalmente la lira turca y el peso mexicano. Excluyendo efecto divisa, los APRs se han incrementado en aproximadamente 18.000 millones de euros, que se explican principalmente por:

- el crecimiento orgánico de la actividad caracterizada por las diversas medidas de alivio en forma de aplazamientos temporales de pago para los clientes por la pandemia, así como la concesión de créditos que cuentan con avales o garantías públicas;

- el anticipo prudencial por 7.400 millones de euros (equivalentes a 25 puntos básicos de CET 1) que cubrirán parcialmente los impactos reguladores y supervisores esperados en 2021.

Adicionalmente, tal como se indica en el apartado 3.6 del presente informe, en diciembre de 2020 se ha procedido a revertir el uso de modelos avanzados para el cálculo de los requerimientos de capital por riesgo operacional a nivel consolidado, en aquellas geografías en las que se venía utilizando (España y México), tras la autorización recibida del Consejo de Gobierno del Banco Central Europeo el 18 de diciembre de 2020. Esta reversión no genera, a nivel Grupo, un impacto relevante en las cifras de requerimientos de capital ni APRs por riesgo operacional.

En los respectivos apartados del informe se explica con más detalle la evolución de los APRs por tipo de riesgo.

A continuación, se muestra el desglose de los activos ponderados por riesgo y los requerimientos de capital desglosados por tipo de riesgo y categorías de exposición, a 31 de diciembre de 2020 y a 31 de diciembre de 2019:

Requerimientos de capital por tipo de riesgo y categoría de exposición

Millones de Euros

| Requerimientos de capital (2) | APR's (1) | |||

|---|---|---|---|---|

| Categorías de exposición y tipos de riesgo | 31-12-2020 | 31-12-2020 | 31-12-2020 | 31-12-2019 |

| Riesgo de Crédito | 14.926 | 16.014 | 186.576 | 200.176 |

| Administraciones Centrales o Bancos Centrales | 2.347 | 2.375 | 29.343 | 29.685 |

| Administraciones Regionales o Autoridades Locales | 185 | 132 | 2.317 | 1.644 |

| Entidades del Sector Público | 61 | 63 | 768 | 790 |

| Bancos Multilaterales de Desarrollo | 1 | 1 | 7 | 11 |

| Organizaciones Internacionales | - | - | - | |

| Entidades | 626 | 429 | 7.827 | 5.366 |

| Empresas | 6.226 | 6.999 | 77.822 | 87.486 |

| Exposiciones minoristas | 2.749 | 3.079 | 34.362 | 38.493 |

| Exposiciones garantizadas por hipotecas sobre bienes inmuebles | 1.022 | 1.199 | 12.769 | 14.983 |

| Exposiciones en situación de default | 358 | 305 | 4.480 | 3.808 |

| Exposiciones asociadas a riesgos especialmente elevados | 381 | 411 | 4.758 | 5.136 |

| Bonos Garantizados | - | - | - | - |

| Exposiciones frente a entidades y empresas con evaluación crediticia a corto plazo | 0 | 0 | 1 | 1 |

| Organismos de Inversión Colectiva | 0 | 1 | 3 | 8 |

| Otras Exposiciones | 970 | 1.021 | 12.120 | 12.767 |

| Total Riesgo de Crédito Método Estándar | 14.926 | 16.019 | 186.576 | 200.237 |

| Riesgo de Crédito | 6.938 | 7.125 | 86.729 | 89.061 |

| Administraciones Centrales o Bancos Centrales | 68 | 54 | 849 | 673 |

| Entidades | 567 | 532 | 7.084 | 6.646 |

| Empresas | 4.826 | 4.769 | 60.324 | 59.615 |

| Del que: PYME | 916 | 998 | 11.452 | 12.478 |

| Del que: financiación especializada | 393 | 433 | 4.912 | 5.407 |

| Del que: otros | 3.517 | 3.338 | 43.960 | 41.730 |

| Exposiciones minoristas | 1.478 | 1.770 | 18.471 | 22.128 |

| Del que: garantizados con bienes inmuebles | 586 | 712 | 7.319 | 8.904 |

| Del que: Renovables elegibles | 479 | 589 | 5.987 | 7.365 |

| Del que: Otros PYME | 103 | 131 | 1.289 | 1.636 |

| Del que: Otros No PYME | 310 | 338 | 3.876 | 4.223 |

| Renta Variable | 1.163 | 1.293 | 14.532 | 16.167 |

| Método Simple: | 146 | 185 | 1.831 | 2.309 |

| Exposiciones de renta variable privada (RW 190%) | 89 | 86 | 1.114 | 1.070 |

| Exposiciones cotizadas en mercados organizados (RW 290%) | 34 | 67 | 425 | 841 |

| Resto (RW 370%) | 23 | 32 | 291 | 399 |

| Método PD/LGD | 316 | 444 | 3,945 | 5.554 |

| Modelos Internos | 49 | 36 | 613 | 449 |

| Exposiciones sujetas a ponderación del 250% | 651 | 628 | 8.144 | 7.854 |

| Total Riesgo de Crédito Método Avanzado | 8.101 | 8.487 | 101.261 | 106.091 |

| Total Contribución al Fondo de Garantía por impago de una ECC | 7 | 3 | 89 | 44 |

| Total Posiciones en Titulación | 28 | 74 | 347 | 924 |

| Total de Riesgo de Crédito | 23.062 | 24.510 | 288.273 | 306.372 |

| Riesgo por Liquidación | 0 | - | 1 | - |

| Estándar: | 275 | 272 | 3.431 | 3.395 |

| Del que: Riesgo de Precio de las posiciones en Renta Fija | 155 | 197 | 1.943 | 2.461 |

| Del que: Riesgo de Precio por titulizaciones | 0 | 2 | 4 | 21 |

| Del que: Riesgo de Precio de correlación | 97 | 51 | 1.210 | 641 |

| Del que: Riesgo de Precio de las posiciones en acciones y participaciones | 21 | 20 | 264 | 248 |

| Del que: Riesgo de Materias Primas | 1 | 2 | 10 | 24 |

| Avanzado: Riesgo de Mercado | 670 | 726 | 8.376 | 9.075 |

| Total Riesgo de la Cartera de Negociación | 945 | 998 | 11.807 | 12.470 |

| Riego de Cambio o (Método Estándar) | 237 | 288 | 2.966 | 3.596 |

| Riesgo por ajuste CVA | 119 | 122 | 1.485 | 1.529 |

| Riesgo Operacional | 2.853 | 3.030 | 35.656 | 37.877 |

| Otros (3) | 1.047 | 208 | 13.084 | 2.605 |

| Requerimientos de Recursos Propios | 28.262 | 29.156 | 353.273 | 364.448 |

(1) Activos ponderados por riesgo conforme al periodo transitorio (phased-in).

(2) Calculados sobre el requerimiento de capital total del 8% (artículo 92 de la CRR).

(3) Se incluye en esta línea el anticipo prudencial para cubrir parcialmente el impacto estimado del TRIM (Targeted Review of Internal Models) y de otros impactos regulatorios/supervisores, por lo que a 31 de diciembre de 2020 no está asignado por categoría regulatoria.

Para más detalle, veáse apartado 2 del Informe.