Gestión del riesgo

Riesgo de crédito

Se mantiene el comportamiento positivo de las métricas de riesgo del Grupo BBVA en el período enero-septiembre del 2018:

- El riesgo crediticio cae un -4,8%, -1,5% aislando el impacto de la venta de BBVA Chile, en el período (-2,5% y +0,8%, respectivamente, a tipos de cambio constantes), con evolución positiva en todas las áreas de negocio, salvo en Actividad Bancaria en España y Non Core Real Estate donde se observa contracción de la actividad. En el tercer trimestre se registró una reducción en el riesgo crediticio del -5,2% (-3,6% a tipos de cambio constantes). Aislando la venta de BBVA Chile la evolución del riesgo crediticio en el trimestre hubiera caído un -1,9% (-0,4% a tipos de cambio constantes).

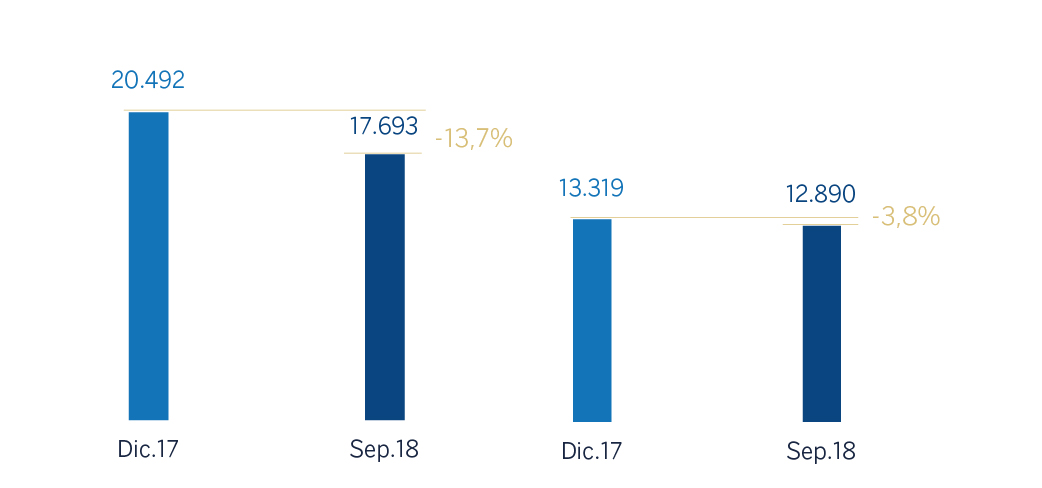

- El saldo dudoso descendió en los últimos nueve meses un -13,7% (-10,9% en términos constantes), destacando el buen comportamiento de la Actividad Bancaria en España y, por operaciones singulares de venta de carteras, en Non Core Real Estate. En menor medida, existe una evolución favorable en México y Estados Unidos. Por su parte, América del Sur se vio negativamente impactada por la evolución de algunas carteras minoristas y clientes singulares que quedó parcialmente compensada por la venta de BBVA Chile, y Turquía registró cierto deterioro, focalizado en el segmento de clientes mayoristas. En el trimestre también se apreció un descenso (-10,0% a tipos de cambio corrientes y -7,9% a tipos de cambios constantes).

- La tasa de mora se situó en el 4,1% al 30-9-2018, con una reducción de 22 puntos básicos con respecto a la de junio del 2018.

- Los fondos de cobertura se han contraído un -3,2% en los últimos nueve meses (+1,6% a tipos de cambio constantes) mientras que disminuyeron un -7,6% en el trimestre (-4,6% a tipos de cambio constantes).

- La tasa de cobertura cerró en el 73%, con una mejora de 786 puntos básicos en los nueve meses y 185 puntos básicos en los últimos tres meses.

- El coste de riesgo acumulado a septiembre del 2018 fue del 0,90%, +1 punto básico superior al dato del 2017.

Riesgos dudosos y fondos de cobertura (Millones de euros)

Riesgo crediticio (1) (Millones de euros)

| 30-09-18 | 30-06-18 (2) | 31-03-18 (2) | 31-12-17 (2) | |

|---|---|---|---|---|

| Riesgo crediticio | 428.318 | 451.587 | 442.446 | 450.045 |

| Riesgos dudosos | 17.693 | 19.654 | 19.516 | 20.492 |

| Fondos de cobertura | 12.890 | 13.954 | 14.180 | 13.319 |

| Tasa de mora (%) | 4,1 | 4,4 | 4,4 | 4,6 |

| Tasa de cobertura (%) | 73 | 71 | 73 | 65 |

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Evolución de los riesgos dudosos (Millones de euros)

| 3er Trim. 18 (1) | 2° Trim. 18 (2) | 1er Trim. 18 (2) | 4° Trim. 17 (2) | 3er Trim. 17 | |

|---|---|---|---|---|---|

| Saldo inicial | 19.654 | 19.516 | 20.492 | 20.932 | 22.422 |

| Entradas | 2.163 | 2.596 | 2.065 | 3.757 | 2.268 |

| Recuperaciones | (1.962) | (1.655) | (1.748) | (2.142) | (2.001) |

| Entrada neta | 201 | 942 | 317 | 1.616 | 267 |

| Pases a fallidos | (1.607) | (863) | (913) | (1.980) | (1.575) |

| Diferencias de cambio y otros | (554) | 59 | (380) | (75) | (181) |

| Saldo al final de período | 17.693 | 19.654 | 19.516 | 20.492 | 20.932 |

| Pro memoria: | |||||

| Créditos dudosos | 17.045 | 18.627 | 18.569 | 19.753 | 20.222 |

| Garantías concedidas dudosas | 649 | 1.027 | 947 | 739 | 710 |

- (1) Datos provisionales.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste, a través de una amplia gama de instrumentos que permiten acceder a un gran número de fuentes de financiación alternativas, adecuándose en todo momento a las exigencias regulatorias actuales.

Un principio básico de BBVA en la gestión de la liquidez y financiación del Grupo es la autosuficiencia financiera de sus filiales bancarias en el extranjero. Este principio limita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez y financiación al proceso de formación de precios.

La solidez financiera de los bancos del Grupo sigue apoyándose en la financiación de la actividad crediticia, fundamentalmente, a través de recursos estables de clientes. Durante los nueve primeros meses del 2018, las condiciones de liquidez se mantuvieron holgadas en todas las geografías donde opera el Grupo BBVA:

- En la zona euro, continúa la situación de liquidez confortable y la estabilidad en la evolución del gap de crédito.

- En Estados Unidos, situación de liquidez adecuada. Incremento del gap de crédito en el año debido al dinamismo del crédito al consumo y empresas así como a la estrategia de contención del coste de depósitos en un entorno de mayor competencia y tipos al alza.

- En México, sólida posición de liquidez, con mejora en el entorno tras el proceso electoral y el nuevo acuerdo comercial con Estados Unidos. Aumento del gap de crédito en lo que va de año por un crecimiento de la captación bancaria menor al de la inversión crediticia.

- Situación de liquidez estable en Turquía, con reducción del gap de crédito derivado de un crecimiento de los depósitos superior al de la inversión crediticia.

- En América del Sur persiste la confortable situación de liquidez en todas las geografías. En Argentina, a pesar de la volatilidad de los mercados, no se ha producido un cambio material en la situación de liquidez.

Por la parte de financiación, los mercados de financiación mayorista en las geografías donde opera el Grupo siguieron mostrando estabilidad, con la excepción de Turquía donde se registró volatilidad durante el tercer trimestre, habiéndose estabilizado a finales del mismo con la renovación de los vencimientos de préstamos sindicados de diferentes entidades.

Las entidades que forman el Grupo BBVA llevaron a cabo las siguientes operaciones durante los nueve primeros meses del 2018:

- BBVA S.A. realizó tres operaciones públicas: una emisión de deuda senior non-preferred por 1.500 millones de euros, con un cupón flotante a Euríbor a tres meses más 60 puntos básicos y un plazo de cinco años. También llevó a cabo una emisión, de 1.000 millones de euros, la mayor por parte de una entidad financiera de la Eurozona, de los denominados bonos verdes. Fue una emisión de deuda senior non-preferred, a siete años, que convirtió a BBVA en el primer banco español en hacer este tipo de emisiones. La elevada demanda permitió bajar el precio a mid-swap más 80 puntos básicos. En el tercer trimestre, BBVA realizó una emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias de BBVA de nueva emisión (CoCos) abierta por primera vez a inversores institucionales españoles, con registro en la CNMV, por importe de 1.000 millones de euros a un cupón anual de 5,875% y opción de amortización a partir del quinto año. Adicionalmente BBVA realizó una emisión privada de deuda subordinada Tier 2 por importe de 300 millones de dólares, a un plazo de 15 años, con un cupón del 5,25%.

- En Estados Unidos, BBVA Compass emitió en junio un bono de deuda senior por 1.150 millones de dólares en dos tramos, ambos a tres años: 700 millones a tipo fijo con un reoffer yield del 3,605% y 450 millones a tipo flotante (Libor a tres meses más 73 puntos básicos).

- En México, BBVA Bancomer llevó a cabo una emisión internacional de deuda subordinada Tier 2 por importe de 1.000 millones de dólares. La emisión del instrumento se hizo a un precio equivalente a Treasury más 265 puntos básicos y vencimiento a 15 años, con una call al décimo (BBVA Bancomer 15NC10). Adicionalmente, se emitieron dos nuevas operaciones de Certificados Bursátiles Bancarios por 7.000 millones de pesos mexicanos en dos tramos, uno de ellos siendo el primer bono verde emitido por un banco privado en México (3.500 millones de pesos a tres años a TIIE28 + 10 puntos básicos).

- En Turquía, Garanti emitió el primer bono de carácter privado en mercados emergentes por 75 millones de dólares a seis años, para apoyar el emprendimiento femenino.

- Por su parte, en América del Sur, en Chile, Forum emitió en mercado local deuda senior por una cantidad equivalente a 108 millones de euros. Y BBVA Perú emitió en mercado local deuda senior a tres años por un importe agregado de 53 millones de euros.

El ratio de cobertura de liquidez LCR en el Grupo BBVA se mantuvo holgadamente por encima del 100% en el período, sin que se asuma transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. A 30 de septiembre del 2018, este ratio se situó en el 127%. Aunque este requerimiento sólo se establece a nivel Grupo, en todas las filiales se supera este mínimo con amplitud (zona euro 152%, México 134%, Turquía 119% y Estados Unidos 145%).

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

Los primeros nueve meses del 2018 estuvieron marcados por la depreciación, con respecto al euro, de la lira turca (-34,7%) y del peso argentino (-50,6%), en tanto que el peso mexicano (+8,6%) y el dólar estadounidense (+3,6%) se apreciaron. BBVA mantiene sus políticas activas de gestión de las principales inversiones en países emergentes que sitúa, en media, entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1. En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes (peso mexicano o lira turca) se sitúa en torno a 2 puntos básicos negativos para cada una de estas monedas. En el caso del dólar, la sensibilidad es de aproximadamente 11 puntos básicos positivos ante una depreciación del 10% de esta moneda frente al euro, como consecuencia de los APRs denominados en dólares. Dado el contexto en los mercados emergentes, la cobertura de los resultados esperados en Turquía al inicio del 2018 se mantiene en torno a 50% y en el caso de México se incrementa hasta aproximadamente el 100% para el 2018 y al 50% para el 2019.

Tipos de interés

El objetivo de la gestión del riesgo de tipo de interés es mantener un crecimiento sostenido del margen de intereses a corto y medio plazo, con independencia del movimiento de los tipos de interés, controlando los impactos en capital por la valoración de la cartera de activos financieros a valor razonable con cambios en otro resultado global acumulado.

Los bancos del Grupo mantienen carteras de renta fija para la gestión de la estructura de sus balances. Durante los nueve primeros meses del 2018, los resultados de esta gestión fueron satisfactorios, habiéndose mantenido estrategias de riesgo limitado en todos los bancos del Grupo, cuya capacidad de resistencia para hacer frente a eventos de mercado ha permitido afrontar, sin impactos relevantes, los casos de Italia y Turquía.

Tras el proceso de formación de gobierno en Italia, la reacción del mercado ante las primeras propuestas sobre gasto público ha contribuido a mantener la presión sobre la deuda italiana, no obstante sin impacto significativo en el ratio de capital durante el trimestre.

En Turquía, las elevadas tasas de crecimiento de los últimos trimestres han aflorado tensiones inflacionistas que, junto con el nivel de déficit por cuenta corriente, han debilitado a la Lira turca. En este contexto, el Banco Central de Turquía (CBRT) ha subido tipos para contener la depreciación de la lira. La gestión del riesgo, junto con un mix de cartera con un elevado componente de bonos ligados a la inflación, han producido un impacto contenido en el ratio de capital.

Por último, en cuanto a las políticas monetarias seguidas por los distintos bancos centrales de las principales geografías donde BBVA opera cabe resaltar:

- Sin cambios relevantes en la Eurozona, donde se mantienen los tipos de interés al 0% y la facilidad de depósito al -0,40%.

- En Estados Unidos continúa la tendencia alcista de tipos de interés con aumentos de 25 puntos básicos cada uno en marzo, junio y septiembre, que los situaron en el 2,25%.

- En México, tras realizar dos subidas en la primera mitad del año, Banxico los mantuvo en el 7,75%.

- En Turquía, tras las subidas del primer semestre, en el tercer trimestre el Banco Central subió los tipos en dos ocasiones por un total de 625 puntos básicos, situando el tipo de interés medio de financiación del CBRT en el 24,00%.

- En América del Sur, las autoridades monetarias de Colombia y Perú han mantenido sin cambios sus tasas de referencia todo el trimestre, dando por finalizado el ciclo de bajadas. En Argentina, el Banco Central se ha visto obligado a subir encajes y tasas de referencia como medida de protección ante la fuerte depreciación de la divisa. De este modo, las tasas de referencia subieron hasta el 65% desde el 40% con el que se inició el trimestre. Los encajes bancarios en moneda local también se elevaron en 18 puntos porcentuales.

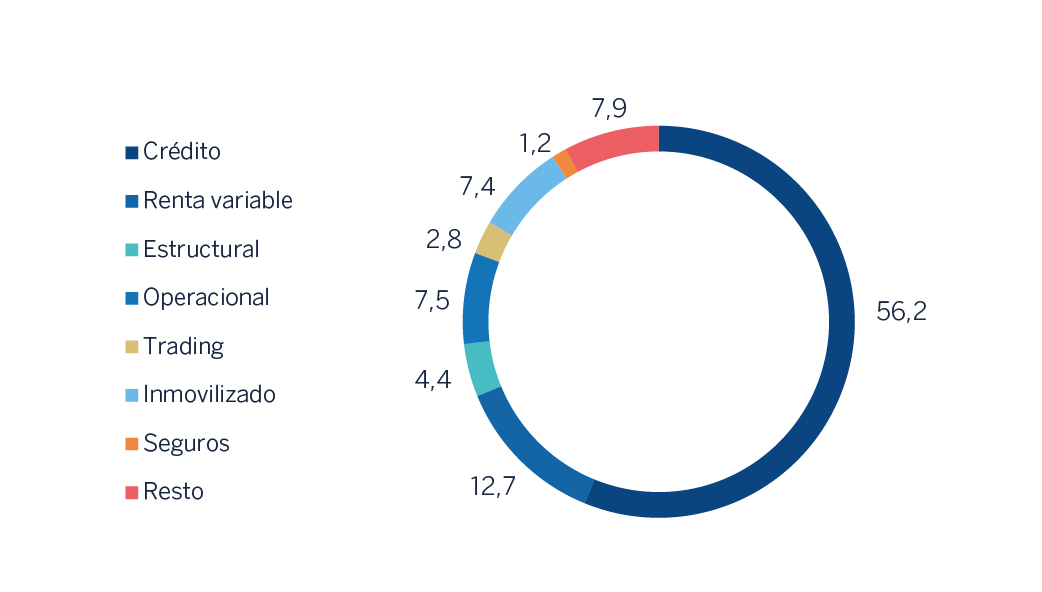

Capital económico

El consumo de capital económico en riesgo (CER) a cierre de agosto del 2018, en términos consolidados, alcanzó los 31.163 millones de euros, lo que equivale a una tasa de variación del -4,9% con respecto al cierre de mayo del 2018. La variación, en el mismo horizonte temporal y a tipos de cambio constantes fue del +0,5%, debido principalmente al incremento del riesgo de crédito por mayor actividad, si bien se ve compensado tanto por la venta de BBVA Chile como por las variaciones del CER de fondo de comercio y tipo de cambio.

Desglose del capital económico en riesgo en términos consolidados (Porcentaje. Agosto 2018)