Aspectos destacados

Resultados

- En el primer semestre del 2019, se mantiene el crecimiento generalizado de los ingresos de carácter más recurrente, con una evolución positiva en términos de margen de intereses en la mayor parte de las áreas de negocio.

- Se mantiene la tendencia de contención de los gastos de explotación y de mejora del ratio de eficiencia con respecto al mismo período del año previo.

- Como consecuencia de lo anterior, el margen neto presenta un crecimiento del 2,5% en términos interanuales.

- El deterioro de activos financieros se incrementa un 10,6% interanual como consecuencia de las mayores necesidades de provisión por el deterioro de carteras específicas y la actualización de los escenarios macroeconómicos en Estados Unidos, México y Turquía, especialmente en el primer trimestre del año. En el segundo trimestre se registra una de las cifras más bajas de deterioro de los últimos años, gracias a las menores necesidades en España que incluye el impacto positivo derivado de la venta de carteras dudosas y fallidas.

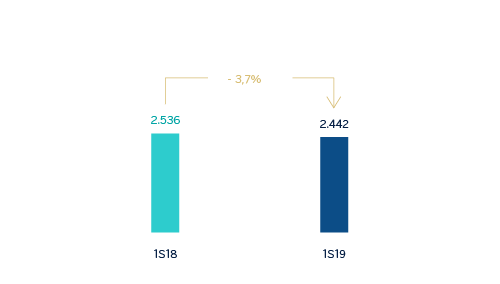

- Finalmente, el resultado atribuido se sitúa en 2.442 millones de euros, un 3,7% menos que en el mismo período del año anterior, si bien el resultado atribuido del segundo trimestre del 2019 registró un crecimiento del 9,8% con respecto al obtenido en el primer trimestre del año.

Resultado atribuido al Grupo (Millones de euros)

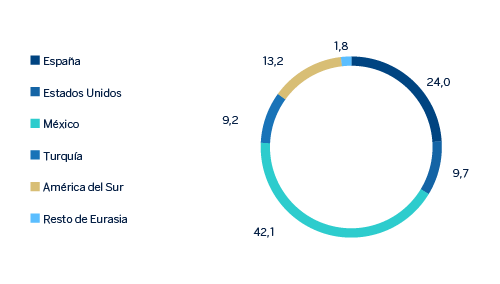

Composición del resultado atribuido (1) (Porcentaje. 1S19)

(1) No incluye el Centro Corporativo.

Balance y actividad

- Al 30 de junio del 2019, la cifra de préstamos y anticipos a la clientela (bruto) registró un crecimiento del 0,8% con respecto al 31 de diciembre del 2018, con mejora de los niveles de actividad en todas las áreas de negocio.

- Buen desempeño de los recursos de clientes (+1,0% con respecto al 31 de diciembre del 2018). Destaca la positiva evolución de los depósitos a la vista, fondos de inversión y fondos de pensiones.

- Emisión en junio de un bono verde por importe de 1.000 millones de euros, en formato de deuda senior no preferente (el segundo de esta categoría realizado por BBVA).

Solvencia

- El ratio CET 1 fully-loaded se situó en el 11,5%, +17 puntos básicos en el semestre por la recurrente generación de capital orgánica y la evolución positiva de los mercados. Así, este ratio se posiciona en el rango de capital definido para el Grupo.

Ratios de capital y leverage (Porcentaje a 30-06-19)

Gestión del riesgo

- Comportamiento positivo de las métricas de riesgo en el primer semestre del 2019. Los riesgos dudosos se reducen un 2,2% en los seis primeros meses del año. La tasa de mora se situó en el 3,8%, la tasa de cobertura en el 75% al 30 de junio del 2019, y el coste de riesgo del semestre en el 0,91%.

- En el segundo trimestre del 2019 se ha producido la transmisión de la gran mayoría de los créditos de una cartera de créditos hipotecarios dudosos y fallidos, con un valor bruto de 1.162 millones de euros de euros, a Anfora Investing UK Limited Partnership, entidad perteneciente a Canada Pension Plan Investment Board. El impacto positivo de esta transmisión en el resultado atribuido es de 130 millones de euros, y en el CET 1 fully loaded, ligeramente positivo. La transmisión del resto de la cartera se ha producido a mediados de julio teniendo un resultado ligeramente positivo que se contabilizará en el tercer trimestre del 2019.

Tasas de mora y cobertura (Porcentaje)

Transformación

- En el segundo trimestre del 2019, el Grupo realizó el cambio de marca a BBVA en los países en los que está presente, prescindiendo de las designaciones locales en Argentina (Francés), Estados Unidos (Compass), México (Bancomer), y Perú (Continental). La franquicia en Turquía ha pasado a denominarse Garanti BBVA. Como consecuencia del cambio de marca, BBVA ha actualizado el logo y la identidad corporativa.

- La nueva identidad corporativa refuerza el objetivo de BBVA de ofrecer una propuesta de valor única y una experiencia de usuario homogénea que, apalancadas en la tecnología y los datos, van a permitir ayudar a los clientes en la gestión de sus finanzas. Además, tiene un mejor diseño para el creciente entorno digital en el que opera BBVA y es un ejemplo de los valores del Grupo, en particular el de Somos un solo equipo, que enfatiza la importancia de los empleados y su compromiso con el proyecto BBVA. Al mismo tiempo, refleja su propósito: poner al alcance de todos las oportunidades de esta nueva era.

- El logo conserva elementos ya conocidos para BBVA -específicamente el color y el uso de mayúsculas-, pero introduce una nueva tipografía y un diseño que le otorgan más versatilidad y funcionalidad en plataformas y canales digitales.

- Este cambio enfatiza la transformación digital del Grupo y el compromiso de BBVA de ofrecer a sus clientes productos y servicios globales, con el objetivo de ser un asesor financiero digital y global, con una propuesta de valor, que ayude a las personas y a las empresas en sus necesidades reales, en su vida personal y en sus negocios, para que tomen las mejores decisiones financieras.

- Continúa el aumento de la base de clientes digitales y móviles del Grupo así como de las ventas digitales.

Clientes digitales y móviles (Millones)

Dividendos

- El 10 de abril del 2019 se procedió al pago en efectivo de 0,16 euros brutos por acción, correspondientes al dividendo complementario del ejercicio 2018, aprobado por la Junta General de Accionistas celebrada el 15 de marzo.

Otros temas de interés

- El 1 de enero del 2019, entró en vigor la NIIF 16 ‘Arrendamientos’, que requiere que el arrendatario reconozca los activos y pasivos derivados de los derechos y obligaciones de los contratos de arrendamiento. Los principales impactos son el reconocimiento de un activo por el derecho de uso y de un pasivo por las obligaciones de pago futuros. El impacto de la primera implantación fue de 3.419 y 3.472 millones de euros, respectivamente, con un efecto de -11 puntos básicos en el ratio CET1 de capital.

- Con el fin de que la información del ejercicio 2019 sea comparable con la del 2018, se ha procedido a reexpresar los balances, las cuentas de resultados y los ratios de los tres primeros trimestres del ejercicio 2018 del Grupo y del área de negocio de América del Sur, para recoger los impactos de la hiperinflación en Argentina como consecuencia de la aplicación de la NIC 29 'Información financiera en economías hiperinflacionarias'. Este impacto se registró por primera vez en el tercer trimestre del 2018, pero con efectos contables al 1 de enero del 2018.