Gestión del riesgo

Riesgos de crédito

Comportamiento positivo de las métricas de riesgo del Grupo BBVA durante el 2019:

- El riesgo crediticio creció un 1,9% durante el 2019. A tipos de cambio constantes el crecimiento resultó en un 1,7%, donde la caída en España es compensada por el crecimiento en el resto de áreas de negocio. En el cuarto trimestre se registró un incremento en el riesgo crediticio del +0,9% (+2,1% a tipos de cambio constantes), destacando el crecimiento en España y México; así como de Estados Unidos y Turquía a tipos de cambio constantes.

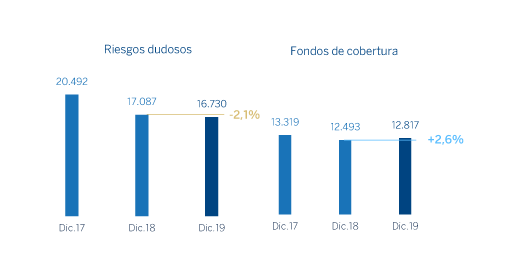

- El saldo dudoso descendió en el 2019 un 2,1% (-2,2% en términos constantes), destacando la reducción en España debido en gran medida a las ventas de carteras de préstamos en mora, que mitiga parcialmente el crecimiento del saldo dudoso en Turquía y, en menor medida, en México. En el último trimestre del 2019 cae un 2,1% (-0,7% a tipos de cambio constantes).

- La tasa de mora se situó en el 3,8% al cierre del 2019, con una reducción de -12 puntos básicos con respecto a la registrada en septiembre y de -15 puntos básicos durante el año.

- Los fondos de cobertura crecieron un 2,6% en los últimos doce meses (+3,5% a tipos de cambio constantes).

- La tasa de cobertura cerró en el 77%, con una mejora de 349 puntos básicos con respecto al cierre del 2018.

- El coste de riesgo acumulado a diciembre del 2019 se situó en 1,04%, en línea con el dato de cierre del 2018.

Riesgos dudosos y fondos de cobertura (Millones de euros)

Riesgo crediticio (1) (Millones de euros)

| 31-12-19 (2) | 30-09-19 (2) | 30-06-19 | 31-03-19 | 31-12-18 | |

|---|---|---|---|---|---|

| Riesgos crediticio | 441.964 | 438.177 | 434.955 | 439.152 | 433.799 |

| Riesgos dudosos | 16.730 | 17.092 | 16.706 | 17.297 | 17.087 |

| Fondos de cobertura | 12.817 | 12.891 | 12.468 | 12.814 | 12.493 |

| Tasa de mora (%) | 3,8 | 3,9 | 3,8 | 3,9 | 3,9 |

| Tasa de cobertura (%) (3) | 77 | 75 | 75 | 74 | 73 |

- (1) Incluye los préstamos y anticipos a la clientela bruto más riesgos contingentes.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

- (3) El ratio de cobertura incluye los ajustes de valoración por riesgo de crédito a lo largo de la vida residual esperada en aquellos instrumentos financieros que han sido adquiridos (originadas principalmente en la adquisición de Catalunya Banc, S.A.). De no haberse tenido en cuenta dichas correcciones de valoración, el ratio de cobertura se situaría en 74% en el 2019 y 70% en el 2018.

Evolución de los riesgos dudosos (Millones de euros)

| 4° Trim. 19 (1) (2) | 3er Trim. 19 (2) | 2° Trim. 19 | 1er Trim. 19 | 4° Trim. 18 | |

|---|---|---|---|---|---|

| Saldo inicial | 17.092 | 16.706 | 17.297 | 17.087 | 17.693 |

| Entradas | 2.484 | 2.565 | 2.458 | 2.353 | 3.019 |

| Recuperaciones | (1.509) | (1.425) | (1.531) | (1.409) | (1.560) |

| Entrada neta | 975 | 1.139 | 927 | 944 | 1.459 |

| Pases a fallidos | (1.074) | (991) | (958) | (775) | (1.693) |

| Diferencias de cambio y otros | (262) | 237 | (561) | 41 | (372) |

| Saldo al final de período | 16.730 | 17.092 | 16.706 | 17.297 | 17.087 |

| Pro memoria: | |||||

| Créditos dudosos | 15.954 | 16.337 | 15.999 | 16.559 | 16.348 |

| Garantías concedidas dudosas | 777 | 755 | 707 | 738 | 739 |

- (1) Datos provisionales.

- (2) Cifras sin considerar la clasificación a activos no corrientes en venta (ANCV).

Riesgos estructurales

Liquidez y financiación

La gestión de la liquidez y financiación en BBVA promueve la financiación del crecimiento recurrente del negocio bancario en condiciones adecuadas de plazo y coste, a través de una amplia gama de instrumentos que permiten acceder a un gran número de fuentes alternativas de financiación, adecuándose en todo momento a las exigencias regulatorias actuales.

Debido a su modelo de gestión a través de filiales, BBVA es uno de los pocos grandes bancos europeos que sigue la estrategia de resolución MPE (Multiple Point of Entry): la matriz fija las políticas de liquidez, pero las filiales son autosuficientes y responsables de la gestión de su liquidez (captando depósitos o accediendo al mercado con su propio rating), sin que exista transferencia de fondos o financiación cruzada desde la matriz a las filiales o de las filiales entre sí. Esta estrategia limita la propagación de una crisis de liquidez entre las distintas áreas y garantiza la adecuada transmisión del coste de liquidez y financiación al proceso de formación de precios.

La solidez financiera de los bancos del Grupo sigue apoyándose en la financiación de la actividad crediticia, fundamentalmente, a través de recursos estables de clientes. Durante el ejercicio 2019, las condiciones de liquidez se mantuvieron holgadas en todos los países donde opera el Grupo BBVA:

- En la zona euro, continúa la situación de liquidez confortable, con un ligero incremento del gap de crédito a lo largo del año. BBVA acudió en diciembre a la segunda ventana del programa de préstamos a largo plazo del Banco Central Europeo denominado TLTRO III debido a sus condiciones favorables en términos de coste y de plazo. En este sentido se amortizó la parte correspondiente del programa TLTRO II.

- En Estados Unidos, la situación de liquidez es sólida. En el año 2019 se ha producido un descenso del gap de crédito debido, principalmente, al incremento de depósitos como consecuencia de las campañas de captación lanzadas, así como a cierta ralentización del crédito. Hay que señalar que las tensiones vividas en el mercado americano de repo a muy corto plazo durante la segunda mitad del año, que han obligado a la Reserva Federal a actuar proporcionando liquidez, no han tenido impacto en BBVA USA debido a la escasa dependencia en este tipo de operativa y al mantenimiento de un buffer de liquidez adecuado.

- En México, la situación de liquidez continúa siendo sólida, a pesar de un ligero aumento del gap de crédito en el año debido a un mayor crecimiento de la inversión crediticia respecto a los depósitos. Destacan las medidas de gestión llevadas a cabo en el año para incrementar la captación, especialmente en moneda extranjera, presionada por la fuerte competencia.

- En Turquía, se mantiene una buena situación de liquidez, pese a los vencimientos de financiación mayorista registrados durante el año, contando con un buffer adecuado ante un posible escenario de tensión de liquidez. Mejora el gap de crédito en el año en ambos balances, debido a la contracción de los préstamos frente al crecimiento de los depósitos en moneda extranjera, mientras que en la moneda local, mayor crecimiento de los depósitos sobre el crecimiento de los préstamos.

- En América del Sur, prevalece una adecuada situación de liquidez en toda la zona. En Argentina, la alta volatilidad generada en los mercados durante el proceso electoral a mediados de año produjo una salida de depósitos en dólares estadounidenses en el sistema bancario cuyo ritmo se ha contenido sensiblemente en el tramo final del año, experimentando incluso ligeras entradas. En este contexto, BBVA Argentina afrontó con éxito esta situación, apoyándose en la sólida posición de liquidez que viene manteniendo, tal y como muestran los adecuados ratios de liquidez.

El ratio de cobertura de liquidez (LCR, por sus siglas en inglés) en el Grupo BBVA se mantuvo holgadamente por encima del 100% a lo largo del año 2019 y se situó en el 129% a 31 de diciembre del 2019. En todas las filiales se supera el 100% con amplitud (zona euro 147%, México 147%, Estados Unidos 145% y Turquía 206%). Para el cálculo de este ratio se asume que no se produce transferencia de liquidez entre filiales; esto es, ningún tipo de exceso de liquidez de las filiales en el extranjero está siendo considerado en el ratio consolidado. De considerarse estos excesos de liquidez, el ratio LCR en el Grupo BBVA se situaría en el 158% (29 puntos porcentuales por encima del 129%).

El ratio de financiación estable neta (NSFR, por sus siglas en inglés), definido como el resultado entre la cantidad de financiación estable disponible y la cantidad de financiación estable requerida, es una de las reformas esenciales del Comité de Basilea y exige a los bancos mantener un perfil de financiación estable en relación con la composición de sus activos y actividades fuera de balance. Este cociente deberá ser, como mínimo, del 100% en todo momento. En el Grupo BBVA el ratio NSFR, calculado en base a los requerimientos de Basilea, se mantuvo por encima del 100% a lo largo del 2019 y se situó en el 120% al 31 de diciembre del 2019. En todas las filiales se superó el 100% con amplitud (zona euro 113%, México 130%, Estados Unidos 116% y Turquía 151%).

Los mercados de financiación mayorista en los que opera el Grupo siguieron mostrando estabilidad.

Las principales operaciones llevadas a cabo por las entidades que forman BBVA durante el año 2019 son:

- BBVA, S.A. realizó tres emisiones de deuda senior no preferente, la primera, por importe de 1.000 millones de euros y cupón anual del 1,125% tipo fijo, a un plazo de cinco años; la segunda, en formato bono verde (segundo tras el inaugural emitido en mayo del 2018), por importe también de 1.000 millones de euros, con un cupón anual del 1% y plazo de siete años; y la tercera en septiembre por 1.000 millones de euros a un plazo a cinco años y, con un cupón de 0,375%, siendo el más bajo alcanzado por una emisión de deuda senior no preferente en España y el más bajo pagado por BBVA por deuda senior (preferente y no preferente). En noviembre emitió deuda senior preferente por importe 1.000 millones de euros a un plazo de siete años y cupón de 0,375%.

- Adicionalmente en enero 2020 BBVA, S.A. realizó una emisión de deuda senior no preferente por 1.250 millones de euros a un plazo de siete años y un cupón del 0.5%, el más bajo alcanzado para un emisor español en este producto a este plazo.

- En cuanto a emisiones de capital, BBVA, S.A. realizó tres emisiones públicas: una emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias de BBVA de nueva emisión (CoCos), con registro en la CNMV, por importe de 1.000 millones de euros y cupón anual del 6,0% con opción de amortización a partir del quinto año; otra emisión de CoCos, registrada en la SEC, por 1.000 millones de dólares estadounidenses y cupón del 6.5% con opción de amortización al quinto año y medio; y una emisión de deuda subordinada Tier 2 por importe de 750 millones de euros, a un plazo de diez años y opción de amortización en el quinto año, con un cupón del 2,575%.

- En enero 2020, BBVA, S.A. emitió 1.000 millones de euros de deuda subordinada Tier 2 a un plazo de diez años, con opción de amortización anticipada en el quinto año, y un cupón del 1%.

- Adicionalmente, durante el año 2019 se ha ejecutado la opción de amortización anticipada de la emisión de CoCos por importe de 1.500 millones de euros y cupón 7%, emitida en febrero del 2014 y se anunció la amortización en febrero 2020 de la emisión de CoCos de 1.500 millones de euros y cupón 6,75% emitida en febrero 2015; también se amortizó una emisión de deuda subordinada Tier 2 por 1.500 millones de euros y cupón 3,5%, emitida en abril del 2014. En junio del 2019, BBVA, S.A., en su condición de sucesor universal de Unnim Banc, S.A.U., procedió a ejercitar la amortización anticipada de la emisión de obligaciones subordinadas, emitida originalmente por Caixa d’Estalvis de Sabadell, por un importe nominal vivo de 4.878.000 euros.

- En Estados Unidos, BBVA USA realizó en el tercer trimestre del año una emisión pública de 600 millones de dólares estadounidenses en formato senior, a un plazo de cinco años con un cupón del 2,5%. La finalidad de esta emisión era la renovación de un vencimiento por el mismo importe.

- En México se emitieron en el segundo trimestre del año 471 millones de euros de deuda senior en el mercado local en dos tramos: 236 millones de euros a tres años a TIIE +28 puntos básicos y 236 millones de euros a 8 años a Mbono +80 puntos básicos, obteniendo el menor coste de fondeo de la historia en mercado local en ambos vencimientos. En el tercer trimestre, se realizó una emisión Tier 2 por importe de 750 Millones de dólares estadounidenses a un plazo de 15 años con opción de amortización anticipada el décimo año y cupón de 5,875%. Los fondos obtenidos se utilizaron para llevar a cabo una recompra parcial de dos emisiones subordinadas que ya no estaban computando en capital (250 millones con vencimiento en 2020 y 500 millones con vencimiento en 2021).

- En Turquía, Garanti BBVA emitió en el primer trimestre del año una titulización de derechos de cobro (DPR) por importe de 150 millones de dólares estadounidenses a cinco años. También renovó préstamos sindicados por importe de 784 millones de dólares estadounidenses en el primer semestre y de 800 millones de dólares estadounidenses en el segundo semestre. Garanti también financió 322 millones de dólares estadounidenses en un préstamo bilateral y emitió un bono verde por 50 millones de dólares estadounidenses en diciembre. Asimismo, se han firmado fondos bilaterales adicionales por 110 millones de dólares estadounidenses en diciembre del 2019.

- En América del Sur, durante 2019 BBVA Perú emitió por un importe equivalente de 116 millones de euros, de los que 66 millones se emitieron durante el último trimestre. Mientras que, BBVA Argentina emitió obligaciones negociables en el mercado local por aproximadamente 53 millones de euros (29 millones en el último trimestre del año, tras el cambio de gobierno). En Chile, Forum emitió un bono en el mercado local por un importe equivalente a 107 millones de euros en la primera mitad del año 2019.

Tipo de cambio

La gestión del riesgo de tipo de cambio de las inversiones de BBVA a largo plazo, derivada fundamentalmente de sus franquicias en el extranjero, tiene como finalidad preservar los ratios de capital del Grupo y otorgar estabilidad a la cuenta de resultados.

En el año 2019, el peso argentino (-36%) y la lira turca (-9%) se depreciaron con respecto al euro, mientras que el peso mexicano (+6%) y el dólar estadounidense (+2%) se apreciaron si los comparamos con los tipos de cambios finales al 31 de diciembre del 2018. BBVA mantiene sus políticas activas de gestión de las principales inversiones en países emergentes que sitúa, en media, entre el 30% y el 50% de los resultados del ejercicio y alrededor del 70% del exceso del ratio de capital CET1. En base a esta política, la sensibilidad del ratio CET1 a una depreciación frente al euro del 10% de las principales divisas emergentes se sitúa en -4 puntos básicos para el peso mexicano y en -2 puntos básicos para la lira turca. En el caso del dólar, la sensibilidad es de aproximadamente +11 puntos básicos ante una depreciación del 10% de esta moneda frente al euro, como consecuencia de los APRs denominados en dólares fuera de Estados Unidos. La cobertura de los resultados esperados para el año 2020 se situaba a cierre de diciembre en el 24% para México y en el 20% para Turquía.

Tipo de interés

La gestión del riesgo de tipo de interés persigue limitar la sensibilidad de los balances a movimientos en los tipos de interés. BBVA desarrolla esta labor a través de un procedimiento interno, conforme a las directrices establecidas por la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), que mide la sensibilidad del margen de intereses y del valor económico, con el objetivo de analizar el potencial impacto que pudiera derivarse del abanico de escenarios en los diferentes balances del Grupo.

El modelo se apoya en hipótesis que tienen como objeto reproducir el comportamiento del balance de forma similar a la realidad. Especial relevancia tienen los supuestos relativos al comportamiento de las cuentas sin vencimiento explícito y las estimaciones de prepago. Estas hipótesis se revisan y adaptan, al menos, una vez al año, según la evolución de los comportamientos.

En este sentido, BBVA mantiene, a nivel agregado, una posición favorable en el margen de intereses ante un aumento en los tipos de interés, así como un perfil de riesgo moderado, acorde a su objetivo, a través de una gestión eficaz del riesgo estructural del balance.

Por áreas, las principales características de los balances son:

- España y Estados Unidos presentan unos balances caracterizados por una cartera crediticia con elevada proporción referenciada a tipo de interés variable (básicamente hipotecas en España y préstamos a empresas en ambos países) y un pasivo compuesto fundamentalmente por depósitos de clientes. Las carteras COAP actúan como cobertura del balance bancario, mitigando su sensibilidad a movimientos de tipos de interés. El perfil de ambos balances se ha mantenido estable durante el año 2019, con una moderada reducción de la sensibilidad del margen de intereses ante bajadas en los tipos de interés en las dos áreas de negocio.

- En México se mantiene el equilibrio mostrado a lo largo de 2019 entre los balances referenciados a tipo de interés fijo y variable. Entre los activos más sensibles a movimientos de tipos de interés, destaca la cartera de empresas, mientras que consumo e hipotecas son mayoritariamente a tipo fijo. La cartera COAP se utiliza para neutralizar la mayor duración de los depósitos de clientes. La sensibilidad del margen de intereses continua acotada y estable durante 2019.

- En Turquía, el riesgo de tipo de interés (desglosado en lira turca y dólares estadounidenses) está muy acotado: por el lado del activo, la sensibilidad de los préstamos, en su mayoría a tipo fijo pero con plazos relativamente cortos, y la cartera COAP, incluidos los bonos ligados a la inflación, se equilibra con la sensibilidad de los depósitos, que se re-precian en plazos cortos, en el pasivo. La evolución de los balances por monedas ha sido positiva en el año, mostrando una reducción en la sensibilidad del margen de intereses.

- En América del Sur se mantiene un riesgo de tipo de interés bajo al tener una composición de fijo/variable y vencimientos muy similar entre el activo y el pasivo en la mayor parte de los países del área. Asimismo, en los balances con varias divisas, también se realiza una gestión del riesgo de tipo de interés por cada una de las divisas, mostrando un nivel de riesgo muy reducido. Los perfiles de los balances en los países que componen este área de negocio permanecen estables, manteniendo una sensibilidad del margen de intereses acotada y prácticamente constante a lo largo del 2019.

Capital económico

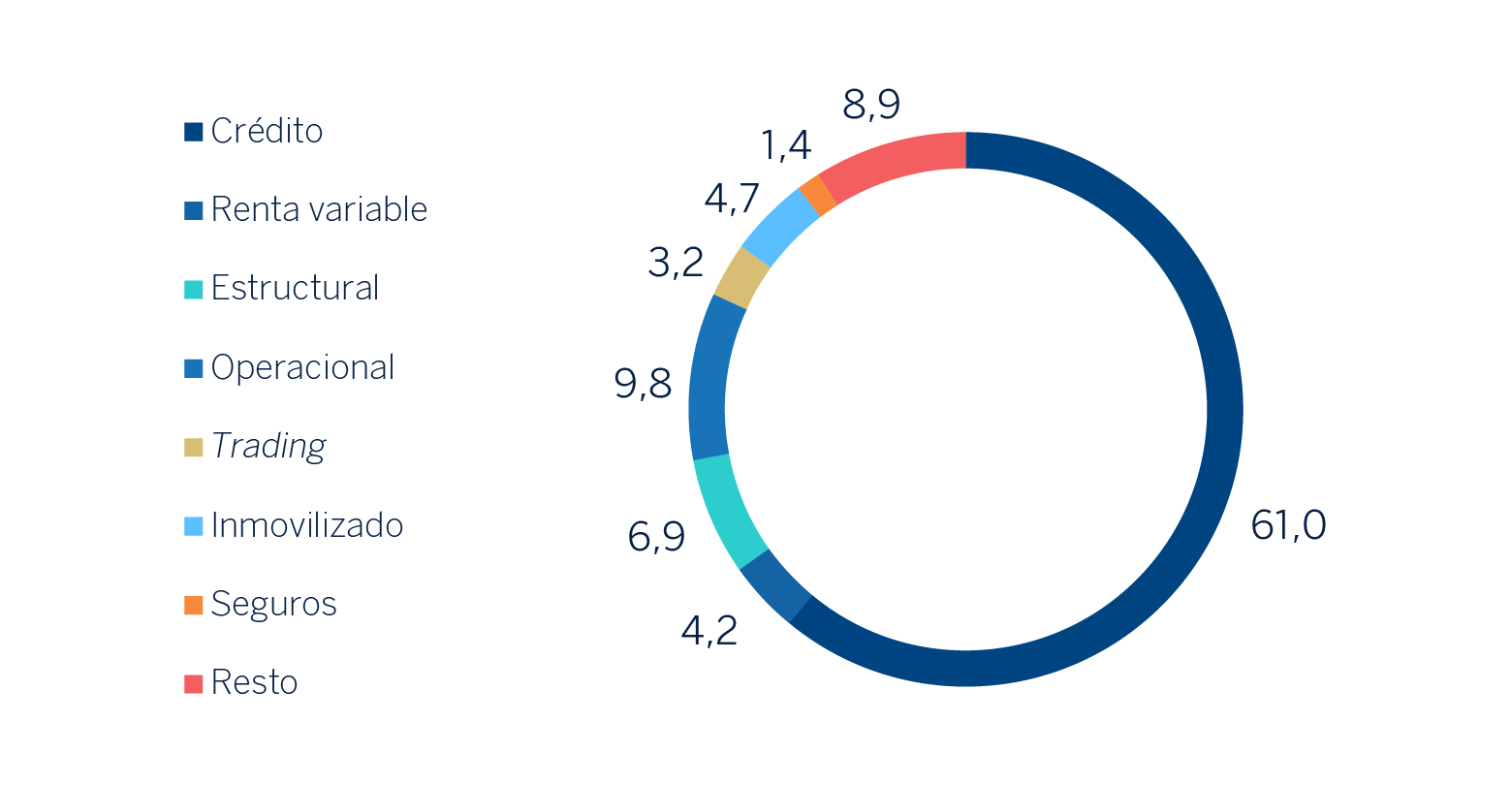

El consumo de capital económico en riesgo (CER) a cierre de diciembre del 2019, en términos consolidados, alcanzó los 29.918 millones de euros, lo que equivale a una tasa de variación del -4,0% con respecto al cierre de diciembre del 2018. La variación en el mismo horizonte temporal y a tipos de cambio constantes fue del -2,8%. El descenso se debe, principalmente, a la eliminación del cómputo del CER por fondo de comercio, al pasar a computarse como una deducción en el patrimonio económico del Grupo y alinearse con el enfoque regulatorio.

Desglose del capital económico en riesgo en términos consolidados (Porcentaje. Diciembre 2019)