3. Información financiera

3.1 Grupo BBVA

3.1.1 Datos relevantes

DATOS RELEVANTES DEL GRUPO BBVA (CIFRAS CONSOLIDADAS)

| 31-12-22 | ∆% | 31-12-21 | 31-12-20 | |

|---|---|---|---|---|

| Balance (millones de euros) | ||||

| Total activo | 713.140 | 7,6 | 662.885 | 733.797 |

| Préstamos y anticipos a la clientela bruto (1) | 369.260 | 11,9 | 330.055 | 323.252 |

| Depósitos de la clientela (1) | 393.856 | 12,6 | 349.761 | 342.661 |

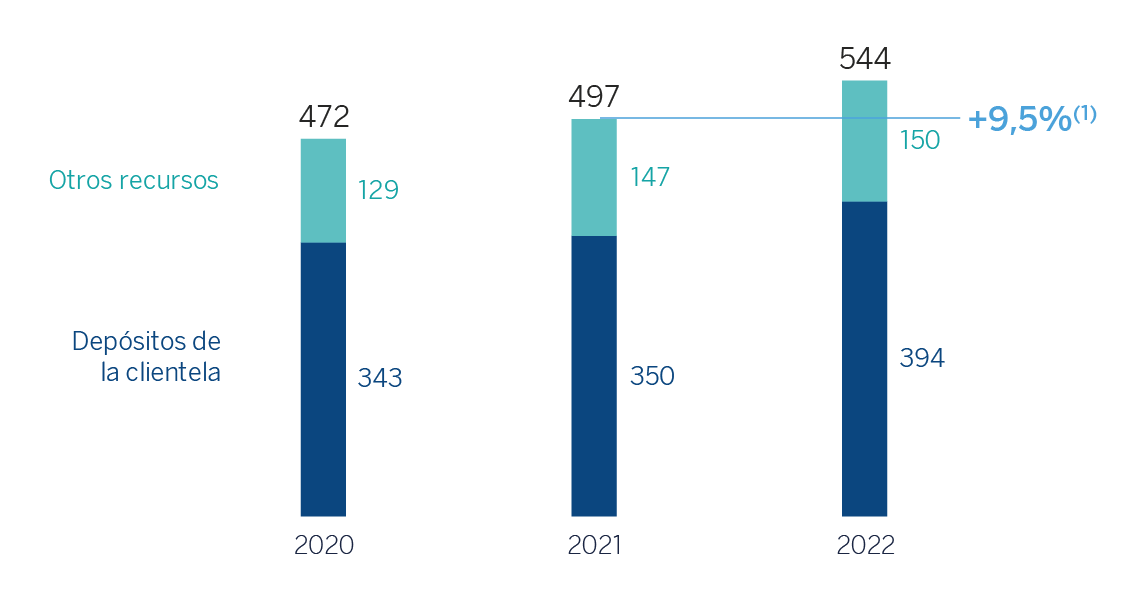

| Total recursos de clientes (1) | 544.028 | 9,5 | 496.954 | 471.928 |

| Patrimonio neto | 50.615 | 3,8 | 48.760 | 50.020 |

| Cuenta de resultados (millones de euros) | ||||

| Margen de intereses | 19.153 | 30,4 | 14.686 | 14.592 |

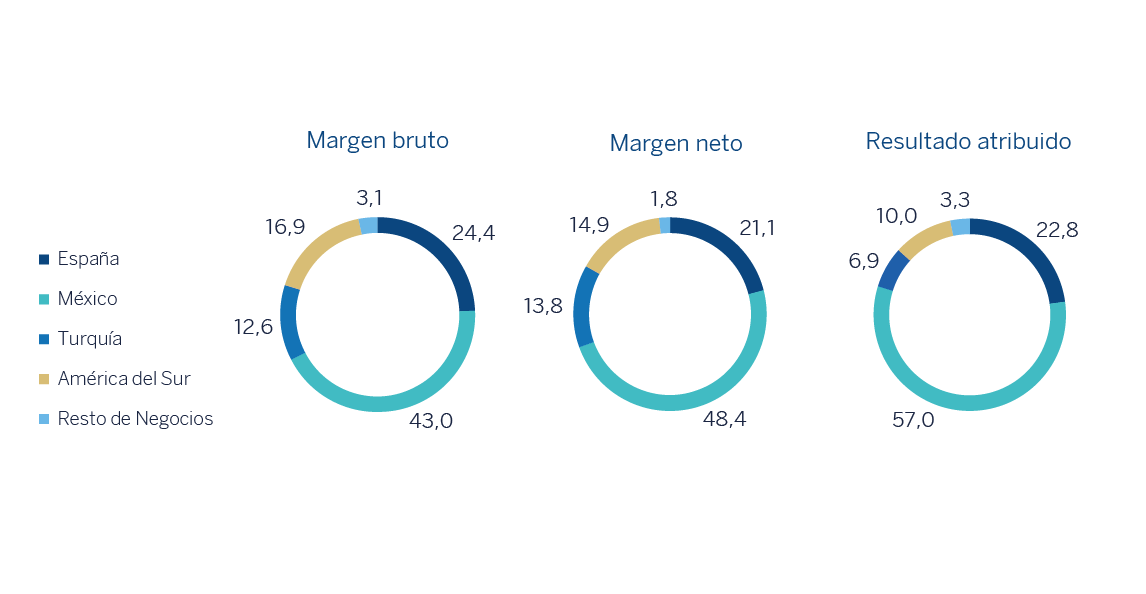

| Margen bruto | 24.890 | 18,2 | 21.066 | 20.166 |

| Margen neto | 14.130 | 22,5 | 11.536 | 11.079 |

| Resultado atribuido | 6.420 | 38,0 | 4.653 | 1.305 |

| Resultado atribuido ajustado (2) | 6.621 | 30,6 | 5.069 | 2.729 |

| La acción y ratios bursátiles | ||||

| Número de acciones en circulación (millones) | 6.030 | (9,6) | 6.668 | 6.668 |

| Cotización (euros) | 5,63 | 7,3 | 5,25 | 4,04 |

| Beneficio (pérdida) por acción ajustado (euros) (2) | 1,05 | 48,1 | 0,71 | 0,35 |

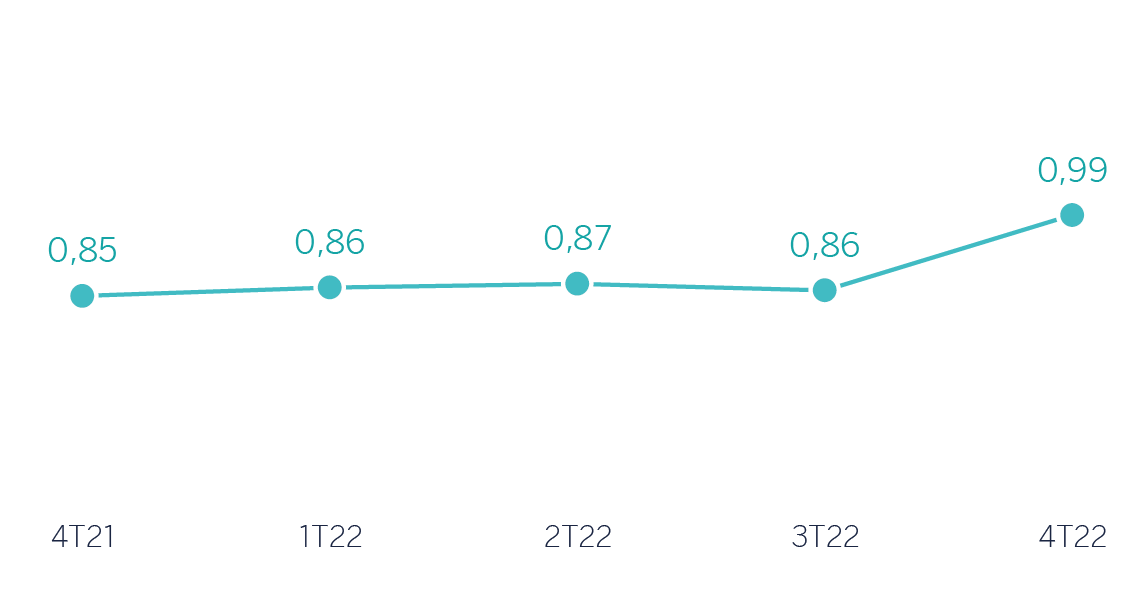

| Beneficio (pérdida) por acción (euros) (2) | 0,99 | 47,1 | 0,67 | 0,14 |

| Valor contable por acción (euros) (2) | 7,80 | 13,7 | 6,86 | 6,70 |

| Valor contable tangible por acción (euros) (2) | 7,44 | 14,1 | 6,52 | 6,05 |

| Capitalización bursátil (millones de euros) | 33.974 | (3,0) | 35.006 | 26.905 |

| Rentabilidad por dividendo (dividendo/precio; %) (2)(3) | 6,2 | 2,6 | 4,0 | |

| Ratios relevantes (%) | ||||

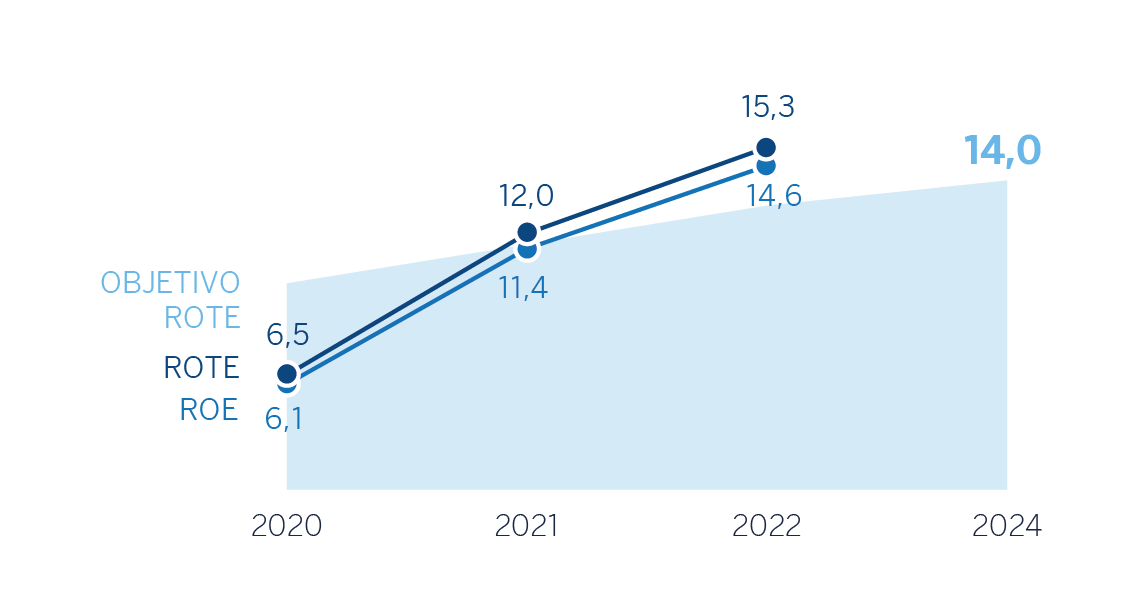

| ROE ajustado (resultado atribuido/fondos propios medios +/- otro resultado global acumulado medio) (2) | 14,6 | 11,4 | 6,1 | |

| ROTE ajustado (resultado atribuido/fondos propios medios sin activos intangibles medios +/- otro resultado global acumulado medio) (2) | 15,3 | 12,0 | 6,5 | |

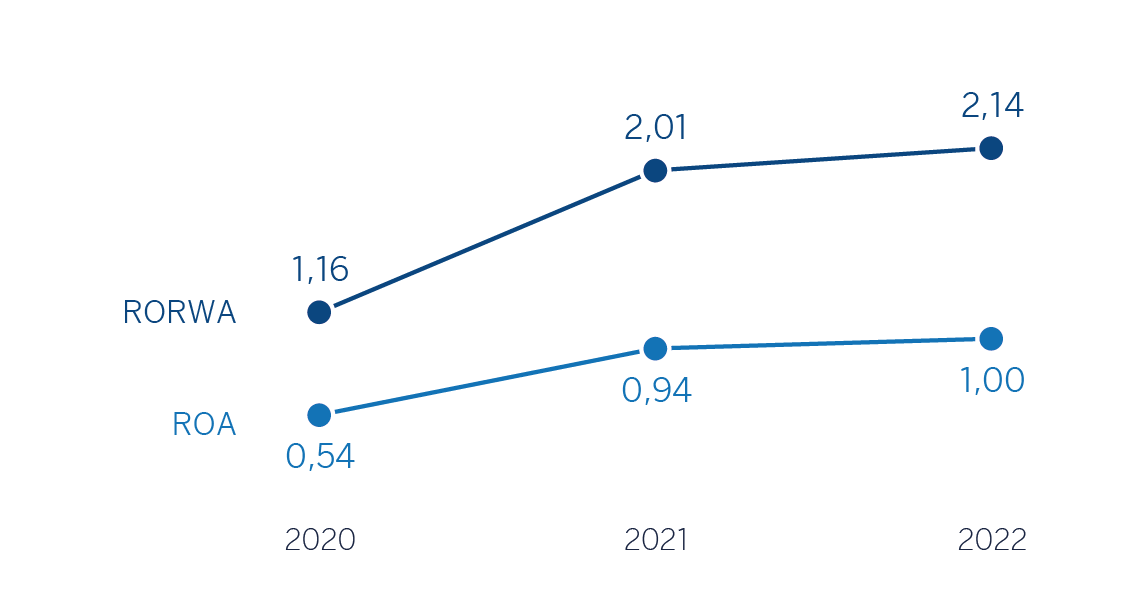

| ROA ajustado (resultado del ejercicio/activo total medio - ATM) (2) | 1,00 | 0,94 | 0,54 | |

| RORWA ajustado (resultado del ejercicio/activos ponderados por riesgo medios - APR) (2) | 2,14 | 2,01 | 1,16 | |

| Ratio de eficiencia (2) | 43,2 | 45,2 | 45,1 | |

| Coste de riesgo (2) | 0,91 | 0,93 | 1,55 | |

| Tasa de mora (2) | 3,4 | 4,1 | 4,2 | |

| Tasa de cobertura (2) | 81 | 75 | 82 | |

| Ratios de capital (%) | ||||

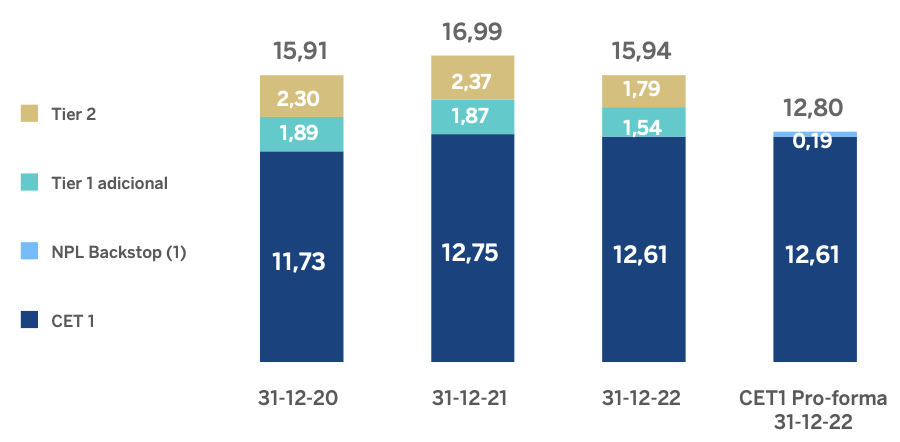

| CET1 fully-loaded | 12,61 | 12,75 | 11,73 | |

| CET1 phased-in (4) | 12,68 | 12,98 | 12,15 | |

| Ratio de capital total phased-in (4) | 15,98 | 17,24 | 16,46 | |

| Información adicional | ||||

| Número de clientes (millones) (1) | 89,3 | 8,6 | 82,2 | 78,8 |

| Número de accionistas | 801.216 | (3,1) | 826.835 | 879.226 |

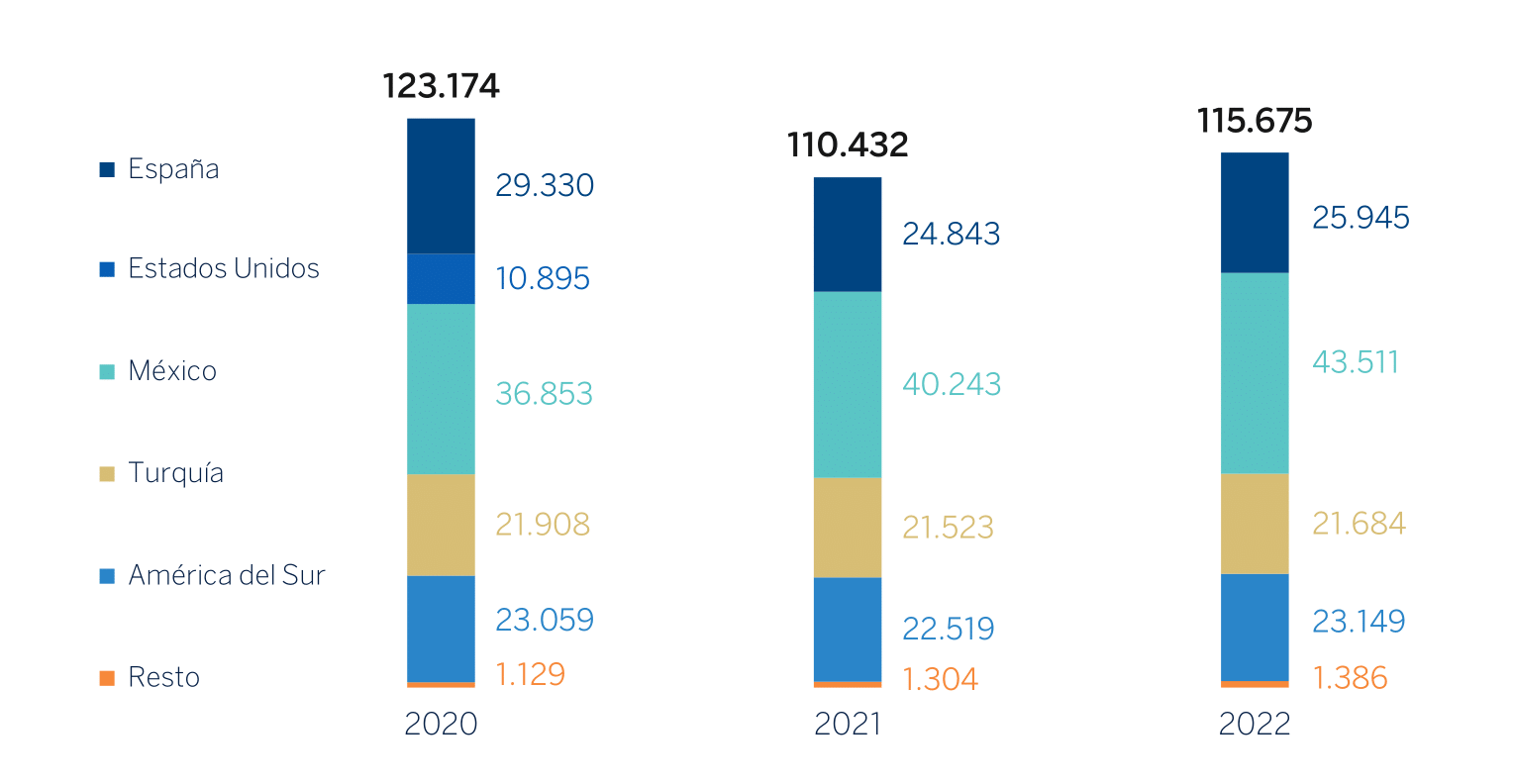

| Número de empleados | 115.675 | 4,7 | 110.432 | 123.174 |

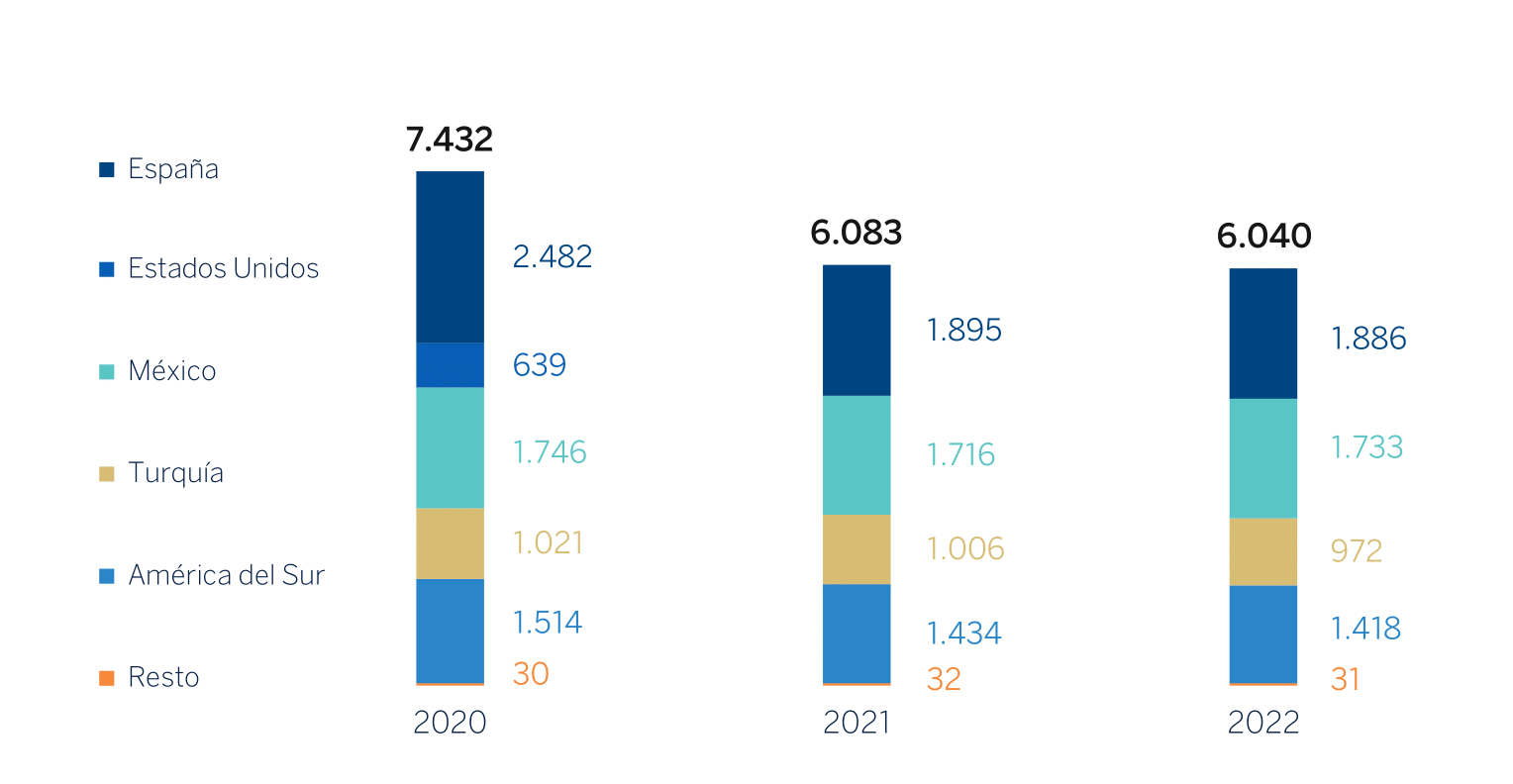

| Número de oficinas | 6.040 | (0,7) | 6.083 | 7.432 |

| Número de cajeros automáticos | 29.807 | 2,3 | 29.148 | 31.000 |

- (1) Excluye BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 y BBVA Paraguay a 31-12-20.

- (2) Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

- (3) Calculada a partir de los dividendos pagados en los últimos doce meses naturales dividida entre el precio de cierre del periodo.

- (4) Los ratios phased-in incluyen el tratamiento transitorio de la NIIF 9, calculado de acuerdo con las enmiendas al artículo 473 bis del Capital Requirements Regulation (CRR), introducidas por el Reglamento 2020/873 de la Unión Europea.

3.1.2 Entorno macroeconómico y regulatorio

Entorno y perspectivas macroeconómicas y sectoriales

La economía global se ha desacelerado a lo largo de 2022, en un entorno marcado por las fuertes presiones inflacionarias, un agresivo endurecimiento de las condiciones monetarias, el impacto negativo de la guerra en Ucrania y el menor crecimiento en China.

Pese a la tendencia de moderación, el crecimiento económico ha mostrado cierta resiliencia y ha sido, en general, mayor al esperado por la mayoría de analistas gracias al ahorro previamente acumulado, el proceso de normalización de la actividad tras las restricciones y disrupciones generadas por la pandemia de COVID-19, así como el dinamismo de los mercados laborales, que han contribuido a una mejora del consumo privado y del sector de servicios.

La inflación se ha mantenido en niveles elevados en 2022. Sin embargo, tras sorprender al alza durante la mayor parte del año, se ha empezado a moderar en los últimos meses, en línea con la tendencia de ralentización de la demanda agregada, la reciente moderación de los precios de la energía y el proceso de normalización de las cadenas de suministro globales. En términos anuales, la inflación ha alcanzado el 6,5% en Estados Unidos y 9,2% en la Eurozona a cierre del año.

En este contexto de presiones inflacionarias todavía elevadas, los bancos centrales han continuado endureciendo las condiciones monetarias. La Reserva Federal de Estados Unidos (en adelante, Fed) ha aumentado los tipos de interés de referencia hasta el 4,5% en diciembre (un nivel 425 puntos básicos superior al del inicio de 2022) y ha mantenido el proceso de ventas de activos para reducir el tamaño de su balance. Asimismo, ha indicado que las subidas de tipos de interés continuarán en los próximos meses, aunque a un ritmo más lento. En la Eurozona, el BCE ha subido los tipos de interés para sus operaciones de refinanciación hasta el 2,5% en diciembre (un nivel 250 puntos básicos superior al del inicio de 2022), ha endurecido las condiciones de sus provisiones de liquidez a los bancos a través de las operaciones TLTROs (operaciones de financiación a plazo más largo con objetivo específico) y ha indicado que pronto iniciará un programa de venta de sus activos. En relación a los tipos de interés de referencia durante el 2023, se esperan incrementos adicionales (como la subida de los 0,5 puntos básicos del BCE y de 0,25 puntos básicos de la FED, anunciados el 2 de febrero y el 1 de febrero de 2023, respectivamente), al mantenerse la inflación en niveles elevados. En un contexto de elevada incertidumbre, el escenario central de BBVA Research considera que la economía global se seguirá ralentizando en el futuro próximo, con eventuales episodios de recesión en la Eurozona y Estados Unidos. A esta ralentización del crecimiento contribuiría, principalmente, el significativo endurecimiento de las condiciones monetarias (los tipos de interés oficiales alcanzarían cerca de 5,0% en Estados Unidos y 3,75% en la Eurozona en los próximos meses, niveles claramente contractivos, que se mantendrían inalterados hasta, al menos, los meses finales del año 2023) y presiones inflacionarias todavía significativas, a pesar de las perspectivas de moderación.

Según BBVA Research, tras aumentar un 6,3% en 2021 y alrededor de 3,3% en 2022, el PIB global crecerá tan solo un 2,3% en 2023. En Estados Unidos el crecimiento se reduciría hasta el 1,9% en 2022 y el 0,5% en 2023, cuando el fuerte ajuste monetario generaría un ajuste del crecimiento a la baja. En la Eurozona, son probables ligeras caídas del PIB durante los próximos trimestres, fundamentalmente por las disrupciones creadas por la guerra en Ucrania, incluyendo los todavía elevados precios del gas. El crecimiento anual en la región sería de 3,2% en 2022 y -0,1% en 2023. En China, el crecimiento alcanzaría el 3,0% en 2022 y 5,0% en 2023, pero el aumento de las infecciones tras la reciente flexibilización de las políticas para contener el COVID-19 y las tensiones financieras provocadas por los desequilibrios en los mercados inmobiliarios podrían desencadenar un crecimiento económico menor al previsto.

La incertidumbre sigue elevada y los riesgos podrían sesgar el crecimiento a la baja. En particular, una mayor persistencia de la inflación podría desencadenar subidas aún más severas de los tipos de interés, y por lo tanto una recesión más profunda y generalizada, así como mayor volatilidad financiera.

CRECIMIENTO DEL PIB REAL E INFLACIÓN (PORCENTAJE DE CRECIMIENTO REAL)

| 2022 | 2023 | |||

|---|---|---|---|---|

| PIB | INFLACIÓN | PIB | INFLACIÓN | |

| Global | 3,30 | 7,20 | 2,30 | 4,70 |

| Eurozona | 3,20 | 9,20 | -0,10 | 2,90 |

| España | 5,50 | 5,70 | 1,40 | 4,00 |

| Estados Unidos | 1,90 | 6,50 | 0,50 | 3,20 |

| México | 3,0 | 7,80 | 0,60 | 4,00 |

| América del Sur (1) | 3,60 | 22,60 | 0,30 | 21,70 |

| Turquía | 5,50 | 64,30 | 3,00 | 42,00 |

| China | 3,00 | 1,80 | 5,00 | 2,50 |

Fuente: Estimaciones de BBVA Research. Inflación final del período.

(1) Argentina, Brasil, Chile, Colombia, Paraguay, Perú y Uruguay

Evolución de los tipos de cambio

Las actuaciones por parte de los bancos centrales de cara a controlar la inflación (agravada por la guerra en Ucrania) y las incertidumbres políticas en algunos países han condicionado los mercados de divisas en 2022. El contexto ha beneficiado al dólar estadounidense, el cual se ha apreciado un 6,2% frente a un euro que se vio especialmente penalizado hasta octubre. Las divisas de Latinoamérica han presentado un comportamiento dispar en el año 2022. El peso mexicano y el sol peruano acumulan una apreciación frente al euro de un 11,0% y el peso chileno del 4,4%. Por su parte, el peso argentino acumula una depreciación del 38,3% y el peso colombiano del 12,1%. En relación a la lira turca, el entorno de elevada inflación y política monetaria muy laxa le ha seguido penalizando al perder un 23,7% frente al euro durante el año.

Para consultar información sobre las políticas de gestión del riesgo de tipo de cambio del Grupo BBVA, véase el capítulo “Gestión del riesgo” del presente informe.

TIPOS DE CAMBIO (EXPRESADOS EN DIVISA/EURO)

| Cambios finales | Cambios medios | ||||

|---|---|---|---|---|---|

31-12-22 |

∆% sobre 31-12-21 |

∆% sobre 30-09-22 |

2022 |

∆% sobre 2021 |

|

| Dólar estadounidense | 1,0666 | 6,2 | (8,6) | 1,0532 | 12,3 |

| Peso mexicano | 20,8560 | 11,0 | (5,8) | 21,1889 | 13,2 |

| Lira turca (1) | 19,9649 | (23,7) | (9,4) | — | — |

| Sol peruano | 4,0572 | 11,0 | (4,6) | 4,0309 | 13,8 |

| Peso argentino (1) | 188,51 | (38,3) | (23,9) | — | — |

| Peso chileno | 916,75 | 4,4 | 2,7 | 917,69 | (2,2) |

| Peso colombiano | 5.130,56 | (12,1) | (13,9) | 4.469,08 | (0,9) |

- (1) En aplicación de la NIC 21 "Efectos de las variaciones en los tipos de cambio de la moneda extranjera", la conversión de la cuenta de resultados de Turquía y Argentina se hace empleando el tipo de cambio final.

Entorno regulatorio

Entorno regulatorio 2022: foco en ESG, datos, criptoactivos

Durante el ejercicio 2022, el entorno regulatorio de la industria financiera ha venido marcado por un nuevo marco geopolítico provocado por la guerra entre Rusia y Ucrania y sus repercusiones, que ha agitado los mercados y al sistema financiero, y se ha materializado en un conjunto de sanciones económicas impuestas a Rusia, que han provocado, entre otros, que se ponga el foco en temas relacionados con el blanqueo de capitales y la financiación del terrorismo, y el papel de los criptoactivos.

Todo ello, en paralelo al desarrollo de los planes de trabajo ya fijados por los organismos regulatorios, que han estado centrados en tres líneas de trabajo: (I) el cambio climático; (II) fortalecer el marco prudencial del sistema financiero; y (III) la digitalización del sector bancario. Durante el año 2022 han destacado también las nuevas regulaciones y acuerdos en materia de datos y la intensificación del debate regulatorio global en torno a los criptoactivos, buscando soluciones que aborden su regulación, supervisión y vigilancia con un foco en la estabilidad financiera.

1. ESG: consolidación de taxonomía y desglose de información

En 2022 se ha consolidado la actividad regulatoria en materia ESG para el sistema bancario europeo y se han llevado a cabo desarrollos en otras áreas geográficas.

A nivel global, el BCBS publicó el documento de principios para una efectiva gestión y supervisión de riesgos relacionados con el cambio climático. Están diseñados para que puedan adaptarse a diferentes sistemas bancarios, de una manera proporcional, dependiendo del tamaño, la complejidad y el perfil de riesgos del sector. El documento establece 18 principios: 12 para los bancos (que cubren aspectos de gobierno corporativo, control interno, gestión de riesgos y reporting) y 6 para los supervisores (que deben asegurarse de disponer de recursos y capacidades adecuados para evaluar la gestión de los bancos).

Asimismo, existen otras iniciativas impulsadas por instituciones globales que están avanzando a pasos agigantados, como el nuevo International Sustainability Standards Board (en adelante, ISSB), creado en noviembre de 2021 por la Fundación de Estándares Internacionales de Reportes Financieros (IFRS, por sus siglas en inglés), que en 2022 ha publicado dos documentos sobre clima y cuestiones generales para comentarios, así como los borradores de estándares sectoriales. El ISSB se ha apoyado, para ello, en el grupo de trabajo sobre divulgación financiera relacionada con el clima (TCFD, por sus siglas en inglés) y en los estándares sectoriales del Sustainability Accounting Standards Board (SASB). El ISSB aspira a constituirse como un estándar global integral, por lo que está trabajando en colaboración con otras organizaciones y jurisdicciones internacionales para garantizar el desarrollo de un marco robusto internacionalmente aplicable y que sea la base sobre la que se sustenten los requerimientos de las distintas jurisdicciones. En este sentido, además de los marcos mencionados, cabría destacar especialmente las iniciativas del Global Reporting Initiative (GRI), Value Reporting Foundation, y WEF (IBC’s stakeholder capitalism metrics) con las que ISSB colabora activamente para alcanzar un modelo global de métricas.

Europa ha continuado integrando los conceptos de ESG en la regulación prudencial, en la supervisión y en los requerimientos de reporting. En cuanto a los estándares para el reporting de sostenibilidad, se ha asistido a la creación de varios: uno en Europa, cabe destacar la publicación de la Directiva sobre Información Corporativa en Materia de Sostenibilidad (CSRD, por sus siglas en inglés), para cuyo desarrollo ya se han enviado, el primer set de los “European Sustainability Reporting Standards, preparados por el European Financial Reporting Advisory Group (EFRAG) a la Comisión Europea; y otro en Estados Unidos, después de que la Securities and Exchange Commission (en adelante, SEC) publicase en marzo de 2022 el documento “The Enhancement and Standardization of Climate-Related Disclosures for Investors”.

En la regulación prudencial han continuado las discusiones en la negociación legislativa de los textos de la CRR III y CRD VI, donde se introducen las definiciones de los diferentes tipos de riesgos ESG. En cuanto a reporting, la CE ha publicado las Normas Técnicas de Regulación (RTS, por sus siglas en inglés), que complementan el Reglamento de Divulgación de Información sobre Finanzas Sostenibles (SFDR, por sus siglas en inglés). Por su parte, la CE ha adoptado las Normas Técnicas de Implementación (ITS, por sus siglas en inglés) sobre la información del Pilar 3 relativa a los riesgos ESG, con el objetivo de integrar todos los requisitos de información pertinentes. Estas ITS presentan las tablas, plantillas e instrucciones que las entidades deben utilizar para divulgar información cualitativa relevante sobre los riesgos ESG, e información cuantitativa sobre los riesgos relacionados con el cambio climático, incluidos los riesgos de transición y físicos y las medidas de mitigación. Las entidades tendrán que realizar la primera divulgación en 2023, con datos a cierre de diciembre de 2022. La primera divulgación será anual y posteriormente será semestral.

En cuanto a la taxonomía, se aprobó el acto delegado complementario sobre el clima (mitigación y adaptación) mediante el Reglamento Delegado 2021/2139 de 4 de junio de 2021, a fin de acelerar la descarbonización, y que posteriormente fue modificado por el Reglamento Delegado (UE) 2022/1214 de la Comisión de 9 de marzo de 2022, en el que se introducen requisitos de información específicos que las empresas deben cumplir en relación con sus actividades en los sectores del gas y la energía nuclear.

Adicionalmente, la CE ha publicado la propuesta de Directiva sobre la Diligencia Debida Corporativa en materia de Sostenibilidad que, durante 2022, ha estado negociándose en el Parlamento y el Consejo. Esta Directiva tiene por objeto garantizar que las empresas que operan en el mercado interior contribuyan a la transición hacia la sostenibilidad mediante la identificación, prevención y mitigación, cese y minimización de los impactos potenciales o reales adversos sobre los derechos humanos y el medio ambiente relacionados con la propia actividad de la empresa, la de sus filiales y la de su cadena de valor. Una vez adoptada, los Estados Miembros dispondrán de dos años para incorporar la Directiva a su legislación nacional.

Como reflejo de la importancia de los temas ESG en la supervisión, el BCE ha puesto en marcha el primer ejercicio de stress test bottom up para la supervisión del riesgo de cambio climático, para identificar las vulnerabilidades, las mejores prácticas y los retos a los que se enfrentan los bancos a la hora de gestionar el riesgo de cambio climático. En este sentido, no se trataba de un ejercicio de aprobado o suspenso, ni tiene implicaciones directas en los requisitos de capital, pues los resultados alimentarán el Proceso de Revisión y Evaluación Supervisora (SREP, por sus siglas en inglés) desde un punto de vista cualitativo. Las entidades de crédito participantes han recibido información individual sobre los resultados para que, en consecuencia, tomen medidas, en línea con las buenas prácticas que el BCE publicó en diciembre 2022.

2. Entorno y ámbito prudencial: fortaleciendo el sector

En el ámbito prudencial global destaca que el Comité de Supervisión Bancaria de Basilea (en adelante, BCBS, por sus siglas en inglés) ha abordado temáticas novedosas. En este sentido, entre otros, se han aprobado un conjunto de principios, para la gestión y supervisión eficaces de los riesgos financieros climáticos y se ha avanzado en el desarrollo del tratamiento prudencial de los criptoactivos con la publicación de su estándar final. Asimismo, el BCBS ha acordado una ruta para reflejar la evolución de la unión bancaria europea sobre la metodología de evaluación de las entidades de importancia sistémica mundial (en adelante, G-SIBs, por sus siglas en inglés). Además, el Comité ha seguido evaluando los riesgos y vulnerabilidades del sistema bancario mundial, incluidos los derivados del conflicto en Ucrania, y el marco regulatorio posterior a la crisis, centrándose en la efectividad de las reformas de Basilea III, sobre lo que se publicó un informe en diciembre de 2022.

En el ámbito prudencial europeo destaca la intensa negociación que ha tenido lugar en el Consejo y en el Parlamento sobre la transposición de las reglas internacionales de requisitos de capital conocidas como Basilea III. La propuesta que presentó a finales de 2021 la Comisión Europea (en adelante, CE), el “Paquete Bancario 2021”, busca que los bancos de la Unión Europea (en adelante, UE) sean más resilientes ante posibles crisis económicas futuras, a la vez que contribuyen a la recuperación de Europa frente a la pandemia del COVID-19 y a la transición hacia la neutralidad climática. Este paquete se compone de tres propuestas: (I) la propuesta de directiva de requerimientos de capital (CRD VI, que modifica la anterior CRD V); (II) la propuesta de reglamento de requerimientos de capital (CRR III, que modifica la CRRII); y (III) una propuesta legislativa independiente en el ámbito de la resolución (la "propuesta Daisy Chain"), que también modifica la CRR V.

La entrada en vigor de los cambios será gradual, y está prevista a partir de 2025. Los cambios relacionados con las Daisy Chain entraron en vigor el 14 de noviembre de 2022, e incluyen una serie de reformas relacionadas con el marco de resolución con especial impacto en bancos Multiple Point of Entry (en adelante, MPE), en los que capital y liquidez se gestionan de forma independiente en las filiales.

Adicionalmente, la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) ha publicado el proyecto final de Normas Técnicas de Regulación (RTS, por sus siglas en inglés) relativo a la probabilidad de incumplimiento (PD, por sus siglas en inglés) y a las pérdidas en caso de incumplimiento (LGD) para el modelo de riesgo de las entidades que utilizan el nuevo método basado en modelos internos en el marco de la Revisión Fundamental de la Cartera de Negociación (FRTB, por sus siglas en inglés). En cuanto a los Non- Performing loans (NPLs), la EBA tras la publicación en 2022 de varias consultas relativas a las plantillas de información que las entidades deben elaborar, en diciembre 2022 publicó su ITS definitivo. La Comisión Europea tiene un plazo de 3 meses para adoptar el ITS de la EBA o proponer enmiendas. Se espera el visto bueno de la Comisión para el primer trimestre de 2023.

En España destaca la publicación, por el Banco de España (BdE), de la Circular 1/2022, a los establecimientos financieros de crédito, sobre liquidez, normas prudenciales y obligaciones de información, que modifica la Circular 1/2009 y la Circular 3/2019. El documento detalla la normativa de liquidez que es de aplicación a los establecimientos financieros de crédito, y adapta las obligaciones de información de las entidades de crédito en materias de solvencia y estructura accionarial a la actividad, modelo de negocio, tamaño e importancia relativa de estos establecimientos. Asi como la Circular 3/2022, de 30 de marzo abre en nueva ventana, del Banco de España, por la que se modifican la Circular 2/2016, de 2 de febrero, a las entidades de crédito, sobre supervisión y solvencia, que completa la adaptación del ordenamiento jurídico español a la Directiva 2013/36/UE y al Reglamento (UE) n.o 575/2013. Adicionalmente, en el marco de la incertidumbre económica mundial se publicó el Real Decreto-ley 6/2022, de medidas urgentes en respuesta a las consecuencias económicas y sociales de la guerra en Ucrania, para afrontar las consecuencias económicas y sociales de la guerra, con medidas a corto plazo y medidas que aceleren la acción a medio y largo plazo en materia de transición energética. Por último, destacamos la publicación de la Ley 18/2022, sobre la creación y crecimiento de empresas, que incluye medidas que abarcan desde la simplificación regulatoria hasta la reducción del capital social mínimo para constituir sociedades limitadas, pasando por el impulso a la inversión colectiva y al capital riesgo, o la mejora del acceso a financiación.

En 2022 ha continuado el debate regulatorio en torno al marco macroprudencial y los colchones de capital. En este sentido, el Banco Central Europeo (en adelante, BCE) confirmó que no prorrogará la relajación en los requerimientos de capital de Pilar 2 y el colchón de conservación del capital permitidos durante la pandemia del COVID-19 y que a partir del 1 de enero de 2023, las entidades de crédito volverán a operar con los niveles anteriores a la crisis.

Adicionalmente, finalizó la consulta que planteó la CE en noviembre de 2021 sobre la revisión del marco macroprudencial, incluido el diseño y funcionamiento de los colchones de capital, a lo que la EBA, el BCE y la Junta Europea de Riesgo Sistémico (en adelante, ESRB, por sus siglas en inglés) publicaron sus respectivas opiniones. Se espera la propuesta legislativa de la Comisión durante el primer trimestre de 2023.

Una novedad relevante es el reconocimiento de los progresos de la Unión Bancaria en la metodología de identificación de las G-SIBs. En mayo de 2022, el BCBS permitió el cálculo de un scoring paralelo de calificaciones para los G-SIBs, en el que se permite considerar como domésticas el 66% de las exposiciones transfronterizas dentro de la Unión Bancaria para las G-SIBs europeas. Este scoring paralelo permitirá ajustar, según criterio experto de las autoridades nacionales (NCAs), la asignación de los bancos en los diferentes niveles de capital requerido (los llamados buckets).

Los criterios Ambientales, Sociales y de Gobernanza (en adelante, ESG, por sus siglas en inglés) o de sostenibilidad también llegan al marco macroprudencial, pues son uno de los temas tratados en la consulta de la Comisión Europea, que preguntaba sobre la conveniencia de darles un tratamiento concreto. En julio de 2022, el BCE y el ESRB publicaron un informe conjunto sobre "el desafío macroprudencial del cambio climático", que proporciona consideraciones sobre la idoneidad de las herramientas macroprudenciales para abordar los riesgos relacionados con el clima. El Consejo de Estabilidad Financiera (en adelante, FSB, por sus siglas en inglés) también se ha pronunciado sobre esta posibilidad en su informe final sobre los enfoques de supervisión y regulación de los riesgos relacionados con el clima, valorando los pros y contras de esta posibilidad.

Sin embargo, durante el Eurogrupo se rechazó la propuesta de su presidente para desbloquear los avances en la Unión Bancaria, incluyendo un esquema europeo de seguros de depósitos (EDIS, por sus siglas en inglés). El consenso que se alcanzó fue en la necesidad de revisar ciertos aspectos del marco de gestión de crisis bancarias y de fondos de garantía, para los que se espera una propuesta legislativa para comienzos del 2023.

En este sentido destacan por parte de la EBA la publicación de las Directrices finales para la mejora de la capacidad de resolución de las entidades y las autoridades de resolución, que serán aplicables el 1 de enero de 2024. La Junta única de Resolución (SRB, por sus siglas en inglés) ha publicado sus guías operativas sobre la identificación y movilización de colateral en la resolución, que complementan el documento de “Expectativas para los Bancos”, y ayudan a comprender los requerimientos operacionales y legales que los bancos deben prever para maximizar la cantidad de activos que podrían movilizarse como garantía durante y después de la resolución. Por su parte, la CE publicó una consulta para evaluar el marco de ayudas de estado en el sistema bancario, que está estrechamente ligado al marco de gestión de crisis. Finalmente, la EBA ha publicado una consulta para revisar su guía sobre la metodología para el cálculo de contribuciones al Fondo de Garantía de Depósitos (FGD).

3. Mercados financieros y conducta

Durante el año 2022, Europa ha tratado de avanzar con pequeños pasos en consolidar el proyecto de la Unión de Mercado de Capitales (CMU, por sus siglas en inglés). Así, el Parlamento Europeo y el Consejo llegaron a un acuerdo sobre la regulación de fondos de inversión a largo plazo (European Long Term Investment Funds - ELTIFs), que hará más atractivos dichos fondos para inversores y reforzará su papel como fuente complementaria de financiación para las empresas de la UE. Esto supone un avance en el cumplimiento de los hitos del plan de CMU de la Comisión Europea ayudando a financiar las transiciones verde y digital.

El trabajo regulatorio en cuanto a la reforma de los tipos de interés de referencia (IBORs) ha pasado ya a la fase de implementación más operativa. Destaca que la Autoridad Europea de Valores y Mercados (ESMA, por sus siglas en inglés) ha sustituido, desde el 1 de enero de 2022, a la Financial Services and Markets Authority (FSMA) belga como supervisor del administrador del EURIBOR. Preside, además, el Colegio del EURIBOR, que reúne a todos los supervisores nacionales de los bancos del panel de contribuidores al índice. Adicionalmente, ESMA es el supervisor de los administradores de terceros países reconocidos por la UE en virtud del Reglamento Europeo de Índices de Referencia. La CE publicó diversas iniciativas para designar reemplazos legales para ciertas tasas del LIBOR en yenes y tasas LIBOR en libras esterlinas, pero éstas no se han concretado y se espera que la CE publique el documento final en 2023. Por su parte el administrador del EURIBOR, EMMI, comenzó oficialmente la publicación del índice EFTERM (euro forward-looking term rate) en noviembre, diseñado para servir como sustitutivo del EURIBOR cumpliendo con el Reglamento Europeo de Índices de Referencia. Por su parte, ESMA publicó una recomendación a los creadores de mercado para comenzar (si no lo han hecho ya) una comercialización activa de derivados sobre €STR. Finalmente, el Reino Unido ha retrasado la retirada del LIBOR GBP en los plazos de 1 y 6 meses hasta marzo de 2023, para dar más tiempo al mercado a realizar las transiciones necesarias, y en Estados Unidos siguen los trabajos para designar tasas de reemplazo del IBOR US en SOFR (Secured Overnight Financing Rate).

En cuanto a titulizaciones, la EBA ha publicado su proyecto final de RTS, en el que se especifican los requisitos para las entidades originadoras, las patrocinadoras y los prestamistas originarios en relación con la retención del riesgo. En España se destaca que el pasado 8 de julio de 2022 entró en vigor la nueva ley sobre cédulas, que traspone la directiva europea y que afecta tanto a las cédulas ya existentes como a las futuras emisiones.

En relación a la prestación de servicios de inversión, después de que la CE publicase sus propuestas de modificación de MiFIR43 y MiFID II44 en noviembre de 2021, durante el 2022 se siguieron debatiendo dichas modificaciones dentro del Parlamento Europeo y en el Consejo. A finales de diciembre se publicó el acuerdo al que había llegado el Consejo para las propuestas de cambios de ambos textos y se espera para 2023 el texto final del Parlamento Europeo. Las discusiones se han desviado de la propuesta original de la Comisión, acercando el marco europeo a la reforma que se está realizando en el Reino Unido, con una reducción de la carga operativa. A nivel nacional, la transposición de los cambios introducidos por el Quick Fix de MiFID II se han integrado dentro del proyecto de ley de los mercados de valores y de los servicios de inversión, cuyo texto final se espera en 2023.

Dentro de la normativa de MiFID II, destaca la publicación de una consulta de la ESMA sobre el perímetro de los centros de negociación. Asimismo, ESMA ha publicado un informe de supervisión para garantizar la convergencia en toda la UE de la supervisión de las entidades que utilizan agentes vinculados, y en particular de aquellas que tienen su sede fuera de la UE.

En el mercado de derivados, destaca la propuesta de las Autoridades Europeas de Supervisión (en adelante, ESAs, por sus siglas en inglés) para extender las exenciones intragrupo en las obligaciones de márgenes y liquidación centralizada a las operaciones con filiales de terceros países. También destaca la propuesta de ampliación de los colaterales elegibles para los derivados de energía liquidados en cámaras de compensación. Finalmente, la Comisión Europea publicó una nueva propuesta de modificación de European Market Infrastructure Regulation (EMIR, por sus siglas en inglés) con el objetivo principal de fomentar la liquidación centralizada dentro de la UE.

Por su parte, Europa sigue trabajando en tres líneas que considera claves: (I) la banca en la sombra (shadow banking); (II) la protección de los inversores minoristas; y (III) el blanqueo de capitales y la financiación del terrorismo (Anti-Money Laundering —AML, por sus siglas en inglés—/Combating the Financing of Terrorism —CFT, por sus siglas en inglés—).

En cuanto al primer punto, la EBA ha publicado su proyecto final de Normas Técnicas de Regulación (RTS, por sus siglas en inglés) que fija los criterios para identificar a las entidades del sector bancario paralelo a efectos de notificación de grandes riesgos. Las entidades que realizan actividades o servicios bancarios y que han sido autorizadas y supervisadas de acuerdo con el marco prudencial de la UE no se considerarán entidades del sector bancario paralelo.

En cuanto al segundo punto, las ESAs han publicado un documento que contiene su asesoramiento técnico a la CE sobre la revisión del Reglamento de los Productos de Inversión Minorista Empaquetados (PRIIPs, por sus siglas en inglés). Este documento alimentará la Estrategia de Inversión Minorista de la Comisión, y aborda cuestiones como la forma de adaptar mejor el documento de datos fundamentales para el inversor (DFI) a la era digital o la conveniencia de ampliar el ámbito de aplicación del Reglamento a otros productos financieros.

En cuanto al tercer punto, AML/CFT, la EBA ha publicado sus Directrices sobre políticas y procedimientos relativos a la gestión del cumplimiento y a la función y las atribuciones del responsable de cumplimiento AML/CFT, que abordan de forma exhaustiva, por primera vez en el ámbito de la UE, la estructura de gobernanza en su conjunto en materia de AML/CFT. Además, durante 2022 han continuado las negociaciones en el Parlamento y en el Consejo sobre el paquete de AML/CFT que publicó la CE, que entre otras propuestas lanza la idea de crear una autoridad europea de lavado de dinero. El Consejo de la Unión Europea acordó en diciembre su posición sobre los textos de nueva Directiva de AML y nuevo Reglamento de AML.

En Reino Unido se publicó el proyecto de ley de servicios financieros y mercados, que actualizará parte de su marco regulatorio tras su salida de la UE. Las nuevas normas se desvían de las europeas para promover la inversión, incluyendo una regulación específica para las actividades de criptomonedas.

4. La regulación en el entorno de la transformación digital del sector financiero: datos, cryptoactivos y el euro digital

En 2022 la digitalización continuó siendo una prioridad para las autoridades europeas, que han seguido avanzando en la implementación de la estrategia digital definida en 2020, y cuyos pilares fundamentales son el fortalecimiento del uso de los datos y el desarrollo y regulación de la inteligencia artificial. En relación con el primero, en 2022 la CE publicó la propuesta de Reglamento sobre normas armonizadas para el acceso y uso justo de los datos (Data Act), cuyo objetivo es garantizar la equidad en la asignación del valor derivado del uso de los datos entre los distintos actores de la economía de los datos y promover el acceso y uso de los mismos. A tal fin, se establecen en esta normativa nuevos derechos a individuos y empresas para el acceso y compartición de los datos generados en el uso de objetos conectados y, además, establece algunas condiciones generales que también se aplicarán a las obligaciones de intercambio de datos de futuras regulaciones. Asimismo, incluye otras medidas relacionadas con la facilitación a los usuarios del cambio de proveedores de servicios en la nube.

Respecto a las iniciativas legislativas ya puestas en marcha en 2021, tales como el Reglamento de Inteligencia artificial o la modificación del Reglamento de identificación electrónica y servicios de confianza en las transacciones electrónicas (eIDAS), que establecía la creación de monederos o wallets de identidad digital, la UE ha continuado con su negociación en 2022.

En cuanto al intercambio de datos a nivel internacional, durante el 2020 el Tribunal de Justicia de la Unión Europea invalidó el acuerdo anterior (Privacy Shield), que permitía las transferencias de datos personales entre la UE y Estados Unidos. En este sentido, hay que destacar que durante el año 2022 se alcanzó un acuerdo preliminar entre la UE y Estados Unidos sobre un nuevo marco para los flujos de datos transatlánticos.

La entrada de las grandes plataformas digitales —las llamadas BigTechs— en el sector financiero ha seguido siendo objeto de debate para las autoridades financieras de todo el mundo en este año. A nivel global, el BIS ha liderado una reflexión sobre la necesidad de introducir una regulación holística para estos nuevos proveedores y de reforzar la coordinación entre autoridades de distintos sectores y países. A nivel europeo, las Autoridades Europeas de Supervisión emitieron un informe con recomendaciones a la Comisión sobre cómo abordar la revisión del marco regulatorio y supervisor del sector financiero para asegurar que cumple con el principio “misma actividad, mismo riesgo, misma regulación”. Las recomendaciones incluyen revisar los requisitos de consolidación prudencial y considerar la necesidad de estructuras de supervisión complementarias para garantizar la regulación y supervisión eficaces de estos nuevos proveedores, que constituyen grupos de actividad mixta.

Por otro lado, en 2022 se ha aprobado el nuevo reglamento europeo de mercados digitales (DMA, por sus siglas en inglés), que establece obligaciones para las grandes plataformas digitales para evitar prácticas desleales o que reducen la competencia, destacando, entre otras obligaciones, permitir el acceso e interoperabilidad con funciones de software o hardware o proporcionar una portabilidad efectiva de los datos generados por los usuarios.

En relación a la regulación del open banking o finanzas abiertas, en Colombia la Unidad de Regulación Financiera ha propuesto nuevas reglas que permitirán el desarrollo de un marco amplio de compartición de datos financieros, de implementación voluntaria, donde la labor del regulador se centrará en establecer estándares, requisitos de seguridad y en fijar las responsabilidades de los actores.

A nivel europeo, la Comisión ha realizado durante el año 2022 varias consultas sobre el futuro marco de open finance, en relación al cual se espera una propuesta legislativa en el año 2023.

El año 2022 también ha sido muy relevante para el sector de los pagos. La estrategia de pagos minoristas que la CE publicó en 2020 tiene, entre otros, el objetivo de promover los pagos inmediatos y, para ello, la Comisión ha propuesto en octubre un nuevo Reglamento que permitirá al usuario iniciar transferencias instantáneas desde las mismas interfaces y con el mismo coste que las transferencias estándar. Asimismo, la CE realizó en 2022 varias consultas sobre la futura modificación de la PSD2, que se espera en 2023.

Otro ámbito que acaparó mucha atención de los organismos internacionales y los reguladores nacionales durante 2022 fue el de los criptoactivos. A nivel global, el Comité de Supervisión Bancaria de Basilea publicó en diciembre el estándar final sobre el tratamiento prudencial de las exposiciones de los bancos a criptoactivos, clasificándolos en dos grupos y con un tratamiento regulatorio específico para cada uno de ellos. Adicionalmente, se impone un límite a la tenencia de determinados criptoactivos. Por otro lado, el FSB ha propuesto un marco para la regulación internacional de las actividades de criptoactivos, con recomendaciones generales para la regulación, supervisión y vigilancia de sus actividades y mercados, así como una revisión de las recomendaciones de alto nivel específicas para “stablecoins globales”. El objetivo es abordar con mayor eficacia los riesgos de estabilidad financiera asociados.

A nivel europeo, los colegisladores alcanzaron el 30 de junio de 2022 un acuerdo político sobre la regulación de criptoactivos (MiCA, por sus siglas en inglés), y el texto final está ahora en proceso de ser aprobado formalmente y comenzará a aplicarse en 2024. Abarca la emisión de criptoactivos no regulados anteriormente, en particular las stablecoins, y la prestación de servicios relacionados con criptoactivos (por ejemplo, la custodia o el intercambio).

Al mismo tiempo que avanza la regulación de los activos virtuales privados, los bancos centrales han intensificado su análisis sobre la emisión de monedas digitales oficiales (en adelante, CBDCs, por sus siglas en inglés). El Banco Central Europeo inició en octubre de 2021 un proceso de investigación de 2 años sobre un posible “euro digital”, una CBDC para pagos minoristas. En 2022, el BCE publicó un informe que confirma las primeras opciones de diseño del euro digital, incluyendo los casos de uso que deberá satisfacer, los mecanismos de transferencia, la disponibilidad online/offline, la privacidad y las herramientas para limitar la tenencia individual de euros digitales.

Paralelamente, la Comisión realizó también en este año una consulta sobre el euro digital y presentará una propuesta legislativa en el segundo trimestre de 2023 que servirá de base legal para el proyecto del BCE.

Finalmente, un hito relevante este año en el mundo de la ciberseguridad en Europa ha sido la publicación del texto definitivo del futuro reglamento sobre Resiliencia Operativa Digital (DORA), que establece un control exhaustivo de los proveedores, así como una revisión de sus riesgos y fija las bases para el intercambio de información relacionada con las ciberamenazas.

43 Es el Reglamento UE 600/2014 relativo a los mercados de instrumentos financieros. Regula la transparencia pre y post negociación en relación con las autoridades competentes y los inversores, los requisitos y obligaciones de los proveedores de servicios de datos, establece la obligación de negociación de derivados en centros de negociación y ciertas acciones supervisoras.

44 Es la Directiva 2014/65/EU relativa a los mercados de instrumentos financieros. Basada en la mejora de las reglas ya adoptadas por MiFID, regula las condiciones de autorización y funcionamiento de las Empresas de Servicios de Inversión (ESI), incluyendo la libertad de establecimiento y de prestación de servicios en la UE, así como la actividad de las empresas de terceros Estados; las condiciones de autorización y funcionamiento de los mercados regulados; la limitación de las posiciones y controles de la gestión de posiciones en derivados sobre materias primas; las normas de conducta y protección al inversor a seguir por las ESI; los servicios de suministro de datos, y los requerimientos de organización y conducta para los participantes en el mercado con el objetivo de mejorar la protección del inversor.

3.1.3 Resultados

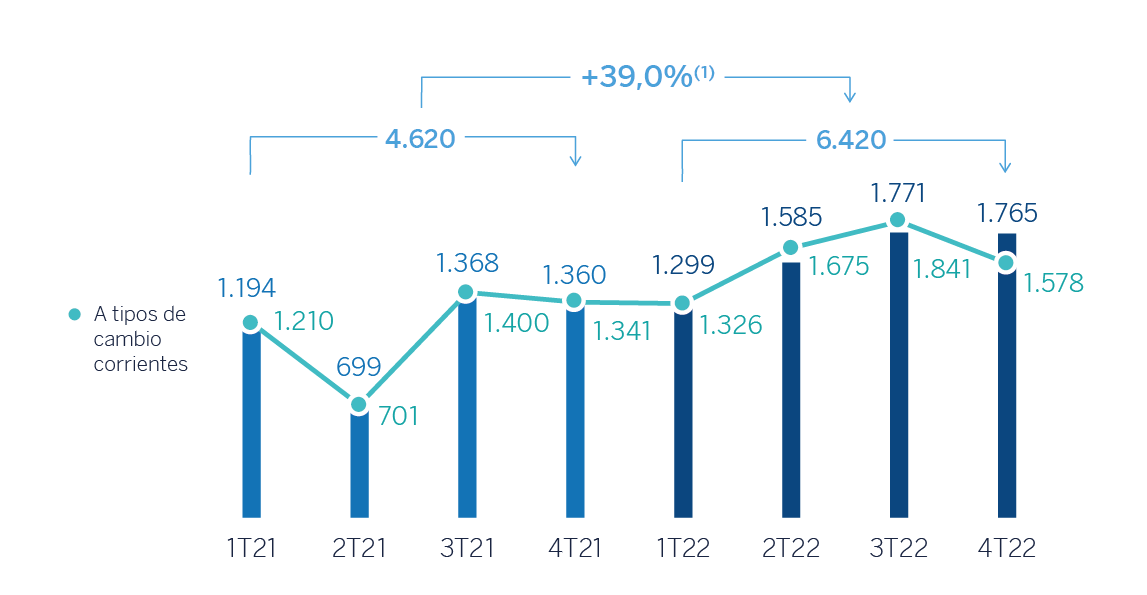

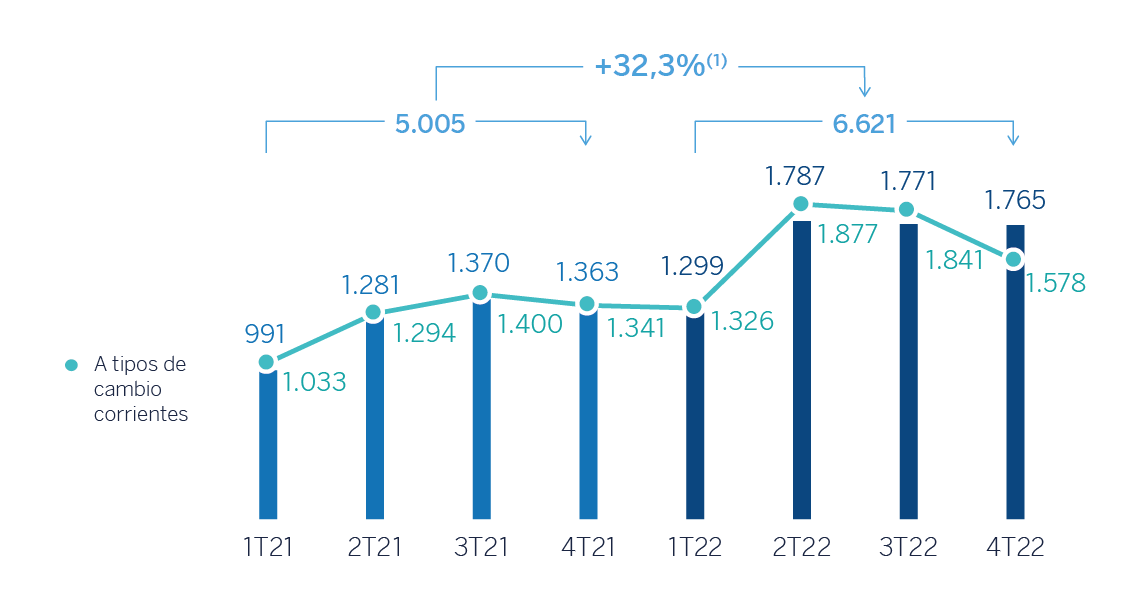

El Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 6.621 millones de euros en 2022, que supone un crecimiento del 30.6% con respecto al año anterior, y el mejor resultado de la historia del Grupo. Incluyendo dichos impactos no recurrentes, esto es, el impacto neto por -201 millones de euros derivado de la compra de oficinas en España a Merlin en junio de 2022 y -416 que corresponden al resultado de operaciones interrumpidas generado por BBVA USA y el resto de sociedades vendidas a PNC el 1 de junio de 2021 junto con los costes netos asociados al proceso de reestructuración de ese mismo año, el resultado atribuido del Grupo se incrementó un 38,0% en términos interanuales, situándose en 6.420 millones de euros.

CUENTAS DE RESULTADOS CONSOLIDADAS: EVOLUCIÓN TRIMESTRAL (MILLONES DE EUROS)

| 2022 | 2021 | |||||||

|---|---|---|---|---|---|---|---|---|

| 4° Trim. | 3° Trim. | 2° Trim. | 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 5.342 | 5.261 | 4.602 | 3.949 | 3.978 | 3.753 | 3.504 | 3.451 |

| Comisiones netas | 1.323 | 1.380 | 1.409 | 1.242 | 1.247 | 1.203 | 1.182 | 1.133 |

| Resultados de operaciones financieras | 269 | 573 | 516 | 580 | 438 | 387 | 503 | 581 |

| Otros ingresos y cargas de explotación | (410) | (358) | (432) | (355) | (187) | (13) | (85) | (11) |

| Margen bruto | 6.524 | 6.857 | 6.094 | 5.416 | 5.477 | 5.330 | 5.104 | 5.155 |

| Gastos de explotación | (2.889) | (2.818) | (2.630) | (2.424) | (2.554) | (2.378) | (2.294) | (2.304) |

| Gastos de personal | (1.550) | (1.475) | (1.346) | (1.241) | (1.399) | (1.276) | (1.187) | (1.184) |

| Otros gastos de administración | (1.001) | (1.005) | (944) | (870) | (850) | (788) | (800) | (812) |

| Amortización | (338) | (338) | (340) | (313) | (305) | (314) | (307) | (309) |

| Margen neto | 3.636 | 4.038 | 3.464 | 2.992 | 2.923 | 2.953 | 2.810 | 2.850 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (998) | (940) | (704) | (737) | (832) | (622) | (656) | (923) |

| Provisiones o reversión de provisiones | (50) | (129) | (64) | (48) | (40) | (50) | (23) | (151) |

| Otros resultados | (6) | 19 | (3) | 20 | 7 | 19 | (7) | (17) |

| Resultado antes de impuestos | 2.581 | 2.988 | 2.694 | 2.227 | 2.058 | 2.299 | 2.124 | 1.759 |

| Impuesto sobre beneficios | (856) | (1.004) | (697) | (904) | (487) | (640) | (591) | (489) |

| Resultado del ejercicio | 1.724 | 1.984 | 1.997 | 1.324 | 1.571 | 1.659 | 1.533 | 1.270 |

| Minoritarios | (147) | (143) | (120) | 3 | (230) | (259) | (239) | (237) |

| Resultado atribuido excluyendo impactos no recurrentes | 1.578 | 1.841 | 1.877 | 1.326 | 1.341 | 1.400 | 1.294 | 1.033 |

| Resultado de operaciones interrumpidas y Otros (1) | — | — | (201) | — | — | — | (593) | 177 |

| Resultado atribuido | 1.578 | 1.841 | 1.675 | 1.326 | 1.341 | 1.400 | 701 | 1.210 |

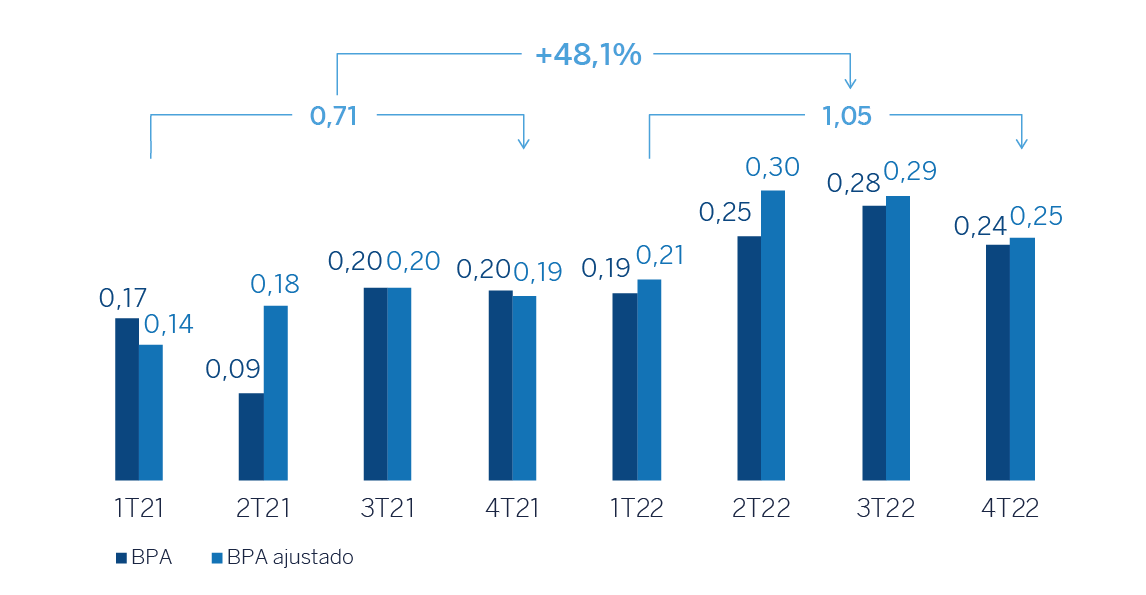

| Beneficio (pérdida) por acción ajustado (euros) (2) | 0,25 | 0,29 | 0,30 | 0,21 | 0,19 | 0,20 | 0,18 | 0,14 |

| Beneficio (pérdida) por acción (euros) (2) | 0,24 | 0,28 | 0,25 | 0,19 | 0,20 | 0,20 | 0,09 | 0,17 |

(1) Incluye: (I) el impacto neto por la compra de oficinas en España en 2022 por -201 millones de euros; (II) los costes netos asociados al proceso de reestructuración en 2021 por -696 millones de euros; y (III) los resultados generados por BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 por +280 millones de euros.

(2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional. Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

CUENTAS DE RESULTADOS CONSOLIDADAS (MILLONES DE EUROS)

| 2022 | ∆% | ∆% a tipos de cambio constantes | 2021 | |

|---|---|---|---|---|

| Margen de intereses | 19.153 | 30,4 | 35,8 | 14.686 |

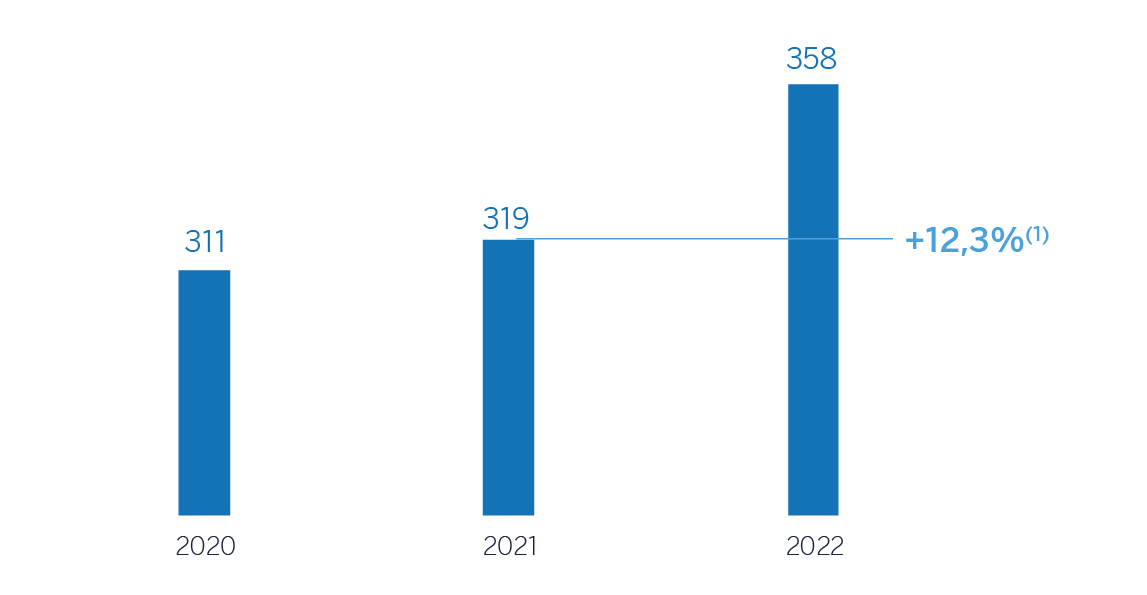

| Comisiones netas | 5.353 | 12,3 | 15,3 | 4.765 |

| Resultados de operaciones financieras | 1.938 | 1,5 | 9,4 | 1.910 |

| Otros ingresos y cargas de explotación | (1.555) | n.s. | n.s. | (295) |

| Margen bruto | 24.890 | 18,2 | 22,9 | 21.066 |

| Gastos de explotación | (10.760) | 12,9 | 15,5 | (9.530) |

| Gastos de personal | (5.612) | 11,2 | 14,8 | (5.046) |

| Otros gastos de administración | (3.820) | 17,6 | 19,1 | (3.249) |

| Amortización | (1.328) | 7,6 | 8,4 | (1.234) |

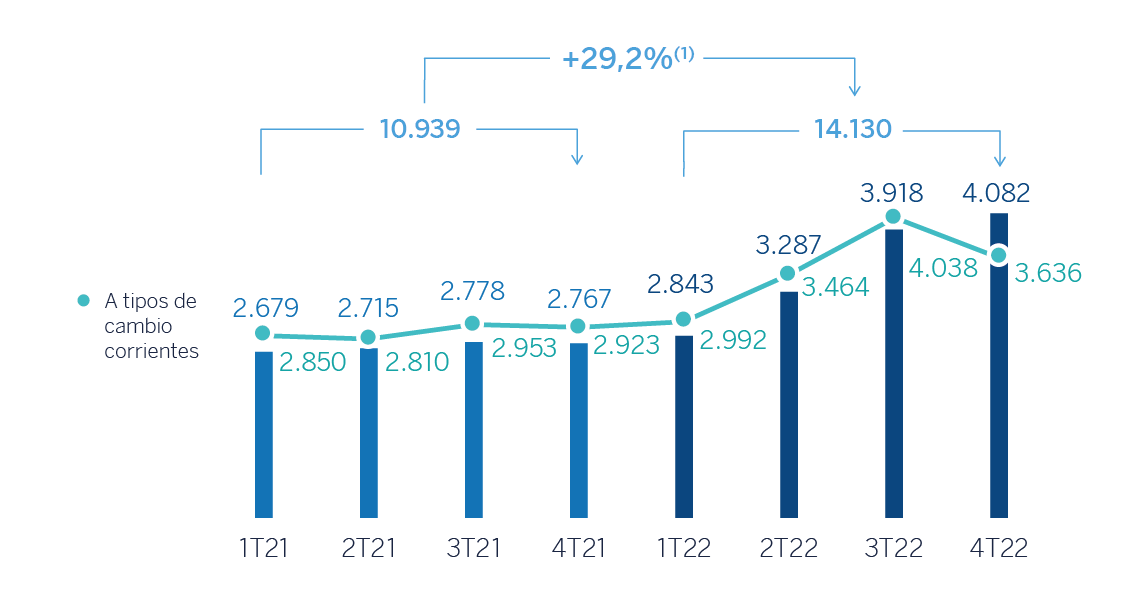

| Margen neto | 14.130 | 22,5 | 29,2 | 11.536 |

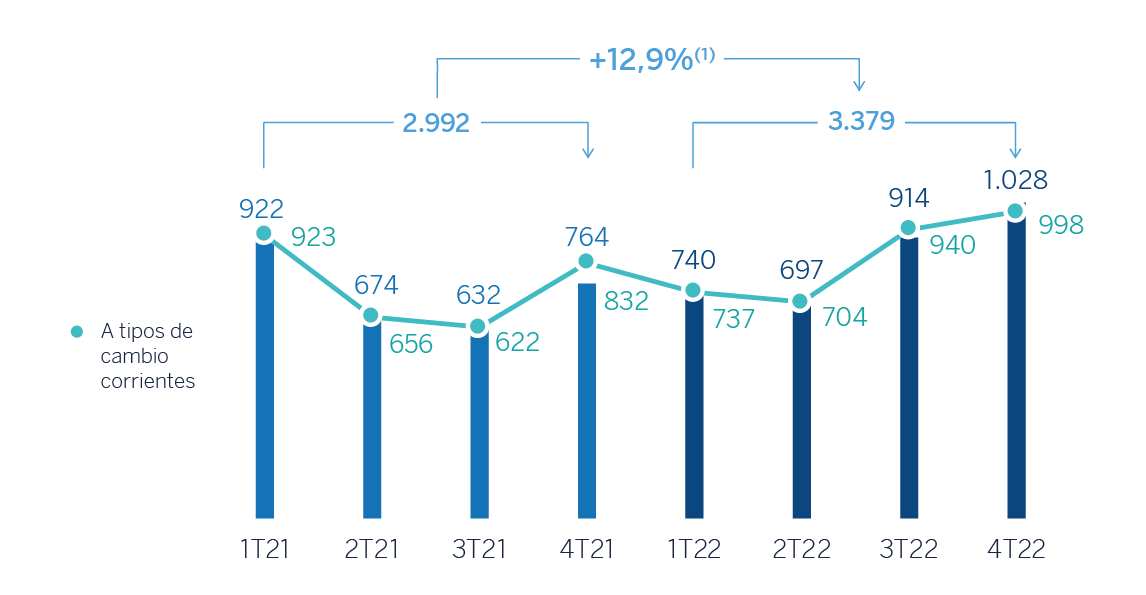

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (3.379) | 11,4 | 12,9 | (3.034) |

| Provisiones o reversión de provisiones | (291) | 10,2 | 7,5 | (264) |

| Otros resultados | 30 | n.s. | n.s. | 2 |

| Resultado antes de impuestos | 10.490 | 27,3 | 36,7 | 8.240 |

| Impuesto sobre beneficios | (3.462) | 56,9 | 66,0 | (2.207) |

| Resultado del ejercicio | 7.028 | 16,5 | 25,7 | 6.034 |

| Minoritarios | (407) | (57,8) | (30,3) | (965) |

| Resultado atribuido excluyendo impactos no recurrentes | 6.621 | 30,6 | 32,3 | 5.069 |

| Resultado de operaciones interrumpidas y Otros (1) | (201) | (51,6) | (47,7) | (416) |

| Resultado atribuido | 6.420 | 38,0 | 39,0 | 4.653 |

| Beneficio (pérdida) por acción ajustado (euros) (2) | 1,05 | 0,71 | ||

| Beneficio (pérdida) por acción (euros) (2) | 0,99 | 0,67 |

(1) Incluye: (I) el impacto neto por la compra de oficinas en España en 2022 por -201 millones de euros; (II) los costes netos asociados al proceso de reestructuración en 2021 por -696 millones de euros; y (III) los resultados generados por BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 por +280 millones de euros.

(2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional. Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

El resultado atribuido al Grupo de año 2022 recoge la aplicación a las entidades del Grupo en Turquía de la NIC 29, “Información Financiera en Economías Hiperinflacionarias" 45.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes. Al comparar dos fechas o períodos en el presente informe, a veces se excluye el impacto de las variaciones de los tipos de cambio de las divisas de los países en los que BBVA opera frente al euro, asumiendo que los tipos de cambio se mantienen constantes. Para ello, se utiliza el tipo de cambio promedio de la divisa de cada área geográfica del periodo más reciente para ambos periodos, salvo para aquellos países cuyas economías se hayan considerado hiperinflacionarias, para los que se emplea el tipo de cambio de cierre del periodo más reciente.

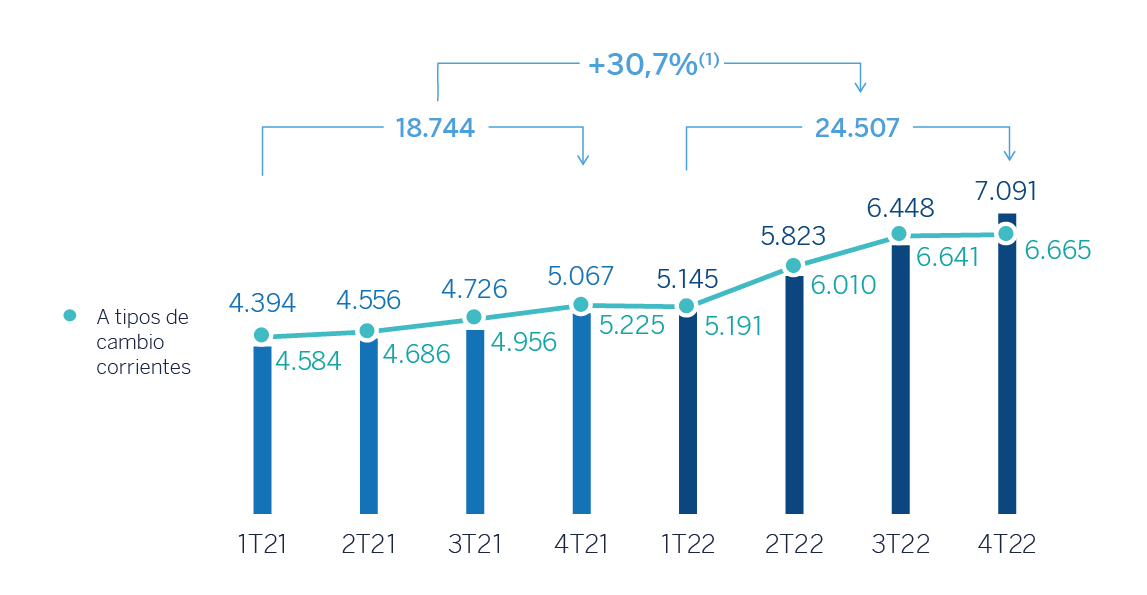

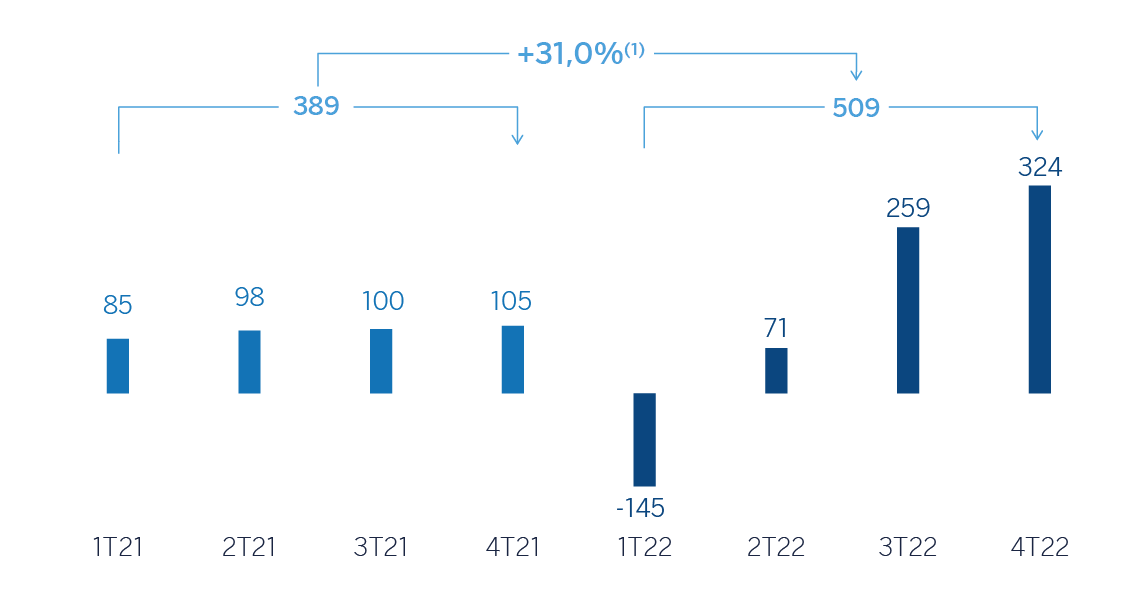

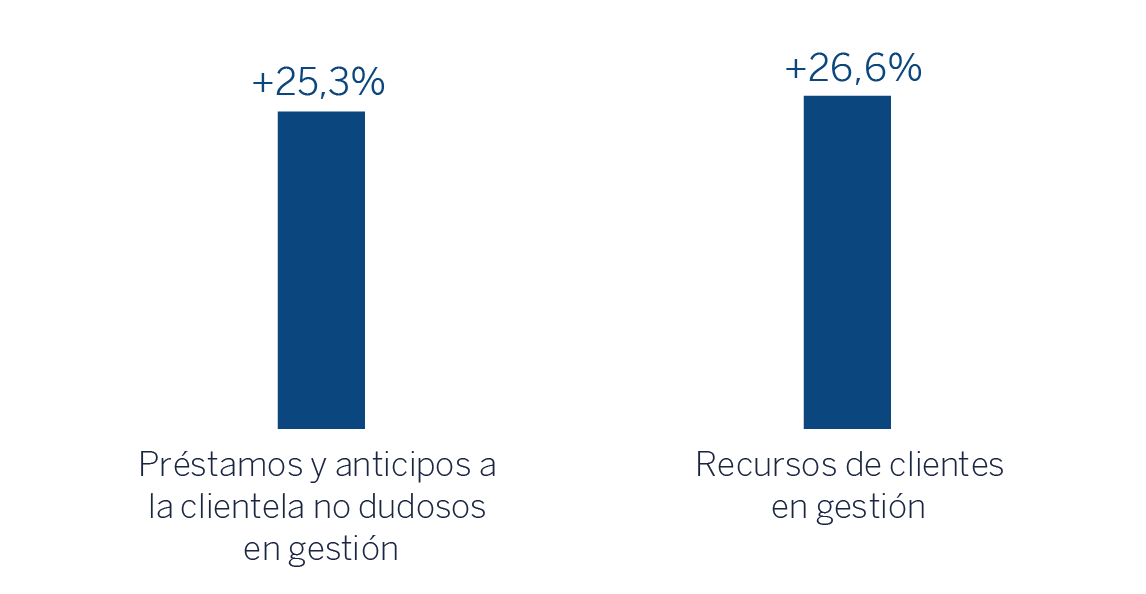

El margen de intereses acumulado a 31 de diciembre de 2022 se situó por encima del año anterior (+35,8%), con crecimiento en todas las áreas de negocio gracias a las mejoras del diferencial de la clientela y a los mayores volúmenes de inversión gestionada. Destaca la buena evolución de México especialmente y, en menor medida, América del Sur y Turquía.

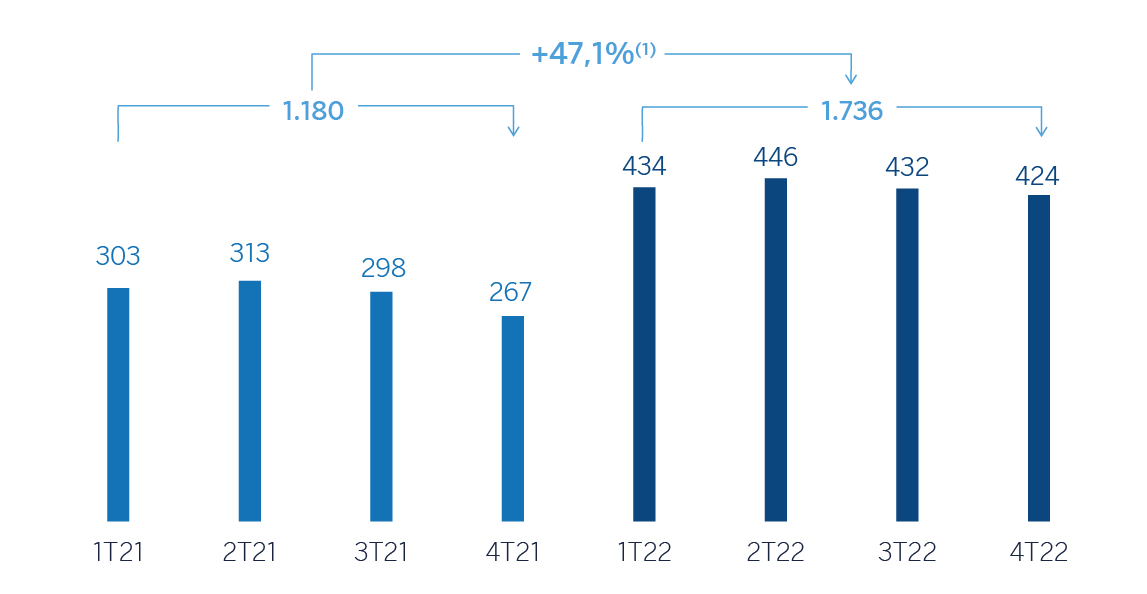

Evolución positiva de la línea de comisiones netas, que en el año se incrementó un 15,3% por el favorable comportamiento de medios de pago y cuentas a la vista.

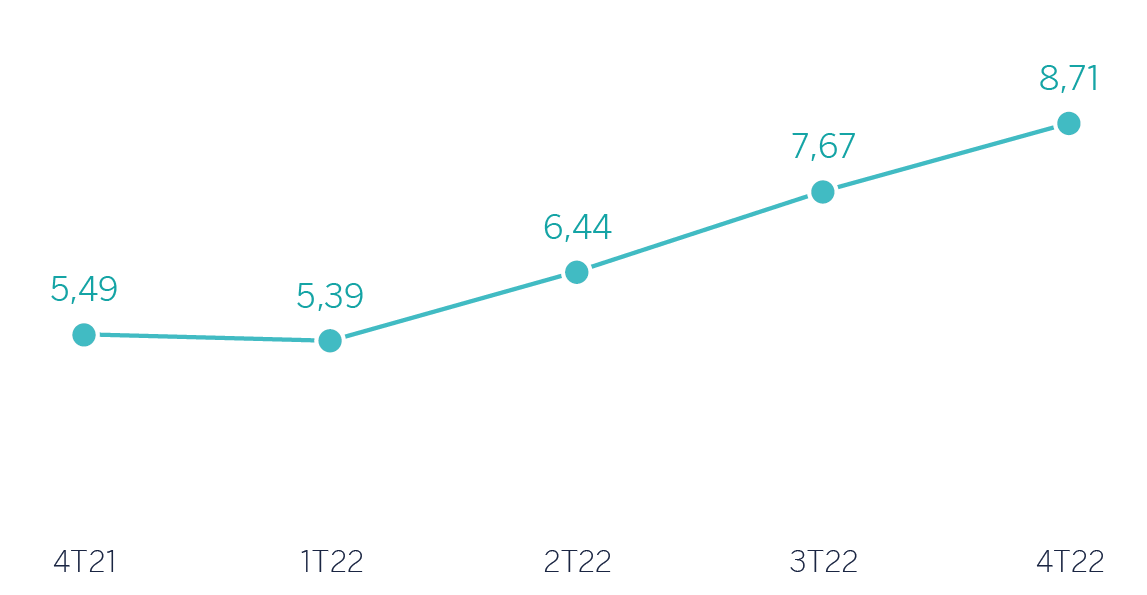

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS (PORCENTAJE)

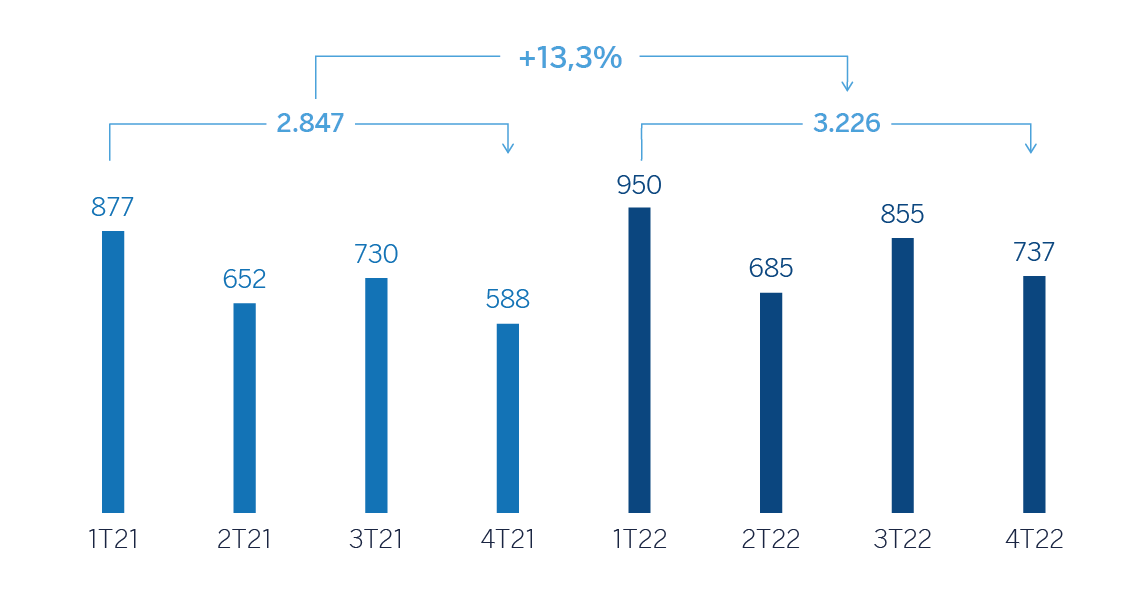

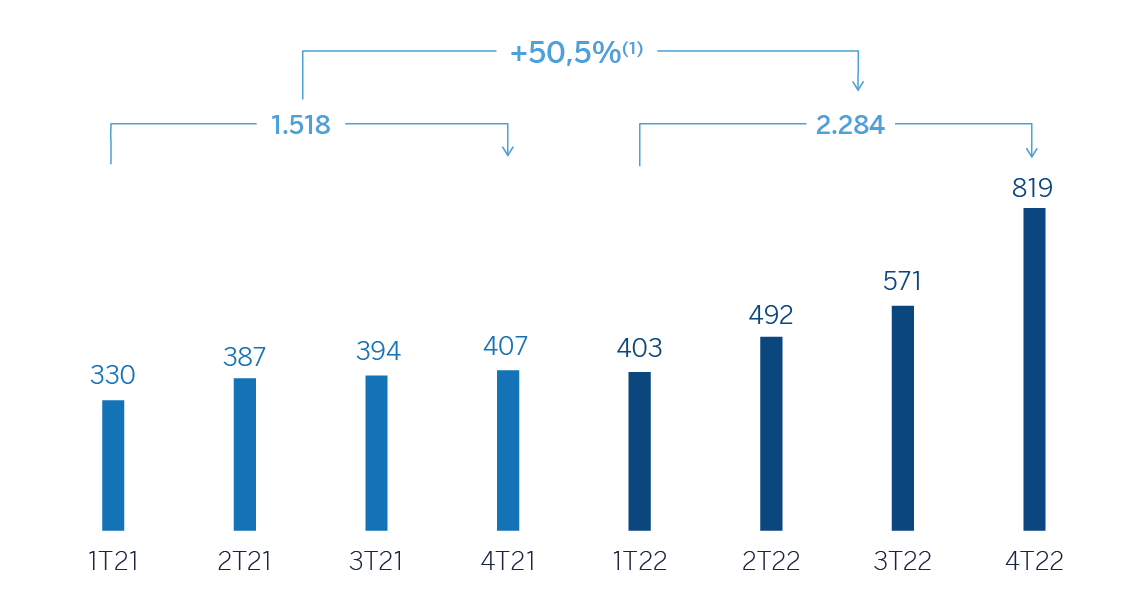

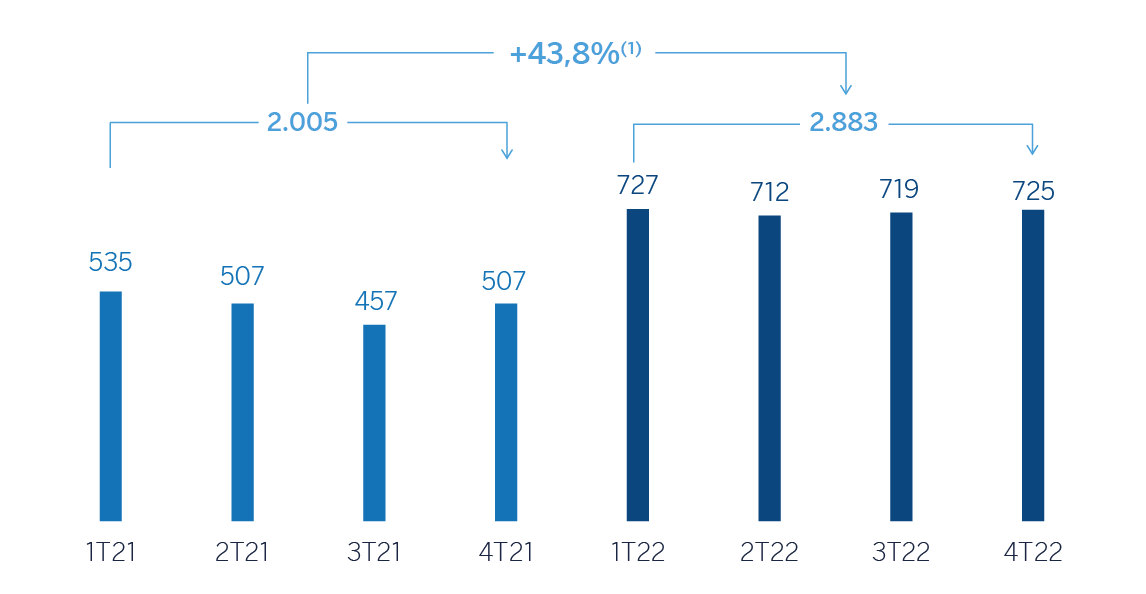

MARGEN DE INTERESES MÁS COMISIONES NETAS (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +20,8 %.

El ROF registró a cierre de diciembre de 2022 una variación interanual del +9,4%, con una favorable evolución en Turquía, América del Sur, España y México, que compensan los menores resultados registrados en el Centro Corporativo por la contribución negativa de las coberturas de tipo de cambio.

La línea de otros ingresos y cargas de explotación acumuló a 31 de diciembre de 2022 un resultado de -1.555 millones de euros, frente a los -295 millones de euros del año anterior, debido principalmente al ajuste más negativo por inflación de Argentina, al registro de este ajuste en las entidades del Grupo en Turquía en 2022 y a la mayor contribución de BBVA a los esquemas públicos de protección de los depósitos bancarios, principalmente en España.

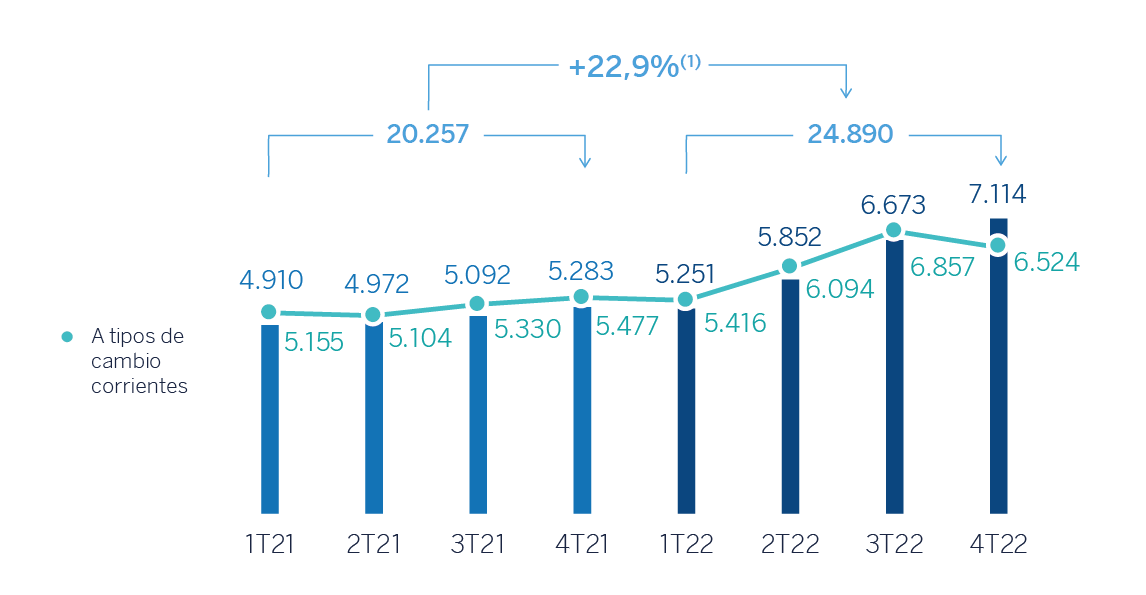

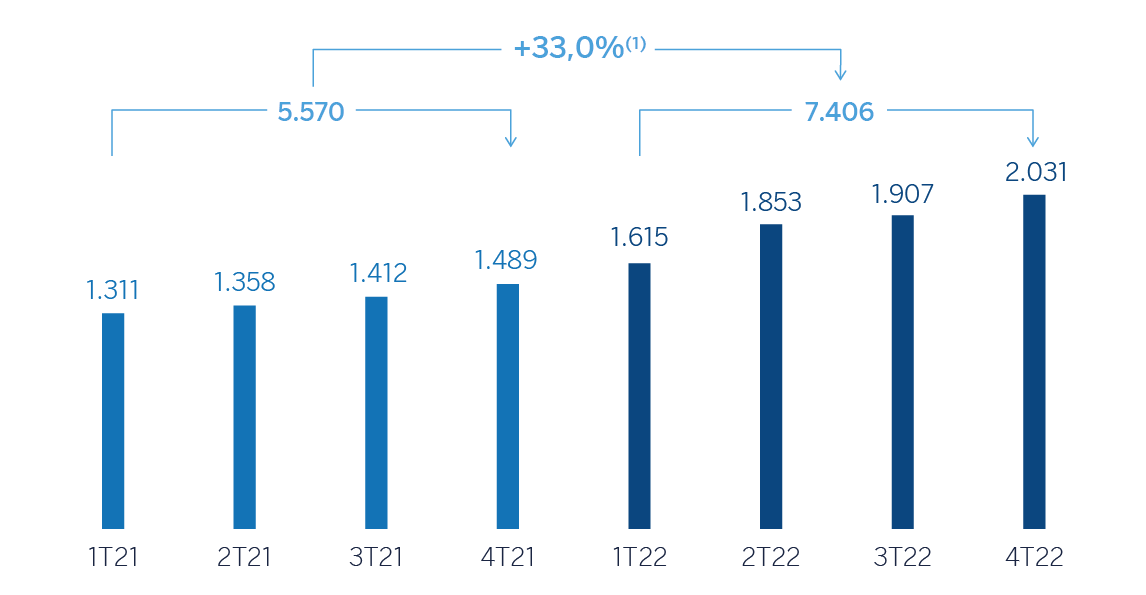

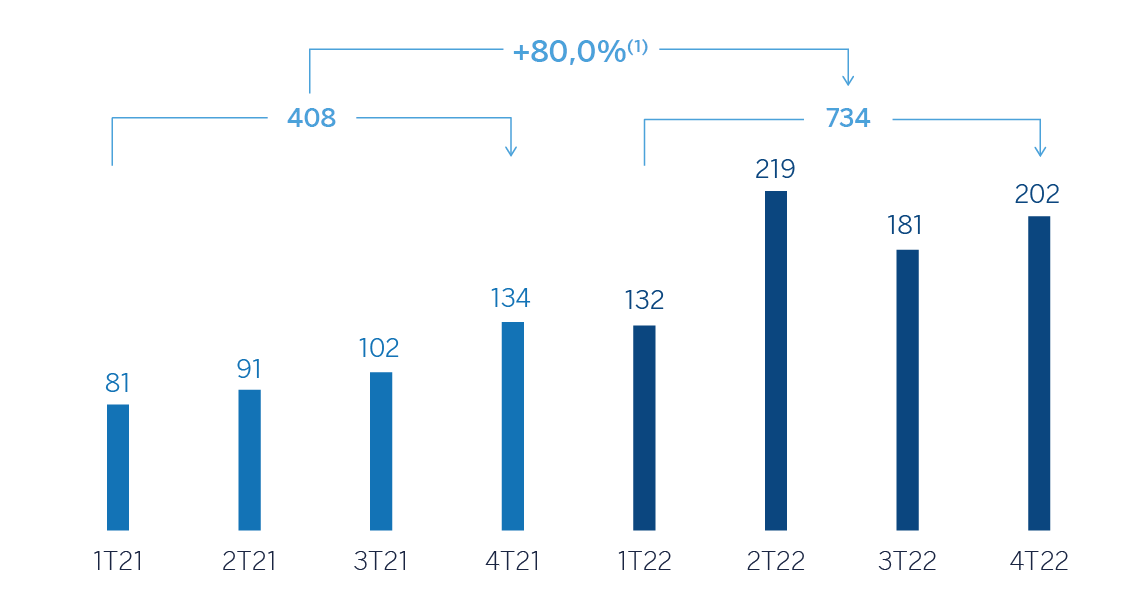

MARGEN BRUTO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +18,2 %.

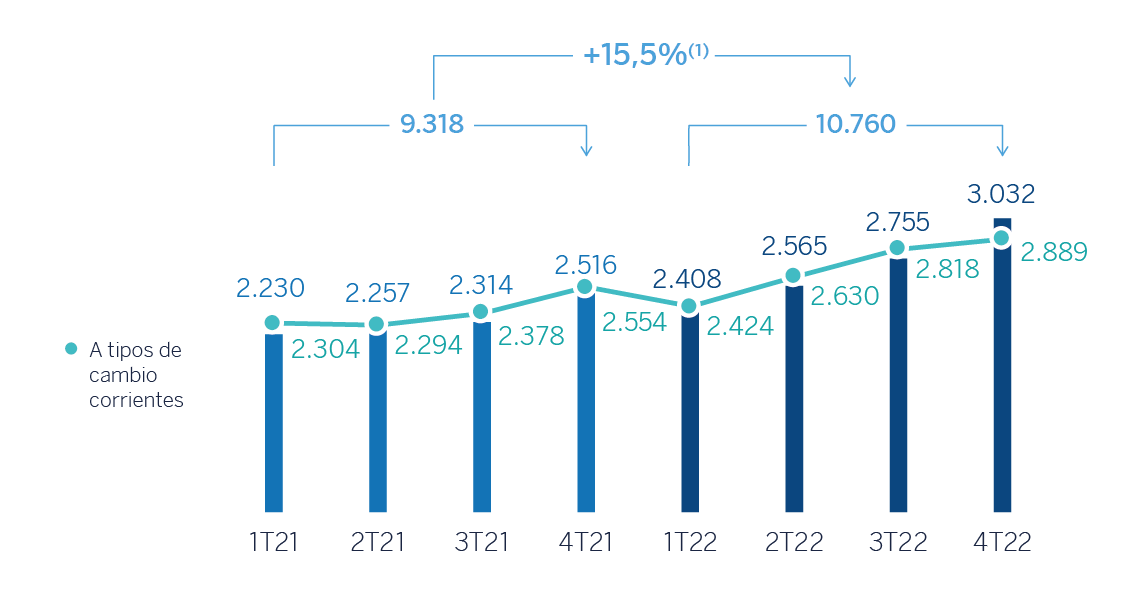

En términos interanuales los gastos de explotación se incrementaron a nivel Grupo a un ritmo del 15,5%, por debajo de la inflación media de los países en los que BBVA desarrolla su actividad. Por áreas, únicamente España registró un descenso interanual, como resultado del proceso de reestructuración llevado a cabo en 2021.

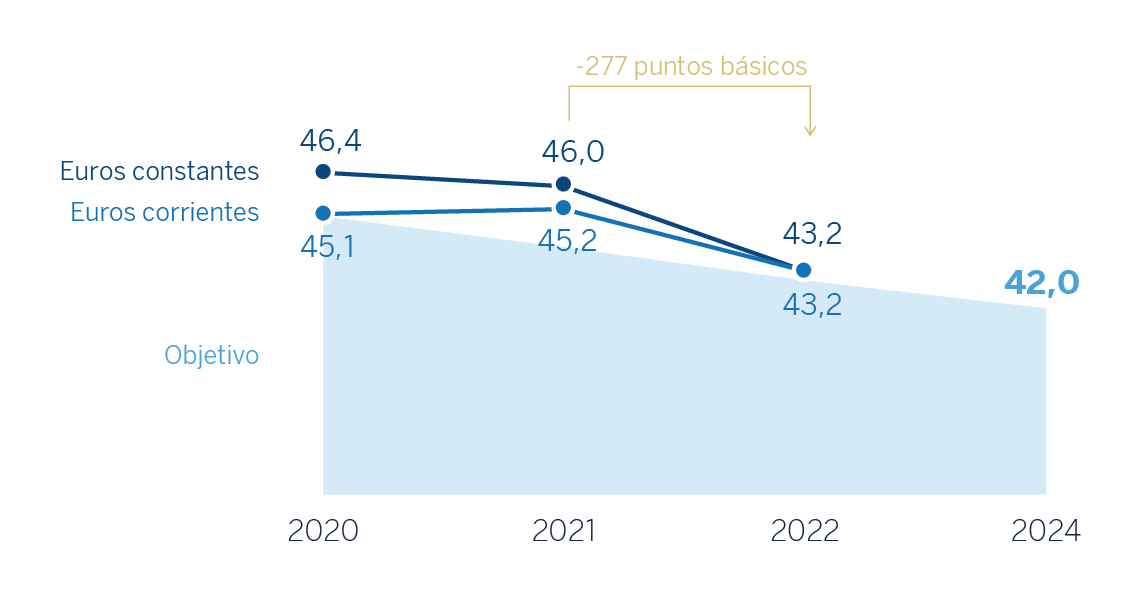

A pesar de lo anterior, gracias al destacado crecimiento del margen bruto (+22,9%), el ratio de eficiencia, se situó en el 43,2% a 31 de diciembre de 2022 con una mejora de 277 puntos básicos con respecto al ratio registrado 12 meses antes. Por áreas, España, México y, en menor medida, América del Sur registraron una evolución favorable en términos de eficiencia.

GASTOS DE EXPLOTACIÓN (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +12,9 %.

RATIO DE EFICIENCIA (PORCENTAJE)

El deterioro de activos financieros no valorados a valor razonable con cambios en resultados (deterioro de activos financieros) se situó a cierre de diciembre de 2022 un 12,9% por encima del año anterior, con mayores dotaciones especialmente en América del Sur y Turquía.

MARGEN NETO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +22,5 %.

DETERIORO DE ACTIVOS FINANCIEROS (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +11,4 %.

La partida de provisiones o reversión de provisiones (en adelante, provisiones) acumuló a 31 de diciembre de 2022 un saldo negativo de 291 millones de euros y se situó un 7,5% por encima de la cifra acumulada en el año anterior, principalmente por el incremento de las provisiones para riesgos y compromisos contingentes en Turquía.

Por su parte, la línea de otros resultados cerró diciembre de 2022 con un saldo de 30 millones de euros, que comparan positivamente con el año anterior (2 millones de euros), principalmente en España y Turquía.

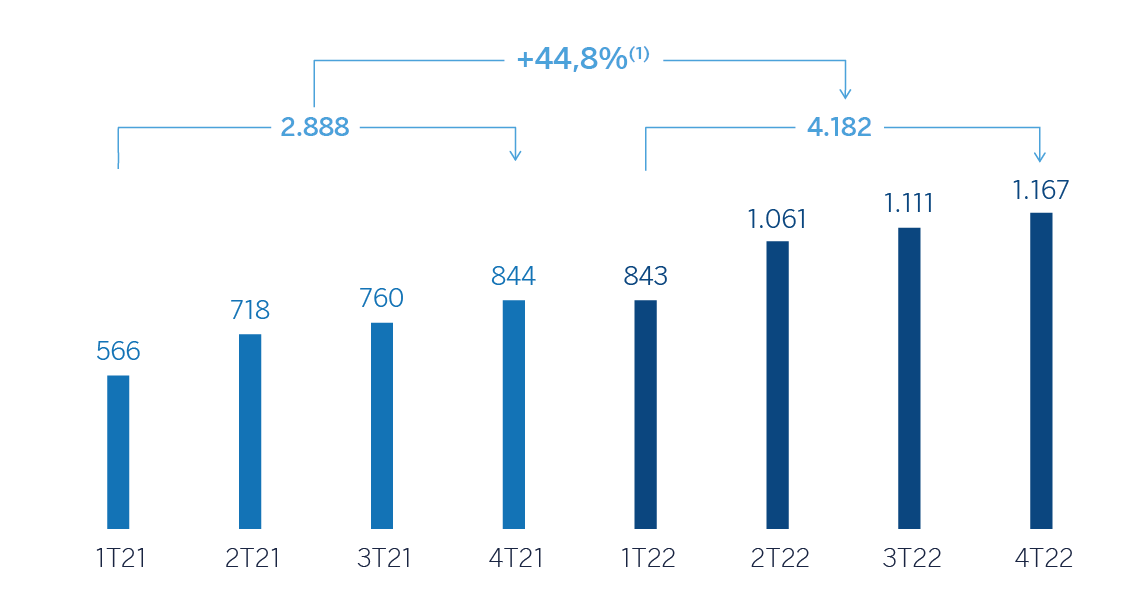

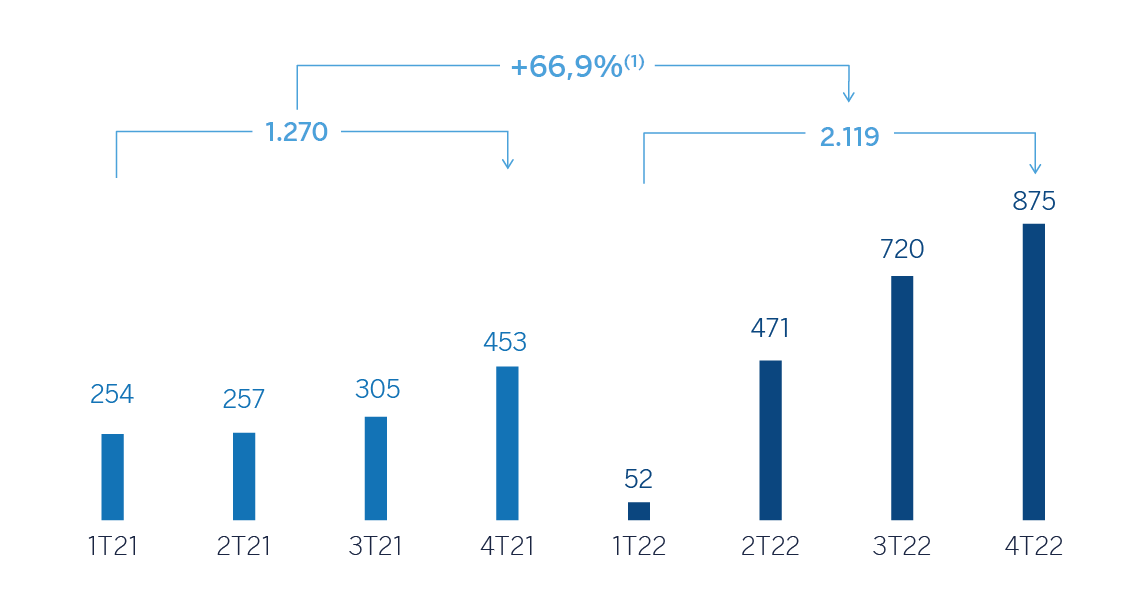

Como consecuencia de todo lo anterior, el Grupo BBVA generó un resultado atribuido excluyendo impactos no recurrentes de 6.621 millones de euros en el año 2022, con una variación interanual de +32,3%. Teniendo en cuenta los impactos no recurrentes, registrados en la línea "Resultado de operaciones interrumpidas y Otros", esto es: (I) -201 millones de euros registrados en el segundo trimestre de 2022 por la compra de oficinas en España; (II) +280 millones de euros por el resultado generado por BBVA USA y el resto de sociedades vendidas a PNC el 1 de junio de 2021; y (III) -696 millones de euros de los costes netos asociados al proceso de reestructuración registrados en el segundo trimestre de 2021, el resultado atribuido del Grupo acumulado a cierre de diciembre de 2022 se situó en 6.420 millones de euros, un 39,0% superior al alcanzado en el año 2021.

Los resultados atribuidos, en millones de euros, acumulados a cierre de diciembre de 2022 de las diferentes áreas de negocio que componen el Grupo fueron: 1.678 en España, 4.182 en México, 509 en Turquía, 734 en América del Sur y 240 en Resto de Negocios.

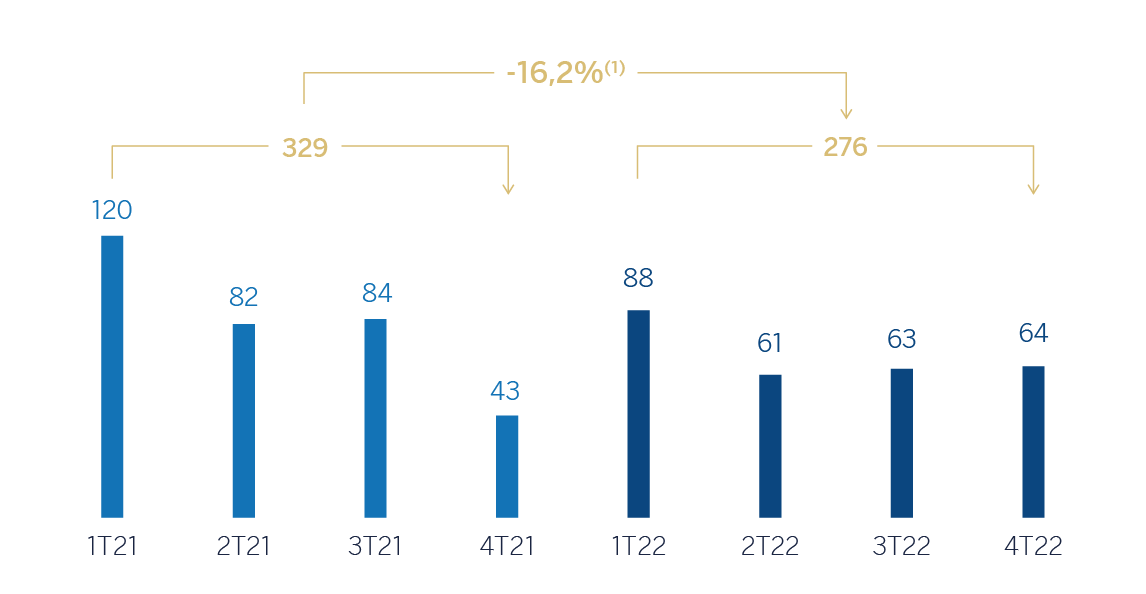

RESULTADO ATRIBUIDO AL GRUPO (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

(1) A tipos de cambio corrientes: +38,0 %.

RESULTADO ATRIBUIDO AL GRUPO EXCLUYENDO IMPACTOS NO RECURRENTES (MILLONES DE EUROS A TIPOS DE CAMBIO CONSTANTES)

Nota general: los impactos no recurrentes incluyen el impacto neto de la compra de oficinas en España en 2T22, BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 en los periodos 1T21 y 2T21 y los costes netos de reestructuración en 2T21.

(1) A tipos de cambio corrientes: +30,6 %.

El excelente desempeño del Grupo en el año 2022 ha permitido además acelerar la creación de valor, como indica el crecimiento del valor contable por acción y dividendos, que se sitúa a cierre de 2022 un 19,5% por encima del año anterior.

VALOR CONTABLE TANGIBLE POR ACCIÓN (1) Y DIVIDENDOS (EUROS)

Nota general: reponiendo los dividendos pagados en el periodo.

BENEFICIO POR ACCIÓN AJUSTADO(2) y BENEFICIO POR ACCIÓN(2) (EUROS)

Nota general: BPA ajustado excluye: (I) el impacto neto por la compra de oficinas en España en 2T22; (II) los costes netos asociados al proceso de reestructuración en 2T21; y (III) los resultados después de impuestos de operaciones interrumpidas derivado de la venta de BBVA USA y el resto de sociedades en Estados Unidos a PNC el 1 de junio de 2021 en 1T21 y 2T21.

(1) Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

(2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional. Para más información, véase las Medidas Alternativas de Rendimiento al final de este informe.

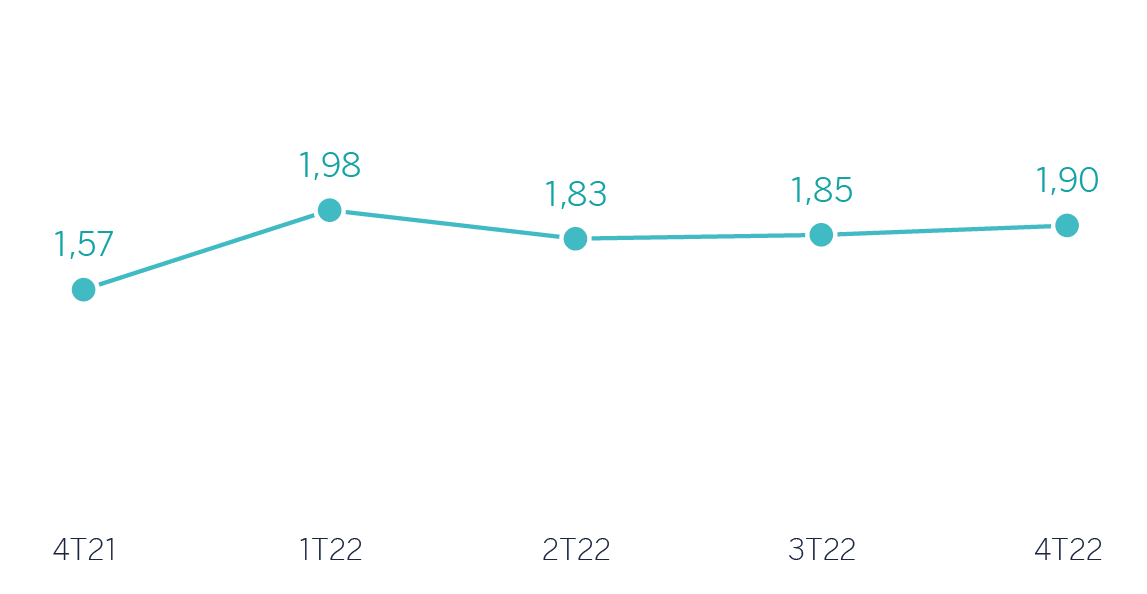

Los indicadores de rentabilidad del Grupo mejoraron en términos interanuales, apoyados en la favorable evolución de los resultados.

ROE Y ROTE (1) (PORCENTAJE)

ROA Y RORWA (1) (PORCENTAJE)

(1) Excluye el impacto neto de la compra de oficinas en España en 2022, los costes netos asociados al proceso de reestructuración en 2021, la plusvalía neta de la operación de bancaseguros con Allianz en 2020, y los resultados generados por BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 en los periodos 2021 y 2020.

45 La NIC 29 no se ha aplicado a las operaciones fuera de Turquía, en particular a los estados financieros de Garanti Bank en Rumanía y Garanti Bank International N.V. en los Países Bajos.

3.1.4 Balance y actividad

Lo más relevante de la evolución de las cifras de balance y actividad del Grupo a 31 de diciembre de 2022 se resume a continuación:

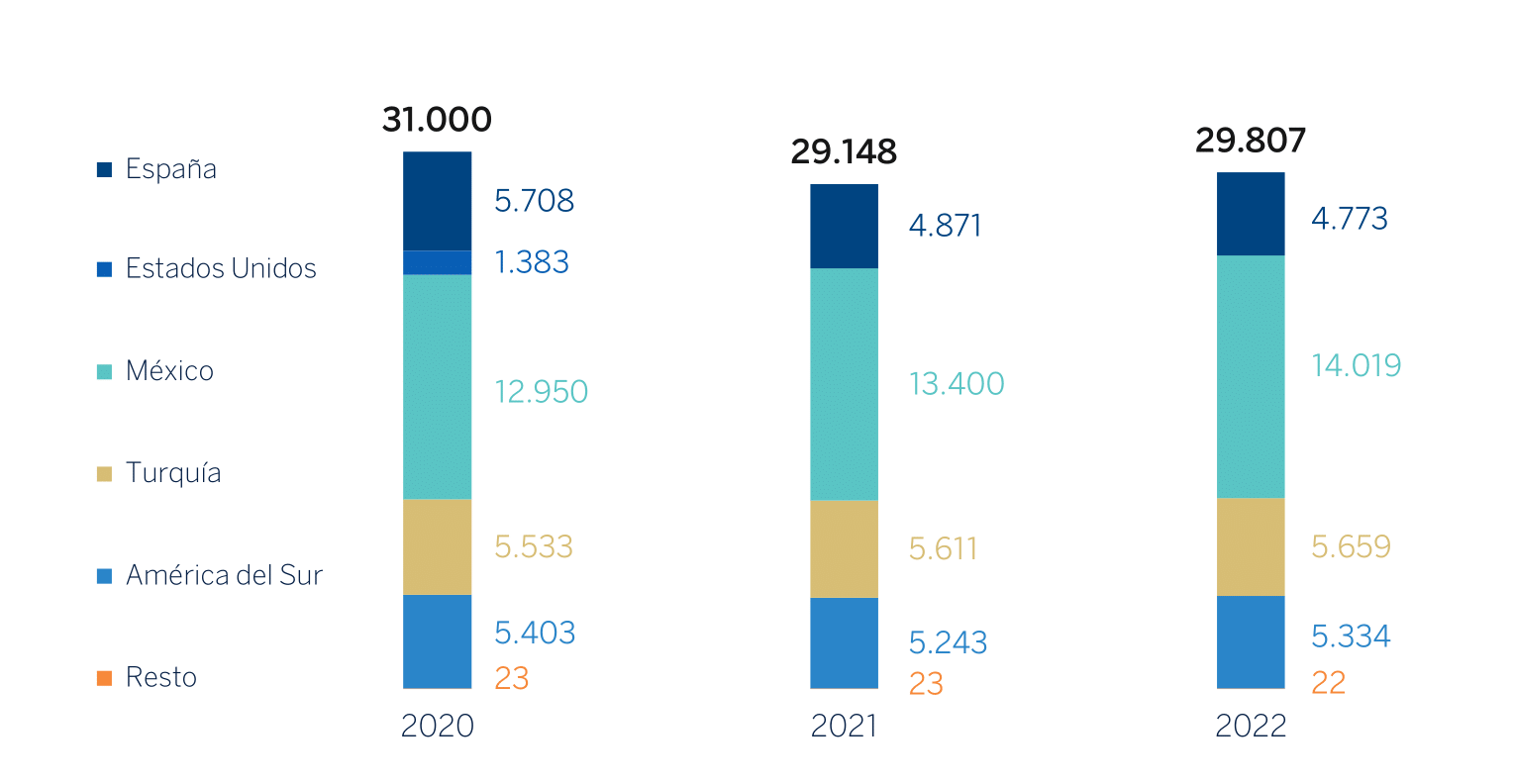

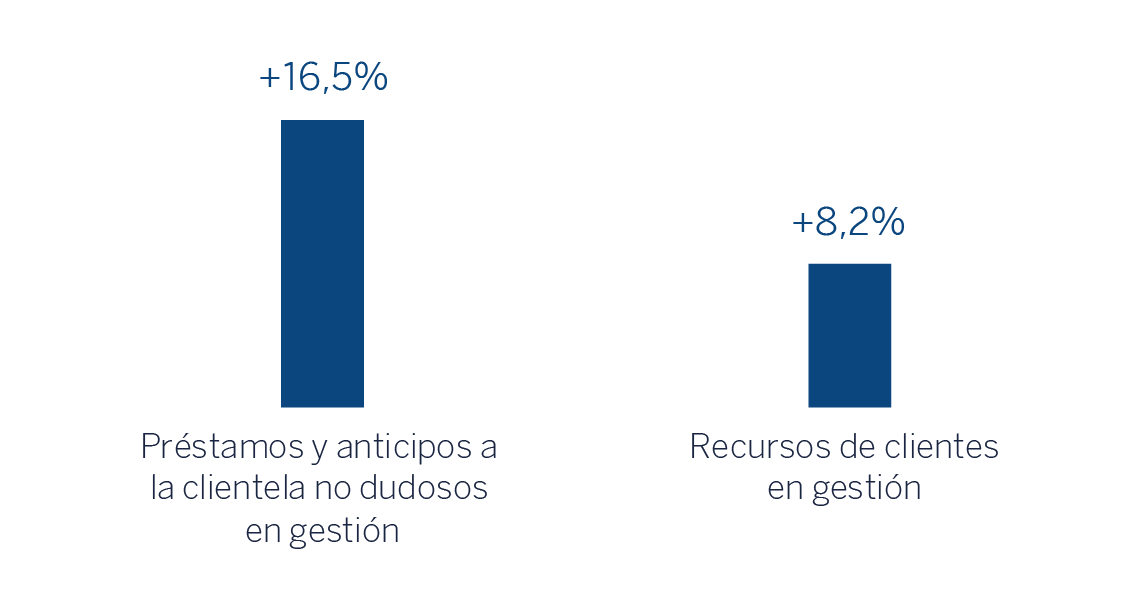

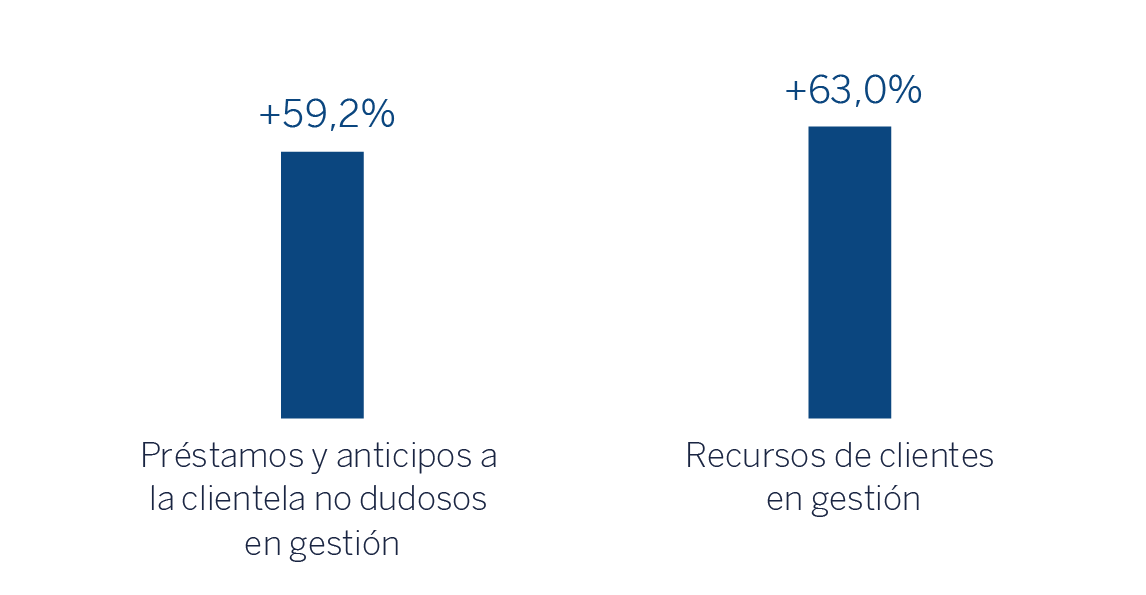

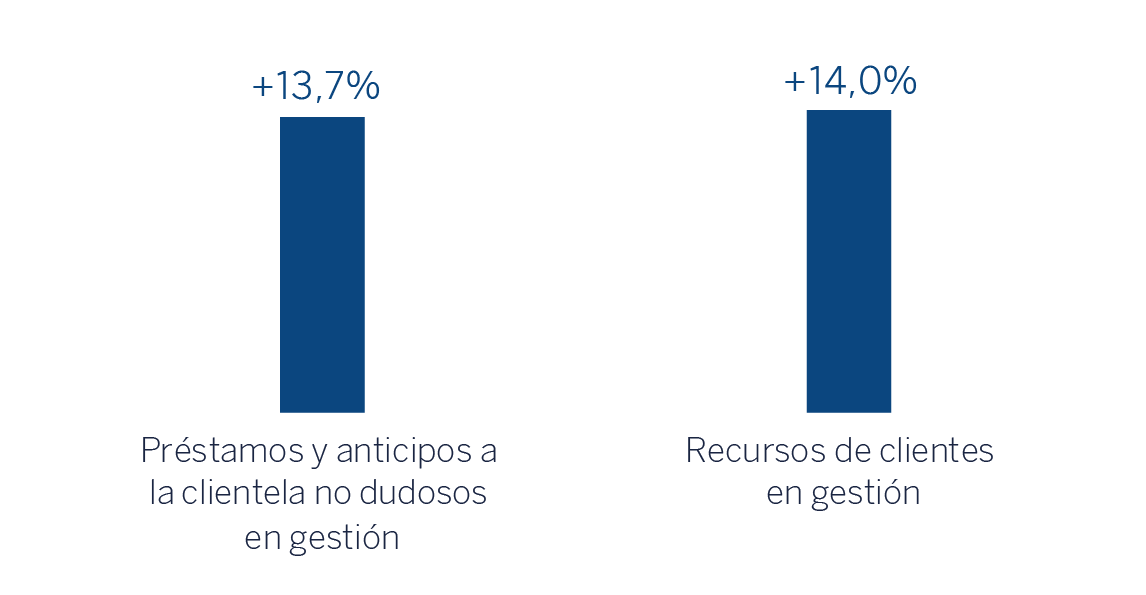

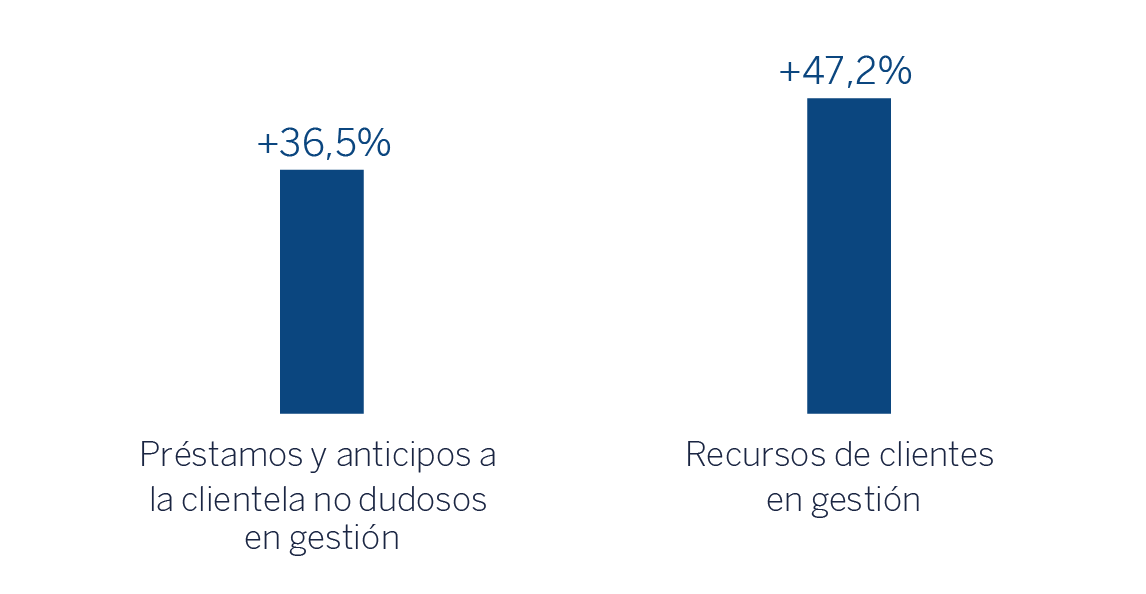

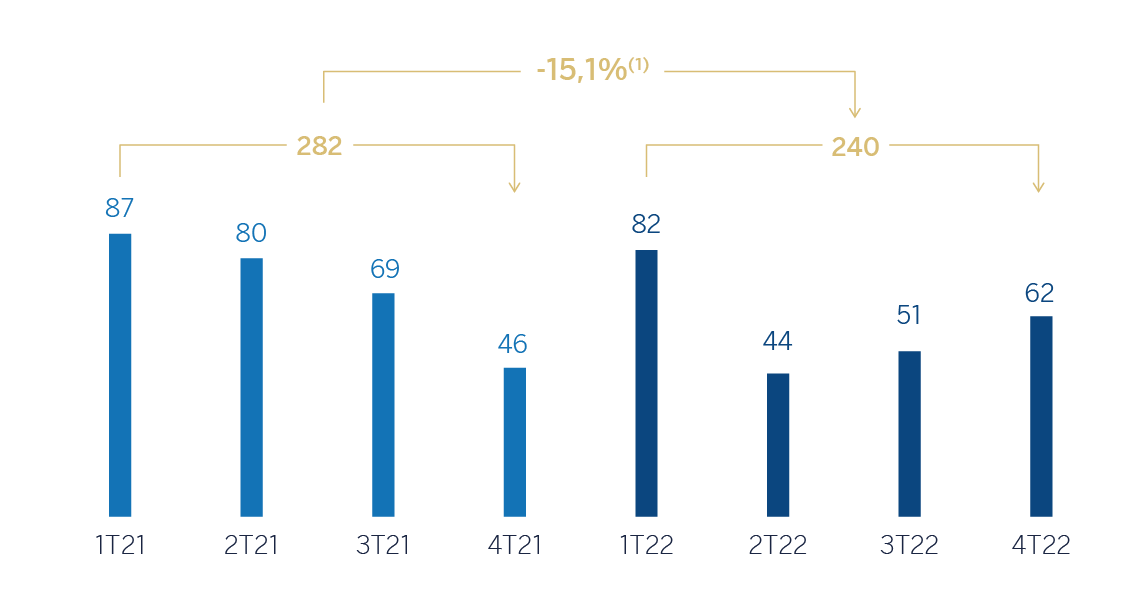

- La cifra de préstamos y anticipos a la clientela registró un crecimiento del 12,3% con respecto al cierre de diciembre de 2021 muy favorecido por la evolución de los préstamos a empresas (+18,8%) en todas las áreas de negocio y, en menor medida, por el comportamiento de los préstamos a particulares, (+7,5% a nivel Grupo), destacando México y Turquía, apoyados por el buen desempeño tanto de los préstamos al consumo como de las tarjetas de crédito (+21,7% en conjunto a nivel Grupo), y, en menor medida, de los préstamos hipotecarios (+0,8% a nivel Grupo) gracias a la positiva evolución en México.

- Los recursos de clientes presentaron un crecimiento del 9,5% con respecto al cierre de diciembre de 2021 gracias al buen desempeño de los depósitos de la clientela, que crecieron en todas las áreas geográficas, con crecimientos tanto de los depósitos a la vista como de los depósitos a plazo. Por su parte, los recursos fuera de balance registraron un incremento del 2,0% en el año 2022, con un crecimiento más destacado de los fondos de inversión en México y Turquía.

BALANCES CONSOLIDADOS (MILLONES DE EUROS)

| 31-12-22 | ∆% | 31-12-21 | |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 79.756 | 17,6 | 67.799 |

| Activos financieros mantenidos para negociar | 110.671 | (10,4) | 123.493 |

| Activos financieros no destinados a negociación valorados obligatoriamente a valor razonable con cambios en resultados | 6.888 | 13,2 | 6.086 |

| Activos financieros designados a valor razonable con cambios en resultados | 913 | (16,4) | 1.092 |

| Activos financieros designados a valor razonable con cambios en otro resultado global acumulado | 58.980 | (2,4) | 60.421 |

| Activos financieros a coste amortizado | 422.061 | 13,3 | 372.676 |

| Préstamos y anticipos en bancos centrales y entidades de crédito | 20.431 | 7,8 | 18.957 |

| Préstamos y anticipos a la clientela | 358.023 | 12,3 | 318.939 |

| Valores representativos de deuda | 43.606 | 25,4 | 34.781 |

| Inversiones en negocios conjuntos y asociadas | 916 | 1,7 | 900 |

| Activos tangibles | 8.737 | 19,7 | 7.298 |

| Activos intangibles | 2.156 | (1,9) | 2.197 |

| Otros activos | 22.062 | 5,4 | 20.923 |

| Total activo | 713.140 | 7,6 | 662.885 |

| Pasivos financieros mantenidos para negociar | 95.611 | 4,9 | 91.135 |

| Pasivos financieros designados a valor razonable con cambios en resultados | 10.580 | 9,3 | 9.683 |

| Pasivos financieros a coste amortizado | 528.629 | 8,3 | 487.893 |

| Depósitos de bancos centrales y entidades de crédito | 65.258 | (2,9) | 67.185 |

| Depósitos de la clientela | 393.856 | 12,6 | 349.761 |

| Valores representativos de deuda emitidos | 55.429 | (0,6) | 55.763 |

| Otros pasivos financieros | 14.086 | (7,2) | 15.183 |

| Pasivos amparados por contratos de seguros o reaseguro | 11.848 | 9,0 | 10.865 |

| Otros pasivos | 15.858 | 9,0 | 14.549 |

| Total pasivo | 662.526 | 7,9 | 614.125 |

| Intereses minoritarios | 3.624 | (25,3) | 4.853 |

| Otro resultado global acumulado | (17.432) | 5,8 | (16.476) |

| Fondos propios | 64.422 | 6,7 | 60.383 |

| Patrimonio neto | 50.615 | 3,8 | 48.760 |

| Total pasivo y patrimonio neto | 713.140 | 7,6 | 662.885 |

| Pro memoria: | |||

| Garantías concedidas | 55.182 | 20,1 | 45.956 |

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA (MILLONES DE EUROS)

| 31-12-22 | ∆% | 31-12-21 | |

|---|---|---|---|

| Sector público | 20.884 | 6,2 | 19.656 |

| Particulares | 157.432 | 7,5 | 146.433 |

| Hipotecario | 92.064 | 0,8 | 91.324 |

| Consumo | 36.116 | 16,4 | 31.026 |

| Tarjetas de crédito | 17.382 | 34,4 | 12.936 |

| Otros préstamos | 11.870 | 6,5 | 11.146 |

| Empresas | 177.451 | 18,8 | 149.309 |

| Créditos dudosos | 13.493 | (7,9) | 14.657 |

| Préstamos y anticipos a la clientela bruto | 369.260 | 11,9 | 330.055 |

| Correcciones de valor (1) | (11.237) | 1,1 | (11.116) |

| Préstamos y anticipos a la clientela | 358.023 | 12,3 | 318.939 |

- (1) Las correcciones de valor incluyen los ajustes de valoración por riesgo de crédito a lo largo de la vida residual esperada en aquellos instrumentos financieros que han sido adquiridos (originadas principalmente en la adquisición de Catalunya Banc, S.A.). A 31 de diciembre de 2022 y 31 de diciembre de 2021 el saldo remanente era de 190 y 266 millones de euros, respectivamente.

PRÉSTAMOS Y ANTICIPOS A LA CLIENTELA (MILES DE MILLONES DE EUROS)

Nota general: 2020 excluye BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 y BBVA Paraguay.

(1) A tipos de cambio constantes: +12,8 %

RECURSOS DE CLIENTES (MILES DE MILLONES DE EUROS)

Nota general: 2020 excluye BBVA USA y el resto de sociedades en Estados Unidos vendidas a PNC el 1 de junio de 2021 y BBVA Paraguay.

(1) A tipos de cambio constantes: +9,7 %

RECURSOS DE CLIENTES (MILLONES DE EUROS)

| 31-12-22 | ∆% | 31-12-21 | |

|---|---|---|---|

| Depósitos de la clientela | 393.856 | 12,6 | 349.761 |

| Depósitos a la vista | 316.082 | 7,9 | 293.015 |

| Depósitos a plazo | 75.098 | 36,4 | 55.059 |

| Otros depósitos | 2.676 | 58,6 | 1.687 |

| Otros recursos de clientes | 150.172 | 2,0 | 147.192 |

| Fondos y sociedades de inversión y carteras gestionadas (1) | 108.936 | 2,5 | 106.235 |

| Fondos de pensiones | 38.653 | (0,3) | 38.763 |

| Otros recursos fuera de balance | 2.582 | 17,7 | 2.195 |

| Total recursos de clientes | 544.028 | 9,5 | 496.954 |

- (1) Incluye las carteras gestionadas en España, México, Colombia y Perú.

3.1.5 Solvencia

Base de capital

El ratio CET1 fully-loaded consolidado se situó en el 12,61% a 31 de diciembre de 2022, lo que supone una reducción de -14 puntos básicos con respecto a 2021, siendo el ratio CET1 phased-in de 12,68% lo que supone una reducción de -30 puntos básicos respecto a 2021. La diferencia entre el ratio CET1 fully-loaded y el ratio CET1 phased-in se explica principalmente por el efecto de los ajustes transitorios para el tratamiento en los indicadores de solvencia de los impactos de NIIF 9.

Estos ratios incorporan los efectos de las operaciones corporativas llevadas a cabo durante el año, con un impacto conjunto de -38 puntos básicos de CET1. Estas operaciones son el acuerdo alcanzado con Neon Payments Limited en el primer trimestre de 2022, la OPA voluntaria sobre Garanti BBVA y la adquisición a Merlin del 100% de Tree en el segundo trimestre de 2022. Adicionalmente, estos ratios incluyen el efecto positivo de la reversión parcial del impacto del programa de recompra de acciones, así como la compensación en patrimonio de los efectos de la hiperinflación en resultados. Excluyendo estos impactos, durante el ejercicio se ha registrado una generación orgánica de resultado, que netos de remuneración al accionista y retribución de los Contingent Convertible bonds (CoCos, por sus siglas en inglés) han contribuido en +106 puntos básicos al ratio CET1 y han permitido compensar el crecimiento de los APR, y la evolución de los mercados así como los efectos supervisores.

Los activos ponderados por riesgo (APR) fully-loaded se incrementan en, aproximadamente, 30.000 millones de euros, recogiendo el crecimiento orgánico de la actividad, así como de los efectos supervisores comentados anteriormente.

El capital de nivel 1 adicional (AT1) fully-loaded se situó a cierre de diciembre de 2022 en el 1,54% (1,54% phased-in) que incluye el efecto de reducción de 500 millones de euros por la amortización anticipada de una emisión de CoCos que databa de 2017.

El ratio Tier 2 fully-loaded se situó en el 1,79% que supone una reducción de -58 puntos básicos respecto a 2021, explicado principalmente por el efecto de incremento de APR durante el ejercicio y la menor computabilidad de provisiones de modelos internos de crédito. En cuanto al ratio tier 2 phased-in, se situó en 1,76%, siendo la diferencia con respecto al ratio Tier 2 fully-loaded, principalmente por el tratamiento transitorio de determinadas emisiones subordinadas.

Por lo que respecta a los requerimientos mínimos de capital, el BCE comunicó al Grupo el mantenimiento del requerimiento de Pilar 2 en el 1,5% (del que como mínimo 0,84% debiera ser satisfecho con CET1) a partir del 1 de marzo de 2022. Por lo tanto, BBVA debía mantener una ratio de capital CET1 del 8,60% y una ratio de capital total del 12,76% a nivel consolidado, que, una vez actualizado con el requerimiento de colchón anticíclico a 31 de diciembre de 2022, son del 8,63% y 12,79%, respectivamente.

Adicionalmente, tras la última decisión de SREP (proceso de revisión y evaluación supervisora por sus siglas en inglés), el BCE ha comunicado al Grupo que, con efecto 1 de enero de 2023, deberá mantener a nivel consolidado un ratio de capital total del 13,00% y un ratio de capital CET1 del 8,75% que incluyen un requerimiento de Pilar 2 a nivel consolidado del 1,71% (un mínimo del 0,96% deberá ser satisfecho con CET1), del que 0,21% (0,12% deberá ser satisfecho con CET1) viene determinado sobre la base de las expectativas de provisiones prudenciales del BCE, que a partir del 1 de enero 2023 dejarán de tratarse como deducción de CET1 con un efecto positivo de 19 puntos básicos sobre el CET1 fully-loaded a cierre de diciembre de 2022, lo que equivaldría a un ratio proforma del 12,80%.

Como consecuencia de lo anterior, el ratio total de fondos propios fully-loaded se sitúa en el 15,94%, siendo el ratio total phased-in 15,98%.

RATIOS DE CAPITAL FULLY-LOADED (PORCENTAJE)

(1) Incluye la reversión de las expectativas de provisiones prudenciales.

BASE DE CAPITAL (MILLONES DE EUROS)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 31-12-22 (1) (2) | 31-12-21 | 31-12-20 | 31-12-22 (1) (2) | 31-12-21 | 31-12-20 | |

| Capital de nivel 1 ordinario (CET1) | 42.740 | 39.949 | 42.931 | 42.486 | 39.184 | 41.345 |

| Capital de nivel 1 (Tier 1) | 47.933 | 45.686 | 49.597 | 47.678 | 44.922 | 48.012 |

| Capital de nivel 2 (Tier 2) | 5.930 | 7.383 | 8.547 | 6.023 | 7.283 | 8.101 |

| Capital total (Tier 1+Tier 2) | 53.863 | 53.069 | 58.145 | 53.701 | 52.205 | 56.112 |

| Activos ponderados por riesgo | 337.102 | 307.795 | 353.273 | 336.920 | 307.335 | 352.622 |

| CET1 (%) | 12,68 | 12,98 | 12,15 | 12,61 | 12,75 | 11,73 |

| Tier 1 (%) | 14,22 | 14,84 | 14,04 | 14,15 | 14,62 | 13,62 |

| Tier 2 (%) | 1,76 | 2,40 | 2,42 | 1,79 | 2,37 | 2,30 |

| Ratio de capital total (%) | 15,98 | 17,24 | 16,46 | 15,94 | 16,99 | 15,91 |

- (1) A 31 de diciembre de 2022, la diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF 9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR y las posteriores enmiendas introducidas por el Reglamento 2020/873 de la Unión Europea).

- (2) Datos provisionales.

En cuanto a los requisitos de Minimum Requirement for Own Funds and Eligible Liabilities (en adelante, "MREL"), el 8 de marzo de 2022, BBVA hizo público que había recibido una nueva comunicación de Banco de España sobre su requisito mínimo de fondos propios y pasivos admisibles (MREL) establecido por la Junta Única de Resolución (en adelante, "JUR"), que deroga y reemplaza el requisito MREL anterior comunicado en mayo de 2021.

De acuerdo con esta nueva comunicación, BBVA debe mantener, a partir del 1 de enero de 2022, un volumen de fondos propios y pasivos admisibles igual al 21,46% del total de APR de su grupo de resolución, a nivel subconsolidado (el "MREL en APR"), de los que un 13,5% del total de APR del grupo de resolución de BBVA debe satisfacerse con instrumentos subordinados (el "requisito de subordinación de MREL en APR"). El MREL en APR y el requisito de subordinación de MREL en APR no incluyen el requisito combinado de colchones de capital que, conforme a la normativa aplicable y los criterios de supervisión, se sitúa actualmente en el 3,26% (lo que sitúa el MREL en APR incluyendo el requisito combinado de colchones de capital en el 24,72%, y el requisito de subordinación MREL en APR incluyendo el requisito combinado de colchones de capital en el 16,76%). A 31 de diciembre de 2022, el ratio MREL en APR se sitúa en 26,45%, cumpliendo con el citado requisito MREL. Por último, a 31 de diciembre de 2022 el ratio MREL en RA (ratio de apalancamiento) se sitúa en 11,14% y los ratios de subordinación en términos de APR y en términos de exposición del ratio de apalancamiento, se sitúan en el 21,74% y 9,16%, respectivamente.

Con el objetivo de reforzar el cumplimiento de dichos requisitos, BBVA ha realizado varias emisiones de deuda durante el año 2022. Para más información sobre estas emisiones, véase la sección “Riesgos estructurales”, dentro del capítulo “4. Gestión de riesgos”.

En noviembre de 2015 (con efecto 1 de enero 2017) BBVA dejó de integrar la lista de bancos con importancia sistémica global (Global Systemically Important Banks —G-SIBs, por sus siglas en inglés—). Dicha lista es elaborada anualmente por el Consejo de Estabilidad Financiera (Financial Stability Board —FSB, por sus siglas en inglés—) en base a un conjunto de indicadores cuantitativos que pueden consultarse, junto con la metodología de evaluación, en el enlace www.bis.org/bcbs/gsib/. En noviembre de 2021, BBVA, a nivel consolidado, fue identificada, de nuevo, como Otra Entidad de Importancia Sistémica (en adelante OEIS) por el Banco de España, que requiere el mantenimiento, como colchón para OEIS, de elementos de capital de nivel 1 ordinario por un importe igual al 0,75% del importe total de su exposición al riesgo en base consolidada. Tras la actualización de la lista de entidades en noviembre de 2022, BBVA permanece identificado como OEIS. Igualmente, tras la preceptiva revisión anual en julio de 2022 de las designaciones de las denominadas OEIS, el Banco de España mantiene la obligación para BBVA de mantener un colchón de capital del 0,75% para 2023.

Por último, el ratio leverage (o ratio de apalancamiento) del Grupo se sitúa a 31 de diciembre de 2022 en el 6,5% con criterio fully-loaded 6,5% phased-in)46.

Ratings

Durante el año 2022, el rating de BBVA ha continuado demostrando su fortaleza y todas las agencias han mantenido la calificación que otorgan en la categoría A. En marzo, S&P cambió la perspectiva de negativa a estable del rating de BBVA (confirmando su calificación en A), después de realizar una acción similar en el rating soberano español. Tras las revisiones periódicas de BBVA, Fitch y DBRS Morningstar confirmaron sus respectivos ratings en A- (mayo y diciembre) y A (high) (marzo) respectivamente, ambos con perspectiva estable. Por su parte, Moody’s ha mantenido sin cambios en el periodo el rating de BBVA en A3 (con perspectiva estable). La siguiente tabla muestra las calificaciones crediticias y perspectivas otorgadas por las agencias:RATINGS

| Agencia de rating | Largo plazo (1) | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A- | F-2 | Estable |

| Moody’s | A3 | P-2 | Estable |

| Standard & Poor’s | A | A-1 | Estable |

- (1) Ratings asignados a la deuda senior preferente a largo plazo. Adicionalmente, Moody's y Fitch asignan un rating a los depósitos a largo plazo de BBVA de A2 y A-, respectivamente.

46 Ratio leverage del Grupo es provisional a fecha de publicación de este informe. El 1 de abril de 2022 finalizó el periodo de exclusión temporal de ciertas posiciones con bancos centrales.

3.1.6 La acción BBVA

Los principales índices han mostrado un comportamiento negativo en el año 2022. En Europa, el índice Stoxx Europe 600 bajó un 12,9% respecto al cierre de diciembre del año anterior, y en España el Ibex 35 bajó un 5,6% en el mismo horizonte temporal, mostrando un mejor comportamiento relativo. En Estados Unidos, el índice S&P 500 también cayó un 19,4%.

Por lo que se refiere a los índices del sector bancario, su evolución en el año 2022 ha sido mejor a la de los índices generales en Europa. El índice Stoxx Europe 600 Banks, que incluye a los bancos del Reino Unido, y el Euro Stoxx Banks, índice de bancos de la Eurozona, cayeron un 3,2% y 4,6% respectivamente, mientras que en Estados Unidos, el índice sectorial S&P Regional Banks bajó un 17,0% en el período.

Por su parte, la cotización de la acción BBVA se incrementó un 7,3% en el año, por encima de su índice sectorial, cerrando el mes de diciembre de 2022 en 5,63 euros.

EVOLUCIÓN DE LA ACCIÓN BBVA COMPARADA CON LOS ÍNDICES EUROPEOS (ÍNDICE BASE 100=31-12-21)

BBVA

EUROSTOXX-50

EUROSTOXX BANKS

La acción y ratios bursátiles

La acción BBVA y ratios bursátiles

| 31-12-22 | 31-12-21 | |

|---|---|---|

| Número de accionistas | 801.216 | 826.835 |

| Número de acciones en circulación | 6.030.116.564 | 6.667.886.580 |

| Contratación media diaria (número de acciones) | 22.956.058 | 22.901.565 |

| Contratación media diaria (millones de euros) | 115 | 118 |

| Cotización máxima (euros) | 6,12 | 6,29 |

| Cotización mínima (euros) | 3,97 | 3,74 |

| Cotización última (euros) | 5,63 | 5,25 |

| Valor contable por acción (euros) (1) | 7,80 | 6,86 |

| Valor contable tangible por acción (euros) (1) | 7,44 | 6,52 |

| Capitalización bursátil (millones de euros) | 33.974 | 35.006 |

| Rentabilidad por dividendo (dividendo/precio; %) (2) |

6,2 | 2,6 |

- (1) El cálculo a 31-12-21 considera 112 millones de acciones adquiridas, dentro del programa de recompra de acciones, entre el 22 de noviembre y el 31 de diciembre de 2021 y la estimación del número de acciones pendientes de recompra a 31 de diciembre de 2021 del primer tramo aprobado por el Consejo de Administración de BBVA en octubre de 2021 (1.500 millones de euros), en ejecución a cierre de dicho ejercicio.

- (2) Calculada a partir de la remuneración al accionista de los últimos doce meses naturales dividida entre el precio de cierre del periodo.

DISTRIBUCIÓN ESTRUCTURAL DEL ACCIONARIADO (31-12-22)

| Accionistas | Acciones en circulación | |||

|---|---|---|---|---|

| Tramos de acciones | Número | % | Número | % |

| Hasta 500 | 330.991 | 41,3 | 61.765.540 | 1,0 |

| De 501 a 5.000 | 367.730 | 45,9 | 653.340.057 | 10,8 |

| De 5.001 a 10.000 | 55.066 | 6,9 | 387.127.400 | 6,4 |

| De 10.001 a 50.000 | 42.731 | 5,3 | 815.962.950 | 13,5 |

| De 50.001 a 100.000 | 3.014 | 0,4 | 205.137.227 | 3,4 |

| De 100.001 a 500.000 | 1.401 | 0,2 | 251.980.588 | 4,2 |

| De 500.001 en adelante | 283 | 0,04 | 3.654.802.802 | 60,6 |

| Total | 801.216 | 100 | 6.030.116.564 | 100 |

Programa de recompra de acciones

En cuanto al programa de recompra de acciones iniciado por la Entidad en 2021, el 19 de agosto de 2022, BBVA comunicó la finalización de la ejecución del segundo segmento del segundo tramo al haberse alcanzado el número máximo de acciones fijadas en los términos y condiciones anunciadas el 19 de noviembre de 2021. Así, el Banco finalizó su programa marco de recompra, habiendo adquirido un total de 637.770.016 acciones, por un importe de 3.160 millones de euros.

A continuación se resumen los aspectos más relevantes del programa de recompra. Para más información, consúltese la Nota 4 "Sistema de retribución a los accionistas” de las Cuentas Anuales consolidadas adjuntas.

EJECUCIÓN DEL PROGRAMA DE RECOMPRA DE ACCIONES

| Tramo | Segmento | Fecha cierre | Número de acciones | % del capital social * | Desembolso (millones de euros) |

|---|---|---|---|---|---|

| PRIMER TRAMO | 3 de marzo | 281.218.710 | 4,2 | 1.500 | |

| SEGUNDO TRAMO | Primer segmento | 16 de mayo | 206.554.498 | 3,1 | 1.000 |

| Segundo segmento | 19 de agosto | 149.996.808 | 2,3 | 660 | |

| Total | 637.770.016 | 9,6 | 3.160 |

- * A la fecha de cierre del tramo.

AMORTIZACIÓN DE ACCIONES

| Tramo | Fecha | Número de acciones amortizadas |

|---|---|---|

| PRIMER TRAMO | 15 de junio | 281.218.710 |

| SEGUNDO TRAMO | 30 de septiembre | 356.551.306 |

| Total | 637.770.016 |

Índices bursátiles

Los títulos de BBVA forman parte de los principales índices bursátiles, entre ellos el Euro Stoxx 50, del que BBVA vuelve a formar parte desde el 20 de septiembre, sólo un año después de su salida, gracias al buen comportamiento de la acción. Este hito —salir y entrar en el índice al año siguiente— no lo había llevado a cabo ninguna compañía al menos durante la última década. Además de estos índices, BBVA forma parte de los principales índices de sostenibilidad, como el Dow Jones Sustainability Index (DJSI), el FTSE4Good o los índices MSCI ESG. Para más información sobre este asunto, consúltese la sección “2.3.8 Índices y ratings de sostenibilidad” del presente informe.

A cierre de diciembre de 2022, el peso de los títulos de la acción BBVA en los índices Ibex 35, Euro Stoxx 50 y Stoxx Europe 600, es del 7,75%, 1,20% y 0,37% respectivamente. También forman parte de varios índices sectoriales, entre los que destacan el Stoxx Europe 600 Banks, que incluye el Reino Unido, con un peso del 4,52%, y el índice de la eurozona Euro Stoxx Banks con un peso del 7,87%.

3.2 Áreas de negocio

En este apartado se presentan los datos más relevantes de las diferentes áreas de negocio del Grupo. En concreto, se muestra un resumen de las cuentas de resultados y balances, cifras de actividad y los ratios más significativos de cada una de ellas.

La estructura de las áreas de negocio reportadas por el Grupo BBVA a 31 de diciembre de 2022 coincide con la presentada a cierre del ejercicio 2021.

A continuación se detalla la composición de las áreas de negocio del Grupo BBVA:

- España incorpora fundamentalmente la actividad bancaria, de seguros y de gestión de activos que el Grupo realiza en este país, incluyendo la parte proporcional de los resultados de la sociedad surgida a finales de 2020 del acuerdo de bancaseguros alcanzado con Allianz.

- México incluye los negocios bancarios, de seguros y de gestión de activos en este país, así como la actividad que BBVA México desarrolla a través de su agencia en Houston.