Actividad bancaria en España

Claves

- En actividad continúa el desapalancamiento y el aumento de los recursos más líquidos y los de fuera de balance.

- Buena evolución de las comisiones.

- Disminución de los gastos de explotación.

- Sólidos indicadores de calidad crediticia.

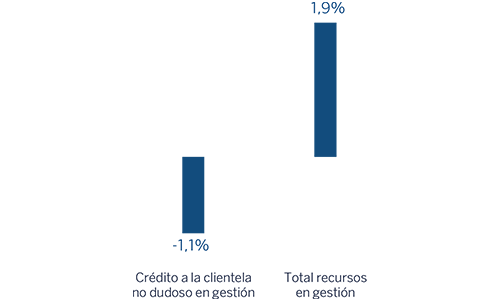

Actividad (1) (Variación interanual. Datos a 31-12-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

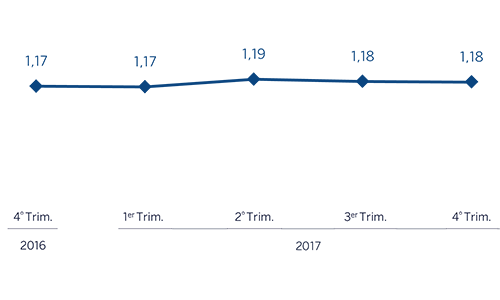

Margen de intereses sobre ATM (Porcentaje)

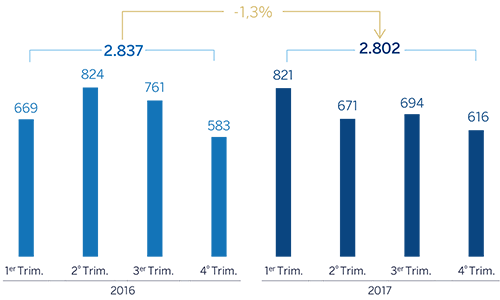

Margen neto (Millones de euros)

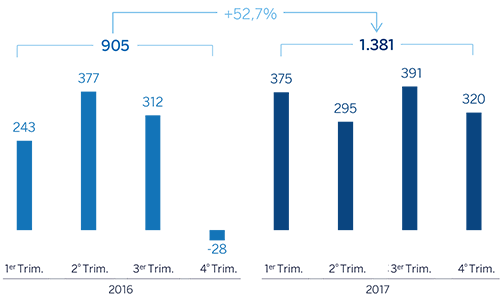

Resultado atribuido (Millones de euros)

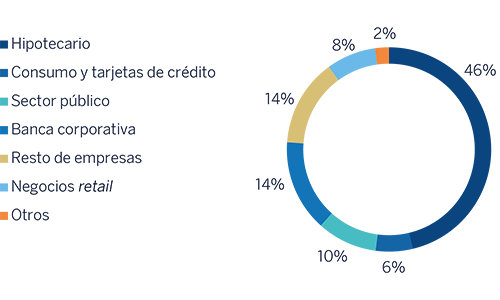

Composición del crédito a la clientela no dudoso en gestión (1)

(31-12-2017)

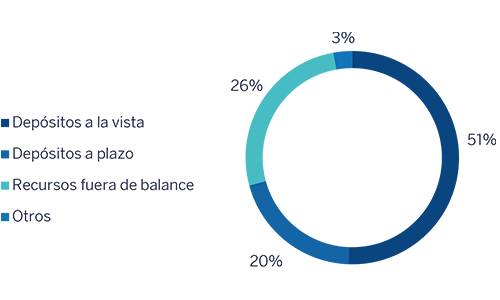

Composición de los recursos de clientes en gestión (1)

(31-12-2017)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

Según la última información existente del Instituto Nacional de Estadística (INE), la economía española volvió a crecer un 0,8% trimestral en el tercer trimestre del 2017, lo que supone un comportamiento relativamente estable a lo largo del año, gracias a la fortaleza de la demanda doméstica. Los indicadores más recientes apuntan hacia una ligera moderación en el tramo final del ejercicio, dentro de un contexto de mayor incertidumbre, aunque los factores que subyacen al crecimiento continúan y siguen apuntando a un avance sólido del PIB. Por un lado, se sigue observando una inercia positiva en los datos de actividad y empleo y, por otro, el entorno internacional es más favorable y la política monetaria continúa siendo expansiva. Como resultado, el crecimiento de la economía de España podría situarse algo por encima del 3% en el conjunto del 2017.

En cuanto al sistema bancario español, con datos del Banco de España, el volumen total de crédito al sector privado (familia y empresas) mantuvo su tendencia decreciente durante el año (-1,8% en los últimos doce meses hasta noviembre del 2017). No obstante, desde el mes de agosto se vino observando un ligero repunte del volumen total de crédito en la economía, si bien es aún demasiado débil para afirmar que se ha producido un punto de inflexión. En este sentido, el volumen acumulado de nuevas operaciones de crédito a noviembre del 2017 mostró un crecimiento interanual del 5,5%, con ascenso en todas las carteras (+8,1% en el caso de nuevas operaciones de crédito a familias y pymes, que encadenan 47 meses consecutivos de crecimiento). La morosidad del sector siguió mejorando. A noviembre del 2017, la tasa de mora retrocedió hasta el 8,1%, más de un punto porcentual por debajo del ratio registrado un año antes. Todo ello a pesar de la disminución interanual del volumen de crédito. Esta mejora se debió, por tanto, a la reducción del volumen de activos dudosos en el sistema (-13,9% en los últimos doce meses hasta noviembre del 2017 y -48% desde el máximo alcanzado en diciembre del 2013). La liquidez del sistema continuó siendo holgada. El funding gap (diferencia entre el volumen de crédito y los depósitos totales) descendió hasta los 129.000 millones de euros, un 5% del balance total del sistema

Actividad

A 31-12-2017, la inversión crediticia (crédito a la clientela no dudoso en gestión) registró un retroceso del 1,1% con respecto a la cifra de finales de diciembre del 2016 (+0,6% en el trimestre), motivado fundamentalmente por la reducción de la cartera hipotecaria (-5,3% y -1,2% en los últimos doce y tres meses, respectivamente) y del sector público (-12,7% y -5,1%, respectivamente). Por el contrario, la financiación a empresas (+6,4% desde finales del 2016 y +2,7% en el trimestre ) y a negocios (+2,7% y +2,6%, respectivamente) y los créditos al consumo (+46,0% y +13,8%, respectivamente) presentaron un buen comportamiento, muy influido por el positivo desempeño de la nueva facturación, con crecimientos interanuales, en las cifras acumuladas a diciembre del 2017, del 10,4% en empresas (incluye desde negocios hasta grandes corporaciones) y del 34,7% en consumo. Cabe resaltar que en el 2017 se realizó un traspaso, desde Non Core Real Estate a Actividad bancaria en España, de cartera viva no dudosa de crédito promotor, por un importe superior a 1.000 millones de euros.

En cuanto a calidad crediticia, se observó una nueva disminución del saldo dudoso que impactó positivamente en la tasa de mora del área, la cual se redujo en los últimos tres meses hasta el 5,2%. Con respecto a la cobertura, se situó en el 50%.

Los depósitos de clientes en gestión se redujeron ligeramente (-0,9%) frente al dato de cierre de diciembre del 2016. Por productos, nuevo retroceso del plazo (-32,7% en el año y -16,9% en el trimestre) que, una vez más, se ha visto en gran parte compensado por el incremento de las cuentas corrientes y de ahorro (+20,2% y +6,3%, respectivamente) y los recursos fuera de balance. Estos últimos conservaron su positiva trayectoria y presentaron un crecimiento en el año del 10,5% y trimestral del 3,3%. Tal desempeño se siguió apoyando, en gran medida, en el avance experimentado por los fondos de inversión (+16,4% y +4,7% respectivamente) y, en menor medida, al aumento de los fondos de pensiones (+2,4% y +1,3% en términos interanuales e intertrimestrales, respectivamente).

Resultado

Lo más relevante de la evolución de la cuenta del área ha sido:

- El margen de intereses del cuarto trimestre presentó un crecimiento con respecto al del trimestre anterior del 2,1%. No obstante, el menor volumen de créditos y las ventas de carteras mayoristas explican la disminución interanual, del 3,6%, en el acumulado de esta partida.

- Positiva evolución de las comisiones, gracias, fundamentalmente, a la favorable contribución de los negocios mayoristas y al incremento de las procedentes de fondos de inversión. Frente a la cifra del 2016, mostraron un incremento del 5,7%.

- Menor aportación de los ROF en comparación con la cifra del año 2016, muy influida por las plusvalías (138 millones de euros antes de impuestos) procedentes de la operación VISA realizada en el segundo trimestre del ejercicio previo.

- Aumento interanual del 17,9% en la partida de otros ingresos netos. Dentro de ella destacó la actividad de seguros, cuyo resultado neto incluido en esta rúbrica mostró un crecimiento del 9,6%, muy ligado a la positiva contratación del período y a la baja siniestralidad.

- Por tanto, descenso del margen bruto del área (-3,7% interanual), afectado principalmente por menores volúmenes de crédito, ventas de carteras mayoristas y los ROF generados en la operación VISA en el 2016.

- Trayectoria muy favorable de los gastos de explotación, que retrocedieron un 5,6% frente los del 2016 (-0,8% en el último trimestre). Esta disminución siguió estando vinculada a las sinergias relativas a la integración de CX y a la implantación de continuos planes de eficiencia.

- En consecuencia, el ratio de eficiencia terminó en el 54,7% (55,8% en el 2016) y el margen neto se situó apenas un 1,3% por debajo del registrado el año precedente.

- Reducción del deterioro del valor de los activos financieros (-25,7% interanual) como consecuencia de unas menores necesidades de saneamiento crediticio, por lo que el coste de riesgo acumulado del área continuó mejorando y se situó en el 0,31% a 31-12-2017.

- Por último, la partida de dotaciones a provisiones y otros resultados presentó un descenso interanual del 54,3%, debido, fundamentalmente, a que, en el cuarto trimestre del 2016, se registró un cargo de 577 millones de euros antes de impuestos (404 millones después de impuestos) para cubrir la contingencia de reclamaciones futuras que los clientes pudieran presentar ligadas a la resolución del TJUE acerca de las denominadas “cláusulas suelo” de préstamos hipotecarios suscritos por consumidores. Esta partida también incluye los costes de reestructuración en los que se ha incurrido.

Con todo ello, el resultado atribuido generado por la Actividad bancaria en España en el 2017 alcanzó los 1.381 millones de euros, lo que supone un incremento interanual del 52,7%, muy influido por el favorable comportamiento en el año de las comisiones, los gastos de explotación y el saneamiento crediticio. Adicionalmente, la cuenta del 2016 estaba influida por el mencionado cargo para cubrir la contingencia por las llamadas “cláusulas suelo”. Sin tenerlo en cuenta, el avance interanual del resultado del área fue del 5,5%.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 2017 | ∆% | 2016 |

|---|---|---|---|

| Margen de intereses | 3.738 | (3,6) | 3.877 |

| Comisiones | 1.561 | 5,7 | 1.477 |

| Resultados de operaciones financieras | 555 | (29,4) | 786 |

| Otros ingresos netos | 327 | 17,9 | 277 |

| de los que Actividad de seguros (1) | 438 | 9,6 | 400 |

| Margen bruto | 6.180 | (3,7) | 6.416 |

| Gastos de explotación | (3.378) | (5,6) | (3.579) |

| Gastos de personal | (1.916) | (4,2) | (2.000) |

| Otros gastos de administración | (1.150) | (8,1) | (1.251) |

| Amortización | (313) | (4,4) | (327) |

| Margen neto | 2.802 | (1,3) | 2.837 |

| Deterioro de valor de los activos financieros (neto) | (567) | (25,7) | (763) |

| Dotaciones a provisiones y otros resultados | (369) | (54,3) | (807) |

| Resultado antes de impuestos | 1.866 | 47,2 | 1.268 |

| Impuesto sobre beneficios | (482) | 33,9 | (360) |

| Resultado del ejercicio | 1.384 | 52,5 | 908 |

| Minoritarios | (3) | (3,6) | (3) |

| Resultado atribuido | 1.381 | 52,7 | 905 |

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| Balances | 31-12-17 | ∆% | 31-12-16 |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista |

13.463 | 10,1 | 12.230 |

| Cartera de títulos | 88.131 | (12,2) | 100.394 |

| Préstamos y partidas a cobrar | 213.037 | (0,7) | 214.497 |

| de los que préstamos y anticipos a la clientela | 183.172 | 1,1 | 181.137 |

| Posiciones inter-áreas activo | 1.501 | (67,8) | 4.658 |

| Activos tangibles | 877 | (38,9) | 1.435 |

| Otros activos | 2.409 | (8,5) | 2.632 |

| Total activo/pasivo | 319.417 | (4,9) | 335.847 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 36.817 | (9,1) | 40.490 |

| Depósitos de bancos centrales y entidades de crédito | 62.226 | (5,8) | 66.029 |

| Depósitos de la clientela | 177.763 | (1,5) | 180.544 |

| Valores representativos de deuda emitidos | 33.301 | (13,1) | 38.322 |

| Posiciones inter-áreas pasivo | - | - | - |

| Otros pasivos | 391 | (68,0) | 1.220 |

| Dotación de capital económico | 8.920 | (3,5) | 9.242 |

| Indicadores relevantes y de gestión | 31-12-17 | ∆% | 31-12-16 |

|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (1) | 177.764 | (1,6) | 180.595 |

| Riesgos dudosos | 10.833 | (8,3) | 11.819 |

| Depósitos de clientes en gestión (2) | 173.283 | (0,9) | 174.809 |

| Recursos fuera de balance (3) | 62.054 | 10,5 | 56.147 |

| Activos ponderados por riesgo | 111.825 | (1,2) | 113.194 |

| Ratio de eficiencia (%) | 54,7 | 55,8 | |

| Tasa de mora (%) | 5,2 | 5,8 | |

| Tasa de cobertura (%) | 50 | 53 | |

| Coste de riesgo (%) | 0,31 | 0,32 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.