América del Sur

Claves

- La actividad sigue evolucionando a buen ritmo.

- Comportamiento muy favorable de los ingresos de carácter más recurrente.

- Crecimiento de gastos inferior a la tasa de ascenso del margen bruto.

- Estabilidad de los indicadores de riesgo.

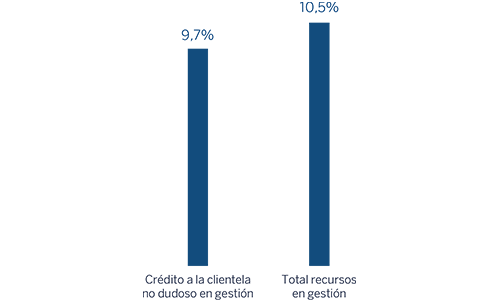

Actividad (1)

(Variación interanual a tipos de cambio constantes. Datos a 31-12-2017)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

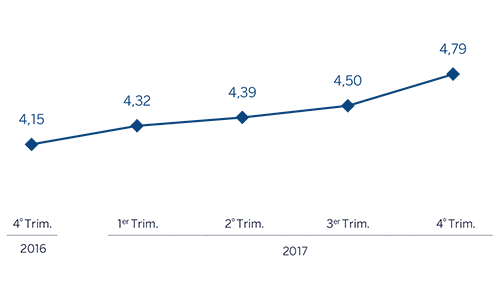

Margen de intereses sobre ATM

(Porcentaje. Tipos de cambio constantes)

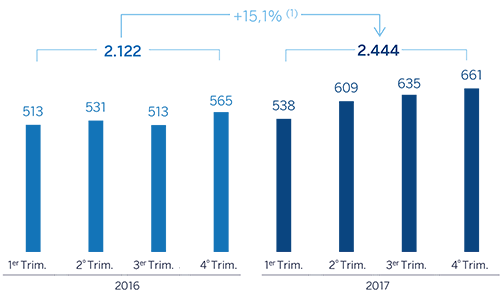

Margen neto

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: +13,1%.

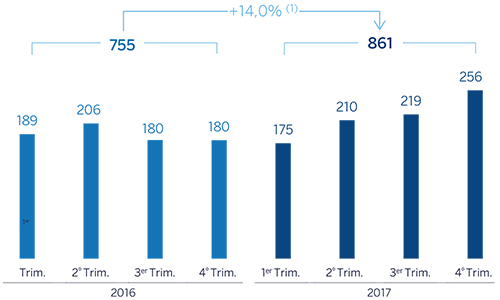

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: +11,6%.

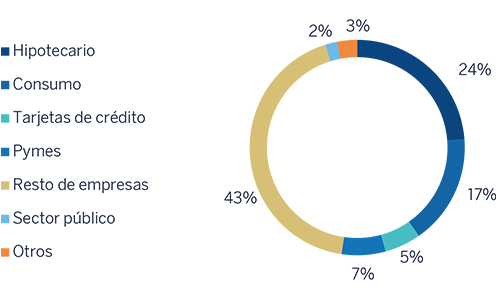

Composición del crédito a la clientela no dudoso en gestión (1)

(31-12-2017)

(1) No incluye las adquisiciones temporales de activos.

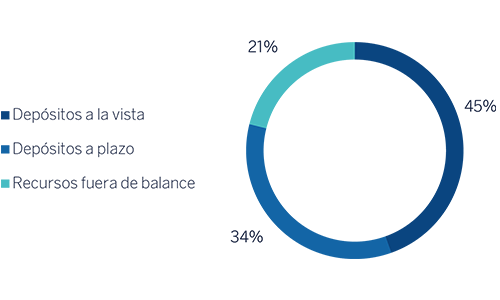

Composición de los recursos de clientes en gestión (1)

(31-12-2017)

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

Las economías de América del Sur consolidaron los signos de recuperación a lo largo del 2017, aunque todavía a un ritmo muy moderado. A la mejora del entorno externo, tanto por el aumento de la demanda global como de los precios de las materias primas, se ha unido el aumento paulatino de la confianza de los agentes en la región. Además, la situación en los mercados financieros favoreció la entrada de capitales en las economías emergentes. Todo ello propició el buen comportamiento del sector exportador, el crecimiento de la inversión y los primeros signos de mejora del consumo.

En la mayoría de los países, la inflación se ha moderado a lo largo del 2017 como consecuencia de unos tipos de cambio relativamente estables y la debilidad de la demanda doméstica. En este escenario de presiones inflacionistas bajas y crecimiento muy moderado, los bancos centrales continuaron aplicando políticas monetarias expansivas (excepto en Argentina).

En cuanto a los sistemas bancarios de los países en los que BBVA está presente, el entorno macroeconómico y los reducidos niveles de bancarización permitieron que, en términos agregados (con lógicas diferencias entre países), los principales indicadores de rentabilidad y solvencia registraran unas cifras elevadas y la morosidad siguiera contenida. Adicionalmente mostraron crecimientos sostenidos tanto del crédito como de los depósitos.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

El crecimiento de la actividad crediticia (crédito a la clientela no dudoso en gestión) se aceleró en el último trimestre del año y se situó un 9,7% por encima del saldo existente a cierre de diciembre del 2016 y un 4,5% frente al dato de finales de septiembre. Por segmentos, el impulso de particulares (sobre todo por financiación al consumo, tarjetas de crédito y, en menor medida, hipotecas) superó el avance registrado en empresas y sector público (cartera mayorista). Por países, los ascensos más destacados continuaron siendo los de Argentina (+65,8% interanual), Colombia (+8,5%) y Chile (+6,7%).

En cuanto a la calidad crediticia de la cartera, ligera mejora de la tasa de mora en el trimestre, que se situó a cierre del año en el 3,4%. Por su parte, la cobertura terminó el ejercicio en un nivel del 89%.

Los recursos de clientes terminaron el 2017 con un crecimiento trimestral del 5,2% e interanual del 10,5%. El avance en el año se explica por el buen desempeño de los saldos transaccionales (+16,3% desde diciembre) y los recursos fuera de balance (+16,6%). Por países sobresalió la positiva trayectoria de Argentina (+37,3% frente a diciembre del 2016) y Colombia (+12,9%).

Resultado

América del Sur finalizó el ejercicio 2017 con un resultado atribuido acumulado de 861 millones de euros, lo que representa un crecimiento interanual del 14,0%. Lo más relevante de la cuenta de resultados del área fue:

- El margen bruto se incrementó un 13,9% gracias a la capacidad de generación de ingresos recurrentes del área. En este sentido, el margen de intereses creció por encima de la inversión crediticia (+15,1%), fruto de unos mayores volúmenes y una adecuada gestión de precios. Las comisiones subieron un 17,9%. Por su parte, la aportación de los ROF también fue positiva, favorecidos por los mayores resultados derivados de operaciones con moneda extranjera.

- Los gastos de explotación aumentaron menos que el margen bruto (+12,4%), como resultado del control de costes llevado a cabo en todos los países. Además, cabe resaltar que los gastos se incrementaron por debajo o en línea con la inflación en la mayoría de las geografías.

- El deterioro del valor de los activos financieros moderó su tasa de ascenso interanual con respecto a la del trimestre anterior, mostrando un incremento en la cifra acumulada del 26,1%. Esta rúbrica está afectada por el impacto de las provisiones asociadas a un cliente puntual. No obstante, dicha moderación situó el coste de riesgo acumulado a cierre de diciembre en el 1,32%, nivel inferior al del tercer trimestre del 2017 (1,51%).

Por países, muy buena trayectoria de los ingresos recurrentes en Argentina, destacando tanto la positiva evolución del margen de intereses como el excelente comportamiento de las comisiones, que contribuyeron a un crecimiento del margen bruto del 25,0%. No obstante, los gastos siguieron afectados por la elevada inflación. En el mes de julio, BBVA Francés realizó una ampliación de capital de 400 millones de dólares para financiar el crecimiento orgánico del banco, dadas las buenas perspectivas económicas del país, lo que ha supuesto un mayor cargo en la rúbrica de minoritarios. Todo lo anterior terminó en un aumento interanual del resultado atribuido del 19,1%. En Chile, la positiva trayectoria del margen bruto (el margen de intereses creció por la favorable evolución de la inversión y la adecuada gestión de los diferenciales de la clientela) y el estricto control del crecimiento de los gastos compensaron holgadamente el aumento de los saneamientos y el incremento de la tasa fiscal nominal, por lo que se alcanzó un resultado atribuido un 27,0% superior al del año 2016. En Colombia sobresalió el desempeño favorable del margen bruto, gracias al buen comportamiento del margen de intereses (tanto por actividad como por evolución de los diferenciales) y las comisiones, aunque mitigado por menores ROF (el mismo período del 2016 incluía resultados por venta de participaciones) y el incremento de los saneamientos. Con ello, el resultado atribuido fue un 8,5% inferior al del 2016. En Perú, el resultado atribuido se situó un 6,0% por encima del obtenido durante el ejercicio previo. La buena evolución de los ROF, la contención de los gastos y la reducción de los saneamientos se vieron, en parte, mitigados por el moderado avance de los ingresos recurrentes.

Estados financieros e indicadores relevantes de gestión (Millones de euros. Porcentaje)

| Cuentas de resultados | 2017 | ∆% | ∆%(1) | 2016 |

|---|---|---|---|---|

| Margen de intereses | 3.200 | 9,2 | 15,1 | 2.930 |

| Comisiones | 713 | 12,4 | 17,9 | 634 |

| Resultados de operaciones financieras | 480 | 3,4 | 6,2 | 464 |

| Otros ingresos netos | 59 | 135,6 | (18,9) | 25 |

| Margen bruto | 4.451 | 9,8 | 13,9 | 4.054 |

| Gastos de explotación | (2.008) | 6,0 | 12,4 | (1.894) |

| Gastos de personal | (1.035) | 5,4 | 10,6 | (982) |

| Otros gastos de administración | (851) | 5,0 | 12,1 | (811) |

| Amortización | (121) | 20,8 | 32,8 | (100) |

| Margen neto | 2.444 | 13,1 | 15,1 | 2.160 |

| Deterioro del valor de los activos financieros (neto) | (650) | 23,6 | 26,1 | (526) |

| Dotaciones a provisiones y otros resultados | (103) | 26,2 | (12,9) | (82) |

| Resultado antes de impuestos | 1.691 | 8,9 | 13,5 | 1.552 |

| Impuesto sobre beneficios | (486) | (0,3) | 10,1 | (487) |

| Resultado del ejercicio | 1.205 | 13,1 | 15,0 | 1.065 |

| Minoritarios | (345) | 17,0 | 17,6 | (294) |

| Resultado atribuido | 861 | 11,6 | 14,0 | 771 |

| Balances | 31-12-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 9.039 | (14,6) | 5,2 | 10.586 |

| Cartera de títulos | 11.742 | 9,3 | 20,5 | 10.739 |

| Préstamos y partidas a cobrar | 51.207 | (5,3) | 6,4 | 54.057 |

| de los que préstamos y anticipos a la clientela | 48.272 | (0,9) | 11,2 | 48.718 |

| Activos tangibles | 725 | (10,1) | 13,5 | 807 |

| Otros activos | 1.923 | 11,2 | 25,1 | 1.729 |

| Total activo/pasivo | 74.636 | (4,2) | 8,7 | 77.918 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 2.823 | 9,2 | 16,0 | 2.585 |

| Depósitos de bancos centrales y entidades de crédito | 7.552 | 13,5 | 23,7 | 6.656 |

| Depósitos de la clientela | 45.666 | (4,7) | 10,0 | 47.927 |

| Valores representativos de deuda emitidos | 7.209 | (3,2) | 4,0 | 7.447 |

| Otros pasivos | 8.505 | (19,8) | (9,0) | 10.600 |

| Dotación de capital económico | 2.881 | 6,6 | 23,5 | 2.703 |

| Indicadores relevantes y de gestión | 31-12-17 | ∆% | ∆%(1) | 31-12-16 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 49.845 | (0,9) | 11,2 | 50.316 |

| Riesgos dudosos | 1.884 | 15,1 | 26,8 | 1.637 |

| Depósitos de clientes en gestión (3) | 45.676 | (5,5) | 9,0 | 48.334 |

| Recursos fuera de balance (4) | 12.197 | 2,5 | 16,6 | 11.902 |

| Activos ponderados por riesgo | 55.665 | (3,1) | 11,5 | 57.443 |

| Ratio de eficiencia (%) | 45,1 | 46,7 | ||

| Tasa de mora (%) | 3,4 | 2,9 | ||

| Tasa de cobertura (%) | 89 | 103 | ||

| Coste de riesgo (%) | 1,32 | 1,15 |

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

América del Sur. Información por países (Millones de euros)

| Margen neto | Resultado atribuido | |||||||

|---|---|---|---|---|---|---|---|---|

| País | 2017 | ∆% | ∆% (1) | 2016 | 2017 | ∆% | ∆% (1) | 2016 |

| Argentina | 522 | 3,5 | 18,8 | 504 | 219 | 3,8 | 19,1 | 211 |

| Chile | 421 | 19,5 | 17,0 | 352 | 188 | 29,8 | 27,0 | 145 |

| Colombia | 644 | 20,6 | 19,0 | 534 | 206 | (7,3) | (8,5) | 222 |

| Perú | 726 | 4,1 | 2,6 | 698 | 180 | 7,5 | 6,0 | 167 |

| Otros países (2) | 131 | 82,8 | 77,0 | 72 | 68 | 161,1 | 135,1 | 26 |

| Total | 2.444 | 13,1 | 15,1 | 2.160 | 861 | 11,6 | 14,0 | 771 |

- (1) A tipos de cambio constantes.

- (2) Venezuela, Paraguay, Uruguay y Bolivia. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Chile | Colombia | Perú | |||||

|---|---|---|---|---|---|---|---|---|

| 31-12-17 | 31-12-16 | 31-12-17 | 31-12-16 | 31-12-17 | 31-12-16 | 31-12-17 | 31-12-16 | |

| Préstamos y anticipos a la clientela bruto (1,2) | 5.856 | 3.392 | 15.067 | 14.028 | 12.475 | 11.240 | 13.309 | 13.247 |

| Riesgos dudosos | 45 | 36 | 420 | 404 | 672 | 455 | 645 | 649 |

| Depósitos de clientes en gestión (1,3) | 6.779 | 5.046 | 9.687 | 9.619 | 12.288 | 11.222 | 12.019 | 12.186 |

| Recursos fuera de balance (1,4) | 1.253 | 805 | 1.295 | 1.428 | 1.118 | 655 | 1.581 | 1.385 |

| Activos ponderados por riesgo | 9.364 | 8.717 | 14.300 | 14.300 | 12.249 | 12.185 | 14.750 | 17.400 |

| Ratio de eficiencia (%) | 56,1 | 53,8 | 45,2 | 49,1 | 36,0 | 38,9 | 35,6 | 35,8 |

| Tasa de mora (%) | 0,8 | 0,8 | 2,6 | 2,6 | 5,3 | 3,5 | 3,8 | 3,4 |

| Tasa de cobertura (%) | 198 | 391 | 60 | 66 | 88 | 105 | 100 | 106 |

| Coste de riesgo (%) | 0,61 | 1,48 | 0,76 | 0,74 | 2,59 | 1,34 | 1,13 | 1,31 |

- (1) Cifras a tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.