Resultados

El resultado atribuido del Grupo generado durante los tres primeros meses de excluyendo el resultado de operaciones interrumpidas, esto es, sin tener en cuenta los resultados generados por los negocios del Grupo en Estados Unidos objeto del acuerdo con PNC, se situó en 1.033 millones de euros, con un crecimiento interanual del 139,4%. Teniendo en cuenta el resultado de operaciones interrumpidas, el Grupo BBVA generó a cierre del primer trimestre de 2021 un resultado atribuido de 1.210 millones de euros, que contrastan muy positivamente con las pérdidas acumuladas en marzo de 2020, cuando la irrupción de la pandemia supuso fuertes dotaciones por deterioro de activos financieros, así como un deterioro en el fondo de comercio de Estados Unidos por -2.084 millones de euros.

A pesar de la complejidad del entorno y a tipos de cambio constantes, destacan el buen comportamiento de las comisiones, la evolución del resultado de operaciones financieras (ROF) y las menores dotaciones por deterioro de activos financieros y provisiones.

CUENTAS DE RESULTADOS CONSOLIDADAS: EVOLUCIÓN TRIMESTRAL (MILLONES DE EUROS)

| 2021 | 2020 | ||||

|---|---|---|---|---|---|

| 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 3.451 | 3.477 | 3.553 | 3.537 | 4.024 |

| Comisiones netas | 1.133 | 1.042 | 1.023 | 934 | 1.124 |

| Resultados de operaciones financieras | 581 | 175 | 357 | 470 | 544 |

| Otros ingresos y cargas de explotación | (11) | (147) | 46 | (80) | 86 |

| Margen bruto | 5.155 | 4.547 | 4.980 | 4.862 | 5.778 |

| Gastos de explotación | (2.304) | (2.264) | (2.163) | (2.182) | (2.477) |

| Gastos de personal | (1.184) | (1.186) | (1.124) | (1.113) | (1.272) |

| Otros gastos de administración | (812) | (766) | (725) | (754) | (860) |

| Amortización | (309) | (312) | (315) | (316) | (345) |

| Margen neto | 2.850 | 2.282 | 2.817 | 2.679 | 3.300 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (923) | (901) | (706) | (1.408) | (2.164) |

| Provisiones o reversión de provisiones | (151) | (139) | (88) | (219) | (300) |

| Otros resultados | (17) | (82) | (127) | (103) | (29) |

| Resultado antes de impuestos | 1.759 | 1.160 | 1.895 | 950 | 807 |

| Impuesto sobre beneficios | (489) | (337) | (515) | (273) | (204) |

| Resultado después de impuestos | 1.270 | 823 | 1.380 | 678 | 603 |

| Deterioro del fondo de comercio de Estados Unidos y operaciones interrumpidas (1) | 177 | 302 | 73 | 120 | (2.224) |

| Operaciones corporativas (2) | - | 304 | - | - | - |

| Resultado del ejercicio | 1.447 | 1.430 | 1.454 | 798 | (1.621) |

| Minoritarios | (237) | (110) | (312) | (162) | (172) |

| Resultado atribuido | 1.210 | 1.320 | 1.141 | 636 | (1.792) |

| Del que: | |||||

| Operaciones interrumpidas | 177 | 302 | 73 | 120 | (2.224) |

| Operaciones corporativas | - | 304 | - | - | - |

| Resultado atribuido sin operaciones interrumpidas y corporativas | 1.033 | 713 | 1.068 | 516 | 431 |

| Beneficio por acción (euros) (3) | 0,17 | 0,18 | 0,16 | 0,08 | (0,29) |

| Beneficio por acción sin operaciones interrumpidas y corporativas (3) | 0,14 | 0,09 | 0,15 | 0,06 | 0,05 |

- Nota general: los resultados generados por BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC se presentan en un único epígrafe denominado "Resultados después de impuestos de operaciones interrumpidas".

- (1) Resultado después de impuestos de operaciones interrumpidas incluye el deterioro del fondo de comercio en Estados Unidos registrado en el primer trimestre de 2020 por importe de 2.084 millones de euros.

- (2) Incluye la plusvalía neta de impuestos por la venta a Allianz de la mitad más una acción de la sociedad constituida para impulsar de forma conjunta el negocio de seguros de no vida en España, excluyendo el ramo de salud.

- (3) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

CUENTAS DE RESULTADOS CONSOLIDADAS (MILLONES DE EUROS)

| 1er Trim. 21 | ∆% | ∆% a tipos de cambio constantes | 1er Trim. 20 | |

|---|---|---|---|---|

| Margen de intereses | 3.451 | (14,2) | (2,3) | 4.024 |

| Comisiones netas | 1.133 | 0,8 | 10,0 | 1.124 |

| Resultados de operaciones financieras | 581 | 6,8 | 16,1 | 544 |

| Otros ingresos y cargas de explotación | (11) | n.s. | n.s. | 86 |

| Margen bruto | 5.155 | (10,8) | 0,2 | 5.778 |

| Gastos de explotación | (2.304) | (7,0) | 1,8 | (2.477) |

| Gastos de personal | (1.184) | (6,9) | 1,7 | (1.272) |

| Otros gastos de administración | (812) | (5,6) | 4,0 | (860) |

| Amortización | (309) | (10,7) | (3,3) | (345) |

| Margen neto | 2.850 | (13,6) | (1,0) | 3.300 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (923) | (57,3) | (52,4) | (2.164) |

| Provisiones o reversión de provisiones | (151) | (49,6) | (47,8) | (300) |

| Otros resultados | (17) | (41,4) | (42,1) | (29) |

| Resultado antes de impuestos | 1.759 | 117,9 | 183,2 | 807 |

| Impuesto sobre beneficios | (489) | 139,7 | 212,3 | (204) |

| Resultado después de impuestos de operaciones continuadas | 1.270 | 110,5 | 173,4 | 603 |

| Resultado después de impuestos de operaciones interrumpidas (1) | 177 | n.s. | n.s. | (2.224) |

| Resultado del ejercicio | 1.447 | n.s. | n.s. | (1.621) |

| Minoritarios | (237) | 37,8 | 85,8 | (172) |

| Resultado atribuido | 1.210 | n.s. | n.s. | (1.792) |

| Del que: | ||||

| Operaciones interrumpidas | 177 | n.s. | n.s. | (2.224) |

| Resultado atribuido sin operaciones interrumpidas | 1.033 | 139,4 | 206,5 | 431 |

| Beneficio por acción (euros) (2) | 0,17 | (0,29) | ||

| Beneficio por acción sin operaciones interrumpidas (2) | 0,14 | 0,05 |

- Nota general: los resultados generados por BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC se presentan en un único epígrafe denominado "Resultados después de impuestos de operaciones interrumpidas".

- (1) Resultado después de impuestos de operaciones interrumpidas incluye el deterioro del fondo de comercio en Estados Unidos registrado en el primer trimestre de 2020 por importe de 2.084 millones de euros.

- (2) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes.

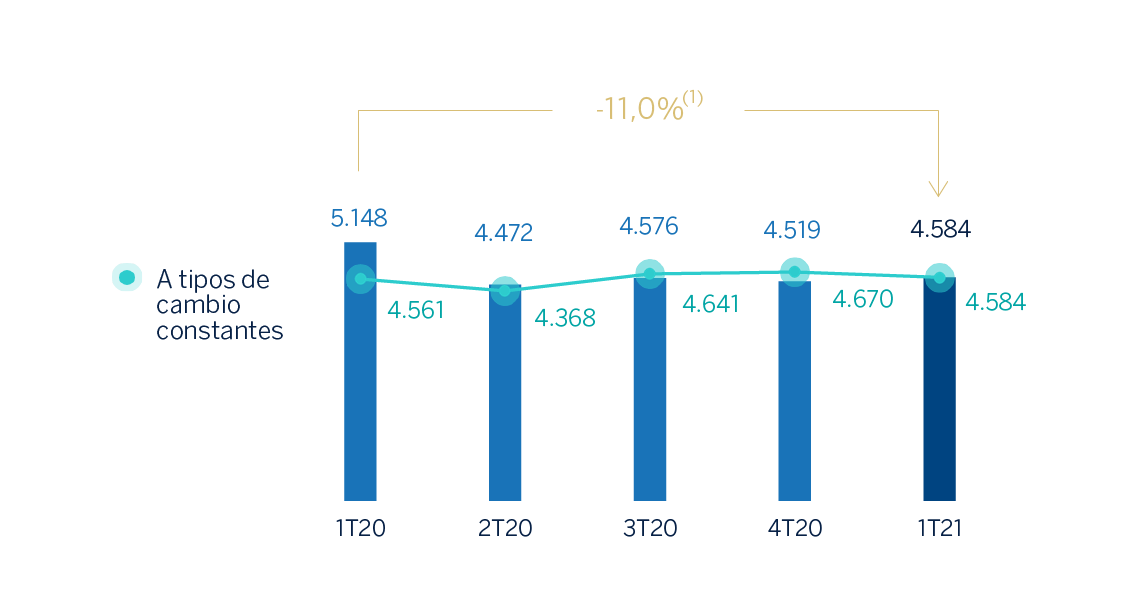

Margen bruto

El margen bruto mostró un crecimiento interanual del 0,2%, apoyado en la favorable evolución de las comisiones y el ROF, que compensaron ampliamente la evolución negativa del margen de intereses. Por otro lado, la línea de otros ingresos y cargas de explotación registró una pérdida de 11 millones de euros, que contrastan negativamente con los resultados positivos del año anterior por el mayor ajuste negativo por inflación de Argentina en esta línea en el primer trimestre de 2021.

MARGEN BRUTO (MILLONES DE EUROS)

(1) A tipos de cambio constantes: +0.2%.

El margen de intereses presentó un descenso interanual del 2,3% impactado por el entorno de bajos tipos de interés.

Las comisiones netas mostraron una evolución positiva en todas las áreas geográficas, a excepción de Resto de Negocios, que compara positivamente con el primer trimestre de 2020 (+10,0%), en el que esta línea apenas se vio afectada por la irrupción de la pandemia de COVID-19.

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS (1) (PORCENTAJE)

(1) Excluye BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC.

MARGEN DE INTERESES MÁS COMISIONES NETAS (MILLONES DE EUROS)

(1) A tipos de cambio constantes: +0.5%.

Los ROF registraron una excelente evolución en todas las áreas, con la salvedad de México, donde caen ligeramente. En el conjunto del Grupo, registraron un crecimiento interanual del 16,1%.

La línea de otros ingresos y cargas de explotación registró -11 millones de euros a cierre de marzo de 2021 frente a los resultados positivos por 86 millones de euros del mismo período del año anterior, debido al mayor ajuste por hiperinflación de Argentina, así como a la menor contribución del negocio de seguros en España y en México.

Margen neto

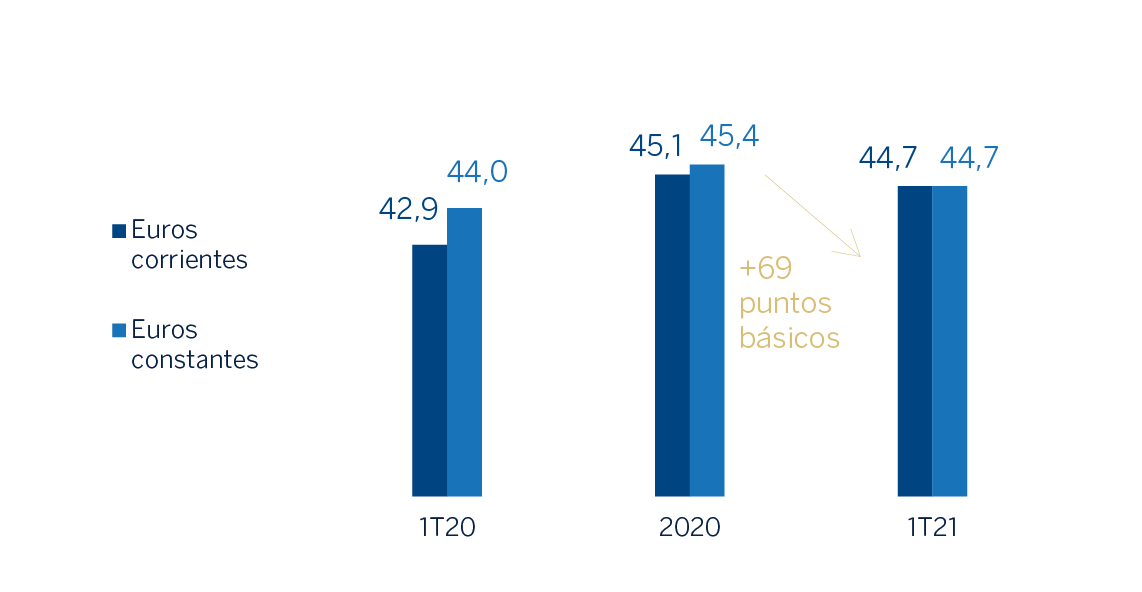

Los gastos de explotación se incrementaron un 1,8% con respecto al primer trimestre de 2020, con incremento en todas las áreas, a excepción de España y Resto de Negocios. En el Centro Corporativo permanecieron contenidos.

GASTOS DE EXPLOTACIÓN (MILLONES DE EUROS)

(1) A tipos de cambio constantes: +1.8%.

Resultado de lo anterior, el ratio de eficiencia se situó en el 44,7% a 31-03-2021, con un ligero incremento con respecto al ratio alcanzado un año antes (44,0%), aunque permanece en niveles bajos.

La evolución del margen bruto y los gastos derivaron en una evolución del margen neto del -1,0% interanual.

RATIO DE EFICIENCIA (PORCENTAJE)

MARGEN NETO (MILLONES DE EUROS)

(1) A tipos de cambio constantes: -1,0%.

Saneamientos y otros

El deterioro de activos financieros no valorados a valor razonable con cambios en resultados (deterioro de activos financieros) se situó al cierre de marzo de 2021 significativamente por debajo del año anterior (-52,4%) debido principalmente al impacto negativo en marzo de 2020 del deterioro en el escenario macroeconómico derivado de la irrupción de la pandemia de COVID-19.

DETERIORO DE ACTIVOS FINANCIEROS (MILLONES DE EUROS)

(1) A tipos de cambio constantes: -52.4%.

La partida de provisiones o reversión de provisiones (en adelante provisiones) cerró el primer trimestre de 2021 con un saldo acumulado negativo de 151 millones de euros, un 47,8% por debajo de la pérdida registrada en marzo del año anterior, principalmente por mayores dotaciones en España en el primer trimestre del año anterior.

Por su parte, la línea de otros resultados cerró marzo de 2021 con un saldo negativo de 17 millones de euros, un 42,1% por debajo del año anterior.

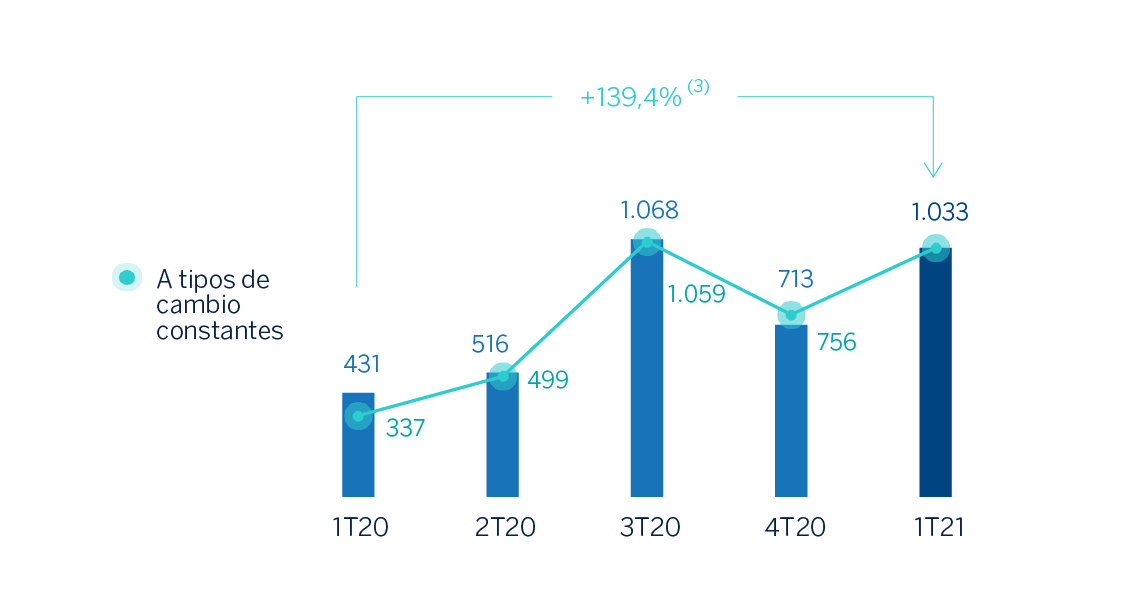

Resultado

Como consecuencia de todo lo anterior, el Grupo BBVA generó un resultado después de impuestos de operaciones corporativas de 1.270 millones de euros entre enero y marzo de 2021, con una variación interanual de 173,4%.

Por su parte, los resultados generados por los negocios del Grupo en Estados Unidos objeto del acuerdo con PNC y clasificados como operaciones interrumpidas, generaron 177 millones de euros, que contrastan muy positivamente con las pérdidas por 2.224 millones de euros del año anterior, que incluían el impacto por el deterioro en el fondo de comercio en dicho país. Estos resultados se encuentran registrados, como ya se ha mencionado, dentro de la línea resultado de operaciones interrumpidas en el Centro Corporativo.

Así, el resultado atribuido del Grupo en el primer trimestre de 2021 alcanza 1.210 millones de euros. Excluyendo el resultado de operaciones interrumpidas, el resultado atribuido se situó en 1.033 millones de euros, con un crecimiento interanual del 206,5%.

RESULTADO ATRIBUIDO AL GRUPO (MILLONES DE EUROS)

RESULTADO ATRIBUIDO AL GRUPO EXCLUYENDO EL DETERIORO DEL FONDO DE COMERCIO DE ESTADOS UNIDOS Y OPERACIONES CORPORATIVAS (1) (Millones de euros)

(1) Resultados generados por BBVA USA y el resto de sociedades del Grupo en Estados Unidos incluidas en el acuerdo de venta suscrito con PNC. Estos resultados incluyen el deterioro del fondo de comercio en Estados Unidos en 1T20 que asciende a -2.084 millones de euros.

(2) Resultado neto por la venta a Allianz de la mitad más una acción de la sociedad constituida para impulsar de forma conjunta el negocio de seguros de no vida en España, excluyendo el ramo de salud.

(3) A tipos de cambio constantes: +206,5%.

Los resultados atribuidos, en millones de euros, acumulados a cierre de marzo de 2021 de las diferentes áreas de negocio que integran el Grupo fueron: 381 en España, 493 en México, 191 en Turquía, 104 en América del Sur y 75 en Resto de Negocios.

VALOR CONTABLE TANGIBLE POR ACCIÓN Y DIVIDENDOS (1) (EUROS)

(1) Reponiendo los dividendos pagados en el período.

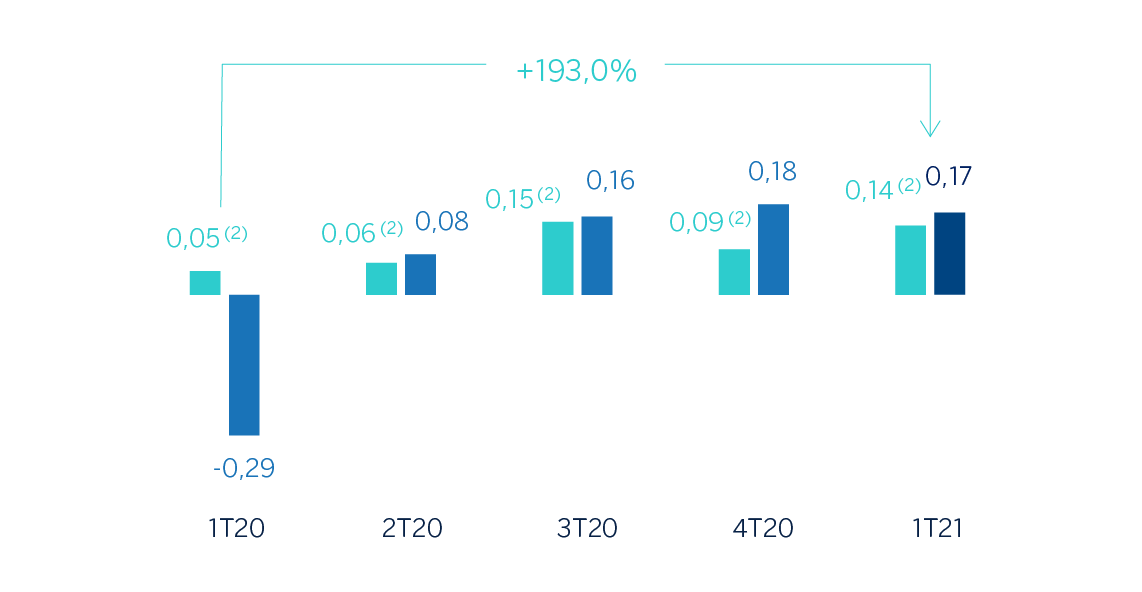

BENEFICIO POR ACCIÓN (1) (EUROS)

(1) Ajustado por remuneración de elemento de capital de nivel 1 adicional.

(2) Excluye operaciones interrumpidas y corporativas.

ROE y ROTE (1) (Porcentaje)

(1) Ratios excluyendo el resultado después de impuestos de operaciones interrumpidas en 1T20, 2020 y 1T21, y la plusvalía neta de la operación de bancaseguros con Allianz en 2020.

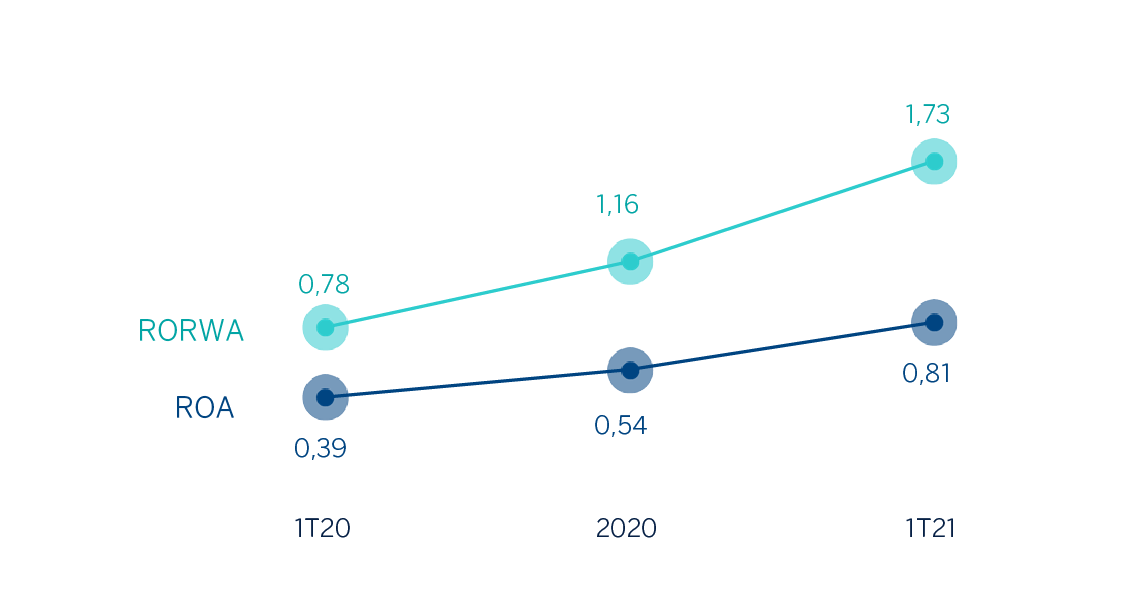

ROA y RORWA (1) (Porcentaje)

(1) Ratios excluyendo el resultado después de impuestos de operaciones interrumpidas en 1T20, 2020 y 1T21, y la plusvalía neta de la operación de bancaseguros con Allianz en 2020.