Actividad bancaria en España

Claves

- Evolución positiva de la inversión crediticia en el trimestre.

- Trayectoria favorable de los ingresos de carácter más recurrente.

- Mejora de la eficiencia por la continua reducción de los gastos.

- Menores saneamientos y provisiones, sólidos indicadores de calidad crediticia.

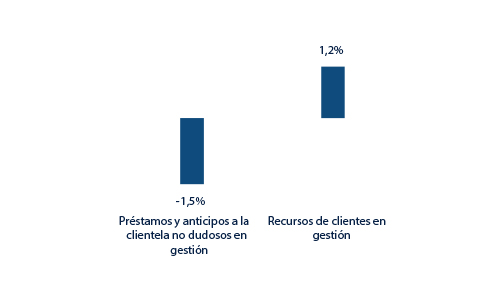

Actividad (1) (Variación interanual. Datos a 30-06-2018)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

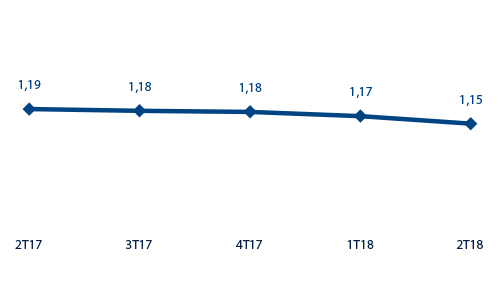

Margen de intereses sobre ATM (Porcentaje)

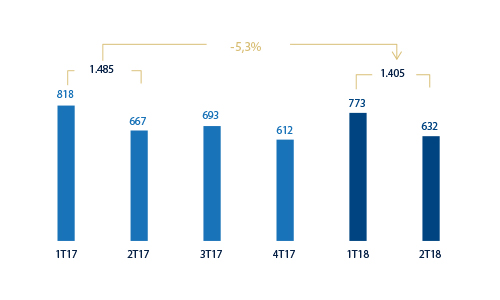

Margen neto (Millones de euros)

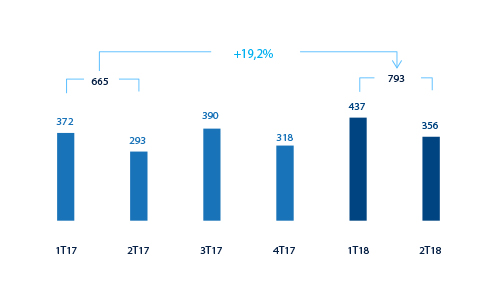

Resultado atribuido (Millones de euros)

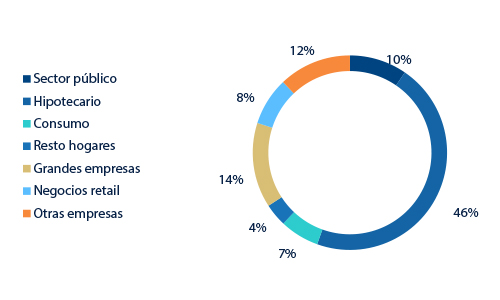

Composición de los préstamos y anticipos a la clientela no dudosos en gestión(1)

(30-06-2018)

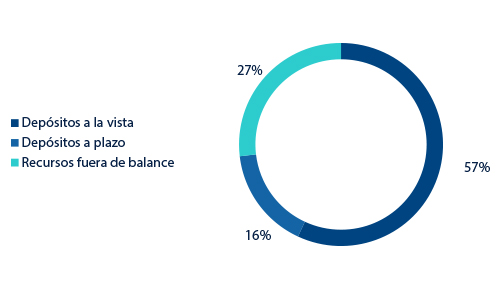

Composición de los recursos de los clientes en gestión (1)

(30-06-2018)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

Según la última información existente del Instituto Nacional de Estadística (INE), la economía española creció un 0,7% trimestral en el primer trimestre del 2018, lo que supone un comportamiento relativamente estable desde mediados del pasado año. Los indicadores más recientes apuntan a que este avance sólido del PIB continúa en lo que llevamos de año, a pesar del aumento de la incertidumbre, apoyado en unos factores domésticos robustos relacionados con la mejora del mercado de trabajo. Las condiciones financieras continuarán siendo favorables, mientras que la reciente depreciación del euro podría dar un impulso adicional a las exportaciones.

En cuanto al sistema bancario español, con datos de abril del 2018 del Banco de España (últimos datos publicados), el volumen total de crédito al sector privado (familia y empresas) mantuvo su tendencia interanual decreciente (-3,3%). En cuanto a la morosidad del sector, se observó una disminución muy significativa del volumen de activos dudosos (-26,0% interanual a abril del 2018) por la finalización de una importante operación de venta de activos inmobiliarios realizada por una de las entidades del sistema. A cierre de abril, el ratio de mora del sistema fue del 6,8%, un 23,5% por debajo del registrado un año antes. La liquidez del sistema a finales del primer trimestre del 2018 continuó siendo holgada: el funding gap (diferencia entre el volumen de crédito y los depósitos totales) descendió hasta los 92.962 millones de euros, un 3,6% del balance total del sistema.

Actividad

Lo más relevante de la evolución en lo que va de año de la actividad del área a 30-6-2018 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) registró un retroceso del 0,8% con respecto a la cifra de finales de diciembre del 2017 (-1,5% interanual), motivado fundamentalmente por la reducción de la cartera hipotecaria (-1,6% en el semestre) y las del sector público, banca corporativa y otras empresas (-5,3% en conjunto para el mismo horizonte temporal). Por el contrario, se mantuvo la muy positiva evolución de la financiación al consumo y tarjetas de crédito (+12,6% en los últimos seis meses) y los negocios retail (+4,4%). Lo anterior explica que, en la comparativa trimestral, exista un crecimiento del saldo crediticio del 1,6%, con notables avances en las facturaciones de dichas carteras minoristas. Cabe resaltar que a lo largo del primer semestre del 2018 se realizó un traspaso, desde Non Core Real Estate a Actividad bancaria en España, de cartera viva no dudosa de crédito promotor, por un importe superior a 200 millones de euros.

- En cuanto a calidad crediticia, nueva disminución del saldo dudoso que afectó positivamente a la tasa de mora del área, la cual se redujo 17 puntos básicos en los últimos tres meses hasta el 5,2%. Por su parte, la cobertura cerró en el 57%.

- Los depósitos de clientes en gestión crecieron un 2,6% en los últimos tres meses y se mantuvieron planos frente al dato de cierre de diciembre del 2017 (-0,5%). Por productos, nuevo descenso del plazo (-19,8% en el semestre), que ha sido prácticamente compensado por el aumento experimentado por los depósitos a la vista (+6,9%).

- Positiva trayectoria de los recursos fuera de balance, a pesar de la desfavorable evolución de los mercados, que presentaron un ascenso del 2,9% en lo que va de año (+8,5% en términos interanuales). Tal desempeño se siguió apoyando, en gran medida, en el avance mostrado por los fondos de inversión (+5,5% en los últimos seis meses y +13,5% en términos interanuales).

Resultado

El resultado atribuido generado por la Actividad bancaria en España en el primer semestre del 2018 alcanzó los 793 millones de euros, lo que supone un incremento interanual del 19,2%, muy influido por el favorable comportamiento de los ingresos de carácter más recurrente, los gastos de explotación y el saneamiento crediticio. Lo más destacado de la trayectoria de la cuenta del área ha sido:

- El margen de intereses del primer semestre presentó un descenso interanual del 1,5% (-0,5% en el trimestre). La menor contribución de las operaciones de financiación a plazo más largo con objetivo específico (TLTRO, por sus siglas en inglés) explicó en gran medida esta disminución.

- Positiva evolución de las comisiones netas (+8,6%), que compensó el comentado retroceso del margen de intereses. Destacó la significativa contribución de las comisiones de gestión de activos y las bancarias (en especial, las asociadas al mantenimiento de cuentas). En el trimestre, el crecimiento de esta rúbrica alcanzó el 6,5%.

- Menor aportación de los ROF en comparación con los del mismo periodo del año anterior (-11,4%), asociada a las menores ventas de carteras COAP realizadas y al excepcionalmente buen semestre del pasado ejercicio.

- Disminución de la línea de otros ingresos y cargos de explotación. Uno de los aspectos que explica esta trayectoria es la mayor aportación realizada al FUR en comparación con la del mismo período del 2017. Por su parte, los resultados netos de seguros mostraron un ascenso del 12,7% (+6,0% en el trimestre).

- Por tanto, retroceso del margen bruto del 4,7%.

- En gastos de explotación siguió la tendencia de reducción observada en períodos previos (-4,1% interanual). El ratio de eficiencia terminó en el 53,9%, por debajo del registrado seis meses antes (54,9%), y el margen neto descendió un 5,3%.

- Retroceso del deterioro de los activos financieros (-42,2% interanual) como consecuencia de la disminución de las entradas brutas en mora y unas menores necesidades de provisiones en grandes clientes. Por tanto, el coste de riesgo acumulado del área se situó en el 0,21% al 30-6-2018.

- Por último, la partida de provisiones y otros resultados evolucionó favorablemente, mostrando una disminución interanual del 51,1%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Cuentas de resultados | 1er Sem. 18 | ∆% | 1er Sem. 17 | |||

| Margen de intereses | 1.836 | (1,5) | 1.864 | |||

| Comisiones netas | 850 | 8,6 | 783 | |||

| Resultados de operaciones financieras | 282 | (11,4) | 318 | |||

| Otros ingresos y cargas de explotación | 82 | (65,1) | 234 | |||

| de los que Actividad de seguros (1) | 235 | 12,7 | 209 | |||

| Margen bruto | 3.050 | (4,7) | 3.200 | |||

| Gastos de explotación | (1.644) | (4,1) | (1.715) | |||

| Gastos de personal | (935) | (3,0) | (965) | |||

| Otros gastos de administración | (565) | (3,8) | (587) | |||

| Amortización | (144) | (12,0) | (163) | |||

| Margen neto | 1.405 | (5,3) | 1.485 | |||

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (175) | (42,2) | (302) | |||

| Provisiones o reversión de provisiones y otros resultados | (121) | (51,1) | (247) | |||

| Resultado antes de impuestos | 1.110 | 18,7 | 936 | |||

| Impuesto sobre beneficios | (316) | 17,5 | (269) | |||

| Resultado del ejercicio | 795 | 19,1 | 667 | |||

| Minoritarios | (2) | 14,7 | (1) | |||

| Resultado atribuido | 793 | 19,2 | 665 | |||

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Balances | 30-06-18 | ∆% | 31-12-17 | |||

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 14.565 | 8,2 | 13.463 | |||

| Activos financieros a valor razonable | 103.641 | 30,4 | 79.501 | |||

| de los que préstamos y anticipos | 23.319 | n.s. | 1.312 | |||

| Activos financieros a coste amortizado | 196.145 | (11,4) | 221.391 | |||

| de los que préstamos y anticipos a la clientela | 170.055 | (7,2) | 183.172 | |||

| Posiciones inter-áreas activo | 5.319 | 194,6 | 1.806 | |||

| Activos tangibles | 950 | 8,4 | 877 | |||

| Otros activos | 4.983 | 109,4 | 2.380 | |||

| Total activo/pasivo | 325.603 | 1,9 | 319.417 | |||

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 68.867 | 87,1 | 36.817 | |||

| Depósitos de bancos centrales y entidades de crédito | 40.751 | (34,5) | 62.226 | |||

| Depósitos de la clientela | 173.441 | (2,4) | 177.763 | |||

| Valores representativos de deuda emitidos | 32.516 | (2,4) | 33.301 | |||

| Posiciones inter-áreas pasivo | - | - | - | |||

| Otros pasivos | 1.985 | n.s. | 391 | |||

| Dotación de capital económico | 8.043 | (9,8) | 8.920 | |||

| Indicadores relevantes y de gestión | 30-06-18 | ∆% | 31-12-17 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (1) | 165.905 | (0,8) | 167.291 |

| Riesgos dudosos | 10.136 | (6,4) | 10.833 |

| Depósitos de clientes en gestión (2) | 174.003 | (0,5) | 174.822 |

| Recursos fuera de balance (3) | 63.874 | 2,9 | 62.054 |

| Activos ponderados por riesgo | 101.633 | (6,0) | 108.141 |

| Ratio de eficiencia (%) | 53,9 | 54,9 | |

| Tasa de mora (%) | 5,2 | 5,5 | |

| Tasa de cobertura (%) | 57 | 50 | |

| Coste de riesgo (%) | 0,21 | 0,32 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.