Turquía

Claves

- Dinamismo de la actividad.

- Sólido crecimiento de los ingresos de carácter más recurrente.

- Control de los gastos de explotación, que crecen por debajo de la inflación y del margen bruto del área.

- Indicadores de riesgos afectados por el deterioro puntual de la cartera mayorista y la actualización del escenario macroeconómico.

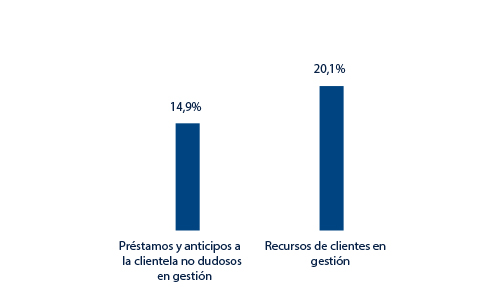

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 30-06-2018)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

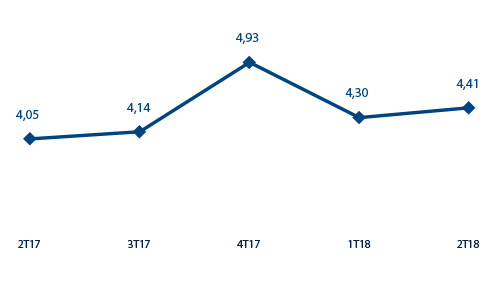

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

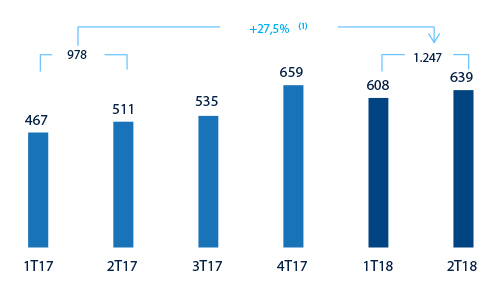

Margen neto

(Millones de euros a tipo de cambio constante)

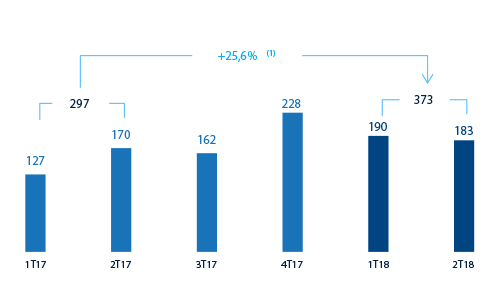

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: 1,3%.

(1) A tipo de cambio corriente: -0,2%.

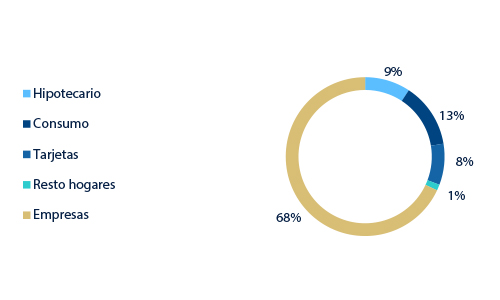

Composición de los préstamos y anticipos a la clientela no dudoso en gestión (1)

(30-06-2018)

(1) No incluye las adquisiciones temporales de activos.

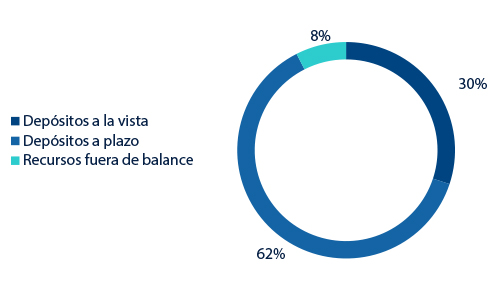

Composición de los recursos de los clientes en gestión (1)

(30-06-2018)

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

Acorde con la información más reciente del Turkish Statistical Institute, el crecimiento económico interanual de Turquía en el primer trimestre del 2018 fue del 7,4%, apoyado en la todavía sólida contribución de la demanda interna. El enfriamiento de la actividad económica podría llegar a ser más claro en la segunda mitad de este año, ya que los efectos estadísticos de base y el endurecimiento de las condiciones financieras podrían afectar negativamente a la demanda interna.

La variación interanual de la inflación llegó al 15,4% en junio, el nivel más alto desde diciembre del 2013, debido a la elevada aceleración de los precios básicos y a la excepcional inflación de los alimentos, motivada por las malas condiciones climáticas. Además, el aumento de la depreciación del tipo de cambio situó la variación interanual de la inflación subyacente en el +14,6%.

El CBRT subió el tipo de interés de financiación 500 puntos básicos hasta el 17,75%, simplificó su marco de política monetaria y proporcionó algunas medidas de apoyo a la liquidez desde su reunión de marzo. De este modo, el CBRT refuerza su posición con respecto a sus preocupaciones sobre la inflación en el corto plazo y da un paso sólido para restablecer la credibilidad frente al empeoramiento de las expectativas de inflación.

En cuanto a la evolución de sector financiero urco, el crecimiento interanual del crédito se ha ido desacelerando a lo largo del primer semestre del 2018, principalmente debido a la financiación empresarial. A finales de junio del 2018, la tasa de aumento interanual del total de inversión crediticia (ajustada por el efecto de la depreciación de la lira turca) alcanzó el 14%. Por su parte, los depósitos de clientes también mostraron signos de desaceleración. El avance interanual del total de depósitos de clientes retrocedió hasta el 8,7% (ajustado también por el efecto de la depreciación de la lira). Los depósitos en lira turca se incrementaron un 13,2% y los recursos en moneda extranjera (en dólares estadounidenses) disminuyeron un 2,3%. Por último, la tasa de mora del sector permaneció estable y cerró el mes de junio en el 2,9%.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto de actividad como de resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución en lo que va de año de la actividad del área a 30-6-2018 ha sido:

- Crecimiento de la inversión crediticia (crédito a la clientela no dudoso en gestión) del 9,2% en el semestre, (+14,9% en términos interanuales), principalmente debido al moderado crecimiento de los préstamos en lira turca, ya que el crédito en moneda extranjera (en dólares estadounidenses) registró un retroceso.

- Por segmentos, Garanti continuó mostrando un favorable desempeño de la financiación a empresas. En préstamos personales (los llamados general purpose loans, por su terminología en inglés) y financiación de autos, el banco turco siguió presentando un mejor desempeño que el sector. En hipotecas volvió a ganar cuota de mercado entre los bancos privados turcos. Por último, avance de saldos en tarjetas de crédito, tanto de consumo como de empresas, en las que Garanti fortaleció su posición de liderazgo.

- En términos de calidad de activos, la tasa de mora cerró en el 4,5%. Por su parte, la cobertura se situó en el 76%.

- Los depósitos de la clientela (58% del pasivo total del área al 30-6-2018) siguieron siendo la principal fuente de financiación del balance de Turquía y subieron un 11,5% en el semestre (+20,3% en términos interanuales), muy apoyados en el crecimiento mostrado por los denominados en lira turca. Buen desempeño de los depósitos a la vista, tanto en lira turca como en moneda extranjera, que siguieron siendo el principal soporte del crecimiento del margen de intereses (coste prácticamente nulo), con un peso del 32% sobre el total de los depósitos de la clientela. Además, continuó la concentración en depósitos de los segmentos retail y pymes durante la primera mitad del 2018, lo que está favoreciendo un coste de financiación bajo.

Resultado

En el primer semestre del 2018, Turquía generó un resultados atribuido acumulado de 373 millones de euros, lo que supone una subida interanual del 25,6%. Los aspectos más relevantes de la evolución interanual de la cuenta de resultados del área fueron:

- Favorable desempeño del margen de intereses, que creció un 17,9%. Esta positiva trayectoria ha sido el resultado, sobre todo, del incremento de la actividad, la buena gestión de los diferenciales de la clientela (a pesar del aumento del coste de financiación) y unos ingresos más elevados derivados de los bonos ligados a la inflación.

- Crecimiento de las comisiones netas del 32,8%. Este aumento significativo se debió principalmente al buen desempeño de las procedentes de sistemas de pago, préstamos en efectivo, negocio de seguros y otras partidas adecuadamente diversificadas.

- Reducción de los ROF (-42,7%) por menores resultados por venta de títulos y cartera dudosa, parcialmente compensados por ganancias en derivados y diferencias de cambio.

- El margen bruto del primer semestre del 2018 fue un 21,2% superior al del mismo período del 2017, gracias al incremento de la actividad típicamente bancaria.

- Los gastos de explotacion se incrementaron un 11,0%, ligeramente por debajo del nivel medio de inflación (11,5%) y muy inferior a la tasa de incremento interanual del margen bruto, fruto de una estricta disciplina de control de costes. Por tanto, el ratio de eficiencia se redujo hasta el 35,2%.

- Ascenso del deterioro de activos financieros en un 66,3%, debido a los criterios más exigentes de clasificación del riesgo por stages procedentes de la NIIF 9, a ciertos impactos negativos de la cartera de clientes mayoristas y a la actualización del escenario macroeconómico. Como resultado, el coste de riesgo acumulado del área se situó en el 1,23%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | ||||

|---|---|---|---|---|---|

| Cuentas de resultados | 1erSem. 18 | ∆% | ∆%(1) | 1erSem. 17 | |

| Margen de intereses | 1.510 | (6,3) | 17,9 | 1.611 | |

| Comisiones netas | 371 | 5,5 | 32,8 | 352 | |

| Resultados de operaciones financieras | 4 | (54,5) | (42,7) | 9 | |

| Otros ingresos y cargas de explotación | 39 | 48,7 | 87,1 | 26 | |

| Margen bruto | 1.924 | (3,7) | 21,2 | 1.998 | |

| Gastos de explotación | (677) | (11,8) | 11,0 | (768) | |

| Gastos de personal | (356) | (12,5) | 10,1 | (407) | |

| Otros gastos de administración | (242) | (9,4) | 14,0 | (267) | |

| Amortización | (78) | (15,7) | 6,1 | (93) | |

| Margen neto | 1.247 | 1,3 | 27,5 | 1.230 | |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (315) | 32,2 | 66,3 | (239) | |

| Provisiones o reversión de provisiones y otros resultados | 34 | 91,7 | 141,2 | 18 | |

| Resultado antes de impuestos | 966 | (4,3) | 20,4 | 1.010 | |

| Impuesto sobre beneficios | (210) | 4,9 | 32,1 | (201) | |

| Resultado del ejercicio | 756 | (6,6) | 17,5 | 809 | |

| Minoritarios | (383) | (12,2) | 10,5 | (436) | |

| Resultado atribuido | 373 | (0,2) | 25,6 | 374 | |

| NIIF 9 | NIC 39 | ||||

|---|---|---|---|---|---|

| Balances | 30-06-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 4.171 | 3,3 | 21,3 | 4.036 | |

| Activos financieros a valor razonable | 5.886 | (8,3) | 7,7 | 6.419 | |

| de los que préstamos y anticipos | - | - | - | - | |

| Activos financieros a coste amortizado | 59.844 | (8,1) | 8,0 | 65.083 | |

| de los que préstamos y anticipos a la clientela | 48.530 | (5,5) | 10,9 | 51.378 | |

| Activos tangibles | 1.174 | (12,7) | 2,6 | 1.344 | |

| Otros activos | 1.744 | (3,7) | 13,0 | 1.811 | |

| Total activo/pasivo | 72.818 | (7,5) | 8,7 | 78.694 | |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 2.027 | 213,1 | 267,6 | 648 | |

| Depósitos de bancos centrales y entidades de crédito | 9.506 | (15,1) | (0,3) | 11.195 | |

| Depósitos de la clientela | 42.309 | (5,3) | 11,2 | 44.691 | |

| Valores representativos de deuda emitidos | 6.591 | (21,0) | (7,3) | 8.346 | |

| Otros pasivos | 10.061 | (11,1) | 4,4 | 11.321 | |

| Dotación de capital económico | 2.323 | (6,8) | 9,4 | 2.493 | |

| Indicadores relevantes y de gestión | 30-06-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 47.840 | (7,0) | 9,2 | 51.438 |

| Riesgos dudosos | 2.811 | 10,1 | 29,3 | 2.553 |

| Depósitos de clientes en gestión (3) | 42.299 | (5,0) | 11,5 | 44.539 |

| Recursos fuera de balance (4) | 3.440 | (11,8) | 3,5 | 3.902 |

| Activos ponderados por riesgo | 58.770 | (6,4) | 9,9 | 62.768 |

| Ratio de eficiencia (%) | 35,2 | 36,5 | ||

| Tasa de mora (%) | 4,5 | 3,9 | ||

| Tasa de cobertura (%) | 76 | 85 | ||

| Coste de riesgo (%) | 1,23 | 0,82 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.