Turquía

Claves

- Actividad impactada por la evolución de los tipos de cambio.

- Buena evolución de los ingresos de carácter más recurrente, favorecidos por el comportamiento de los bonos ligados a la inflación.

- Crecimiento de los gastos de explotación por debajo de la inflación.

- Indicadores de riesgo afectados por el deterioro del entorno macroeconómico y ciertos impactos negativos de la cartera de clientes mayoristas.

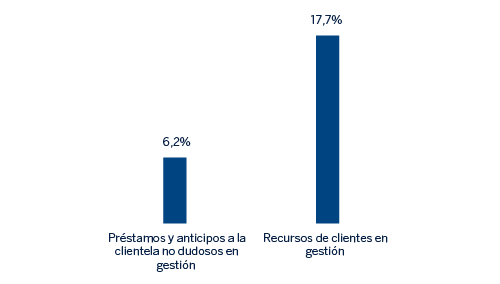

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

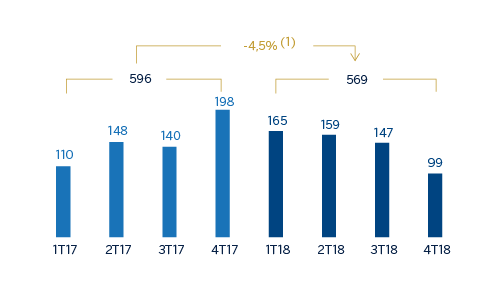

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +1,8%.

(1) A tipo de cambio corriente: -31,0%.

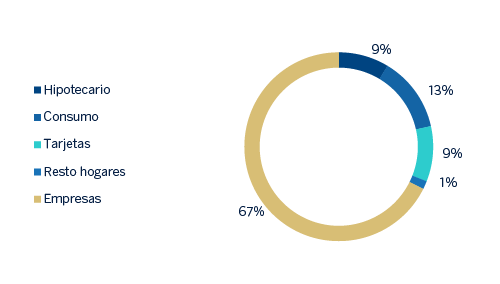

Composición de los préstamos y anticipos a la clientela no dudoso en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

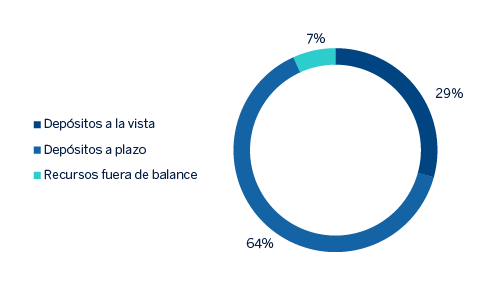

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | ||||

|---|---|---|---|---|---|

| Cuentas de resultados | 2018 | ∆% | ∆%(1) | 2017 | |

| Margen de intereses | 3.135 | (5,9) | 30,3 | 3.331 | |

| Comisiones netas | 686 | (2,4) | 35,1 | 703 | |

| Resultados de operaciones financieras | 11 | (24,2) | 5,0 | 14 | |

| Otros ingresos y cargas de explotación | 70 | 3,4 | 43,1 | 67 | |

| Margen bruto | 3.901 | (5,2) | 31,3 | 4.115 | |

| Gastos de explotación | (1.243) | (17,3) | 14,5 | (1.503) | |

| Gastos de personal | (656) | (17,9) | 13,6 | (799) | |

| Otros gastos de administración | (449) | (14,6) | 18,2 | (526) | |

| Amortización | (138) | (22,4) | 7,5 | (178) | |

| Margen neto | 2.658 | 1,8 | 40,9 | 2.612 | |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (1.202) | 165,3 | 267,4 | (453) | |

| Provisiones o reversión de provisiones y otros resultados | (8) | (33,7) | (8,2) | (12) | |

| Resultado antes de impuestos | 1.448 | (32,5) | (6,6) | 2.147 | |

| Impuesto sobre beneficios | (294) | (31,0) | (4,5) | (426) | |

| Resultado del ejercicio | 1.154 | (32,9) | (7,1) | 1.720 | |

| Minoritarios | (585) | (34,6) | (9,5) | (895) | |

| Resultado atribuido | 569 | (31,0) | (4,5) | 826 | |

| NIIF 9 | NIC 39 | ||||

|---|---|---|---|---|---|

| Balances | 31-12-18 | ∆% | ∆%(1) | 31-12-17 | |

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 7.853 | 94,6 | 159,3 | 4.036 | |

| Activos financieros a valor razonable | 5.506 | (14,2) | 14,3 | 6.419 | |

| de los que préstamos y anticipos | 410 | n.s. | n.s. | - | |

| Activos financieros a coste amortizado | 50.315 | (22,7) | 3,0 | 65.083 | |

| de los que préstamos y anticipos a la clientela | 41.478 | (19,3) | 7,6 | 51.378 | |

| Activos tangibles | 1.059 | (21,2) | 5,1 | 1.344 | |

| Otros activos | 1.517 | (16,3) | 11,6 | 1.811 | |

| Total activo/pasivo | 66.250 | (15,8) | 12,2 | 78.694 | |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 1.852 | 185,9 | 281,0 | 648 | |

| Depósitos de bancos centrales y entidades de crédito | 6.734 | (39,8) | (19,8) | 11.195 | |

| Depósitos de la clientela | 39.905 | (10,7) | 19,0 | 44.691 | |

| Valores representativos de deuda emitidos | 5.964 | (28,5) | (4,8) | 8.346 | |

| Otros pasivos | 9.267 | (18,1) | 9,1 | 11.321 | |

| Dotación de capital económico | 2.529 | 1,4 | 35,2 | 2.493 | |

| Indicadores relevantes y de gestión | 31-12-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 40.996 | (20,3) | 6,2 | 51.438 |

| Riesgos dudosos | 2.876 | 12,7 | 50,1 | 2.553 |

| Depósitos de clientes en gestión (3) | 39.897 | (10,4) | 19,4 | 44.539 |

| Recursos fuera de balance (4) | 2.894 | (25,8) | (1,2) | 3.902 |

| Activos ponderados por riesgo | 56.486 | (10,0) | 19,9 | 62.768 |

| Ratio de eficiencia (%) | 31,9 | - | - | 36,5 |

| Tasa de mora (%) | 5,3 | - | - | 3,9 |

| Tasa de cobertura (%) | 81 | - | - | 85 |

| Coste de riesgo (%) | 2,44 | - | - | 0,82 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

De acuerdo con los datos más recientes del Turkish Statistical Institute, el crecimiento económico interanual de Turquía en el tercer trimestre de 2018 fue del 1,6%, apoyado en la considerable contribución positiva de la demanda externa, mientras que, la demanda interna, incluidas las existencias, lastraron el crecimiento.

La inflación interanual fue objeto de una rápida corrección al descender desde el 24,5% en septiembre hasta el 20,3% en diciembre como resultado de las rebajas impositivas sobre determinados artículos, las campañas de descuentos en los precios, la contracción en el precio del crudo y la apreciación de alrededor del 20% de la lira turca durante los últimos cuatro meses del 2018.

A lo largo del año el Banco Central (CBRT) incrementó su tipo de interés de financiación en 1,125 puntos básicos. Sin embargo, en su reunión de diciembre optó por mantenerlo en el 24,0%. Con esta decisión, el CBRT reforzó su mensaje frente a las expectativas de bajada del mercado, aduciendo que los riesgos en torno a la estabilidad de los precios no han desaparecido pese a la reciente mejoría de las perspectivas de inflación derivadas de los acontecimientos que han tenido lugar en los precios de importación y las condiciones de la demanda interna. En cuanto a la orientación en materia de política fiscal el gobierno alcanzó los objetivos presupuestarios a finales de 2018 con la ayuda de ingresos puntuales.

En lo que respecta a la evolución del sector financiero turco, el crecimiento interanual del crédito se ha continuado desacelerando durante el último trimestre de 2018, principalmente debido a la financiación empresarial. Ya en la última semana de diciembre de 2018, la tasa de crecimiento interanual del total de inversión crediticia (ajustada por el efecto de la depreciación de la lira turca) cayó hasta el 3,1%. Por su parte, los depósitos de clientes también mostraron signos de desaceleración. El crecimiento interanual del total de depósitos de clientes retrocedió hasta el 6,2% (ajustado también por el efecto de la depreciación de la lira). Los depósitos en lira turca se incrementaron en un 10,6%, y los depósitos en moneda extranjera (principalmente en dólares estadounidenses) cayeron un 7,6%. Por último, la tasa de mora cerró el 28 de diciembre en el 3,66% (porcentaje que supone un aumento de 59 puntos básicos en el último trimestre).

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto de actividad como de resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) se incrementó un 6,2% en el año, favorecido por la evolución de los tipos de cambio (-11,2% en el trimestre). Por otro lado, Garanti Bank continuó reduciendo su exposición al crédito en moneda extranjera (en dólares estadounidenses) en todos los trimestres del 2018, en línea con sus estrategia corporativa, mientras que el crecimiento de los préstamos en lira turca se desaceleró en el tercer trimestre y registró una caída significativa durante el último trimestre del 2018.

- Por segmentos, durante el cuarto trimestre se aceleró la contracción en todos los tipos de préstamos a excepción de los créditos para la compra de automóviles y las tarjetas de crédito, que crecieron por encima del sector. Por el contrario, la contracción que se observa en los préstamos al consumo e hipotecarios se aceleró en el trimestre en línea con el sector, junto con la contracción en los préstamos a empresas en lira turca, que estuvo en línea con la del resto de bancos privados.

- En términos de calidad de activos, la tasa de mora subió hasta el 5,3% debido al deterioro del entorno macro y la entrada en dudosos de ciertos clientes. Por su parte, la cobertura se situó en el 81%.

- Los depósitos dde la clientela (60% del pasivo total del área a 31-12-2018) continuaron siendo la principal fuente de financiación del balance de Turquía y subieron un 19,4% durante el 2018, muy apoyados en el mayor crecimiento mostrado por los denominados en lira turca. Sin embargo, continuó la contracción de los depósitos de la clientela en moneda extranjera (dólares estadounidenses) debido a los mayores tipos de interés de los depósitos en lira turca.

- Todos los ratios de financiación y liquidez se mantuvieron dentro de los niveles de confort y Garanti mantuvo los niveles de solvencia muy por encima de los requeridos.

Resultados

En el 2018, Turquía generó un resultado atribuido acumulado de 569 millones de euros, lo que supone una variación interanual negativa del 4,5%. Los aspectos más relevantes de la evolución interanual de la cuenta de resultados del área fueron:

- Favorable desempeño del margen de intereses (+30,3%) pese a la presión de los diferenciales de la clientela, gracias principalmente a los mayores ingresos de los bonos ligados a la inflación, cuya aportación resulta más que el doble en comparación con el año anterior.

- Crecimiento de las comisiones netas del 35,1%. Este aumento significativo se debió principalmente al buen desempeño de las procedentes de sistemas de pago, anticipos, transferencias y otras comisiones.

- Crecimiento de los ROF (+5,0%) donde el comportamiento de los mercados, la gestión de las carteras COAP y ganancias en derivados compensan la depreciación de la lira.

- El margen bruto fue en el 2018 un 31,3% superior al del 2017, gracias al incremento de la actividad bancaria tradicional y a la ya mencionada mayor contribución de los bonos ligados a la inflación.

- Los gastos de explotacion se incrementaron un 14,5%, por debajo del nivel medio de inflación (16,2%) y muy inferior a la tasa de incremento interanual del margen bruto. Resultado de una estricta disciplina de control de costes el ratio de eficiencia se redujo hasta el 31,9%.

- El deterioro de activos financieros se incrementó en un 267,4%, debido a ciertos impactos negativos de la cartera de clientes mayoristas y a la actualización del escenario macroeconómico. Como resultado, el coste de riesgo acumulado del área se situó en el 2,44%.