América del Sur

Claves

- Actividad afectada por la venta de BBVA Chile.

- En los demás países, la actividad evoluciona a buen ritmo.

- Ajuste por hiperinflación de Argentina que impacta en todas las líneas de la cuenta de resultados.

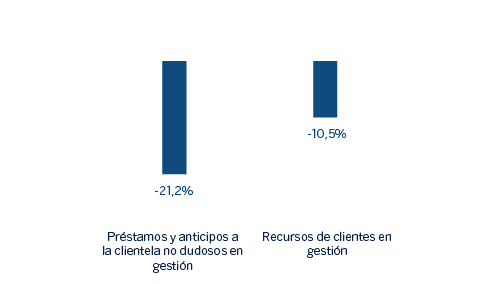

Actividad (1)

(Variación interanual a tipos de cambio constantes. Datos a 31-12-18)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

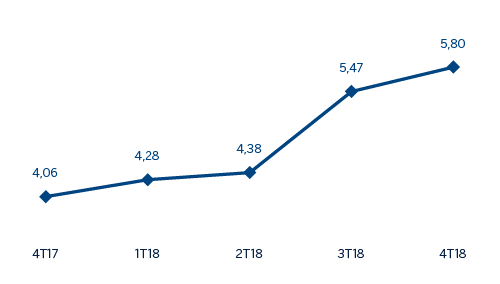

Margen de intereses sobre ATM

(Porcentaje. Tipos de cambio constantes)

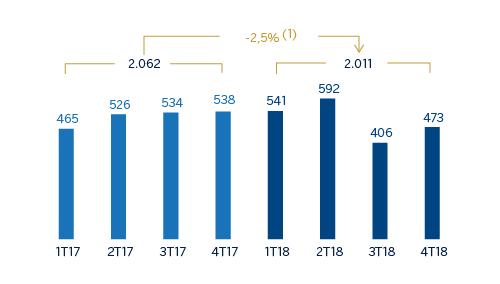

Margen neto

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: -17,7%.

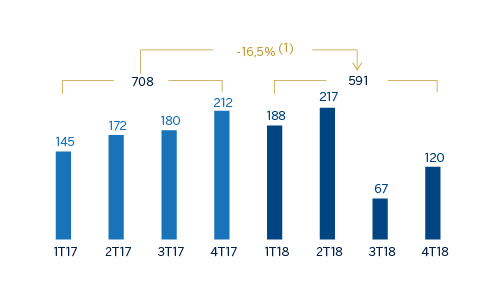

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: -31,3%.

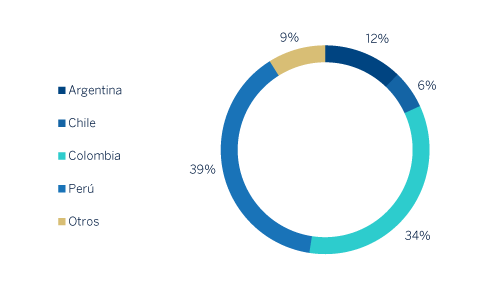

Composición de los préstamos y anticipos a la clientela no dudoso en gestión (1)

(31-12-18)

(1) No incluye las adquisiciones temporales de activos.

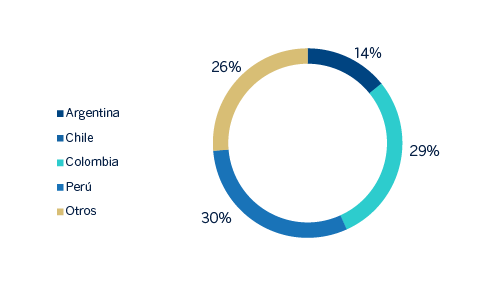

Composición de los recursos de los clientes en gestión (1)

(31-12-18)

(1) No incluye las cesiones temporales de activos.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Cuentas de resultados | 2018 | ∆% | ∆%(1) | 2017 | ||

| Margen de intereses | 3.009 | (6,0) | 12,8 | 3.200 | ||

| Comisiones netas | 631 | (11,4) | 10,9 | 713 | ||

| Resultados de operaciones financieras | 405 | (15,7) | 5,2 | 480 | ||

| Otros ingresos y cargas de explotación | (344) | n.s. | n.s. | 59 | ||

| Margen bruto | 3.701 | (16,9) | 1,9 | 4.451 | ||

| Gastos de explotación | (1.690) | (15,8) | 7,7 | (2.008) | ||

| Gastos de personal | (846) | (18,3) | 5,9 | (1.035) | ||

| Otros gastos de administración | (719) | (15,5) | 7,4 | (851) | ||

| Amortización | (125) | 3,2 | 24,7 | (121) | ||

| Margen neto | 2.011 | (17,7) | (2,5) | 2.444 | ||

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (638) | (1,9) | 5,2 | (650) | ||

| Provisiones o reversión de provisiones y otros resultados | (65) | (36,3) | (15,5) | (103) | ||

| Resultado antes de impuestos | 1.307 | (22,7) | (5,1) | 1.691 | ||

| Impuesto sobre beneficios | (475) | (2,2) | 23,9 | (486) | ||

| Resultado del ejercicio | 833 | (30,9) | (16,3) | 1.205 | ||

| Minoritarios | (241) | (29,9) | (15,9) | (345) | ||

| Resultado atribuido | 591 | (31,3) | (16,5) | 861 | ||

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Balances | 31-12-18 | ∆% | ∆%(1) | 31-12-17 | ||

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 8.987 | (0,6) | 11,0 | 9.039 | ||

| Activos financieros a valor razonable | 5.634 | (51,5) | (47,0) | 11.627 | ||

| de los que préstamos y anticipos | 129 | n.s. | n.s. | 3 | ||

| Activos financieros a coste amortizado | 36.649 | (28,4) | (21,3) | 51.207 | ||

| de los que préstamos y anticipos a la clientela | 34.469 | (28,6) | (21,6) | 48.272 | ||

| Activos tangibles | 813 | 12,1 | 33,3 | 725 | ||

| Otros activos | 302 | (85,2) | (83,9) | 2.038 | ||

| Total activo/pasivo | 52.385 | (29,8) | (22,7) | 74.636 | ||

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 1.357 | (51,9) | (48,4) | 2.823 | ||

| Depósitos de bancos centrales y entidades de crédito | 3.076 | (59,3) | (57,9) | 7.552 | ||

| Depósitos de la clientela | 35.842 | (21,5) | (13,0) | 45.666 | ||

| Valores representativos de deuda emitidos | 3.206 | (55,5) | (53,0) | 7.209 | ||

| Otros pasivos | 6.551 | (23,0) | (10,4) | 8.505 | ||

| Dotación de capital económico | 2.355 | (18,3) | (7,5) | 2.881 | ||

| Indicadores relevantes y de gestión | 31-12-18 | ∆% | ∆% (1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 34.518 | (28,2) | (21,2) | 48.068 |

| Riesgos dudosos | 1.747 | (7,3) | (3,2) | 1.884 |

| Depósitos de clientes en gestión (3) | 35.984 | (21,7) | (13,2) | 45.970 |

| Recursos fuera de balance (4) | 11.662 | (4,4) | (1,1) | 12.197 |

| Activos ponderados por riesgo | 42.736 | (23,7) | (14,4) | 55.975 |

| Ratio de eficiencia (%) | 45,7 | - | - | 45,1 |

| Tasa de mora (%) | 4,3 | - | - | 3,4 |

| Tasa de cobertura (%) | 97 | - | - | 89 |

| Coste de riesgo (%) | 1,44 | - | - | 1,32 |

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

América del Sur. Información por países (Millones de euros)

| NIIF 9 | NIC 39 | NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|---|---|

| Margen neto | Resultado atribuido | |||||||

| País | 2018 | ∆% | ∆% (1) | 2017 | 2018 | ∆% | ∆% (1) | 2017 |

| Argentina | 179 | (65,7) | (20,6) | 522 | (29) | n.s. | n.s. | 219 |

| Chile | 289 | (31,2) | (28,9) | 421 | 137 | (27,1) | (24,7) | 188 |

| Colombia | 645 | 0,3 | 4,8 | 644 | 229 | 11,6 | 16,6 | 206 |

| Perú | 736 | 1,3 | 6,7 | 726 | 195 | 8,4 | 14,3 | 180 |

| Otros países (2) | 161 | 23,0 | 29,7 | 131 | 59 | (13,6) | (8,2) | 68 |

| Total | 2.011 | (17,7) | (2,5) | 2.444 | 591 | (31,3) | (16,5) | 861 |

- (1) A tipos de cambio constantes.

- (2) Venezuela, Paraguay, Uruguay y Bolivia. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Chile | Colombia | Perú | |||||

|---|---|---|---|---|---|---|---|---|

| 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | 31-12-18 | 31-12-17 | |

| Préstamos y anticipos a la clientela no dudosos en gestión (1)(2) | 4.221 | 2.982 | 2.045 | 13.542 | 11.835 | 11.385 | 13.351 | 13.021 |

| Riesgos dudosos (1) | 87 | 24 | 58 | 390 | 768 | 643 | 709 | 648 |

| Depósitos de clientes en gestión (1)(3) | 5.986 | 3.531 | 10 | 8.975 | 12.543 | 11.702 | 12.843 | 12.263 |

| Recursos fuera de balance (1)(4) | 783 | 654 | - | 1.201 | 1.287 | 1.070 | 1.666 | 1.589 |

| Activos ponderados por riesgo | 8.036 | 9.364 | 2.243 | 14.398 | 12.672 | 12.299 | 15.760 | 14.879 |

| Ratio de eficiencia (%) | 73,0 | 56,1 | 42,1 | 45,2 | 36,3 | 36,0 | 35,4 | 35,6 |

| Tasa de mora (%) | 2,0 | 0,8 | 2,8 | 2,6 | 6,0 | 5,3 | 4,0 | 3,8 |

| Tasa de cobertura (%) | 111 | 198 | 93 | 60 | 100 | 88 | 93 | 100 |

| Coste de riesgo (%) | 1,60 | 0,61 | 0,81 | 0,76 | 2,16 | 2,59 | 0,98 | 1,14 |

- (1) Cifras a tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

La actividad de las economías de América del Sur ha mostrado un tono, en general, positivo en el tercer trimestre del 2018, principalmente en los países andinos, apoyados por una política monetaria relativamente expansiva. En contraste, en Argentina la actividad económica se contrajo una vez más, aunque de manera significativamente menos pronunciada que en el segundo trimestre, en un entorno en el que empiezan a aparecer señales de estabilización tras las tensiones financieras registradas anteriormente y en el que se mantienen políticas económicas restrictivas. En el resto de los países de la región, el consumo sigue recuperándose, apoyado por niveles de inflación relativamente bajos, y también la inversión, impulsada por el incremento de la demanda interna y la recuperación de la confianza.

La inflación en la región se mantiene en general bajo control, en niveles cercanos a los objetivos de los respectivos bancos centrales. En este sentido, se podría estar llegando al fin de la fase de política monetaria laxa, y en los próximos meses podrían comenzar las subidas graduales de los tipos de interés por parte de las autoridades monetarias. Al igual que en el caso de la actividad económica, la situación de Argentina contrasta con la de los demás países de la región. A pesar de las señales de moderación recientes, la inflación se mantiene elevada, en un contexto en el que el tono restrictivo de la política monetaria se ejecuta a través de la estabilidad nominal de los agregados monetarios.

En cuanto a los sistemas bancarios de los países en los que BBVA está presente, el entorno macroeconómico y los reducidos niveles de bancarización permitieron que, en términos agregados (con lógicas diferencias entre países), los principales indicadores de rentabilidad y solvencia registraran unas cifras elevadas y la morosidad siguiera contenida. Adicionalmente, tanto el crédito como los depósitos mostraron crecimientos sostenidos.

Actividad

El 6 de julio del 2018, una vez obtenidas las preceptivas autorizaciones, BBVA completó la venta de su participación accionarial, directa e indirecta, en la entidad Banco Bilbao Vizcaya Argentaria, Chile (BBVA Chile), así como en otras sociedades de su grupo en Chile con actividades conexas con dicho negocio bancario (entre ellas, BBVA Seguros Vida, S.A.) a favor de The Bank of Nova Scotia. Los impactos de esta operación se registraron en los estados financieros del Grupo BBVA durante el tercer trimestre del año 2018. Adicionalmente, tal y como se anunció al mercado mediante hecho relevante el 19 de diciembre del 2018, BBVA ha tomado la decisión de iniciar un proceso de estudio de alternativas estratégicas para su negocio de financiación de autos en Chile desarrollado principalmente a través de la sociedad Forum Servicios Financieros, S.A. (“Forum”). A pesar del elevado atractivo de Forum, la venta por parte de BBVA de su negocio bancario en Chile, aconseja iniciar este proceso de revisión.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes y están impactadas por la desinversión en BBVA Chile. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el 2018 ha sido:

- La actividad crediticia (crédito a la clientela no dudoso en gestión) se situó un 21,2% por debajo del cierre del año anterior. Excluyendo BBVA Chile de la comparativa, el crédito a la clientela subió un 8,6% desde 31-12-2017. Por países, el incremento más significativo se observó en Argentina (+41,6% interanual), unido a la mejoría en la inversión en Colombia y en Perú. Por carteras y excluyendo BBVA Chile de la comparativa, la evolución fue especialmente positiva en hipotecas, consumo y empresas.

- En calidad crediticia de la cartera, la tasa de mora se situó a 31-12-2018 en el 4,3%, en línea con el trimestre anterior, mientras que la cobertura se redujo hasta el 97% (101% a 30-9-2018).

- Por el lado de los recursos, los depósitos de la clientela se redujeron un 13,2%, aunque a perímetro constante, esto es, excluyendo BBVA Chile de la comparativa, subieron un 10,7%. Por su parte, los recursos fuera de balance se redujeron un 1,1%. A perímetro constante los recursos fuera de balance se incrementaron un 10,1%. Por países, positiva trayectoria de Argentina, Colombia y en menor medida Perú, con tasas de crecimiento del total de recursos de la clientela del +61,8%, +8,3% y +4,7%, respectivamente.

Resultados

América del Sur generó un resultado atribuido acumulado de 591 millones de euros en el 2018, lo que representa una variación interanual del -16,5% (-31,3% a tipos de cambio corrientes). Esta evolución está afectada por el impacto negativo de la contabilización de la hiperinflación en Argentina en el resultado atribuido del área (-266 millones de euros), así como por el cambio de perímetro derivado de la venta de BBVA Chile. A pesar de todo esto, los ingresos de carácter más recurrente (margen de intereses y comisiones) y los ROF crecieron a una tasa del 11,7% interanual, que compensan unas mayores necesidades por deterioro de activos financieros (+5,2% respecto al cierre del 2017). En consecuencia, el coste de riesgo acumulado a cierre de diciembre del 2018 se situó en el 1,44%.

Por países, las trayectorias registradas en el 2018 fueron las siguientes:

- En Argentina, crecimiento interanual del margen bruto del 29,2%. Este avance se sustentó tanto en la evolución de los ingresos de carácter más recurrente (impulsados por los mayores volúmenes de actividad) como en la positiva trayectoria de los ROF (principalmente por diferencias de cambio). Lo anterior junto con el aumento del deterioro de activos financieros y el efecto negativo de la corrección monetaria por hiperinflación sitúan el resultado atribuido en -29 millones de euros.

- En Colombia, el incremento de los resultados se sustentó en el buen desempeño del margen de intereses (por positivo comportamiento tanto de actividad como de diferenciales de la clientela) y el aumento de las comisiones, lo cual impulsó el crecimiento del margen bruto (+5,3%). Lo anterior, junto con la reducción del deterioro de activos financieros, repercutió en un ascenso interanual del resultado atribuido del 16,6%.

- En Perú, el resultado atribuido se incrementó un 14,3% en los últimos doce meses, apalancado en la buena evolución del margen de intereses (incremento de la inversión crediticia) y de las comisiones, así como por un mejor comportamiento del deterioro de activos financieros.