Solvencia

Base de capital

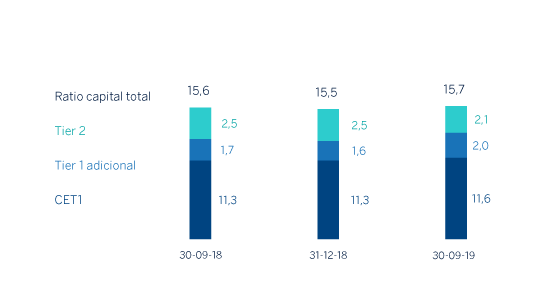

El ratio CET1 fully-loaded de BBVA se situó en el 11,6% a cierre de septiembre del 2019 que, aislando el impacto por la primera aplicación de la norma NIIF 16 que entró en vigor el 1 de enero de 2019 (-11 puntos básicos), supone un crecimiento de 33 puntos básicos con respecto a diciembre del 2018. Este incremento se encuentra apoyado por la recurrente generación de capital orgánica y los impactos en el ratio de capital de la evolución positiva de los mercados registrada principalmente durante el primer semestre del año.

Los activos ponderados por riesgo (APR) se incrementaron euros corrientes en aproximadamente 19.800 millones de euros en los nueve primeros meses del 2019 como resultado del crecimiento de la actividad, principalmente en mercados emergentes, la incorporación de impactos regulatorios (aplicación NIIF 16 y TRIM - Targeted Review of Internal Models) por aproximadamente 7.300 millones de euros (que han tenido un impacto en el ratio CET1 de -24 puntos básicos); adicionalmente el efecto de la apreciación, en especial del dólar estadounidense y del peso mexicano, han incrementado los APR en aproximadamente 5.300 millones de euros. Por último en el segundo trimestre del año se produjo el reconocimiento, por parte de la Comisión Europea, de Argentina como país equivalente a efectos de requisitos de supervisión y regulación(1) lo cual tiene un efecto positivo en la evolución de los APR.

Ratios de capital fully-loaded (Porcentaje)

Base de capital (Millones de euros)

| CRD IV phased-in | CRD IV fully-loaded | |||||

|---|---|---|---|---|---|---|

| 30-09-19 (1) (2) | 31-12-18 | 30-09-18 | 30-09-19 (1) (2) | 31-12-18 | 30-09-18 | |

| Capital de nivel 1 ordinario (CET1) | 43.423 | 40.313 | 39.662 | 42.626 | 39.571 | 38.925 |

| Capital de nivel 1 (Tier 1) | 51.029 | 45.947 | 45.765 | 50.103 | 45.047 | 44.868 |

| Capital de nivel 2 (Tier 2) | 8.638 | 8.756 | 8.847 | 7.798 | 8.861 | 8.670 |

| Capital total (Tier 1+Tier 2) | 59.668 | 54.703 | 54.612 | 57.901 | 53.907 | 53.538 |

| Activos ponderados por riesgo | 368.136 | 348.264 | 343.051 | 368.630 | 348.804 | 343.271 |

| CET1 (%) | 11,8 | 11,6 | 11,6 | 11,6 | 11,3 | 11,3 |

| Tier 1 (%) | 13,9 | 13,2 | 13,3 | 13,3 | 12,9 | 13,1 |

| Tier 2 (%) | 2,3 | 2,5 | 2,6 | 2,1 | 2,5 | 2,5 |

| Ratio de capital total (%) | 16,2 | 15,7 | 15,9 | 15,7 | 15,5 | 15,6 |

- (1) A 30 de septiembre del 2019, la diferencia entre los ratios phased-in y fully-loaded surge por el tratamiento transitorio de determinados elementos de capital, principalmente el impacto de la NIIF9, al que el Grupo BBVA se ha adherido de manera voluntaria (de acuerdo con el artículo 473bis de la CRR).

- (2) Datos provisionales.

En cuanto a emisiones de capital, BBVA S.A. realizó tres emisiones públicas de capital: una emisión de participaciones preferentes eventualmente convertibles en acciones ordinarias de BBVA de nueva emisión (CoCos), con registro en la CNMV, por importe de 1.000 millones de euros a un cupón anual del 6,0% y opción de amortización a partir del quinto año; otra emisión de CoCos, registrada en la Securities Exchange Commission (en adelante SEC), por 1.000 millones de dólares estadounidenses y cupón del 6,5% con opción de amortización al quinto año y medio; y una emisión de deuda subordinada Tier 2 por importe de 750 millones de euros, a un plazo de 10 años y opción de amortización en el quinto año, con un cupón del 2,575%2. El Grupo continuó durante los 9 primeros meses con su programa para cumplir con los requerimientos de MREL (minimum requirement for own funds and eligible liabilities) -publicados en mayo del 2018- mediante el cierre de tres emisiones públicas de deuda senior no preferente, por un total de 3.000 millones de euros, una de ellas de 1.000 millones de euros en formato de bono verde.

Por su parte, se ejecutaron las opciones de amortización anticipada de tres emisiones: una de CoCos, por importe de 1.500 millones de euros y cupón 7% emitida en febrero del 2014; otra emisión de deuda subordinada Tier 2, por 1.500 millones de euros y cupón 3,5%, emitida en abril del 2014 y amortizada en abril del 2019; y otra Tier 2 emitida en junio del 2009 por Caixa d'Estalvis de Sabadell con un importe nominal vivo de 4.878.000 euros y amortizada en junio del 2019.

En lo que respecta al resto de filiales del Grupo, México realizó una emisión Tier 2 por importe de 750 millones de dólares estadounidenses a un plazo de 15 años con opción de amortización anticipada el décimo año y cupón de 5,875%. Los fondos obtenidos se utilizaron para llevar a cabo una recompra parcial de dos emisiones subordinadas (250 millones de dólares con vencimiento en el 2020 y 500 millones de dólares con vencimiento en el 2021).

En relación con la remuneración al accionista, el 15 de octubre se pagó una cantidad a cuenta del ejercicio 2019 por un importe bruto de 0,10 euros por acción en efectivo, alineándose con la política de dividendos del Grupo consistente en mantener un pay-out del 35-40% del beneficio recurrente.

El ratio CET1 phased-in se situó en el 11,8% al 30 de septiembre del 2019, teniendo en cuenta el efecto de la norma NIIF 9. El Tier 1 alcanzó el 13,9% y el Tier 2 el 2,3%, dando como resultado un ratio de capital total del 16,2%.

Estos niveles se sitúan por encima de la exigencia establecida por el supervisor en su carta SREP (Supervisory Review and Evaluation Process) de aplicación en el 2019. El requerimiento, desde el 1 de marzo del 2019 y a nivel consolidado, es del 9,26% para el ratio CET1 y del 12,76% para el ratio de capital total. Su variación con respecto al del 2018 se explica por la finalización del período transitorio de implementación de los colchones de conservación de capital y el de Otras Entidades de Importancia Sistémica, así como por la evolución del colchón de capital anticíclico. Por su parte, el requerimiento de CET1 de Pilar 2 (P2R) se mantiene sin cambios en el 1,5%.

Por último, el ratio leverage del Grupo mantuvo una posición sólida, con un 6,9% con criterio fully-loaded (7,0% phased-in), cifra que sigue siendo la mayor de su peer group.

1 Con fecha 1 de abril del 2019, el Diario Oficial de la Unión Europea publica la Decisión de ejecución (UE) 2019/536 de la Comisión en la que se incluye a Argentina dentro de la lista de terceros países y territorios cuyo requisitos de supervisión y regulación se consideran equivalentes a efecto del tratamiento de las exposiciones con arreglo al Reglamento 575/2013.

2 Estas emisiones computan como instrumentos de capital (como Tier 1 adicional las dos primeras y como Tier 2 la última) sin necesidad de autorización previa, todo ello de acuerdo con el Real Decreto 309/2019, de 26 de abril, por el que se desarrolla parcialmente la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario y se adoptan otras medidas en materia financiera.

Ratings

Durante los primeros seis meses del año, Moody’s, S&P, DBRS y Scope han confirmado el rating que asignan a la deuda senior preferente de BBVA [A3, A-, A (high) y A+, respectivamente]. En el caso de Fitch, la agencia incrementó en un notch este mismo rating en julio del 2019 ya que considera que los colchones de deuda con capacidad de absorber posibles pérdidas de BBVA (como la deuda senior no preferente) son suficientes para reducir materialmente el riesgo de impago. En estas acciones, las agencias han puesto de manifiesto la diversificación del Grupo y el modelo de franquicias autosuficientes, responsables de la gestión de su propia liquidez. Estas calificaciones, junto a sus perspectivas, se detallan en la siguiente tabla:

Ratings

| Agencia de rating | Largo plazo (1) | Corto plazo | Perspectiva |

|---|---|---|---|

| DBRS | A (high) | R-1 (middle) | Estable |

| Fitch | A | F-1 | Negativa |

| Moody’s | A3 | P-2 | Estable |

| Scope Ratings | A+ | S-1+ | Estable |

| Standard & Poor’s | A- | A-2 | Negativa |

- (1) Rating asignados a la deuda senior preferente a largo plazo. Adicionalmente, Moody's y Fitch asignan un rating a los depósitos a largo plazo de BBVA de A2 y A respectivamente.