Información adicional: Corporate & Investment Banking

Claves

- Buen comportamiento de la actividad con clientes, que se traslada al margen de intereses y las comisiones.

- Excelente comportamiento del ROF.

- Posición de liderazgo en préstamos verdes y sostenibles.

- Resultado atribuido impactado por el incremento significativo en la línea de deterioro de activos financieros.

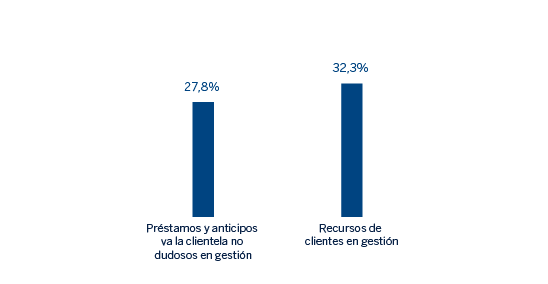

Actividad (1)

(Variación interanual a tipos de cambio constantes. Datos al 30-06-20)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

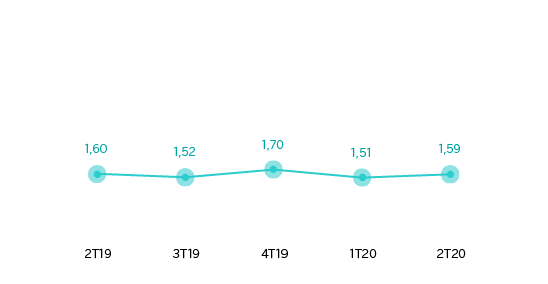

Margen bruto sobre ATM

(Porcentaje. Tipos de cambio constantes)

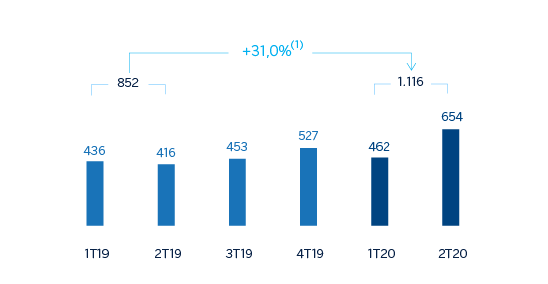

Margen neto

(Millones de euros a tipos de cambio constantes)

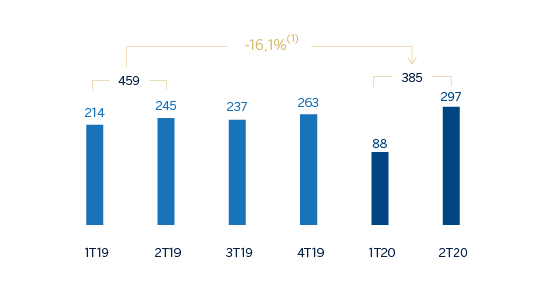

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: +20,0%.

(1) A tipos de cambio corrientes: -22,4%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Sem. 20 | ∆% | ∆% (1) | 1er Sem. 19 |

|---|---|---|---|---|

| Margen de intereses | 806 | 5,6 | 14,1 | 763 |

| Comisiones netas | 402 | 14,8 | 21,5 | 350 |

| Resultados de operaciones financieras | 417 | 13,0 | 21,0 | 369 |

| Otros ingresos y cargas de explotación | (23) | (12,6) | (0,7) | (27) |

| Margen bruto | 1.602 | 10,0 | 17,9 | 1.456 |

| Gastos de explotación | (486) | (7,5) | (4,1) | (525) |

| Gastos de personal | (202) | (14,4) | (12,5) | (236) |

| Otros gastos de administración | (224) | (0,8) | 5,1 | (225) |

| Amortización | (60) | (5,7) | (4,5) | (64) |

| Margen neto | 1.116 | 20,0 | 31,0 | 930 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (426) | n.s. | n.s. | (79) |

| Provisiones o reversión de provisiones y otros resultados | (36) | n.s. | n.s. | 18 |

| Resultado antes de impuestos | 655 | (24,8) | (17,7) | 870 |

| Impuesto sobre beneficios | (182) | (14,7) | (5,8) | (213) |

| Resultado del ejercicio | 473 | (28,0) | (21,5) | 657 |

| Minoritarios | (88) | (45,3) | (38,8) | (161) |

| Resultado atribuido | 385 | (22,4) | (16,1) | 496 |

- (1) A tipos de cambio constantes.

| Balances | 30-06-20 | ∆% | ∆% (1) | 31-12-19 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 4.204 | 19,7 | 21,1 | 3.513 |

| Activos financieros a valor razonable | 122.595 | 16,3 | 19,6 | 105.386 |

| De los que: Préstamos y anticipos | 36.838 | 7,9 | 8,1 | 34.153 |

| Activos financieros a coste amortizado | 87.077 | 14,3 | 20,5 | 76.169 |

| De los que: Préstamos y anticipos a la clientela | 74.335 | 12,8 | 19,0 | 65.915 |

| Posiciones inter-áreas activo | - | - | - | - |

| Activos tangibles | 55 | (13,2) | (8,2) | 63 |

| Otros activos | 1.523 | (39,2) | (39,3) | 2.506 |

| Total activo/pasivo | 215.454 | 14,8 | 19,1 | 187.637 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 109.956 | 20,0 | 23,1 | 91.657 |

| Depósitos de bancos centrales y entidades de crédito | 15.169 | (1,7) | (0,4) | 15.426 |

| Depósitos de la clientela | 43.994 | 12,3 | 20,1 | 39.166 |

| Valores representativos de deuda emitidos | 1.855 | (29,3) | (26,4) | 2.625 |

| Posiciones inter-áreas pasivo | 35.545 | 13,5 | 18,3 | 31.316 |

| Otros pasivos | 4.464 | 50,9 | 55,8 | 2.959 |

| Dotación de capital económico | 4.472 | (0,3) | 5,5 | 4.487 |

- (1) A tipos de cambio constantes.

| Indicadores relevantes y de gestión | 30-06-20 | ∆% | ∆% (1) | 31-12-19 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 74.039 | 13,0 | 19,2 | 65.509 |

| Riesgos dudosos | 1.104 | (8,8) | 0,1 | 1.211 |

| Depósitos de clientes en gestión (3) | 43.885 | 12,1 | 19,9 | 39.150 |

| Recursos fuera de balance (4) | 1.397 | 34,7 | 57,7 | 1.037 |

| Ratio de eficiencia (%) | 30,3 | 35,2 |

- (1) A tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución de la actividad del área en el primer semestre de 2020 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) continuó creciendo a doble dígito (+19,2% entre enero y junio de 2020) y con comportamiento positivo en todas las áreas geográficas, destacando Resto de Eurasia, Turquía y Estados Unidos, como resultado de la mayor disposición de crédito por parte de los clientes para hacer frente a la situación generada por el COVID-19 con una posición de liquidez más holgada.

- Los recursos de clientes también registraron un fuerte incremento del 20,8% en el semestre, producto principalmente de la colocación del acopio de liquidez en el propio Banco. Por áreas geográficas, destacaron Estados Unidos y España.

A cierre del primer semestre de 2020, y dentro de la prioridad estratégica de “ayudar a nuestros clientes en la transición hacia un futuro sostenible”, cabe destacar que BBVA ha participado en un total de 23 operaciones en el ámbito de la financiación sostenible, liderando 12 de ellas como coordinador sostenible.

Resultados

CIB generó un resultado atribuido de 385 millones de euros en el primer semestre de 2020, lo que supone un 16,1% menos en la comparativa interanual, debido al incremento del deterioro de activos financieros, ya que el margen neto creció un 31,0% en el mismo horizonte temporal. Lo más relevante de la evolución interanual de la cuenta de resultados de este agregado se resume a continuación:

- Buena evolución del margen de intereses (+14,1%) gracias al comportamiento de la actividad de crédito, con mayores volúmenes y una mejora en la rentabilidad por operación debido al esfuerzo comercial.

- • Incremento de doble dígito de las comisiones netas (+21,5%), apoyado en el negocio transaccional y en la banca de inversión y financiación en la mayor parte de las áreas geográficas.

- Los ROF se recuperaron durante el segundo trimestre del año y registró un crecimiento interanual del +21,0% acumulado en el semestre, debido al buen comportamiento de la actividad con clientes y a una favorable gestión de la volatilidad de los mercados, especialmente en México, Resto de Europa y Estados Unidos.

- • Resultado de lo anterior, el margen bruto creció un 17,9%.

- El ratio de eficiencia mejoró hasta el 30,3%, debido a que los gastos de explotación se redujeron sensiblemente (-4,1%), gracias a los planes de contención implementados por el área y también, en parte, por el ahorro registrado en algunos gastos como resultado del confinamiento.

- Las dotaciones por deterioro de activos financieros se incrementaron significativamente debido a las provisiones relacionadas con el COVID-19, que incluyen el deterioro en el escenario macroeconómico.