España

Claves

- Favorable evolución de la actividad, especialmente en los segmentos más rentables.

- Margen de intereses afectado por la menor contribución del COAP y el impacto de la NIIF 16.

- Continúa la tendencia positiva de los gastos de explotación.

- Impacto positivo de la venta de carteras dudosas y fallidas en la línea de saneamientos y en los indicadores de riesgo.

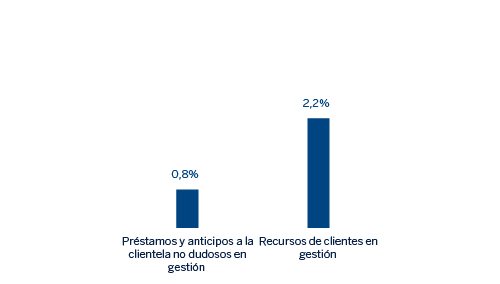

Actividad (1) (Variación interanual. Datos a 30-06-19)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

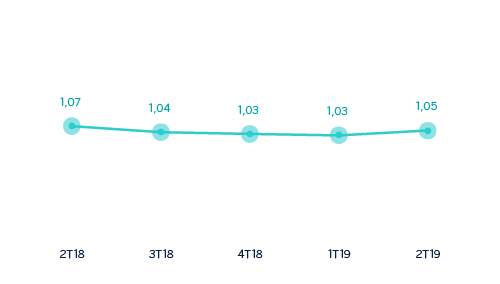

Margen de intereses sobre ATM (Porcentaje)

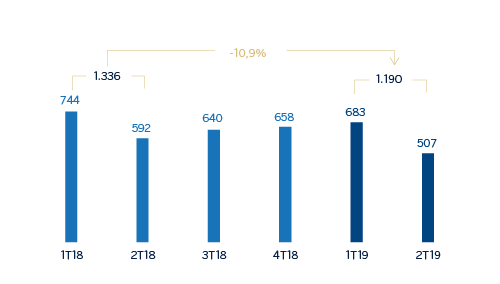

Margen neto (Millones de euros)

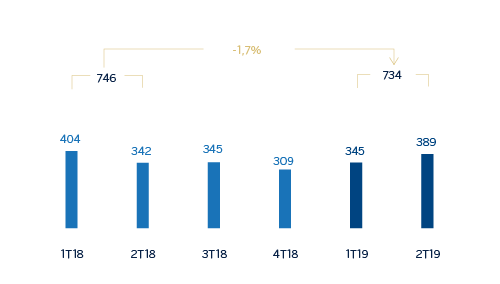

Resultado atribuido (Millones de euros)

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Sem. 19 | ∆% | 1er Sem. 18 |

|---|---|---|---|

| Margen de intereses | 1.808 | (2,4) | 1.852 |

| Comisiones netas | 846 | (0,6) | 851 |

| Resultados de operaciones financieras | 92 | (67,4) | 282 |

| Otros ingresos y cargas de explotación | 72 | 91,7 | 38 |

| De los que: Actividad de seguros (1) | 258 | 9,4 | 235 |

| Margen bruto | 2.818 | (6,8) | 3.023 |

| Gastos de explotación | (1.628) | (3,5) | (1.687) |

| Gastos de personal | (942) | (0,8) | (950) |

| Otros gastos de administración | (447) | (23,5) | (584) |

| Amortización | (239) | 56,5 | (152) |

| Margen neto | 1.190 | (10,9) | 1.336 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | 25 | n.s. | (213) |

| Provisiones o reversión de provisiones y otros resultados | (188) | 181,9 | (67) |

| Resultado antes de impuestos | 1.027 | (2,8) | 1.056 |

| Impuesto sobre beneficios | (292) | (5,5) | (309) |

| Resultado del ejercicio | 735 | (1,7) | 748 |

| Minoritarios | (1) | (17,0) | (2) |

| Resultado atribuido | 734 | (1,7) | 746 |

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| Balances | 30-06-19 | ∆% | 31-12-18 |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista |

12.157 | (57,4) | 28.545 |

| Activos financieros a valor razonable | 127.397 | 18,7 | 107.320 |

| De los que: préstamos y anticipos | 37.564 | 24,3 | 30.222 |

| Activos financieros a coste amortizado | 200.008 | 2,3 | 195.467 |

| De los que: préstamos y anticipos a la clientela | 171.081 | 0,4 | 170.438 |

| Posiciones inter-áreas activo | 18.794 | 34,0 | 14.026 |

| Activos tangibles | 3.484 | 169,3 | 1.294 |

| Otros activos | 7.142 | (13,4) | 8.249 |

| Total activo/pasivo | 368.982 | 4,0 | 354.901 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 80.487 | 13,3 | 71.033 |

| Depósitos de bancos centrales y entidades de crédito | 47.280 | 3,0 | 45.914 |

| Depósitos de la clientela | 180.434 | (1,6) | 183.414 |

| Valores representativos de deuda emitidos | 32.861 | 4,8 | 31.352 |

| Posiciones inter-áreas pasivo | - | - | - |

| Otros pasivos | 19.099 | 31,5 | 14.519 |

| Dotación de capital económico | 8.822 | 1,8 | 8.670 |

| Indicadores relevantes y de gestión | 30-06-19 | ∆% | 31-12-18 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (1) | 167.541 | 0,7 | 166.396 |

| Riesgos dudosos | 9.096 | (9,7) | 10.073 |

| Depósitos de clientes en gestión (2) | 180.434 | (1,4) | 182.984 |

| Recursos fuera de balance (3) | 64.370 | 2,9 | 62.559 |

| Activos ponderados por riesgo | 107.486 | 3,2 | 104.113 |

| Ratio de eficiencia (%) | 57,8 | 55,9 | |

| Tasa de mora (%) | 4,6 | 5,1 | |

| Tasa de cobertura (%) | 58 | 57 | |

| Coste de riesgo (%) | (0,03) | 0,21 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Actividad

Lo más relevante de la evolución de la actividad del área en el primer semestre del 2019 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) se situó al 30 de junio del 2019 un 0,7% por encima del cierre del 2018 (+0,8% interanual) apoyada en la muy positiva evolución del consumo y tarjetas (+9,2% semestral, +18,2% interanual) así como en negocios retail y en medianas empresas (+3,5% semestral, +6,0% interanual), que más que compensan la reducción en préstamos hipotecarios (-1,6% semestral, -3,4% interanual).

- En calidad crediticia, se observó una reducción de los saldos dudosos en el trimestre, con un efecto positivo en la tasa de mora del área que se sitúa en el 4,6% al 30 de junio del 2019 (5,1% al 31 de diciembre del 2018) como resultado, principalmente, de la operación de venta de carteras de créditos hipotecarios dudosos y fallidos en el segundo trimestre y, en general, de un nivel más bajo de dudosos en las carteras hipotecarias. La cobertura se situó en el 58%, por encima de la del cierre del 2018.

- Los depósitos de clientes en gestión registraron una ligera caída con respecto a diciembre del 2018, con crecimientos en depósitos a la vista del 3,6% en el semestre (+9,2% interanual), y reducciones en los depósitos a plazo (-19,2% en el semestre, -19,4% interanual). Con todo, los depósitos totales se mantienen en niveles estables en el semestre y crecen un 2,7% en los últimos doce meses. Los depósitos a la vista ya suponen más del 80% de estos.

- Los recursos fuera de balance registraron una positiva evolución (+2,9% desde el 31 de diciembre del 2018 y +0,8% interanual), especialmente en fondos de inversión, con favorable evolución de los mercados en el semestre.

Resultado

El resultado atribuido generado por BBVA en España en el primer semestre del 2019 se sitúa en 734 millones de euros, lo que supone un nivel ligeramente por debajo del registrado en el mismo periodo del año anterior (-1,7%).

Lo más destacado de la trayectoria de la cuenta de resultados del área ha sido:

- El margen de intereses registró un descenso del 2,4% interanual, muy influido por la menor contribución de las carteras COAP y el efecto de la entrada en vigor de la NIIF 16.

- Las comisiones netas se mantienen en niveles prácticamente estables en términos interanuales (-0,6%).

- Menor aportación de los ROF (-67,4% con respecto al primer semestre del 2018), debido al irregular rendimiento de los mercados en el semestre y a las menores ventas de carteras.

- La línea de otros ingresos y cargos de explotación registra un crecimiento en términos interanuales (+91,7%) impulsado por la buena evolución de los resultados netos de seguros, aunque la comparativa trimestral se ve afectada negativamente como consecuencia de la aportación al FUR realizada en el segundo trimestre del 2019.

- Continúa la buena tendencia de los gastos de explotación (-3,5% en términos interanuales) como respuesta a los planes de reducción de gastos. Así, el ratio de eficiencia se situó en el 57,8%.

- Se mantiene la favorable dinámica en el deterioro de activos financieros como consecuencia del impacto positivo de la venta de la cartera de créditos hipotecarios dudosos y fallidos mencionada, y de las menores necesidades de provisiones, principalmente, en carteras de crédito promotor.

- Por último, la partida de provisiones y otros resultados mostró un incremento interanual debido, principalmente, a la valoración positiva de activos del antiguo área de Non Core Real Estate en los seis primeros meses del año pasado.