México

Claves

- Buen comportamiento de la inversión crediticia, apoyado en el impulso de la cartera minorista.

- Positiva evolución de los recursos de clientes, especialmente en depósitos a plazo y recursos fuera de balance.

- Margen de intereses creciendo en línea con la actividad.

- Recuperación de los ROF en el tercer trimestre.

- Mayores provisiones por un crecimiento de la cartera de préstamos centrado en consumo.

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos al 30-09-19)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

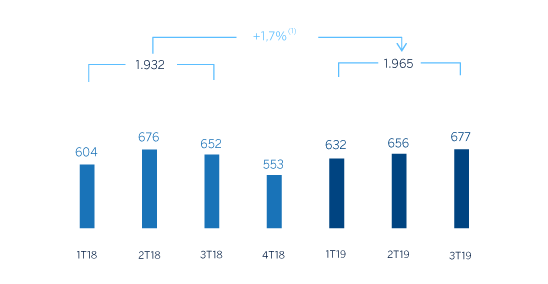

Margen neto

(Millones de euros a tipo de cambio constante)

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: +11,0%.

(1) A tipo de cambio corriente: +6,9%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | Ene.-Sep. 19 | ∆% | ∆% (1) | Ene.-Sep. 18 |

|---|---|---|---|---|

| Margen de intereses | 4.599 | 11,9 | 6,5 | 4.110 |

| Comisiones netas | 952 | 5,7 | 0,6 | 900 |

| Resultados de operaciones financieras | 241 | 21,3 | 15,4 | 199 |

| Otros ingresos y cargas de explotación | 121 | (8,0) | (12,5) | 131 |

| Margen bruto | 5.912 | 10,7 | 5,3 | 5.340 |

| Gastos de explotación | (1.958) | 10,2 | 4,8 | (1.777) |

| Gastos de personal | (832) | 9,3 | 4,0 | (761) |

| Otros gastos de administración | (866) | 4,5 | (0,5) | (829) |

| Amortización | (260) | 38,3 | 31,6 | (188) |

| Margen neto | 3.954 | 11,0 | 5,6 | 3.562 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (1.238) | 17,3 | 11,6 | (1.055) |

| Provisiones o reversión de provisiones y otros resultados | (14) | n.s. | n.s. | 32 |

| Resultado antes de impuestos | 2.702 | 6,4 | 1,2 | 2.539 |

| Impuesto sobre beneficios | (737) | 5,1 | (0,0) | (701) |

| Resultado del ejercicio | 1.965 | 6,9 | 1,7 | 1.838 |

| Minoritarios | (0) | 8,4 | 3,2 | (0) |

| Resultado atribuido | 1.965 | 6,9 | 1,7 | 1.838 |

| Balances | 30-09-19 | ∆% | ∆% (1) | 31-12-18 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 6.831 | (17,4) | (21,3) | 8.274 |

| Activos financieros a valor razonable | 30.669 | 17,9 | 12,4 | 26.022 |

| De los que: Préstamos y anticipos | 2.014 | n.s. | n.s. | 72 |

| Activos financieros a coste amortizado | 64.580 | 11,9 | 6,7 | 57.709 |

| De los que: Préstamos y anticipos a la clientela | 56.510 | 10,6 | 5,5 | 51.101 |

| Activos tangibles | 1.997 | 11,7 | 6,5 | 1.788 |

| Otros activos | 3.054 | (16,1) | (19,9) | 3.639 |

| Total activo/pasivo | 107.131 | 10,0 | 4,9 | 97.432 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 22.831 | 26,6 | 20,8 | 18.028 |

| Depósitos de bancos centrales y entidades de crédito | 2.105 | 208,0 | 193,7 | 683 |

| Depósitos de la clientela | 52.826 | 4,5 | (0,3) | 50.530 |

| Valores representativos de deuda emitidos | 9.343 | 9,1 | 4,0 | 8.566 |

| Otros pasivos | 15.591 | 0,7 | (4,0) | 15.485 |

| Dotación de capital económico | 4.436 | 7,1 | 2,2 | 4.140 |

| Indicadores relevantes y de gestión | 30-09-19 | ∆% | ∆% (1) | 31-12-18 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 57.040 | 11,0 | 5,9 | 51.387 |

| Riesgos dudosos | 1.462 | 28,5 | 22,5 | 1.138 |

| Depósitos de clientes en gestión (3) | 52.390 | 5,3 | 0,5 | 49.740 |

| Recursos fuera de balance (4) | 24.155 | 17,0 | 11,6 | 20.647 |

| Activos ponderados por riesgo | 57.454 | 8,0 | 3,0 | 53.177 |

| Ratio de eficiencia (%) | 33,1 | 33,3 | ||

| Tasa de mora (%) | 2,4 | 2,1 | ||

| Tasa de cobertura (%) | 136 | 154 | ||

| Coste de riesgo (%) | 2,98 | 3,07 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión. Adicionalmente, las variaciones trimestrales son del trimestre que finaliza con respecto al trimestre anterior.

Lo más relevante de la evolución de la actividad del área a 30 de septiembre del 2019 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) registró un crecimiento del 5,9% durante los primeros nueve meses del año (+7,9% en variación interanual). Ante un complejo entorno y con bajo crecimiento económico, BBVA logró mantener la posición de liderazgo en México, con una cuota de mercado del 22,5% en cartera no dudosa, de acuerdo con las cifras locales de la Comisión Nacional Bancaria y de Valores (CNBV) al cierre de agosto del 2019.

- La cartera mayorista, que representa un 50% del total de la inversión crediticia, registró un incremento del 0,3% durante los primeros nueve meses del año, impulsada principalmente por el buen desempeño de los préstamos empresariales los cuales crecieron un 0,3% en el mismo horizonte temporal. La cartera minorista mantiene la tendencia positiva de crecimiento (+6,8% con respecto a diciembre del 2018), muy apoyada en los créditos al consumo (nómina y aquéllos destinados a la compra de automóviles, principalmente) e hipotecarios (+12,1% y +8,1% respectivamente, comparado con el dato de diciembre del 2018). Lo anterior, a pesar de la caída de ventas del sector automotriz y de la desaceleración del sector de la construcción, confirmando, a su vez, la estrategia del banco de aumentar la colocación de estos productos entre su base de clientes.

- En cuanto a los indicadores de calidad crediticia , la tasa de mora se situó en 2,4% y la cobertura en el 136%.

- Los recursos totales de clientes (depósitos de clientes en gestión, fondos de inversión y otros recursos fuera de balance) mostraron un incremento del 3,7% en los primeros nueve meses (+5,3% interanual), a pesar de la alta competitividad en el mercado. La subida se explica, sobre todo, por un incremento del 11,1% en los depósitos a plazo (+7,2% interanual), principalmente impulsado por el segmento de empresas, y del 14,3% en fondos de inversión en el mismo período (+9,3% interanual). Los depósitos a la vista continúan representando un 74% del total de los depósitos de clientes en gestión, a pesar de los traspasos desde depósitos a la vista a depósitos a plazo y a fondos de inversión, favorecidos por los altos tipos de interés.

Resultado

BBVA en México alcanzó un resultado atribuido en los primeros nueve meses del 2019 de 1.965 millones de euros, con un incremento del 1,7% en términos interanuales. En el tercer trimestre del año, el resultado atribuido registró un mejor desempeño (+3,3% de variación trimestral). Lo más relevante en la evolución de la cuenta de resultados se resume a continuación:

- Buen comportamiento del margen de intereses, que presentó un crecimiento interanual del 6,5% influido por los mayores ingresos procedentes de la cartera minorista.

- Las comisiones netas registraron una ligera mejora interanual del 0,6%, por mayor dinamismo en la actividad de banca de inversión y, en tarjeta de crédito, principalmente por mayor facturación.

- Los ROF mostraron un incremento del 15,4%, gracias a la continua contribución de las diferencias por tipo de cambio; además, durante el tercer trimestre del año, se registraron ingresos extraordinarios procedentes de ventas de títulos mantenidos para negociar y de aquellos disponibles para la venta.

- La línea de otros ingresos y cargas de explotación registró un descenso interanual del 12,5% debido, principalmente, a la mayor aportación al Fondo de Garantía de Depósitos.

- Aumento del margen bruto en un 5,3% en términos interanuales, que resulta superior al registrado por los gastos de explotación (+4,8%) que, a pesar de estar muy influidos por el efecto de duplicar la aportación a la Fundación, siguen una estricta política de control de costes. Con ello, el ratio de eficiencia mejoró ligeramente en los primeros nueve meses del 2019 hasta situarse en el 33,1%.

- La rúbrica de deterioro de activos financieros aumentó un 11,6% debido a las mayores provisiones requeridas por la cartera de consumo, derivado de una mayor originación, y un impacto negativo del deterioro en el escenario macro. El coste de riesgo acumulado durante los primeros nueve meses del 2019 se situó en el 2,98%, mejorando ligeramente desde el 3,07% acumulado en el año 2018.

- La línea de provisiones y otros resultados mostró una comparativa desfavorable debido a que en el primer semestre del 2018 se registraron ingresos extraordinarios de la venta de participaciones de BBVA en México en desarrollos inmobiliarios.