México

Claves

- Buen comportamiento de la actividad.

- Se mantiene el incremento de los gastos por debajo del margen bruto.

- Avance interanual de doble dígito en el resultado atribuido.

- Buenos indicadores de calidad crediticia.

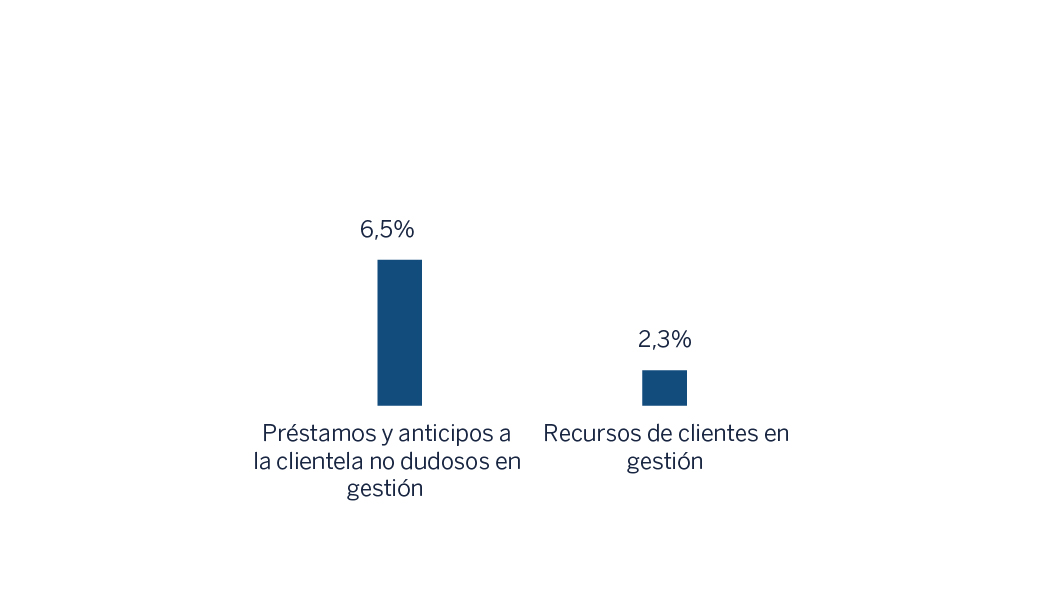

Actividad (1)

(Variación interanual a tipo de cambio constante. Datos a 30-09-2018)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

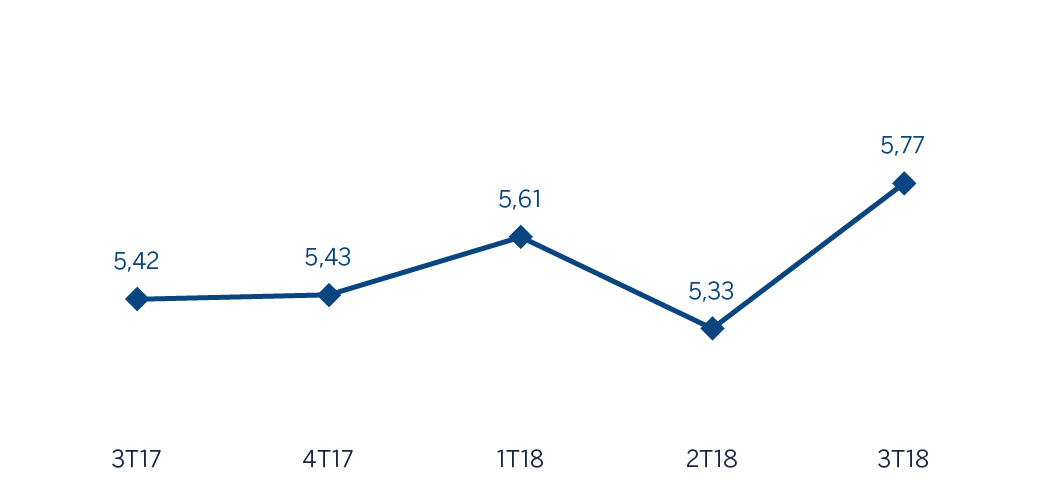

Margen de intereses sobre ATM

(Porcentaje. Tipo de cambio constante)

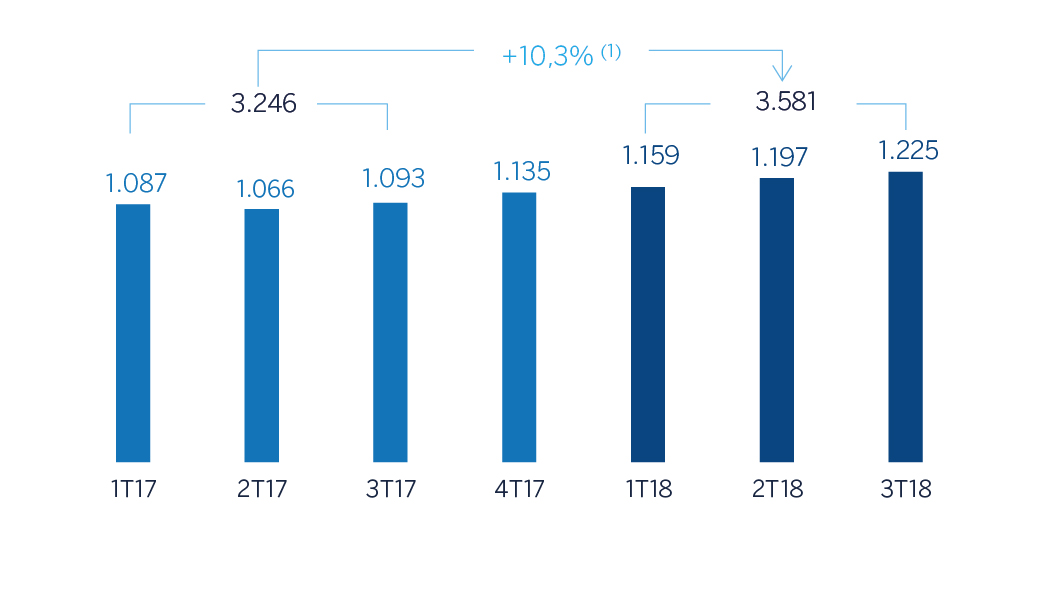

Margen neto

(Millones de euros a tipo de cambio constante)

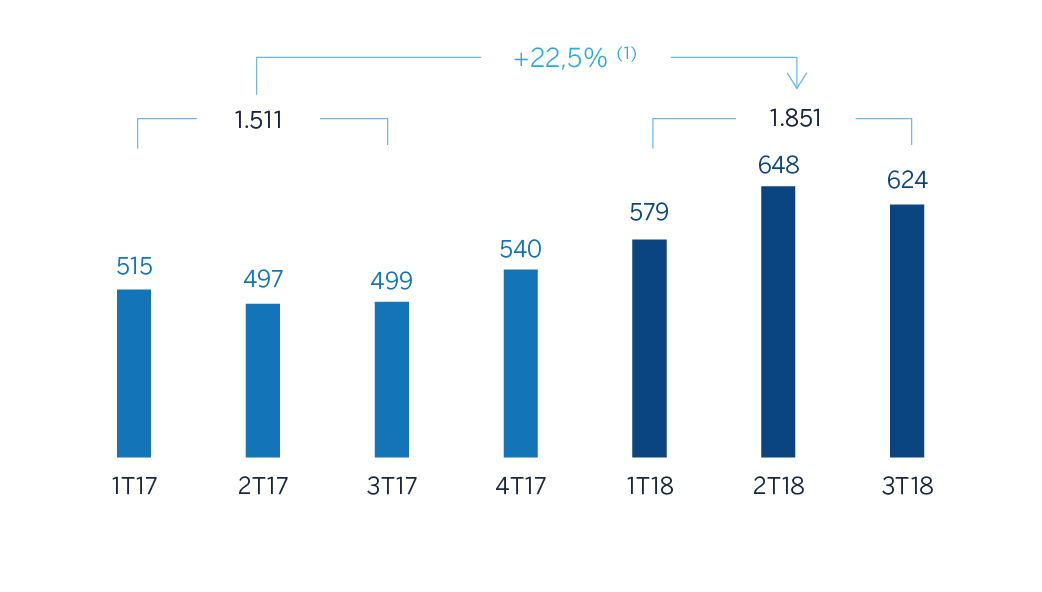

Resultado atribuido

(Millones de euros a tipo de cambio constante)

(1) A tipo de cambio corriente: 1,9%.

(1) A tipo de cambio corriente: 13,1%.

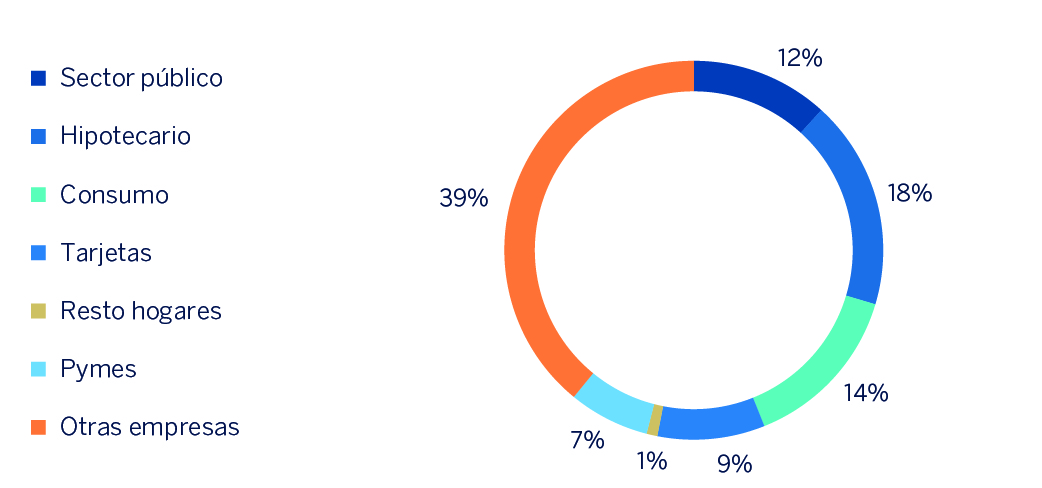

Composición de los préstamos y anticipos a la clientela no dudosos en gestión (1)

(30-09-18)

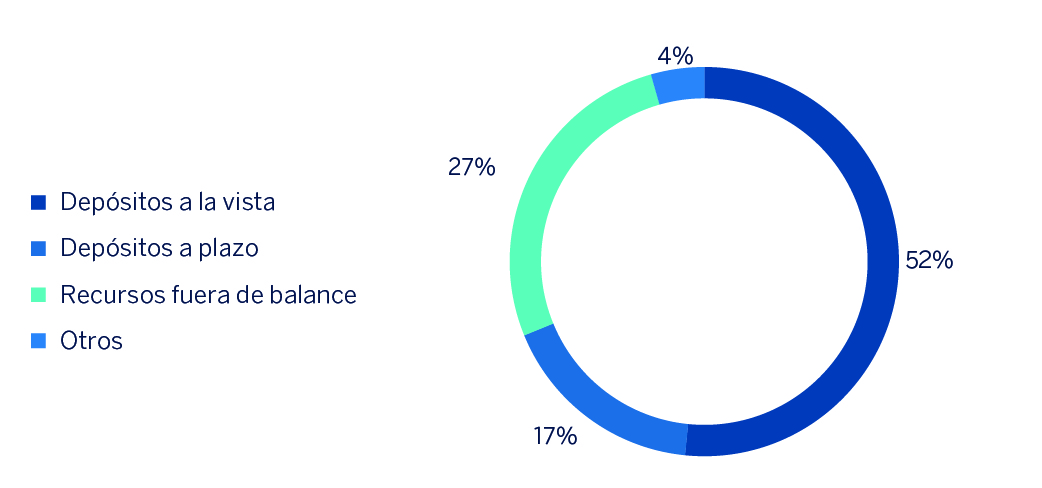

Composición de los recursos de los clientes en gestión (1)

(30-09-18)

(1) No incluye las adquisiciones temporales de activos.

(1) No incluye las cesiones temporales de activos.

Entorno macroeconómico y sectorial

El crecimiento del PIB en México se contrajo un 0,2% trimestral (-0,6% anualizado) en el segundo trimestre, medido en cifras ajustadas de estacionalidad. Esta caída contrasta con el buen desempeño exhibido por la economía durante los dos trimestres anteriores, y se explica por la caída del consumo, la inversión privada, y por una menor inversión pública derivada del cambio de administración. Al analizar la evolución de la actividad por el lado de la oferta, tanto la industria como el comercio han registrado menores crecimientos, en tanto que en el sector primario se registró una fuerte caída. A esto se le suma la menor producción del sector petrolero y la desaceleración de las exportaciones de manufacturas, principalmente a causa de las tensiones comerciales con Estados Unidos. En este sentido, el nuevo acuerdo comercial entre estos dos países y Canadá reduce significativamente la incertidumbre.

Con respecto a la inflación, el aumento observado en los últimos meses parece ser transitorio, ya que se debe principalmente al incremento de los precios de la energía, mientras que la inflación subyacente se mantiene relativamente estable. Esto, junto con unas presiones inflacionistas contenidas, apunta a que Banxico podría mantener sin cambios los tipos de interés el resto del año.

Un trimestre más, el sistema bancario mexicano mostró unos excelentes niveles de solvencia y calidad de activos. Los datos de actividad, según la última información disponible de la Comisión Nacional Bancaria y de Valores (CNBV) de agosto del 2018, conservaron el dinamismo de trimestres anteriores, con crecimientos interanuales de la cartera de crédito y del volumen de depósitos del 10,5% y 10,3%, respectivamente. Estabilidad de la tasa de mora (2,2%) y la cobertura (151%). Por último, la solvencia del sistema es holgada, con un índice de capitalización del 15,61% al cierre de julio del 2018.

Actividad

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Lo más relevante de la evolución en lo que va de año de la actividad del área a 30-9-2018 ha sido:

- Ascenso de inversión crediticia (crédito a la clientela no dudoso en gestión) a lo largo de los primeros nueve meses del 2018 (+6,0%), mostrando un avance interanual del 6,5%. BBVA mantiene la posición de liderazgo en el país, con una cuota de mercado del 22,8% en cartera viva no dudosa, de acuerdo con las cifras locales de la CNBV al cierre de agosto del 2018.

- Por carteras, la mayorista que supone un 51,8% del total de inversión crediticia, se incrementó un 7,1% en lo que va de año y un 6,9% en términos interanuales, impulsada principalmente por las empresas medianas. Por su parte, la cartera minorista aumentó un 4,9% (incluyendo pymes) en los primeros nueve meses del año (+6,0% interanual), muy apoyada en los préstamos al consumo (nómina, personal y auto), que subieron un 6,8% entre enero y septiembre y un 6,9% en los últimos doce meses. Por su parte la cartera de tarjetas de crédito presentó una ligera disminución de -0,2% en lo que va del año, pero al revisar la evolución de los últimos doce meses, se observa un crecimiento de 3,1%. Lo anterior es debido a la elevada amortización mensual (superior al 95%) del importe facturado en el mes por los clientes con este tipo de crédito.

- En cuanto a los indicadores de calidad crediticia la tasa de mora permaneció en el 2,0% (2,0% a 30-6-2018), mientras que la cobertura cerró en el 149%.

- Los recursos totales de clientes (depósitos de clientes en gestión, fondos de inversión y otros recursos fuera de balance) mostraron un aumento del 2,1% en lo que va de año y un avance interanual del 2,3%. Esta evolución se explica principalmente por los depósitos a la vista (-2,5% en los primeros nueve meses del 2018 y -2,2% en el último año). Por otro lado, los depósitos a plazo crecieron a un ritmo del 10,9% en el año y 9,2% en los últimos doce meses. Los fondos de inversión ascendieron un 7,3% en los primeros nueve meses del 2018 (+8,4% interanual).

- Mix rentable de financiación: las partidas de bajo coste representan el 75% del total de los depósitos de clientes en gestión.

Resultados

BBVA en México alcanzó un resultado atribuido durante los primeros nueve meses del 2018 de 1.851 millones de euros, cifra que refleja un incremento interanual del 22,5%. Lo más relevante de la cuenta de resultados de México se resume a continuación:

- Positiva evolución del margen de intereses, que creció a una tasa interanual del +8,3%, superior a la que registró la actividad (+6,5%).

- Buen desempeño de las comisiones netas, que presentaron un aumento del 7,3% en los últimos doce meses, resultado de la mayor actividad en fondos de inversión y banca de inversión, así como por un mayor volumen de transacciones con clientes de tarjetas de crédito y banca electrónica.

- Incremento interanual de los ROF (+19,3%) debido, entre otros, a los positivos resultados derivados de la operativa de divisas.

- En la línea de otros ingresos y cargas de explotación, se observó una comparativa desfavorable (-7,0% interanual), debido a que el positivo desempeño de seguros no logra compensar la mayor aportación al FGD.

- Los gastos de explotación mantuvieron un ritmo de crecimiento controlado (+3,7% interanual) y por debajo del avance mostrado por el margen bruto del área (+8,0%). Con ello, el ratio de eficiencia siguió mejorando y se situó en el 32,9% a 30-9-2018.

- La adecuada gestión del riesgo se vio reflejada en la evolución de la rúbrica de deterioro del valor de los activos financieros, que retrocedió un 9,9%, explicado por un cambio en el mix de cartera crediticia. Lo anterior hizo que el coste de riesgo acumulado del área terminara en el 2,82%, desde el 3,24% de diciembre del 2017.

- Dentro de la línea de otros resultados se incluyó, en el primer trimestre del 2018, el ingreso extraordinario derivado de la venta de la participación de BBVA Bancomer en un desarrollo inmobiliario y, en el segundo trimestre, la plusvalía por la venta de un edificio corporativo.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Cuentas de resultados | Ene.-Sep. 18 | ∆% | ∆%(1) | Ene.-Sep. 17 | ||

| Margen de intereses | 4.110 | 0,0 | 8,3 | 4.109 | ||

| Comisiones netas | 900 | (0,9) | 7,3 | 908 | ||

| Resultados de operaciones financieras | 199 | 10,2 | 19,3 | 180 | ||

| Otros ingresos y cargas de explotación | 131 | (14,1) | (7,0) | 153 | ||

| Margen bruto | 5.340 | (0,2) | 8,0 | 5.351 | ||

| Gastos de explotación | (1.759) | (4,2) | 3,7 | (1.836) | ||

| Gastos de personal | (761) | (3,6) | 4,4 | (789) | ||

| Otros gastos de administración | (810) | (4,9) | 2,9 | (852) | ||

| Amortización | (188) | (3,5) | 4,5 | (195) | ||

| Margen neto | 3.581 | 1,9 | 10,3 | 3.514 | ||

| Deterioro del valor de los activos financieros no valorados a valor razonable con cambios en resultados | (1.055) | (16,8) | (9,9) | (1.268) | ||

| Provisiones o reversión de provisiones y otros resultados | 32 | n.s. | n.s. | (9) | ||

| Resultado antes de impuestos | 2.558 | 14,3 | 23,8 | 2.237 | ||

| Impuesto sobre beneficios | (707) | 17,7 | 27,4 | (601) | ||

| Resultado del ejercicio | 1.851 | 13,1 | 22,5 | 1.636 | ||

| Minoritarios | (0) | 11,8 | 21,0 | (0) | ||

| Resultado atribuido | 1.851 | 13,1 | 22,5 | 1.636 | ||

| NIIF 9 | NIC 39 | |||||

|---|---|---|---|---|---|---|

| Balances | 30-09-18 | ∆% | ∆%(1) | 31-12-17 | ||

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 6.225 | (29,5) | (35,1) | 8.833 | ||

| Activos financieros a valor razonable | 26.955 | (5,8) | (13,3) | 28.627 | ||

| de los que préstamos y anticipos | 130 | (91,7) | (92,3) | 1.558 | ||

| Activos financieros a coste amortizado | 58.815 | 23,3 | 13,5 | 47.691 | ||

| de los que préstamos y anticipos a la clientela | 52.039 | 13,7 | 4,7 | 45.768 | ||

| Activos tangibles | 1.804 | 3,1 | (5,1) | 1.749 | ||

| Otros activos | 2.326 | (67,5) | (70,1) | 7.160 | ||

| Total activo/pasivo | 96.124 | 2,2 | (5,9) | 94.061 | ||

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 16.300 | 73,3 | 59,5 | 9.405 | ||

| Depósitos de bancos centrales y entidades de crédito | 2.659 | (54,6) | (58,2) | 5.853 | ||

| Depósitos de la clientela | 50.327 | 0,7 | (7,3) | 49.964 | ||

| Valores representativos de deuda emitidos | 8.575 | 17,3 | 7,9 | 7.312 | ||

| Otros pasivos | 13.986 | (20,7) | (27,0) | 17.627 | ||

| Dotación de capital económico | 4.278 | 9,7 | 1,0 | 3.901 | ||

| Indicadores relevantes y de gestión | 30-09-18 | ∆% | ∆%(1) | 31-12-17 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela bruto (2) | 52.049 | 15,2 | 6,0 | 45.196 |

| Riesgos dudosos | 1.136 | 1,1 | (7,0) | 1.124 |

| Depósitos de clientes en gestión (3) | 49.263 | 9,2 | 0,6 | 45.093 |

| Recursos fuera de balance (4) | 22.323 | 14,6 | 5,5 | 19.472 |

| Activos ponderados por riesgo | 54.391 | 21,0 | 11,4 | 44.941 |

| Ratio de eficiencia (%) | 32,9 | 34,4 | ||

| Tasa de mora (%) | 2,0 | 2,3 | ||

| Tasa de cobertura (%) | 149 | 123 | ||

| Coste de riesgo (%) | 2,82 | 3,24 |

(1) A tipo de cambio constante.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos.

(4) Incluye fondos de inversión, fondos de pensiones y otros recursos fuera de balance.