América del Sur

Claves

- Crecimiento de la actividad crediticia en el semestre, con un mayor dinamismo entre abril y junio.

- Reducción de recursos de mayor coste.

- Favorable evolución interanual de los ingresos recurrentes y el ROF y mayor ajuste por inflación en Argentina.

- Comparativa interanual influida a nivel del resultado atribuido por el incremento en la línea de deterioro de activos financieros en 2020 por la irrupción de la pandemia.

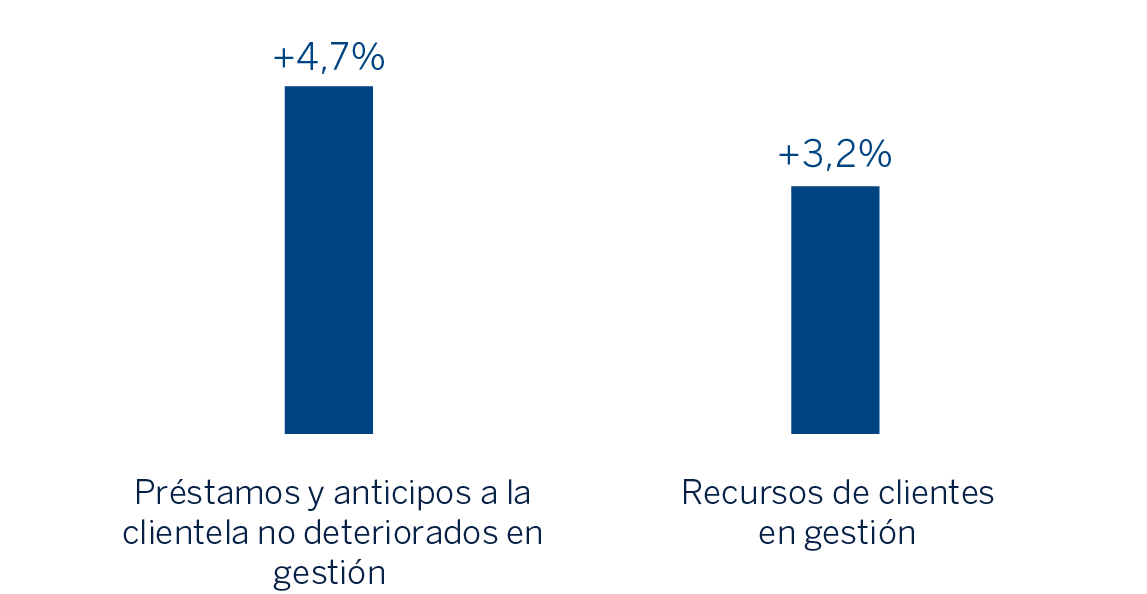

Actividad (1)

(Variación respecto al 31-12-20, a tipos de cambio constantes)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos. Excluye los saldos de BBVA Paraguay a 31-12-20.

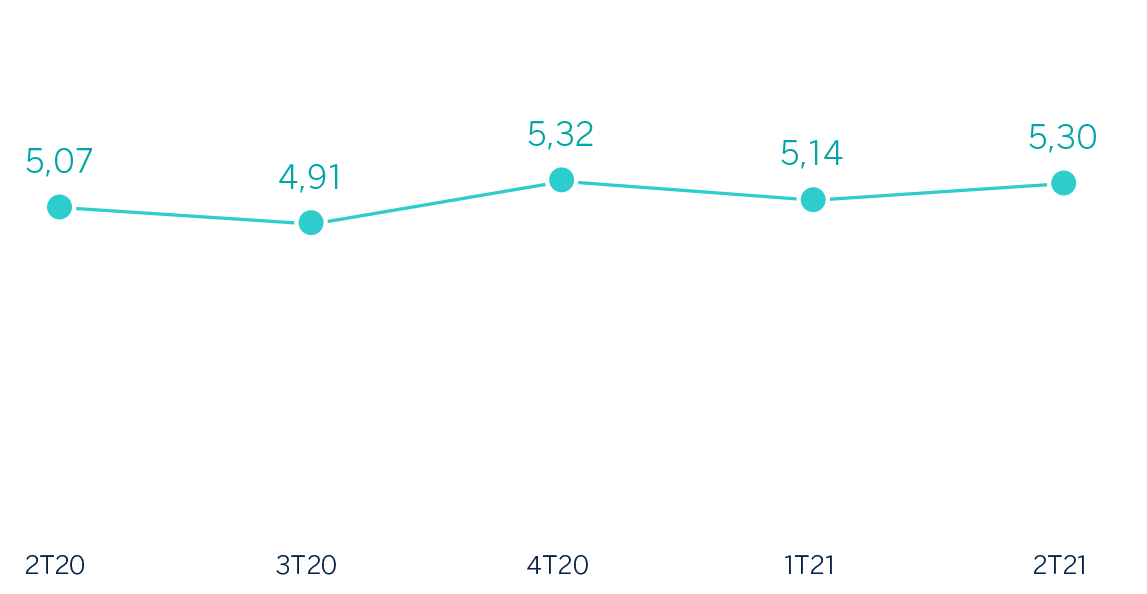

Margen de intereses sobre ATM

(Porcentaje a tipos de cambio constantes)

Nota general: excluye BBVA Paraguay.

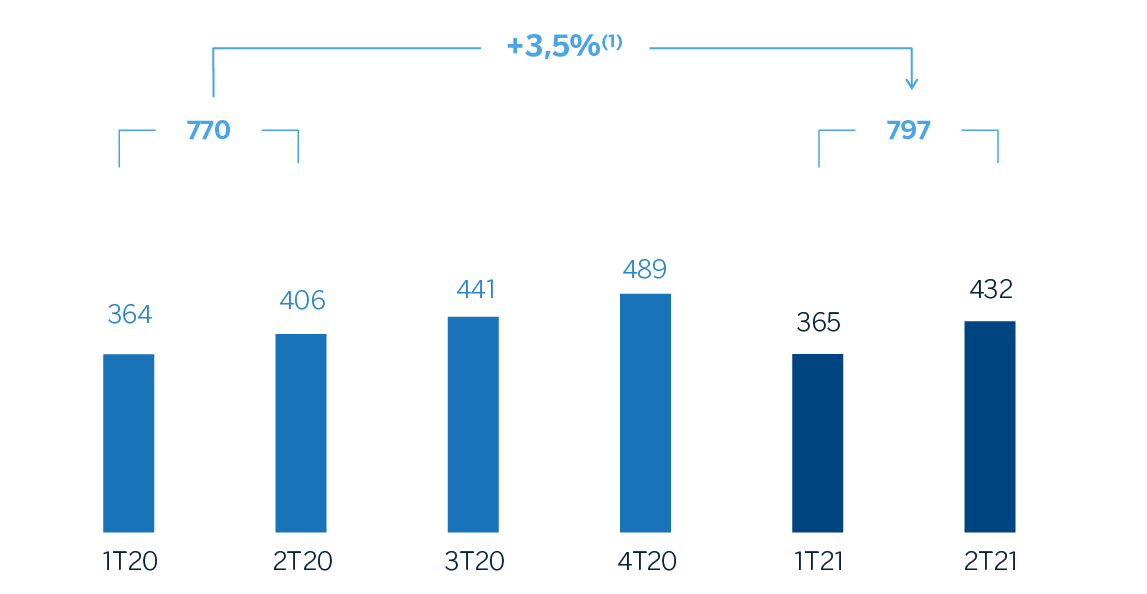

Margen neto

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: -15,6%.

A tipos de cambio constantes excluyendo BBVA Paraguay en 1T20 y 2T20: +6,3%.

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: +37,0%.

A tipos de cambio constantes excluyendo BBVA Paraguay en 1T20 y 2T20: +110,1%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Sem. 21 | ∆% | ∆% (1) | ∆% (2) | 1er Sem. 20 |

|---|---|---|---|---|---|

| Margen de intereses | 1.328 | (8,0) | 9,8 | 12,3 | 1.443 |

| Comisiones netas | 267 | 15,0 | 39,8 | 43,2 | 232 |

| Resultados de operaciones financieras | 180 | 4,5 | 26,4 | 30,0 | 172 |

| Otros ingresos y cargas de explotación | (295) | 61,3 | 75,0 | 77,6 | (183) |

| Margen bruto | 1.480 | (11,1) | 7,7 | 10,4 | 1.664 |

| Gastos de explotación | (683) | (5,1) | 13,0 | 15,6 | (719) |

| Gastos de personal | (332) | (7,0) | 12,0 | 14,8 | (357) |

| Otros gastos de administración | (281) | 0,4 | 19,3 | 21,6 | (279) |

| Amortización | (70) | (15,5) | (3,4) | (1,2) | (83) |

| Margen neto | 797 | (15,6) | 3,5 | 6,3 | 945 |

| Deterioro del valor de los activos financieros no valorados a valor razonable con cambios en resultados | (343) | (43,0) | (34,4) | (33,5) | (603) |

| Provisiones o reversión de provisiones y otros resultados | (29) | (35,1) | (24,1) | (23,4) | (45) |

| Resultado antes de impuestos | 424 | 42,9 | 103,6 | 117,7 | 297 |

| Impuesto sobre beneficios | (131) | 61,1 | 130,1 | 135,4 | (81) |

| Resultado del ejercicio | 293 | 36,0 | 93,6 | 110,6 | 216 |

| Minoritarios | (75) | 33,2 | 112,1 | 112,1 | (57) |

| Resultado atribuido | 218 | 37,0 | 87,9 | 110,1 | 159 |

| Balances | 30-06-21 | ∆% | ∆% (1) | ∆% (2) | 31-12-20 |

|---|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 7.128 | 0,0 | 4,2 | 11,7 | 7.127 |

| Activos financieros a valor razonable | 7.266 | (0,9) | 4,2 | 4,3 | 7.329 |

| De los que: Préstamos y anticipos | 233 | 116,4 | 129,3 | 129,3 | 108 |

| Activos financieros a coste amortizado | 36.356 | (5,7) | (1,6) | 1,5 | 38.549 |

| De los que: Préstamos y anticipos a la clientela | 32.635 | (2,9) | 1,3 | 4,7 | 33.615 |

| Activos tangibles | 799 | (1,1) | 2,0 | 3,0 | 808 |

| Otros activos | 1.794 | 10,5 | 15,4 | 17,6 | 1.624 |

| Total activo/pasivo | 53.343 | (3,8) | 0,5 | 3,6 | 55.436 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 1.177 | (11,3) | (6,3) | (6,3) | 1.326 |

| Depósitos de bancos centrales y entidades de crédito | 5.349 | (0,6) | 3,1 | 3,3 | 5.378 |

| Depósitos de la clientela | 35.236 | (4,4) | (0,1) | 3,9 | 36.874 |

| Valores representativos de deuda emitidos | 3.133 | (4,2) | (0,9) | (0,1) | 3.269 |

| Otros pasivos | 3.993 | 4,7 | 9,4 | 11,0 | 3.813 |

| Dotación de capital regulatorio | 4.456 | (6,7) | (2,4) | 1,0 | 4.776 |

| Indicadores relevantes y de gestión | 30-06-21 | ∆% | ∆% (1) | ∆% (2) | 31-12-20 |

|---|---|---|---|---|---|

| Préstamos y anticipos a la clientela no deteriorados en gestión (3) | 32.749 | (2,9) | 1,4 | 4,7 | 33.719 |

| Riesgos dudosos | 1.802 | 1,2 | 5,6 | 8,0 | 1.780 |

| Depósitos de clientes en gestión (4) | 35.236 | (4,5) | (0,1) | 3,9 | 36.886 |

| Recursos fuera de balance (5) | 13.961 | 1,7 | 1,5 | 1,5 | 13.722 |

| Activos ponderados por riesgo | 39.113 | (1,7) | 2,8 | 6,2 | 39.804 |

| Ratio de eficiencia (%) | 46,1 | 42,6 | |||

| Tasa de mora (%) | 4,7 | 4,4 | |||

| Tasa de cobertura (%) | 108 | 110 | |||

| Coste de riesgo (%) | 1,93 | 2,36 |

- (1) A tipos de cambio constantes.

- (2) A tipos de cambio constantes excluyendo BBVA Paraguay.

- (3) No incluye las adquisiciones temporales de activos.

- (4) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (5) Incluye fondos de inversión y fondos de pensiones.

América del Sur. Información por países (Millones de euros)

| Margen neto | Resultado atribuido | |||||||

|---|---|---|---|---|---|---|---|---|

| País | 1er Sem. 21 | ∆% | ∆% (1) | 1er Sem. 20 | 1er Sem. 21 | ∆% | ∆% (1) | 1er Sem. 20 |

| Argentina | 93 | (51,1) | n.s. | 190 | 15 | (64,3) | n.s. | 43 |

| Colombia | 289 | (2,1) | 5,2 | 295 | 106 | 120,3 | 136,7 | 48 |

| Perú | 343 | (2,9) | 15,9 | 353 | 55 | 69,7 | 102,6 | 32 |

| Otros países (2) | 72 | (32,4) | (28,8) | 107 | 42 | 16,7 | 30,0 | 36 |

| Total | 797 | (15,6) | 3,5 | 945 | 218 | 37,0 | 87,9 | 159 |

- (1) A tipos de cambio constantes.

- (2) Bolivia, Chile (Forum), Paraguay en 2020, Uruguay y Venezuela. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Colombia | Perú | ||||

|---|---|---|---|---|---|---|

| 30-06-21 | 31-12-20 | 30-06-21 | 31-12-20 | 30-06-21 | 31-12-20 | |

| Préstamos y anticipos a la clientela no dudosos en gestión (1) (2) | 2.775 | 2.553 | 11.400 | 11.022 | 15.393 | 14.558 |

| Riesgos dudosos (1) | 78 | 48 | 680 | 639 | 951 | 871 |

| Depósitos de clientes en gestión (1) (3) | 5.349 | 4.196 | 12.157 | 11.444 | 14.251 | 15.274 |

| Recursos fuera de balance (1) (4) | 1.346 | 880 | 982 | 1.478 | 1.906 | 2.068 |

| Activos ponderados por riesgo | 5.548 | 5.685 | 12.951 | 13.096 | 16.469 | 15.845 |

| Ratio de eficiencia (%) | 70,4 | 53,6 | 35,3 | 35,2 | 37,0 | 37,7 |

| Tasa de mora (%) | 2,7 | 1,8 | 5,3 | 5,2 | 4,9 | 4,5 |

| Tasa de cobertura (%) | 176 | 241 | 110 | 113 | 101 | 101 |

| Coste de riesgo (%) | 2,76 | 3,24 | 2,27 | 2,64 | 1,85 | 2,13 |

- (1) Cifras a tipos de cambio constantes.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

- (4) Incluye fondos de inversión.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión. La información de este área de negocio incluye BBVA Paraguay para los datos de resultados, actividad, balance e indicadores relevantes de gestión de 2020 y no incluye Paraguay para 2021 al haberse materializado el acuerdo para su venta en enero de ese mismo año. Con el objetivo de facilitar una comparativa más homogénea, las tablas adjuntas incluyen una columna a tipos de cambio constantes que no tiene en cuenta BBVA Paraguay. Igualmente, los comentarios del área excluyen BBVA Paraguay.

Actividad y resultados

Lo más relevante de la evolución de la actividad del área en el primer semestre de 2021 ha sido:

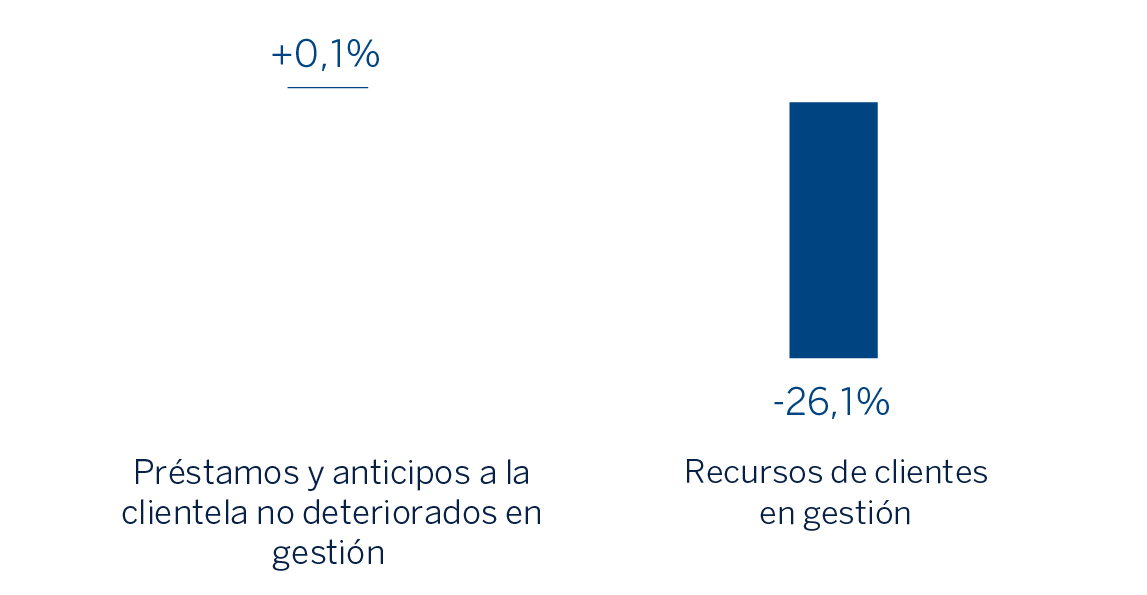

- La actividad crediticia (crédito a la clientela no dudoso en gestión) registró una variación del +4,7% respecto a diciembre 2020, con un mayor dinamismo entre los meses de abril y junio (+3,8%) con respecto al primer trimestre del año 2021 (+0,9%), debido a la estacionalidad por las vacaciones estivales en algunos países del área. Por carteras, la mayorista registró un aumento del +5,8% y la minorista cerró con un crecimiento del +3,7% en el primer semestre de 2021.

- Con respecto a la calidad crediticia, la tasa de mora se situó en el 4,7%, con un incremento con respecto al cierre de diciembre 2020 y la tasa de cobertura descendió hasta el 108% en el mismo período.

- Los recursos de clientes en gestión se incrementaron (+3,2%) con respecto a los saldos de cierre de diciembre de 2020. Los depósitos de la clientela en gestión aumentaron un 3,9%, a pesar de los esfuerzos en algunos países por reducir el pasivo de mayor coste, en un entorno de adecuada situación de liquidez del Grupo en toda la región. Por su parte, los recursos fuera de balance aumentaron +1,5% en el conjunto del área entre enero y junio de 2021.

América del Sur generó un resultado atribuido acumulado de 218 millones de euros entre enero y junio de 2021, lo que representa una variación interanual del +110,1%, derivado principalmente de la mejor evolución de los ingresos recurrentes y del ROF entre enero y junio de 2021 (+17,8%), a pesar de los rebrotes y restricciones a la movilidad por el COVID-19, en una comparativa que también se ve afectada por la significativa dotación por deterioro de los activos financieros realizada en el primer semestre de 2020, provocada por el empeoramiento del escenario macroeconómico a raíz de la irrupción de la pandemia en marzo de 2020. El impacto acumulado a cierre de junio de 2021 derivado de la inflación en Argentina en el resultado atribuido del área se situó en -97 millones de euros frente a los -58 millones acumulados al cierre de junio de 2020.

Los países más representativos del área de negocio, Argentina, Colombia y Perú, registraron las siguientes trayectorias en actividad y resultados en el primer semestre de 2021:

Argentina

- La actividad crediticia aumentó un 8,7% con respecto al cierre de diciembre de 2020, cifra que está por debajo de la inflación, con crecimiento en el segmento minorista (+12,5%), destacando las tarjetas de crédito (+8,9%). La tasa de mora se incrementó en el trimestre hasta el 2,7% y la cobertura descendió hasta el 176%, respectivamente, a 30 de junio de 2021.

- Por su parte, los recursos en balance continuaron creciendo (+27,5% en el semestre), con especial foco en pasivos mayoristas durante el segundo trimestre, mientras que los recursos fuera de balance se incrementaron un 53,0% con respecto a diciembre 2020.

- El resultado atribuido se situó en 15 millones de euros, con un buen comportamiento de los ingresos recurrentes, una mayor aportación del ROF por las operaciones de derivados en divisas, así como mayores gastos de explotación y una mayor tasa de inflación con respecto al primer semestre de 2020.

Colombia

- La actividad crediticia registró un crecimiento del 3,4% con respecto al cierre de 2020, gracias al desempeño de las carteras mayoristas (+4,8%) y las carteras minoristas (+2,7%). En cuanto a la calidad de los activos, estabilidad de la tasa de mora y reducción de la cobertura, hasta situarse en el 5,3% y 110%, respectivamente, a cierre de junio 2021.

- Los depósitos de la clientela en gestión se incrementan un 6,2% con respecto al cierre de 2020 con gran reducción del coste de los mismos. Por su parte, los recursos fuera de balance cerraron con una variación negativa del 33,6% en el semestre debido a la volatilidad de las inversiones realizadas por clientes institucionales.

- El resultado atribuido se situó en 106 millones de euros, muy por encima (+136,7% interanual) de los 48 millones de euros alcanzados entre enero y junio de 2020, gracias tanto a la fortaleza del margen neto, que se incrementó un 5,2% por los mayores ingresos recurrentes, como a las menores dotaciones por deterioro de activos financieros respecto al mismo período del año anterior, cuando se incrementaron notablemente por la irrupción de la pandemia.

Perú

- La actividad crediticia cerró el semestre con un favorable crecimiento del +5,7% con respecto al cierre del ejercicio 2020, debido principalmente al comportamiento de las hipotecas, de los créditos al consumo y al crecimiento de los préstamos a empresas (+7,1% con respecto a diciembre 2020), que acapararon liquidez con el objeto de afrontar la incertidumbre política en el marco del proceso electoral. La tasa de mora se incrementó ligeramente en el segundo trimestre de 2021 y se situó en el 4,9%. Por su parte, la tasa de cobertura permaneció estable en el 101%.

- Los depósitos de clientes en gestión disminuyeron un -6,7% en los primeros seis meses de 2021, con caída de los depósitos a plazo para reducir sus costes. Por su parte, los recursos fuera de balance también registraron un descenso con respecto al cierre de diciembre de 2020 (-7,8%).

- Los ingresos recurrentes crecieron un 8,4% con respecto al primer semestre de 2020, gracias al favorable comportamiento de las comisiones (+37,4% en el mismo horizonte temporal), destacando las comisiones por tarjetas por la mayor operativa en comercios. Por su parte el ROF se incrementó un 46,9%, resultado de la mayor operativa en divisas y al buen comportamiento de la operativa en derivados. Reducción interanual de las dotaciones por deterioro de activos financieros (-25,3%), producto de las fuertes dotaciones realizadas en el primer semestre de 2020 a raíz de la irrupción de la pandemia en marzo de 2020. Consecuencia de todo lo anterior, el resultado atribuido se situó en 55 millones de euros, un 102,6% por encima del alcanzado entre enero y junio de 2020.